Garantie-reduziert abgezockt

Lebensversicherungstarife mit abgesenkter Garantie sind ein No-Go

Die Misere der kapitalgedeckten Altersvorsorgeprodukte von Versicherern, die entweder eine Kapitalgarantie (Riester) oder einen Garantiezins (kapitalbildende Lebens- und Rentenversicherungen) versprechen, hat sich mittlerweile herumgesprochen.

Kurz gesagt: Düstere Aussichten für die Zukunft von Lebens- und Rentenversicherungs-Verträgen.

Was jedoch noch nicht jedem klar ist

Doch warum die von der Versicherungslobby entwickelte Idee, nun Produkte mit reduzierter Garantie herauszugeben, die Verbraucher vom Regen in die Traufe führt, das ist noch nicht jedem klar.

Noch nicht – aber gleich 😉

Lassen Sie uns hier einmal mehr die Versicherungs-Propaganda genussvoll zerlegen. Genießen Sie mit.

Als Deutschlands größter Versicherer ALLIANZ die ersten Lebens- und Rentenversicherungstarife ohne vollständige Beitragsgarantie auf den Markt brachte, gab es im Markt einen Aufschrei.

„Versicherung ohne Beitragsgarantie – das ist kein vertrauensbildendes Versprechen sondern klingt eher wie ein Widerspruch in sich!“ – so ein Brancheninsider.

Denn seit Generationen akzeptierten viele Bundesbürger magere Nominalrenditen von kapitalbildenden Lebens- und Rentenversicherungen – nur aus einem einzigen Grund: nämlich dem Garantieversprechen.

Nun also die nächste Verunsicherung:

garantie-reduzierte Versicherungen

Gerade jetzt, nach der Ankündigung des Bundesfinanzministeriums, den Garantiezins (=Höchstrechnungszins) ab 2022 auf 0,25% zu senken[1], werden immer mehr Versicherer Tarife anbieten, bei denen nicht einmal die eingezahlten Beiträge garantiert sind. Nicht einmal unverzinst!

Sondern lediglich 90%, 80% oder nur 60% dieser Beiträge. Je nachdem, wie beschränkt die „Garantie“ Ihres Versicherers ist.

Garantiert Garantie-reduziert abgezockt – nein danke!

In einem Beitrag des öffentlichen Fernsehens habe ich im Kontext der vor dem endgültigen „Aus“ stehenden Riester-Rente zur Thematik „abgesenkte Garantien“ klar ablehnend Stellung bezogen:

Garantie-reduzierte Produkte von Lebensversicherern gehen gar nicht!

Das muss unbedingt vermieden werden.

Long Version

Eine erhellende Dreiviertelstunde in ARD Doku

Quicky

Kurz und schmerzvoll in der ZDF-heuteSHOW

Falls Sie gleichzeitig lachen und weinen wollen…

Peterles Petitesse

Noch vor dem jetzigen großen öffentlichen Interesse erschien eine bemerkenswert niveaulose und alle Fakten ignorierende Youtube-Gegenwehr eines DVAG-Mitarbeiters zur ARD-Doku. Nennen wir den DVAGler einfach „Peterle“.

Peterle verdient ganz offenbar, trotz üppiger DVAG-Provisionen, so schlecht, dass er sein Einkommen durch Youtube-Schmähvideos aufbessern muss. Diese dienen der Volksverdummung, einschließlich der Verdummung der Versicherungsvertretergarde.

Und sie werden von der Versicherungslobby finanziert. Die mindestens 200 Mio. Euro jährlich dafür vorgesehenen Mittel (zigfache Dunkelziffer nicht berücksichtigt) wollen ja im Sinne der Versicherungswirtschaft investiert werden…

Leider bezahlen die unwissenden Verbraucher diese Lobby-Budgets durch überhöhte Kosten in ihren Versicherungsverträgen unwissentlich mit.

Peterle wirft Walz Widersprüchlichkeit vor

Neben viel Unsachlichkeit, Stirneklatschen und Professorenbashing formuliert Peterle einen zentralen Vorwurf:

Einerseits würde ich gegen Garantien argumentieren und die hohen Garantiekosten beklagen, welche zur Renditeschwäche bzw. Renditelosigkeit der Lebensversicherungsprodukte führten.

Andererseits würde ich jedoch innovative Produkte der LV-Branche mit reduzierten Garantien ablehnen.

Das sei widersprüchlich und unfair.

Ach, Peterle, da hast du dir ein logisches Eigentor geschossen

In der Tat sind die von den Lebensversicherern gewährten Garantien erstens wertlos und führen zweitens zu enorm hohen Garantiekosten.

Das heißt jedoch aber nicht, dass umgekehrt garantiereduzierte Produkte automatisch sinnvoll und für den Kunden vorteilhaft wären!

Sondern sie können sich als ebenso unvorteilhaft oder vergleichsweise noch unvorteilhafter darstellen. Gerade in einer fortdauernden Nullzinswelt, mit stark expansiver Geldmenge und daraus resultierenden Inflationsgefahren!

Wenn ich nicht gut schwimmen kann, beweist das doch noch lange nicht, dass ich ein guter Tänzer bin.

Oder:

Die Alternative zu etwas Schlechtem ist nicht automatisch etwas Gutes. Es kann auch etwas noch Schlechteres sein!

Schon die bisherigen Garantien sind wertlos

Befragen Sie doch mal hundert Bekannte oder Kollegen, ob die Garantie einer reinen Beitragsrückgewähr am Laufzeitende (also Null Prozent Nominalzins) oder 0,9% oder künftig 0,25% jährliche Garantieverzinsung aus Kundensicht vorteilhafter sind.

Wahrscheinlich werden zwischen 95% und 99% der Befragten glauben, dass die (homöopathische) Garantieverzinsung von 0,25% oder 0,9% vorteilhafter sei.

Dies ist jedoch nicht richtig, da der Garantiezins nicht auf die gesamten Beitragszahlungen des Versicherten, sondern lediglich auf den Sparanteil berechnet wird. Also auf die Beiträge des Kunden nach Abzug von Abschluss- und Verwaltungskosten der Versicherer (und die sind hoch!).

Da also zwischen Beitragszahlungen und Sparanteil hohe Kostenanteile liegen, ist es auch schon beim bisherigen 0,9% Garantiezins nur bei längeren Laufzeiten möglich, überhaupt eine Beitragsrückgewähr-Garantie darzustellen.

Oder umgekehrt: Auch bei Verträgen mit positivem Garantiezins, kann es durchaus vorkommen, dass ein Versicherungskunde trotz tapferen Durchhaltens am Ende nicht einmal seine Beiträge wieder sieht.

Kurzum: Die Garantie der Beitrags-Rückgewähr z.B. bei Riester-Verträgen ist in vielen Fällen für den Versicherer schwerer zu erfüllen, als die Gewährung eines positiven Garantiezinses auf den Sparanteil.

Mit anderen Worten: Eine Nullverzinsung auf die Beiträge ist für den Versicherer oft schwerer zu erreichen, als ein Garantiezins auf den (geringeren) Sparanteil.

Todesstoß für die Riester-Rente

Daher haben sich etliche Versicherer bereits in den letzten Jahren aus dem Angebot von Riester-Verträgen für „ältere“ Kunden – also Laufzeiten von z.B. 12 bis 15 Jahren – zurückgezogen. Es ist für Versicherer bei diesen Laufzeiten nämlich nicht zu schaffen, wie gesetzlich vorgeschrieben, die eingezahlten Beiträge der Kunden und die staatliche Zulagen zu 100% zu garantieren.

Und bei einem künftigen Garantiezins von 0,25% sieht selbst der GDV-Lobbyist Asmussen das faktische „Aus“ für Riester-Verträge:

„Wenn der Höchstrechnungszins abgesenkt wird und gleichzeitig die 100-Prozent-Beitragsgarantie erhalten bleibt, gibt es ab 2022 große Probleme, die zu einer Defacto-Beerdigung der Riester-Rente führen würden„, sagte der Hauptgeschäftsführer des Gesamtverbandes der Deutschen Versicherungswirtschaft (GDV), Jörg Asmussen.[2] – Das ist der mit den verschwurbelten Fingern, genau.

Also wenn das selbst der oberste Versicherungslobbyist so sieht… ja dann, Riester-Rente, hier geht´s lang…

Dem stimme ich zu. Denn mit 0,25% nur auf den Sparanteil, werden viele Versicherer aufgrund Kostenquoten von bis zu 38% der Beiträge selbst bei längeren Laufzeiten die eingezahlten Kundenzahlungen nicht zurückerstatten können. Dazu würden sie Überschüsse erzielen müssen.

Und das glauben sie offensichtlich selber nicht

Hmm, ich finde es bemerkenswert, dass die Versicherer bzw. die Versicherungsaufsicht selbst nicht daran glauben, Überschüsse über die Miniverzinsung von 0,25% p.a. bei langfristigen Anlagen zu erwirtschaften.

Das lässt tiefe Rückschlüsse zu…! 🙁

Die Niedrigzinswelt bewirkt den Offenbarungseid von Riester-Verträgen und anderen kapitalgedeckten Vorsorgeprodukten der Versicherungswirtschaft.

Realer Wert von Nominalgarantien ist gering

Inflation haben wir bisher noch gar nicht berücksichtigt. Sollten wir aber. Denn selbst bei positiven Nominalrenditen kann das Ergebnis real – also in Kaufkraft gerechnet – negativ sein.

Ohne hier mögliche Inflationsszenarien einer Nullzinswelt mit expansiver Geldpolitik, massenhaften Anleihekäufen durch Zentralbanken und nie dagewesener Schuldenstände zu diskutieren, nur mal eine faktenbasierte Darstellung auf Basis historischer Inflationsraten:

Also mit Zahlen von früher, als noch alles besser war…

Meinem Beispiel liegt ein konkreter Fall eines Studierenden unserer Hochschule zugrunde, wie es ihn tausendfach gibt.

Der Studierende bekam bei einem Vorsorgevertrag eine Beitragsgarantie für das Laufzeitende – also mit 67 –zugesichert. Da der Studierende bei Vertragsangebot 21 Jahre alt war, betrug die Laufzeit 46 Jahre.

Legt man lediglich die offiziellen Inflationsdaten des Statistischen Bundesamtes für die letzten 46 Jahre zugrunde (die viele noch als systematisch zu nieder betrachten), erkennt man, dass die Kaufkraft der Garantie durch die kumulierte Inflation auf nur noch 31,5% des Ursprungswertes gesunken ist.

Sie können das bildhafte Beispiel oben auch mit Prosecco oder Apfelsaft malen. Am Ende sind nicht mal mehr 1/3 im Glas.

Wie sähe das bei einer durchschnittlichen Inflationsrate von 5% aus (einige EU-Partner hatten vor dem Start der Währungsgemeinschaft noch erheblich höhere Inflationsraten…)? Dann verbliebe nur noch ein realer Garantiewert von 10,6% des Ursprungsbetrags.

Anders ausgedrückt: Stellen Sie sich vor, Sie geben mir einen Sack Kartoffeln, ein Fass mit Pfälzer Dornfelder oder 100 Goldmünzen. Und ich garantiere Ihnen, dass Sie in 46 Jahren von mir jeweils 31,5% (oder eben 10,6%) der Kartoffeln, des Weins oder der Goldmünzen zurückerhalten. Wären Sie begeistert?

Zwischenergebnis

Allein durch die Tatsache, dass den Versicherungskunden nur eine nominelle und keine reale Garantie gegeben wird, ist der ökonomische Wert der Garantie unbefriedigend bzw. faktisch wertlos.

Wer sich auf solche Garantien verlässt, ist verlassen!

Garantien bei langfristigen Vorsorgeverträgen trotzdem teuer

Obwohl die nominellen Garantien ziemlich unnütz und wertlos sind, bewirken sie hohe Kosten. Wie bereits in einem früheren Blogbeitrag erläutert wurde: Hätte, hätte… Opportunitätskosten bei der Geldanlage.

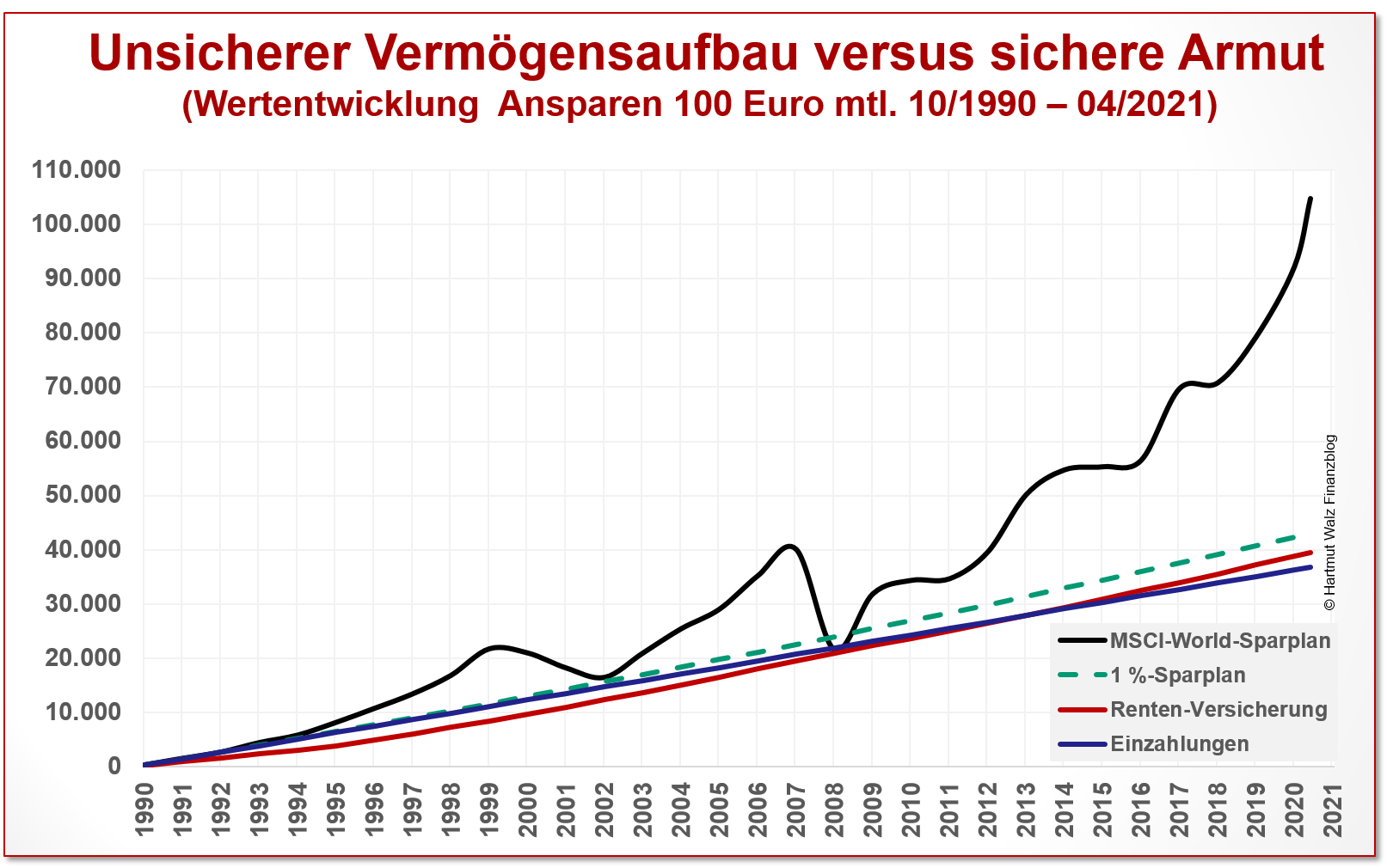

Der durch Garantien erzwungene Verzicht auf renditestarke Anlagen wie insbesondere Aktien führt zu (Opportunitäts-)Kosten, die exemplarisch in der nachstehenden Abbildung demonstriert werden.[3]

Die schwarze – stark schwankende – Linie gibt die Wertentwicklung eines monatlichen Aktien-Sparens auf den MSCI-World-Index mit Beginn Oktober 1990 wieder. Bis April 2021 sind also 30,5 Jahre vergangen.

Bemerkenswert ist, dass das versicherungsgebundene Vorsorgeprodukt (rote Linie) bis 2013 also rund 23 Jahre benötigte, um überhaupt nominell ins „Plus“ zu kommen.

Von einer Beitragsrendite von nur einem Prozent pro Jahr ist der Vertrag auch heute noch weit entfernt. Absolut beläuft sich das Minus noch immer auf ca. 3.500 Euro.

Und geht man von einer durchschnittlichen Inflationsrate von ca. zwei Prozent pro Jahr aus, bleibt nur die schwarze Linie im Plus. Diese dafür aber kräftig… Sowohl eine einprozentige Anlage (grüne Linie) als auch die Rentenversicherung (rote Linie) sind hingegen reale Wertvernichter.

Und warum nun keine Garantieabsenkung?

Die Antwort ist einfach: Weil eine Garantieabsenkung nichts an der grundlegenden Problematik viel zu hoher Kosten der Versicherungswirtschaft ändert.

Trotz wiederholter Beteuerungen der Versicherungslobby hat die Branche es im letzten Jahrzehnt nicht geschafft, ihre hohen Kosten zu senken. Trotz Digitalisierung. Und trotz etwas weniger Party, Stichwort Gellert-Therme.

Selbst eine von Branchenexperten als großzügigen Kompromiss empfohlene Kostenquote von jährlich ein Prozent auf das angelegte Kapital wird von kaum einem Versicherer erreicht.

So verschlechtert sich bei sinkenden Kapitalmarktzinsen das Verhältnis zwischen Erträgen und Kosten immer weiter. Während bei einem durchschnittlichen Anlagezins von 5% eine Kostenquote von 1% ein Fünftel für die Versicherten fehlt, ist es bei einem durchschnittlichen Anlagezins von 2% bereits die Hälfte.

Und wenn man vom verbleibenden Rest noch die Inflationsrate abzieht, ist offensichtlich, wer in diesem Spiel gewinnt und wer verliert.

Aus diesem Grund bleibe ich bei meinem Zitat, welches nur Peterle und den Vampiren sauer aufgestoßen ist.

Garantie-reduzierte Vorsorgeverträge bei Versicherern halte ich für ein absolutes No-Go.

Es ist so, als wenn man den Vampiren die Buchführung einer Blutbank überließe!

Schon heute profitieren die Versicherer ganz enorm von der Geldillusion und dem Trick, dass ihre Garantien nur nominal und nicht real sind. Bereits das ist ein Treppenwitz der Geschichte. Und widerspricht jeglichem ökonomischen Verständnis.

Aber nun, in der Nullzinswelt, einfach die Garantien auf 80% oder 60% zu senken, wäre krasse ökonomische Dummheit. Und ein regelrechter Verrat an den Versicherten.

Lediglich die Versicherer würden hiervon profitieren

Lediglich die Versicherer würden hiervon profitieren. Und mit unverändert hohen Kosten weiter agieren.

Sowohl der wirtschaftliche als auch der Vertrauensschaden in der Bevölkerung wären jedoch immens. Und eine weitere Verschärfung der Altersarmut eine zwangsläufige Folge.

Die Tatsache, dass das Scheitern garantie-reduzierter Verträge erst nach Jahrzehnten offensichtlich wird, darf uns heute nicht zu einer ökonomisch klar vorhersehbaren Fehlentscheidung bewegen.

Wenn das Pferd tot ist – steig´ ab!

Schon vor Jahren empfahl ich auf Basis wissenschaftlich fundierter Überlegungen, die Riester-Rente aufzugeben. Mein damaliger Blogbeitrag lautete: Einem toten Pferd hilft auch kein neuer Sattel.

Stattdessen setzte die Versicherungslobby durch, dass zur Attraktivitätssteigerung von Riester-Verträgen einfach die steuerfinanzierten Zulagen erhöht wurden. Der anschließende Misserfolg ist ebenso bekannt wie die gigantische Verschwendung von Steuergeldern.

Die aktuelle Problematik der Versicherungswirtschaft geht jedoch weit über Riester-Verträge hinaus. Und betrifft auch kapitalbildende Lebens- und Rentenversicherungen sowie viele Erscheinungsformen der betrieblichen Altersvorsorge (bAV).

Die Versicherungslobby droht aktuell damit: Wenn sie an das Korsett der Beitragsgarantie gebunden blieben, müssten z.B. viele Pensionskassen, Pensionsfonds und Direktversicherungen ihre Angebote für neue Versicherte einstellen.

Ja denn!

Jedoch kann man anderen nur mit etwas drohen, wenn sich diese auch wirklich davor fürchten…

Ist die angedrohte Schließung dieser Einrichtungen für Neukunden tatsächlich eine Gefahr? Oder vielmehr eine Chance?!

Würden neu eintretende Arbeitnehmer statt in heute noch dominierenden versicherungsgebundenen Formen der bAV künftig ihr Geld in eine versicherungsfreie und dafür kostenarme und renditestarke Alternative investieren…

…dann ist das viel zielführender und ehrlicher, als die verkrusteten, überteuerten und z.T. unter Fehlkalkulationen und Missmanagement leidenden Strukturen durch Senkung des Garantieniveaus noch ein paar Jahre am Leben zu erhalten.

Und was bedeutet das nun konkret für Sie?

- Aus purem Eigeninteresse bietet die Versicherungsbranche aktuell garantie-reduzierte Vorsorgeverträge an. Und versucht, Sie mit der Vision zu nähren, dass reduzierte Garantien „automatisch“ höhere Überschüsse erbringen würden.

- Die Chance auf höhere Überschüsse ist jedoch rein fiktiv und theoretisch. Sicher und real sind hingegen die (zu) hohen Kosten.

- Insofern sind garantie-reduzierte Vorsorgeverträge eine schiefe Wette, d.h. Chancen und Risiken sind zwischen Kunden und Versicherer sehr ungleich verteilt. Raten Sie mal, zu wessen Lasten wohl…

- Auch wenn der Ton rauer und das Werbegekreische der Versicherer lauter und aufdringlicher werden: Meiden Sie – abgesehen von wenigen Ausnahmen – Neuabschlüsse von versicherungsgebundenen Vorsorgeverträgen, d.h. trennen Sie konsequent zwischen Risikovorsorge und Sparen.

- Die Ausnahmen sind sehr überschaubar – und sollten Ihnen übrigens nicht von einem provisionsfinanzierten Versicherungsverkäufer aufgeschwatzt werden.

- Vielmehr ist es bei Entscheidungen solcher Tragweite angebracht, dass ein einkaufsorientierter Berater – also jemand, der wie ein Rechtsanwalt oder Steuerberater in Ihrem Interesse tätig wird – Sie mit guten Sachargumenten aufschlaut.

- Solche Ausnahmen könnten insbesondere preiswerte Nettofondspolicen (ETF-Sparen im Versicherungsmantel) oder die Nutzung legaler Steuervorteile bei Vermögenübergabe an die jüngere Generation sein.

- Das Einstreichen der Kinderzulage im Rahmen von Riestersparen rechtfertigt keineswegs den Abschluss teurer Versicherungsverträge – hier gibt es kostengünstigere Alternativen.

- Langfristiges Vorsorgesparen benötigt keine Garantien. Tatsächlich sind die Garantiekosten langfristiger Sparprozesse enorm hoch und können die Summe der Sparbeiträge bei weitem übersteigen.

- Bei Vorsorgetarifen mit abgesenkten Garantien bleibt die Problematik (zu) hoher Kosten jedoch bestehen. So dass sich in einer Situation fortgesetzter Null- oder Niedrigzinsen das Verlust-Risiko für Sie als Versicherungskunde zusätzlich erhöht.

- Ein bereits lange bestehendes garantiefreies Produkt im Versicherungsmantel, nämlich die Fondspolice (= Fondsgebundene Lebens- oder Rentenversicherung) zeichnet sich bei vielen Anbietern durch auffallend hohe Kosten aus. Die Mehrrendite einer kapitalmarktnahen Anlage wird oftmals weitgehend oder sogar vollständig durch überhöhte Kosten der Versicherer aufgezehrt. Den Anlegern wird die Butter vom Brot genommen. Lesen Kapitel D7 „Manchmal steckt mehr drin, als man denkt – und wenn es nur Kosten sind“ im Buch „Einfach genial entscheiden in Geld- und Finanzfragen“.

- Der von Verbraucherschützern gemachte Vorwurf, dass die „innovativen“ Produkte der „Neuen Klassik“, insbesondere auch Indexpolicen noch höhere Kosten als klassische kapitalgedeckte Altersvorsorgeprodukte aufwiesen, bleibt seitens der Versicherungslobby unkommentiert. Keine Antwort ist auch eine Antwort… Transparenz geht anders!

Und noch etwas

Unterzeichnen Sie den Appell der Verbraucherallianz von der Bürgerbewegung Finanzwende, dem Bund der Versicherten und dem Verbraucherzentrale Bundesverband.

Stoppt die Riester-Rente, rettet die Altersvorsorge!

So, und nun Feuer frei für Kommentare 😉

Und unbedingt den Beitrag weiterempfehlen.

Herzliche Grüße

Hartmut Walz

Sei kein LeO!

[1] Ab 2022 sollen die Lebensversicherer ihren Kunden bei Neuverträgen maximal noch eine jährliche Verzinsung von 0,25% über die gesamte Laufzeit der Verträge versprechen dürfen. Aktuell liegt der Garantiezins bei 0,9%.

[2] https://www.tagesschau.de/wirtschaft/finanzen/garantiezins-riester-rente-lebensversicherungen-101.html

[3] Die Linien zeigen die jeweiligen Jahresendwerte. Für 2021 wurde Ende April 2021 dargestellt. Falls Sie den Corona-Knick vermissen. Der hatte sich bis zum Jahresende 2020 schon wieder erledigt.

Erschienen am 28. Mai 2021. Link zur ARD-Doku aktualisiert am 18. Jan. 2024.

Der Hartmut Walz Finanzblog ist unabhängig, kosten- und werbefrei. Ich erhalte für Links und Empfehlungen keinerlei Honorar, Kick-back, Beteiligung o. ä.

Sehr geehrter Herr Prof. Walz, Sie schreiben, man möge bei einem bestehenden Riester-Vertrag gucken, ob man nicht einen Anbieter mit niedrigeren Kosten findet. Welche jährlichen Kosten sind denn niedrig bzw. hoch? Ich habe z. B. einen Fonds-Riester bei der Alten Leipziger, die mir ca. 200 €/a berechnet. Ich zahle das förderungsfähige Maximum ein.

Viele Grüße

H. Hintze

Liebe/r H. Hintze, danke für Ihre Anfrage. Ohne eine konkrete Beratung (die ich nicht geben kann und möchte), klingen die von Ihnen genannten 200 Euro für mich angesichts der Sparleistung schon nach viel Geld…

Sie könnten einmal auf der Seite der Bürgerbewegung Finanzwende die Kosten Ihres Vertrags mit denen anderer Anbieter vergleichen und hieraus ggfs. schon Schlüsse ziehen. Konkret hier finden Sie die Untersuchungsergebnisse zum Download!

Weitere Möglichkeiten wären eine Nachfrage bei einer Verbraucherzentrale oder auch bei Mitgliedschaft im BdV die Inanspruchnahme der dortigen Beratungsleistungen (mit denen ich sehr gute Erfahrungen gemacht habe).

Viel Erfolg! Das Beste an Riester-Verträgen ist ja, dass man sie kostengünstig „umziehen lassen“ kann (Schlagwort Anbieterwechsel).

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Ich (übrigens männlich) habe so eben der Alten Leipziger geschrieben, dass ich meinen Riester-Vertrag beitragsfrei stellen lasse. Sie ist, gemessen an den Einzahlungen, die teuerste Gesellschaft in der von Ihnen genannten Untersuchung der Bürgerbewegung Finanzwende (vielen Dank für den Tipp). Es handelt sich dort zwar um Maximalkosten, die auch unterschritten werden können, aber auch ich finde 200 € pro Jahr zu viel. Außerdem habe ich schon mal von einem Riester-Banksparplan auf Fonds umgestellt. Ein nochmaliger Wechsel würde ja wieder Kosten verursachen.

Darüber hinaus halte ich die Argumente gegen Riester überwiegend für glaubwürdiger als die der Befürworter, auch wenn da bei mir zugegebenermaßen ein Anteil Glauben dabei ist, denn das Thema ist zu komplex, als dass ich das alles nachvollziehen kann. Ihnen und allen Verbraucherschützern jedenfalls vielen Dank!

Liebe/r H.Hintze, besten Dank für Ihren Kommentar, der ja auch vielen anderen Betroffenen eine Orientierung gibt.

In der Tat ist die ganze Riester-Konstruktion eine traurige Fehlkonstruktion, die von der neuen Regierung hoffentlich durch eine kostengünstigere und effizientere Neuregelung abgelöst wird. Bis dahin bleibt nur der Versuch der Schadensminimierung und das haben Sie ja getan.

Herzliche Grüße und weiterhin alles Gute, Hartmut Walz – Sei kein LeO!

Lieber Herr Prof. Dr. Walz, ich spare fürs Alter hauptsächlich über eine eigene Immobilie und einen Etf-Sparplan.. Mir sind die hohen Kosten der Anbieter bewusst, doch ich unterhalte trotzdem einen Riesterfondsparplan, da man mit hoher Kinderanzahl (3-4) ja die Kinderzulage geschenkt bekommt.. Sie schrieben in ihrem Artikel: „ Das Einstreichen der Kinderzulage im Rahmen von Riestersparen rechtfertigt keineswegs den Abschluss teurer Versicherungsverträge – hier gibt es kostengünstigere Alternativen.“ Daher frage ich mich nun was diese kostengünstigeren Alternativen sind? Falls Sie das Thema an anderer Stelle im Blog schon thematisiert haben, reicht mir gerne auch ein Link.. Ich könnte mir vorstellen, dass die Kinderzulage beispielsweise ein Grund ist warum Verbraucher sich trotz des Wissens um hohe Kosten einen Riestervertrag aufschwatzen lassen.. Vielen Dank im Voraus!

Lieber Familienvater, danke für Ihre Frage.

Nachdem die Alternative der kostengünstigen Banksparpläne kaum noch besteht und dort auch überwiegend keine Zinsen mehr bezahlt werden, bleiben noch zwei Alternativen. Erstens Wohn-Riester-Verträge (sehr kompliziert und nur für wenige geeignet) und zweitens Riester-Fondssparpläne. Insofern haben Sie schon grundsätzlich gut gewählt. Die Kostenunterschiede bei diesen Plänen sind jedoch enorm, so dass es sich lohnt, hier auf Basis neutraler Information (z. B. Zeitschrift Finanztest) einmal zu vergleichen und ggfs. zu wechseln. Die Wechselgebühr von max. 100 Euro (vom Gesetzgeber geregelt) wird oftmals von der neuen Gesellschaft erstattet.

Beim Fondsriester haben Sie jedoch eine zusätzliche Problematik, die ich ausführlich in diesem Beitrag nachgewiesen habe: https://hartmutwalz.de/voellig-verriestert-unvorteilhafte-riester-vertraege-staatlich-verordnete-fehlkonstruktion/

Wenn Sie das sorgfältig nachlesen, werden Sie an der Sachkunde des Gesetzgebers zweifeln. Und daher ist die Riesterrente nicht reformierbar, sondern sollte durch ein völlig neues Modell ersetzt werden. https://www.youtube.com/watch?v=lVb3MaAMqUw

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Selten so einen einseitigen und pauschalisierend-unsinnigen Beitrag gelesen!

Eine Verpackung von Fonds im Rahmen einer Rentenversicherung kann sogar günstigere Ergebnisse erbringen als der direkte Sparplan, das erklärt sich durch die zwischenzeitliche Besteuerung jeder Ausschüttung und Umschichtung im direkten Investment, je länger die Zeit umso gravierender. Außerdem werden im Versicherungsmantel häufig günstigere institutionelle Anteilsklassen eingesetzt bzw. die Retrozessionen gehen per ÜB an die Kunden zurück!

Wirklich peinlich und eines akademischen Ansatzes unwürdig!

Sehr geehrter Herr Dr. Billmeyer, schön, dass Sie Ihre Unkenntnis so offen und mit Namensnennung mitteilen. Schade, dass Sie sachlich und fachlich so daneben liegen.

In meinem Buch „Einfach genial entscheiden in Geld- und Finanzfragen“ gehe ich auf den von Ihnen genannten – leider äußerst seltenen – Fall ein, in dem eine günstige Fondspolice aufgrund steuerlicher Vorteile die Kosten des Versicherungsmantels übertreffen kann und somit für den Kunden vorteilhaft ist.

Und Sie haben mit einem Satz Recht: das kann bzw. könnte sein (man achte auf den Konjunktiv). Nur klappt das nur bei äußerst wenigen, sehr preiswerten Policen. Und ich habe noch keinen einzigen Fall vorliegen, bei dem das (tatsächlich und nicht als „unverbindliche Modellrechnung“) bei einem Provisionstarif geklappt hat. Übrigens habe ich das im Blogbeitrag auch ganz deutlich geschrieben: „Die Ausnahmen sind sehr überschaubar – und sollten Ihnen übrigens nicht von einem provisionsfinanzierten Versicherungsverkäufer aufgeschwatzt werden… “

Lediglich bei sehr günstigen Netto-Tarifen und bei längeren Laufzeiten (lieber 20 Jahre und mehr, als 15 Jahre und weniger) kann der überschaubare Steuervorteil die Mantelkosten überkompensieren. Ich schätze den Anteil solcher, für den Kunden vorteilhafter, Policen bei weit unter einem Prozent. Während die über 99% der mit Steuervorteilen angelockten Kunden letztendlich draufzahlen. Und dies zum Teil ganz erheblich. Ich kenne zahlreiche Beispiele, bei denen Versicherte trotz furioser Aktienmarktentwicklung mit Fondspolicen nach vielen Jahren noch immer in der Verlustzone sind. Grund sind einzig und allein die vielen und hohen Kosten (Alpha, Beta, Gamma, Kappa1 und Kappa2… Sie verstehen schon…). Und weder die manchmal eingesetzten institutionellen Anlageklassen, noch willkürliche Rückerstattungen (Retrozessionen) unnötig hoher Fondskosten ändern etwas an dieser Misere.

Kurzum: Peinlich und unwürdig ist lediglich Ihr Kommentar, für den ich Ihnen jedoch im Sinne der Blogleser sehr dankbar bin!

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Hallo Herr Walz,

empfehlen Sie grundsätzlich den Ausstieg aus einem fondsgebundenen Riester-Rentenvertrag, oder kommt man als Vertragsnehmer mit einem blauen Auge davon, wenn sich das garantierte Rentenkapital mit der Summe der kumulierten Einzahlungen in 40 Beitragsjahren zumindest deckt?

Gibt es hier bestimmte oder beispielhafte Klauseln, welche einem das garantierte Kapital im Erlebensfall (bei der Annahme einer Fondsentwicklung bei 0% p.a.) kaputt machen können?

Grüße,

Daniel A.

Lieber Herr Daniel A., der Sachverhalt ist leider erheblich komplexer als Sie ihn sehen und auch unerfreulicher.

Ihr Fokus liegt auf der Ansparphase und somit auf dem zu verrentenden Kapital am Ende der Ansparphase. Sofern Sie keine Kinderzulagen sondern nur eigene Riesterförderung erhalten, wird der Inflationsschaden schon bei der von Ihnen genannten Bedingung dafür sorgen, dass der Sparprozess nicht wirtschaftlich vorteilhaft war.

Aber selbst wenn Sie Kinderzulagen zusätzlich erhalten, kann der Vertrag sehr unvorteilhaft werden, da man Ihnen über eine unterstellte lange Lebensdauer (die Sie leider nie erreichen werden) eine Mini-Rente, also ein Rentchen bezahlt. Über 105 Jahre sollten Sie schon werden und bei manchen Verträgen auch 130 Jahre. Das Sie aber nicht so alt werden, bekommen Sie Ihr Geld nicht wieder und der Versicherer macht schöne „Sterblichkeitsgewinne“.

Schadensminimierung können Sie betreiben, indem Sie – wenn Sie keine Kinderzulagen (mehr) erhalten – den Vertrag einfach beitragsfrei stellen. Und zum Rentenbeginn entnehmen Sie die 30%, die Sie maximal entnehmen können und ärgern sich nicht über die Mini-Rente, die Sie ansonsten erhalten.

Meine Meinung 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Es ist schwierig jemanden dazu zu bringen, etwas zu verstehen, wenn sein Gehalt davon abhängt, dass er es nicht versteht.

Upton Sinclair

Vielen Dank für Ihren unermüdlichen Einsatz Herr Walz.

Lieber Alexander Friedemann, absolut richtig 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Hallo Herr Walz,

im Bereich der LV fehlt mir ein für mich relevantes Element: die Absicherung des Langlebigkeitsrisikos. Mein Sachstand dazu ist das sich hierfür eine Sofortrente eignet die zumindest online bis zum Alter von 80 Jahren abgeschlossen werden kann. In dieser Situation spielt die Risikovorsorge die dominierende Rolle, die Rendite wird sekundär. Das diese Absicherung des Risikos Geld kostet ist mir klar – aber dafür wäre ich bereit zu bezahlen.

Damit ist die Schwäche bzw. Unsicherheit ob das eigene -z.B. mit ETF aufgebaute- Kapital lange genug reicht zumindest reduziert und besser planbar. Es könnte dann in den späten 70er Lebensjahren umgeschichtet werden. Dazu kommt: ich weiß nicht ob ich mich mit 87 noch mit Kapitalanlage beschäftigen will – oder kann.

PS zu Schweden: es gibt dort eine spezielles Depot „ISK Konto“ für die Wertpapieranlage von Privatpersonen in dem alle Transaktionen steuerfrei sind. Dafür wird eine %Abgabe auf den Depotwert erhoben. Der Zinssatz ist abhängig von Zins der Riksbank und sehr gering. M.E. für D mehr relevant als 401k.

Lieber Joachim S, Sie sprechen mit der Rentenphase einen weiteren und kritischen Punkt an.

Ein zentraler Grund dafür, dass die Riesterrente zum „Rentchen“ wird, besteht darin, dass die Versicherer sich hier nochmals kräftig mit Kosten bedienen und zudem extrem hohe Lebenserwartungen unterstellen, die nicht realistisch sind. So haben wir bei Verträgen Rentenbezugsdauern von über 60 Jahren ermittelt, d. h. Sie müßten über 127 Jahre alt werden, bis Sie mit dem Rentchen Ihr Geld ohne Inflationsschutz oder Verzinsung nur zurückerhalten haben.

Das häufig genannte Argument „lebenslange Garantie“ ist daher ein manipulatives Totschlagargument, da ein kluger Anleger eine höhere Rente selbst erzeugen könnte, indem er das zu Beginn der Rentenphase angesparte Geld einfach in einen ausschüttende Fonds einbringt und dann – ohne jeglichen Kapitalverzehr – eine unendliche Rente (und die sogar steigend) erzielen könnte. Ich kenne eine Vielzahl von Fällen, wo das bestens funktioniert. Nur an das Geld bei Riester kommen Sie ja zu 70 / nicht ran, sondern unterliegen dem Verrentungszwang mit katastrophal niedrigen Rentenfaktoren…

Und auch Ihre Sorge mit dem „Kümmern“ um die Kapitalanlage relativiert sich da sehr. Einfach über die steigenden Dividendenüberweisungen freuen, Belege in den Schuhkarton legen – fertig! Die einem breit streuenden Index-ETF zugrundeliegenden Aktienindizes werden „automatisch“ weiterentwickelt, da müssen Sie überhaupt nichts tun.

Lassen Sie nicht zu, dass uns die einseitige Fehlinformation der Versicherungslobby zu LeOs macht.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Nach all diesen Kommentaren (und den jeweiligen Antworten) habe ich lange überlegt, ob ich mich überhaupt an der Diskussion beteiligen möchte. Meine lieben Herren, denken Sie doch bitte an das Niveau!

Hier trotzdem ein Versuch eines konstruktiven Kommentars:

Ich bin ein absoluter Verfechter von Altersvorsorge auf Basis von ETFs. Ich gebe jedem, der mich im privaten Umfeld fragt, die Empfehlung, sich eigenständig um seinen Finanzen zu kümmern. Es ist die beste Lösung, mathematisch und sachlogisch.

Aber, und das möchte ich gerne zu diesem Beitrag ergänzen, ist es daher auch für jeden das richtige? Menschen sind hochindividuell. Mit unterschiedlichen Sicherheitsbedürfnissen / Risikoneigungen und unterschiedlichen Mengen an Motivation / Interesse, sich in Finanzthemen einzuarbeiten. Das es viele Menschen gibt, die sich nicht um ihre Altersvorsorge selbst kümmern wollen und nicht bereit sind, einige Tage/Wochen zu investieren, um über die Börse und andere Finanzthemen zu lernen, ist bedauernswert. Aber diesen Zustand in einer Diskussion zu ignorieren, halte ich auch für falsch. Die Optimallösung ist sicherlich, dass alle Deutschen mündige Finanzentscheidungen treffen auf Basis eines umfassenden Wissens. Realistisch ist dies aber nicht. Also was ist die Alternative? Gar nicht für’s Alter vorsorgen, weil die Versicherer ja ach so böse sind? Das kann ja auch keine Lösung sein, denn sein Geld komplett ausgeben statt für später sparen ist definitiv schlechter als der (wie gesagt, völlig zu recht kritisierbare) Wertverlust in schlechten Versicherungslösungen.

Rentenversicherungen zwingen Menschen zum Sparen. Wer mit der gleichen Disziplin außerhalb der Versicherung investiert, ist in fast allen Fällen besser dran (breit diversifiziert, etc). Aber die Empirie zeigt leider: das ist für die wenigsten eine echte Alternative, sei es auf Grund der Erziehung (neudeutsch „Mindset“), der Ausbildung (Finanzwissen in der Schule wird weiterhin nicht vermittelt) oder anderer Faktoren (Vertrauen, Risikoaversion, Motivation/Zeit, etc.).

Meiner Meinung nach ist es immer noch besser, jemand sorgt mit einem schlechten Produkt für seine Zukunft vor als gar nicht. Und das ist leider in den allermeisten Fällen die realistische Alternative.

Ich hätte mir gewünscht, dass der Artikel diese traurige, aber faktische Realität zumindest mal erwähnt, statt im Idealszenario zu verharren.

Was mir ebenfalls fehlt, aber vielleicht habe ich es auch nur übersehen, ist die Absicherung des Langlebigkeitsrisikos, die Versicherungslösungen im Gegensatz zu Wertpapierdepots bieten.

Dazu der Verwaltungskram: Mit 90 Jahren im Pflegeheim ist es sicherlich stressfreier, jeden Monat eine Zahlung von der Versicherung zu bekommen, als noch ein Depot verwalten zu müssen (oder jemanden dafür zu bezahlen?). Ich kenne bisher leider nur wenige Banken, die Entnahme-/Auszahlungspläne anbieten (als Gegenstück zum Sparplan). Aber vielleicht ändert sich das ja noch, bis es für mich in ferner Zukunft relevant ist.

Viele Grüße

Jenni

Liebe Jenni, dass Sie mir mit einem Appell, ein gewisses Mindestniveau zu wahren zuhilfe eilen, freut mich sehr. Und Ihre Argumentation ist auch sehr sachlich und bedenkenswert – auch wenn ich in einigen Punkten nicht zustimmen kann.

Die These: Lieber schlecht (also: verlustreich) sparen als gar nicht sparen ist DAS Totschlagargument der Versicherungsbranche schlechthin. Drei Gegenargumente fallen dabei völlig unter den Tisch:

Erstens will ja niemand, dass die Leute gar nicht sparen. Sondern lediglich, dass sie beim Sparen nicht so über den Tisch gezogen werden. Jede freiwillige Einzahlung in die – so gescholtene – gesetzliche Rente bringt einen erheblich höheren Rentenfaktor (meistens über doppelt so hoch) als bei den kosten- und provisionsintensiven Produkten der Privaten.

Zweitens ist es ja keineswegs so, dass die Fesseln der Versicherer die Bürger von der Kündigung oder – falls nicht möglich – Zahlungseinstellung hindern. Wenn trotz hoher Verluste über zwei Drittel der langfristigen privaten Vorsorgeverträge gekündigt werden, dann spricht das doch Bände. Und ist ein Schlag ins Gesicht der Anbieter. Stellen Sie sich einfach mal vor, dass zwei Drittel der Kfz-Leasingverträge von VW oder BMW gekündigt würden – das wäre doch ein Skandal.

Drittens kann ich Ihr Bild von dem betagten Rentenempfänger, der es mit der privaten Rente so bequem hätte und mit alternativen Anlagen im Stress wäre auch nicht akzeptieren. Wenn viele Lebensversicherer mit Methusalem-Tarifen Mini-Rentenfaktoren garantieren, die umgerechnet unter 2% des Ansparkapitals liegen, gleichzeitig die Ausschüttungsrendite ohne jeglichen Kapitalverzehr – also ewige Rente – bei weltweit streuenden Aktien-ETFs darüber liegt, dann freut das auch den hochbetagten Rentner. Und er muss überhaupt nicht aktiv werden, sondern die im Zeitablauf steigenden ETF-Ausschüttungen gehen ohne jegliches Zutun auf sein Konto ein.

Liebe Jenni, ich bin mit Ihren Argumenten sehr respektvoll umgegangen und danke Ihnen für Ihren Beitrag. Im Ergebnis zeigen mir Ihre Thesen jedoch, dass ich an dieser Stelle noch viel Raum für weitere Aufklärungsarbeit habe. Nicht nur Riester und Rürup sind mausetot – die Lebensversicherungsprodukte der dritten Schicht sind es ebenso. Und je früher wir uns das eingestehen, desto weniger hart wird der Aufschlag.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Hallo Herr Walz,

im ersten Punkt kommen wir wohl nicht zusammen: natürlich gibt es bessere Alternativen (z.B. eben ETFs, freiwillige Einzahlungen in die GRV), aber wenn die niemand nutzt, dann ist auch niemandem geholfen. Ich schaue hier ganz nüchtern darauf wie es ist, nicht, wie ich es gerne hätte. Nun gut.

Zu Ihrem dritten Punkt möchte ich jedoch noch etwas ergänzen. Ganz so einfach, wie sie es darstellen ist es nämlich faktisch nicht. Aktiendepots verursachen auch in der Entnahmephase Aufwand. Außer man ist so reich, dass man es sich leisten kann, nix zu tun (oder jemanden zu bezahlen für die Verwaltung).

Wer seine monatliche Rente ausschließlich über Ausschüttungen decken will, braucht entweder ein sehr hohes Vermögen oder eine sehr hohe Ausschüttungsquote/Dividendenrendite. Historisch gesehen scheinen Entnahmeraten von 3,5% p.a. aus dem Wertpapier-Anfangsvermögen eine gute Sicherheit zu bieten, einige Jahrzehnte Rente ohne Pleite zu überstehen. Hier liegt aber das Problem:

Sie schlagen dem Rentner ja vor, das Kapital der Einfachheit halber liegen zu lassen und nur von den automatisch eintrudelnden Dividenden zu leben.

Man muss erstmal einen Fonds finden, der verlässlich eine solche ausreichend große reine Dividendenrendite erzielt. Viele der „high dividende yield“ ETFs sind 2020 ganz schön abgeschmiert, und zwar sowohl, was die Kurse angeht (könnte einem in Ihrer Logik egal sein), als auch in Bezug auf die absoluten Ausschüttungen (Dividendenausfälle/-kürzungen). Plötzlich waren es statt 6% Dividendenrendite nur noch 2,5%. Also andersherum: statt der Dividenden-„Rentenzahlung“ von jährlich z.B. 20.000€ kam plötzlich nur noch ein Bruchteil auf dem Konto unseres Rentners an. Also Gürtel enger schnallen? Oder doch ins Depot einloggen und einen Teil verkaufen, um die Lebenshaltungskosten zu decken? Ganz ohne Aufwand und Volatilität geht es an der Börse nun einmal nicht.

Mich persönlich schreckt das (auch für’s hohe Alter) absolut nicht ab. Es gibt ja doch Möglichkeiten, ein wenig Automatisierung und eine gewisse Glättung hinzubekommen, wenn man sich damit beschäftigt (vor allen Dingen, wenn man eben nicht stoisch an dem „nur Dividenden“ festhält). Für Sie käme es natürlich nie in Frage, Ihr Geld einer „bösen“ Versicherung zu geben, aber gerade Sofortrenten sind extrem praktisch, wenn man nicht mehr so wie früher in der Lage ist oder Lust hat, sich aktiv um das Depot zu kümmern.

Ich persönlich finde, dass Sie anerkennen sollten, dass bis zum Tod alles selbst verwalten, gerade auf Grund der Volatilität der Aktienmärkte und aus psychologische Gründen eben nicht für jeden der geeignetste Weg ist. Die meisten Menschen wünschen sich einfach einen festen Betrag X, der jeden Monat auf dem Konto eintrudelt und vielleicht ab und an ein bisschen steigt, um die Inflation hoffentlich auszugleichen.

Und dieser Wunsch nach Planbarkeit und empfundener Sicherheit überwiegt für manche eben den Wunsch nach Rendite.

Sie sollten die Menschen so akzeptieren, wie sie sind, statt ihnen mit einer akademischen Argumentation vorschreiben zu wollen, was sie sich bitte zu wünschen haben. In der Hinsicht finde ich es persönlich auch nicht schön, dass Sie sich für das Wort „Opfer“ entschieden haben.

Ich denke, wir verfolgen ähnliche Ziele in Bezug auf Finanzbildung, aber mit unterschiedlichen Spielarten. Einem Ängstlichen zu erklären, dass seine Angst irrational und nicht valide ist, hat aus meiner Erfahrung selten zu einer „Wunderheilung“ geführt. Glauben Sie mir, ich weiß, wovon ich spreche, denn man hat’s bei mir und meiner Angst vor Spinnen schon oft erfolglos versucht 😉

Viele Grüße

Jenni

Liebe Jenni, Sie zeigen einen guten Stil und daher verdienen Sie eine fachlich fundierte Antwort, die m.E. jedoch nicht in Kommentaren untergehen sollte (die im Zweifel kaum jemand liest). Daher biete ich Ihnen an, dass wir uns gerne auf fachlich hohem Niveau und in gegenseitigem Respekt streiten – z.B, indem Sie einen Gastbeitrag in meinem Blog und ich einen in Ihrem Blog schreiben. Was meinen Sie?

Inhaltlich bin ich nämlich nach wie vor überhaupt nicht von Ihrer Argumentation überzeugt und habe starke Gegenargumente. Wollen Sie so verfahren – nehmen Sie die ehrenvolle Herausforderung an?

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Hallo Herr Walz,

vielen Dank für das Angebot. Da ich es als kleiner Hobby-Blogger gerade so schaffe meinen eigenen wöchentlichen Artikel zu verfassen, muss ich das Angebot leider ablehnen, da ich in naher Zukunft nicht die Zeit finden werde, einen Artikel in der angebrachten Qualität dazu zu verfassen.

Viele Grüße

Jenni

Vorab: ich schreibe als Versicherungsmakler und übe diesen Beruf nach 30 Jahren immer noch sehr gerne aus. Habe mich allerdings seit vielen Jahren fast ausschließlich auf reine Biometrie und Sachverträge spezialisiert … (sämtlich zu Risikobeiträgen)

Zuerst danke an den Verfasser dieses Blogs für die offenen Worte und für die auch argumentativ absolute Nachvollziehbarkeit (sofern man das Geschriebene objektiv ohne die Makler-/Branchenbrille lesen kann).

Dennoch möchte ich folgendes anmerken/berichten: ich habe mich intuitiv und nahezu von Beginn an (1991) schon geweigert, reine Kapitallebensversicherungen (KLV) und später auch Riester anzubieten. Bereits Anfang der neunziger (da noch als Ausschließlichkeitsvermittler) habe ich Kunden alternativ dazu geraten, eine Standalone-Risikoleben gekoppelt mit reinem Investment Fondsparplan zu erwerben. Und dabei dem Interessenten anhand von (belegbaren) Vergangenheitswerten aufgezeigt, was er im Laufe der Jahrzehnte deutlich(!) mehr an Geld herausbekommen würde als mit einer KLV.

Ebenfalls habe ich dem Kunden offen gesagt, was ich an einer KLV verdienen würde und da ich Fonds nicht verkaufen „durfte“ hatte ich sogar schon damals bereits die (zu der Zeit wohl als sehr visionäre zu bezeichnende) Idee, dass mir der Interessent für meinen Vorschlag und die formelle Unterstützung bei der Umsetzung ein Honorar in derselben Höhe bezahlt, wie meine Courtage für die KLV betragen hätte. Im Gegenzug erhalte er dann jedoch zum einen keine (damals noch viel schrecklicher als heute) gezillmerte KLV und am Ende der geplanten Laufzeit verfüge er voraussichtlich über deutlich mehr Geld (auf seinem Depot).

Ergebnis: die Branche, bzw. mein damaliger Produktgeber hat mich dafür natürlich & sowieso verachtet aber – und jetzt kommts: bis auf zwei Kunden hat das Ganze damals niemand verstanden und mich dann sogar gebeten, wieder zu gehen. Es wurde dann lieber bei den Mitbewerbern eine KLV abgeschlossen, „weil man da ja (je nach Abschluss-Jahr) 4,25%; 3,75% usw. Garantie bekäme…“ Mein abschließender Einwurf, dass die Garantie jedoch nicht für die gezahlten Beiträge gelte, blieb dabei nahezu immer ungehört …

Was ich damit sagen will: die Kunden waren damals noch gar nicht bereit (und sind es auch heute leider viel zu selten), für echte & ehrliche Beratung ein Honorar zu bezahlen, außer dieses wird von einem Steuerberater oder Rechtsanwalt aufgerufen.

Hinzu kommt, dass die Politik (die zwar auch vieles richtig macht) hier vor knapp 20 Jahren einen aus meiner Sicht sehr großen Fehler begangen hat: die Einführung der hohen Besteuerung auch von langfristigem Sparen in Aktien in Form von Sparplänen oder Einmalanlagen. Ich habe es bis heute absolut nicht verstanden, warum die Politik nicht eine Art „Sperr-System“ konstruiert hat, dass aussieht wie folgt -> wer einen speziellen Fondssparplan nachweist, der z.B. NICHT vor dem 62ten Lebensjahr gekündigt wird (gekündigt werden KANN), erhält die selben (auch steuerlichen) Vorteile, wie ein Kunde der dasselbe innerhalb eines Versicherungsmantels durchführt.

Sollte es irgendwann jemals soweit kommen, wäre ich sofort bereit auf das Anbieten der von Ihnen Herr Walz genannten Variante „ETF in einem Versicherungsmantel“ zu verzichten. Letzteres biete ich in der Tat nämlich ab und zu sogar an (auch wenn ich mich wie oben erwähnt auf Biometrie und Sachversicherungen konzentriere), jedoch NUR mit

a) sogenannten Netto-Tarifen und

b) gegen ein entsprechendes Honorar

Im Gegensatz zu damals gibt es nämlich inzwischen etwas mehr Mandanten, die bereit sind für geldwerte Beratung zu bezahlen. Doch zumeist handelts es sich dabei entweder um Unternehmer, die gut rechnen können oder um Mandanten aus Branchen, die selbst ein Honorar für ihre Beratung ausrufen.

Noch eine Anmerkung: ich war auf diversen Vorträgen von Herrn Prof. Dr. Raffelhüschen und im Laufe der Jahre entstand bei mir folgender Eindruck -> „der Prophet ist nichts im eigenen Land“. Soweit mir bekannt, haben andere Länder (insbesondere nordische) schon vor längerer Zeit auf ihn gehört und die staatlichen Renten (basierend auf langfristig gefährlichem Umlageverfahren) partiell in Anlagen gewandelt, die deutlich höhere Renditen versprechen (sprich: Aktien).

Bitte sehen Sie mir nach, dass ich hier anonym schreibe (meine Mailadresse ist natürlich echt). Ich sitze nämlich trotz meiner teils „branchenfeindlichen“ Einstellungen in manch einem Gremium dieser Branche, und zwar mit dem Motiv/mit der Hoffnung, dass man irgendwann beginnt über meine zahlreichen Optimierungsvorschläge nicht nur nachzudenken, sondern diese auch umzusetzen.

Auch wenn jetzt jemand einräumen sollte, da könne ich aber lange warten: ich habe auch immer daran geglaubt, dass die Hersteller technischer Geräte irgendwann erkennen werden, dass der Verbraucher einen Defekt kurz nach Ablauf der 2 jährigen Garantie auf Dauer nicht hinnehmen wird und siehe da, einige Hersteller fangen nun an 5 Jahre Garantie zu gewähren…

.. und sollte ein Branchenkollege jetzt denken „Du Nestbeschmutzer“, möchte ich schließen mit: Getroffene Hunde bellen, die Mutigen bleiben ruhig, weil sie wissen dass sie Recht haben!

Lieber „Bin Makler und stimme trotzdem zu!“ 😉

Herzlichen Dank für diesen sehr fundierten Blick hinter die Kulissen und die Schilderung aus Maklersicht.

Ich kenne und schätze übrigens etliche Makler, die es rundweg ablehnen, Indexpolicen oder auch „innovative“ Produkte der „Neuen Klassik“ zu vermitteln. Eine Fachzeitschrift sprach schon vor Jahren von einem „Maklerstreik“ in Hinblick auf diese Produkte. Angehörige abhängiger Vertriebswege haben es an dieser Stelle jedoch schwer, werden dem Druck ihrer Arbeitgeber nachgeben und auch schlechte Produkte „in den Markt drücken“.

Nochmals vielen Dank – und

herzliche Grüße, Hartmut Walz – Sei kein LeO!

Die Aussage „Aus purem Eigeninteresse bietet die Versicherungsbranche aktuell garantie-reduzierte Vorsorgeverträge an. Und versucht, Sie mit der Vision zu nähren, dass reduzierte Garantien „automatisch“ höhere Überschüsse erbringen würden.“ ist sehr gut erklärbar.

Höhere Zinsüberschüsse verlangen vor allem eine volatilere, also chancen- und risikoreichere Kapitalanlage. Auch wenn die tatsächlich damit entstehenden Kapitalerträge einmal nicht für die vom Versicherer garantierten Leistungen reichen (was nicht per se verboten ist), haftet der Versicherer dafür. Und das erfordert höhere haftende Eigenmittel des Versicherers, also mehr Eigenkapital bzw. eine höhere Solvabilität, damit der Versicherer die Kapitalanlagerisiken tragen kann.

Versicherer, die chancenreicher investieren, haben also eine höhere Solvabiltätsanforderung. Versicherer, die in sicherere Kapitalanlagen mit geringen Ertragschancen investieren, eine geringere. Und damit bei gleichem Eigenkapital eine höhere Überdeckung bei ihrer Solvabilität, womit sich werben lässt.

Bei niedriger zugesagten Garantien sinken zunächst nur die Solvabilitätsanforderungen, wenn ebenso wie vorher auch investiert wird. Das kann der Versicherer nutzen, um chancenreicher zu investieren, so dass die Solvabilitätsanforderungen etwa gleich hoch wie zuvor bleiben. Muss er aber nicht – denn er kann auch einfach seine Solvabilitäts-Überdeckung steigern. Oder sein Eigenkapital reduzieren, und den Aktionären dadurch bei gleichem Unternehmensgewinn ene höhere Dividende zahlen.

Auch heute schon könnten viele Lebensversicherer mit einer hohen Solvabilitäts-Überdeckung chancenreicher investieren – mit dadurch etwas reduzierter Überdeckung. Indes: wer macht das? Eine hohe Solvabilitäts-Überdeckung vermittelt schließlich auch hohe Sicherheit. Und wer heute schon Mühe hat, sie zu erfüllen, wird es sich dreimal überlegen.

Es ist also eine ganz ungewisse Hoffnung, Versicherer würden wegen abgesenkter Garantien das Kapital chancenreicher anlegen.

Einen direkten Zusammenhang zwischen abgesenkten Garantien und chancen-/risikoreicherer Kapitalanlage gibt es schlicht nicht. Sondern beides wirkt sich nur auf die sich damit ergebenden Solvabilitätsanforderungen aus.

Lieber Peter Schramm, vielen Dank für Ihre fachkundigen und fundierten Erläuterungen – denen ich voll zustimme! Ein dickes Kompliment an Sie.

Hier habe ich die Problematik vertieft erläutert: https://hartmutwalz.de/nichts-wie-weg-die-duestere-zukunft-von-lebens-und-rentenversicherungs-vertraegen/ Aber der aktuelle Beitrag war eh schon so lang 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Die in Anzahl und Emotionalität zunehmenden Reaktionen von interessenkonfliktbehafteten, der breiten Masse seit Jahrzehnten nachweislich schlimmsten Dreck verkaufenden FPVs auf die Kritik an ihrem Tun zeigt, dass man sich auf dem richtigen Weg befindet. Man hat dort inzwischen offenbar mehr Angst als früher. Gut so. Weiter so.

Liebe/r AlexJ, Aufklärung und eine zeitnahe, konstruktive Lösungsfindung sind tatsächlich angesagt – und da bringe ich mich weiter ein! Garantie-reduzierte Produkte lösen das Problem nicht, sondern verhindern nur überfällige Anpassungen. Um so schlimmer würde ein späteres Erwachen werden.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Sehr geehrte Leserinnen und Leser,

für mich ist beispielsweise ein Riestervertrag genau wegen der staatlichen Förderprämie m.E. zu hinterfragen. Diese Förderprämien haben für mich eher den Charakter von Subventionen, statt einer Rendite um das Anlagevehikel Riester noch grob in die richtige Richtung zu schieben.

Bemüht man ein lateinisches Wörterbuch bzw. internettet mal woher „Subvention“ kommt, landet man alsbald auch bei „subvenire“ = zu Hilfe kommen, beistehen.

Ich frage mich als Verbraucher in dem Zusammenhang und den erzielten Ergebnissen, dann schon wer hier wem genau beisteht und warum es das überhaupt braucht.

Sind die Förderprämien dann Erhaltungs- oder Produktivitätssubventionen?

Mit freundlichen Grüßen

Philipp Hansert

Lieber Philipp Hansert, vielen Dank für diese zusätzliche Überlegung!

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Hallo Herr Walz,

was ich bei Ihrer Rechnung vermisse ist allerdings die staatliche Förderung. Natürlich kann ich keine Zinsen bei einer Null-Zins Politik erwarten. Allerdings erhalte ich doch für meinen Riestervertrag eine staatliche Förderung die ich auch als Rendite bezeichnen kann. Wenn ich diese nun als Wert nehme habe ich kein Verlust sondern eine Förderung von 175€ im Jahr bei 2100€max Beitrag (minus 175€ also effektiv 1925€). Also circa 9% Rendite (Förderung) im Jahr. Wenn dazu noch Kinder kommen, merklich höher. Dies lassen Sie aber bei Ihrem Auftritt einfach hinten runterfallen und die arme Frau die ja so betrogen wird in ihrem Film, wird darüber natürlich nicht aufgeklärt und fühlt sich von der Branche der Versicherer übel hintergangen. Das dem Versicherer auch Kosten entstehen durch die Betreuung des Vertrages fragt natürlich niemand, soll der doch sehen woher sein Geld kommt. Ach, und natürlich nicht zu vergessen diese Vertreter, Makler usw. die ja auch nur das Beste von ihren Kunden wollen. Wenn ich richtig gesehen habe, werden Sie doch auch bezahlt und zwar vom Steuerzahler (also mir) und was erhalte ich von Ihnen für einen Gegenwert? Ich könnte natürlich jetzt sagen das Sie mir persönlich leider gar nichts bringen und ich sie deshalb gerne von meiner Kostenliste streichen würde, aber das wird wohl nicht so einfach gehen. 😉

So nun zum Abschluss:

Ich finde es gut, dass man Dinge hinterfragt und sie auch auf dem Prüfstand stellt aber dann bitte im Ganzen. In diesem Bericht wird nur auf die Verzinsung eingegangen und dies wird dem Verbraucher auch so präsentiert. Natürlich fühle ich mich dann als Endkunde abgezockt, aber wenn ich dann die staatliche Förderung mit reinrechne ist das Bild ja doch wieder ein bisschen besser für den abgezockten Endkunden. Da mein Beitrag und die Förderung garantiert sind erhalte ich diese auch so. Natürlich kommt dazu bzw. davon ab die Inflation etc. aber der Riester Vertrag war ja nie dafür gedacht mehr Rente zu erhalten, sondern nur ein bestehende Lücke abzumildern. Ich würde mir einfach wünschen wenn es ein Bericht wäre der alle Aspekte bescheint und nicht nur die, die man dann als „Angstmacher“ am besten verkaufen kann.

Hallo Herr Wittig, Ihrem ausführlichen Kommentar kann ich eine recht knappe Argumentationslinie entgegenhalten: Es ist volkswirtschaftlicher Unsinn, mit hohen Kosten aus Steuergeldern Sparformen zu fördern, die ohne diese Förderung klar unvorteilhaft sind.

Herzlichen Grüße, Hartmut Walz – Sei kein LeO!

Sehr geehrter Herr Walz,

ich kann mich den Worten des Herrn Wittig nur anschliessen und Ihrer Antwort entgegenhalten, dass Sie bewusst „Äpfel mit Birnen vergleichen“, um die gewünschten Zerrbilder zu erhalten. Aus „Steuergeldern“ werden auch Sie finanziert. Ob und inwieweit es sich hierbei um einen „volkswirtschaftlichen Unsinn“ handelt, sei dahingestellt. Als Hochschulprofessor wissen Sie auch, dass letztendlich die Politiker das ganze Dilemma bewusst herbeigeführt haben und nun die ganzen Staatsmedien, für die wir neben den Steuern (u.a. zur Bezahlung Ihres üppigen Gehalts und zur Unterstützung Ihrer Freunde von der Verbraucherzentrale, die viel unqualifizierten Mist verbreiten und hierfür nicht mal haften müssen!) auch noch gezwungenermaßen GEZ zahlen müssen, damit sie einseitige, keine objektiven, obwohl sie hierzu per Gesetz verpflichtet sind, Informationen erbringen, sondern unqualifiziert in eine bestimmte gewollte Richtung berichten. Es ist nicht allein die Schuld der „Versicherungen“, sondern diese haben die Folgen der zerstörerischen Politik zu tragen. Dies wird aber verschwiegen, weil es toll ist, über diese unbeliebte Branche herziehen zu können. Sie aus Ihrer wirtschaftlich gesicherten Position heraus verunsichern die Bevölkerung ohne sich um die möglichen Konsequenzen darüber im klaren zu sein. Es gibt kein „Alheilmittel“, jeder Kunde sollte sich individuell beraten lassen, wie er seine private Altersvorsorge aufbauen kann, aber nicht nach Ihrem Muster.

Übrigens: wenn unsere, nach meiner persönlichen Meinung, völlig unfähigen Politiker nicht schon seit Jahrzehnten das Geld der Bevölkerung milliardenweise nach Europa und der ganzen Welt hemmungslos verschenken würden („volkswirtschaftlicher Unsinn“) sondern stattdessen mit diesem die vielen notwendigen Reformen durchführen würden, hätten wir einige Probleme nicht in diesem Ausmaß.

Dieses Geld stammt nämlich von der Bevölkerung, der Bevölkerung, die in absehbarer Zukunft u.a. auch für Ihre üppige Pension aufkommen werden muss.

Damit Sie mich nicht auch in Ihre Schublade der „Versicherungsvertreter, die nur Geld verdienen wollen, egal auf welche unehrenhafte Weise auch immer“ werfen wollen, ich bin freier Versicherungsmakler ohne irgendeine verpflichtende Anbindung an irgendeinen Struki-Vertrieb oder ähnlichen Gesellschaften. Ich berate meine Mandanten gemäß deren Bedürfnissen und wähle Produkte u.a. auch nach deren Kostenfreundlichkeit (im Sinne des Kunden) aus.

Dass ich hierbei mein Geld durch Erhalt eines möglichen Honorars (bei Erfolg) vom Versicherer verdiene, sei erlaubt. Von diesem Geld darf ich dann meine Steuern zahlen, von denen Sie dann (anteilig) Ihr monatliches Gehalt erhalten.

Sehr geehrter Herr Peter Deiring, Ihr katastrophal und pauschal schlechtes Bild der bösen Politiker teile ich nicht. Man sollte nicht „völlig unfähige Politiker“ für alles verantwortlich machen, was schlecht läuft. Wenn wir die Seitenwechsler wie Herrn Asmussen und die übermächtige Versicherungslobby durch geeignete Maßnahmen (Lobbyregister, Transparenzregister…) „eingefangen“ kriegen, werden diese Fehlentwicklungen sich per se erledigen.

Im übrigen kann man den Vertrieb unnützer Produkte und die eigene Provisionsmaximierung nicht damit rechtfertigen, dass man Steuern zahlt. Letzteres sollte für jeden Bürger eine Selbstverständlichkeit sein 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Die Renditerechnung ist falsch. Die so genannte geschenkte Rendite bezieht sich nur auf jeweils einen Jahresbeitrag. Was ist mit dem bereits vorhandenen Restkapital?? Das muss mit in die Berechnung einbezogen werden.

Verkaufen Sie mit dieser Rechenoperation Riesterverträge?

Guten Tag,

immer wieder spannend zu lesen, wie sich Menschen, die von sich selbst stolz erklären:

„Sie bestätigen aber meine Arbeit – die übrigens vom Steuerzahler bezahlt wird.“

Aus dieser Position ist es natürlich sehr einfach, sich erhaben zu fühlen über Menschen, die sich aus einem prozentualen Anteil der von ihnen vermittelten Produkte finanzieren (muss). Wie groß das Interesse breiter Bevölkerungsschichten an der immer wieder als heilsbringend gepriesenen Honorarberatung oder Beratung gegen Honorar ist, lässt sich an der recht konstanten Zahl von ca. 300 Beratern ohne Provision, also gegen Honorar, ablesen.

Es ist als gerade keine Lösung für die am meisten von potentieller Altersarmut betroffenen Klientel.

Interessanterweise werben gerade Versicherer, die den Maklern die Courtagen mit Hinweis auf den Druck, Kosten reduzieren zu müssen, Mitarbeiter mit Traumgehaltsversprechen ab. Da sind wir wieder beim alten Grundsatz: Teile und herrsche.

Es geht nämlich am Ende gar nicht ums Thema Altersversorgung stärken, sondern vielmehr um handfeste Interessen: Selbstdarstellung. Selbst hier in den Kommentaren kann man lesen: „Sind Sie auch “betroffen”? Es geht auch anders…….“

RUF MICH AN! Ich brauche HONORAR, dann wird alles gut.

Wirklich?

Nach über 35 Jahren in der Branche kann ich feststellen, dass es schon immer den Wettstreit um die vermeintlich „beste Lösung“ gegeben hat. Und schon immer hat am Ende der gewonnen, der früh und regelmäßig mehr zur Seite gelegt, als ausgegeben hat. Wohl dem, der dabei bei einem Berater geblieben ist und damit von häufigen 180Grad-Richtungswechseln verschont geblieben ist. Meine Erfahrung zeigt, dass Menschen sehr unterschiedlich sind, ihre Bedürfnisse, Wünsche und Ziele sich im Laufe ihres Lebens oft mehrfach ändern und dass es somit das beste Produkt schlicht nicht gibt. Ein gesundes Misstrauen gegenüber allem, was staatlich gefördert wird, ist sicher nicht verkehrt. Der Glaube, eine bestimmte Art der Vergütung könne Fehler vermeiden ist hingegen naiv. Wenn Honorar die Lösung wäre, die Fehlentscheidungen vermeidet, gäbe es viele fehlerfreie Berufsgruppen, Ärzte, Steuerberater, Rechtsanwälte etc. Allen ist gemeinsam, dass sie eine Versicherung zwingend vorweisen müssen, die für Fehler bzw. deren finanziellen Folgen geradesteht. Für Professoren sollte das wohl auch eingeführt werden: Haftung für getroffen Aussagen und deren Folgen.

Vorschlag: Wie wäre es, wenn wir, statt sich gegenseitig ans Bein zu pinkeln, die Zeit damit verbringen würden, das wichtige Thema Absicherung und Vorsorge so aufzustellen, dass Berater davon leben können und Verbraucher gute Qualität bekommen?

Wenn an einem Auto die Bremsen versagen, kann man aber auch den Autoverkäufer verhaften – auch, wenn er am wenigsten dafürkann.

Lieber Stefan Rumpp, auch wenn ich mich keineswegs erhaben fühle, empfehle ich Ihnen dringend eine Überarbeitung Ihrer Internetseite, auf der Sie sich als „Finanzmakler“ bezeichnen. Sie sind Finanzvermittler. Finanzmakler gibt es nicht.

Ansonsten: Ihre inhaltlichen Ausführungen gehen an der Sache leider vorbei – und ändern nichts daran, dass wir unbedingt Produkte vermeiden sollten, bei denen sich der Kunde arm spart.

Herzlichen Grüße, Hartmut Walz – Sei kein LeO!

Hallo Herr Walz

meine Zulassungen finden Sie, ganz wie es der Gesetzgeber will, in Impressum und Erstinformation. Ich bezeichne mich auch nicht, wie viele vermeintlich kundenorientierte Verkäufer, als Honorarberater, den es tatsächlich nicht gibt. In der Firmierung muss und kann man den Zulassungs- und Titeldschungel des Gesetzgebers leider nicht wiedergeben.

Schade, dass Sie, nicht ganz unerwartet, keinen konstruktiven Lösungsvorschlag bieten können. Ein rein theoretischer Ansatz hilft in der Praxis aber nicht.

Schönes Wochenende

Hallo Stefan Rumpp, natürlich kann ich Ihre Zulassung im Impressum ersehen, als Profi tue ich das auch immer. Kundenseitig erwecken Sie jedoch durch die Bezeichnung Finanzmakler einen falschen Eindruck – und zwar an ganz prominenter Stelle. Ob das nun kundenorientiert ist…?

Inhaltlich enthält mein Beitrag jede Menge sehr konstruktiver Lösungsvorschläge und ist keineswegs theoretisch. Dass diese Vorschläge außerhalb der Versicherungswelt liegen, ist aus Verbrauchersicht völlig unerheblich – für Sie wird es eine Anpassung Ihres Geschäftsmodells erfordern. Das war bei der Erfindung des Rades für die Lastenträger aber auch schon der Fall…

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Lieber Herr Rumpp,

wenn Sie Herrn Walz einigermaßen verfolgen, seine Bücher lesen und einen seiner Auftritte besucht hätten, dann wüssten Sie Folgendes. Was Sie nach „Vorschlag:..“ schreiben, ist doch sein konstruktiver Lösungsvorschlag und was Verbraucherschützer fordern. Das ist leider in fast jeder Diskussion mit einem Provisionsvermittler immer wieder missverstanden, weil diese sich erstmal bedroht fühlen. Ein Berater (ein echter Berater) soll für seinen Aufwand entschädigt werden, indem er für den Kunden gute Produkte vermittelt. Die Schein-Unabhängigkeit vieler Vertriebe wäre gut ohne den Schein. Wenn Berater mehr Wissenstransfer betreiben als Verkauf und das mit guten Produkten, dann sind alle zufrieden. Das ist leider (noch) Utopie. Eins bleibt uns ja – das Schöne an Finanzthemen ist ihre quantitative Basis, denn es gibt nichts Ehrlicheres als die Mathematik. Wer sich die Mühe macht zu rechnen, wird die Wahrheit schon ans Licht bringen.

Und zu ihrem Bremsenvergleich. Wenn ein Autoverkäufer ein Auto verkauft, in dem Bremsen minderwertiger Qualität verbaut sind, dann ist er entweder ein Betrüger oder unwissend. Beides keine gute Szenarien für den Kunden.

Mit freundlichen Grüßen

Ach Herr Walz,

da werden sie noch einige Kommentare kriegen. Getroffene Hunde bellen bekanntlich. Ich bin ja manchmal gespalten zwischen Verbraucherschutz und den Versicherungsvertretern. Bleiben wir mal bei letzteren. Diese „vergessen“ leider meistens die folgenden Punkte bei deren Beispielrechnungen:

– Inflation

– Steuervorteile/Zulagen müssen ja von jemanden bezahlt werden, gerade wenn die Regierung das Ziel der „schwarzen Null“ verfolgt. Riester mit 3 Kindern ist für das Individuum zwar geil, für den Steuerzahler im Allgemeinen nur leider das Gegenteil, vor allem bei den Renten die dabei am Ende rauskommen.

– Die Auszahlphase wird regelmäßig ignoriert. Die Rechnung endet dann mit dem kumulierten Kapital im Versicherungsvertrag. Das man davon aber erst einmal X Jahre eine Rente beziehen muss, um überhaupt ins „Plus“ zu kommen wird dann ebenfalls „vergessen“ zu erwähnen. Betrifft übrigens dann auch die Besteuerung.

– Opportunitätskosten

Und wenn es um Themen wie ETFs geht. Oh Gott. Der Herr Kreisel, der hier auch schon kommentiert hat, ist da auch ein Spezialist drin.

Lieber Stefan Kriegesmann, danke für Ihre beschwichtigenden Überlegungen. Ich gönne auch jedem Vermittler und Makler sein Geld. Wir müssen uns lediglich bewusst werden, dass das Spielfeld sehr schief wird, wenn jemand sein Geld damit verdient, den anderen zu schädigen. Das „Vergessen“ von Inflation, Kosten und sonstigen Nachteilen ist ja eindeutig interessengesteuert und kundenschädigend.

Herzlichen Grüße, Hartmut Walz – Sei kein LeO!

Moin! Vermutlich sollte ergänzt werden, dass Branchenfremden der Begriff LEO nicht geläufig ist, der für „leicht erreichbares Opfer“ steht und aus dem Bausparbereich bei alten Leuten stammt. Klugerscheißermodus Ende! 😉

Danke, lieber Walter B., ich empfinde das keineswegs als Klugscheißermodus 😉

Ja – LeO bezeichnet „Leicht erreichbare Opfer“ – jedoch ist die Anwendung keineswegs auf Bausparkassen beschränkt, sondern wurde mir auch von Ex-Versicherungsmittlern mehrfach berichtet. Und ich selbst habe die Abkürzung während meiner eigenen Banklehre „gelernt“ – ein schockierendes Erlebnis, das mich zum Verbraucherschützer bei Finanzdienstleistungen gemacht hat…

Herzliche Grüße, Hartmut Walz – Sei kein LeO! 😉

Der werte Herr Walz hat so grottenschlecht recherchiert, dass er nichtmal bemerkt hat, dass Herr P.* gar kein DVAG-Mitarbeiter mehr ist. Und nicht erst seit gestern.

Das zieht sich durch das ganze Geschwafel hindurch-flach eben. Zu flach.

Herr Walz scheint weder Schwimmer, noch Tänzer zu sein. Traumtänzer vielleicht.

*Name vom Bloginhaber anonymisiert

Werter Herr Glesel, ich recherchiere nun nicht jedem (Ex-)DVAGler hinterher… und das ist auch nicht meine Aufgabe… aber danke für den Hinweis 😉

Der Rest Ihres Kommentars ist so niveaulos, den lasse ich einfach mal so stehen… er sagt mehr über Sie aus, als über mich 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

….also jetzt fühl ich mich doch auch mal „genötigt“ und getriggert auf diese plumpen Kommentare von „Es sinkt durch Sie… das Niveau“ oder dem von „Reinhard Kreisel“ zu reagieren.

Es mag ja durchaus menschlich „gute“ Berater/Makler geben – und Sie zählen sich vielleicht sogar dazu! Wenn Sie aber mit überteuerten Produkten unterwegs und an eine enge Produktauswahl gebunden sind, dann kann das leider für die Kunden/Mandanten auch nicht die richtige Lösung gewesen sein! Ich habe schon viele DVAG-Verträge begutachtet und bisher noch keinen gefunden, der für den Kunden lohnenswert gewesen wäre. Wenn Sie aber einen solchen haben, dann bitte gerne zu mir – ich scheue keinen Vergleich!

Apropos: …dass bei der DVAG nicht alles im Kunden- und auch im Maklerinteresse läuft kann man aktuell ja auch wieder der Presse entnehmen. Schauen Sie doch gerne mal nach, wieso ein großer Maklerpool die DVAG abmahnt und die (mal wieder) macht, als wüsste sie von nichts: https://www.versicherungsbote.de/id/4902124/DVAG-von-Maklerpool-abgemahnt/

Schon spannend zu lesen, wie die DVAG selbst mit Maklern umgeht. Sind Sie auch „betroffen“? Es geht auch anders…….

Grüße in die Runde

Volker Hildebrand

Eine pauschale Verurteilung von allen Versicherungsunternehmen und deren Beratern lässt doch etwas von dem Niveau, welches bei anderen angemahnt wird, vermissen. Schade, aber so lässt sich das Geschriebene eben doch besser „verkaufen“. Huch, steht da etwa auch ein wirtschaftliches Interesse dahinter?

Lieber Es sinkt durch Sie… das Niveau! Wow – wie Sie sich selbst schon bezeichnen, lässt zumindest eine gewisse Selbstreflektion zu 😉

Als Allianzvertreter quaken Sie natürlich ins selbe Horn. Weniger anonym wäre natürlich aufrichtiger… 😉

Im übrigen: Mit solchen Kommentaren musste ich wohl freilich rechnen. Sie bestätigen aber meine Arbeit – die übrigens vom Steuerzahler bezahlt wird.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Herr Walz, nur weil Sie Ihre Argumente immer wieder wiederholen werden diese deshalb nicht richtiger.

Außerdem hätten Sie als Satiriker sicherlich eine erfolgreichere Karriere starten können.

Danke Herr Kreisel, Google weist Sie in Sekundenschnelle als DVAG-Mitarbeiter – also Kollegen von „Peterle“ – aus… dass man die Frösche nicht befragen soll, wenn man den Sumpf übelster Fehlberatung mit Provisionsmaximierung austrocknen will, haben wir ja auch von Oliver Welke in der heuteSHOW gehört

Hetzen Sie gerne weiter gegen mich – von den „richtigen“ Leuten fühlt es sich gut an… 🙂

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Hat der Anschein mich also doch nicht getäuscht, satirischen Humor besitzen Sie zweifelsohne. Gehetzt haben aber Sie lieber Herr Walz, nicht ich. Und auf diesem Niveau machen Sie nun genau so weiter. Aber Spaß muss nunmal sein und so will ich Sie auch verstehen. LG

Nein, das ist so nicht richtig. Ich habe lediglich humorvoll und pointiert argumentiert. Und damit Ihren Kollegen „Peterle“ ein wenig vorgeführt. Das war nicht sonderlich schwierig, wenn man einfach die Fakten betrachtet und ein wenig rechnen kann… 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Guten Tag Herr Kreisel,

nach diesen Anschuldigungen können Sie doch bestimmt detailliert und evidenzbasiert darlegen, wie denn der richtige Sachverhalt ist oder?

Also mit realen Vetragsdaten und für eine Auswahl verschiedener „Musterbürger“ zeigen, wann sich für wen welcher Vertrag NACH KOSTEN wirklich lohnt (=besser als ein privater ETF Sparplan mit den gleichen Einzahlungen (ohne Subventionen)), wann damit zumindest realer(!) Werterhalt möglich ist und wer besser mit anderen Produkten beraten ist.

Ich würde mich über eine entsprechende Offenlegung Ihrerseits freuen. Gerne dürfen Sie dabei Anbieter anonymisieren, ich würde Sie jedoch bitten sämtliche Kosten und Einflussfaktoren transparent darzulegen, damit man die Rechnungen für sich nochmal nachvollziehen kann.

Vielen Dank für Ihre Mühe!

Merkmal aller Kritik aus der Provisionsverkäuferecke: Emotionen statt Argumente.

Danke Herr Prof. für Ihren ehrlichen Artikel.

Die einzigen die also mittelfristig von Riester-Verträgen profitiert haben sind Versicherungsvertreter (wg. eingestrichener Abschlussgebühren) und Herr Riester selbst (wg. seiner kassierten Vortragsvergütungen bei den Versicherern). Das ist nun schon lange bekannt.

Mich wundert es auch nicht mehr, warum die Deutschen es politisch nicht hinbekommen äquivalente Produkte zum US-amerikanischen 401k oder Roth IRA zu genehmigen: Schaut man sich z.B. die Kommentare von Fr. Wissler, Hrn. Riexinger (beide LINKE) und Hrn. Scholz (Mr. Elfenbeinturm a.k.a. „Ich-hab-mein-6-stelliges-Gehalt-auf-dem Giro-liegen“) an, braucht man sich nicht wundern.

Die nicht belegbaren Partei-Ideologien des angeblich „gerechten“ Umverteilens und die faktisch belegbare Logik für ein eigenverantwortliches, freiheitswahrendes, langfristiges und steuerfreies Aktien-/ETF-Sparen sind und bleiben eben unvereinbar. Und die Lügen, die deshalb immer perpetuiert werden („Niemand im Niedriglohnsektor kann im Monat Aktien-/ETF-Sparen.“) sind eigentlich eine Schande, auch für den deutschen Journalismus, der sie weitermultipliziert. Man hat sich in den vergangenen vier Jahren Trump medial so darauf eingeschossen, nicht so sein zu wollen wie die USA, dass man undifferenziert alles amerikanische verteufelt, auch gute steuerfreie Altersvorsorgemodelle für den kleinen Bürger.

Leider steigt es sich von einem selbstherrlich-moralischen hohen Ross nicht mehr so leicht (in eine differenzierte Realitätsbetrachtung) ab…

So lange diese Ideologien in den Landes- und Bundesparlamenten Zulauf durch Wählerstimmen erhalten, werden wir immer neue umverteilende staatsgemachte „Vorsorgekonzepte“ sehen, die allesamt in der Versenkung verschwinden werden, oder solange verschlimmbessert werden, bis noch mehr Menschen in Altersarmut auf direkte Staatshilfen (= neu „generierte“ Wähler!) angewiesen sind.

Wer also klug (und kein Leo) ist gestaltet seine Altervorsorge selbst – mit 25€ pro Monat ist ein Start möglich – und klärt möglichst viele Ottonormalbürger diesbezüglich auf. Danke daher für Ihre Arbeit!

Ihr Guter Verwalter.

Lieber „Guter Verwalter“, Ihre Position ist nachvollziehbar, wenn auch wenig optimistisch. Ich hoffe nach wie vor, dass wir einen guten gesellschaftlichen Kompromiss hinbekommen und den Fehlkonstruktionen wie Riester und Rürup lernen werden. Jedenfalls möchte ich meinen Beitrag leisten 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Lieber Herr Walz,

mein Optimismus, dass verbraucherfreundliche Altersvorsorgevehikel entstehen können, ist ungebrochen.

Sie haben aber recht, dass er realpolitisch sehr parteiabhängig ist.

Das Trial-and-Error Verfahren, das zur Entwicklung und Förderung von Rürup und Riester geführt hat, kommt angehende Rentner in den kommenden 10-15 Jahren teuer zu stehen…wenn man nicht anderweitig diversifiziert vorgesorgt hat. Das macht traurig und auch sauer, denn das Wissen, wie es besser zu machen gewesen wäre, wäre auch damals schon da gewesen. Wohlstandsillusionen zu befördern hilft im Endeffekt nicht weiter und gehört sich m.E. nicht, gerade von Politikseite her.

Hoffen wir, dass es ab September 2021 besser wird!

Viele Grüße.

Lieber Guter-Verwalter 😉

Leider muss ich Ihnen zustimmen, denn der sehr gute und wissenschaftliche Ansatz der Schwedenrente begann vor und nicht nach der Riesterrente. Man hätte also dort viel abschauen können und dass dies nicht geschehen ist, kann man nur mit intensiver Einflussnahme der Finanzlobby erklären.

Aber es wäre schon toll, wenn wir zumindest jetzt nach diesem „Betriebsunfall“ die Weichen korrekt stellen.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Meine Herren, Ihr Optimismus in dieser Sache ist bewundernswert – ich kann ihn aber leider in keinster Weise teilen. Stattdessen bin ich mir aus den genannten Gründen sehr, sehr sicher, dass wir in 30 Jahren immer noch eine ähnliche Situation in der Altersvorsorge wie heute vorfinden werden. Bloß mit dem kleinen aber feinen Unterschied, dass sich bis dahin die Ausgangssituation für sehr viele Menschen in Deutschland massiv verschlechtert haben wird (insbesondere für Menschen und ihre nachfolgenden Generationen, die bereits heute kaum Vermögenswerte besitzen).

So gesehen muss ich dem guten Verwalter Recht geben – es ist neben einigen anderen Faktoren insbesondere das „Geschäftsmodell“ bestimmter Parteien, die eine wirkungsvolle Altersvorsorge gekonnt unterlaufen/verhindern. Manche Parteien haben schlicht und ergreifend überhaupt kein Interesse daran, dass es ihrer Wählerschaft finanziell gut bzw. besser geht (lediglich eine soziale Mindestsicherung – also das Existenzminimum – wird dieser zugestanden). Das ist auch absolut logisch, denn ginge es der eigenen Wählerschaft plötzlich finanziell gut, müssten die Wähler diese Parteien ja nicht mehr wählen (Dankbarkeit ist ein sehr kurzlebiger Begriff und kein Grund dafür seine Stimme langfristig an eine Partei zu binden). Es ist ein absolutes Paradoxon, dass Parteien die synonym für Armutsbekämpfung stehen, diese letztendlich mit ihrem eigenen politischen Handeln verstärken, um dann sogar noch mit einer Verschlechterung der Situation beim Wähler zu profitieren.

Alleine aus diesem Grund wird sich in Deutschland meines Erachtens niemals etwas Fundamentales verändern, dafür ist die politische Landschaft und Einstellung der Menschen viel zu stark zementiert. Hinzu kommt eklatante Unwissenheit bei so gut wie allen finanziellen Fragen. Was will man dann von den Entscheidungen dieser Menschen erwarten?

So gesehen tut es mir besonders weh, dass ich diesen Staat mit meiner erfolgreicher Altersvorsorge noch mit besonders hohen Steuern unterstütze. Daher halte ich es für legitim, alle legalen Wege zu nutzen, um Steuern zu sparen. Und sei es nur der ausschlaggebende Punkt, um eine langfristige Buy-and-Hold Strategie am Ende auch wirklich durchzuziehen (denn dann hatte die ganze Sache sogar noch wenigstens etwas Gutes).

Lieber Heinz, vielen Dank für Ihren Kommentar!

Herzlichen Grüße, Hartmut Walz – Sei kein LeO!

Wieder einmal wunderbar und nachvollziehbar geschrieben.

Jetzt fehlt nur noch ein Link auf Peterles youtube-Kanal, damit man dort klärende Kommentare absetzen kann ;-).

Grüßle, Raimund Gebhardt

Lieber Raimund Gebhard, danke für die anerkennenden Worte. An die Möglichkeit mit dem Link auf Peterles Youtube-Kanal habe ich auch schon gedacht… Jedoch weiß ich als Verhaltensökonom, dass Peterle mit höchster Wahrscheinlichkeit dem Backfire-Effekt unterliegen wird – zudem er ja an seiner Falschdarstellung selbst gutes Geld verdient…

Und außerdem hatte ich die große Sorge, dass solche Kommentare auf seinem Kanal das Niveau doch zu sehr heben würden… 🙂

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

„Legaler Betrug“

Es bleibt zu hoffen, dass dieses Thema endlich einmal die Politikerkaste aufrüttelt und eventuell sogar den Wahlkampf erreicht.

Obwohl, Herr Scholz bespart als „Altersvorsorge“ ja auch sein Sparbuch und Girokonto.

Vergessen wirs.

Danke für Ihren wieder einmal erhellenden und unterhaltsamen Blog!

Achim de Vries

Danke für Ihren Kommentar, lieber Achim de Vries, ich hoffe inständig, dass noch eine zukunftsfähige Entscheidung in Sachen Riester VOR der Wahl fallen wird. Denn nach der Wahl stehen so viele andere Baustellen an, dass wahrscheinlich jahrelang „weitergewurstelt“ wird…

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Die Hoffnung stirbt zuletzt, die Wahrscheinlichkeit hinsichtlich einer Riester-Entscheidung vor der BTW halte ich aber für verschwindend gering. Die Parteien befinden sich bereits voll im Wahlkampf – jetzt ist die Zeit des Gegeneinanders und sicherlich keine Zeit mehr für gemeinsame weitreichende Entscheidungen in der Altersvorsorge.

Von daher wird es genauso eintreten, wie Sie befürchten. Das Thema Riesterrente wird weiter behandelt werden wie eine heiße Kartoffel und sicherlich niemals direkt zu Grabe getragen. Es wird bei der Riesterrente eher ein langsames Dahinsiechen als ein schneller Tod. Und wenn sie nicht gestorben ist, dann atmet sie noch morgen.