Die „dunkle Seite“ der ETFs?

Vorsicht, bevor das Kind in den Brunnen gefallen ist

Für die langfristige Geldanlage und finanzielle Vorsorge sind ETFs eine feine Sache.[1] Sie sind transparent, gut handelbar, preiswert und ermöglichen einen einfachen, breit gestreuten Zugang in verschiedene Märkte.

3 populäre Irrtümer über ETFs hatte ich in diesem Blogbeitrag besprochen.

Heute soll es um Risiken aus gesamtwirtschaftlicher Sicht durch das Anlagevehikel ETF gehen.

Positive Bilanz aus Verbrauchersicht steht außer Frage

Vorab: Die Nützlichkeit von passiven ETFs[2] (sogenannten Index-Trackern) sowie dem nicht börsenfähigen Schwesterprodukt Indexfonds ist aus wissenschaftlicher Sicht nach wie vor unbestritten. Auch wenn die Lobby der aktiven Investmentmanager aus nachvollziehbarem Eigeninteresse nie aufhören wird, indexgebundene Anlagen als „dummes Geld“ oder „Verschenken einer möglichen Überrendite“ zu bezeichnen.

Als gut informierte Selbstentscheider werden Sie sich auch nicht durch Angst-Trigger wie: „Da kümmert sich aber niemand um Ihr Geld, wenn Sie mal in Urlaub sind“ verunsichern lassen. Denn Sie haben ja verstanden, dass aktive Anleger auch in Krisenzeiten nur an andere aktive Anleger verkaufen können und das Narrativ: „die Anleger flüchten aus den Aktien“ allein deshalb niemals stimmen kann.

Unberechtigte Dämonisierung von Indexanlagen durch aktive Geldverwalter

Die Sorge vor dem Verlust milliardenschwerer Provisions- und Gebühreneinnahmen der weltweit aktiven Fondsindustrie führte und führt zu einer regelrechten Dämonisierung der erheblich kostengünstigeren indexgebundenen Investmentprodukte.

Das reicht vom Vorwurf, passive Anleger seien parasitierende Trittbrettfahrer bis zur Ankündigung, durch ETFs würden die globalen Finanzmärkte zusammenbrechen…

Darum soll es hier ausdrücklich nicht gehen. Interessierte können die unberechtigten Vorwürfe und ihre Entkräftung in diesen Blogbeiträgen nachverfolgen:

- 7 Mythen über ETFs – mit Video

- Fragerunde – 7 Mythen über ETFs – mit Video

- Wie sicher ist Ihr Geld in ETFs?

Gutes Image von ETFs bzw. Index-Investments wird missbraucht

Das aus Verbrauchersicht berechtigte gute Image von ETFs und indexnahem Investieren wird von manchen Finanzdienstleistern gerne als positiver „Trigger“ beim Kunden genutzt.

Irgendwo im Verkaufsgespräch wird dann gern das Kürzel ETF untergebracht. So jüngst von den Sparkassen und ihrem Fondsanbieter Deka beim LBBW 5,50% Deep-Express-Zertifikat auf den EURO STOXX 50 mit ETF-Liefermöglichkeit.

Zur Erinnerung: Bei Zertifikaten trägt der Kunde das Ausfallrisiko der emittierenden Bank. Zertifikate unterliegen nicht der Einlagensicherung. Dafür haben sie sehr hohe Kosten und sind meist „herrlich“ intransparent.

Wenn man also um Mist eine Schleife drum macht, bleibt immer noch Mist, der verkauft wird.

Meine jüngste Warnung vor Zertifikaten lässt grüßen.

Weitere negative Beispiele, die die Begriffe ETF oder Index als positive „Trigger“ beim Kunden nutzen wollen:

- ETF-Dachfonds

- Index-Zertifikate sowie die vielfältigen

- Index-Policen (höchst intransparente und kostenintensive kapitalbildende Versicherungen, bei denen ein Teil des Sparkapitals indexnah investiert wird).

Keine der genannten Produktgruppen sind aus Anlegersicht empfehlenswert – für die Anbieter sind sie jedoch sehr lukrativ.

Die Enttäuschung beim Kunden über die unbefriedigende Performance dieser Produkte ist damit vorprogrammiert – und führt einmal mehr zu einem Vertrauensverlust gegenüber der Finanzbranche. Schade!

„Da ist doch noch nie etwas passiert!“

Eine wichtige Vorüberlegung, die für alle nachstehend geschilderten Risiken gilt:

Jedes Instrument und jede Handelsstrategie bergen grundsätzlich die Möglichkeit eines Risikoeintritts in sich. Absolute Sicherheit gibt es erst im nächsten Leben.

Trotzdem ist Vorsicht besser als Nachsicht und vorhersehbare Risiken, die man grundsätzlich vermeiden oder verringern kann, sollte man prospektiv anpacken. Also den Brunnen abdecken, bevor das erste Kind hineingefallen ist.

Das ständig zu hörende Argument „Da ist doch noch nie etwas passiert!“ möchte ich daher nicht gelten lassen.

Sehen wir uns einige Gefahrenquellen für Gesellschaft und Finanzmarktstabilität genauer an:

Liquiditätsproblem bei ETFs auf Nischen, extrem enge Indizes und illiquide Anlagen

Liquiditätsproblem bei ETFs auf Nischen, extrem enge Indizes und illiquide Anlagen

Tatsächlich heikel wird es, wenn ETFs, die ja ständige Liquidierbarkeit im Sinne von Handelbarkeit versprechen, sich auf Anlagegegenstände beziehen, die ihrerseits nur über eine geringe Markttiefe (kleines Handelsvolumen) und folglich eingeschränkte Liquidität verfügen.

Das hinter dem Liquiditätsversprechen stehende „Creation-Redemption-Verfahren“ soll hier nicht erläutert werden – Interessierte finden Hintergrundinformationen unter den Links in der Fußnote.[3]

Das Liquiditätsproblem ist bei den von risikobewussten Langfristanlegern bevorzugten ETFs auf bekannte und breite Indizes nicht gegeben, da die im Index befindlichen Papiere (meist Aktien oder Anleihen) selbst auch gut handelbar sind.

Heikel wird es jedoch, wenn der Markt für die dem ETF zugrundeliegenden Anlagen weniger liquide ist, als es dem Liquiditätsversprechen des ETFs entspricht. Oder wenn der entsprechende Markt in besonderen Stress- oder Crashphasen vorübergehend zusammenbricht. Dies ist angeblich in wenigen Fällen und nur für wenige Minuten vorgekommen, beispielsweise für ETFs auf besonders bonitätsschwache Anleihen (= Junk Bonds, High-Yield Bonds).[4] Ich selbst hätte das wahrscheinlich nicht einmal bemerkt – aber ich bin ja auch kein Ultra-Speed-Trader 🙂

Aus Sicht von Langfrist-Anlegern in breite „Brot-und-Butter-ETFs“ ist das (bisher) kein Problem. Jedoch bleibt die grundsätzliche Sorge, dass die Verwendung von ETFs bei wenig liquiden Anlageprodukten destabilisierend wirken kann. Zumindest in angespannten Marktsituationen kann die Liquidität der Verpackung nämlich nicht höher als die Liquidität des Inhalts sein.

Also müssten – ganz wie bei offenen Immobilienfonds Mindesthaltedauern (Lock-in- bzw. Lock-up-Perioden) definiert sowie Kündigungsfristen für den Verkauf festgelegt werden – wenn auch in erheblich geringerem Umfang.

Die Lösung des Problems ist also aus technischer Sicht einfach, würde jedoch die Attraktivität der betroffenen ETFs stark beeinträchtigen. Trotzdem würde ich Lock-ups für ETFs auf weniger liquide Anlagen fordern… und zwar bevor das erste Kind in den Brunnen gefallen ist.

Big is beautiful – ETF-Anbieter profitieren von hohen Volumina

Big is beautiful – ETF-Anbieter profitieren von hohen Volumina

Wahrscheinlich haben Sie schon einmal von Skaleneffekten oder Skalenvorteilen gehört. Ich nenne das auch den „Null-variable-Kosten-Effekt“.

Ein Beispiel: Während Ihr Bäcker für jedes weitere Brötchen zusätzliche Mehl, Strom und Arbeit aufwenden muss, kann eine Software (nahezu) ohne zusätzliche Kosten beliebig oft verkauft und genutzt werden, sobald sie erst einmal erstellt ist.

Brötchen und Bäckereien gehören also in die Welt nicht skalierbarer Geschäftsmodelle. Während digitale Produkte, aber auch Informationen stark skalierbare Geschäftsmodelle ermöglichen. vgl. zu dem Thema auch Kapitel 28 „Skalierbarkeit – mehr verdienen, ohne mehr zu arbeiten“ im Buch „Einfach genial entscheiden“.

Bei ETFs handelt es sich zwar nicht ganz um einen „Null-variable-Kosten-Effekt“, jedoch steigen die Kosten eines Anbieters nur minimal, wenn er statt 100 Millionen US-Dollar 50 Milliarden US-Dollar Volumen im Fondsvermögen hat. Kein Wunder, dass die Anbieter einen beinharten Wettbewerb um Größe führen und der Markt eine – aus gesamtwirtschaftlicher Sicht unerfreuliche – Tendenz zur Bildung eines Angebots-Oligopols zeigt.[5]

|

Ein Beispiel: Eine Privatanlegerin kaufte im Jahr 2016 einen ETF der Commerzbank-Tochter Comstage. Die „Perle“ Comstage wurde jedoch 2018 von der Commerzbank an die ETF-Tochter Lyxor der Societé Générale verkauft. Das Motiv waren ganz klar Skaleneffekte. Die Anlegerin bekam Post und ihr ETF wurde ersetzt. Nur vier Jahr später ging der neue ETF der Anlegerin dann an Amundi über, ein Joint Venture zwischen Societé Générale und Crédit Agricole. Und wieder bekam die Anlegerin Post und wurde „umgebettet“. Auch hier wurden offenbar wieder Skalenvorteile „gehoben“. Der Anlegerin ist hierdurch kein Schaden entstanden (nur ein wenig Mühe). Lassen Sie uns nun nur hoffen, dass die beiden Mutterinstitute nicht schwach werden und Amundi an Blackrock verkaufen, so dass die ETFs dann mit iShares-Produkten verschmolzen werden… ☹ |

Aus verschiedenen gesamtwirtschaftlichen Gründen (Wettbewerbserhalt bei ETFs, Finanzmarktstabilität, Vermeidung von Stimmrechtskonzentration, Auswirkungen auf Konkurrenz der Zielunternehmen) wäre es äußerst wünschenswert, wenn es viele kleine oder mittlere ETF-Anbieter gibt und keinen Oligopol-Markt mit wenigen Riesenanbietern. Ohne eine entschlossene Regulierung wird das jedoch ein frommer Wunsch bleiben – denn Skaleneffekte wirken wie die Schwerkraft: pausenlos und unerbittlich… Wenn man nichts tut, könnte das Kind irgendwann in den Brunnen fallen.

Konzentration hoher Aktienbestände auf wenige Verwalter reduziert Wettbewerb auf den Gütermärkten

Konzentration hoher Aktienbestände auf wenige Verwalter reduziert Wettbewerb auf den Gütermärkten

Die folgende Sorge betrifft lediglich Aktien-ETFs. Während es bislang um Skaleneffekte und die Gefahr mangelnden Wettbewerbs zwischen den ETF-Anbietern selbst ging, geht es jetzt um Wettbewerb zwischen den Aktiengesellschaften, an denen ETF-Anbieter große Bestände auf sich vereinen. Der Zusammenhang ist nicht trivial und kann hier nur kurz angedeutet werden.

Das Eigeninteresse der ETF-Anbieter besteht darin, den Wert des von ihnen betreuten Vermögens zu maximieren (schließlich ist das ja die Berechnungsgrundlage für OGC oder TER)[6]. Folglich könnten sie die durch die Verwaltung bestehenden Stimmrechte dazu nutzen, den Wettbewerb zwischen den Aktiengesellschaften in ihrem Portfolio eher zu reduzieren als zu fördern. Bei verringerter Wettbewerbsintensität verdienen diese besser, können mehr Dividende zahlen und erreichen höhere Kurswerte.

Die ETF-Kunden profitieren vordergründig ebenfalls hiervon – zumindest vorübergehend. Jedoch muss ja jemand die Rechnung bezahlen bzw. den Nachteil des schlechteren Wettbewerbs tragen und das sind ganz klar die Kunden dieser Unternehmen, die sich mangels Wettbewerb höheren Preisen gegenübersehen.

Der Begründungzusammenhang ist – das gebe ich gerne zu – nicht trivial und mag vielleicht weit hergeholt wirken. Jedoch gibt es erste wissenschaftliche Untersuchungen (zum Beispiel von den Professoren Ockenfels und Schmalz, leider hinter Bezahlschranke), der nun baldmöglichst weitere folgen müssen, um die sicher noch bestehende Forschungslücke zu schließen. Auch hier gilt: „Wehret den Anfängen“ – Sie wissen schon: Kind und Brunnen und so….

ETF-Anbieter sind als Schattenbanken kaum reguliert

ETF-Anbieter sind als Schattenbanken kaum reguliert

Der vorhergehende Punkt – enorme Konzentration von verwaltetem Vermögen – leitet direkt zu der Problematik über, dass die ETF-Anbieter gesetzlich als Vermögensverwalter betrachtet werden, die keine (Voll-)Banklizenz benötigen.

Sie werden als sogenannte Schattenbanken eingestuft. Und unterliegen ebenso wie z.B. Geldmarktfonds, Hedgefonds, Kreditversicherer und aktive Kapitalanlagegesellschaften (es gibt noch etliche andere Arten) nur einer stark eingeschränkten Kontrolle.

Der Ausdruck „Schattenbanken“ wird von Normalbürgern meist mit zwielichtigen Geschäftsmodellen assoziiert. Jedoch sind die Schatteninstitute völlig legal und von den Regierungen so gewollt (was unzweifelhaft auch deren sehr aktiver Lobbyarbeit und kräftiger Spendentätigkeit geschuldet ist).

Eine weltweit strengere Regulierung und Kontrolle der Schattenbanken ist eindeutig überfällig, jedoch nicht in Sicht. Im Gegenteil: Viele der nach der Suprime-Krise (=Immobilienkreditkrise) des Jahres 2008 angekündigten bzw. begonnenen Reformansätze sind versandet oder wurden zwischenzeitlich wieder verwässert. Das weltweite Finanzsystem – sowohl der Banken als auch der Schattenbanken – ist heute wahrscheinlich fragiler, als es vor der Immobilienkreditkrise war. Ein Trauerspiel – unerfreulich, jedoch durch die spieltheoretische Situation erklärbar. Das Gefangenendilemma (Prisoner‘s-Dilemma – siehe z.B. Wikipedia) lässt grüßen.

Weltweite Diversifikation via ETFs fördert die Verantwortungslücke

Weltweite Diversifikation via ETFs fördert die Verantwortungslücke

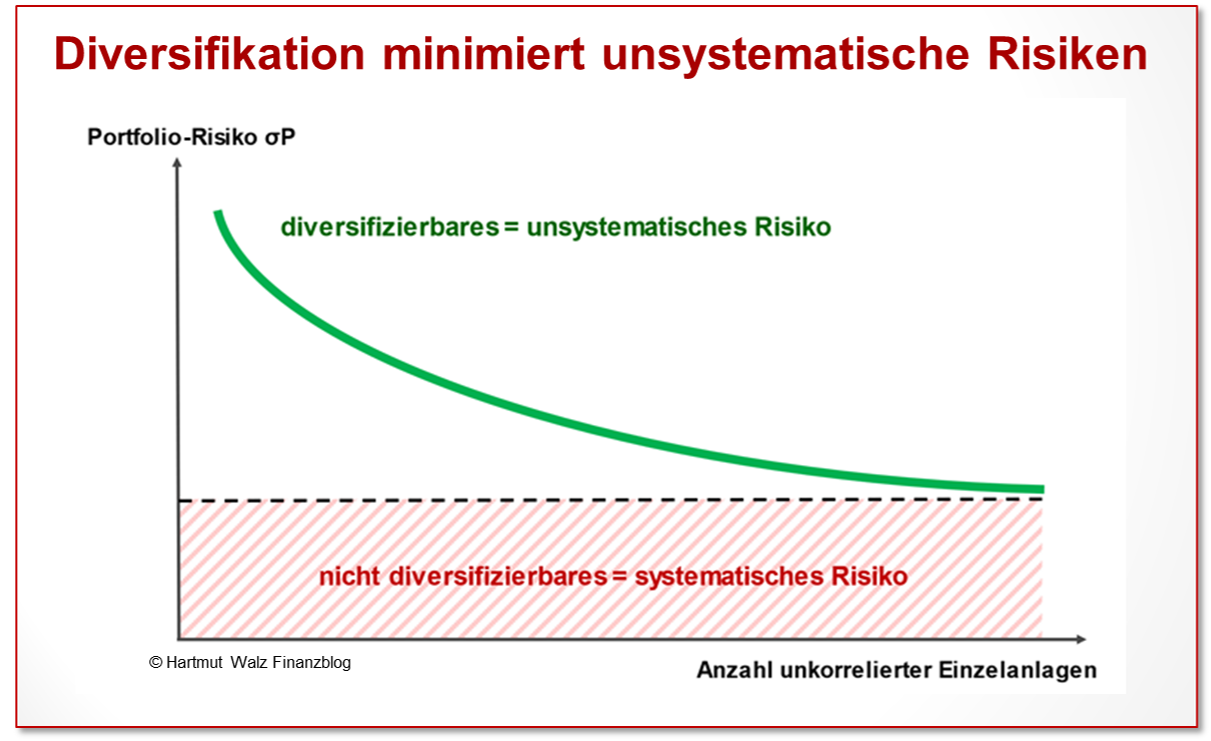

Diversifikation, also die weitgehende Vermeidung unsystematischer (ein anderes Wort wäre: unkorrelierter) Risiken durch Streuung, ist die wichtigste Strategie jeder vernünftigen und seriösen Langfristanlage überhaupt. Denn Diversifikation ermöglicht eine Risikoreduktion (fast)[7] zum Nulltarif.

Durch Aufteilung eines Anlagebetrages auf mehrere – im Idealfall möglichst viele, am besten sogar weltweit verteilte – Einzelanlagen, bleiben nur noch die nicht diversifizierbaren (systematischen, also stark oder vollkommen korrelierten) Risiken übrig, die dafür von den Kapitalnehmern durch eine Risikoprämie (bei Aktien „Equity-Prämie“ von rund 4% p.a.) vergütet werden.

Wer jedoch seine Reserven z.B. mit einem preiswerten ETF auf einen weltweit streuenden Aktienindex anlegt, wird schnell zum anonymen Miteigentümer an mehreren tausend global verteilten Unternehmen – die er ganz überwiegend nicht einmal vom Namen her kennt und für die er sich folglich auch nicht einmal ansatzweise verantwortlich fühlt. Wo bleibt da der Grundsatz „Eigentum verpflichtet“?

Geht man der Problematik auf den Grund, so führt bereits die Trennung der Managementfunktion von der Eigentümerfunktion zur einer ersten Verantwortungslücke. Da beauftragte Manger, die nicht mit ihrem Eigentum haften ggfs. anders entscheiden als Unternehmer, die ihr Eigentum verwalten und im Misserfolgsfalle mit ihrem eigenen Schiff untergehen (Schlagwort: Prinzipal-Agent-Problem).

Die Nutzung von „streu-helfenden Vehikeln“ (das gilt also nicht nur für ETFs, sondern ebenso z.B. für aktiv gemanagte Fonds und Zertifikate) geht also geradezu zwangsläufig mit einer Verantwortungsdiffusion einher. Ist jedoch nur noch ein weiteres Glied der durch Arbeitsteilung, Märkte und die Trennung von Eigentum und Management ausgelösten Problematik der Verantwortungsdiffusion.

Das Problem der Verantwortungsdiffusion wird keineswegs allein durch Anlagevehikel ausgelöst. Auch Aktien-Direktanleger nahmen und nehmen ihre Stimmrechtsverantwortung häufig nicht oder nur unzureichend wahr.

Bei Hauptversammlungen in Präsenz ließen und lassen sie sich häufig durch ein leckeres kaltes Buffet von der Stimmrechtsausübung ablenken, wenn sie überhaupt teilnahmen. Und auch bei den seit Corona häufiger genutzten virtuellen Hauptversammlungen gibt es viele Tücken und Hemmnisse (siehe z.B. den Gastbeitrag: Stimmrechtsausübung durch Aktionäre).

Eine effiziente und transparente Stimmrechtsvertretung im Gemeinwohlinteresse könnte die Problematik der Verantwortungsdiffusion mildern. Jedoch liegt hier noch vieles im Argen (vgl. nächsten Punkt Stimmrechtsverwaltung).

Stewardship und Engagement sind verbesserungsfähig

Stewardship und Engagement sind verbesserungsfähig

Stewardship und Engagement können als verwandte Begriffe verstanden werden. Sie bedeuten eine aktive Eigentümerschaft, also Wahrnehmung der Eigentümerverantwortung von Aktionären durch Kontrolle und Lenkung.

Somit ermöglichen Stewardship und Engagement „theoretisch“ eine sinnvolle Beeinflussung von Vorständen und Top-Management in Hinblick auf wichtige Nachhaltigkeitsziele – weit über Klimaschutz oder CO2-Reduktion hinaus.

Zur Erinnerung: ESG umfasst die Bereiche Umwelt im weitesten Sinne (Environment) wie auch alle sozialen Aspekte (Social) und die Grundsätze einer transparenten und fairen Unternehmensführung (Governance).

Dass gerade die Stimmrechtsausübung der ETF-Anbieter besonders schlecht organisiert und vorbereitet oder gar nicht vorhanden sei, ist meinen Recherchen nach ein unbewiesenes Narrativ. Dieses könnte darauf zurückgehen, dass aktive Fondsgesellschaften ihre (angeblich) intensivere Kommunikation mit den Unternehmen als Argument für höhere Kosten ihrer Produkte verwenden. Fakt ist, dass in allen Bereichen der Kapitalverwaltung hinsichtlich von Stewardship und Engagement noch Luft nach oben ist.

Denn es ist ein ernstzunehmender Missstand, wenn große – wahrscheinlich sogar überwiegende – Teile des an globalen Finanzmärkten investierten Kapitals

- ohne echte Verantwortung der Eigentümer investiert werden,

- Engagement durch Vermögensverwalter lediglich vorgeschützt oder halbherzig vorgenommen wird oder

- durch Interessenkonflikte seitens der Vermögensverwalter gefärbt oder verwässert wird.

Die obigen Gedanken können das Thema nur ganz grob anreißen und bedürfen sicher einer weiteren Detailierung. Jedoch gibt es durch die Möglichkeiten der Digitalisierung kostenarme und transparente Möglichkeiten, die Verantwortungslücke der Anleger auch bei verwaltetem Vermögen zu schließen. Und damit auch bei über ETFs angelegtes Kapital Nachhaltigkeitsziele effizient zu erreichen – dazu ggfs. in einem späteren Blogbeitrag mehr.

Stewardship hat das Potential, die aktuell völlig unbefriedigende Situation beim nachhaltigen Investieren auf Kapitalmärkten (viel Wollen – kein Können)[8] auf einen guten Weg zu bringen.

Rollen- und Interessenkonflikte von ETF-Anbietern

Rollen- und Interessenkonflikte von ETF-Anbietern

Wie bereits erläutert, sind die Anbieter von ETFs Schattenbanken. Gleichzeitig sind sie meistens Teil einer großen Bank oder Finanzdienstleistungsgruppe, in der noch eine Reihe anderer Finanzgeschäfte betrieben werden. Hierdurch ergeben sich Interessenkonflikte mit negativen Folgewirkungen auf Gesellschaft und Funktionieren der Finanzmärkte.

Interessenkonflikte zu Lasten Dritter kommen durch Überlappungen unterschiedlicher Geschäftsfelder, von denen das ETF-Geschäft zwar ein volumenstarker, aber nicht besonders ertragsstarker ist.

Kritikwürdig ist beispielsweise, dass große Vermögensverwalter parallel aktive und passive Fonds anbieten. Bei den aktiven Fonds berechnen sie hohe Gebühren und versprechen, „den Markt zu schlagen“. Bei den passiven entstehen nur geringe Kosten – verbunden mit dem Versprechen, die Marktentwicklung bestmöglich abzubilden. Es ist naheliegend, dass Informationen aus der ETF-Verwaltung beim aktiven Management einbezogen und genutzt werden können (z.B. im Vorfeld der regelmäßig stattfindenden Index-Umgestaltungen). Hierdurch werden die Kunden der passiven Produkte geschädigt.

Weitere Rollenkonflikte durch politische Mandate

Weitere Rollenkonflikte durch politische Mandate

Wenn Consulting-Abteilungen, die unter dem gleichen Konzerndach wie Vermögensverwalter (also auch ETF-Anbieter) stehen, Politikberatung durchführen also Regierungen, Zentralbanken oder z.B. die EU beraten, sind weitere Interessenkonflikte vorprogrammiert.

Denn erstens kann ihr Rat durch Eigennutz gefärbt sein und zweitens fließen durch solche Beratungsmandate zwangsläufig Informationen zu den Finanzriesen zurück, die bei der Vermögensverwaltung Verwendung finden.

Ein konkretes Beispiel: die iShares-Mutter BlackRock beriet EU-Regierungen im Rahmen der Krise um griechische, zyprische und irländische Banken. Und nutze die hierbei gewonnenen Informationen, um Anleihen der später geretteten Banken zu niedrigsten Kursen zu erwerben.[9] Der Vorgang ist hinreichend bekannt. Einen Aufschrei oder eine erkennbare politische Reaktion gab es jedoch nicht. Im Gegenteil: Die EU beauftragte BlackRock im April 2020 mit einem Projekt zur Sustainable Finance, was bei zivilgesellschaftlichen Organisationen wegen erneuter Interessenkonflikte unisono auf heftige Kritik stieß.[10]

Zusätzliche Marktmacht durch „Big Data“

Zusätzliche Marktmacht durch „Big Data“

Der Vollständigkeit halber soll noch auf die enormen Datenmengen hingewiesen werden, die bei großen Mutterinstituten der Vermögensverwalter sozusagen „ganz nebenbei“ anfallen. Deren systematische Auswertung ist zumindest von BlackRock bekannt, die ein Datenanalysesystem namens Aladdin betreiben.

„Aladdin ist ein gigantisches Datenanalysesystem, es besteht aus einem Heer von Analysten und rund 5.000 Großrechnern, verteilt auf vier Rechenzentren, deren Standorte geheim sind und die 200 Millionen Kalkulationen pro Woche ausführen“, so schreibt das Handelsblatt im Juni dieses Jahres.[11]

Auf Basis dieser „Big Financial Data“ lassen sich Szenarien berechnen, Risikoanalysen erstellen und die Anlageportfolios institutioneller Investoren steuern. Der immense geldwerte Vorteil von Aladdin ist offensichtlich. Ebenso die Tatsache, dass die Finanzmärkte zu einem „schiefen Spielfeld“ werden, auf dem wenige große Spieler zu Lasten von Kleinen und insbesondere den privaten Anlegern profitieren. Eine ungesunde Entwicklung der unbedingt bald Einhalt geboten werden müsste.

ETFs sind nur ein kleiner Teil eines großen Problems

Angesichts der beschriebenen Sachverhalte wird deutlich, dass die wachsende Verwendung von ETFs nur einen kleinen Teil eines größeren Problems darstellt. Insbesondere Nutzer, die ETFs erstens langfristig (und nicht im Millisekundenhandel) und zweitens „Brot-und-Butter-Papiere“ anstatt marktenge Exoten verwenden, müssen sich nicht schlecht oder schuldig fühlen, wenn sie dieses bequeme und kostengünstige Anlagevehikel nutzen.

Aus gesamtwirtschaftlicher Sicht besteht jedoch dringender Handlungs- bzw. Regulierungsbedarf, z.B. bei den Punkten:

- Liquiditätsproblem bei ETFs auf Nischen, extrem enge Indizes und illiquide Anlagen

- Big is beautiful – ETF-Anbieter profitieren von hohen Volumina (Tendenz zum Oligopolmarkt)

- Konzentration hoher Aktienbestände auf wenige Verwalter reduziert Wettbewerb auf den Gütermärkten

- ETF-Anbieter sind als Schattenbanken kaum reguliert

- Weltweite Diversifikation via ETFs fördert die Verantwortungslücke

- Stewardship und Engagement sind verbesserungsfähig

- Rollen- und Interessenkonflikte von ETF-Anbietern (z.B. Überlappung von Geschäftsbereichen)

- Weitere Rollenkonflikte durch politische Mandate

- Zusätzliche Marktmacht durch „Big Data“

Wie eingangs erwähnt: Absolute Sicherheit gibt es erst im nächsten Leben. Wenn man jedoch bereits einige Probleme sieht und Gefahren erkennt, wäre es gut, diesen proaktiv zu begegnen. Also den Brunnen abdecken, bevor das erste Kind hineingefallen ist!

Und was bedeutet das nun konkret für Sie?

Als langfristig orientierter Privatanleger könnten Ihre Schlussfolgerungen wie folgt lauten:

- Passive (also indexorientierte) ETFs – insbesondere Aktien-ETFs – sind und bleiben für Sie als Vehikel für Langfristanlage, Vermögensaufbau und finanzielle Vorsorge die erste Wahl. Sowohl Anlagezertifikate als auch aktiv gemanagte Fonds sind aus Verbrauchersicht unterlegen.

- Mögliche gesamtwirtschaftliche Nachteile bzw. Risiken von ETFs sollten Sie nicht von deren Nutzung abhalten, denn …

- … erstens gibt es aus Verbrauchersicht keine besseren Anlagevehikel; bestehende Alternativen können die genannten Risiken ebenso wenig vermeiden und

- … zweitens sind die Risiken z.T. recht abstrakt und vor allem von Ihnen als einzelnem Marktteilnehmer nicht bzw. nur minimal beeinflussbar. Ihr persönlicher Boykott von ETFs wäre rührend, würde jedoch überhaupt nichts bewirken – Veränderungen müssen auf anderer Ebene angestoßen werden. Ebenso wie alle anderen Finanzmarktinstrumente beeinflussen ETFs die Struktur der globalen Finanzmärkte, können also niemals völlig neutral oder wirkungslos sein.

- Es gibt aktuell eine Forschungslücke über die Auswirkung der Konzentration von verwaltetem Kapital und den damit verbunden Stimmrechten. Diese Forschungslücke sollte schnellstens geschlossen werden – vielleicht ja durch Sie 🙂

- Die Konzentration von Marktmacht auf wenige ist stets nachteilig und sollte nicht nachträglich bekämpft, sondern bereits im Vorfeld vermieden werden. Politisch wünschenswerte Maßnahmen sind

– die Begrenzung der Größe von Vermögensverwaltern

– die Trennung zwischen aktiver und passiver Vermögensverwaltung

– die Begrenzung der Sammlung und Nutzung von Daten, die im Zusammenhang mit der Verwaltung riesiger Vermögensbestände anfallen.

Und Sie wissen ja, Politiker werden gewählt – auch durch Sie 🙂 - Die ETF-Anbieter nehmen ihre Verantwortung in Hinblick auf die Stimmrechtsausübung in unterschiedlichem Umfang ernst und stellen auch eine unterschiedlich starke Transparenz dazu her. Bitte bevorzugen Sie daher Anbieter, die in Hinblick auf Stewardship und Engagement vorbildlich und transparent arbeiten – auch wenn die jährlichen Verwaltungskosten ein paar hundertstel Prozent höher liegen.

Kennen Sie jemanden, den dieser Blogbeitrag auch interessieren könnte? Dann bitte weiter empfehlen!

Herzliche Grüße

Hartmut Walz

Sei kein LeO!

[1] Zur ETF-Entstehungsgeschichte lesen Sie den Blogbeitrag: Suchen Sie nicht die Nadel im Heuhaufen.

[2] ) Auf die Nische der „Aktiven ETFs“ wird in diesem Beitrag nicht eingegangen. Lesen Sie dazu den Blogbeitrag: Verwirrung um Aktive ETFs.

[3] Vgl. vertiefend die sehr gut verständliche englischsprachige Erläuterung von State Street,

siehe auch die Masterarbeit von Eva Dölle: Kritische Aspekte der massenhaften Nutzung von ETFs als Anlagevehikel

[4] Die bisher vorliegenden Berichte über die in wenigen Fällen eingeschränkter Handelbarkeit von ETFs lassen sich m. E. nicht ausreichend überprüfen und könnten durchaus von der Lobby des aktiven Anlagemanagements lanciert sein. Wenn z.B. während des kurzen aber heftigen Corona-Crashs die Zentralbanken die Kurse bestimmter Anleihen durch Stützungskäufe stabilisiert haben, so ist nicht nachprüfbar, ob sie dies taten, um die Handelbarkeit entsprechender Anleihe-ETFs zu gewährleisten.

[5] Es ist anzuerkennen, dass einige ETF-Anbieter die durch Skalierung erzielten Kostenvorteile zum Teil durch Senkung der Kosten (OGC bzw. TER) an ihre Kunden weitergeben. Das ist für die betroffenen Anleger höchst erfreulich, ändert jedoch nichts an der gesamtwirtschaftlichen Problematik der Oligopolisierung des Marktes.

[6] OGC – Ongoing Charges (Laufende Kosten), früher: TER – Total Expense Ratio (Gesamtkostenquote)

[7] So ganz zum Nulltarif geht es nicht, denn es fallen ja Kosten für das „Streu-Vehikel“ an. Diese sind jedoch mit 0,1% bis max. 0,25% bei guten ETFs oder Indexfonds sowohl im Vergleich zu aktiven Fonds (oft 2% – 3%) und auch der langjährigen durchschnittlichen Marktrendite von 8-9% gut verkraftbar.

[8] Übrigens: Das Bild der kommunizierenden Röhren zeigt auf, wenn dem Wollen kein wirkliches Können entspricht. Viele Anlagevehikel mit Nachhaltigkeitsanspruch bleiben z.B. wirkungslos, weil der gewünschte Impact auf effizienten Finanzmärkten durch entgegen gerichtete Arbitrage gerade wieder aufgehoben wird, siehe Blogbeitrag: Greenwashing.

[9] Quelle: https://www.finanzwende.de/themen/banken-und-schattenbanken/die-marktmacht-von-blackrock/

[10] Quelle: https://cric-online.org/info-medien/news/674-eu-kommission-wahl-von-blackrock-fuer-sustainable-finance-auftrag-stoesst-auf-kritik

[11] Quelle: https://www.handelsblatt.com/finanzen/banken-versicherungen/banken/blackrock-ein-geheimnis-namens-aladdin/4150978-2.html,

siehe auch die Facharbeit von James Cames: Blackrock als unbekannte Weltmacht? Der wirtschaftliche und politische Einfluss Blackrocks mit abschließender Beurteilung der Systemrelevanz des Finanzkonzerns.

Erschienen am 14. Juli 2023.

Der Hartmut Walz Finanzblog ist unabhängig, kosten- und werbefrei. Ich erhalte für Links und Empfehlungen keinerlei Honorar, Kick-back, Beteiligung o. ä.

Vielen vielen Dank!!! Das ist der Artikel, der endlich mal aufzeigt, was in meiner Wahrnehmung da draußen passiert. Blackrock etc. übrigens mein Einstieg war der Roboadvisor Scalable Capital, viel gelernt, Depot übertragen und nun zur Neu-Ausrichtung werde ich mich erst informieren wie z.B. bei Ihnen auf diesem wundervollen aber sehr beängstigenden Blog, vielleicht wollte ich es bisher wirklich nicht so genau wissen… war Fan vom Finanzwesir, hab mich über Democratic Alpha gewundert und bin nun hier gelandet, vielen Dank für die kritischen Informationen!

Liebe/r Kalle, gerne! 😎

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Vielen Dank für den ausführlichen Text Hr. Prof. Walz. So etwas kostenlos aufbereitet und zusammengefasst zu bekommen, ist ja auch keine Selbstverständlichkeit. 🙂

Ich habe mir den Creation-Redemption Prozess mal näher angesehen.

Das einzige „Gschmäckle“ bei ETF´s sind für mich die Market Maker/Authorized Participiants.

Ich kaufe ja quasi mit dem ETF eine Umverpackung die ich gegen (physische) Aktiva eintausche.

Wenn nun aber ein Market Maker meine ETF Anteile nicht mehr zurückkaufen will/kann?

Dann bleibe ich auf der Hülle sitzen?

Und es erscheint mir unglaubwürdig, dass die Market Maker immer alle ETF Anteile zurückkaufen müssen. Dann müssten Sie ja auch ständig (Billionen €) von Cash vorhalten um all das abzuwickeln. 🙂

Liebe/r Andi Gli, Ihre Sorge hinsichtlich der Market Maker teile ich nicht.

Denn diese müssen ja den Rückkauf der ETFs garantieren. Ob Sie – bei ruhigem Markt – die ETFs in den eigenen Bestand rückkaufen oder – bei turbulentem Markt – ETFs durch den Redemption-Prozess wieder in die Einzelbestandteile tauschen, ist für Sie als Kunde nicht relevant.

Das zentrale Missverständnis von Ihnen sehe ich in folgendem Satz: „Ich kaufe ja quasi mit dem ETF eine Umverpackung die ich gegen (physische) Aktiva eintausche“. Das ist so nicht richtig. Sie erwerben die ETF-Hülle mit den Anteilsbruchstücken für Geld und Sie erhalten beim Verkauf auch wieder Geld zurück. Alles andere läuft im Hintergrund ab und würde erst dann zum Problem, wenn nicht nur ein Market Maker, sondern weite Teile des Finanzmarktes zusammenbrechen würden.

Damit die Market Maker ihrer Garantie nachkommen können, müssen Sie zusätzlich regulatorischen Pflichten genügen und auch ein angemessenes Eigenkapital vorhalten.

Im Ergebnis kann auf unserer Welt alles kaputtgehen, was es überhaupt gibt. Und die Tatsache, dass bei dem o.a. Prozess noch nie ein Privatanleger geschädigt wurde, ist keine hundertprozentige Garantie für die Zukunft. Jedoch sehe ich in anderen Bereichen (Zertifikate, Indexpolicen und sonstigen komplexe Verpackungen) erheblich höhere Risiken als beim Creation-Redemption Prozess.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Lieber Professor Walz,

ich glaube in dem Artikel ist alles drin! Bin begeistert! Sie gehen der Sache wirklich gründlich auf den Grund (des Brunnens) :))

Muss ich mir direkt als Lesezeichen setzen…

Freue mich auf unseren Live-Talk im September 😉

Lieber Thomas Beutler,

danke für die Blumen. Um ganz ehrlich zu sein, man hätte den Brunnen noch erheblich tiefer graben können… Nur würde dann dem Blogleser wohl die Freude vergehen 😉

Herzliche Grüße, auch ich freue mich auf den September, Hartmut Walz – Sei kein LeO!