Verwirrung um Aktive ETFs

Ei des Kolumbus oder nur unnötig teuer?

In letzter Zeit werde ich von BlogleserInnen und Studierenden immer häufiger auf sogenannte „Aktive ETFs“ angesprochen.

Von der Vielzahl verantwortungsvoller Langfristanleger und Vorsorger unbemerkt hat sich nämlich eine Untergruppe von ETFs gebildet, welche von spekulativen Investoren gewünscht und von einigen Fachmedien „gehypt“ wird.

Insbesondere die wechselhaften Nachrichten über die US-amerikanische Fonds-Managerin Cathie Wood und den von ihr betreuten Ark-Fonds haben zu diesem Interesse beigetragen.

Denn der höchst spekulative Ark-Fonds ist ein ETF. Na, und wenn der nicht aktiv gemanagt ist… 😉

***

Hintergrundinformation zum Ark-Innovation ETF von Cathie Wood (US00214Q1040)

Kometenhafter Aufstieg – Wood wurde hochgelobt und als Ausnahmetalent im Fondsmanagement gepriesen.

Fondsvolumen im Feb 2021 rund 50 Mrd. $. Seit Rekordhoch im Feb 2021 ist der Kurs dieses aktiv gemanagten ETF um rund 70 % eingebrochen. Die Kurse im Juli 2022 schwanken um rund 40 Euro.

Anmerkung: Dieser Fonds ist für Privatanleger wegen fehlender UCITS-Konformität „eigentlich“ in Deutschland nicht zu erwerben. Jedoch gibt es einige Umgehungsmöglichkeiten, die hier nicht erläutert werden sollen… 😊

***

Wie geht das, wie passt das zusammen?

ETFs – Grundlegende Missverständnisse vermeiden

Im Fachgespräch mit privaten AnlegerInnen bemerke ich häufig zwei stillschweigend getroffene Annahmen, die nicht immer zutreffen.

Erstens denken die meisten Menschen beim Wort ETF automatisch an Aktien-ETFs.

Und übersehen dabei, dass ETFs ja nur eine Hülle, also ein Anlagevehikel darstellen, in die man unterschiedliche Anlageklassen verpacken kann.

Keinesfalls sollte man Anleihe-ETFs und Geldmarkt-ETFs übersehen.

Und wenn Sie das Schwesterprodukt von ETFs nämlich ETCs (Exchange Traded Commodities) einbeziehen, kommen auch Gold und andere Edelmetalle sowie viele Rohstoffe und Währungen als Anlageklasse hinzu.

Und die Anlageklasse „Immobilien“ wird entweder über einen Aktien-ETF auf Immobilienunternehmen abgebildet. Oder über einen ETF, der in REITs (Real Estate Investment Trusts) investiert.

Kurzum: die Verkürzung von ETFs auf Aktien-ETFs ist unrichtig.

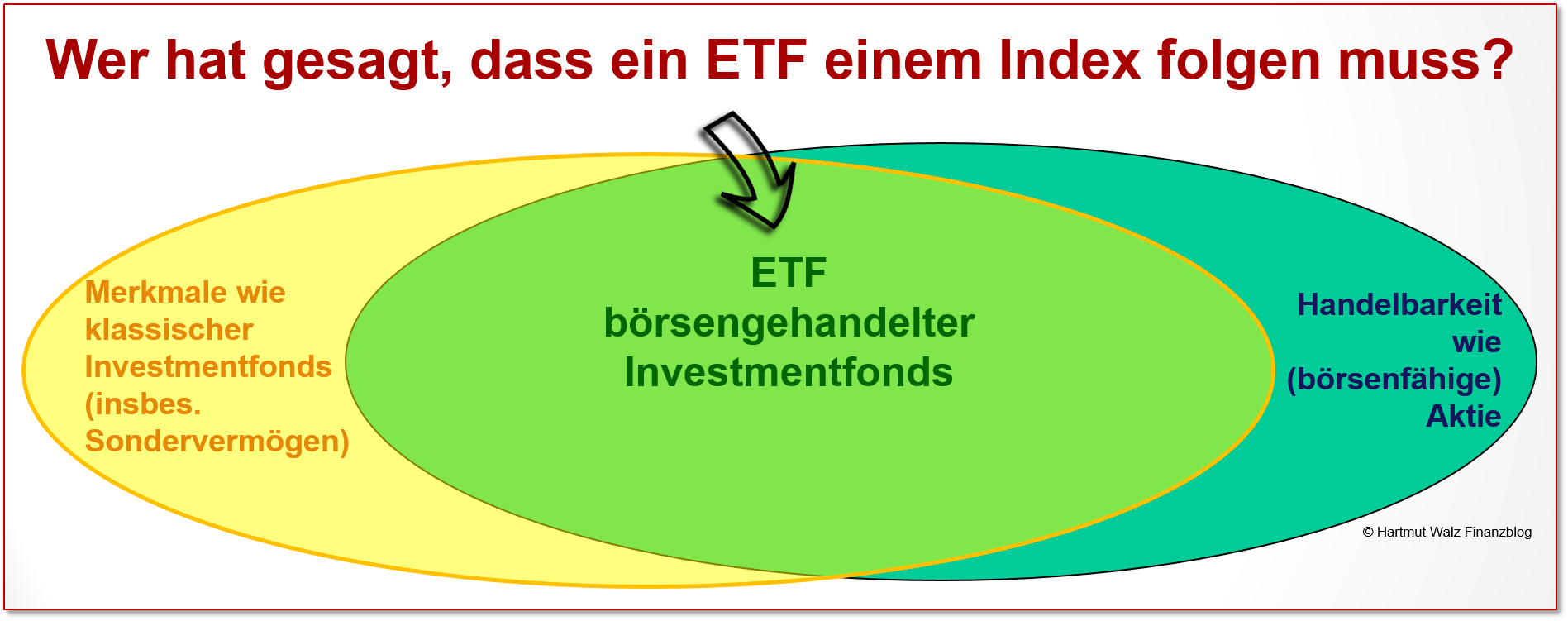

Zweitens meinen viele AnlegerInnen, dass ein ETF stets stur einem Index folgen müsse. Und damit zwangsläufig ein Instrument des passiven Investierens (Indextracking) sei.

Jedoch ist das nicht der Fall, wie man sofort versteht, wenn man die Bezeichnung „ETF“ Wort für Wort übersetzt. ETF heißt nämlich nur, dass ein Fonds börsengehandelt (und damit liquider als ein klassischer Investmentfonds) ist.

Die nachfolgende Abbildung lässt dies gut erkennen:

Neben der Handelbarkeit ist ein zweites Merkmal des ETF, dass die Anlegergelder in ein Sondervermögen eingebracht werden. Und somit für den Fall der Insolvenz des ETF-Anbieters geschützt sind.

Dieses Merkmal stellt einen wichtigen Vorteil gegenüber allen Anlagezertifikaten dar, bei denen lediglich ein schuldrechtlicher Anspruch des Anlegers gegenüber der Emittentin besteht – Lehman-Brothers lässt grüßen… 🙁

4-Felder-Matrix weist den Weg – aktive ETFs im Fondsuniversum einordnen

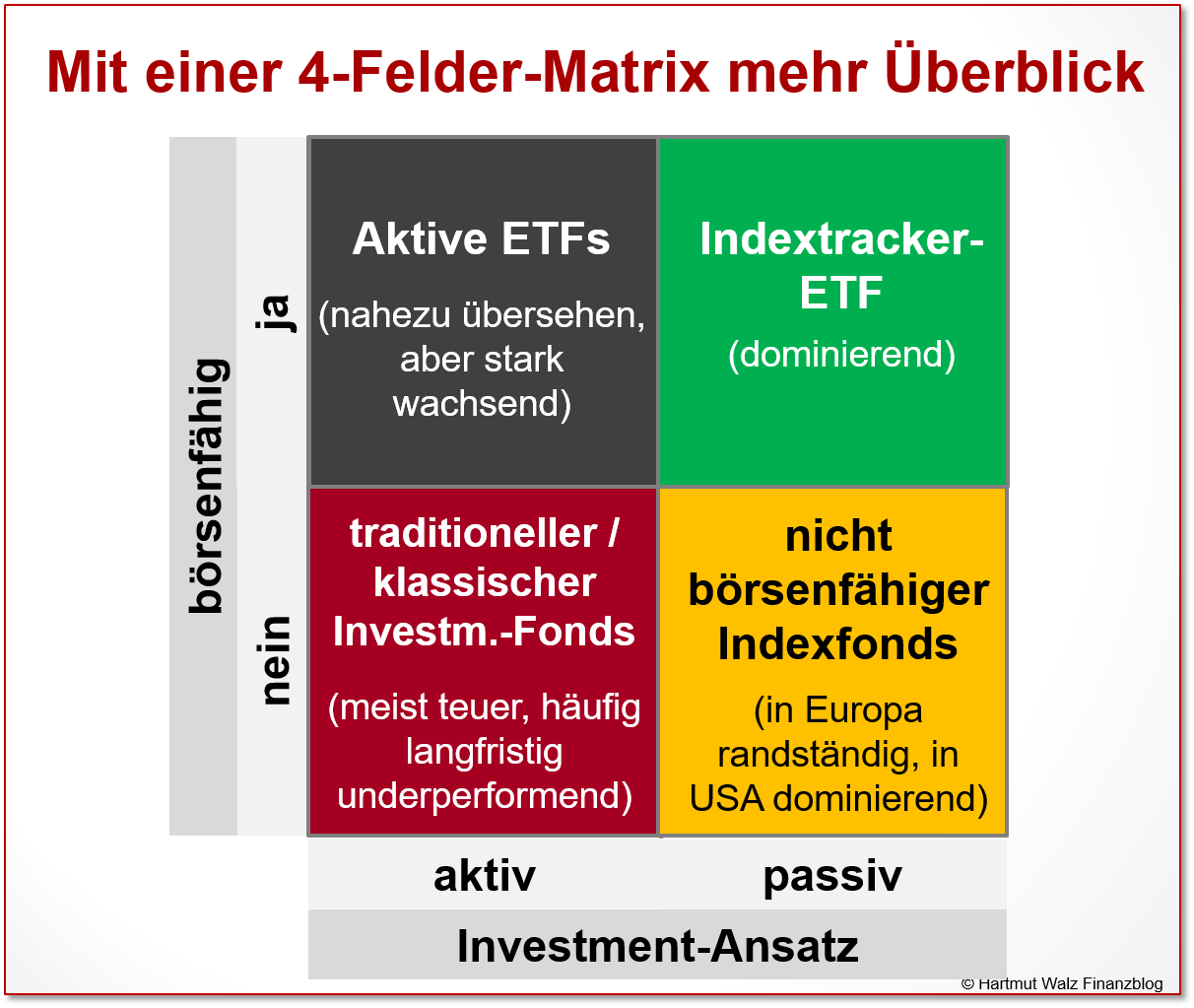

Sie verstehen sofort die verschiedenen Anlagemöglichkeiten, wenn Sie einfach die zwei Dimensionen

- Börsenfähigkeit (ja oder nein) einerseits und

- Investmentstil (aktiv oder passiv) andererseits

miteinander kombinieren und in der daraus gebildeten 4-Felder-Matrix gegenüberstellen.

Mit dieser Darstellung wird nämlich sofort klar, dass die beiden Dimensionen völlig unabhängig voneinander sind. Und damit alle vier Kombinationsmöglichkeiten auch in der Praxis vorkommen können.

Das weit verbreitete Vorurteil, dass börsenfähige Fonds – also ETFs – zwangsläufig passive Indextracker seien, wird damit ausgeräumt.

Hier ist die Matrix:

Grünes Feld: Indextracker-ETF

Das grüne Feld bezeichnet passive ETFs, also die Gruppe, die seit rund zwanzig Jahren starke Zuwächse verzeichnet. Sie zeichnen stur einen Index nach (Indextracker).

Rotes Feld: traditioneller bzw. klassischer Investmentfonds

Jedoch steckt – Stand 2022 – im Vergleich zu den passiven ETFs noch erheblich mehr weltweites Kapital im Gegenstück (rotes Feld), nämlich in aktiv gemanagten Investmentfonds, die nicht börsenfähig sind.

- Diese Produkte weisen gegenüber den indextrackenden ETFs erheblich höhere Kosten auf – nämlich zum einen Erwerbskosten (Agien) von meist 3-5%.

- Sowie manchmal auch Rücknahmekosten (0,5-1%).

- Und zum anderen jährlich anfallende Kosten in Höhe von häufig rund 1,5-2,2%.

Anleger erwerben diese Produkte direkt von der Fondsgesellschaft und geben sie auch an die Fondsgesellschaft zurück. Die Preisstellung erfolgt einmal täglich durch den Anbieter. Sie basiert auf dem aktuellen Netto-Inventarwert (also dem kumulierten Wert der in ETF gehaltenen oder durch Derivate abgebildeten Wertpapiere). Diese tägliche Handelbarkeit ist für ein nicht auf Kurzfristspekulation ausgerichtetes Publikum auch völlig ausreichend.

Gelbes Feld: nicht börsenfähiger Indexfonds

In Deutschland wenig verbreitet, in den USA jedoch sehr beliebt, sind passiv anlegende Indexfonds, die nicht börsenfähig sind (gelbes Feld).

Der Siegeszug dieser Produkte in den USA wird häufig mit dem Namen John C. Bogle in Verbindung gebracht, der den passiven Investitionsansatz mit dem folgenden Zitat populär gemacht hat.

„Suchen Sie nicht die Nadel im Heuhaufen, sondern kaufen Sie einfach den ganzen Heuhaufen“.

Lesen Sie hierzu den Blogbeitrag über John C. Bogle: „Suchen Sie nicht die Nadel im Heuhaufen“.

Auch hierzulande gibt es von einigen Anbietern ganz hervorragende passive Indexfonds, die zwar nicht börsennotiert sind, aber durch geringe Kosten, gute Diversifikation, hohe Sicherheit und Transparenz glänzen.

Für verantwortungsvolle Langfristanleger und Vorsorger eine absolut empfehlenswerte Alternative zu passiven ETFs.

Graues Feld: Aktive ETFs

Womit wir im dunkelgrauen Feld der aktiven ETFs wären, die aktuell in aller Munde sind.

Also bei Produkten, die über die Börse im Millisekunden-Bereich handelbar sind und gleichzeitig einem aktiven Management unterliegen. Das muss einem einfach bewusst sein.

In der werblichen Selbstdarstellung als „Ei des Kolumbus“ dargestellt. Also Anlageprodukte, die (angeblich) die Vorteile traditioneller aktiver Investmentfonds (rotes Feld) mit den Vorteilen passiver ETFs (grünes Feld) verbinden könnten.

Denn sie würden ja, so die Werbeaussagen, wie die passiven ETFs die jederzeitige Handelbarkeit über die gesamten Börsenzeiten hinweg ermöglichen. Würden ja Agien (Aufgelder) vermeiden. Und würden ja eine aktuelle Transparenz über die investierten Wertpapiere bieten.

Steuerliche Vorteile kämen möglicher Weise noch hinzu. Und nur aktiv gemanagte Produkte hätten eben die Chance, die Marktentwicklung zu schlagen… Ein „Argument“ welches (die Älteren erinnern sich 🙂 seit Jahrzehnten in der „Aktiv-versus-Passiv-Debatte“ verwendet wird.

Bedeutung Aktiver ETFs für deutsche Privatanleger

In Deutschland sind an der Börse Frankfurt derzeit 66 Aktive ETFs verfügbar. Angesichts der Gesamtzahl von rund 1.900 in Deutschland zugelassenen ETFs ist das ein noch recht geringer Anteil.

Nur über eher komplizierte und vor allem kostenintensive Umwege kommen deutsche Investoren an weitere Aktive ETFs.

Jedoch ist der Anteil Aktiver ETFs am weltweiten Markt höher. Und soll zudem schnell und kräftig steigen.

Gemäß einer von JP Morgan Asset Management durchgeführten Umfrage erwarteten 374 befragte Anlageprofis mehrheitlich bereits für das Jahr 2023 einen Marktanteil Aktiver ETFs von rund 40% (gemessen am investierten Vermögen).

Diese Zahlen stammen aus der o.g. Studie des Jahres 2021. Danach wuchs das 2020 weltweit in Aktive ETFs investierte Kapital rund doppelt so schnell als bei den passiven Schwesterprodukten. Jedoch besaßen sie Ende 2020 – auf das Volumen bezogen – trotzdem nur einen globalen Marktanteil von rund 3,8% (vgl. S.43 der Studie).

Es besteht also eine enorme Lücke zwischen der kommunizierten Markterwartung einerseits und den tatsächlichen Ist-Zahlen andererseits. Ob da ein wenig Wunschdenken von JP Morgan durchklingt?

Grauzone und Abgrenzungsschwierigkeiten:

Smart Beta und Active Share

Bevor also die Begeisterung für Aktive ETFs durch die Decke geht, sollten zwei zusätzliche Aspekte bedacht werden. Beide hinterfragen kritisch, wie ausgeprägt der Aktivitätsgrad der angeblichen Aktiven ETFs tatsächlich ist.

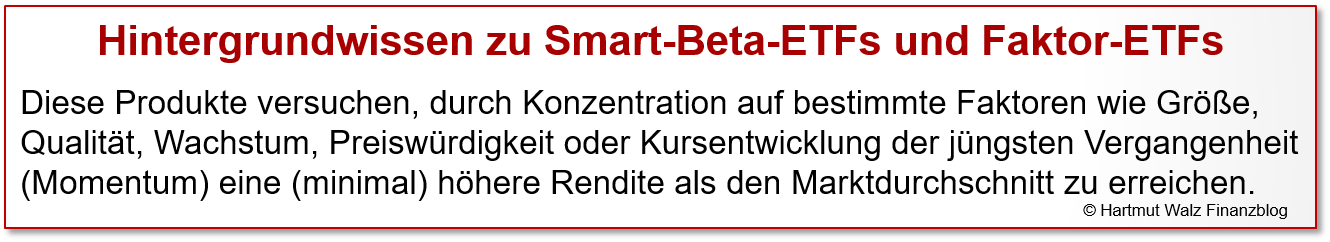

Smart-Beta-ETFs bzw. Faktor-ETFs

Erstens wird der Bereich der Smart-Beta-ETFs (auch Faktor-ETFs genannt) von vielen Marktbeobachtern großzügig bei den Aktiven ETFs mitgezählt. So gesehen ist die oben zitierte Prognose von 40% Aktiver ETFs für 2023 schon viel weniger spektakulär.

Die Definition „kluger Regeln“ (daher das Wort „Smart“) oder das Finden zusätzlicher Performance-Faktoren (daher Faktor-ETF) sind keineswegs neu. Und gehören nach Auffassung des Blogschreibers nicht zu aktiven Strategien, sondern vielmehr zum regelgebundenen Investieren.

Also einer lang bekannten Zwischenform zwischen aktivem und passivem Anlagestil. Soll wirklich alles, was nicht einem klassischen, nach Marktkapitalisierung gewichteten Index folgt, gleich als „aktiv“ bezeichnet werden? Ich möchte mich gerne mit einem klaren „Nein“ positionieren.

In einer anderen Sichtweise könnte man nämlich auch einfach sagen, dass die Smart-Beta-ETFs eben nicht den gesamten Markt abbilden. Sondern bestimmte Teilmärkte (wie zum Beispiel kleinere Unternehmen) herausgreifen.

Sie folgen also nicht dem Gesamtmarktindex, sondern einem – irgendwie definierten – Unter- oder Teilindex. Und dass die von einem solchen Unterindex erfassten Teilmärkte mal besser und mal schlechter als der Gesamtmarkt abschneiden, ist ja kein Wunder. Sondern geradezu unvermeidlich.

Faktorrenditen – das wissen wir gestützt auf umfangreiches empirisches Material – können dabei auch sehr wohl negativ sein. Und das auch über längere Zeiträume hinweg…

Ein ETF, der sich nicht auf einen marktbreiten Index, sondern einen spezifischen (Faktor-)Index bezieht, ist daher meines Erachtens noch lange kein Aktiver ETF.

Übrigens gilt die gleiche Überlegung auch für alle ETFs, die einen Nachhaltigkeitsfilter anwenden. Also ausgehend von einem Mutterindex bestimmte Unternehmen wegen Nichteinhaltung definierter Nachhaltigkeitskriterien ausschließen. Hier ist die Regelbindung meines Erachtens einfach die Anwendung bestimmter Nachhaltigkeitsregeln. Und daher liegt eben kein aktives Investieren, sondern regelgebundenes Investieren vor.

Eine kritische Bewertung von Smart-Beta-ETFs bzw. Faktor-ETFs wird dieser Finanzblog in den nächsten Wochen vornehmen.

Marktbeobachter sprechen da von einem regelrechten Faktor-Zoo, den wir uns mit Vergnügen gemeinsam anschauen werden… 😉

Active Share: Wie aktiv ist aktiv?

Suggestive Einstiegsfrage: Wenn man bei einem ETF von einem klassischen Indextracker ausgeht und beispielsweise durch aktives Tun eine Abweichung von 1% oder 2% gegenüber dem Index bewirkt, handelt es sich dann bereits um einen Aktiven ETF?

Eine Objektivierung des Aktivitätsgrades bietet die Kennziffer „Active Share“.

Im obigen Beispiel betrüge der Active Share also nur 1% oder 2%. Während so „richtig aktive ETFs“ Active Shares von über 90% aufweisen. Der oben genannte Ark Innovation ETF von Frau Wood berichtete in seinem Fact-Sheet beispielsweise einen Active Share von 97%.

Eine eindeutige Abgrenzung, wann aktiv tatsächlich aktiv ist, fällt schwer. Und die Übergänge sind fließend. Allein durch die kostensparende Vereinfachung von ETF-Portfolios (Sampling bzw. optimized Sampling genannt) ist bei breiten Indizes mit zum Teil tausenden Einzelaktien oder -anleihen ein gewisser Aktive Share ja schon unvermeidbar.

Aktive ETFs und UCITS-Konformität

Im Wesentlichen sind in Deutschland nur ETFs zum Vertrieb zugelassen, die dem Mindeststandard UCITS (ausführlich: Undertakings for Collective Investment in Transferable Securities) entsprechen.

Es gibt – wie überall – Ausnahmen und vor allem Umgehungsmöglichkeiten, z.B. durch die Wahl bestimmter Handelsplätze und Broker. Diese Umwege sind jedoch sowohl kostenintensiv als auch mühselig.

Und damit ist schon klar, dass die „richtig“ Aktiven ETFs in Deutschland keine Bedeutung haben.

Nämlich weil diese nicht UCITS-konform sind. Und es sich bei den von der Börse Frankfurt genannten Aktiven ETFs meist um Faktor-ETFs bzw. Smart-Beta-ETFs handelt. Hinzu kommen noch ein paar eher defensiv ausgelegte Multi-Asset-ETFs. Also Produkte, die z.B. neben Aktien auch Anleihen oder Geldmarktanlagen enthalten.

Und was bedeutet das nun konkret für Sie?

- Wichtig ist zunächst Ihr Verständnis dafür, dass alle Arten von Fonds lediglich Anlagevehikel (also Umverpackungen um die eigentliche Anlageklasse) sind. Und dass als Inhalt neben Aktien, auch Anleihen sowie andere Anlageklassen in Frage kommen.

- Zentral ist auch, die beiden Dimensionen „aktiv versus passiv“ sowie „börsenfähig oder eben nicht börsenfähig“ strikt auseinander zu halten. Und somit einen ETF nicht automatisch als passives Produkt zu betrachten.

- Ob Aktive ETFs für Sie in Frage kommen, hängt insbesondere davon ab, ob Sie an die Argumente für aktives Anlagemanagement glauben.

- Die wissenschaftliche Antwort auf diese Frage ist zwar zumindest für die Mehrzahl entwickelter Aktienmärkte eindeutig. Sie besagt, dass aktives Anlagemanagement sich regelmäßig nicht lohnt, da die Entwicklung der Finanzmärkte einem Nullsummenspiel gleicht. Den Gewinnen derjenigen, die die Marktentwicklung übertreffen, müssen vor Kosten gleich hohe Verluste der anderen aktiven Investoren entsprechen. Und da Aktivität nicht gratis ist, stehen die aktiven Anleger in Summe nach Kosten langfristig eindeutig schlechter als die passiven Investoren da.

- Es soll aber nicht verschwiegen werden, dass es Nischen gibt, in denen aktives Management eine Berechtigung haben könnte. Als Beispiele werden

- hochgradig intransparente Teilmärkte (z.B. in noch wenig entwickelten Schwellenländern) und

- bei Anleihen das unübersichtliche Segment der High-Yield-Bonds

genannt.

- Daher sollten aktive Strategien nicht grundsätzlich verdammt werden. Und auch bestehende Vorlieben von aktiven Investoren, sowie der Wunsch nach Spekulation sollten respektiert werden – schließlich leben wir in einer freien und pluralistischen Gesellschaft.

- Erfolgskritisch bleiben jedoch die Kosten aktiven Investierens. Und wenn jemand sich grundsätzlich dafür entschieden hat, sein Kapital aktiv managen zu lassen, kann die Börsenfähigkeit, also der Aktive ETF im Vergleich zu einem traditionellen – aktiven, aber nicht börsenfähigen – Fonds attraktiv erscheinen. Insbesondere aus Sicht von Anlegern, die kurze Haltedauern in Fonds und häufige Umschichtungen bei Fonds erwägen, die sich bei den traditionellen aktiven Investmentfonds allein wegen der hohen Handelskosten verbieten.

- Aus Sicht eines nicht spekulativen Langfristinvestors gibt es jedoch keinen Grund, die passiven Indextracker-ETFs durch Aktive ETFs zu ersetzen. Im Gegenteil: Nicht nur die höheren ausgewiesenen Kosten (Total Expense Ratio bzw. Ongoing Charges), sondern auch zusätzliche Transaktionskosten auf Fondsebene (Schlagwort Market Impact) lassen im langfristigen Durchschnitt eine schlechtere Entwicklung der Aktiven ETFs gegenüber Indextrackern erwarten.

- Aber auch wenn das die Kapitalmarktforschung seit Jahrzehnten postuliert, werden sich begeisterte „Aktivisten“ nicht vom „Verliererspiel des aktiven Anlegens“ abbringen lassen. Manche Menschen holen sich darüber eben ihren „Kick“.

Ich selber glaube ja nicht daran, mit aktivem Management die Märkte schlagen zu können. Sondern bin völlig zufrieden, wenn die Märkte mich nicht schlagen 😉 Und hole mir meine Aufregung und Spannung auf anderen Feldern. Zum Beispiel bei einer Tandemfahrt mit meiner Frau – wenn sie mal wieder nach links, ich aber nach rechts abbiegen möchte…

Aufregend, sage ich Ihnen!

Wenn Ihnen dieser Blogbeitrag gefallen bzw. geholfen hat, ihn bitte weiter empfehlen.

Herzliche Grüße

Hartmut Walz

Sei kein LeO!

Erschienen am 22. Juli 2022.

Der Hartmut Walz Finanzblog ist unabhängig, kosten- und werbefrei. Ich erhalte für Links und Empfehlungen keinerlei Honorar, Kick-back, Beteiligung o. ä.

Lieber Herr Prof. Walz,

ist Ihre angekündigte „kritische Bewertung von Smart-Beta-ETFs bzw. Faktor-ETFs“ bereits auf dem Blog erschienen?

Beste Grüße,

Heinz

Nein, lieber Heinz, das ist er noch nicht, sondern ich arbeite noch dran.

Ich hoffe auf Ihr Verständnis, dass ich als ehrenamtlicher Einzelner, nicht alles auf einmal schaffe… 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Natürlich, gar kein Problem. Nehmen Sie sich die Zeit und ich freue mich darauf, den Artikel zu lesen, wenn er fertig ist.

Beste Grüße,

Heinz

Steile Lernkurve. Danke dafür.

Doch was mir bei meiner Recherche auch immer unterkommt ist „das Nobelpreisträger Portfolio“ was dann in einem Momentum ETF verkörpert sein soll.

So konnte man mit dem MSCI World Momentum Index in den letzten 25 Jahren eine annualisierte Rendite von über 11% erzielen, deutlich mehr als mit dem entsprechenden Value-Index. Der Vergleichsindex MSCI World kam sogar auf nur 7,6%.

So beispielsweise in den Studien des Wirtschaftsnobelpreisträgers Eugene Fama;

***Link vom Blogbetreiber entfernt***

oder in den fast 100 Jahre zurückgehenden Daten des für quantitative Strategien bekannten US-Finanzunternehmens AQR.***Link vom Blogbetreiber entfernt***

Und es zeigt sich insbesondere, wenn man sehr lange Zeitreihen anschaut und etwa die Finanzmarktdaten von über 200 Jahren auswertet. ***Link vom Blogbetreiber entfernt***

In solchen und vielen weiteren Artikeln lese ich heraus, dass insbesondere der smart Beta Ansatz Momentum , bspw verkörpert durch den Xtrackers MSCI World Momentum Factor UCITS ETF 1C als durchwegs über dem MSCI World ETF und auch dem MSCI World ACI gelegen hatte.

Ist das nicht auch logisch nachzuvollziehen, dass wenn man in laufende Trends jeweils halbjährlich investiert dies zwangsläufig besser ist als passiv?

Vielleicht unterliege ich ja wieder einem Bias, aber in dem Fall von „Nobelpreisträger“ gestützt 😉

DANKE für Ihre wertvolle Arbeit, Herr Walz!

Lieber Andreas KG, danke für die Blumen und seien Sie nicht traurig, wenn ich einmal mehr etwas Wasser in den Wein gießen muss, um unangebrachte Euphorie zu bremsen.

Die von Ihnen angesprochene Momentum-Strategie ist keineswegs eine neue Erfindung, sondern in der Theorie schon lange bekannt. Jedoch heißt das noch lange nicht, dass sie in der realen Welt auch funktioniert.

Bei einem reinen Indexvergleich bleiben Kosten außen vor – in Ihrer realen Investment-Welt jedoch nicht. Kostenfreies Investieren gibt es erst im nächsten Leben – heute müssen wir jedoch Investmentvehikel suchen, die den Momentum-Ansatz entweder durch aktive traditionelle Fonds oder aber ETFs abbilden.

Ein Momentum ETF wird von vielen Experten als Aktiver ETF bezeichnet – ich würde ihn etwas präziser als regelgebundenen ETF einordnen.

Alleine schon bei den offen ersichtlichen Kosten liegen diese Aktiven ETFs meist so etwa beim Dreifachen der Kosten von echt passiven Index-Trackern. Doch das ist erst die halbe traurige Wahrheit. Die andere ist, dass eine Momentum-Strategie hohe Handelsaktivität des Aktiven bzw. regelgebundenen Fonds oder ETFs erfordert und damit eben auch hohe Transaktionskosten auf Fondsebene. Diese Kosten gehen definitionsgemäß nicht in die TER bzw. Ongoing Charges ein, sondern schlagen sich dadurch zu Ungunsten des Anlegers nieder, dass die Performance des Vehikels immer mehr hinter der Performance des Index zurückbleibt.

Also insgesamt ein tolles Beispiel dafür, dass Dinge, die theoretisch schön aussehen in der Praxis oftmals nicht funktionieren.

Noch eine kurze Überlegung zur rückschauenden Betrachtung historischer Datenverläufe. Hier sind zwei folgenschwere Fehlerquellen zu bedenken, die teilweise auch absichtlich von der Finanzindustrie genutzt werden, um Kunden zu täuschen.

Erstens der Survivorship-Bias, also der falsche Fokus auf die „Sieger“ bzw. die in einer Stichprobe verbleibenden Teilnehmer oder Unternehmen. Und zweitens das Phänomen des Backtesting – also der fiktiven Rückrechnung von Daten auf Indizes oder Produkte, die es tatsächlich im betrachteten Zeitraum noch gar nicht gegeben hat. Beide „Tricks“ stellen Herr Bosetti und ich im Buch „Beraten statt Verraten“ gut verständlich vor.

Abschließend bitte ich um Ihr Verständnis, dass ich Links in den Kommentaren grundsätzlich nicht veröffentlichen kann, da es meine Kapazitäten übersteigt, diese im Einzelnen zu prüfen.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Sehr geehrter Herr Professor Walz,

über ein Video von der Finanzwende habe ich Sie erstmalig gehört und war überrascht, wie offen und frei Sie Versicherungen und Kapitalanlagen, durch Erkenntnisse der Wissenschaft, den Zuhörern, auch LeOs wie mir , vermitteln können.

Als langjähriger Bezieher von Finanztest, das Sie ja empfehlen, wundere ich mich, dass in den einzelnen Heften nicht auf Sie hingewiesen wird.

Viele Grüße,

J.Gröhl

Lieber Jürgen Gröhl, ja – das wundert mich auch 😉

Nein im Ernst, über jede Unterstützung freue ich mich, damit auch andere VerbraucherInnen von neutralem, unabhängigen Wissen profitieren können. Geben Sie Finanztest doch mal einen Tipp: „zu den Themen Altersvorsorge, Geld, Immobilien, Steuern + Recht oder Versicherungen:

finanztest@stiftung-warentest.de“

Wir Guten müssen zusammenhalten.

In diesem Sinne herzlichen Dank und viele Grüße, Hartmut Walz – Sei kein LeO!

Lieber Herr Walz,

Komplimenmt und ganz großen Dank für die tolle Beschreibung der 4 Felder-Matrix, welche uns dazu bewogen hat, uns nur noch im gelben Feld zu bewegen.

Danke für den tollen Beitrag, der wieder mal dazu beiträge, das Anleger informierter und aufgeklärter werden.

vielleicht machen wir dazu mal einen Beitrag in meinem Podcast?

Herzliche Grüße

Matthias Krapp

Lieber Matthias Krapp, na, da ist ja ganz viel Eigenwerbung im Kommentar 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Lieber Herr Walz, ich denke bei gleicher Gesinnung und Umsetzung ist das doch i.O. für Sie, oder?

Zudem war es ja eine Frage meinerseits 🙂

Betse Grüße

Matthias Krapp