Achtung: Zinszertifikate!

Zinsen sind wieder da – leider auch wieder die „Zertifikatewochen“ der Banken und Sparkassen!

In diesem Finanzblog entdeckt man an diesen Stellen bereits erhellende Artikel über Zertifikate:

- Aktienanleihen sind riskant – diese Anlagezertifikate verstehen

- Anlagezertifikate – Dinge, die keiner braucht

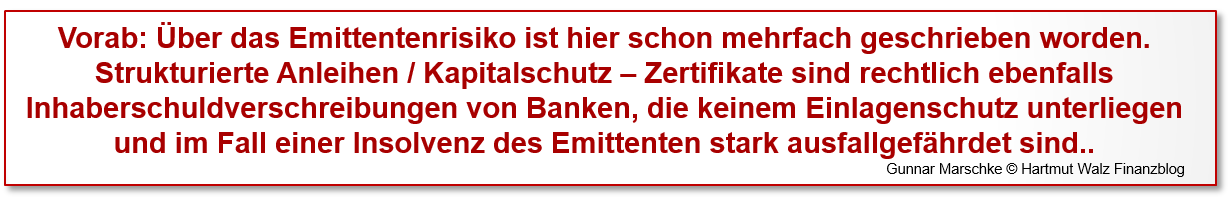

Gegenstand dieser Artikel waren sehr häufig Produkte, deren Auszahlungs-Renditeprofil im Wesentlichen von Entwicklungen von Aktienkursen und zusätzlich mehr oder weniger komplexen Bedingungen abhängt.

Im heutigen Beitrag widme ich mich jedoch vordergründig für Anleger/innen einfacher zu verstehenden Varianten, die seit der „Zinswende“ wieder verstärkt verkauft werden. Dabei soll es darum gehen, welche Fallstricke hier drohen und wie fair die Konditionen dieser Art von Instrumenten für die Anleger/innen sind.

Es geht um strukturierte Anleihen / Kapitalschutz – Zertifikate mit „100% Kapitalschutz“

Aktuell angebotene typische strukturierte Anleihen sehen etwa so aus:

- feste Laufzeit 1-5 Jahre

- fester, jährlicher Zins

- Rückzahlung zu 100% am Laufzeitende

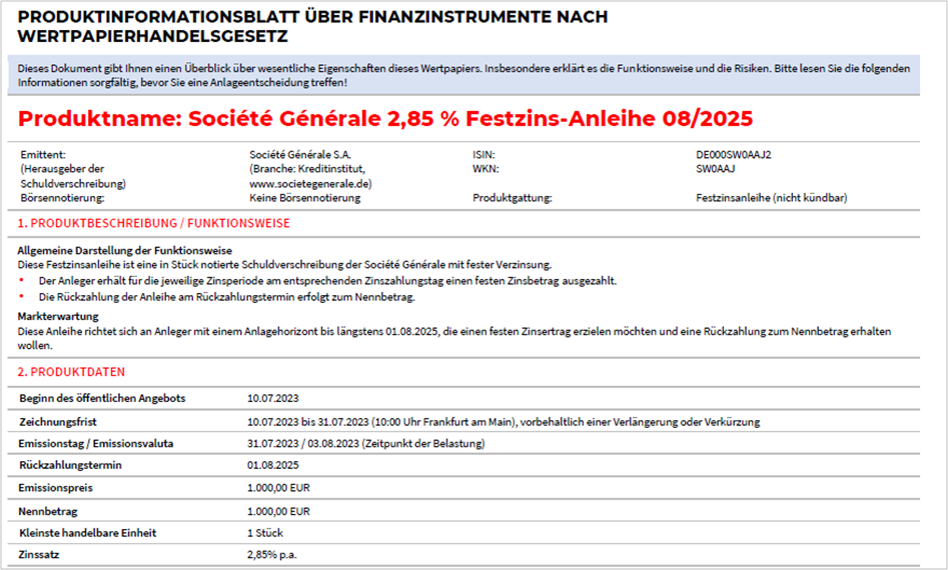

Hier mal ein konkretes Beispiel der Emittentin Société Générale:

Abgesehen vom oben beschriebenen Emittentenrisiko also eine ganz einfach zu verstehende Struktur, die Kunden anspricht, die ohne irgendwelche komplizierten Bedingungen eine klar zu kalkulierende Zinszahlung wünschen.

In meiner langjährigen Beratungspraxis ist das immer noch der am häufigsten anzutreffende Wunsch von „konservativen“ Anleger/innen.

Zinszertifikate – Wie fair sind denn nun die Konditionen dieser Varianten?

Sehen wir uns das anhand des obigen Beispiels an.

Um es gleich vorwegzunehmen – unfair!

Was heißt fair? = wenn Privatanleger und Großanleger annähernd das gleiche Anlageergebnis / Rendite erzielen

Zinszertifikate – Was sind die entscheidenden Aspekte?

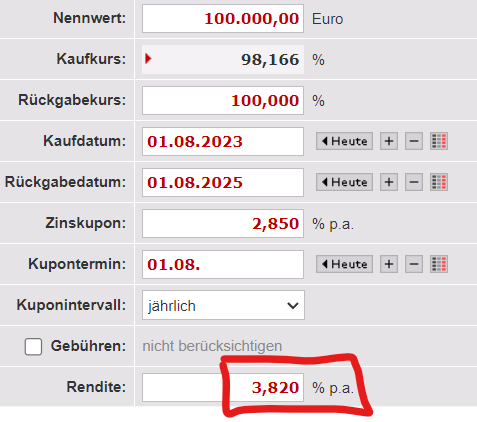

Die Laufzeit beträgt 2 Jahre und der Zins ist mit 2,85% p.a. festgeschrieben. Entspricht der Zins dem, was die Société Générale im Rahmen einer Anleiheemission an Verzinsung bieten müsste, um auch interessant für institutionelle Anleger zu sein?

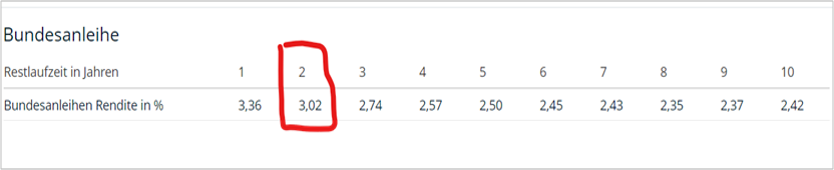

Dazu schauen wir auf die Renditen von deutschen Staatsanleihen (Referenzdatum 26.07.2023), die das geringste anzunehmende Ausfallrisiko bieten.

Wie zu erkennen, ist die den Anleger/innen angebotene Verzinsung dieser Anleihe niedriger als eine vergleichbare deutsche Staatsanleihe (3,02% – 2,85% = Minus 0,17% p.a. gegenüber einer deutschen Bundesanleihe).

Damit wird das im Vergleich höhere Ausfallrisiko der Société Générale überhaupt nicht berücksichtigt!!

Wie müsste (näherungsweise) eine Rendite für eine Société Générale Anleihe sein, damit sich prinzipiell auch Großanleger dafür interessieren?

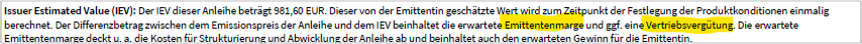

Um das richtig einordnen zu können, schauen wir am besten in das Produktinformationsblatt:

Ob dieser vom Emittenten ermittelte „Issuer Estimatet Value (IEV)“ als fair bezeichnet werden kann, lässt sich am besten durch die Marktrenditen von bereits ausstehenden Anleihen desselben Emittenten etwa gleicher Laufzeit anhand von Börsenkursen vergleichen. Das ist im Beispiel gegeben.

Also ist der faire Wert der Anleihe nicht 100% sondern 98,16%. Der Gewinn für Emittent und vertreibende Bank liegt also bei einmalig 1,84%.

Davon erhält die vertreibende Bank / Sparkasse 1,2% einmalig (siehe unten aus Produktinformationsblatt).

Die restlichen 0,64% sind dann die Marge / Gewinn für die Société Générale und die Kosten der Abwicklung / Strukturierung.

Wie wäre also die faire Verzinsung einer Société Générale Anleihe für Großanleger?

Hier hilft das Tool „Zinsenberechnen.de“:

Leider wird dieses Produkt nicht an der Börse gelistet. Das bedeutet, ein Verkauf während der Laufzeit über die Börse ist nicht möglich!

Die Rückgabe über die Bank ist zwar einmal täglich möglich. Der Emittent hat aber daran kein Interesse und stellt dann sehr schlechte Rücknahmekurse.

Fazit

- ca. 1% p.a. schlechtere Verzinsung als fair wäre – sogar schlechter als eine vergleichbare Bundesanleihe mit gleicher Laufzeit

- Ausfallrisiko des Emittenten wird nicht vergütet

- Wenn überhaupt, nur eingeschränkte Rückgabemöglichkeit zu schlechten Bedingungen

Empfehlung statt dessen

- Erwerb von Bundesanleihen mit gewünschter Restlaufzeit – hier entstehen auch Kosten beim Kauf/Verkauf, aber quasi kein Ausfallrisiko

- Erwerb von Anleihen-ETFs (deutsche Staatsanleihen mit sehr kurzer Restlaufzeit 0–1 Jahr oder 1,5–2,5 Jahre)

- Alternativ: nach gründlicher Suche / Vergleich kommen ggf. auch Festgelder innerhalb der Einlagensicherungsgrenze in Betracht.

Erschienen am 25. August 2023.

Der Hartmut Walz Finanzblog ist unabhängig, kosten- und werbefrei. Ich erhalte für Links und Empfehlungen keinerlei Honorar, Kick-back, Beteiligung o. ä.

Verstehe auch nicht, wer so was kaufen sollte???

Es gibt 4% Zinsen auf Festgeld mit deutscher Einlagensicherung.

Es wird leider gekauft bzw. VERKAUFT

Die Angebote laufen über Banken und Sparkassen.

Wer kauft denn sowas?

Bitte fragen Sie besser nicht, wer denn so etwas kauft.

Denn da unterliegen Sie einem schlimmen Missverständnis: Zertifikate werden niemals gekauft, Sie werden verkauft!

Es geht doch niemand auf zur Bank/Sparkasse und fragt: „Sagen Sie mal, hätten Sie für mich so ein tolles Turbo-Express-Schlag-mich-tot-Multi-Währungs-Zinsdifferenzzertifikat mit Disount- und Bonusfunktion?“ 😉

So ist es doch nicht. Sondern der ahnungslose Kunden möchte nur die Geldkarte verlängern oder das Sparbuch nachtragen lassen und wird dann mit den Worten konfrontiert: „Ich habe da was ganz Tolles für Sie in der Tüte“.

So sieht es doch aus. Leider.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Es wird leider gekauft bzw. VERKAUFT

Die Angebote laufen über Banken und Sparkassen.

Lieber Herr Hildebrand,

…jetzt werde ich aber rot – danke für dieses tolle Feedback!

Interessant ist ja, dass man diese Kosten tatsächlich mal aus dem Produktinformationsblatt herauslesen konnte.

Nur die Abstraktion hinsichtlich einer fairen, sprich auch für Großanleger adäquaten Rendite, musste herausgearbeitet werden.

Und sie haben Recht! Der Privatanleger steht am Ende der Kette.

Viele Grüße an Sie und ein schönes Wochenende

Gunnar Marschke

Lieber Herr Marschke,

…sehr gut und verständlich für Jedermann erläutert – auf den Punkt gebracht! Es verdeutlicht doch einmal mehr auch die „versteckten Kosten“, die den Bankkunden gerne „untergejubelt“ (aber selten auch vollständig transparent mitgeteilt) werden.

Toll finde ich die aufgezeigten Alternativen – eine Hilfestellung für Kunden.

Ich bin sicher, dass dies weiter hilft Zertifikate kritisch zu betrachten! Der Kunde ist Mittel zum Zweck und steht einfach am Ende der „Nutzerkette“ – alle vorher haben gut (mit)verdient!

DANKE

Viele Grüße

Volker Hildebrand