Rürup-Rente mit trickreichem Marketing

Ein Vertrags-Check

Um Kunden zu Vertragsabschlüssen zu bewegen, lässt sich die Finanzindustrie so einiges einfallen. In diesem Fall geht es um eine sogenannte „PKV-Beitrags-Entlastungs-Police“.

Die Kundin sollte laut ihrem Vermittler mit diesem Vertrag den vermeintlich steigenden Beiträgen ihrer privaten Krankenversicherung (PKV) entgegenwirken. Wohl um diesen Zweck noch einmal zu unterstreichen, wurde sogar Name und Nummer ihrer PKV mit in den Vertrag übernommen.

Aber egal was dort steht, unter dem Strich ist dieser Vertrag nichts anderes als ein ganz gewöhnlicher Rürup-Vertrag (Rürup-Rente = Basis-Rente), den es zu analysieren gilt.

Rürup-Vertrag – die Kennzahlen in diesem Fall

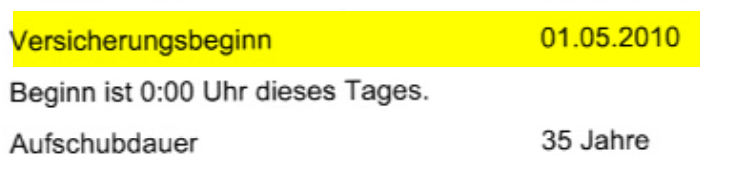

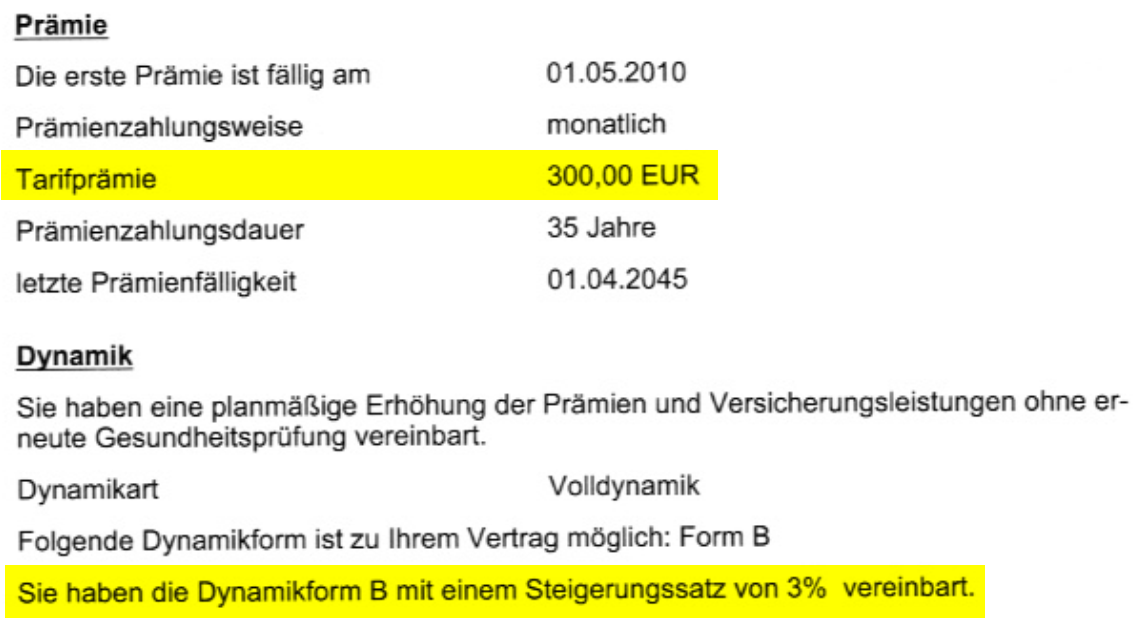

Zunächst einmal die wichtigsten Kennzahlen: Versicherungsbeginn war der 01.05.2010 und der Vertrag sollte bis 2045 laufen. Es liegt eine Standmitteilung seitens des Versicherers vom 30.04.2023 vor.

Die Kundin hat mit einem Sparbeitrag von 300 Euro pro Monat begonnen. Aufgrund der enthaltenen Dynamik (3% pro Jahr) ist dieser kontinuierlich gestiegen.

Insgesamt wurden von der Kundin in den 13 Jahren 56.224 Euro eingezahlt.

Das Fonds-Guthaben

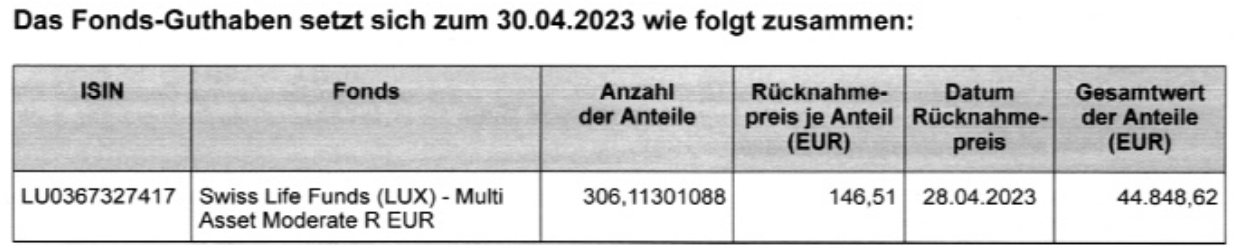

Werfen wir zunächst einen Blick auf den Fonds, der für die Rendite im Vertrag sorgen soll:

Der „Swiss Life Funds Multi Asset Moderate R EUR“ ist ein Mischfonds. Als solcher ist er eher konservativ aufgestellt und investiert in einen Mix aus Aktien und Anleihen, was geringere Schwankungen zur Folge hat. Die jährlichen Fondskosten beliefen sich auf üppige 1,79%.

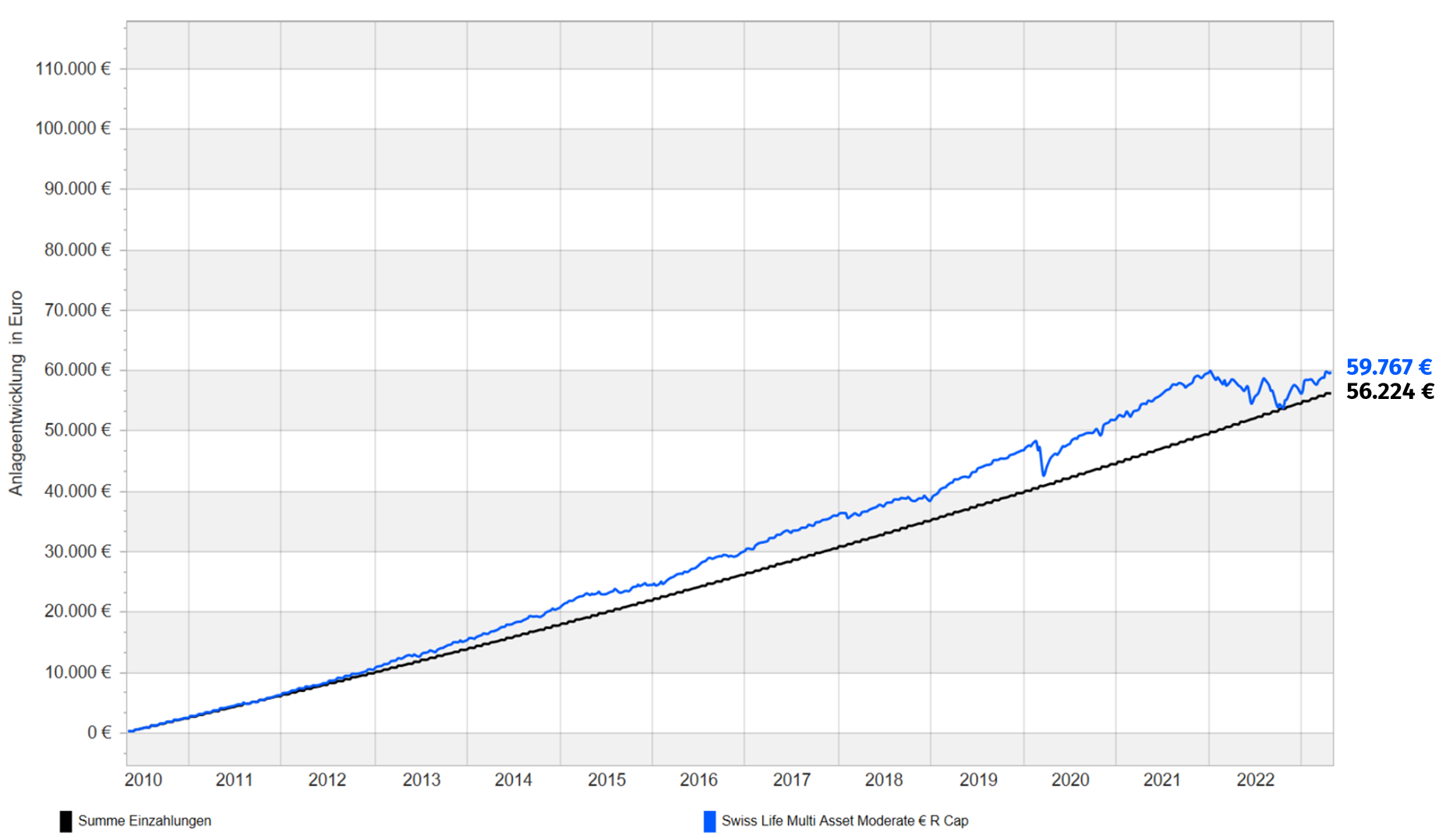

Die Fondsrendite lag nach 13 Jahren bei mageren 0,99% im Schnitt pro Jahr, was sich auch leicht anhand des folgenden Charts erkennen lässt.

Der Fonds (blaue Linie) hat sich kaum von den Einzahlungen der Kundin (schwarze Linie) entfernt. Unterm Strich lag der Mischfonds nach 13 Jahren gerade einmal 3.543 Euro über dem eingezahlten Betrag. Das reicht natürlich nicht einmal, um den „Inflationsschaden“ der Kundin zu decken.

Alternativen zu diesem teuren Mischfonds

Bei einer Laufzeit von 35 Jahren hätten wir der Kundin zu einem ganz anderen Fondsansatz geraten:

- Passiver Aktienfonds

- mit möglichst breiter Streuung

- und geringen Kosten

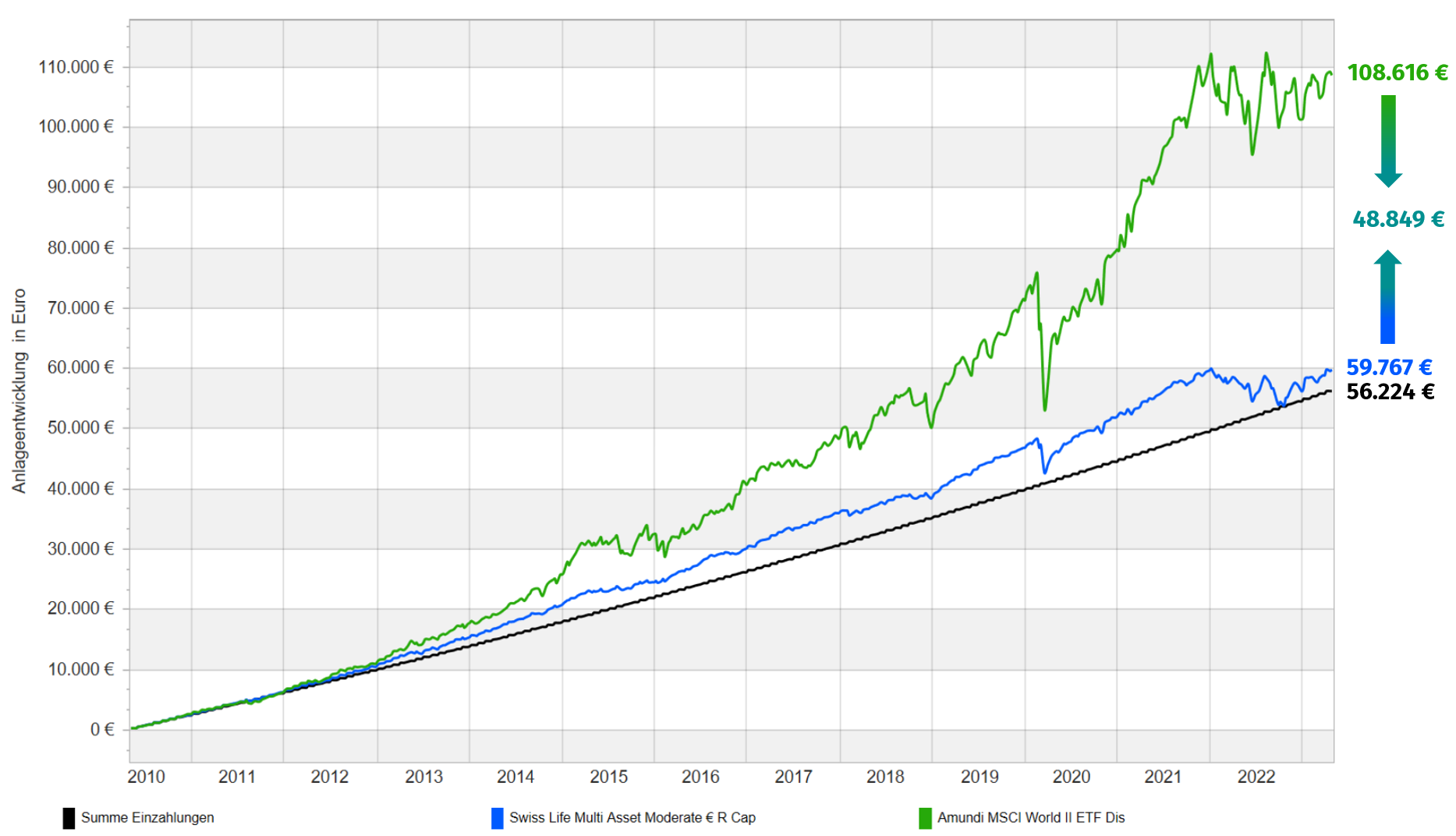

Nehmen wir als Beispiel den „Amundi MSCI World II UCITS ETF“ (grüne Linie), welcher – wie der Name schon vermuten lässt – den MSCI World mit seinen rund 1.600 Aktienunternehmen abbildet. Im direkten Vergleich mit dem Fonds der Kundin (blaue Linie) ist der Unterschied gewaltig:

Klar, bei einem Aktienfonds sind die Schwankungen deutlich ausgeprägter. Dafür lag die Rendite mit 10,16% im Schnitt pro Jahr im zweistelligen Bereich. Daher finden die höheren Schwankungen trotzdem stets weit über der blauen Linie des renditeschwachen Mischfonds statt.

Während der Mischfonds aus den eingezahlten 56.244 Euro nach 13 Jahren gerade einmal 59.767 Euro gemacht hat, wären es bei dem Aktienfonds bereits 108.616 Euro gewesen. Für die Kundin hätte dies einen Mehrertrag von 48.849 Euro bedeutet.

Dies zeigt eindrücklich, wie wichtig eine gute Fondsauswahl ist und sich die Akzeptanz der Börsenschwankungen auszahlt.

Gesamtverlust ist erheblich höher

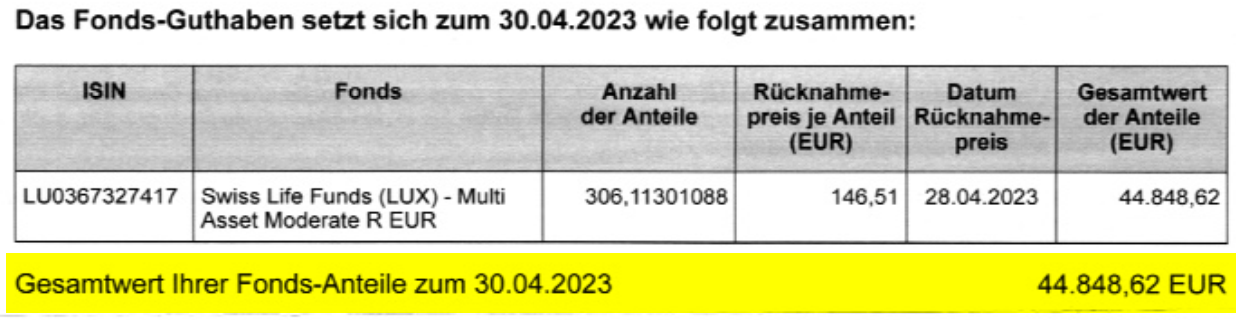

Zurück zur Realität der Kundin. Dem aufmerksamen Leser ist vielleicht schon der tatsächliche Gesamtwert der Fondsanteile in Höhe von nur 44.848 Euro (statt 59.767 Euro) aufgefallen:

Da fehlen doch rund 11.000 Euro!

Laufzeit und Rendite des Mischfonds ergeben 59.767 Euro (siehe oben). Warum sind dann laut Standmitteilung der Versicherung nur 44.848 Euro vorhanden?

Da der genutzte Mischfonds kein Minus erwirtschaftet hatte, ist die Antwort so einfach wie ernüchternd: Vertragskosten und die Provision für den Vermittler haben diesen hohen Verlust verursacht!

Fazit

Einen Rürup-Vertrag als „PKV-Beitrags-Entlastungs-Police“ zu verkaufen ist schon dreist, genau wie die Höhe der Kosten in solchen Verträgen. Versicherer und Vermittler haben sich die Taschen vollgemacht! Und die Kundin?

Sie wollte doch lediglich eine Reserve aufbauen, mithilfe derer sie die Erhöhungen ihrer PKV ausgleichen kann.

Bekommen hat sie ein Produkt, das ihr in den 13 Jahren Laufzeit eine jährliche Minus-Rendite von 4% beschert hat. Die Inflation von 2,3% in eben diesem Zeitraum ist dabei noch gar nicht berücksichtigt. Auch weitere negative Begleiterscheinungen eines Rürup-Vertrags, wie zum Beispiel die „Zwangsverrentung“ waren der Kundin nicht bekannt.

Ein Einzelfall? Nein, eher die Regel!

Als Honorarberaterin analysiere ich Tag für Tag Finanzprodukte. Dabei wird schnell sichtbar, wie schlecht ein Großteil der verkauften Finanzprodukte wirklich ist. Zum Glück gibt es Alternativen, man muss sie nur kennen.

Erschienen am 16. Februar 2024.

Der Hartmut Walz Finanzblog ist unabhängig, kosten- und werbefrei. Ich erhalte für Links und Empfehlungen keinerlei Honorar, Kick-back, Beteiligung o. ä.

Hallo Frau Zeis,

vielen Dank für Ihren informativen Blogbeitrag – hoffentlich wird bald einer der Begriffe „Rürup-Rente“ oder „Basis-Rente“ zum Unwort des Jahres gekürt🙂.

Eine Frage, die sich für mich noch stellt ist: Kennen die Vermittler, die solche dreisten Produkte verkaufen, die Gesamtkosten wirklich nicht? Die 3 Hauptpositionen sind meines Erachtens ja schnell berechnet (bitte korrigieren Sie mich wenn ich falsch liege):

1. Provision, meist 2,5 % der Beitragssumme (weshalb der Vermittler den Beitrag schön in die Höhe treiben sollte😉)

2. Die Verwaltungskosten, ein krummer Prozentsatz der Beitragssumme oder der jährlichen Beiträge (steht ja oft kleingedruckt in etwa auf Seite 127 der Vertragsbedingungen) und

3. Die Kosten für die Mistfonds (ca. 2% bei den mir bekannten Lieblingsfonds der Vermittler)

Hat man Zettel, Papier und Taschenrechner zur Hand, reicht ein Wochenendseminar doch vermutlich bereits aus, um als Finanzprodukteverkäufer erkennen zu können, dass ein solcher Vertrag dem LeO / Kunden keinerlei Erträge bringen kann. Oder ist das zu einfach gedacht?

Vielleicht kann mir aber auch einer von Pohls Klinkenputzern oder ein anderer auskunftsfreudiger FPV seine Unwissenheit näher erläutern🙂.

Herzliche Grüße

Martin Neubert

Hallo Herr Neubert,

vielen Dank für Ihr positives Feedback.

Bei älteren Verträgen sind die Kosten leider oftmals nicht nachvollziehbar und deutlich höher als heutzutage, daher gehe ich davon aus, dass die Gesamtkosten früher auch für den Vermittler nicht unbedingt nachvollziehbar waren. Mittlerweile müssen die Gesamtkosten gegenüber dem Mandanten transparent ausgewiesen werden und somit auch dem Vermittler durchaus bekannt sein, zumal die Mandanten auch darüber aufgeklärt werden müssen. Ich glaube dennoch, dass einige Vermittler die Auswirkungen der Kosten auf die Rendite unterschätzen sowie die zusätzlichen Renditefresser: Garantieversprechen, inkludierte Risikoabsicherungen oder die Fondsauswahl, die im Sinne des Vermittlers und nicht im Sinne des Mandanten getroffen wurde.

Interessanter Beitrag. Vielen Dank dafür.

Dazu habe ich zwei Fragen.

1. was haben Sie der Kundin empfohlen. Den Vertrag kündigen (ist das bei Rurüp übeerhaupt möglich?) oder Ruhen lassen?

2. Sollte der Mischfonds vor 2010 auf 5 oder 10 J. Betrachtung schon so eine geringe Rendite von 0,99% p.a. gehabt haben – so könnte dies ja sogar seitens des Beraters Betrug gewesen sein? immerhin kannte er die Kosten des Produktes. Welcher Rendite in der Beispielrechnung wurde der Kundin gezeigt? Hat der Berater evtl sogar Provision für den Versicherungsmantel und für diesen Rohrkrepierer Mischfonds bekommen?

Das ganze ist schon wirklich mehr als Dreist. Wenn es da juristische Möglichkeiten geben würde, würde ich sie Nutzen. Wenn es jurristisch möglich ist, würde ich wuch den Namen des Unternehmene nennen, welchen dieses Abzockwerk der Kundin aufgeschwatzt hat.

Hallo Rappo,

nach der Analyse ihres Vertrags und der Erkenntnis, welche „Nebenwirkungen“ eine Basis-Rente (Rürup) mit sich bringt, wollte die Kundin diesen am liebsten kündigen. Das dies nicht möglich ist, war ihr ebenfalls nicht bewusst. Der Vertrag wurde beitragsfrei gestellt, ruht also. Den Fonds haben wir bestmöglich optimiert mit der begrenzten Auswahl an Fonds die uns zur Verfügung stand.

Zu Frage 2: Zur Performance des Mischfonds vor 2010 kann ich nichts sagen (habe ich nicht recherchiert). Für den Produktverkauf hat der Vermittler natürlich eine Provision erhalten. Ob er die Gesamtkosten des Produktes kannte, möchte ich aber bezweifeln. Ich denke, viele Vermittler kennen diese nicht / wollen sie gar nicht kennen. Aus Kundensicht hochproblematisch, aber kein Betrug im rechtlichen Sinne.

Dreist? Absolut! Es ist aber nicht das Problem eines Versicherungsunternehmens, sondern einer ganzen Branche. Und die Finanzlobby tut alles, damit sich daran auch nichts ändert.

Was hilft? Sich zu informieren, anstatt blind seinem Finanzvermittler zu vertrauen.

Sehr geehrte Frau Zeiss,

ich bin bei Ihnen, dass die Rürup-Rente als „Beitragsentlastungstarif“ nicht die sinnvollste Empfehlung war. Eine kostengünstige Nettopolice als fondsgebundene Rentenversicherung ohne Garantie in der dritten Schicht mit entsprechender Fondsauswahl (Amundi, ishares, Dimensional, Vanguard etc.) mit dem Vorteil keiner laufenden Besteuerung sowie dem Halbeinkünfteverfahren etc. wäre m. E. eine sehr sinnvolle Empfehlung gewesen.

Überrascht bin ich allerdings über die Tatsache, dass Sie als Honorar Finanzanlagenberaterin die steuerliche Betrachtung bei Ihrem Direktvergleich zwischen der Basis-Rente und dem ETF-Sparplan schlicht unter den Tisch fallen lassen. Einen Netto-Netto-Vergleich hätte ich schon erwartet.

Mit besten Grüßen

Andreas Nordhaus

Hallo Herr Nordhaus,

auch ich bin überrascht, da ich gar keinen „Direktvergleich zwischen Basis-Rente und ETF-Sparplan“ beschrieben habe. Der Fonds-Vergleich (Aktien- vs. Mischfonds) zielte lediglich auf die so wichtige Fondsauswahl ab.

Sehr geehrter Herr Prof. Walz,

ich bin aufmerksamer Leser ihres Blogs und habe dort auch schon viele interessante Artikel gelesen. Ich bin selbst Finanzberater und habe vor 8 Jahren noch mal ganz neu auf Honorarbasis angefangen. Deshalb stimme ich dem Artikel in seiner Quintessence natürlich zu. Trotzdem finde ich es schade, dass sie ihren Blog für einen solchen unsauberen und meines Erachtens plakativen Artikel zur Verfügung stellen.

Einen defensiven Mischfonds mit einem MSCI-World-ETF zu vergleichen ist so als wenn man einen Porsche mit einem VW Golf vergleicht. Ein sauberer Vergleich hätte ein 50/50-Portfolio mit diesem Mischfonds verglichen; danach kann man immer noch auf die Möglichkeit eines 100-prozentigen Aktienportfolios aufmerksam machen.

Auch wenn die unterschiedliche steuerliche Situation der beiden Produkte keinen Unterschied bzgl. der Kernaussage dieses Artikels macht, fehlt mir trotzdem ein entsprechender Hinweis darauf.

MfG

Thomas Pütz

Lieber Thomas Pütz, was ist denn ein „Finanzberater“?? Den gibt es doch gar nicht. Sie sind Finanzvermittler… Die Blogleser kennen den Unterschied: https://hartmutwalz.de/echte-honorarberater/ „Ganz auf Honorarbasis“ kann da ja wohl nicht stimmen. Nur so viel zu Ihrer „Selbstdarstellung“ zu Kommentar-Beginn.

Zu Ihrer fachlichen Kritik: Sie sprechen mich direkt an, also beantworte ich das in diesem Punkte auch direkt.

Ihr Porsche-VW-Golf-Vergleich passt in der Situation nicht, da aufgrund der Bedürfnisse der Kundin und der Langfristigkeit des Horizonts nur der renditestärkere „Porsche“ und nicht der Mischfonds, bei dem ich immer an „Mistfonds“ denken muss, sachlich geboten wäre. Warum hier der Mischfonds in den Versicherungsmantel gelegt wurde, vermag ich nicht zu sagen. Jedoch lauert hier die nächste Gefahr, denn vielleicht hat ja nicht nur der Versicherer, sondern sogar zusätzlich der Vermittler Kick-Back der Fondsgesellschaft erhalten. Lesen Sie doch dazu mal die Veröffentlichungen der BaFin…

Dass in einem prägnanten Gastbeitrag mit überschaubarem Umfang dieses „Faß“ nicht aufgemacht wurde, finde ich ebenso richtig, wie der Verzicht auf den – immer komplex werdenden – Einbezug der Steuerverlagerung. Denn der Finanzblog richtet sich in erster Linie an Endverbraucher und nicht an Vermittler wie Sie.

Nur nebenbei: Vielleicht lesen Sie mal mein Buch https://hartmutwalz.de/beraten-statt-verraten/ 🙂

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Hallo Frau Zeis,

…besser kann man es nicht erklären, verdeutlichen und auf den Punkt bringen! Erschütternd wie Kunden „geblendet“ werden – umso wertvoller einmal mehr dies aufzuzeigen!

Bewertung gefällig? -> 5 von 5 Sternen oder 100%!

Klasse Beitrag und vielen Dank dafür!

Viele Grüße nach Dieburg

Volker Hildebrand

Hallo Herr Hildebrand,

vielen Dank für das positive Feedback. 🙂

Warum gibt es in Deutschland kein gescheites und steuerlich gefördertes Altersvorsorgeprodukt?

Hallo Petra,

das gibt es schon. Allerdings nicht als Provisions-Produkt. Denn gerade hier sind die Kosten viel zu hoch und machen das Produkt unattraktiv. Eine Nettopolice könnte eine Alternative sein. Auch hier lohnt ein Blick auf die Kosten (auch wenn der Unterschied nicht mehr so groß ist) und das Produkt sollte unbedingt zu Deinen finanziellen Zielen passen. Dazu ist es wichtig, die Vorteile der geförderten Produkte mit den durchaus vorhandenen Nachteilen abzuwägen.