Anleihen-ETFs sind kein Allheilmittel

Teil 2: Für wen und in welchen Fällen sind Anleihen-ETFs die richtige Wahl?

Was bisher geschah…

In Teil 1 haben Sie sich über die Anleihen-Risiken informiert, die Sie auch dann zwangsläufig eingehen, wenn Sie die Umverpackung „Anleihen-ETF“ nutzen. Diese Risiken können Sie dabei bestenfalls „managen“ bzw. begrenzen. Der Schwerpunkt des 1. Teils lag auf Zinsänderungsrisiken, und hier vor allem den relativen Zinsänderungsrisiken. Relative Zinsänderungsrisiken werden direkt sichtbar, wenn steigende Marktzinsen Kursverluste der Anleihen auslösen. Aber selbst wenn Sie diese gefallenen Papiere bis zur Endfälligkeit aussitzen und somit die Kursverluste umgehen, erleiden Sie durch die im Vergleich zum Markt geringere Verzinsung Opportunitätsverluste. Mit der Kennziffer „Duration“ verfügen Sie über eine einfache und belastbare Entscheidungshilfe. Da Sie die Duration von Anleihen oder Anleihen-ETFs auf vielen Finanzseiten direkt ersehen können, müssen Sie diese meist nicht selbst ausrechnen.

Mit diesem Vorwissen können Sie nun entscheiden, ob Anleihen-ETFs für Sie interessant sein könnten. Und welchen Nutzen Sie sich konkret davon erhoffen.

Mögliche Motive für Investitionen in Anleihen-ETFs

Unterschiedliche Anleger-Zielgruppen legen Wert auf völlig unterschiedliche Eigenschaften bzw. Funktionen von Anleihen-ETFs.

Daher ist es hilfreich zu unterscheiden, welche Funktionen Anleihen-ETFs grundsätzlich erfüllen können und welche Arten für welche Funktion besonders geeignet sind.

Anleger haben unterschiedliche Bedürfnisse und Wünsche, weshalb verschiedenartige ETFs unterschiedliche Funktionen aufweisen müssen, um diese zu erfüllen. Daher unterscheide ich im Folgenden für Sie die Vielfalt der Anleihen-ETFs nach diesen Funktionen.

|

Geldmarkt-ETFs als Sonderfall von Anleihen-ETFs Bei Geldmarkt-ETFs (auch Money-Market-ETFs oder Tagesgeld-ETFs genannt) handelt es sich um ETFs, die im Idealfall in Anleihen bester Bonität – z.B. deutsche Bundesanleihen – mit sehr kurzen Restlaufzeiten (also kleiner Duration, häufig ca. ½ Jahr) investieren. Aufgrund einer durchschnittlichen Portfolio-Duration dieser ETFs von nur wenigen Monaten ist ihr zinsbedingtes Kursrisiko minimal. Damit bilden sie recht zuverlässig die (geringe) Rendite von Tagesgeldern oder Festgeldern ab. |

Funktionen von Anleihen-ETFs

Zunächst die Funktionen von Anleihen-ETFs im Einzelnen – bitte prüfen Sie beim Lesen, was für Sie in Frage kommt. Im Anschluss finden Sie Möglichkeiten, wie Sie Ihren Wunsch jeweils umsetzen können.

Sie möchten…

eine reine Liquiditätsreserve für Unvorhergesehenes parken

Funktion A

das Bonitätsrisiko von Bankeinlagen vermeiden

Funktion B

einen Teil Ihres Vermögensportfolios „risikofrei“ halten (also Kursrisiken auf Aktienmärkten abfedern)

Funktion C

eine möglichst hohe nominelle Verzinsung – im Idealfall positive Realverzinsung –mit Euro-Anleihen ohne Bonitätsprämien erzielen (also in einer Anlageklasse, die mit Aktien nicht vollständig korreliert)

Funktion D

eine Bonitätsprämie erzielen, also am Bonitätsrisiko von Anleihen (z. B. Hochzinsanleihen) verdienen und hierbei das Ausfallrisiko diversifizieren

Funktion E

langfristige Fremdwährungspositionen (Devisen) aufbauen, um sich in verschiedenen Währungen zu diversifizieren und sich gegen einen Crash Ihrer Heimatwährung abzusichern

Funktion F

Anleihen-ETFs: Umsetzungsmöglichkeiten

Im Folgenden erhalten Sie zu den 7 Funktionen (A bis F) jeweils geeignete Umsetzungsmöglichen.

Die jeweiligen Übersichten enthalten beispielhafte Produkte für Privatanleger. Diese sind lediglich als Orientierung gedacht und stellen keine Kauf- oder Anlageempfehlungen dar.

Bitte bedenken Sie, dass sich Konditionen ändern können und ggfs. neue interessante Alternativen hinzukommen.

Die Angaben beziehen sich auf ETFs, die den Anforderungen der UCITS-Richtlinie[1] entsprechen (Verbraucherschutz). Privatanlegern ohne besondere Kenntnisse empfehle ich auch nicht, ETFs ohne UCITS-Konformität zu erwerben.

Noch eine Anmerkung: Ob Sie die ausschüttende Variante (mögliche ETF-Namenszusätze: distributing = D = Dist = dis) wählen oder die thesaurierende (= wiederanlegende, akkumulierende) Variante (mögliche ETF-Namenszusätze: accumulating = A = Acc = cumulating = C) kommt z.B. darauf an, ob Sie sich über eine Auszahlung ab und an freuen und ob Ihr Sparerfreibetrag bereits ausgeschöpft ist.

Und schließlich meint TER: Total Expense Ratio bzw. OC: Ongoing Charges (laufende Kosten).

Nun aber los!

Funktion A | Liquiditätsreserve für Unvorhergesehenes parken

Für dieses Bedürfnis bieten sich am ehesten Geldmarkt-ETFs oder Anleihen-ETFs mit einer möglichst geringen Duration an. Eine funktionsgleiche Alternative hierzu sind Einlagen auf Geldmarktkonten (z.B. Tages- oder Festgeldkonten).

Die Entscheidung zwischen den Alternativen hängt primär von der Rendite nach Kosten und der Mühe bzw. dem Pflegeaufwand für den Anleger ab.

Wer auf seine Liquiditätsreserven häufig zurückgreifen muss, wird mit dem Tagesgeldkonto besser bedient sein – allein schon, weil er die Transaktionskosten der ETFs vermeiden kann.

Wer dies nicht tut, wird sich wahrscheinlich ärgern, dass er als treuer Tagesgeldkunde im Vergleich zu Neukunden schlechtere Konditionen erhält. Und Zinshopping betreiben müsste, um eine mit Geldmarkt-ETFs vergleichbare Rendite zu erzielen.

Zinshopping, also der häufige Wechsel zwischen Anbietern der Tages- oder Festgeldkonten kann jedoch unerfreulich zeitintensiv sein. Ich würde das nur Menschen empfehlen, die ansonsten keine Hobbies haben… 😊

Wenn Sie also nur selten auf Ihre Liquiditätsreserven zurückgreifen und den zeitlichen Aufwand für Zinshopping vermeiden wollen, können Sie alternativ die ETF-Karte spielen und auf 3 Kriterien achten. Sie:

1. vermeiden Wechselkursrisiken, indem Sie ausschließlich in Euro-ETFs investieren,

2. wählen ETFs, die ausschließlich in Anleihen bester Bonität anlegen,

3. achten gleichzeitig auf eine möglichst geringe durchschnittliche Duration.

Eine Übersicht zu Anleihen-ETFs, einschließlich Geldmarkt-ETFs finden Sie nachstehend bei Funktion B.

Funktion B | Bonitätsrisikos von Bankeinlagen vermeiden

Geld (= Einlagen) auf Bankkonten, sind grundsätzlich ein ungesicherter Kredit an die jeweilige Bank und unterliegen somit einem Bonitätsrisiko (konkret: Ausfallrisiko der Bank).

Die Pleite einer Bank ist dabei erheblich wahrscheinlicher, als der komplette Ausfall der Bundesrepublik Deutschland als Anleiheschuldner, also ein Staatsbankrott.

Anleger, die von dieser Überlegung getragen sind, bevorzugen also Anleihen-ETFs gegenüber Bankeinlagen.

Da es in der Eurozone jedoch eine gesetzliche Einlagensicherung bis 100.000 Euro pro Kunde und Bankengruppe gibt, ist das obige Argument nur dann stichhaltig, wenn Einleger höhere Summen verzinslich anlegen wollen und die Verteilung auf mehrere Konten zu aufwendig erscheint.

Kurzum: für viele Anleger wird dieses Motiv nicht relevant sein. Es kann jedoch zum Motiv A hinzukommen (nämlich Ärger über negative Treueprämie bzw. Mühe für Zinshopping)

![]()

|

Funktion A | Liquiditätsreserve für Unvorhergesehenes parken sowie |

|||

|

Für beide Funktionen kommen die selben ETFs in Frage, nämlich entweder Geldmarkt-ETFs oder Anleihen-ETFs mit geringer Restlaufzeit/Duration. Sie sollten ausschließlich auf Euro lauten.[2] |

|||

|

Name |

ISIN |

TER / OC |

Erläuterung |

| iShares eb.rexx Government Germany 0-1yr UCITS ETF (DE) | DE000A0Q4RZ9 | 0,13% |

Dieser ausschüttende ETF, großes Volumen, bildet physisch den eb.rexx® Government Germany 0-1 Index nach. Also deutsche Euro- Bundesanleihen bester Bonität mit Restlaufzeiten von maximal einem Jahr |

|

Amundi ETF Govies 0-6 Months Euro Investment Grade UCITS ETF EUR (C) |

FR0010754200 |

0,14% |

thesaurierend, physisch, mittelgroßes Volumen, nur Euro-Staatsanleihen mit Restlaufzeiten bis 6 Monate, somit sehr kurze Duration |

|

Xtrackers II Germany Government Bond 1-3 UCITS ETF 1D |

LU0468897110 |

0,15% |

Dieser ausschüttende ETF, kleines Volumen, bildet physisch den iBoxx® EUR Germany 1-3 Index nach. Also deutsche Euro-Bundesanleihen bester Bonität mit Restlaufzeit zwischen 1 und 3 Jahren |

|

Invesco Euro Government Bond 1-3 Year |

IE00BGJWWY63 |

0,10% |

ausschüttend, physisch, mittleres Volumen, enthält Staatsanleihen verschiedener Euro- Länder bis 3 Jahre Restlaufzeit, durchschnittliche Duration 1,86 Jahre |

|

Xtrackers II EUR Overnight Rate Swap UCITS ETF 1C Xtrackers II EUR Overnight Rate Swap |

LU0335044896 |

0,10% |

ausschüttend, synthetisch*, kleines Volumen, Abbildung des kurzfristigsten Europäischen Geldmarkt-Zinssatzes (Euro Overnight Rate), somit sehr kurze Duration |

|

Amundi EUR Overnight Return UCITS ETF Acc |

FR0010510800 |

0,10% |

thesaurierend, synthetisch*, großes Volumen, Verzinsung wie Europäischer Geldmarktzins EONIA (= European Overnight Index Average), somit sehr kurze Duration |

* Ob man bei Anleihen-ETFs synthetische Produkte wählen sollte, wird von Fachleuten kontrovers diskutiert. Selbst würde ich bei großen Anlagebeträgen einen physisch replizierenden ETF bevorzugen.

Funktion C | Vermögensportfolio-Anteil „risikofrei“ halten

Wenn ich in Ratgeberbüchern etc. ständig vom risikolosen Portfolio-Teil lese, schüttelt es mich 🙁

Denn neben dem Ausfallrisiko von Anleihen und dem leicht vermeidbaren Fremdwährungsrisiko sind insbesondere die im 1. Teil des Blogbeitrags demonstrierten relativen Zinsänderungsrisiken zu bedenken.

Ich erinnere daran, dass von den 10 verlustreichsten ETFs des Jahre 2022 allein 7 Anleihen-ETFs waren. Es gibt also keine „risikolosen Anlagen“!

Daher ersetzen wir das irreführende und Anleger in falscher Sicherheit wiegende Wort „risikolos“ durch „möglichst risikoarm“.

Und stellen fest, dass es hier Anleihen-ETFs gibt, die als Problemlösung für dieses Bedürfnis durchaus geeignet sind.

Diese müssen dazu lediglich folgende Bedingungen erfüllen:

- Die Währung muss der Heimat- oder gewünschten Referenzwährung Oder ein global denkender Anleger diversifiziert ganz bewusst über verschiedene Währungen (vgl. Funktion F) – dann landen Sie jedoch bei Fremdwährungs-ETFs.

- Die Anleiheschuldner sollten gute Bonitätsnoten haben – also sollten Sie z.B. Staatsanleihen und zwar solche von einigermaßen soliden Volkswirtschaften wählen.

- Die relativen Zinsänderungsrisiken sollten gering sein – dazu kann einfach ein ETF mit geringer durchschnittlicher Duration ausgewählt werden.

![]()

|

Funktion C | Vermögensportfolio-Anteil „risikofrei“ halten |

|

Wenn Sie diesen Nutzen anstreben, kommen – sachlogisch zwangsläufig ebenfalls wieder die Produkte der Funktionen A und B zum Zuge. Und nicht etwa andere Produkte. Denn es ist ja völlig irrelevant, ob Sie einen wertschwankungsarmen Geldvermögensteil in Ihrem Vermögensportfolio haben wollen, oder ob Sie diesen – für welchen Zweck auch immer – außerhalb Ihres Depots halten. Der nachfolgende Exkurs zeigt das häufige Missverständnis vieler Anleger, welches auf „geistige Töpfchenwirtschaft“ (= Mental Accounting) zurückgeführt werden kann. |

|

Exkurs: Mental Accounting – geistige Töpfchenwirtschaft In der Tat gibt es zwei völlig unterschiedliche Sichtweisen in Hinblick auf das Erleben und Bewerten der Kursrisiken von schwankenden Anlagen (meist Aktien, Gold, Rohstoffe sowie ETFs und andere Vehikel auf diese Anlagen). Manche Anleger (Typ 1) möchten das Kursrisiko in ihrem Wertpapierdepot selbst dämpfen. Dazu fügen sie weniger schwankungsanfällige Anlagen – also meist Anleihen oder Anleihen-ETFs o.ä. – im Depot hinzu. Dadurch wird das Depot größer. Typ 1 fokussiert also das prozentuale Risiko seines Wertpapierdepots. Andere (Typ 2) haben lieber ein kleineres Wertpapierdepot und „parken“ die weniger schwankungsanfälligen Reserven außerhalb, z.B. auf Tages- oder Festgeldkonten. Typ 2 hebt also den Blick über das reine Wertpapierdepot hinaus und betrachtet das absolute Risiko seines Gesamtvermögens. Wer nun Tages- oder Festgeldkonten auflöst, um Anleihen-ETFs oder Anleihen o.ä. zu erwerben und in das Wertpapierdepot zu legen, dem muss klar sein: |

Funktion D | möglichst hohe nominelle Verzinsung – im Idealfall positive Realverzinsung – mit Euro-Anleihen ohne Bonitätsprämien erzielen

Ob das Ziel „positive Realverzinsung“ (also Nominalzins abzüglich Inflationsrate größer Null) im Euro realistisch ist, sollten Sie fallweise und sehr kritisch prüfen. Während der Null- bis Minuszinsphase der letzten Jahre war dies trotz geringer Inflationsraten über Jahre hinweg nicht möglich[3].

Und seit 2022 bis heute liegt die Inflationsrate weit über der Nominalverzinsung – und zwar unabhängig von der Laufzeit bzw. Duration der Anleihen.

Jedoch waren positive Realverzinsungen seit dem Zweiten Weltkrieg oftmals möglich, wenn man Anleihen mit höherer Restlaufzeit/Duration wählte. Und dabei ein höheres zinsinduziertes Kursrisiko in Kauf nahm, welches durch eine Laufzeitprämie – also höheren Zins für längere Laufzeiten – vergütet wurde.

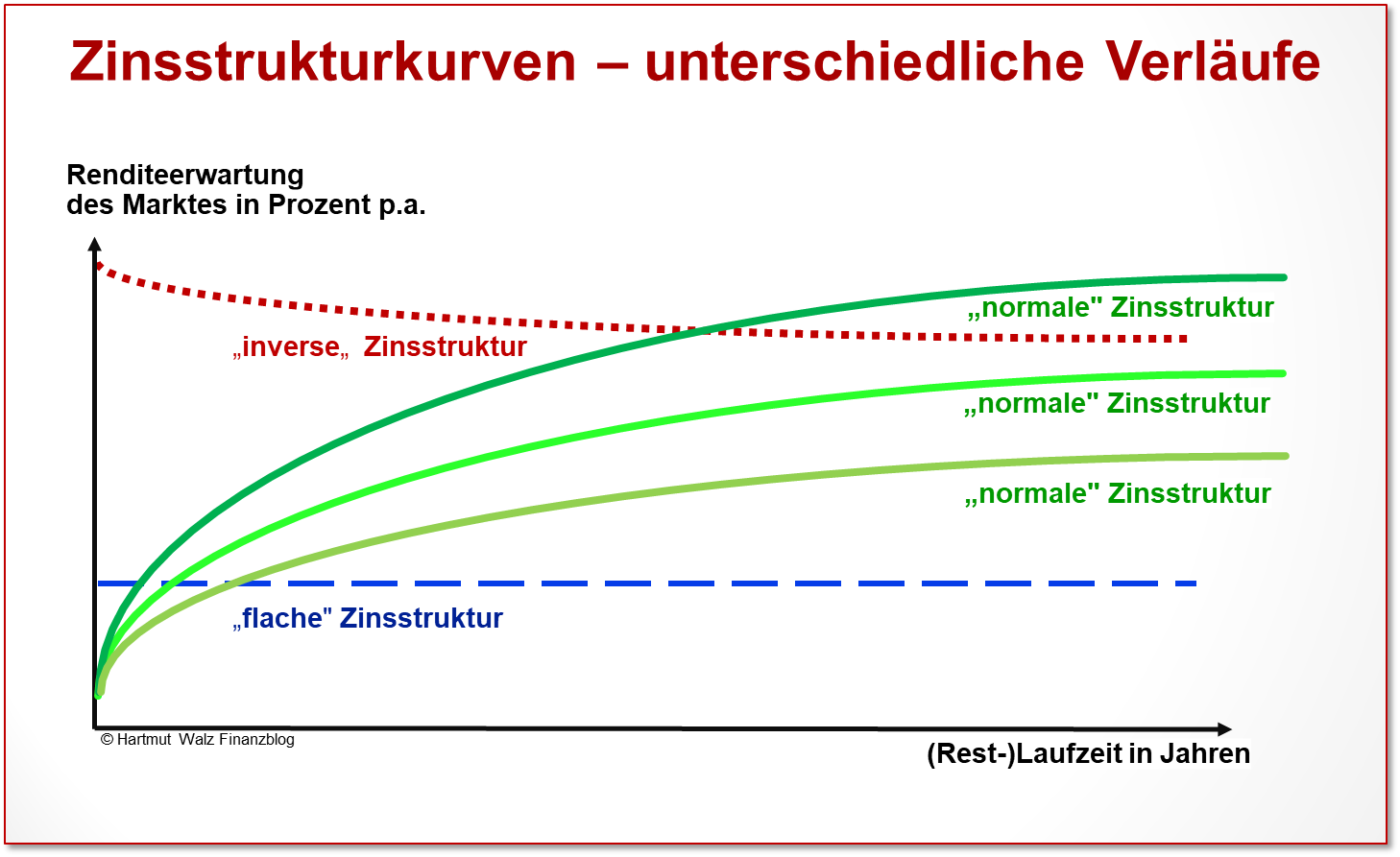

Relevant ist also der Verlauf der Zinsstrukturkurve. Die Zinsstrukturkurve zeigt den Verlauf der Marktzinsen über unterschiedliche Restlaufzeiten. Das ist also ein Kurvenverlauf. Dagegen ist die nominelle Zinshöhe einer konkreten Anlage nur ein einziger Punkt dieser Kurve.

Übrigens finden Sie am Ende des 1. Teils des Beitrags eine ganze Sammlung von Artikeln rund um Zinsänderungsrisiken, Zinsmanagement und Zinsstrukturkurven.

Die folgende Abbildung zeigt unterschiedliche Verläufe von Zinsstrukturkurven. Diese können natürlich nicht gleichzeitig vorliegen, waren aber in den letzten Jahren jeweils schon am Markt sichtbar.

Alle drei „normalen“ Zinsstrukturkurven (in unterschiedlichen Grüntönen) zeigen ein mit der Restlaufzeit von Anleihen anwachsendes Zinsniveau. Dieses Phänomen wird auch als Laufzeitprämie bezeichnet. Sie soll den Anleger für das mit steigender Restlaufzeit/Duration zunehmende Kursrisiko im Falle steigender Zinsen entschädigen.

Je höher dieses Kursrisiko von den Marktteilnehmern eingeschätzt wird, umso steiler verläuft die Zinsstrukturkurve (dunkelgrüne Kurve).

Befürchten viele Marktteilnehmer dagegen eine schlechte Wirtschaftsentwicklung und somit in der Zukunft sinkende Zinsen, so nehmen sie diese Erwartung bereits durch geringere Zinsforderungen bei länger laufenden Anleihen vorweg. Hierdurch entsteht eine inverse Zinsstrukturkurve (rote Funktion) – mit geringeren Zinsen bei längerer Laufzeit.

Bei einer flachen Zinsstrukturkurve gleicht die Erwartung leicht sinkender Marktzinsen die Laufzeitprämie gerade aus (blaue Funktion)[4]. So schön gleichmäßig waagerecht sieht die flache Zinsstrukturkurve jedoch nur in Studienbüchern aus – nicht jedoch an realen Kapitalmärkten.

Je nach konkreter Gestalt (insbesondere Steilheit) der Zinsstrukturkurve kann man durch längere Laufzeiten bei gegebener Inflationsrate ggfs. einen positiven Realzins erzielen. Jedoch nimmt man mit längeren Laufzeiten eben auch ein höheres zinsinduziertes Kursrisiko in Kauf (vgl. Teil 1 dieses Beitrags).

Stand Sommer 2023 sind die Zinsstrukturkurven in den großen Weltwährungen ausnahmslos recht flach, d.h. die durch Wahl längerer Restlaufzeiten erzielbaren Laufzeitprämien sind überschaubar bis nicht existent.[5]

Jedoch kann sich das jederzeit ändern, so dass – insbesondere in Verbindung mit schnell und stark sinkenden Inflationsraten – vielleicht in wenigen Jahren wieder die Chance auf positive Realverzinsungen besteht. Das ist ein sehr optimistisches, aber nicht ausgeschlossenes Szenario.

Auch wenn meine persönliche Hoffnung für ein solches Szenario gering ist, möchte ich doch strikt prognosefrei bleiben und beispielhaft ein paar ETFs zeigen, die längere Restlaufzeiten/Duration mit gleichzeitig guter Schuldnerbonität verbinden. Für Zinsoptimisten (Erwartung sinkender Marktzinsen) bieten sich ETFs mit möglichst hoher Duration an (vgl. Teil 1). Daher wurden hierzu auch zwei Beispiele – thesaurierend und ausschüttend – eingefügt.

![]()

| Funktion D | möglichst hohe nominelle Verzinsung – im Idealfall positive Realverzinsung – mit Euro-Anleihen ohne Bonitätsprämien erzielen | |||

| Für dieses Bedürfnis kommen Anleihen-ETFs in Frage, und zwar Euro-Staatsanleihen mit mittlerer bis langer Restlaufzeit/Duration | |||

| Name | ISIN | TER / OC | Erläuterung |

|

Invesco Euro Government Bond 3-5 Year |

IE00BGJWWV33 |

0,10% |

ausschüttend, physisch, mittelgroß, enthält Staatsanleihen von 5 EU-Ländern, mit 3-5jähriger Restlaufzeit, durchschnittliche Duration 3,8 Jahre |

|

Amundi ETF Government Bond Euro Broad Investment Grade 5-7 |

FR0010754176 |

0,14% |

thesaurierend, physisch, mittelgroß, enthält Staatsanleihen von Mitgliedern der Eurozone, durchschnittliche Duration rund 5 Jahre |

|

Vanguard EUR Eurozone Government Bond |

IE00BZ163H91 |

0,07% |

ausschüttend, physisch, großer Fonds, enthält breit gestreute Euro-Staatsanleihen über das gesamte Laufzeitspektrum, durchschnittliche Duration ca. 7,4 Jahre (thesaurierende Variante zu gleicher TER erhältlich, ISIN IE00BH04GL39) |

|

Deka Deutsche Boerse EUROGOV Germany 10+ |

DE000ETFL219 |

0,15% |

Ausschüttend, physisch, kleines bis mittleres Volumen, enthält max. 15 deutsche Staatsanleihen mit mindestens 10 Jahren Restlaufzeit, durchschnittliche Duration 16,0 Jahre |

|

Amundi Euro Government Bond 25+Y |

LU1686832194 |

0,07% |

thesaurierend, physisch, großes Volumen, zielt darauf ab, die Wertentwicklung des Bloomberg Euro Treasury 50bn 25+ Year Bond Index (der „Index“) nachzubilden, enthält extrem langlaufende europäische Staatsanleihen und ist damit nur für Zinsoptimisten (Erwartung sinkender Zinsen) geeignet. |

Funktion E | Bonitätsprämie erzielen und hierbei das Ausfallrisiko diversifizieren

Sie haben verstanden, dass Bonitätsprämien keine Zinsen sind. Sondern vielmehr eine Art „Belohnung“, „Entschädigung“ oder „erhaltene Versicherungsprämie“ für die Übernahme von Bonitätsrisiken. In unserem Fall also eine Risikoprämie für die Gefahr des Zahlungsausfalls von Anleiheschuldnern.

Bonitätsrisiken sind in ruhigen Zeiten zu einem großen Teil unsystematisch, d.h. ein Zahlungsausfall eines Schuldners tritt weitgehend unabhängig von dem eines anderen ein.

Sie können jedoch systematisch werden, wenn – z.B. durch eine starke Erhöhung der Marktzinsen – eine Rezession oder weltweite Wirtschaftskrise auftritt. Ebenso wenn geopolitische Verwerfungen zu Kettenreaktionen oder Dominoeffekten im Verhalten der internationalen Anleger führen. Zu einem systematischen Risiko kommt es insbesondere immer dann, wenn durch einen der genannten Belastungsfaktoren plötzlich ein grundlegender Vertrauensverlust gegenüber den bonitätsschwachen Schuldnern eintritt.

Natürlich passieren solche Vorfälle nicht ständig, sondern eher selten. Und werden schnell wieder vergessen und auch gern als „Schwarze Schwäne“ abgetan. Jedoch sollten sich an Hochzinsanleihen (High-Yield-Anleihen) Interessierte keine Illusionen darüber machen, dass erhebliche Ausfälle – auch Totalausfälle – bestenfalls hellgraue Schwäne sind. Sie sind also keineswegs ungewöhnlich oder unvorstellbar.

ETFs auf Anleihen schlechterer Bonität (also allem unter Investment-Grade) ermöglichen zwar in guten Zeiten eine breite Streuung von Bonitätsrisiken, die Privatanleger aufgrund begrenzter Mittel allein aufgrund zu kleiner Anlagevolumina nicht erreichen könnten. Das „Pflücken von Bonitätsprämien“ will jedoch auch bei Nutzung von Anleihen-ETFs wohl bedacht sein.

Denn für Anleger vorteilhaft werden solche Investments erst, wenn die realisierten Bonitätsprämien langfristig über dem Erwartungswert der Zahlungsausfälle plus der Kosten für den ETF liegen.

Bonitätsrisiken werden von vielen Marktteilnehmern unterschätzt. Insbesondere in der Niedrig- und Nullzinswelt wurden sie oftmals für Prämien (Risikoaufschläge) eingegangen, die viel zu gering waren.

Bedenken Sie, dass Zahlungsausfälle im Gegensatz zu vorübergehenden Kursschwankungen endgültig und unumkehrbar sind. Daher ist das Bonitätsrisiko eines der fünf Deep Risk.

Während Kursschwankungen eben kein Deep Risk sind.[6]

Wenn Sie nun immer noch an Hochzinsanleihen interessiert sind (ich selbst habe keine 😊) und davon überzeugt, dass Sie mit schlechten Bonitäten gute Erträge erzielen, schauen Sie sich die nachstehenden ETF-Beispiele an, die ohne jeglichen Empfehlungscharakter aus den rund 60 in Deutschland zum Vertrieb zugelassenen „High-Yield-ETFs“ ausgewählt wurden.

![]()

|

Funktion E | Bonitätsprämie erzielen und hierbei das Ausfallrisiko diversifizieren |

|||

|

Die Beispiele lauten alle auf Euro, d.h. haben nicht gleichzeitig noch Währungsrisiken. Dies wäre jedoch auch möglich. Und natürlich auch Junk-Bonds mit ESG oder SRI-Filter – sozusagen nachhaltiger Schrott. Es gibt nichts, was es nicht gibt, aber man muss ja nicht alles mitmachen… |

|||

|

Name |

ISIN |

TER / OC |

Erläuterung |

|

Xtrackers EUR High Yield Corporate Bond |

LU1109942653

|

0,20% |

ausschüttend, physisch, großes Volumen, enthält große und viel gehandelte Euro-Unternehmensanleihen, die keinen Investment-Grade besitzen |

|

Amundi Euro High Yield Bond ESG

|

LU1215415214 |

0,35% |

thesaurierend, synthetisch*, kleines Volumen, strebt an, den Referenzindex iBoxx MSCI ESG EUR High Yield Corporates TCA abzubilden. Dieser Index repräsentiert die Wertentwicklung der 50 größten und liquidesten Unternehmensanleihen mit einem Rating von BB- bis BB+ (also einer Bonität, die schlechter als Investment-Grade ist). |

|

iShares Fallen Angels High Yield Corp Bond EUR Hedged |

IE00BF3N7219 |

0,55% |

ausschüttend, physisch, mittelgroßes Volumen, Fonds bildet einen Index ab, der weltweit Unternehmensanleihen von Industrieländern enthält, die ihr „Investment Grade Rating“ verloren haben (daher „gefallene Engel“), zur Risikostreuung ist der Anteil jeder Anleihe auf max. 3% begrenzt, kein Währungsrisiko, da Kurssicherung |

* Ob man bei Anleihen-ETFs synthetische Produkte wählen sollte, wird von Fachleuten kontrovers diskutiert. Selbst würde ich bei großen Anlagebeträgen einen physisch replizierenden ETF bevorzugen.

Funktion F | langfristige Fremdwährungspositionen (Devisen) aufbauen, um sich in verschiedenen Währungen zu diversifizieren und sich gegen einen Crash Ihrer Heimatwährung abzusichern

Manche Anleger haben das Bedürfnis, einen Teil ihrer risikoarmen Vermögensreserve in Fremdwährungen zu halten. Denn im – hoffentlich unwahrscheinlichen – Fall des Zusammenbruchs der Heimatwährung ist es hilfreich, über einen Devisenanteil[7] zu verfügen.

Der Aufbau von Fremdwährungspositionen erfolgt traditionell durch das Führen von Fremdwährungskonten oder den Erwerb von Devisen-Anleihen. Seitdem es Anleihen-ETFs auf Fremdwährungen gibt, stellen diese eine effiziente Alternative dar.

Soweit diese in der Wunschwährung verfügbar sind, stehen den (meist überschaubaren) Kosten für den ETF gleich mehrere Vorteile gegenüber.

- So ist eine unkomplizierte Diversifikation des Bonitätsrisikos der Anleiheschuldner möglich.

- Außerdem kann das in Teil 1 erläuterte relative Zinsänderungsrisiko den Wünschen des Investors angepasst werden. Nämlich durch Auswahl eines ETFs mit vorgegebenen Restlaufzeiten (z.B. 1-3 Jahre, 3-5 Jahre, 5-8 Jahre usw.).

- Und während der Anleger beim Direktinvestment in Anleihen die fällig werdenden Anleihen selbst ersetzen muss, hat er beim Anleihen-ETF den Bequemlichkeitsvorteil einer prinzipiell unbegrenzten Anlagedauer, da im ETF-Sondervermögen fällig werdende Anleihen oder Anleihen, die nicht mehr der gewünschten Laufzeitklasse entsprechend, durch neue Anleihen ersetzt werden.

- Gleichzeitig bleibt damit die durchschnittliche Duration der im ETF befindlichen Anleihen einigermaßen konstant. Während sie durch die sinkende Restlaufzeit der Einzelanleihen beim Direktengagement Tag für Tag absinken würde.

Kurzum: Anleihen-ETFs können für Anleger der Zielgruppe F sehr interessant sein – soweit sie verfügbar sind. Und da ergab meine Recherche aus Sicht eines Anlegers, dessen Heimatwährung der Euro ist, ein enttäuschendes Bild.

Der größte Teil der nicht auf Euro lautenden Anleihen-ETFs bezieht sich auf US-$-Anleihen. Weitere Währungen folgen mit großem Abstand: ein paar auf Britisches Pfund (£) und Chinesischer Renminbi Yuan (CNY). Auf den Schweizer Franken (SFR) habe ich gerade mal zwei ETFs gefunden. Und auf den Japanischen Yen (Ñ) nur einen[8].

Offenbar sehen die ETF-Anbieter in diesem Bereich keinen großen Markt, da entweder die Zielgruppe für Anleihen-ETFs in „kleineren Währungen“ (gemeint ist außerhalb der volumenstarken Weltwährungen) zu klein oder das Management dieser Anleihen-ETFs vergleichsweise aufwendig ist.

Hier eine Übersicht mit beispielhaften Produkten. Auch diese Übersicht ist als erste Orientierung gedacht und stellt keine Kaufempfehlung dar.

![]()

|

Funktion F | langfristige Fremdwährungspositionen (Devisen) aufbauen, um sich in verschiedenen Währungen zu diversifizieren und sich gegen einen Crash Ihrer Heimatwährung abzusichern |

|||

|

Dieses Bedürfnis können Anleihen-ETFs, einschließlich Geldmarkt-ETFs erfüllen – soweit sie in der gewünschten Währung verfügbar sind. Die genannten Beispiele beginnen mit zwei Geldmarkt-ETFs, die nicht auf Euro lauten. Bitte beachten Sie, dass außer im US-$ und Britischen Pfund kaum Angebote bestehen, Sie aber ggfs. wegen Ihres US-$-Engagements in Aktien-ETFs keine zusätzliche Devisenposition in US-$ mehr benötigen. |

|||

|

Name |

ISIN |

TER / OC |

Erläuterung |

|

Amundi USD Fed Funds Rate |

LU2090062352 |

0,10% |

ausschüttend, synthetisch*, kleines Volumen, orientiert sich am kurzfristigen Tagesgeldzins des US-amerikanischen Staates (Federal Funds), d. h. dem US-amerikanischen kurzfristigen Referenzzinssatz für den Geldmarkt, sehr kurze Duration. (Das gleiche Produkt gibt es als thesaurierende Variante unter der ISIN LU1233598447) |

|

Xtrackers Sterling Cash Swap (also Britisches Pfund, GPD) |

LU0321464652 |

0,15% |

ausschüttend, synthetisch*, kleines Volumen, bildet den kurzfristigen Geldmarktzins von Großbritannien (=Sterling Overnight Index Average) ab, sehr kurze Duration |

|

Xtrackers Australia Government Bond |

LU0494592974 |

0,25% |

thesaurierend, physisch, kleines Fondsvolumen, bildet Index auf australische Staatsanleihen ab, aktuelle durchschnittliche Duration 6,7 Jahre |

|

UBS ETF (LU) SBI Foreign AAA-BBB 1-5 ESG |

LU0879397742 |

0,20% |

ausschüttend, physisch, mittelgroßes Volumen, bildet einen Index auf Schweizer Franken-Anleihen mit Laufzeiten von 1-5 Jahren und Bonität AAA bis BBB ab. Duration keine Angabe, aber durch die Laufzeitklasse abschätzbar(Das identische Produkt gibt es auch für die Laufzeitklasse 5-10 Jahre, Duration k. A., aber durch die Laufzeitklasse abschätzbar, ISIN: LU0879399441) |

|

iShares China CNY Bond |

IE00BYPC1H27 |

0,35% |

ausschüttend, physisch, großes Volumen, ETF von Anleihen des chinesischen Staates sowie chinesischer Banken, Duration 5,8 Jahre (es gibt zahlreiche vergleichbare ETFs, die erheblich preiswerter sind, jedoch m.E. aufgrund zu geringer Fondsgröße ausscheiden)[9] |

|

Xtrackers Japan Government Bond |

LU0952581584 |

0,15% |

thesaurierend, physisch, mittelgroß, Abbildung des FTSE Japanees Govern Bond Index, also japanischer Staatsanleihen, hohe Duration von über 12 Jahren |

* Ob man bei Anleihen-ETFs synthetische Produkte wählen sollte, wird von Fachleuten kontrovers diskutiert. Selbst würde ich bei großen Anlagebeträgen einen physisch replizierenden ETF bevorzugen.

Damit haben Sie Orientierung zu den 7 möglichen Funktionen (A bis F) ganz nach Ihren individuellen Bedürfnissen erhalten.

Und was bedeutet das nun konkret für Sie?

Die Schlussfolgerungen aus diesem 2. Teil lauten:

- Anleihen-ETFs können nützliche Vehikel für Privatanleger sein, sollten jedoch nicht bedenkenlos als „Rundum-sorglos-Pakete“ betrachtet und erworben werden. Unterscheiden Sie systematische und unsystematische Risiken. Und machen Sie sich bewusst, welche davon durch die Verpackung „ETF“ reduziert werden können.

- Wenn Sie zu den Anleger-Zielgruppen gehören, die die Funktion A, B oder C schätzen (also eine Liquiditätsreserve parken, das Ausfallrisiko von Bankeinlagen vermeiden oder einfach einen „risikofreien“ Vermögensteil halten wollen), ist die Empfehlung einfach:

1. Sie vermeiden Wechselkursrisiken, indem Sie ausschließlich in Euro-Anleihen investieren,

2. wählen ETFs, die ausschließlich in Anleihen bester Bonität anlegen und

3. gleichzeitig eine möglichst geringe durchschnittliche Duration aufweisen. Dies wären dann entweder Geldmarkt-ETFs oder Anleihen-ETFs mit Kurzläufern (durchschnittliche Duration maximal drei, besser nur zwei Jahre). - Wenn Sie Funktion D oder E nutzen, geht es Ihnen um zusätzliche Ertragsmöglichkeiten durch Einstreichen von Risikoprämien. Bei D streben Sie Laufzeitprämien an, bei E geht es Ihnen um Bonitätsprämien. Sie können auch beide Prämienarten gleichzeitig „jagen“. Dabei wünsche ich Ihnen vor allem viel Glück!

- Funktion D (Laufzeitprämien): Eine etwas bessere Rendite trotz guter Schuldnerbonität erzielen Sie, wenn Sie eine höhere durchschnittliche Duration akzeptieren – also Renditevorteil bei höherem Zinsänderungsrisiko. Die Abwägung bleibt Ihnen überlassen. Ein Blick auf die Zinsstrukturkurve zeigt, wie hoch die Laufzeitprämie, also die Mehrverzinsung für die höhere Duration ist.

- Funktion E (Bonitätsprämien): Das Jagen von Bonitätsprämien ist spekulativ. Sowohl Risiko als auch Chance werden durch die Streuung der Ausfallrisiken im ETF-Mantel verringert. Vorteilhaft für Sie ist diese Funktion lediglich, wenn die Summe der Prämien langfristig höher als die Summe der Bonitätsverluste ist. Die Gefahr einer Fehleinschätzung, Selbsttäuschung und des Eingehens „schiefer Wetten“ ist erheblich.

- Funktion F: Das Halten von Devisenpositionen mit Fremdwährungs-ETFs kann in begrenztem Umfang eine robuste Strategie und Absicherung für den Fall eines Zusammenbruchs der Heimatwährung sein. Sofern Anleger hierfür jedoch Währungen auswählen, die außerhalb der bekannten Weltwährungen liegen, ist das Angebot von Fremdwährungs-ETFs dürftig bis nicht existent. In diesem Fall sollten Anleger auf den Kauf von bonitätsstarken Anleihen der gewünschten Fremdwährungen ausweichen.

Das ist der Abschluss dieses 2. Teils. Den 1. Teil zu Anleihen-ETFs finden Sie hier.

Haben Sie von diesem Beitrag profitiert? Dann teilen Sie bitte diesen Blogbeitrag mit Menschen, denen er auch helfen kann.

Und hier geht´s zur Anmeldung zum Hartmut Walz Newsletter!

Herzliche Grüße

Hartmut Walz

Sei kein LeO!

[1] UCITS für Undertakings for Collective Investments in Transferable Securities – auf Deutsch: OGAW für Organismus für gemeinsame Anlagen in Wertpapieren. Die OGAW-Richtlinie der EU schreibt u.a. diverse Pflichtinformationen für Anleger vor.

[2] Auf die Angabe von historischen Renditen der beispielhaft vorgestellten Produkte wird bewusst verzichtet, da diese Information für Ihre Entscheidung irreführend wäre. Die Lottozahlen der letzten Wochen sind eben kein guter Geheimtipp für den kommenden Samstag… 😊

[3] Viele Anleger haben sich über negative Realzinsen durch Erwerb von Anleihen schlechter Bonität hinweggetäuscht und dabei Risikoprämien mit Zinsen verwechselt. Diesem Irrtum sollten Sie bitte nicht erliegen. – Risikoprämien sind keine Zinsen, sondern sollten eher als Versicherungsprämie für tatsächliche Zahlungsausfälle betrachtet werden. Ausführlich siehe Kapitel A4 „In der Ruhe liegt die Kraft“ im Buch „Einfach genial entscheiden in Geld- und Finanzfragen“.

[4] Vertiefende Informationen zu Zinsstrukturkurven und Möglichkeiten, Zusatzrenditen durch das Nutzen des Zinsstrukturkurveneffektes zu erzielen, finden Sie in meinen PDFs, die Sie unter folgendem Link herunterladen können.

[5] Während die Zinsstrukturkurve beim Euro ab ca. 3 Jahren Restlaufzeit nahezu waagrecht verläuft, steigt sie im US-$ noch leicht an, was jedoch auch kaum attraktive Laufzeitprämien verspricht.

[6] Lesen Sie hierzu die erhellenden Aussagen über „Schiefe Wetten“ “ im Buch „Einfach genial entscheiden in Geld- und Finanzfragen“ – Kapitel B.7.

[7] Devisen sind Buchgeld in Fremdwährungen – bitte nicht mit Sorten (= Bargeld in Fremdwährungen) verwechseln. Auch das Halten eines Handbestands in gängigen Fremdwährungen ist eine Robustheits-Maßnahme für den Fall der Fälle. Vgl. vertiefend im Buch „Einfach genial entscheiden im Falle einer Finanzkrise“.

[8] Quelle: justETF sowie zusätzliche eigene Recherchen. (Das Informationsportal justETF gehört zum Robo Advisor und Neobroker Scalable Capital. Bei den externen Links auf der Plattform justETF handelt es sich um Affiliate-Links.)

[9] Die Nennung dieses Produktes ist Ausdruck meiner Toleranz – ich selbst stehe überhaupt nicht dahinter – und würde einer Volkswirtschaft mit extrem hoher Verschuldung sowie intransparenten Kapitalmarktstrukturen kein Fremdkapital zur Verfügung stellen.

Zuletzt aktualisiert am 16. März 2025, ursprünglich erschienen am 09. Juni 2023.

Wie immer gilt: Alle Inhalte wurden nach bestem Wissen und mit größter Sorgfalt erstellt. Es wird trotzdem keine Gewähr für die Richtigkeit und Vollständigkeit der Informationen übernommen. Eine Haftung ist ausgeschlossen. Die Inhalte stellen keine konkreten Anlageempfehlungen sowie keine Finanz-, Rechts-, Steuer- oder andere Beratung dar. Der Hartmut Walz Finanzblog ist unabhängig, kosten- und werbefrei. Ich erhalte für Links und Empfehlungen keinerlei Honorar, Kick-back, Beteiligung o. ä.

Hallo Herr Professor Walz,

ich hoffe, ich darf Ihnen auf diesem Wege eine Verständnisfrage stellen, und bedanke mich schon einmal, falls Sie die Zeit finden sollten zu antworten. Ich empfinde es als nicht selbstverständlich, dass Sie Ihr fundiertes Wissen völlig kosten- und werbefrei der Allgemeinheit zur Verfügung stellen – von Ihrem persönlichen Zeitaufwand ganz zu schweigen. Vielen Dank dafür!

Nun aber zu meiner Frage zu Anleihen, Motiv F:

Wenn ein Staat eine Anleihe herausgibt, die nicht in der eigenen Staatswährung notiert ist, hätte diese Anleihe doch ein zusätzliches Risiko, oder? Also z. B. eine australische Staatsanleihe auf USD. Es gäbe dann sowohl das Ausfallrisiko des Staates als auch ein Währungsrisiko.

Nochmals vielen Dank und viele Grüße

Matthias Hofmann

Lieber Matthias Hofmann, danke für Ihr Kompliment – das ich auch direkt zurückgeben darf, denn Ihre Frage ist wirklich ganz schön clever.

Aus Sicht des Schuldners haben Sie Recht: Wenn ein Staat oder ein Unternehmen mit sogenannter Drittwährung sich in US-$ verschulden, so übernehmen sie ein Währungsrisiko. Das von Ihnen genannte Beispiel ist wohl eher selten, aber z.B. bei lateinamerikanischen Währungen sehr häufig anzutreffen.

Warum tun die Schuldner das?

1. dem Währungsrsiko (US-$-Schulden müssen im Tilgungszeitpunkt zu höherem Kurs gekauft werden) steht die geringere Chance gegenüber, dass der US-$ fällt und somit die Tilgung billiger wird.

2. der Schuldner profitiert vom niedrigeren Zinssatz des US-$ (allgemeiner gesagt: der Drittwährung) gegenüber seiner Heimatwährung. Daher sehen Sie die vielen Beispiele von auf US-$ (aber auch immer häufiger auf €) lautenden Anleihen von Schwellenländern. Im Extremfall fürchtet der Schuldner eines währungsschwachen Landes sogar, dass er keine Geldgeber in seiner Heimatwährung finden würde und wählt daher gleich die beliebtere Drittwährung – also z.B. den US-$.

Nun das gleiche Thema aus Anlegersicht (was wahrscheinlich Ihre Sicht war).

Für alle Anleihe-Investments in US-$ als auch andere Drittwährungen (z.B. Austral-$) Fremdwährungen. Wählt also ein Schuldner außerhalb des US-$-Währungsraums den US-$ als Anleihewährung, so führt das für Sie als Anleger aus der Eurozone zu einem Tausch des Währungsrisikos. Sie haben also z.B. das Bonitätsrisiko = Ausfallrisiko des australischen Schuldners (oder eines Schwellenlandes), jedoch nicht das Abwertungsrisikos der Währung des Schwellenlandes, sondern das Abwertungsrisiko des US-$.

Achtung Humor: Welches Abwertungsrisiko nun aus Sicht eines Euro-Anlegers das größere ist, bleibt angesichts eines „trumpelnden Präsidenten“, äh – ich meinte, eines etwas trampelhaft auftretenden Präsidenten – unklar.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Ich lese diesen Beitrag 18 Monate nach Erscheinen mit großem Interesse . Ich habe bisher nirgendwo eine so klare Analyse der Funktion(en) gesehen, die Anleihe-ETFs im Gesamtportfolio eines Anlegers besitzen (sollen), und welche daraus resultierenden Konsequenzen man bei der Auswahl der Titel oder ETFs ziehen soll…

Eine Anmerkung: offensichtlich spielt in all diesen Überlegungen das klassische Argument keine Rolle mehr, das man früher für den Einsatz von Anleihen als stabilisierenden Faktor eines Portfolios anführte: die Idee, dass Anleihen dann, wenn die Aktien tendenziell fallen, im Gegenteil steigende Kurse verzeichnen (auch weil zB in ökonomischen Krisenzeiten die Zinsen sinken usw.) — ein Mechanismus, der dazu führt (so wenigstens habe ich diese — nun nicht mehr geltende ? — Theorie verstanden), dass die Baisse des Aktienanteils des Portfolios durch Kursgewinne auf der Anleihenseite etwas abgefedert wird. Wird dieser Gedanke nach dem Fiasko des Jahres 2022, wo es diese negative Korrelation eben nicht gab, nun ganz grundsätzlich verworfen ? oder soll man die Lage des Jahres 2022 als Ausnahme ansehen, weil es nach der langen Nullzinsphase notwendigerweise zu einer solchen Korrelktur kommen musste?

Und konkret kann man sich auch die Frage stellen, ob es sich nun, da die Zinskurve (wie wohl jetzt langsam absehbar ist) nicht mehr invers ist, lohnt, langsam auch Anleihen -ETFs mit höherer Duration in den Sicherheitsbausteins zu integrieren.

Liebe/r C.Helmreich, danke für Ihre fachlichen Komplimente. Sie stellen zwei – wirklich anerkennenswerte – Fragen.

Erste Frage: Anleihen als stabilisierender Faktor für das Gesamtportfolio – gilt das nicht mehr?

Der sogenannte Portfolio-Gau des Jahres 2022 hat in Wahrheit keine „alte Regel“ umgestoßen, sondern nur gezeigt, dass Anleihen längerer Restlaufzeit (Duration) sich naturgemäß nicht negativ zu Aktien verhalten. Sondern ganz wie Aktien durch Zinserhöhungen an Wert verlieren. Und zwar umso mehr, je stärker die Zinssteigerung und je länger die Restlaufzeit ist.

Von den zehn verlustreichsten volumenstarken Index-Tracker-ETFs des Jahres 2022 waren sieben (!!!) Anleihen-ETFs und nur drei Aktien-ETFs. Jedoch sind die Kursverluste von Einzelanleihen und Anleihen-ETFs aufgrund von Zinssteigerungen weder neu noch unberechenbar – das ist sehr simple und altbekannte Finanzmathematik.

Viele Marktteilnehmer waren lediglich von der Stärke der Zinserhöhung ab Ende 2021 überrascht und konnten sich eine solche Zinssteigerung nach ein paar Jahren von Niedrig-, Null- und Negativzinspolitik der Zentralbanken nicht vorstellen (Recency Bias).

Zweite Frage: Ob es sich lohnt, Anleihen oder Anleihen-ETFs mit längeren Laufzeiten als „Sicherheitsbaustein“ ins Depot zu legen?

Das ist eine reine Frage der Zinserwartung. Denn Kursverluste bei steigenden Zinsen und Kursverluste bei sinkenden Marktzinsen verhalten sich gerade spiegelbildlich.

Wie Sie wissen, rate ich zu einem prognosefreien Investmentansatz und beziehe keine (spekulativen) Erwartungen in meine Anlagestrategien ein. Also auch keine Zinserwartungen. Und Spekulation hat im „Sicherheitsbaustein“ erst recht nichts zu suchen. Also sehr klare Antwort: Auch wenn die Zinsstrukturkurve nicht mehr invers, sondern (minimal) ansteigend ist, sollte ein nicht auf Zinssenkungen spekulierender Anleger als „Sicherheitsbaustein“ keine längerlaufenden Anleihen wählen.

Zudem: Vergleichen Sie die aktuelle Zinsstruktur mit langjährigen Durchschnittswerten (also kein Recency Bias), dann erkennen Sie sofort, dass die Risikoprämien (=Laufzeitprämien) in Form höherer Zinsen für längere Laufzeiten geradezu homöopathisch klein sind. Warum sollte man sich freiwillig im „Sicherheitsbaustein“ das Risiko für den nächsten Portfolio-Gau einbauen, wenn es dafür eine Risikoprämie von wenigen zehntel Prozent gibt, während historische Laufzeitprämien oftmals 3-4% betrugen?

War das hilfreich?

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Vielen besten Dank , Herr Walz.

Dies ist sehr klar — und für einen interessierten Laien und privaten Anleger, der die wichtigsten Prinzipien des Aktieninvestments zu kennen glaubt, bei Anleihen aber noch sehr viel Nachhilfe braucht, überaus hilfreich ! Konkret werde ich in meinem SICHERHEITS-Baustein keine Rendite-Wetten eingehen, sondern neben etwas Tagesgeld und ggfs. Festgeldern hauptsächlich kurzlaufende Anleihen-ETFs (0-1, höchstens etwas 1-3) wählen. Eigentlich ein Gebot des „gesunden Menschenverstands“ — den man schon befolgen kann, sofern dieser nicht durch den recency bias getrübt ist.

Mit herzlichen Grüßen

C. Helmreich

Sehr geehrter Herr Prof. Dr. Walz,

ein großes Dankeschön für diesen und auch den anderen Blogbeiträgen. Ich habe noch eine Frage:

Für Funktion A und Funktion B haben Sie Geldmarkt-ETFs und Anleihen-ETFs empfohlen. Ich bin auf der Suche nach einem risikolosen Baustein für mein Langfristportfolio. Es geht also um die Funktion C. Sie empfehlen dafür auch die ETFs der Funktion A und B. Ich habe mal gelesen, dass für den risikolosen Baustein, neben Geldmarkt-ETFs und Deutsche Anleihen-ETFs mit einer Laufzeit von 1-3 Jahren, auch ETFs mit kurzlaufenden dt. Staatsanleihen (0-1Jahr) geeignet wären. Es gibt auch ein relativ neues Produkt von Xtrackers, das ich ins Auge gefasst habe. Würden Sie denn Anleihen-ETFs mit kurzlaufenden dt. Staatsanleihen für Funktion C ebenfalls als geeignet ansehen? Vielen Dank im Voraus für Ihre Einschätzung.

Ich wünsche Ihnen einen gemütlichen 1. Advent.

Beste Grüße

Markus

Lieber Markus Schönrock, danke für Ihre Frage, die ich ganz kurz mit „JA“ beantworten kann. Anleihen-ETFs in der Laufzeitklasse 1-3 Jahre haben in der Regel eine durchschnittliche Duration zwischen 1,4 und 1,8 Jahren. Das daraus resultierende relative Zinsänderungsrisiko (= Kursrisiko bei Zinssteigerung) ist – für die meisten Bedarfe – überschaubar. Also go for it 👍

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Hallo Herr Walz,

zunächst vielen Dank für den sehr hilfreichen Blog-Beitrag zum Thema Anleihen-ETFs.

Grundsätzlich stellt sich mir seit längerem die Frage inwieweit Unternehmensanleihen-ETFs zur Verbesserung der Diversifikation eines ETF-Portfolios bestehend aus Staatsanleihen und Aktien geeignet sind. Aus meiner Sicht wären Unternehmensanleihen nur dann interessant, wenn die Bonitätsprämien die Bonitätsverluste insbesondere nach schweren Krisen schneller ausgleichen würden als die Erholung von Verlusten im Aktienteil des Portfolios dauert.

Generell würde ich gerne in Unternehmensanleihen-ETFs nur dann investieren, wenn es einen wirklich deutlichen Diversifikationsvorteil geben würde und zwar aus folgendem Grund: Bei Unternehmensanleihenindizes besteht ja ein siginifikanter Teil von bis zu 50% aus BBB-Anleihen. Investiere ich nun in einen Investmentgrade-Unternehmensanleihen-ETF würde im Falle einer schweren Krise eine starke Herabstufungswelle in den High-Yield-Bereich zu vielen Zwangsverkäufen mit hohen Kursverlusten führen. In diesem Fall hätte ich auch große Probleme mit einem High-Yield-Unternehmensanleihen-ETF. Die vielen herabgestuften Anleihen müssten von dem entsprechendem High-Yield-Index aufgenommen werden, d.h. es müssten viele der ursprünglichen High-Yield-Anleihen, die in einer Krise auch stark an Wert verlieren bei der Umgewichtung verkauft werden. Man hätte somit sowohl im Investmentgrade-Bereich als auch im High-Yield-Bereich, selbst wenn nur wenige Anleihen ausfallen, trotzdem hohe Bonitätsverluste durch Verkäufe von Anleihen.

Sehen Sie vor dem Hintergrund meiner o.g. Bedenken zu Unternehmensanleihen-ETFs einen ausreichenden Diversifikationsvorteil durch die Hinzunahme von Unternehmensanleihen?

Viele Grüße,

Martin

Lieber Martin, herzlichen Dank für Ihren Kommentar und Ihre umfassenden Überlegungen, denen ich vollkommen zustimme.

Sie haben ja eigentlich keine Frage gestellt, sondern wünschen eine Rückmeldung, ob ich Ihre Gedanken mittrage oder fachliche Gegenargumente hätte. Im Ergebnis sehe ich durch Hinzunahme von Unternehmensanleihen in dem von Ihnen geschilderten Szenario keinen nennenswerten Diversifikationsvorteil. Sondern ganz genau wie Sie, eine hohe positive Korrelation zwischen den Aktienkurs-Risiken und den Anleihenkurs-Risiken.

Aus meiner Sicht ist die überschaubare Bonitätsprämie auch kein überzeugendes Argument für die Integration von Unternehmensanleihen. Vielmehr sehe ich die Gefahr einer „schiefen Wette“, wie mehrfach von mir in unterschiedlichen Quellen erläutert.

Herzliche Grüße und weiterhin alles Gute, Hartmut Walz – Sei kein LeO!

Hallo Herr Walz,

Ihre Antwort hat mir sehr geholfen! Vielen Dank und alles Gute.

Viele Grüße,

Martin

Hallo Herr Prof. Walz,

bitte gestatten Sie mir die folgende Frage, da ich leider keine Antwort hierzu finden konnte:

Wir leben in einer immer mehr zunehmender verschuldeter Welt. Was würde bei einem Währungscrash des Euro mit einem globalen Aggregate Bond ETF (Staats- und Unternehmensanleihen in diversen verschiedenen Währungen wie Doller, Yen, Kronen, Euro usw) passieren der in Euro walährungsbesichert (Euro hegding) ist ? Würden meine Forderungen bestehen oder wären sie wertlos ? Ich gehe davon aus, dass deutsche Staatsanleihen dann im Vergleich komplett ihren Wert verlieren würden.

Auch habe ich ein Video von ihnen gesehen in dem sie sich für einen ausschüttenden Welt ETF ausgesprochen haben. Ich selbst verfolge das Keep it simple Prinzip und investiere in einen einzelnen weltweiten ETF – allerdings thesaurierend. Seitdem kreisen meine Gedanken. Ich war der Meinung im Alter anteilige Verkäufe vorzunehmen in Höhe einer Ausschüttung wie sie sonst im ausschüttenden Welt ETF wäre. Da ein Teilverkauf von 2 Prozent den selben depotmindernden Effekt hätte wie eine Ausschüttung von 2 Prozent (Stichwort Dividendenabschlag). Nun habe ich das auf dem Herzen.

Ich wäre dankbar für einen kurzen Augenblick ihrer Zeit. Dankeschön!

Lieber Ben, gerne nehme ich zu Ihren Fragen Stellung, jedoch handelt es sich um völlig unterschiedliche Bereiche. Ihre erste Frage bezieht sich auf Anleihen oder Anleihen-ETFs, die zweite auf Aktien oder Aktien-ETFs.

Zur ersten Frage habe ich ausführlich in meinem Buch „Konstruktive Crashgedanken“ Stellung genommen. Um sich mit der Gefahr eines Crashs nüchtern auseinander zu setzen, sollten m.E. unterschiedliche Erscheinungsformen differenziert betrachtet werden – ich selbst erläutere sieben verschiedene.

Der Global Aggregate Bond würde nur in dem Szenario nützlich sein, indem es nur zu einem isolierten Zusammenbruch der Euro-Gemeinschaftswährung kommt, ohne dass andere wichtige Weltwährungen zusammenbrechen. Ein solches Szenario ist nicht ausgeschlossen. Jedoch eher unwahrscheinlich. Zumal die Schuldenquote Nordamerikas im Verhältnis zum BSP erheblich schlechter als die im Euro-Durchschnitt ist.

Kurzum: Es erscheint mir nicht besonders sinnvoll, sich exakt auf dieses Szenario vorzubereiten, sondern dann lieber einen (kleinen) Goldanteil (= Ur-Geld) zu halten, der in allen schweren Crash-Szenarien als Sicherungsanker und Gegengewicht dient.

Zu Ihrer zweiten Frage: Gegen Ihre Wahl des thesaurierenden Fonds ist nichts einzuwenden, so lange Sie nicht in der aktuellen Ansparphase Ihren Steuerfreibetrag verschenken (den Sie ja nicht aufbewahren können). Meine Empfehlung ist insbesondere anlagepsychologischer Natur und scheint Sie nicht zu betreffen. Denn während die meisten Bürger kein Problem damit haben, Ausschüttungen einzustreichen, empfinden sie gleichzeitig eine mentale Barriere davor, 2% oder 3% ihres Depotbestands jährlich zu veräußern. Wenn Sie diese Barriere nicht empfinden, ist alles in Ordnung und Sie können das absolut so wie von Ihnen beschrieben handhaben.

Herzliche Grüße und alles Gute, Hartmut Walz – Sei kein LeO!

Lieber Professor,

vielen Dank für ihre Antwort. Ich schätze dies sehr. Und das Buch ist natürlich schon auf dem Weg zu mir und hat sich einen namhaften Platz neben John Bogle, Prof. Burton Malkiel (A Random Walk Down The Wallstreet) und Prof. Charles D. Ellis (Winning The Losers Game) verdient 😊

Ihnen auch alles Gute und eine schöne Zeit. Bis zum nächsten Beitrag.

Ben

Lieber Ben, das klingt guuut! 😊

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Guten Tag Herr Walz,

vielen Dank für Ihren Blog und die hilfreichen Artikel über Anleihe ETF.

Um einen Teil meines „risikoarmen Portfolioanteils“ abzudecken, halte ich aktuell den Anleihe ETF EUROGOV® Germany 1-3 UCITS ETF (DE000ETFL185). Durch den Zinsanstieg hat der ETF entsprechende Kursverluste.

Wenn ich es richtig verstanden habe, hält dieser ETF die einzelnen Positionen nicht bis zur Fälligkeit, sondern diese werden entsprechend auch vor der End Fälligkeit verkauft, um das Anlageziel des ETF zu erfüllen. Die aktuellen Kursverluste sind nach meinem Verständnis damit zum Teil damit realisiert/definitiv.

Ich überlege nun, ob es sinnvoll ist diesen ETF DE000ETFL185 gegen den Geldmarkt ETF Xtrackers II EUR Overnight Rate Swap UCITS ETF 1D (LU0335044896) zu tauschen, um sofort von den höheren Zinsen/Ausschüttungen zu profitieren.

Der damit realisierte Verlust beim ETF DE000ETFL185 würde sich durch die steuerliche Anrechnung bei den höheren Ausschüttungen vom ETF LU0335044896 damit teilweise kompensieren.

Was denken Sie?

Vielen Dank

Bobby

Liebe/r Bobby, vielenn Dank für Ihre Fragen, bei denen ich Ihnen prima weiterhelfen kann.

Ihre Überlegungen, den Anleihe-ETF EUROGOV zu verkaufen und dafür einen Geldmarkt-ETF zu erwerben, kann ich zwar grundsätzlich nachvollziehen. Dies würde jedoch nur dann sinnvoll sein, wenn Sie annehmen, dass die Kapitalmarktzinsen weiter steigen und somit beim EUROGOV noch weitere Kursverluste eintreten.

Der – angesichts der enorm starken Zinssteigerung im Kalenderjahr 2022 – bereits eingetretene Kursverlust des EUROGOV ist Dank der relativ geringen Duration (Laufzeiten 1-3 Jahre) keineswegs dramatisch. Und er lässt sich vor allem jetzt nicht mehr nachträglich „ungeschehen“ machen, indem Sie den ETF verkaufen und einen Geldmarkt-ETF mit noch kürzerer Laufzeit erwerben. Ihr gut gemeinter Versuch ist damit vergleichbar, dass Autofahrer auf die Bremse treten, nachdem sie geblitzt wurden. Dass die Kursverluste historisch sind, sehen Sie einfach selbst, wenn Sie einen Chart der letzten 3 oder 6 Monate betrachten. Vorbei ist vorbei.

Die Frage, ob der ETF nun erlittene Kursverluste realisiert oder die Endfälligkeit abwartet (hier wird ja die Rückzahlung zu 100% erfolgen), ist ebenfalls für Sie irrelevant. Für Ihre Vermutung, dass im ETF Kursverluste durch Verkauf realisiert werden, konnte ich keinerlei Anhaltspunkte finden. Wäre dies jedoch der Fall, würde der Fonds im Gegenzug aber Anleihen mit höherer laufenden Verzinsung erhalten, was die Verluste gerade wieder kompensieren würde. Ein Nullsummen-Spiel!

Im Ergebnis bringt es also in Hinblick auf das bereits eingetretene relative Zinsänderungsrisiko nichts, wenn Sie jetzt die durchschnittliche Kapitalbindung Ihrer festverzinslichen Anlage durch Wechsel in einen Geldmarkt-ETF reduzieren. Rückwirkend wäre es vor der Zinserhöhung natürlich besser gewesen, in kurzen Laufzeiten anzulegen – aber hinterher ist man immer schlauer…

Kurzum: Wenn es mein Geld wäre, würde ich – Stand heute – einfach in der bestehenden Position drin bleiben und Transaktionskosten sparen, zumal das Laufzeitenband (1-3 Jahre) ja wirklich nicht besonders riskant ist.

Eine Verkürzung der durchschnittlichen Kapitalbindungsdauer wäre lediglich sinnvoll, wenn Sie weitere (starke) Zinserhöhungen erwarten. Und umgekehrt: wenn Sie an einen Rückgang der Zinsen glauben, wäre die angemessene Spekulation, dass Sie sogar in längere Laufzeitklassen tauschen.

Wie Sie aus meinen Beiträgen wissen, rate ich nicht zu Spekulation, sondern gebe soliden Rat für prognosefreie Langfristanleger 🙂

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Guten Tag Herr Walz,

ganz herzlichen Dank für Ihre Rückmeldung – genau die objektive Sicht, die ich gebraucht habe.

Ihre Blog Beiträge sind ein echter Mehrwert.

Viele Grüße

Bobby

Gerne! …und genau den Daumen hoch, den ich gerade als Motivation gebraucht habe 🙂

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Hallo Herr Walz,

wie in den vielen anderen Kommentaren möchte auch ich mich bei Ihnen bedanken und wünschte, es hätte eine so wertvolle und leicht zugängliche Arbeit schon vor 25 Jahren für die Allgemeinheit gegeben. Es hätte so vielen privaten Anlegern finanzielle Dramen ersparen können. Machen Sie bitte weiter, um möglichst viele Leute zu erreichen, bis so ein ökonomisches Grundwissen endlich auch in Schulen vermittelt wird.

Meine Frage bezieht sich auf die „Funktion F – Fremdwährungspositionen“:

Ich habe mir dazu einen kleinen Depotanteil mit Gold beschafft. Gold ist für mich kein Rohstoff, sondern DIE Fremdwährung aller Fremdwährungen, wie es auch Notenbanken nutzen. Die Rendite bleibt überschaubar, es hat aber trotz Schwankungen eine langfristig brauchbar positive Kurserwartung, insbesondere bei negativen Realzinsen zur Inflation. Zugleich kann es eine vorteilhaft unkorrelierte und stets liquide Position in Wirtschaftskrisen, gerade bei einem Währungskrach, ausfüllen. Das muss nicht der totale Zusammenbruch der Heimatwährung sein – es genügt ja schon, wenn unzufriedene Entscheidungsträger eines Eurolandes mal öffentlich und unverblümt laut denken und danach handeln. Oder vielleicht gerät ausgerechnet der dazu erkorene Fremdwährungs-ETF in eine Währungskrise – mit Gold unvorstellbar. (Von wilden Geschichten mit Dosen-Eintopf und Schrotflinten nach einem Zivilisationscrash gar nicht zu reden – dort würde Gold gar nicht helfen.)

Ein preisgünstiger und sicherer ETF auf physisches Gold ist ja leider auf dem deutschen Markt nicht handelbar, aber es gibt doch praktikablen Ersatz und davon sogar zwei für Privatinvestoren auch steuerlich recht vorteilhafte? Sehen Sie hier eine sinnvolle Alternative zu Fremdwährungsfonds?

Lieber Björn, besten Dank für Ihre anerkennden Worte!

Ihren Überlegungen zum Einbezug von Gold in das Portfolio kann ich mich absolut anschließen. Sowohl in meinen Blogbeiträgen zu Gold als auch in dem viel gelesenen Buch „Einfach genial entscheiden in Geld- und Finanzfragen“ (https://hartmutwalz.de/einfach-genial-entscheiden-in-geld-und-finanzfragen/ ) erläutere ich die entsprechenden Überlegungen und gehe auch auf virtuellen Goldbesitz sowie die beiden von Ihnen genannten ETCs „Xetra-Gold“ und „Euwax-Gold“ ein, die ja auch in Deutschland zudem noch steuerlich gegenüber ETFs privilegiert und dem physischen Goldkauf gleichgestellt sind.

Einen Gold-ETF kann es aus rechtlichen Gründen nicht geben, sondern lediglich ETFs auf Aktien von Goldminen. Das ist jedoch nicht das Gleiche – die entsprechenden Argumente finden Sie ebenfalls bei Interesse in dem o. a. Buch.

Viele herzliche Grüße, Hartmut Walz – Sei kein LeO!

Lieber Prof. Walz,

zunächst vielen Dank für diesen wirklich erhellenden Beitrag zu Anleihen und den damit aufgezeigten Risiken.

Es ist immer wieder mit vielen „AHA Effekten“ verbunden, Ihre Beiträge lesen zu dürfen, großes Lob an dieser Stelle und gerne weiter so. 🙂

Eine Frage beschäftigt mich jedoch zu F: „langfristige Fremdwährungspositionen (Devisen) aufbauen“

Ein maximal diversifiziertes „Agrregat Anleihen ETF“ auf den „Bloomberg Barclays Global Aggregate Bond“ in USD ($) in der Variante „nicht Hedged“ mit einer TER von 0,10% stellt sich nach meiner Interpretation als eine Option zur Beimichung als „risikoärmeres“ nicht „riskofreies!“ Asset im Portfolio dar.

Hierdurch würde ich (wenn ich es richtig verstehe) und beispielsweise der € (EURO) „crashed“ eine Währungsdiversifikation betreiben, richtig?

Oder befinde ich mich hier auf einem Irrweg?

Lieber Holger Nintemann, vielen herzlichen Dank für Ihre anerkennenden Worte und Ihre Frage.

In der Tat ist der von Ihnen genannte Index (und auch das konkret aufgeführte Produkt – ich lasse beides jetzt mal so hier drin stehen) geeignet, für den Fall von Problemen der Euro-Währung ein Gegengewicht darzustellen. Und Sie haben vollkommen Recht, dass Sie für dieses Ziel eben gerade KEIN „Euro-Hedging“ haben wollen – alles korrekt.

Bedenkenswert ist die hohe Duration des von Ihnen genannten Produktes, die derzeit bei ca. 6,7 Jahren liegt. Hiermit erklärt sich auch der Kursverlust der jüngeren Vergangenheit von knapp 10%, da wir ja in fast allen Währungsräumen Zinssteigerungen hatten. Als langfristig denkender Anleger ist Ihnen das ggfs. nicht so wichtig bzw. Sie haben zuvor auch von den Zinssenkungen durch Kurssteigerungen profitiert. Ansonsten sollten Sie eine Produktalternative mit kleinerer Duration wählen.

Die diesbezüglichen Überlegungen in meinem Blogbeitrag zum relativen Zinsänderungsrisiko bei Anleihen haben Sie sicher schon gelesen.

Nochmals vielen Dank für Ihre interessante Frage und herzliche Grüße, Hartmut Walz – Sei kein LeO!

Hallo Herr Walz,

vielen Dank für Ihre Geduld mit mir. Es ist wirklich nicht trivial. Vielleicht wird es etwas einfacher wenn ich eine Fremdwährungsanleihe beispielhaft als Immobilienbesitzer kaufe?

Beispiel: Jemand baute am Bodensee ein nettes Häuschen und besorgte sich bei seiner Bank dafür ein Darlehen in Schweizer Franken. Er war damals Grenzgänger und bekam sein Gehalt in Franken.

Heute arbeitet er für Euro und hat noch Schulden in Höhe von 100.000 Franken auf dem Haus.

Er hat also ein Fremdwährungsrisiko von 100.000 SFR, oder?

Was passiert nun, wenn er sich eine schweizer Staatsanleihe für 20.000 SFR ins Depot legt? Wie ändert sich sein Fremdwährungsrisiko?

Ich würde sagen, es ist jetzt nur noch 80.000 SFR groß, da sich die 20.000 SFR in der Anleihe mit 20.000 SFR aus den Immobilienschulden kompensieren. Sehen Sie das auch so?

Viele liebe Grüße

Marius

Lieber Marius, Ihr neues Beispiel ist nun erheblich einfacher und erlaubt eine kurze und eindeutige Antwort.

Ja – die auf Fremdwährung lautende Verbindlichkeit im Gegenwert von 100.000 Euro (passives Exposure) wird durch die Fremdwährungsanleihe im Gegenwert von 20.000 Euro (aktives Exposure) auf netto 80.000 Euro verringert. Das nennt man klassisches Hedging durch Aufbau von Gegenpositionen.

Bitte haben Sie Verständnis, dass mit dieser Erläuterung meine Kommentare zu dieser Spezialfrage abgeschlossen sind 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Hallo Herr Walz,

muss ich das Fremdwährungsrisiko nicht auf mein gesamtes Depot beziehen, wenn ich sowohl Aktien-ETFs als auch Anleihen-ETFs besitze?

Wenn ich einen Anleihen-ETF auf USD-Anleihen besitze und die Aktiengesellschaften im Aktien-ETF in USD verschuldet sind, dann bin ich doch gleichzeitig USD-Gläubiger und USD-Schuldner. Das muss sich doch gegenseitig kompensieren, oder?

Sonst mache ich doch wieder Töpfchendenken, oder mache ich einen Denkfehler?

Vielen Dank

Lieber Marius, vielen Dank für Ihre wirklich kluge Frage, die einen recht komplexen Zusammenhang anspricht, der keineswegs trivial ist.

Ich bin ein klarer Gegner von „Töpfchendenken“ und habe ja auch zu der Problematik des „Mental Accounting“ bereits publiziert und klare Worte gefunden.

Jedoch sollten Sie in Hinblick auf das Währungsrisiko trotzdem zwischen Aktien und Anleihen differenzieren. Und Ihre Kursüberlegungen alleine auf die Anleihepositionen richten. Denn bei den Aktien – selbst wenn es sich – wie von Ihnen angenommen – um US-Werte handelt, wird die Erfassung und Bewertung der Währungskursrisiken selbst für Institutionelle zu einer kaum lösbaren Aufgabe. Denn in der Tat gleichen sich aktivische und passivische Währungsrisiken bei den Aktien – gerade wenn Sie einen Index als Grundlage nehmen (ETFs) – weitgehend aus. Und die Frage der Währungsnotiz ist völlig irrelevant. Gerne können Sie die Hintergründe dieser – ggfs. für Sie überraschenden – Überlegungen im Blogbeitrag „Gute Nachricht – Währungsrisiken bei globalem Anlageportfolio gar nicht so schlimm“ nachlesen:

https://hartmutwalz.de/gute-nachricht-waehrungsrisiken-bei-globalem-anlageportfolio-gar-nicht-so-schlimm/

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Hallo Herr Walz,

vielen Dank für die schnelle Antwort. Wenn ich statt ETFs Einzelaktien und Einzelanleihen im Depot habe, dann könnte es ja vorkommen, dass ich z.B. Coca-Cola-Aktien und Coca-Cola-Unternehmensanleihen gleichzeitig im Depot habe. Heben sich diese beiden Positionen dann nicht gegenseitig auf (also der Schuldenteil der Cola-Aktie mit der Cola-Anleihe)? Ich leihe mir doch dann quasi selber Geld, also „linke Tasche, rechte Tasche“.

Vielen Dank und viele Grüße

Lieber Marius, danke für Ihre nochmalige Nachfrage.

Die These, dass Sie (beispielhaft) mit dem Besitz von Coca-Cola-Aktien und deren Anleihen eine Kurssicherung bewirkt hätten, ist leider vollkommen unrichtig. Sie sitzen da keinesfalls auf beiden Seiten der Wippe und sind auch nicht „gehedged“. Im Detail liegen die Dinge viel komplizierter – jedoch kommen meine Ausführungen zu dem bereits erläuterten Ergebnis, dass nicht einmal Institutionelle an dieser Stelle ein belastbare Detailanalyse hinbekommen.

Die eine Hälfte der Wippe – der Anleiheteil – ist einfach: Sie haben gegen Coca-Cola eine US-$-Forderung. Und wenn Coca-Cola Ihnen diese Forderung brav zurückzahlt, jedoch der US-$ um x Prozent gegenüber dem Euro gesunken ist, haben Sie klar einen Verlust von x Prozent.

Die andere Seite der Wippe ist jedoch keineswegs so klar und eindeutig. Denn soweit Coca-Cola ihre braune Brause im US-$-Raum verkauft, ändert sich durch die Abwertung des US-$ überhaupt nichts. Und wie stark die Abwertung des US-$ die nominellen Umsätze und Gewinne von Coca-Cola stärkt, ist kaum realistisch prognostizierbar. Und bis hier haben Sie noch gar nicht die Wirkung der Wechselkurseffekte auf der Kostenseite von Coca-Cola betrachtet. Falls die ERP-Software der Firma von einem US-Unternehmen kommt und in US-$ bezahlt wird, gibt es keinen Wechselkurseffekt auf die Kosten. Nutzt Coca-Cola jedoch die Software von SAP und muss jährliche Lizenzgebühren in Euro bezahlen, so steigen die Kosten währungsbedingt um x Prozent, so dass es also zu kurz gedacht wäre, dass positive Effekte im Cash-Flow der Company die Währungskursverluste der Anleihen „einfach so“ kompensieren würden. Die Währungsproblematik internationaler Unternehmen ist also vergleichbar mit dem Beziehungsstatus vieler Rockstars auf Facebook: „kompliziert“.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Hallo Herr Walz,

vielen Dank für die Antwort. Ich hatte extra in Klammern geschrieben „(also der Schuldenteil der Cola-Aktie mit der Cola-Anleihe)“.

Dass ich mit einer Coca-Cola-Anleihe nicht die Währungrisiken der Coca-Cola-Anleihe hedgen kann ist klar.

Es ging explizit um den Anleihenteil in der Aktie. Wenn zum Beispiel die Schulden pro Aktie 20 USD sind und ich kaufe pro Aktie eine Anleihe für 20 USD. Dann sollte sich das kompensieren, oder?

Viele liebe Grüße

Marius

Lieber Marius, er kann sein, dass ich Ihre Frage nicht richtig verstanden habe. Nach Ihrem klärenden Rückkommentar lautet meine Antwort trotzdem prägnant „Nein“. Es macht keinen Sinn, die US-$ Schulden einer US-amerikanischen Aktie durch entsprechende US-$-Anlagen gegensichern zu wollen.

Ihre Idee macht die Sache unnötig kompliziert und stellt einen Optimierungsversuch auf einer untergeordneten Ebene dar – was Sie Ihrem Ziel der Währungssicherung nicht wirklich näher bringt. Ihr Gedankenexperiment folgt der Logik, dass Sie die US-$-Schulden mit entsprechenden US-$-Forderungen, die Sie z.B. durch Anleihekauf aufbauen, gegensichern (=hedgen).

Dies ist m.E. jedoch gar nicht nötig, da die Firma ja in US-$ kalkuliert und bilanziert und z.B. auch ihre Dividenden in US-$ ausschüttet. Coca-Cola hat durch US-$-Verbindlichkeiten kein Währungsrisiko. Für die Höhe der Dividende pro Aktie in US-$ ist der operative Gewinn (besser Cash-Flow). Dieser hängt natürlich, davon ab, wie gut die Geschäfte von Coca-Cola weltweit laufen. Zusätzlich jedoch – und jetzt kommt der für Ihre Gedanken relevante Teil – wie sich die Währungsveränderungen der vielen Cash-Flow-Ströme mit allen Ländern, in denen Coca-Cola verkauft wird, gegenüber dem US-$ auswirken. Beispielsweise würde eine starke Aufwertung des US-$ dazu führen, dass trotz unveränderter Gewinne/Cash-Flows in den Landeswährungen, der in US-$ umgerechnete Gesamtgewinn/Cash-Flow geringer wird.

So – nun haben Sie den Gewinn pro Aktie von Coca-Cola in US-$. Da Sie selbst jedoch Ihr passives Einkommen in Euro konsumieren möchten, ist die Frage, wie der US-$-Gewinn in Euro umgerechnet wird. Hier könnte Ihnen – um im obigen Szenario zu bleiben – der starke US-$ zum Vorteil gereichen, da Sie bei gleicher Dividende pro Aktie in US-$ einen höheren Euro-Betrag erhalten.

Ich hoffe, dass Sie nun meine in früherem Kommentar wie auch dem Blogbeitrag zu den Währungsrisiken internationaler Aktienportfolios erläuterte Argumentation besser verstehen. Das gesamte Thema ist nicht trivial – ich fühle mich jedoch daher einigermaßen sicher, da auch die Fachkollegen unisono empfehlen, bei internationalen Aktienportfolios keine Währungssituation zu versuchen – zumal sich bereits in den operativen Cash-Flow-Strömen starke Ausgleichseffekte ergeben.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Hallo Herr Prof. Dr. Walz,

ersteinmal ein herzliches Dankeschön für diesen gelungen Blogbeitrag. Nun habe ich noch eine Frage:

Für Funktion A und Funktion B haben Sie Geldmarkt-ETFs und Anleihen-ETFs empfohlen. Bei der Erleuterung sind als Anleihe-ETFs nur Staatsanleihen vorhanden. Sind kurzlaufende Unternehmensanleihen für diese Funktion auch geeignet?

z.B. ***Produktbezeichnung vom Bloginhaber entfernt***

Oder würden Sie Unternehmensanleihen aufgrund des höheren Risikos im Vergleich zu Staatsanleihen für Funktion A und B (generell) eher nicht empfehlen?

Viele Grüße

Michael Großmann

Lieber Michael Großmann, danke für Ihre gute Frage.

Mein Ansatz im Blogbeitrag besteht darin, die möglichen Ertragskomponenten „Zinsen“ und „Bonitätsprämien“ fein säuberlich zu trennen.

Die Mehrverzinsung durch Unternehmensanleihen gegenüber Staatsanleihen sind reine Bonitätsprämien. Und wenn Sie persönlich davon überzeugt sind, dass diese Prämien attraktiv genug sind, um die zusätzlichen Bonitätsrisiken aufzuwiegen, dann ist z.B. das von Ihnen genannte Produkt für Ihre Marktmeinung und Ihre Bedürfnisse wohl okay. Eine Empfehlung hierzu steht mir nicht zu, da ich ja auch keine Glaskugel habe… 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Lieber Herr Prof. Dr. Hartmut Walz,

ich bedanke mich für Ihre Antwort. Über Ihre Bücher, Newsletter, Blogbeiträge und Youtube-Videos konnte ich schon sehr viel lernen. Hier nochmal ein herzliches Dankeschön 🙂

Viele Grüße

Michael Großmann

Lieber Michael Großmann, sehr gerne geschehen – alles Gute für Sie!

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Vielen Dank für die sehr aufschlussreiche Darstellung!

Ich bin bisher immer davon ausgegangen, dass Anleihe-ETFs nichts für mich sind, und habe stattdessen direkt in Anleihen investiert. Das werde ich nun nochmal überdenken.

Allerdings bin ich ein wenig irritiert.

Laut Wikipedia wurde der EONIA-Index zum Ende des Jahres 2021 eingestellt und durch den Euro Short-Term Rate Index ersetzt. Wie kann es dann sein, dass es aber auf den EONIA-Index noch Produkte gibt (wie bspw. den Lyxor Euro Overnight Return – FR0010510800)? Wie kann man einen Index nachbilden, den es nicht mehr gibt?

Auch finde ich leider keine Produkte auf den Nachfolge-Index (Euro Short-Term Rate). Gibt es da wirklich (noch) nichts?

Danke im Voraus für eine kurze Erhellung, und viele Grüße!

Stefan

Lieber Stefan, eine sehr gute Frage 😉

EONIA ist die Abkürzung für Euro OverNight Index Average – der eintägige interbankäre Zinssatz für die Eurozone

ESTER ist die Abkürzung für Euro Short-Term Rate – der eintägige interbankäre Zinssatz für die Eurozone.

Seit dem 2. Oktober 2019 berechnet sich der EONIA als ESTER (bzw. €STR) + 8,5bp (also zzgl. einer Anpassung von 8,5 Basispunkten) – veröffentlicht von der EZB.

So nachzulesen hier:

https://www.ecb.europa.eu/stats/financial_markets_and_interest_rates/euro_short-term_rate/html/index.en.html

Und hier:

https://www.bundesbank.de/de/statistiken/geld-und-kapitalmaerkte/zinssaetze-und-renditen/geldmarktsaetze-650668

Im Factsheet des von Ihnen erwähnten ETF (FR0010510800) ist vermerkt:

„Der Solactive Euro Overnight Return Index wird aus dem Euro Short Term-Zinssatz (ESTER) zuzüglich 0,085% berechnet. Der ESTER-Zinssatz verwendet Transaktionsdaten aus den täglichen Geldwechselberichten der 52 größten Banken der

Eurozone. Er wird von der Europäischen Zentralbank (EZB) berechnet und veröffentlicht.“

Also keinerlei Diskrepanz zum oben gesagten.

Der EONIA – ist nun ESTER + 8,5bp. Der dem Index zu Grunde liegende Basiswert wird also einfach weiter geführt. So kann auch ein Index darauf einfach weiter geführt werden. Entscheidend ist das Euro OverNight (der eintägige interbankäre Zinssatz für die Eurozone).

Mit dem o.g. ETF haben Sie also bereits einen ETF auf den „Nachfolger“ ESTER. Weiter fündig wird man mit dem Stichworten Euro Overnight Rate.

Ich hoffe, ich konnte helfen?

Mit herzlichen Grüßen, Hartmut Walz – Sei kein LeO!

Ja, Sie konnten helfen.

Vielen Dank für diese ausführliche Erklärung!

Lieber Herr Prof. Walz,

vielen Dank für diesen tollen Blogartikel.

Und auch vielen Dank an die Losfee.

Ich habe mich sehr über das Buch gefreut.

Matthias Hofmann

Lieber Matthias Hofmann, sehr gerne!

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Lieber Herr Prof. Walz,

vielen Dank für die beiden sehr informativen Blogbeiträge. So eine gelungene Quintessenz zum Thema „Anleihen“ habe ich noch nie gelesen.

Zur Funktion D:

Für die Funktion D haben Sie die verschiedenen ETF‘s mit mittleren Laufzeiten vorgeschlagen.

Mit an Sicherheit grenzender Wahrscheinlichkeit befinden wir in der Phase der steigenden Zinsen (EZB). Sicherlich ist es nicht prognosenfrei, aber in einer offensichtlichen Situation ganz prognosenfrei zu bleiben, wäre denke ich auch nicht richtig.

Und wenn diese Prognose richtig ist, werden wir mit an Sicherheit grenzender Wahrscheinlichkeit mit der negativen relativen Zinsenänderung dieser ETF‘s (mittleren Laufzeiten) konfrontieren. … ***Rest dieses sehr sehr langen Kommentars vom Blogbetreiber entfernt***

LG Anton

Lieber Anton, danke für Ihren Kommentar und die Anerkennung. Ich bitte sehr um Ihr Verständnis, dass ich Ihren wirklich unglaublich langen und sehr individuell detaillierten Kommentar nicht annähernd in Gänze veröffentliche – und auch nicht beantworte. Das bringt unsere LeserInnen nicht weiter und in diese individuelle Beratung/Konversation kann ich zeitlich nicht einsteigen.

Nochmals vielen Dank, wenn Sie dafür Verständnis haben.

Bleiben Sie dem Hartmut Walz Finanzblog gewogen.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Herzlichen Dank für diesen tollen Artikel. Ich habe noch eine Frage zum Währungsrisiko.

Weshalb wird häufig bei Aktien-ETFs das Währungsrisiko in Kauf genommen und bei Anleihen-ETFs dagegen meist zu einem EUR-Hedge geraten?

Letztlich gibt es doch auch bei Anleihen-ETFs eine Währungschance, wie dies ja bei den Aktien-ETFs betont wird. Mir ist natürlich bewusst, dass Anleihen i.d.R. als Sicherheitsbaustein in ein Depot eingebaut werden, bei dem man mögliche Risiken gering halten möchte.

Dennoch haben globale Anleihen-ETFs doch häufig sogar noch eine wesentlich bessere Währungs-Diversifikation als ein MSCI World-ETF.

Lieber Jan König, herzlichen Dank für Ihre Frage, die mir so oder in ähnlicher Form sehr häufig gestellt wird:

Eine ausführliche Antwort auf die Frage finden Sie in einem anderen Blogbeitrag „Gute Nachricht: Währungsrisiken bei globalem Anlageportfolio gar nicht so schlimm“, den Sie bequem unter diesem Link abrufen können:

https://hartmutwalz.de/gute-nachricht-waehrungsrisiken-bei-globalem-anlageportfolio-gar-nicht-so-schlimm/

Nur die ganz zentralen Argumente nochmals prägnant zusammengefasst:

(1) Sie haben zwar Recht, dass dem Währungsrisiko auch eine symmetrische Chance entspricht, jedoch ist der Wunsch von Anlegern zu respektieren, dass diese beides nicht wollen – insbesondere wenn sie feste Verpflichtungen nur in der Referenzwährung haben.

(2) Ihrer These, dass Fremdwährungs-ETFs eine bessere Währungsdiversifikation als ein MSCI-World-Aktien-ETF aufweist, folge ich nicht. Insbesondere, wenn Sie nicht den „primitiven“ MSCI-World zugrunde legen, der nur die entwickelten Industrieländer berücksichtigt, sondern einen, der wirklich alle investierbaren Aktien enthält („IMI“). Wie im 2.Teil erläutert, wird es bei den Anleihen-ETFs sehr schnell „eng“, wenn Sie außerhalb weniger Weltwährungen investieren wollen.

(3) Hinsichtlich des Währungsrisikos bei global streuenden Aktien-ETFs bedenken Sie bitte, dass es nicht auf den Unternehmenssitz oder die bei der Rechnungslegung verwendete Referenzwährung ankommt. Sondern auf die Währungen der eingehenden und ausgehenden Zahlungen, welche die Unternehmen durch ihr operatives Geschäft auslösen. Und hier schließe ich mich der herrschenden Meinung an, dass sie Währungsrisiken eines global streuenden Aktien-ETFs sich zu weiten Teilen selbst ausgleichen/heraussaldieren (Fachausdruck: natural hedge).

Dass die Referenzwährung des ETFs hierbei völlig irrelevant ist, sei nur noch ergänzend erwähnt. Meine Metapher war ja, dass es im Wohnzimmer weder wärmer noch kälter wird, wenn die Temperatur in Fahrenheit statt in Celsius messe.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Lieber Herr Prof. Walz,

vielen Dank für Ihre Antwort mit Verweis auf Ihren Blogartikel von 2019. Tatsächlich schließe ich mich Ihrer Mindermeinung in dieser Frage vollständig an. Grundsätzlich halte ich von Hedges/Absicherung bestimmter Risiken sehr wenig – da die Kosten den Nutzen langfristig fast immer übersteigen und mögliche Risikoprämien von vornherein nivelliert werden. Diversifikation ist in meinen Augen so gut wie immer die eindeutig bessere Lösung – und das gilt in letzter Konsequenz auch für Währungen.

Die herrschende Lehre macht bei der Frage des Fremdwährungsrisikos in meinen Augen zudem den Fehler, das sie mit nominalen (Risiko-)Größen argumentiert. Problematisch wird diese Perspektive genau dann, wenn die funktionale Währung/Heimatwährung über längere Zeit allgemein sehr stark abwertet und gleichzeitig einen negativen Realzins aufweist (im Sinne einer hohen realen Volatilität/eines lange anhaltenden realen Drawdowns). Wie bei Renditen sind daher auch bei Risikokennzahlen wie der Volatilität oder dem Maximalen Drawdown ausschließlich reale Größen nach Abzug der Inflation entscheidend. Da man bei Anleihen gezielt in einzelne Währungsräume investieren kann, könnte man hier die reale Volatilität/den realen Drawdown, sofern dieser in der Heimatwährung einmal besonders hoch ausfallen sollte, durch Diversifikation über Währungsräume ggf. verringern (sofern die realen Kursverläufe verschiedener Währungspaare nicht perfekt miteinander korreliert sind). Währungen sind bis zu einem gewissen Grad natürlich immer miteinander verknüpft – siehe z.B. den internationalen Fisher-Effekt oder auch den Fall von importierter Inflation – und mutmaßlich sehr effizient, weshalb die realen Kursverläufe verschiedener Währungspaare in normalen Zeiten eher hoch zueinander korreliert sein dürften, sodass der Diversifikationseffekt auf realer Ebene in diesen Zeiten eher klein sein dürfte.

Interessant wäre es dennoch einmal den Einfluss der Streuung über Währungen bei Anleihen auf die reale Volatilität/den realen Drawdown hin zu untersuchen. Wenn Ihnen hierzu bereits existierende Untersuchungen bekannt sind, wäre ich über einen Hinweis sehr dankbar.

Lieber Heinz, danke für Ihren Kommentar – der leider recht lang und in seinen Aussagen an verschiedenen Stellen falsch ist. Bitte haben Sie Verständnis, dass ich im Einzelnen nicht konkret darauf eingehe – dafür fehlt hier die Zeit – und es wären zu viele Dinge erst einmal zurecht zu rücken.

In der Hoffnung auf Ihr Verständnis verbleiibe ich derweil

mit herzlichen Grüßen, Hartmut Walz – Sei kein LeO!

Lieber Herr Walz, vielen Dank für den tollen Beitrag. Ich habe noch eine Frage zu einer Anleihen ETF Kenngrösse. : Was ist mit „aktueller Yield“ eines Anleihe ETF gemeint?

Lieber Bernd Schneider, die „aktuelle Yield“ ist die aktuelle Verzinsung bezogen auf den Kurs/Preis des ETFs, also das von Ihnen eingesetzte Kapital, wenn Sie den ETF heute kaufen.

Diese Kennziffer kann sich ja ändern,

1. da im ETF enthaltene Anleihen fällig werden und durch neue ersetzt werden müssen (hierdurch steigt in der aktuellen Situation die Verzinsung).

2. ändert sich die Kennziffer, durch Veränderung des ETF-Kurses. Bei steigenden Zinsen wird dieser naturgemäß fallen – auch hierdurch steigt dann die Rendite auf das (geringere) gebundene Kapital (das ist dann der Nenner-Effekt).

Hat das geholfen?

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Ja, herzlichen Dank. Die Antwort war super ausführlich. Vielen lieben Dank.

Lieber Herr Walz,