Unsichere Lebensversicherer – ein Update

Behalten Sie die Vehikelrisiken im Auge

Zum Jahresende 2020 haben die Leser dieses Finanzblogs sich über die düstere Zukunft ihrer Lebens- und Rentenversicherungsverträge informiert:

Nein, Nein, Nein! – sind die drei wichtigsten Worte des Anti-LeO

Bloß kein Jahresendspurt für Lebens- oder Rentenversicherungs-Verträge!

Sie haben erfahren,

- dass die Situation der Lebensversicherer erheblich schlechter ist, als sie auf den ersten Blick aussieht,

- warum es den Lebensversicherern so schlecht geht,

- dass die Finanzvertriebe trotzdem ein großes Eigeninteresse daran haben, Ihnen noch schnell vor Jahresende einen Vertrag mit dem alten Garantiezins zu verkaufen,

- Sie aber – um kein LeO zu sein – unbedingt dem Vertriebsdruck widerstehen und keinen Vertrag abschließen sollten.

Erste Schlussfolgerung

Keine Verträge abschließen

Eine klare erste Schlussfolgerung der Analyse war, dass Sie auf keinen Fall mehr kapitalbildende Lebens- oder Rentenversicherungen, Riester- oder Rürup-Verträge abschließen sollten.

Auch dann nicht wenn skrupellose Finanzvertriebe Ihnen das noch mit bunten Bildern und unglaublichen Vergleichen aufschwatzen wollen. Vor allem mit der höchst manipulativen Begründung, dass ab Januar 2022 ja alles noch schlimmer, schlechter, teurer! würde.

Und sie lenken damit von der krassen Unvorteilhaftigkeit der aktuell am Markt befindlichen Angebote ab.

Ja, genau: „Jetzt private Vorsorge starten, bevor der Rechnungszins sinkt.“

Ist ja logisch: Schnell noch die tollen 0,9% Garantiezins auf den nach hohen Kosten verbleibenden Sparanteil sichern! Und das bei aktuell rund 4% Inflation… Das muss doch klasse sein!

Garantiezinssenkung mit Inflation erklärt

Nein, das ist abstrus. Hier wird in geradezu perfider Weise etwas sehr Schlechtes dadurch als attraktiv beworben, dass man es mit etwas noch Schlechterem vergleicht.

Völlig unzutreffende Vergleiche und irrelevante Bilder von Inflation sollen suggerieren, dass Altersvorsorge über kapitalbildende Lebensversicherungen ab 2022 erheblich teurer würde.

Alle Alternativen außerhalb des Versicherungsbereiches werden dabei völlig ausgeblendet. Legaler Betrug und eindeutige Volksverdummung.

Wer solche Freunde hat, braucht keine Feinde mehr!

Zweite Schlussfolgerung

Sorge um Solvenz der Lebensversicherer

Eine zweite Schlussfolgerung der Analyse war, dass Sie bereits bestehende Verträge (sogenannte Altverträge) kritisch hinterfragen.

Es besteht nämlich die berechtigte Sorge, dass mancher Lebensversicherer vielleicht künftig nicht die garantierten Leistungen erbringen kann. Nämlich weil er nach Kosten nicht einmal seine Garantieversprechen erwirtschaftet. Von Überschüssen ganz zu schweigen.

Das beleuchtete der Blogbeitrag: Nichts wie weg? – Die düstere Zukunft von Lebens- und Rentenversicherungs-Verträgen eingehend.

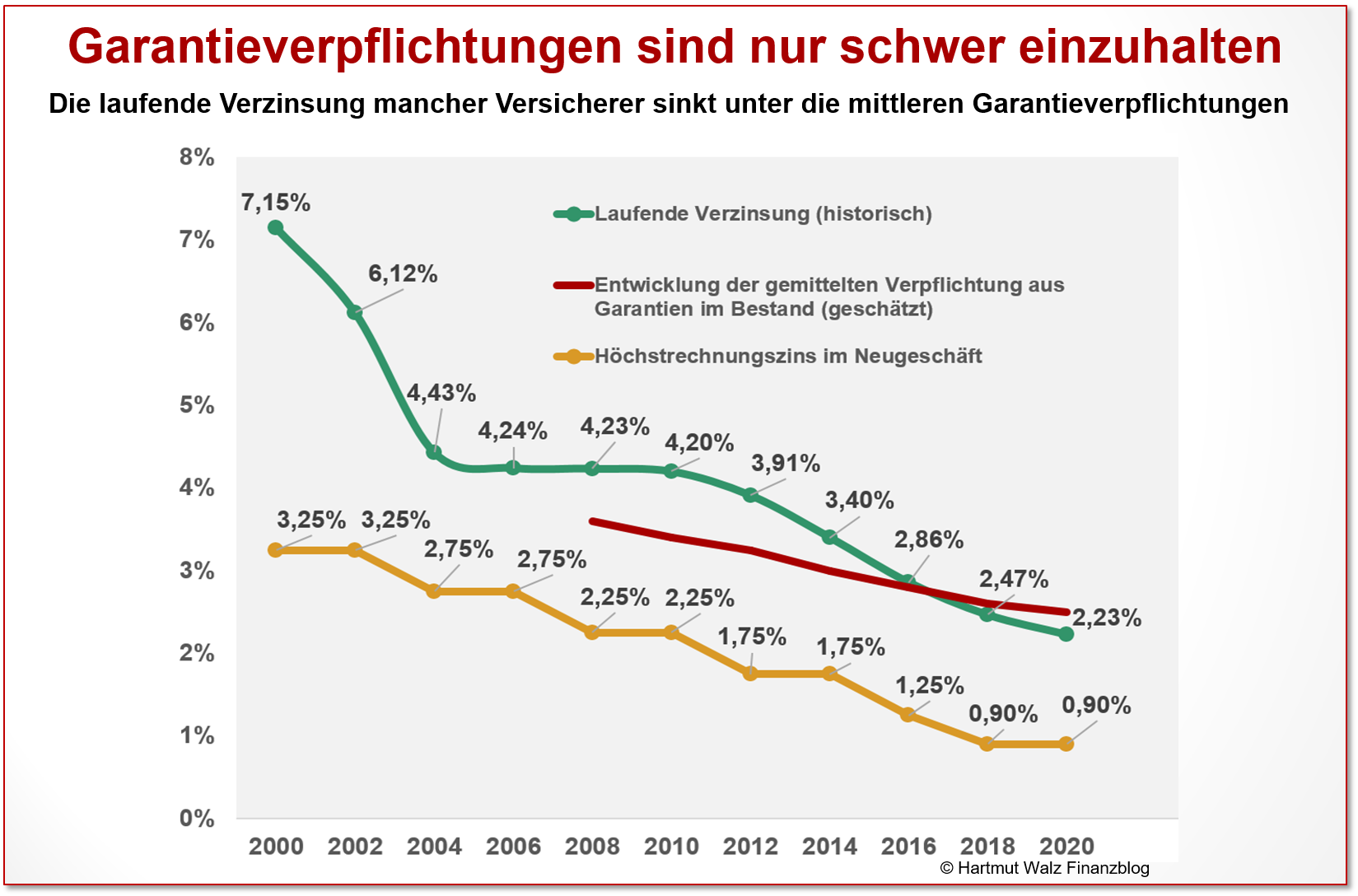

Das zentrale Bild sieht so aus. Es zeigt die Dramatik dessen, was eine fortgesetzte Nullzinswelt für Versicherungssparer bedeutet. Also auch für Sie, wenn Sie einen Lebensversicherungsvertrag Ihr Eigen nennen.

Wichtig war hier der Vergleich zwischen der laufenden Verzinsung des Versicherers (grüne Funktion) und dessen Verpflichtungen gegenüber den Versicherungskunden (rote Funktion).

Sie zeigt, dass die Versicherer die durchschnittlichen Garantiezusagen immer schlechter aus der laufenden Verzinsung erwirtschaften können.

Und jetzt?

Ganz aktuell, am 08. November 2021 berichtet nun der Versicherungsbote über die Ergebnisse einer aktuellen Einschätzung der Solvabilität, also finanziellen Robustheit deutscher Lebensversicherer.

Die sieht nicht gut aus.

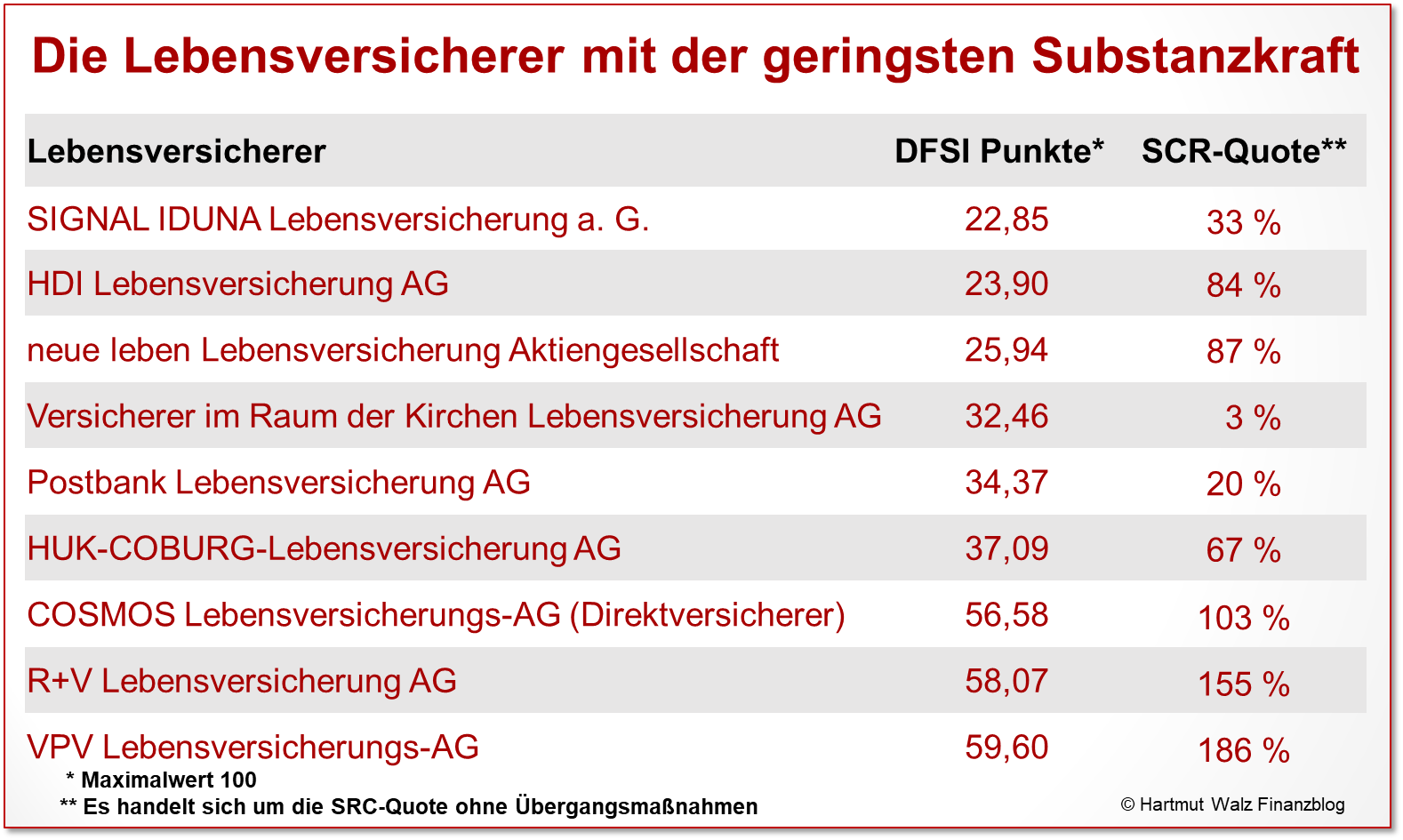

Das Deutsche Finanz-Service Institut (DFSI) in Köln hat verschiedene Kriterien deutscher Lebensversicherer analysiert. Die Teilaspekte Produktqualität und Service dieser Studie sollen hier nicht weiter interessieren.

Für uns relevanter ist die finanzielle Substanzkraft der Lebensversicherer.

Dabei sind die vom Institut als eigene Kennzahl entwickelte Substanzkraftquote, Netto-Rendite und Gewinndeklaration 2021 die zentralen Indikatoren für die aktuelle und zukünftige Leistungsfähigkeit der Lebensversicherer.[1]

Das DFSI nennt die Unternehmen mit unzureichender Substanzkraft beim Namen.

Schauen Sie doch mal, ob Ihres dabei ist. Erfreulich ist das jedenfalls nicht:

Noch eine kurze Erläuterung: Für das Rating wurden 34 marktrelevante Lebensversicherer bewertet, darunter drei Direktversicherer und 31 Service-Versicherer. Zusammen decken diese rund 75% des deutschen Lebensversicherungsmarkts ab.

Alle Ergebnisse des DFSI-Ratings sind ausführlich auf der Webseite des Instituts dargestellt und auch zum PDF-Download verfügbar.

Erheblich umfassender sind die Informationen des Bund der Versicherten.

Und was bedeutet das nun konkret für Sie?

- Dass Sie keine kapitalbildenden Lebens- oder Rentenversicherungen – gleich welcher Art – mehr abschließen, ist wohl völlig klar. Allein deshalb, weil diese nach Kosten meist bereits negative Nominalverzinsungen und nach Inflation noch schlechtere Realverzinsungen auf Ihre Beiträge erbringen.

- Bei Altverträgen schauen Sie bitte, wie es um die Finanzstabilität Ihrer Gesellschaft bestellt ist.

- Falls Ihr Versicherer in der obigen Liste aufgeführt ist, sollten Sie auf alle Fälle weitergehend recherchieren.

- Aber auch ansonsten lohnt sich ein prüfender Blick auf die Solvabilitätskennziffern der Gesellschaften. Eine hervorragende Informationsquelle hierfür bieten die Internetseiten vom Bund der Versicherten (BdV), auf denen Sie diese Kennziffern für alle deutschen Lebensversicherungen einsehen können. (Solvenzberichte 2020: Deutsche Lebensversicherer am Tropf der Kunden)

- Falls Ihre Sorge sich verstärkt oder konkretisiert, sollten Sie Ihre Lebensversicherungspolicen von einem unabhängigen Versicherungsberater prüfen lassen. Das sind solche mit einer Zulassung nach 34 d Abs. 2 GewO (Abs. 2 ist wichtig!).[2]

- Die Kontaktaufnahme mit dem BdV ist ebenso eine gute Idee. Für Mitglieder bietet der BdV einen kostenlosen Unterstützungsservice. Möglich ist (sicher mit gewissem zeitlichen Vorlauf) auch ein Termin bei einer Verbraucherzentrale.

- Ganz abgesehen von der Solvabilität der Lebensversicherer sollten Sie die mangelnde Rendite des Versicherungssparens zum Anlass nehmen, auf alle Fälle eine möglicherweise noch bestehende Beitragsdynamik, also die Erhöhung der Beiträge Ihres Vertrages zu streichen. Denn jede Erhöhung löst zusätzliche Abschluss- und Vertriebskosten aus, die sich angesichts der Ertragsschwäche der Versicherer wohl kaum noch zurückverdienen lassen.

- Weitergehend ist die Entscheidung über Beitragsfreistellung oder sogar Vertragskündigung bzw. Rückabwicklung („Widerrufs-Joker“) Ihrer privaten Renten- und Kapitallebensversicherungen. Bitte lassen Sie sich auch hierzu beraten.

Dieser Blogbeitrag soll Sie einfach nochmals an das Vehikelrisiko erinnern und Sie wachsam machen.

Bitte empfehlen Sie diesen Blogbeitrag weiter.

Bei noch immer über 80 Millionen Lebensversicherungsverträgen in Deutschland, kennen Sie mit Sicherheit jemanden, den das auch interessiert! 😉

Herzliche Grüße

Hartmut Walz

Sei kein LeO!

[1] Das DFSI erläutert zu seiner Vorgehensweise: Die Substanzkraftquote, Netto-Rendite und Gewinndeklaration bilden zusammen die Substanzkraft. In der Bewertung wurde die Substanzkraftquote mit 50%, die Netto-Rendite mit 30% und die Gewinndeklaration für das laufende Jahr mit 20% gewichtet.

Für die Substanzkraftquote addiert man zum doppelten Eigenkapital, die freie Rückstellung für Beitragsrückerstattung (freie RfB) sowie ein Viertel der Bewertungsreserven und teilt diese Summe durch die Deckungsrückstellung (eingezahlte und verzinste Kundengelder). Die Substanzkraftquote ist nicht identisch mit der aufsichtsrechtlich relevanten SCR-Quote

Netto-Rendite und Gewinnbeteiligung werden jeweils zu 20% gewichtet und ergeben zusammen mit der DFSI-Punktzahl der Substanzkraftquote die DFSI-Gesamtpunktezahl für den Bereich Substanzkraft.

Im letzten Schritt wurden die gemeldeten SCR-Quoten rechnerisch um Übergangsmaßnahmen bereinigt. Lag die bereinigte SCR-Quote unter 100 Prozent, wurden von der ermittelten Substanzkraft 50 Punkte abgezogen.

17,50% Substanzkraftquote = 100 DFSI Punkte

4,00% Nettorendite = 100 DFSI Punkte

3,00% Gewinndeklaration für das Jahr 2021 = 100 DFSI Punkte

Quelle: https://www.dfsi-institut.de/rating/104/unternehmensqualitaet-der-lebensversicherer-2021-22

[2] Diese Zulassung ist im Impressum des Versicherungsberaters angegeben. Die Angabe können Sie dann im Vermittlerregister nachprüfen:

https://www.vermittlerregister.info/recherche?erweitert=true

Wo finden Sie einen Versicherungsberater?

Viele Versicherungsberater können Sie über den BVVB Bundesverband der Versicherungsberater e.V. finden:

Erschienen am 12. November 2021. Rückabwicklung („Widerrufs-Joker“) ergänzt am 17. November 2021.

Der Hartmut Walz Finanzblog ist unabhängig, kosten- und werbefrei. Ich erhalte für Links und Empfehlungen keinerlei Honorar, Kick-back, Beteiligung o. ä.

Wie schaut es denn mit Rürup auf ETF Basis aus? Beispielsweise ***Link vom Blogbetreiber gelöscht***

Keine Garantien und kein Schnickschnack. Schön von den langfristigen Aktienrenditen profitieren und die Beiträge steuerlich absetzten.

Wenn ich richtig verstehe, kann da der Anbieter Pleite gehen, ohne dass man seine ETF verliert.

Habe ich da etwas übersehen oder wäre das tatsächlich eine gute Ergänzung zu einem normalen Fonds-Sparplan?

Klar der Sparplan ist flexibler und man kann jeder Zeit auf sein Geld zugreifen. Da ich aber immer den maximalen Steuersatz zahle, wäre das zumindest mal etwas zurück.

Lieber Sebastian, eine Bewertung des von Ihnen konkret genannten Anbieters möchte ich nicht vornehmen.

Jedoch muss ich Ihnen in Hinblick auf das Vehikelrisiko (Solvenz des Versicherers) schon etwas Sorge vermitteln. Denn das ETF-Sondervermögen steht dem Versicherer und nicht Ihnen zu. Sie haben lediglich einen schuldrechtlichen Anspruch hierauf, der jedoch im Insolvenzfalle durch die Regelungen des §314 VAG bedroht ist und herabgesetzt werden kann (vgl. die entsprechenden Ausführungen in meinem Buch „Einfach genial entscheiden im Falle einer Finanzkrise“, https://hartmutwalz.de/einfach-genial-entscheiden-im-falle-einer-finanzkrise/).

Meine Auskunft ist gut recherchiert und geprüft, stellt jedoch keine Beratung dar, sondern lediglich eine allgemeine Information. Gerade wenn Sie beabsichtigen, eine größere Summe Geldes in einen Rürup-Vertrag einzuzahlen, sollten Sie unbedingt einen neutralen Versicherungsberater zu diesem Thema befragen.

Und ich hoffe, dass Sie die in meinen Blogbeiträgen ausführlich beschriebenen Probleme der Mini-Rentenfaktoren verstanden haben, da Sie ja bei Rürup-Verträgen einem Verrentungszwang unterliegen. Was nützt es Ihnen, wenn Sie zwar kostengünstig ansparen würden, jedoch dann eine Mini-Rente erhalten…

Alles Gute für Sie, bleiben Sie nicht nur gesund, sondern werden Sie uralt! So 145 Jahre Endalter wäre klasse! 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Lieber Herr Prof. Walz,

inwiefern denken Sie, dass dieses Substanzrisiko ETF-basierte flexible Rentenversicherungen betrifft?

Dabei ist die Kernthese ja, dass das freie Investment in ETFs ja im Sondervermögen des jeweiligen Versicherungsunternehmens liegt und somit vor Insolvenz „geschützt“ ist. Streng genommen gibt es hierbei ja auch ein Restrisiko, da das ganze ja kein Sondervermögen des Kunden, sondern der Versicherungsgesellschaft ist und trotz aller Sicherungsmaßnahmen, wie uns die WWK 2008/9 gezeigt hat, im Fall der Fälle dennoch in Gefahr sein kann.

Eine kurze Stellungnahme hierzu würde mich freuen. 🙂

Lieber Andrew Kane, Ihre Frage ist ganz leicht zu beantworten, wenn man die Risiken nach konkreten Unterarten aufteilt.

Das Inflationsrisiko ist m. E. nicht gegeben, da Aktien Sachwerte sind (zumindest weitegehend, denn auch AGs können Geldforderungen haben). Dafür gibt es – wie bei allen Sachwerten – zwangsläufig ein Kursrisiko. Das ist aber bekannt und geradezu trivial.

Schließlich ist bei den Fondspolicen noch das Vehikelrisiko des Versicherungsmantels zu bedenken. Und das nehme ich ernst, da das Sondervermögen in der Tat der Versicherungsgesellschaft zusteht, während der Versicherungsnehmer lediglich einen schuldrechtlichen Anspruch darauf hat.

Diese Sachverhalte sind insgesamt zu bedenken.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Lieber Herr Prof. Dr. Walz,

zu welcher Art des Sparens für das Alter würden Sie denn raten? Klar, ETF-Sparpläne – aber auch hier ist doch letztlich ungewiss, ob die Banken irgendwann die Kosten für solche Sparpläne nach oben treiben. Dann wäre man im gleichen Dilemma.

Beste Grüße,

Monika Prawitt

Liebe Monika Prawitt, einerseits haben Sie Recht – natürlich können die ETF-Anbieter oder die Online-Banken ihre Kosten erhöhen. Das ist eben Markt. Jedoch besteht ein enormer Unterschied zu den langfristigen Bindungen bei kapitalbildenden Lebensversicherungen. Denn Sie können ja jederzeit Ihre „Füße in die Hand“ nehmen und den ETF-Anbieter wechseln. Gleiches gilt für die Online-Bank. Hier gehen Sie einfach zu einem günstigeren Anbieter und lassen von dort – völlig kostenlos – Ihr Depot einziehen.

Wie gut Märkte funktionieren, hängt eben auch stark davon ab, ob KundInnen mit den Füßen abstimmen können. Und die z. T. faktischen Knebelungen bei den Versicherern erweisen sich hier als sehr verbraucherunfreundlich. Am schlimmsten ist es bei Rürup-Verträgen, wo Sie weder kündigen noch den Anbieter wechseln können. Eine wahre Einladung an die Versicherer, sich an Ihrem Geld zu bedienen…

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Tatsache ist aber auch, dass man zwar sagen kann, dass sich Lebensversicherungen etc. in der Vergangenheit bisher im Vergleich zu ETFs nicht gelohnt haben, die Menschen in Deutschland aber erst seit geraumer Zeit Zugang zu ETFs haben. Was wäre die Alternative gewesen?

Bei den Neo-Brokern geht aktuell auch so einiges vor sich, das schreiben Sie selbst (Scalable kauft justETF). Ein Wechsel des Brokers ist möglich, aber auch nicht easy-going.

Ich bin ebenso kritisch eingestellt, habe meine Rentenversicherung still gelegt und bespare seit einiger Zeit ebenfalls einen ETF-Sparplan. Ob das allerdings die perfekte Lösung ist, gilt es dennoch anzuzweifeln. In 5 Jahren wird vermutlich darüber berichtet, wie viel Geld ETF-Sparpläne kosten …

Liebe Monika Prawitt, die Skepsis Ihres Schlussssatzes teile ich so nicht. Denn der Wettbewerb zwischen den ETF-Anbietern, Brokern und Online-Banken ist beinhart. Während es sich die Versicherer in ihrer Oligopolsituation und mit langfristig bindenden und kundenbindenden Verträgen doch recht angenehm eingerichtet haben…

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Hallo Herr Walz, ich habe bei der „neue leben“ eine Berufsunfähigkeitsversicherung ohne Dynamik, die seit 20 Jahre besteht und noch ca. 10 Jahre laufen soll. Sehen Sie die Rentenzahlung bei etwaiger Berufsunfähigkeit bei diesem Unternehmen ebenfalls als gefährdet an? Viele Grüße, Karl

Lieber Karl,

die von Ihnen angefragte Abschätzung konkreter Risiken im Leistungsfalle Ihrer BU kann ich nicht vornehmen, sondern muss mich auf die vorliegenden Fakten beschränken. Das von Ihnen geschildete Risiko mag unwahrscheinlich sein – aber nicht ausgeschlossen. Ich bin nicht sehr zuversichtlich, dass ein neutraler Fachmann Ihnen hierzu eine Prognose mit echtem Mehrwert geben kann, da die zukünftige Entwicklung von einer Vielzahl heute noch nicht annähernd abschätzbaren Faktoren abhängt. Falls es jedoch Ihrer Beruhigung und dem guten Gefühl dient, alles in Ihren Kräften liegende getan zu haben, könnten Sie entweder beim BdV oder bei einem unabhängigen Versicherungsberater (Zulassung nach 34 d Abs. 2 GewO) nachfragen.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Lieber Herr Walz, vielen herzlichen Dank für Ihre ausführliche Antwort und guten Empfehlungen! Damit komme ich gut weiter. Beste Grüße aus Berlin, Karl

Lieber Karl, gern geschehen – weiterhin alles Gute für Sie!

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Wenn ich die Liste sehe, dann bin ich froh, daß mein Uralt-Vertrag bei der HUK dieses Jahr ausgelaufen ist und ich das Geld auf dem Konto habe.

Besser 0-Zins als Totalverlust …

Liebe/r bernie, da freue ich mich mit Ihnen. Ihre Freude beweist, dass man etwas Unvorteilhaftes nur mit etwas noch Schlimmerem vergleichen muss, damit es im Kontrast gut aussieht 😉

Trotzdem finde ich Ihr positives Denken klasse. Nun hoffe ich noch für Sie, dass Ihr Null-Zins real und nicht nur nominal ist…

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

> dass Ihr Null-Zins real und nicht nur nominal ist…

deswegen lese ich ja hier … um zu lernen 🙂

..top! Ich beglückwünsche Sie dazu, dass Sie kein LeO mehr sind, sondern ein mündiger Selbstentscheider. Das wird sich für Sie lohnen! 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Wie viele Lebensversicherungen mögen wohl im Zuge des Vertriebsweges „Bruttoentgeltumwandlung“ in den deutschen Firmen noch zusätzlich ihren Weg zu den Verbrauchern gefunden haben?

In negativem Sinn bin ich persönlich sehr gespannt wie im Falle einer größeren Welle reduzierter / kippender Versicherungszusagen dieser Versorgungsform der m.E. vorprogrammierte Konflikt zwischen Arbeitnehmer-Arbeitgeber-Versicherer wohl entschieden wird.

Mit etwas rhetorischem Unterton gefragt: Greift dann wieder Systemschutz vor Verbraucherschutz?

Lieber Philipp Hansert, gute Frage! Leider 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Lieber Herr Prof. Dr. Walz!

„Höchste Eisenbahn!“, jetzt wieder auf die laut tönende „Schlußverkaufsstimmung“ und das Vehikelrisiko hinzuweisen! Jeder, der sich jetzt mit den bekannten Marketing-Argumenten in solche Verträge locken läßt, braucht die Chance zur 2. Meinung bevor die Tinte trocken ist.

Gern habe ich Ihren wohlformulierten Artikel auf fb geteilt, um einen kleinen Beitrag zur weiteren Verbreitung Ihres lesenswerten Blogs und zur Aufklärung beizutragen. Ihr Motto „Sei kein LeO!“ kann man ja gar nicht oft genug weitersagen.

Ganz herzliche Grüße,

Susanne Asche

Liebe Susanne Asche, Danke für die Weiterverbreitung und Ihre Aufklärungsarbeit in Sachen Verbraucherschutz bei Finanzdienstleistungen.

Wir geben nicht auf, auch wenn wir gegenüber der Lobby und den Riesenbudgets der Versicherer und Finanzvertriebe zur Volksverdummung das ungleiche Spiel David gegen Goliath spielen müssen.

Aber wie ging das denn damals aus??? 😊

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Unabhängige Gutachten über viele deutsche Lebensversicherer von Gerichtsgutachtern bestätigen diese Analysen und kommen zu der Empfehlung: „Es ist höchste Zeit, gehen Sie schnell raus aus allen deutschen Lebens- und Rentenversicherungen, oder Sie werden sehr viel Geld verlieren“!

Eine gute Möglichkeit, das Ersparte ohne Schaden aus solchen Verträgen herauszuholen, bietet eine professionelle Rückabwicklung.

Lieber Werner Lassen, vielen Dank für Ihren Kommentar, den ich ganz so aber nicht stehen lassen möchte.

Wir sollten nicht den Eindruck erwecken, dass jeden Tag ein Versicherer zusammenbricht und dass Kunden jetzt panisch losrennen und ihre Verträge auflösen sollen. Ebenso sollten wir nicht den Eindruck erwecken, als ob jeder Versicherte kostenfrei und elegant durch Widerruf aus seinem Altvertrag käme. Vielmehr muss man diese Möglichkeit sorgfältig und professionell abwägen, damit man nicht vom Regen in die Traufe kommt…

Meiner Empfehlung, Bestandsverträge jeweils individuell von einem neutralen Experten prüfen zu lassen, ist somit nichts hinzuzufügen.