Ein „Gratis-Auto“ durch kluge Entscheidung?

Die (Kosten-)Unterschiede in Vorsorgeverträgen sind beträchtlich

Vielleicht finden Sie das Thema „Kosten in Vorsorgeverträgen“ etwa so spannend wie das Ausfüllen Ihrer Steuererklärung. Ihr Interesse wächst aber sicher, wenn Sie hören, dass der Unterschied zwischen einem guten und einem schlechten Vorsorgevertrag durchaus den Wert eines schönen Neuwagens (vielleicht nicht gleich ein Aston Martin) ausmachen kann. Wie das?

Die Motivation dieses Beitrags waren Kommentare und zahlreiche Emails wegen des Blogbeitrages „Strukkis an Hochschulen – Wie Finanzvertriebe unsere Kinder ködern“, die folgende Argumentationsrichtung hatten:

„Die Akquisemethoden der Finanzstrukturvertriebe sind voll übel. Aber bei den Vorsorgeprodukten sind die Unterschiede doch gering. Oder? Ob ich Opel oder Ford fahre, ist doch ziemlich egal. Soll das bei Vorsorgeverträgen anders sein? Was machen da schon ein paar Euro mehr oder weniger bei den Kosten? Das fällt doch nicht wirklich ins Gewicht – oder doch?“

Meine Antwort ist klar: Oder doch!

Es kommt sehr wohl auf die Kosten an. Und es geht nicht um die berühmten „Peanuts“. Sondern um richtig viel Geld. Schlagwort: Gegenwert eines schönen Autos.

Es sei denn, dass Sie sich damit trösten, dass Ihr Geld ja nicht wirklich weg ist, sondern es eben nur ein anderer hat…

Deshalb also nachstehend die Gegenüberstellung zweier marktüblicher Provisionsverträge einerseits mit einem Netto-Tarif andererseits.

Schlimmer geht´s immer

Die beiden Provisionstarife wurden bzw. werden häufig von Strukturvertrieben angeboten, während Kunden den Netto-Tarif nur bei Honorarberatern erhalten.

Bei allen drei Verträgen handelt es sich um Produkte der sogenannten 3. Schicht, also der privaten Altersvorsorge. Bei dieser wird – im Gegensatz zu Riester, Rürup und bAV – mit bereits versteuertem Einkommen angespart.

Ich habe mir keine besondere Mühe gemacht, die schlechtesten bzw. unvorteilhaftesten Vertragstypen des Marktes herauszusuchen und wollte keine Extreme abbilden. Es kann also gut sein, das Ihr FPV Ihnen noch kostenintensivere, also schlechtere, Verträge anbietet.

Sinn der Analyse ist lediglich, Ihnen zu zeigen, wie viel Luft nach oben ohne großen Aufwand erzielbar ist, wenn Sie „einfach genial entscheiden“ und im richtigen Augenblick „Nein“ sagen.

Bei den drei analysierten Produkten handelt es sich um Fondspolicen. Also fondsgebundene Versicherungen, die während der Ansparphase in der Regel keine oder eine geringe Todesfallleistung beinhalten. Sondern einen steuerlich begünstigten Ansparprozess mit dem Ziel einer möglichst hohen Ablaufleistung (Endauszahlung, Einmalkapitalbetrag) anstreben.

Auf die Möglichkeit der Verrentung dieser Ablaufleistung wird im Beispiel aus Vereinfachungsgründen nicht eingegangen. Denn im Zweifel bedeutet eine höhere Ablaufleistung eben auch eine höhere Rente.

Vorsorgeverträge – nun lassen Sie uns einmal auf konkrete Zahlen und Fakten schauen:

Mit Hilfe einer finanzmathematischen Analysesoftware vergleiche ich folgende Verträge:

- AachenMünchener Wunschpolice, Tarif FRBZ2014 (kurz: AM Wunsch)

- Heidelberger Leben, Tarif FRVG20 (kurz: Heidelberger)

- myLife Fondsrente, Tarif FRNK2019 (kurz: myLife)

Für alle drei Alternativen werden der Vergleichbarkeit halber die folgenden Daten angenommen:

- Monatliche Zahlung von 200,00 Euro über eine Dauer von 30 Jahren,

also eine Beitragssumme von 200 Euro x 12 x 30 = 72.000 Euro - Keine zusätzlichen Einmalzahlungen

- Keine Beitragsdynamik (also keine Steigerung der Beitragszahlungen im Zeitablauf).

- Erzielte durchschnittliche Marktrendite (vor Kosten und Steuern): 6 % p. a.

- Seitens der Steuerbelastung werden ein persönlicher Grenzsteuersatz von 35 % und die Anwendung des Halbertragsverfahrens angenommen. Sowohl Kirchensteuer als auch der Solidaritätszuschlag werden einberechnet.

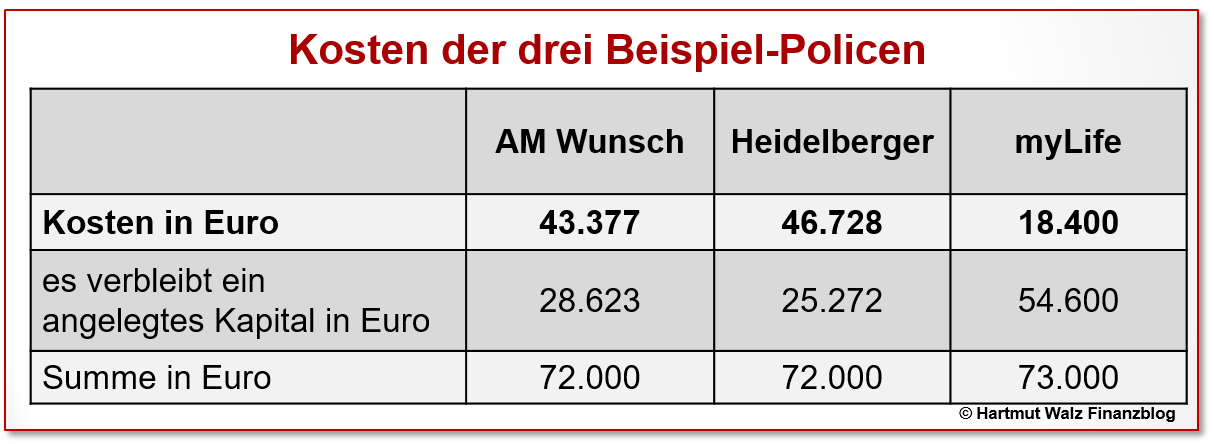

Besonderheit beim provisionsfreien Nettotarif myLife ist das Beratungs- und Vermittlungshonorar in Höhe von 1.000 Euro. Dieses wurde gleich zum Startzeitpunkt (also Vertragsabschluss) berücksichtigt. Aus diesem Grund ist die Summe in der Spalte rechts unten bei myLife um diese 1.000 Euro höher (also 73.000 Euro).

Außerdem wird das laufende Betreuungshonorar von 5% der Beiträge beim Nettotarif myLife transparent sichtbar gemacht. Von den 200 Euro monatlichen Beitrag des Kunden gehen also 190 Euro in die Netto-Police und 10 Euro an den Honorarberater.

Hingegen fließen beim Provisionstarif die 200 Euro scheinbar ohne jeden Abzug in den Vertrag. Jedoch kommt es dort – nur eben nicht so transparent – zu erheblich höheren Kostenabzügen.

Also ein wirklich fairer und vollständiger Vergleich.

Sie sehen, dass es (abgesehen von den explizit ausgewiesenen 1.000 Euro beim Abschluss) weder Unterschiede in den Einzahlungen noch in der Besteuerung noch in der Rentabilität des Vorsorgekapitals gibt.

Unterschiede in der Ablaufleistung können also ausschließlich auf verschieden hohe Kostenbelastungen zurückgeführt werden.

Vorsorgeverträge – in den Kosten steckt der Unterschied

Die hierbei in die Rechnung einbezogen Kostengrößen sind sehr kleinteilig. Deren komplette Darstellung würde Sie hier ermüden und den Rahmen eines Blogbeitrages sprengen.

Wer Interesse an den Details (Alpha-, Beta-, Kappa-, Gamma1- und Gamma2-Kosten, Transaktionskosten sowie Depot- und Performancegebühr usw.) hat, sei auf das Kapitel D7 „Manchmal steckt mehr drin, als man denkt“ meines Buches „Einfach genial entscheiden in Geld- und Finanzfragen“ verwiesen. Dort erläutere ich solche Kosten.

Die vollständigen Einzeldaten der drei Beispiel-Policen liegen mir vor und sind belastbar.

Soweit die Kosten durch die Versicherungspolice (= Produktkosten) anfallen, kann man sie dem Kleingedruckten entnehmen. Und soweit es sich um Kosten der Kapitalanlage (= Kosten auf Fondsebene) handelt, kann man sie aus dem Produkt- bzw. Basisinformationsblatt der jeweiligen Fonds ersehen.

Wie meine BlogleserInnen wissen, werden bei allen Provisionstarifen die Abschluss- und Vertriebskosten im Tarifwerk versteckt. Ein naiver Kunde könnte also meinen, er werde „kostenlos“ beraten und betreut.

Bei einem Nettoprodukt werden diese Kosten offen gezeigt.

Im konkreten Beispiel summieren sich die Kosten der betrachteten Alternative wie folgt und lassen ein entsprechend geringeres Kapital für die renditebringende Anlage übrig:

Für den visuellen Typ sehen diese Zahlen als Balkendiagramm so aus:

Sie erkennen: Jeder Euro, der in die Kosten geht, kann nicht mehr verzinslich angelegt werden. Mehr noch: Nachfolgend wird deutlich, dass jeder Euro Kosten zudem mit Zinseszinswirkung die Altersvorsorge schmälert.

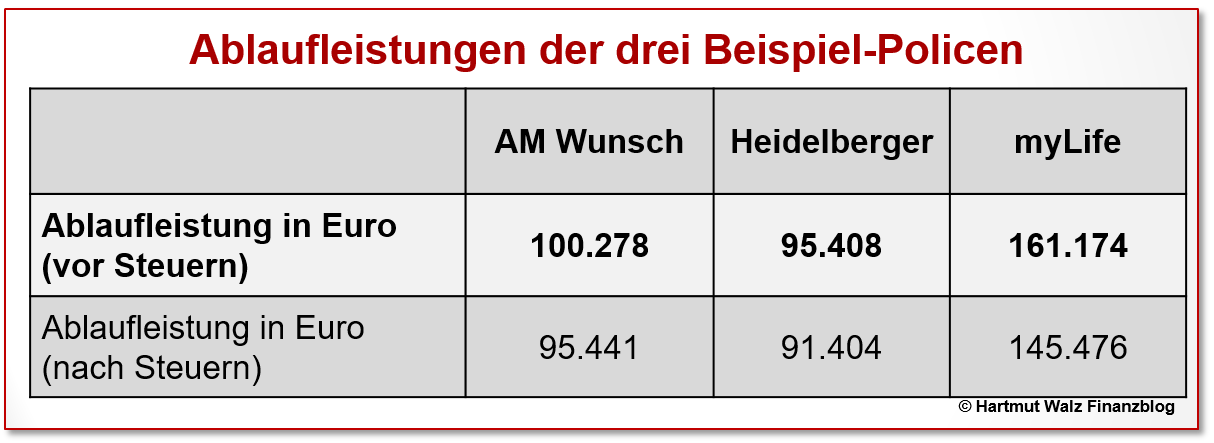

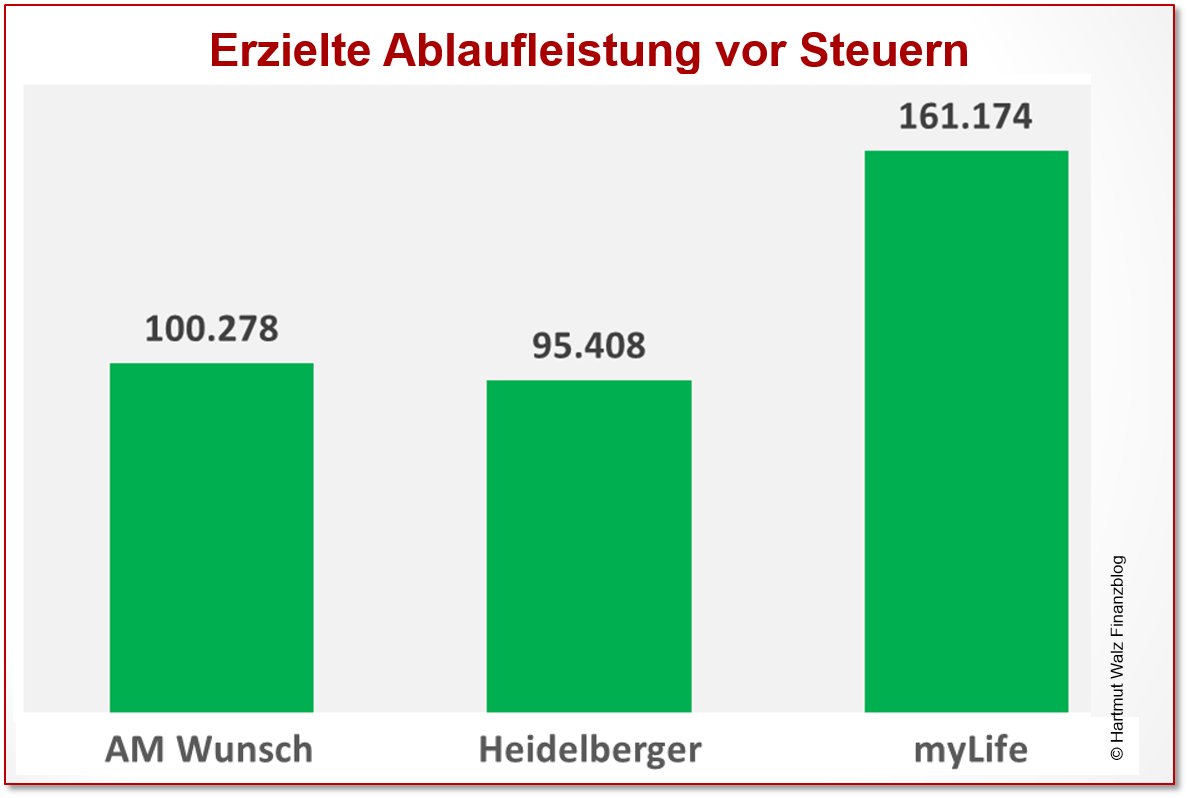

Die Auswirkungen auf die Ablaufleistung sehen dann so aus:

Und hier wieder die Zahlen als Balkendiagramm:

Die Netto-Fondspolice (in unserem Beispiel: myLife) schneidet erheblich besser ab, als die marktüblichen Provisionsverträge (in unserem Beispiel: AachenerMünchener und Heidelberger Leben).

Vorsorgeverträge – erhebliche Kostenunterschiede auch bei der Kapitalanlage (Fondsebene)

Dies liegt auch an den unterschiedlichen Kosten bei der Anlage des Sparkapitals. Während das Nettoprodukt eine kostenarme Anlage in ETFs bzw. Assetklassen-Fonds ermöglicht, wird bei den Provisionsprodukten in – vergleichsweise teuren – aktiven Investmentfonds angespart, so dass hier einfach „weniger Fleisch am Knochen“ bleibt.

Wenn Sie also innerhalb der Welt der versicherungsgebundenen Altersvorsorge eine kluge Auswahl treffen, erhalten Sie am Ende mehr. Mit über 60.000 Euro bzw. über 65.000 Euro Differenz ist das kein „Peanut“, sondern der Gegenwert eines sehr schönen Autos!

Vorsorgeverträge – kluge Auswahl heißt hier: weniger Kosten = mehr Anlagekapital.

Alternativ könnten Sie bei Wahl des vorteilhafteren Nettoproduktes natürlich auch Ihre monatliche Sparleistung verringern und trotzdem auf die Ablaufleistung der beiden Provisionstarife kommen.

Das heißt hier, beim Nettotarif nur rund 120 Euro anstatt 200 Euro monatlich ansparen.

Unverhofft kommt oft…

Noch ein Gedanke kommt hinzu: Vorsorgeverträge sind langfristig angelegt und sollten „eigentlich“ nicht nach ein paar Jahren aufgegeben oder gekündigt werden.

Jedoch ist unser Leben bunt und es kann eben passieren, dass man einen Vertrag während der Ansparphase aufgeben muss. Eine ungeplante Vertragsbeendigung ist die Folge.

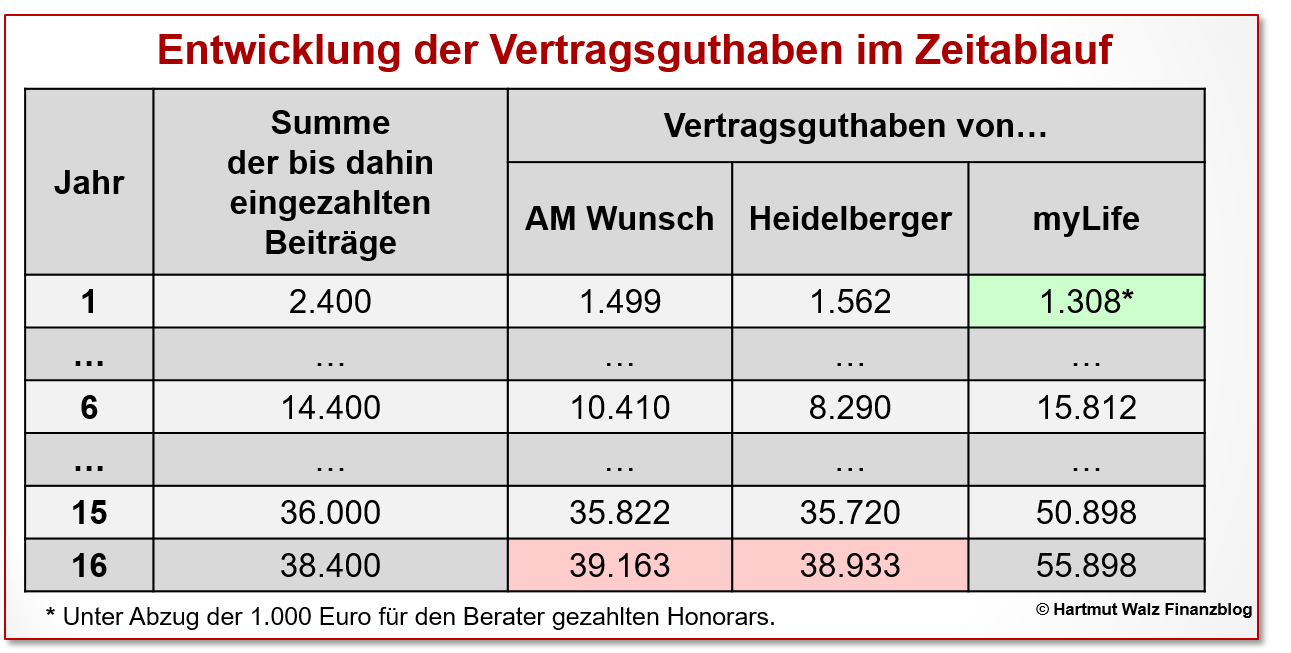

Für diesen unplanbaren Fall ist es interessant zu wissen, ab welchem Zeitpunkt es zu einem Break-Even zwischen eingezahlten Beiträgen und dem Vertragsguthaben kommt.

Mit anderen Worten. Nach wie vielen Jahren hätten Sie als Versicherte Ihr Geld – leider ohne jede Verzinsung – wieder zurück?

Um dies zu errechnen, wurden die Verläufe der drei oben betrachteten Produkte Jahr für Jahr ermittelt. Und zwar wieder für alle mit der identischen Annahme, dass das Anlagekapital eine Rendite von 6 % p. a. erzielt.

Die folgende Tabelle zeigt die erheblichen Unterschiede, wie sich die Vertragsguthaben jeweils im Zeitablauf entwickelten:

Das Vertragsguthaben des Nettotarifs von myLife erreicht schon am Ende des 1. Jahres nahezu die Summe der Beitragszahlungen. Jedoch sollte man fairerweise von den 2.308 Euro das Einmalhonorar von 1.000 Euro abziehen, da dieses annahmegemäß in voller Höhe bei Abschluss fällig wurde – daher also 1.308 Euro.

Somit erreicht der Nettovertrag im 6. Jahr seinen Break-Even (15.812 minus 1.000 = 14.812 Euro Vertragsguthaben – und damit mehr als 14.400 Euro eingezahlte Beiträge).

Zu diesem Zeitpunkt sind die beiden Provisionstarife noch stark im Minus. Und zwar fehlen bei der AM Wunsch noch 3.990 Euro und bei der Heidelberger noch 3.716 Euro zum Break Even (Ausgleich eingezahlter Beiträge zum Vertragsguthaben).

Provisionstarife nicht erfreulich!

Ihren Break-Even erreichen beide Provisionstarife erst im 16. Jahr!*

Kunden erhalten hier ein paar hundert Euro mehr als die Summe ihrer bisherigen Einzahlungen.

Während übrigens der Abbruch des Vertrages im 16. Jahr bei dem Netto-Tarif mit einem Plus von 17.498 Euro (errechnet aus Vertragsguthaben 55.898 Euro minus kumulierter Anlagebetrag 38.400 Euro minus Einmalhonorar 1.000 Euro) schon gar nicht mehr nach einem „Unfall“ aussieht.

Kurzum: Nicht nur beim planmäßigen Durchhalten des Vertrages, sondern auch im Fall des ungeplanten Abbruches während der Ansparzeit stehen Versicherte mit der Kostenstruktur und dem Kostenverlauf des Nettotarif-Vertrages erheblich besser da.

Und was bedeutet das nun konkret für Sie?

- Die Entscheidung über einen langfristigen Vorsorgevertrag im Versicherungsmantel ist weitreichend, führt zu „versunkenen Kosten“ und will wohl bedacht sein. Es kann nicht sein, dass wir uns vor einem Autokauf länger und intensiver informieren als vor einem solchen Vertragsabschluss.

- Je nach Ihren Lebensverhältnissen, Ihrem Alter und Ihrem Typ ist es auch möglich, dass die sachgerechte Entscheidung gänzlich gegen eine Versicherungslösung ausfällt. Denn die steuerlichen Vorteile sind gegenüber den höheren Kosten sowie dem Flexibilitätsverlust abzuwägen. Allerdings schätzen viele Menschen auch gerade diese Verbindlichkeit einer Versicherungslösung und finden, dass sie ihre Vorsorgedisziplin fördert.

- Kostenhöhe, Kostenstruktur und Kostenverlauf sind für die Vorteilhaftigkeit von langfristigen Vorsorgeverträgen entscheidend und sollten sowohl bei Brutto-Policen (Provisionstarifen) als auch bei Netto-Policen (Honorartarifen) sorgfältig geprüft werden.

- Auch die Kostenunterschiede zwischen Brutto-Policen sind erheblich. Jedoch sind nach meiner Erfahrung die günstigsten Angebote ganz überwiegend im Netto-Segment zu finden. Bei Neuabshluss eines Vorsorgevertrages kommt daher – auch unter Berücksichtigung der Honorare – nur ein Nettotarif in Frage.

- Haben Sie bereits Provisionstarife im Vorsorgebereich abgeschlossen, soll sollten Sie diese unbedingt gemeinsam mit einem Honorarberater überprüfen. Ganz nach dem Motto: Dem schlechten Geld kein gutes Geld hinterherwerfen. Oftmals lohnt sich der Umstieg auf den günstigen Nettotarif. Und sehr häufig ist dann zumindest noch ein extra Kleinwagen drin 🙂

- Gute Beratung ist Geld wert! Angemessene Beratungshonorare sind gut angelegt, wenn die Beratungsqualität stimmt. In der Honorarwelt sind die Fehlanreize Ihres Beraters erheblich geringer, wenn der Berater von Ihnen bezahlt wird. Sie wollen doch auch nicht, dass das Finanzamt Ihren Steuerberater bezahlt.

- Besonders schlecht werden Sie wahrscheinlich bedient, wenn Ihr Berater nur einen Anbieter vermitteln darf. Oder wenn er einen Anbieter deswegen bevorzugt, weil dieser ihm die höchste Vergütung bezahlt. Dies ist bei Ausschließlichkeitsvertrieben und Strukturvertrieben am häufigsten der Fall.

- Besonders gut werden Sie bedient, wenn Ihr Berater einkaufsorientiert statt verkaufsorientiert ist. Wenn er Ihnen also hilft, Ihre Vorsorgeziele möglichst gut zu erreichen – und nicht einfach ein Produkt verkaufen will. Solche Berater gibt es tatsächlich.

Sie sehen, die Suche lohnt sich!

Herzlichen Dank an das Team der HonorarKonzept GmbH für die fachliche Unterstützung sowie die Nutzung der neutralen Analysesoftware, ohne die mir ein vollständiger Vergleich zwischen den exemplarisch dargestellten Verträgen nicht möglich gewesen wäre. Ebenfalls vielen Dank an Volker Hildebrand (Vermögenswerkstatt), für wertvolle Hintergrundinformationen und Unterstützung.

Es ist eben auch für einen „ganz normalen Professor“ nicht wirklich einfach, alle Haken und Ösen des Tarifvergleichs zu durchschauen.

Herzliche Grüße

Hartmut Walz

Sei kein LeO!

* Die verbleibenden Fehlbeträge des 15. Jahres wurden der Vollständigkeit halber zusätzlich aufgeführt.

Erschienen am 04. Oktober 2019.

Der Hartmut Walz Finanzblog ist unabhängig, kosten- und werbefrei. Ich erhalte für Links und Empfehlungen keinerlei Honorar, Kick-back, Beteiligung o. ä.

Lieber Professor Walz, wieder einmal ein sehr gelungener Blogbeitrag von Ihnen, Chapeau!

Die bereits verfassten Kommentare konzentrieren sich auf 2 Fragestellungen:

1. Vor- und Nachteile eines Versicherungsmantels (Nettopolice) vs. ETF-Sparplan

2. Faire Vergütung eines Honorarberaters bzw. welche Vergütung ist angemessen?

Zu. 1 ist wahrscheinlich ein eigener Blogbeitrag von Nöten, zu dem ich Sie hiermit animiere:-) Hier wird von Seiten der Versicherungswirtschaft auch sehr oft und gerne verglichen. Durch versteckte Tricks wie z.B. Berechnung mit Ausgabeaufschlägen und hohen Umschlägen (Shift und Switch) während der Laufzeit (Thema Steuer) gewinnt in den Vergleichen immer der Versicherungsmantel. Diese Vergleiche halten natürlich einer genauen Prüfung nicht Stand. Wenn man einen ETF-Sparplan von Anfang an richtig umsetzt und auch beim Rebalancing auf eine steuer- und kostengünstige Umsetzung achtet, schlägt man einen Provisionstarif um Längen. Aber auch ein Nettotarif hat es hier schwer. Demgegenüber hat der Nettotarif einige Vorteile auf steuerlicher Seite. Hier wäre z.B. zu nennen, dass eine Todesfallleistung komplett steuerfrei ist. In dem Zusammenhang sei erwähnt, dass man gerade bei Nettotarifen die Laufzeit des Vertrages auf das Maximum ausreizen sollte, welches im Moment bei laufender Beitragszahlung das 85. Lebensjahr ist. Nur sollte es meiner Meinung nach auch in der Schicht 3 die Möglichkeit eines Anbieterwechsels analog Riester geben. Es wäre doch schön, wenn man unter Anrechnung der Vertragslaufzeit einfach sein komplettes Deckungskapital zu einem Nettotarif wechseln könnte. Man darf ja mal träumen?

Zu Punkt 2 könnte man sich sicherlich auch stundenlang die Köpfe heiß reden und man würde auf keinen gemeinsamen Nenner kommen. Es gibt aber auch bei der Honorarberatung Auswüchse, die nicht in Ordnung sind. So gibt es z.B. einige Marktteilnehmer, die unter dem Deckmantel der Honorarberatung das Honorar einer Nettopolice analog eines Provisionstarifes anhand der Beitragssumme berechnen. Unfassbar.

Auch die weit verbreitete Methode der Service-Fee bei Sparverträgen gilt es zu hinterfragen. Anders als in Ihrem Beispiel mit einer Betreuungsvergütung von 5 % des Monatsbeitrages wird ein prozentualer Wert des Vermögens, z.B. 1 % p.a., als Service-Fee genommen. Nur das das so Usus ist heißt noch lange nicht, dass das in Ordnung ist. Ich persönlich tue mich damit schwer, auf der einen Seite hohe Gamma-Kosten eines Provisionstarifes zu monieren und auf der anderen Seite die gleichen Kosten dann als Service-Fee wieder aufzuschlagen. Das hat schon ein Geschmäckle. Die Service-Fee Lösung kostet dann den Kunden gerade bei langen Laufzeiten später extrem Rendite. Da finde ich die Lösung 5 % vom Monatsbeitrag fairer. Klar, letztendlich kann jeder Honorarberater machen was er will. Der eine ist vielleicht mit 80.000 EUR Jahreseinkommen zufrieden und mit sich im Reinen, der andere braucht 200.000 EUR oder mehr. Vielleicht kommt ja irgendwann mal eine Gebührenordnung, wer weiß?

Bleiben Sie so wie Sie sind und weiter so.

Herzlichst

Stefan Schaaf

Lieber Herr Schaaf, vielen Dank für die sehr fundierte Anmerkung, die ja einen Blogbeitrag wert ist 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Hallo Herr Walz, danke für Ihren letzten Bericht. Ich bin ein sehr großer Fan Ihres Blogs. Durch die Auswahl Ihres Beispiels frage ich mich jedoch, wie sehr sie tatsächlich im Bilde hinsichtlich aktueller Tarife am Markt sind?! Ist Ihnen klar, dass die Heidelberger Leben seit 2014!! keine Tarife mehr anbietet? Ich würde mir von einem aktuellen Vergleich wünschen, dass die verglichenen Tarife am Markt auch aktuell erhältlich sind. Bei einem Autovergleich möchte schließlich auch die aktuell erhältlichen Autos verglichen haben. Viele Grüße aus der schönen Pfalz!

Lieber Herr Pawlick, dass Sie ein Fan meines Finanzblogs sind, freut mich natürlich sehr. Denn ich erarbeite ja die Inhalte mit der Motivation, Ihnen eine neutrale Information zu geben.

Über die Tariflandschaft am Markt bin ich ganz ordentlich informiert. Und auch die Tatsache, dass Heidelberger Leben nicht mehr im Neugeschäft angeboten wird. Jedoch habe ich diesen Tarif in die Analyse mit einbezogen, da unzählige Menschen eben dieses „Auto“ noch fahren – um in Ihrer Metapher zu bleiben. Und aufgrund der Analyse nun erkennen können, welche „Rostlaube“ sie sich von der Heidelberger Dreibuschstabengesellschaft haben aufschwatzen lassen.

Ich hoffe, Sie bleiben mir also als Fan erhalten – nun, da Sie die Hintergründe für die Auswahl kennen 😉

Und die neuen Tarife sind übrigens m. E. keinen Deut besser…

Herzliche Grüße, Hartmut Walz – Sei ein LeO!

Hartmut Walz

Hallo Herr Prof. Walz! Diesen Beitrag find ich ganz große Klasse. Hat wahrscheinlich viel Arbeit gemacht. Macht aber klüger. Mit meinem eigenen Vorsorgevertrag (Jugendsünde) bin ich nach 17 Jahren noch immer dicke im Minus. Daher die Frage, ob Sie und die Spezialisten von Honorarkonzept nicht auch noch ein paar Verträge anderer Versicherungen examplarisch beleuchten könnten.

Ich glaube, das würde nicht nur mich sehr interessieren…

Schon heute und schon für das bisher Geleistete vielen vielen Dank !

Eve

Liebe Eve, danke für Ihre Überlegungen, die ich gerne weitergebe.

Ihre ganz konkreten Vertrag sollten Sie unbedingt neutral begutachten lassen – Schlagwort „Schadensbegrenzung“.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Guten Tag Herr Professor Walz,

dieser Beitrag war für mich sehr aufschlussreich, da ich als Student in Marburg auch von einer „Dreibuchstaben-Gesellschaft“ einen ähnlichen Tarif aufgeschwatzt bekam und nach acht Jahren auf Rat meiner heutigen Frau mit Riesen-Verlust kündigte. Wie ich nie zweifelte, hatte meine Frau Recht: Lieber ein Ende mit Schrecken als ein Schrecken ohne Ende.

Leider sterben die LeOs nicht aus…

Mit freundlichen Grüßen von einem Ex-LeO

ein treuer Blogleser

Lieber Roman S., vielen Dank für diesen schönen Kommentar – anerkennende Grüße an Ihre Frau 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Beginnend mit einer Einmaleinlage von 200 EUR auf einen ETF-Sparplan mit 6% Rendite und 200 EUR Sparrate monatlich erhält man nach 30 Jahren bei 72.200 EUR Einzahlung ca. 130.000 Zinsen und ein Gesamtkapital von ca. 202.000 EUR. Selbst unter Abzug der Abgeltungssteuer (Single) in Höhe von ca. 24.000 EUR verbleiben dem Anleger 162.000 EUR. Durch selbständige Eigenanlage (ohne Honorarberater) erhält man somit ca. 17.000 EUR mehr (Gegenwert eines neuen Kleinwagens, z.B. nach heutigem Wert ein VW UP!).

Lieber Herr Dr. Kanthak, auch Sie vergleichen eine Lösung mit Beratungsleistung gegenüber einer Lösung ohne Beratungsleistung. Dies ist zulässig, sollte jedoch explizit gemacht werden (Äpfel-mit-Birnen-Vergleich). Ich habe in meinem Auswertungsteil ausdrücklich darauf hingewiesen, dass ein mündiger Selbstentscheider, der Flexibilität höher gewichtet als den steuerlichen Vorteil, die beratungsfreie do-it-yourself-Alternative wählen kann.

Wenn ich nun nur auf die Zahlen schaue, ist Ihre Rechnung ist Steuern und Kosten korrekt.

Jedoch ist es nicht korrekt, wenn Sie bei der Selbstanlage überhaupt keine Kosten berücksichtigen, während ja in Nettopolice alle Kosten (d. h. auch die Kosten der Geldanlage) berücksichtigt werden. Alleine dies rafft den schönen VW UP dahin … 😉

Eine weitere Unstimmigkeit fürchte ich, in Ihrer Steuerrechnung gefunden zu haben. Kann es sein, dass Sie die KESt pauschal am Ende überschlägig in Abzug bringen? Dies wäre unrichtig, da die KESt ja jährlich über die gesamte Laufzeit in Abzug zu bringen ist und den weiteren Kapitalaufbau schmälert. Und ob der Steuerpflichtige Single ist oder nicht, ist hierbei irrelevant.

Trotzdem vielen Dank für Ihren Diskussionsbeitrag und Ihr Interesse. Und weiterhin viel Erfolg bei allem, was Sie anpacken.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Sehr geehrter Herr Dr. Kanthak,

ich möchte Ihre Berechnung und Überlegungen nicht anzweifeln – Sie werden Ihre Zahlen begründet wissen. Leider sind sie mir jedoch noch nicht ganz plausibel. Ich habe mir erlaubt, den Fondsrechner der Plattform zinsen-berechnen.de zu Rate zu ziehen und hier 200€ x 30 Jahre (=72.000,-€) mit einem Kurszuwachs von 6% p.a. (ohne Ausschüttungen/Erträge) berechnet. Ich komme somit auf eine Nettorendite von 6% p.a. und einem Endwert von 195.851,-€ – also steuerfrei.

Wie Herr Prof. Walz schon anmerkte, setzen ihre 6% p.a. zudem „verdiente“ Fondskosten voraus, wodurch die tatsächlich, erzielte Rendite etwas höher sein müsste!? Und unter Berücksichtigung der Steuer auf den Kursgewinn reduziert sich der Erfolg auf ca. 159.500,-€ bei einer dann verbleibenden Rendite von 4,85% p.a. nach Kosten und Steuer! Mehr als bei der Police – Sie haben Recht! 🙂

Um aber ein differenzierteres Bild zu erzielen stelle ich folgende Überlegung an: gleiche ETF-Kosten von lediglich 0,20% aber jährliche Ausschüttungen berücksichtigen:

1) Wenn man also bei dem Kurszuwachs (6% p.a.) noch eine Ausschüttung von 1% p.a., quasi die Dividenden eines Aktien-ETF (in Summe dann nun 7% „Ertrag“), vermutet und die Abgeltungsteuer richtigerweise auch auf die jährl. Ausschüttung berechnet, dann reduziert sich das Ergebnis auf knapp 160.000,-€. Sie haben Recht – das wäre (allerdings bei höheren Erträgen und einer Rendite von 5,95% p.a.) immer noch mehr als in der Police!

2) Um es nicht zu verkomplizieren reduziert sich das Ergebnis aber stark, wenn Ihre Renditeerwartung von 6% p.a. inkl. Ausschüttungen sein sollen (also lediglich 5% Kurszuwachs und 1% Ausschüttung p.a.) – dann verbleiben nur noch 136.000,-€ und somit weniger als in der Police!

Und spätestens jetzt kommt die Steuervorteilhaftigkeit einer Police zum Tragen – ohne weitere Kriterien zu beleuchten.

Ich danke Ihnen für Ihre Anmerkungen, die im Sinne der Aufklärung allen Lesern zum Verständnis der Vor-/Nachkosten und einer Steuer-Betrachtung hoffentlich weiter beiträgt. Wir wollen ja keine Leo’s sein! 🙂

Volker Hildebrand

Sehr geehrter Herr Prof. Walz,

als leidenschaftlicher Autofahrer konnte ich mir bei der Lektüre Ihres Artikels ein kräftiges Schmunzeln nicht verkneifen. Dieses Bild macht das trockene Thema sehr viel sympathischer.

Für mich war die Kernfrage Ihres Artikels „Wieviel Geld ist Gute Beratung wert ?“.

Gute Beratung bedeutet für mich, ein im Vergleich zu anderen Produkten besseres und transparentes Ergebnis zu erzielen. Ich bin mir nicht sicher, ob ich dieses Ziel mit einem Honorarberater automatisch und besser erreiche. Denn außer der offengelegten Anfangsgebühr von 1.000,00 € und der laufenden Gebühr von immerhin 5 % des laufenden Beitrags bleibt bei der myLife-Variante vieles intransparent. Man müsste dem Honorarberater und vor allem dem Produkt myLife demnach hohes Vertrauen schenken. Wie die (versprochene) Rendite in Höhe von 6 % vor Steuern erzielt wird, bleibt bis auf den ETF-Hinweis doch ziemlich unklar. Jedenfalls gehe ich davon aus, dass auch hier nur maximal die Marktrendite erzielt werden kann oder können die zaubern oder dauerhaft den Markt schlagen?

Wieviel Geld – sprich Provision – einem der Zugang zu einer sogenannten Netto-Police wert ist, muss natürlich jeder für sich entscheiden. Im Grunde ist eine solche Police vermutlich nichts anderes als ein simpler ETF-Sparvertrag, denn während der Ansparphase ist offensichtlich keine Todesfallleistung inkludiert. Ich habe mir deshalb einmal die Mühe gemacht und diese Netto-Police mit einem 6 %igen (ETF-)Sparvertrag verglichen. Die zugrunde gelegten Annahmen blieben gleich.

Das Bruttoergebnis betrug hierbei 181.194 €, nach Abzug der Kapitalertragssteuern verblieben immerhin noch 156.783 €. Hinzu kommt allerdings ein nicht unerheblicher Faktor, nämlich die Provision in Höhe von 1.000,00 €, die gleich am Anfang fällig wird. Denn lege ich in meinem Beispiel diesen scheinbar harmlosen Betrag für 30 Jahre mit 6 % Verzinsung zusätzlich an, entsteht nach Steuern ein zusätzliches Gesamtergebnis von 3.556,84 €.

Um die Frage nach dem Wert der Honorarberatung zu beantworten vergleiche ich beide Ergebnisse:

myLife Honorarberatung brutto 161.174 € / nach Steuern 145.476 €

6%iger ETF Sparvertrag brutto 181.194 € / nach Steuern 156.782 € zuzüglich Ertrag aus Einmalanlage 1.000 € = 3.557 €

Das Ergebnis aus einem einfachen ETF-Sparvertrag mit 6 %iger Verzinsung ist in meinem Beispiel netto um insgesamt 14.863 € bessser. Die Honorarberatung kostet demnach genau diesen Betrag, der immerhin fast 21 % der Ansparleistung entspricht.

Vermutlich ist die Inanspruchnahme eines transparenten Honorarberaters immer noch die bessere Wahl gegenüber einer Provisionspolice. Auch Dank Ihrer Aufklärungsarbeit bin ich viel kritischer geworden und würde in diesem Falle ein klares Nein zu myLife sagen, sofern ich mich nicht völlig verrechnet habe. Ich beherzige lieber Ihre Ratschläge, streue breit und vermeide Kosten – bin ja meistens kein LEO!

Herzliche Grüße

Detlef J.

Lieber Detlef J., auf alle Fälle herzlichen Dank für Ihren sehr ausführlichen Kommentar und die Mühe, die Sie sich damit gemacht haben. Ich kann Ihre Überlegungen zwar nur teilweise nachvollziehen und wir müssen aufpassen, nicht „Äpfel“ mit „Birnen“ zu vergleichen. Aber gerade die respektvolle gemeinsame Suche nach dem besten Weg hilft ja den BlogleserInnen. Und – je nach Typ und Beratungsbedürfnis – kann ja für den einen der selbstgestrickte ETF-Sparplan und für den anderen die Versicherungslösung sinnvoll sein. Das habe ich jedoch alles bereits im Beitrag klar zum Ausdruck gebracht. Und ich vergleiche „Apfel“ mit „Äpfeln“, nämlich unterschiedliche Vorsorgeverträge auf Basis von Versicherungen. Auf die Möglichkeit „Birne“, nämlich des „do-it-yourself“ mittels ETF-Sparplan habe ich auch explizit hingewiesen.

Ein paar Punkte, in denen ich Ihre Argumentation nicht nachvollziehen kann:

– Keineswegs möchte ich auf Kleinigkeiten wie z. B. die Verwechslung von Honorar und Provision „herumreiten“. Der Sinn Ihrer Argumentation ist trotzdem verständlich.

– die Annahme der 6 % Marktrendite geht ja gerade nicht davon aus, dass jemand den Markt schlagen würde. Sie gilt für alle drei Vergleichsprodukte (dies wurde auch klar beschrieben). Ich fände es grob unseriös, wenn ich eine der Alternativen positiver darstellen würde, indem ich ihr zugute hielte, dass dort eine Outperformance über zig Jahre erreicht würde.

– Warum Sie dem Nettoprodukt zusätzlich „viel Vertrauen“ schenken müssen, verstehe ich nicht, da dort alle auftretenden Kosten vor Abschluss klar und vollständig ausgewiesen werden.

– Schließlich kann ich Ihre Zahlen nicht nachvollziehen (womit ich Ihnen aber keinen Fehler unterstellen möchte). Die zentrale Frage ist, ob Sie die beim ETF-Sparplan bereits während der Laufzeit jährlich anfallende KESt auch jahresweise berücksichtigt haben. An dieser Stelle biete ich an, dass wir uns bilateral abstimmen und das Ergebnis unserer Berechnung dann als Blogkommentar veröffentlichen.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!