Covered-Call-ETFs

Monatlich stabiles passives Einkommen?

Noch mehr als den berühmten Lotto-Gewinn wünschen sich die meisten Menschen ein stabiles Zusatzeinkommen – genauer gesagt: ein „arbeitsfreies“ oder „passives“ (Zusatz-) Einkommen. Irgendwie eine Gans, die goldene Eier legt…

Menschen lieben regelmäßiges Einkommen

Die meisten Menschen sind Rent-Seeker – das ist nichts Schlimmes. 😊 Es bedeutet einfach, dass sie am liebsten eine sichere regelmäßige zukünftige Zahlungsfolge (Rente, Annuität) hätten.

Die ist ihnen sogar lieber als eine wertgleiche heutige Einmalzahlung[1].

Aus diesem Grund ziehen auch viele Menschen niedrige regelmäßige Zinszahlungen aus Festgeldern, Geldmarktkonten und Anleihefonds den höheren Dividendenzahlungen und langfristigen Kursgewinnen von Aktien vor.

Covered-Call-ETFs versprechen exakt das. Regelmäßige stabile (zumindest relativ stabile) Ausschüttungen! Oft sogar monatlich.

Kein Wunder, dass Covered-Call-ETFs derzeit großes Medieninteresse erhalten, obwohl sie hierzulande derzeit (noch) eine von ihrer Verbreitung her völlig unbedeutende Form aktiver ETFs sind.

|

*** In Deutschland werden Covered-Call-ETFs aktuell mit großem medialen Aufwand gehypt und vor dem Hintergrund sinkender Zinsen und einer angeblich zu erwartenden „Zinswüste“ als Geheimtipp und Alternative zu Festgeldanlagen, Geldmarktkonten und Anleihefonds empfohlen. Angeblich gäbe es in den USA bereits fast 450 auf Optionsstrategien beruhende ETFs, in die allein 2023 rund 47 Milliarden US-Dollar investiert worden seien. Hüten Sie sich vor überzogenen Erwartungen. Erkennen Sie die Risiken. Und bilden sich Ihre eigene Meinung. Kurz: Seien Sie mit diesem Blogbeitrag früher schlau 😊 |

Wie funktionieren Covered-Call-ETFs? – Ein konkretes Beispiel

Global X NASDAQ 100® Covered Call UCITS ETF USD

Um das „Strickmuster“ von Covered-Call-ETFs zu erläutern, gehe ich auf das derzeit am stärksten diskutierte Beispiel eines Covered-Call-ETF ein, nämlich den Global X NASDAQ 100® Covered Call UCITS ETF USD mit der ISIN: IE00BM8R0J59.

Dieses Produkt weist aktuell ein mittelgroßes Fondsvolumen von knapp 220 Mio. US-$ und eine TER von 0,45% p.a. auf[3]. Der ETF bietet – stark vereinfacht gesagt[4] – die Rendite einer gedeckten Kaufoption auf den Nasdaq 100 Index.

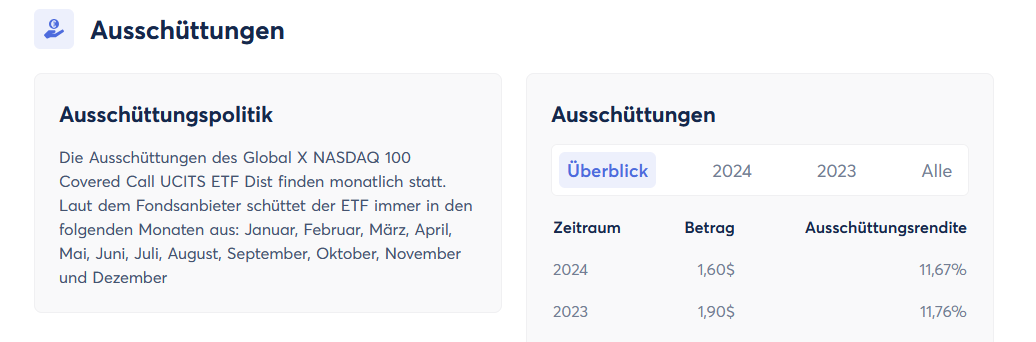

Der ETF ist wahrscheinlich deshalb in aller Munde, weil er „verlässliche“ Ausschüttungen von monatlich rund 1% des eingesetzten Kapitals in Aussicht stellt.

Und weil das so unglaublich klingt (oder weil man die Kunden wohl für doof hält), werden die zwölf Ausschüttungsmonate sogar konkret benannt. Sind Sie auch so beeindruckt wie ich? Schauen Sie selbst:

Quelle der Ausschüttung sind neben den – eher untergeordneten – Dividendenzahlungen der enthaltenen Unternehmen vor allem Optionsprämien, die der Fonds vereinnahmt.

Das klingt natürlich klasse, will aber erst einmal verstanden sein.

Sind Sie „angefüttert“ oder sogar „geflasht“ und wollen eine Erklärung, wie das funktionieren soll – oder ob das überhaupt funktionieren kann? Hier ist sie:

Das CALL im Covered-Call-ETF

Covered-Call-ETFs verdienen am Verkauf von Optionsrechten an den Aktien, die im ETF enthalten sind. Und zwar an Kaufoptionsrechten. Call ist der englische Fachausdruck für eine Kaufoption.

Diese Möglichkeit, Aktien zu erwerben (Kaufoption) verkauft der ETF-Anbieter (Verkäufer der Kaufoption) an einen anderen Marktpartner (Käufer der Kaufoption). Bei jeder Kaufoption[5] gibt es also einen Käufer und einen Verkäufer – was zunächst einmal verwirrend klingt[6], aber was Sie nicht unbedingt näher verstehen müssen[7] 😊

Es sei, denn es interessiert Sie grundsätzlich – dann finden Sie zusätzliche Hintergrundinformationen im Erklärkasten am Ende des Beitrags.

Hier nur in Kürze:

Der Käufer der Kaufoption erwirbt vom ETF-Anbieter das Recht, während einer vereinbarten Zeitspanne die im Index (hier NASDAQ 100®) enthaltenen Aktien zu einem Fixpreis zu erwerben. Er ist also berechtigt, aber nicht verpflichtet.

Der ETF-Anbieter als Verkäufer der Kaufoption ist hingegen verpflichtet, die Aktien während der vereinbarten Zeitspanne zum Fixpreis zur Verfügung zu stellen. Für diese Verpflichtung erhält er eine definierte Zahlung (=Optionsprämie).

Hartgesottene Spekulanten kassieren am liebsten Kaufoptionen für Assets (Aktien), die sie überhaupt nicht besitzen, da hier der spekulative Hebel am größten ist. Dann wären die verkauften Kaufoptionen uncovered, also ungedeckt.

Das COVERED im Covered-Call-ETF

Bei den hier beschriebenen ETFs handelt es sich jedoch immer um Kaufoptionen, denen ein tatsächlicher Besitz der Aktien entspricht – sie sind also gedeckt – daher Covered Call ETF.

Das Management des ETFs tritt also stets als Verkäufer einer gedeckten Kaufoption auf – folglich fließen dem ETF die Optionsprämien zu, die den größten Teil der monatlichen Ausschüttungen an die Anleger ausmachen.

Und das soll funktionieren?

Antwort: Grundsätzlich lassen sich durch den Verkauf von gedeckten Kaufoptionen zweifellos Prämien erzielen.

Jedoch bleiben zwei Punkte offen:

- Sind 12% Ausschüttung pro Jahr realistisch erwartbar – also kann die Gans überhaupt auf Dauer so viele goldene Eier legen?

- Wie gut funktioniert ein Covered-Call-ETF in den unterschiedlichen Phasen eines Aktienmarkt-Zyklus? Mit anderen Worten: Findet die Gans durchgängig ausreichend Nahrung oder stirbt sie in ungünstigen Marktphasen an Auszehrung?

Zu 1 | Wie realistisch sind rund 12% p.a. Ausschüttung auf Dauer?

Covered-Call-ETFs sprechen ganz offensichtlich Anleger an, die eine regelmäßige und einigermaßen konstante Ausschüttung wünschen. So weit so gut. Aber in welcher Höhe ist das realistisch?

Lassen Sie uns – ohne uns in Details zu verlieren – von der langjährig auf Aktienmärkten erzielbaren Gesamtperformance (vor Steuern und vor allem vor Inflation) von knapp 9% p.a. ausgehen.

Und wenn wir dann konservativ die im Beispiel genannte TER von 0,45% sowie zusätzliche Kosten auf Fondesebene abziehen und mit ca. 8% p.a. kalkulieren, dann fällt sofort eine Lücke zu den in Aussicht gestellten rund 12% p.a. auf.

Wer für eine aktienbasierte Anlage eine über der langfristigen Durchschnittsrendite der Aktienmärkte liegende Rendite verspricht, muss diese zu Lasten anderer Marktteilnehmer erzielen. Diese müssten folglich eine langfristige Minderperformance im Vergleich zum Marktdurchschnitt erleiden.[8]

Im konkreten Fall müssten die Käufer der Kaufoption so irrational[9] sein, dass sie nicht nur einmalig, sondern dauerhaft eine zu hohe Prämie bezahlen. Das ist jedoch nicht anzunehmen. Denn die Marktteilnehmer, die von einem ETF-Anbieter Kaufoptionen für einzelne Aktien erwerben sind professionell und ebenfalls gewinnorientiert.

Allein diese simple Überlegung führt schon zu dem Ergebnis, dass Ausschüttungen von rund 12% p.a. in vielen Börsenphasen nur unter Verlust von Substanz – also durch eine Teil-Liquidation von Fondsvermögen – möglich sind.

Um nachhaltig rund 12% Ausschüttung leisten zu können, müsste der ETF diese Zahlungen auch selbst mindestens vereinnahmen, ohne seine Vermögenssubstanz anzugreifen. Genau das stelle ich jedoch in Frage.

Bereits aufgrund dieser Überlegung halte ich die Werbeaussagen für den beispielhaft aufgeführten Global X NASDAQ 100® Covered Call UCITS ETF USD für unrealistisch optimistisch.

Zu 2 | Wie gut funktioniert ein Covered-Call-ETF in unterschiedlichen Marktphasen?

Sie wissen, dass Börsenmärkte höchst unterschiedlichen Marktphasen unterliegen, bei denen sich scheinbar kluge Strategien extrem gegensätzlich auswirken. Sie wissen außerdem, dass an der Börse nicht geklingelt wird und niemand die Marktphasen zuverlässig vorhersehen kann – auch wenn es im Nachgang meist alle gewusst haben.

Sie wissen außerdem, wie fatal es bereits ist, wenn Sie lediglich wenige extrem gute Börsentage verpasst haben, weil Sie Kapital an der Seitenlinie (z.B. in Tages- oder Festgeld) geparkt hatten.

Lesen Sie z.B. hier nach im Blogbeitrag: An der Börse wird nicht geklingelt: Unsere besten und unsere schlechtesten Tage – Market Timing.

Vor diesem Hintergrund lassen Sie uns einmal kurz schauen, was die Covered-Call-Strategie bringt. Und welche Risiken bzw. Opportunitätsverluste unvermeidbar auftreten.

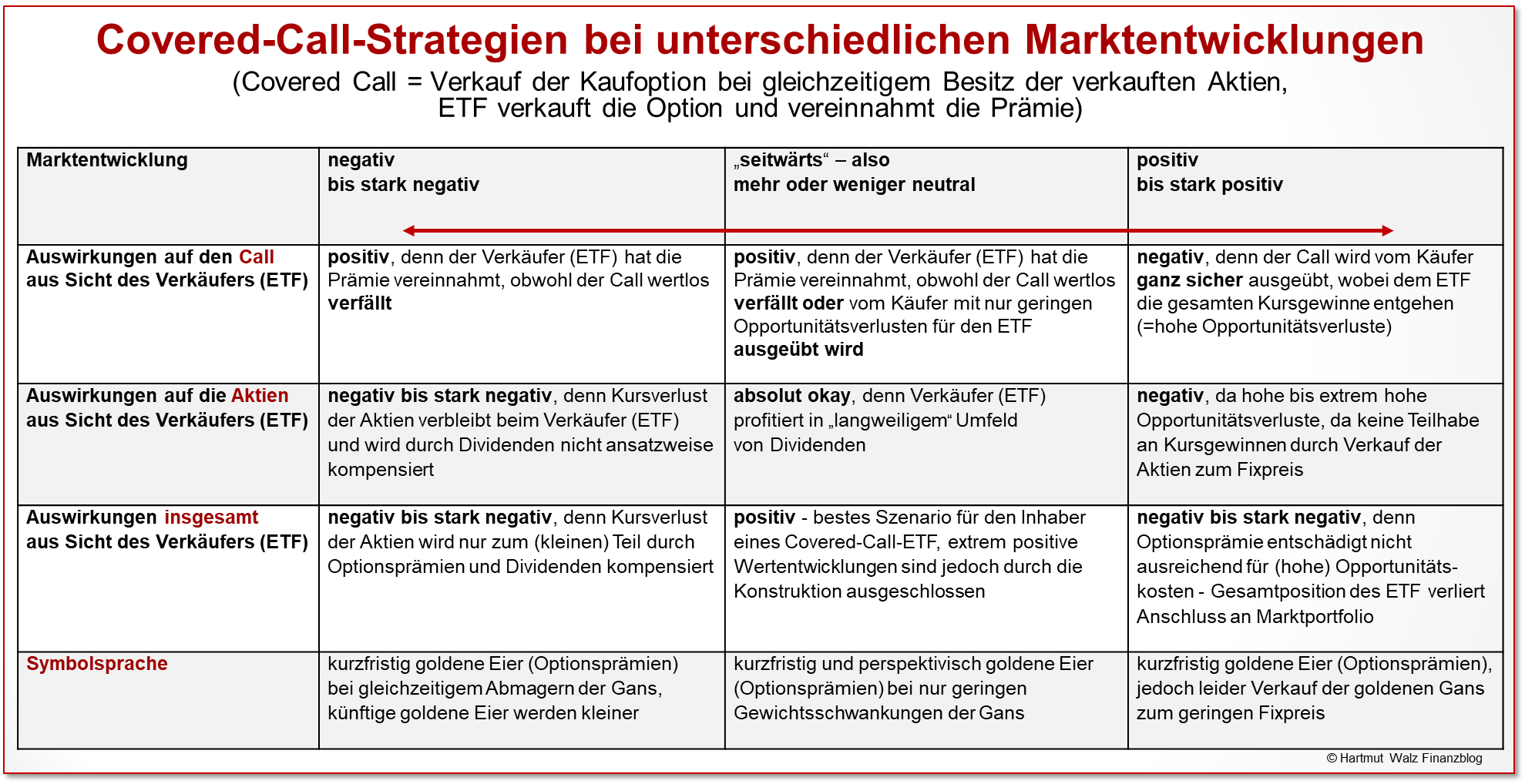

Die nachfolgende Abbildung zeigt drei (Extrem)Szenarien – die Grauzonen dazwischen können Sie sich leicht selbst erklären.

Erläuterung der Szenarien von links nach rechts also von (extrem) negativer bis (extrem) positiver Entwicklung der Aktienmärkte:

Negativ-Szenario bis hin zu Crash-Szenario (links):

Die Gesamtauswirkung einer (extrem) negativen Entwicklung des Referenzindex (NASDAQ100®) trifft die ETF-Anleger hart, da die vereinnahmte (geringere) Optionsprämie den (größeren) Kursverlust nur zum (kleinen) Teil vermindern kann.

Die im Netz mehrfach gefundene Aussage, dass Covered-Call-ETFs ja aufgrund der Option gegen hohe Kursverluste abgesichert seien, sind – ehrlich gesagt – grober Unsinn. Der ETF hat ja eine Kaufoption gegen Gebühr verkauft, er hat nicht eine Verkaufsoption zur Absicherung gegen fallende Kurse gekauft – mal wieder der kleine Unterschied zwischen Operation und Obduktion 😊

Kurzum: Die Anleger haben zwar die Prämie kassiert, aber die nächste Runde beginnt auf niedrigerem Kursniveau (Wertverlust) – und mit wahrscheinlich auch geringeren Optionsprämien.

Seitwärts-Szenario, kleine Verluste bis kleine Gewinne (mittig):

Hier profitiert der ETF maximal. Er vereinnahmt neben den Dividenden die Optionsprämie und erleidet weder nennenswerte Verluste bei den investierten Aktien, noch nennenswerte Verluste durch Opportunitätskosten aufgrund entgangener Kursgewinne.

Kurzum: Es gibt weder durch erlittene Risiken noch durch „verkaufte“ Kurs-Chancen größere Verluste, welche die Freude über die vereinnahmte Optionsprämie verderben.

Positiv-Szenario bis hin zu Euphorie-Szenario (rechts):

Hier sieht der ETF – oberflächlich und nur isoliert betrachtet – ganz gut aus.

Denn es gibt keine Vermögensverluste (erlittene Risiken). Nur führt die Ausübung der Option zur Weggabe der Aktien – und zwar zu einem im Vergleich zum Marktwert (viel) zu geringem Preis. Hier entstehen somit (hohe) Opportunitätsverluste: Dem ETF entgeht der weitere Wertanstieg der Aktien.

Kurzum: Je stärker die Aktien im Referenzindex (NASDAQ100®) steigen, desto stärker fällt der ETF im Vergleich hierzu zurück, weil Kurs-Chancen im Tausch mit der Optionsprämie hergegeben wurden.

Der Brunnen auf dem Brehnaer Markt zeigt tatsächlich eine (steinerne) Gans, die auf 12 goldenen Eiern sitzt.

Fazit – Mein Urteil über Covered-Call-ETFs

Monatliche Ausschüttungen von rund 1% können nicht auf Dauer funktionieren.

Die Höhe der erzielbaren Optionsprämie für den oben beschriebenen Verkauf von Kaufoptionen hängt von der erwarteten Marktvolatilität ab – also davon, wie stark die Schwankungen der Aktienkurse sind, die die Marktteilnehmer für die Zukunft annehmen.

Je größer die erwartete Volatilität, desto höher die erzielbaren Prämien.

Also kein Wunder, dass hohe Ausschüttungen von Covered-Call-ETFs versprochen werden, deren Aktien sich in besonders schwankungsanfälligen Indices (wie z.B. dem Nasdaq) wiederfinden.

Bei einem „langweiligeren“ Index – z.B. auf Basis-Konsumgüter (Food & Beverage) wären die erzielbaren Prämien erheblich geringer.

Das Dumme daran: Bei den volatilen Märkten treten die Fälle ganz links und ganz rechts in der obigen Abbildung besonders häufig ein. Die Wahrscheinlichkeit von starken Kursgewinnen (die dem ETF verloren gehen) und starken Kursverlusten (die dem ETF voll erhalten bleiben) ist sehr hoch.

Klingt irgendwie nach einer schiefen Wette, oder!?

***

Für tiefergehend interessierte Leser und Kritiker habe ich noch einen Teil 2 zu Covered-Call-ETFs geschrieben: 7 Scheinargumente von Covered-Call-ETF-Profiteuren –

und ihre Widerlegung. Es war mir eine Freude 😊

***

Und was bedeutet das nun konkret für Sie?

- Covered-Call-ETFs verdienen das Geld, das sie an ihre Anleger ausschütten, zum größeren Teil durch vereinnahmte Optionsprämien, die sie mit dem Verkauf gedeckter Kaufoptionen erzielen. Der kleinere Teil stammt aus Dividenden der im ETF enthaltenen Aktien.

- Da die verkauften Kaufoptionen durch die im ETF enthaltenen Aktien gegengedeckt sind, ist das Geschäftsmodell von Covered-Call-ETFs nicht als besonders riskant oder spekulativ zu bewerten.

- Jedoch gibt es die ausgeschütteten Prämien auch nicht umsonst (Blogbeitrag: No free lunch – Es gibt nichts umsonst). Sondern diese Prämien bezahlen den Nachteil, dass der Covered-Call-ETF auf Gewinnchancen aufgrund Kursanstiegs der Aktien verzichtet, während er den Kursverlusten der Aktien ungesichert ausgesetzt ist.

- Die Höhe der erzielbaren Prämien hängt von der Schwankungsintensität (=Volatilität) der im ETF enthaltenen Aktien ab.

- Eine monatliche Ausschüttung von rund 1% des Kapitaleinsatzes, also rund 12% p.a. erscheint als nicht dauerhaft bzw. nachhaltig möglich. Denn eine solche Ausschüttungshöhe bedeutet sachlogisch eine „Rente mit Kapitalverzehr“, d.h. der ETF verliert langfristig an Substanz.

- In Phasen starken Kursanstiegs werden die verkauften Kaufoptionen vom Marktpartner ausgeübt – er bekommt also die Aktien unter Marktpreis, wodurch Opportunitätsverluste beim ETF entstehen.

- In Phasen starker Kursverluste sinkt der Wert der ETFs kräftig – die vereinnahmten (und an die Anleger ausgeschütteten) Prämien trösten da nur wenig.

- Beim späteren erneuten Verkauf von Kaufoptionen nach einem Kursverfall beziehen sich realistischer Weise die erzielbaren Prämien auf einen niedrigeren Wert und werden (in Absolutbeträgen wie US-$ oder Euro ausgedrückt) geringer sein.

- Lediglich in für den Covered-Call-ETF günstigen Marktphasen (Seitwärtsbewegung oder minimales Kurswachstum) ist die Ausschüttung von ca. 1% pro Monat ohne Substanzverlust denkbar.

- Das Leistungsversprechen monatlicher Auszahlungen ist dem Grunde nach machbar, jedoch der Höhe nach unrealistisch. Auf Dauer realistisch ist eher ein Wert von 0,2 bis 0,3% pro Monat also ca. 2,5 bis 3% pro Jahr.

- Das Versprechen monatlicher Auszahlung lockt viele Anleger. Jedoch wäre es klüger, monatlich benötigtes passives Einkommen aus einer dafür angelegten Liquiditätsreserve zu entnehmen.

- Auch mit einem regelmäßigen Verkauf von ETF-Anteilen kann monatliches Einkommen erzielt werden. Hiervon rate ich jedoch ab – Stichwort: negativer Cost-Averaging-Effekt aufgrund des Rendite-Reihenfolge-Risikos (=Sequence of Return Risk, vgl. hierzu ab Seite 296 im Buch „Geld- und Finanzfragen“)

- Das Rendite-Reihenfolge-Risiko lässt sich auch durch Covered-Call-ETFs nicht vermeiden. Es zeigt sich dort nur in anderem Gewande und wird von unerfahrenen Anlegern daher nicht als solches erkannt.

- Während einige unverbesserliche „Tschaka-Tschakas“ die Anleger vor allem mit den monatlichen Zahlungen „anfüttern“, sind andere Quellen kritischer. Sie empfehlen Covered-Call-ETFs „lediglich für erfahrene Anleger“ „als ergänzendes Investment“ oder im Rahmen der Core-Satellite-Strategie als randständigen Satelliten.

- Ich bin da noch konsequenter: Warum sollten „erfahrene Anleger“ ihr Portfolio mit einem nicht nachhaltig erfolgversprechenden Satelliten verschlechtern? Zusätzliche Diversifikation sehe ich nicht. Und Geld mit schlechten Satelliten zu verschenken, ist m.E. keine gute Idee. Finger weg!

- Seien Sie früher schlau: In der letzten Niedrigzinsphase wurden in Deutschland in großem Stil offene Immobilienfonds als Alternative zu Geldmarktanlagen bzw. Festgeld empfohlen – was im Ergebnis ein sehr schlechter Rat war. Aktuell sollten wir klüger sein und uns keine Covered-Call-ETFs als Mittel gegen die „Zinsdürre“ aufschwatzen lassen.

Hintergrundinformation für Interessierte mit wenig VorkenntnissenWenn Sie einem Dritten das Angebot machen, einen Gegenstand (Ihr gepflegtes Auto, eine Goldmünze, eine Aktie) in der Zukunft zu einem heute bereits garantierten Preis kaufen zu können – aber eben nicht zu müssen – (Ihr Gegenüber hat also eine Kauf-Option), dann erhalten Sie dafür eine Gebühr oder Prämie. Diese Prämie nennt man bildhaft Stillhalterprämie. Denn Sie müssen ja stillhalten und abwarten ob Ihr Gegenüber (Optionskäufer) zuschlägt und Ihnen Auto, Goldmünze oder Aktie zum Festpreis abnimmt oder nicht. (Bei den heute auf den Terminmärkten handelbaren Optionsgeschäften müssen Sie natürlich nicht mehr bis zum Ende stillhalten, daher ist der Ausdruck Stillhalterprämie etwas aus der Mode gekommen.) Günstig für Sie ist es, wenn die Marktpreise für den Gegenstand (Sie wissen schon Auto, …) ziemlich konstant bleiben oder sich nur minimal ändern. Denn Sie haben den vereinbarten Preis wahrscheinlich ein wenig über dem aktuellen Marktpreis (=Kassakurs) festgelegt. Und wenn Ihr Vertragspartner keinen Gewinn sieht, wird er die Option verfallen lassen und Sie haben erstens weiterhin Ihr Auto (…) und außerdem die Optionsprämie. Unvorteilhaft für Sie wäre es jedoch, wenn die Autopreise (oder …) während der Optionszeit stark steigen, denn diese Chance (goldenen Schwan) haben Sie für die Optionsprämie hergegeben. Ihr Vertragspartner wird freudestrahlend Ihr Auto (oder …) zum Fixpreis abholen und mit Gewinn weiterverkaufen. Und Sie müssen entweder laufen („dumm gelaufen“) oder sich ein anderes Auto teurer als Ersatz beschaffen – da ja die Autopreise am Markt gestiegen sind. Kurz gesagt, steigende Marktpreise sind nicht gut für Sie. Besonders, wenn sie größer sind als Ihre kassierte Prämie. Ebenso unvorteilhaft für Sie wäre es jedoch, wenn die Autopreise (oder …) während der Optionszeit kräftig fallen, denn dann wird Ihr Vertragspartner seine Kaufoption nicht ausüben und Sie bleiben auf dem im Wert gefallenen Gegenstand sitzen oder verkaufen mit Verlust. Zusammenfassend sind Sie also beim Verkauf einer Kaufoption der Gewinner, wenn die Marktpreise während der Optionsfrist mehr oder weniger konstant bleiben (Szenario 1) und Sie sind Verlierer, wenn diese stärker steigen (Szenario 2) oder fallen (Szenario 3). Im Fall von extremen Kursverlusten (z. B. Aktiencrash oder Wirecard) Die Optionsprämie ist Ihnen in allen drei Fällen sicher, wird jedoch bei Szenario 2 und 3 zum „Trostpreis“. Da Sie das Auto (oder …), für das Sie eine Kaufoption zugunsten Ihres Vertragspartners gegeben haten, tatsächlich besitzen, ist die Option gedeckt, also „covered“. Würden Sie eine Option vergeben, ohne überhaupt das Auto (…) zu besitzen (= uncovered), wäre das im Szenario 1 und 3 sehr lukrativ, da Sie eine Prämie ohne jeglichen Kapitaleinsatz kassieren könnten à Rendite gegen unendlich). Szenario 2 würde jedoch extrem unangenehm, da Sie das versprochene Auto (…) erst einmal teurer, d. h. mit Verlusten am Markt erwerben müssten, um es dann zum versprochenen Preis Ihrem Partner übergeben zu können[10]. Covered-Call-ETFs spielen exakt das Spiel des gedeckten Optionsverkaufs und erzielen Erträge aus dem Verkauf von Kaufoptionen von Aktien, die sich im Fondsvermögen befinden. Denn: Autos haben die ja nicht.😊 Die monatlichen Ausschüttungen stammen zum größten Teil aus den Optionsprämien der verkauften Optionen (hinzu kommen noch Dividenden der im Fonds befindlichen Aktien). |

Weiterführende Blogbeiträge:

- Arbeitsfreies bzw. passives Einkommen: Renten, Erträge & Co.

- Teil 1 und 2 zum Market Timing – an der Börse wird nicht geklingelt

- No free lunch – Es gibt nichts umsonst

- Aktive Aktien-ETFs

***

Für tiefergehend interessierte Leser und Kritiker habe ich noch einen Teil 2 zu Covered-Call-ETFs geschrieben: 7 Scheinargumente von Covered-Call-ETF-Profiteuren –

und ihre Widerlegung. Es war mir eine Freude 😊

***

Ein herzlicher Dank geht an Prof. Dr. Georg Köpf

für den wertvollen fachlichen Austausch zum Thema Covered-Call-ETFs!

Nun bin ich gespannt auf viele weiterführende Kommentare. Was halten Sie vor dem Hintergrund dieses Blogbeitrags von Covered-Call-ETFs?

Herzliche Grüße

Hartmut Walz

Sei kein LeO!

Erschienen am 01. November 2024. Hinweis auf Teil 2 (für tiefergehend interessierte Leser und Kritiker) eingefügt am 20. Dezember 2024.

Der Hartmut Walz Finanzblog ist unabhängig, kosten- und werbefrei. Ich erhalte für Links und Empfehlungen keinerlei Honorar, Kick-back oder sonstige geldwerte Vorteile. Mich nährt nur die Anerkennung ehrbarer Menschen. Und die Vision, dass Deutschland ein ehrlicherer Platz für Sparer und Vorsorgende werden wird.

[1] Als mögliche Ursache für die höhere Bewertung einer sicheren zukünftigen Rente gegenüber einem barwertgleichen Betrag heute gilt die Sorge vor dem Verlust/Verzocken/Verlieren des Einmalbetrages – und damit auch indirekt ein gewisses Misstrauen der Betroffenen gegen sich selbst. Ein Blick auf das Schicksal vieler Lotto-Millionäre, die nach kurzer Zeit wieder arm waren, zeigt, dass diese Sorge berechtigt sein kann.

[3] Für Fachleute: Das Produkt ist Swap-basiert, das heißt, der ETF-Anbieter schließt Verträge über Derivate mit Dritten (meist Investmentbanken) ab, die die Rendite garantieren.

[4] In der Fachsprache klingt das dann etwa so: Der Global X Nasdaq 100 Covered Call UCITS ETF D bildet den Cboe Nasdaq-100 BuyWrite Index nach. Dieser bietet Zugang zu einer gedeckten Kaufoption (Covered Call) auf den Nasdaq 100 Index. Der Covered Call auf den Nasdaq-100 erzeugt die Rendite, die sich aus der Kombination des Halten der im Index enthaltenen Aktien mit dem Verkauf von Kaufoptionen auf den Index entspricht. Der ETF bildet die Wertentwicklung des Index durch Swaps (also synthetisch) ab und schüttet die Erträge monatlich aus.

[5] Neben Kaufoptionen gibt es noch Verkaufsoptionen, auf die hier nicht näher eingegangen wird, da in diesem Zusammenhang nicht relevant. Auch für die Verkaufsoption gibt es einen Käufer und einen Verkäufer.

[6] Als Privatanleger benötigen Sie wirklich keine vertieften Kenntnisse über Optionen und deren Chancen und Tücken. Wenn Sie sich jedoch aus persönlichem Interesse in die Welt der Optionen hineindenken wollen, gibt es eine Menge Fachbücher und YouTube-Tutorials (mit denen ich aber nur meine armen Studierenden und nicht meine Blogleser quälen möchte).

[7] Schon seit Jahrzehnten erfreue ich meine Zuhörer mit diesem launigen Zitat des Investmentbankers Serge Demolière „Welcher Laie wird wohl je verstehen, dass der Verkäufer der Verkaufsoption bei Ausübung der Verkaufsoption durch den Käufer der Verkaufsoption der Käufer der vom Käufer der Verkaufsoption verkauften Wertpapiere ist?“

[8] Diese Überlegung gilt bereits vor Kosten. Nach Einbezug von Kosten verschärft/verschlechtern sich die Performancedaten sogar zusätzlich.

[9] Irrational ist ein beschönigendes Wort für „doof“

[10] Als Privatperson müssten Sie den Verlust tragen, Insolvenz anmelden oder Selbstmord begehen. Erheblich angenehmer ist es meist für Banken, die sich oftmals einfach vom Staat retten lassen, wenn ihre Wetten nicht aufgehen. 😊

Sehr geehrter Herr Prof. Walz, zunächst vielen Dank für Ihre Ausführungen. Ich habe dem KISS Gedanken folgend, dazu aber folgende Nachfrage: Dem Covered Call ETF auf den S&P 500 liegt der Cboe S&P 500 BuyWrite Index zugrunde, der seit 2002 existiert. Die Entwicklung dieses Index auch im Vergleich zum S&P 500 bestätigt aus meiner Sicht die bekannten Vor- und Nachteile einer Covered Call Strategie. Da ich nirgendwo, außer vielleicht in irgendwelchen Videos, die ich nicht kenne, ein übermäßiges Renditeversprechen gefunden habe und somit das Argument des Substanzverlustes zunächst nicht nachvollziehen kann, verstehe ich nicht, dass Sie die CC Strategie, als möglichen Baustein einer Gesamtstrategie so „verteufeln“. Oder habe ich da nur etwas falsch verstanden?

Lieber Flar Namsorg, ich wundere mich sehr, dass Sie die marktschreierischen Versprechungen von einzelnen Anbietern sowie Handelsplattformen in den Social Media nicht gefunden haben, denn es gibt genügend. Bitte haben Sie Verständnis dafür, dass ich diese aus gutem Grunde nicht noch beim Namen nenne. Mit jedem vernünftigen KISS-Ansatz haben Covered-Call-ETFs jedoch nichts zu tun. Und dass Marktakteure, die ein starkes Eigeninteresse haben, kostenpflichtige Tradingseminare zum Verständnis von Optionsstrategien und zum Management solcher Produkte anbieten, zeigt ja schon, dass CC-ETFs für „Normalanleger“ nicht geeignet sind. Warum einfach, wenn es auch kompliziert geht? 😉Außer Spesen, nichts gewesen😒

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Als „kleiner“ Privatanleger finde ich die Kommentare hier höchst interessant und gibt mir einen „wertvollen“ Einblick in die Komplexität von Finanzprodukten. Das findet sich so in keiner Fachzeitschrift wieder, wenn bspw. der Kommentator „Ein Devisenhändler“ sein Know-how hier teilt… auch wenn ich natürlich nicht alles verstehe… und ja, Finger weg von Finanzprodukten die man nicht versteht und mehr Renditeversprechen heißt auch mehr ins Risiko gehen! Ich habe den ETF (J59) Ende letzten Jahres gekauft und das Leistungsversprechen von 1% wurde bisher jeden Monat gehalten. Darüber hinaus habe ich auch ein Kurs+ Aber nunmehr bin in sensibilisiert und setze einen engen Stoppkurs und bedanke mich bei Prof. Walz und den Kommentatoren! Als Opfer der umlagefinanzierten Rentenversicherung wünsche ich mit natürlich ein egelmäßiges passives Einkommen. Und da man Zeit bekanntlich nicht substituieren kann, bin ich geneigt mehr ins Risiko zu gehen. Die Inflation wird wieder leicht ansteigen und die EZB wird den Leitzinssatz weiter sukzessive runterfahren. Schließlich hat die EZB den Euroraum im Blick und die Wirtschaft kommt nicht in Fahrt. Die Vermögenswerte der kleinen Leute werden nach der kurzen Hochzinsphase wieder abschmelzen. Es wird schwer einen Realzuwachs mit Tagesgeld oder Festanlagen zu erzielen. Es bleibt einem nur der Weg in die Börse. Ein regelmäsig besparter Welt-ETF reicht hier eigentlich völlig aus… ist aber auch langweilig!

Lieber Dirk Amelung, danke für Ihre anerkennenden Worte und auch die Überlegungen zu Ihrer persönlichen Situation als privater Anleger und Vorsorger.

Allein schon, indem Sie mit Teilen Ihres Vorsorgevermögens von inflationsgefährdeten Geldanlagen mit überwiegend negativem Realzins in möglichst breit streuende Aktien-ETFs gehen, haben Sie schon genug Risiko und kassieren dafür eine gute Risikoprämie (nämlich die Equity-Prämie von langfristig 5-6%).

Also brauchen Sie keine exotischen und fragwürdigen CC-ETFs, für die es keine ausreichende Zeitreihe gibt und die noch keinen wirklich ernsten Börsencrash überstanden haben.

Ihr Anlageverhalten ist also keineswegs „langweilig“, wenn Sie in bewährte Welt-ETFs investieren und auf unsichere Wetten mit exotischen CC-ETFs verzichten.e

Herzliche Grüße und alles Gute, Hartmut Walz – Sei kein LeO!

Vielen Dank Herr Walz für diesen tollen Beitrag zu Covered Call ETFs.

Könnten Sie vielleicht bitte diesen Hinweis zu passivem Einkommen aus einer angelegten Liquiditätsreserve noch etwa erläutern? Was ist darunter zu verstehen?

„ Das Versprechen monatlicher Auszahlung lockt viele Anleger. Jedoch wäre es klüger, monatlich benötigtes passives Einkommen aus einer dafür angelegten Liquiditätsreserve zu entnehmen.“

Vielen Dank vorab für Ihre Antwort.

Lieber Roland, gerne!

Die CC-ETFs erregen viel Aufmerksamkeit damit, dass Anlegern ein wenig Geld monatlich zufließt (und nicht vierteljährlich, halbjährlich oder jährlich).

Wer sich ein wenig zurücklehnt und diesen Hype um monatliche Zuflüsse hinterfragt, kommt sehr schnell zum Ergebnis, dass man ja bei höheren Zuflüssen, die eben nicht monatlich, sondern in größeren Intervallen (s.o.) kommen, im Zuflussmonat nur einen Teil konsumiert und den Rest auf einem Liquiditätskonto „parkt“, um es dann eben monatlich verteilt zu entnehmen.

Also ist es doch ziemlich nachrangig, ob das Geld monatlich kommt – Hauptsache über das gesamte Kalenderjahr entstehen Zuflüsse oder Wertsteigerungen, die durch Anteilsverkäufe zu Liquidität gemacht werden können.

Und das Versprechen von „sicheren“ 1% pro Monat machen die Anbieter selbst ja ohnehin nicht, sondern nur reißerische Medienberichte, die uns „aufheizen“ wollen.

Kurzum: Seien Sie kein LeO und legen Sie lieber in einem transparenten, preiswerten und seriösen! Welt-ETF! an! 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

HW

Sorry, lieber Herr Prof. Walz, aber dieser Artikel scheint für Menschen geschrieben zu sein, die sich die Kosten einer medizinischen Beschäftigungtherapie ersparen wollen. Mit einem auf ca. 3.600 Einzeltitel global breit gestreuten passiven „Schlafmützen“-FTSE-Weltportfolio-ETF wurde in den letzten 120 Jahren lt. Vanguard bei (rollierenden) Haltedauern zwischen 10 und 20 Jahren annualisiert im Durchschnitt knapp 9% p.a. verdient. Im besten Fall sogar 19-24% p.a., im schlechtesten Fall -3,3% p.a. bei 10 Jahren Haltedauer und 1,1% p.a. bei 20 Jahren Haltedauer. Bei Kosten von ca. 0,22% p.a.. Ohne empirische Aussicht auf deutlich bessere langfirstige Renditen bei bei ähnlichen Risiken tue ich mir soetwas doch nicht an. Also legen Sie, die Fondsgesellschaften, „Ein Derivatehändler“ oder sonst jemand doch bitte entsprechende empirische Daten auf den Tisch, oder haken das ganze Thema kurz und bündig in Ihrem Newsletter als „unseriöse Finanzprodukte“ für Anleger mit einem Budget unter EUR 25 mio ab. Meine Zeit in diesem Leben ist begrenzt. Auf Anhieb fällt mir sehr viel besseres ein, womit ich diese begrenzte Zeit noch verbringen und mein Vermögen für die Nachwelt erhöhen könnte. Nachdem ich sowohl durch die dot.com-Krise als auch duruch die Finanzkrise gegangen bin, fasse ich eh keine Produkte an, die mit illustren Namen wie „Goldman Sachs“, „J.P. Morgan“, „Citigroup“, „Bank of America“, „Morgan Stanley“, „Merill Lynch“, „UBS“ u.ä. abgestempelt sind. Leider hatte sich nur Lehman selbst den Kopfschuss gegeben (;_;) .

Lieber Gabriel Hopmeier, danke für diese klare Meinung.

Der Covered-Call-ETFs-Beitrag auf dem Hartmut Walz Finanzblog ist eine kritische Reaktion auf eine regelrechte Flut von tschaka-tschaka-Beiträgen im Netz, die unerfahrene Anleger in unvorteilhafte Produkte treiben wollen. Insbesondere ältere Menschen mit Wunsch nach regelmäßigem Zusatzeinkommen werden damit gefangen. Allein aus diesem Grunde musste ich da gegenhalten. Und die Klickzahlen und Kommentare zeigen das Interesse der Leserschaft an Covered-Call-ETFs.

Natürlich wissen wir beide, dass es bessere Produkte und schönere Themen für den Zeitvertreib gibt 😉 Trotzdem herzlichen Dank für Ihre inhaltliche Bestätigung.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Achso. ( ͠❛ ₒ ͠❛ ) Immer wieder über kostengünstige, breit gestreute, längerfristig hoch rentable, dividendenausschüttende Anlageprodukte zu schreiben bringt keine hohen Klickzahlen. ( ͠’ ︵ ͠’ ) Aber aber bei covered-call-ETFs klicken ältere Menschen mit Wunsch nach regelmäßigem Zusatzeinkommen wie ihre Enkelkinder auf TikTok? Vielleicht sollten Sie mal (wieder?) etwas über FOMO schreiben. Besten Dank.

Lieber Gabriel Hopmeier, es ging und geht darum, Menschen – ja insbesondere auch ältere Menschen – vor falschen Verführungen zu warnen. Und wenn ich mir die Resonanzen auf meine Aufklärungsarbeit anschaue, dann ist es offensichtlich, dass es absolut richtig war, vor dem „süßen Gift“ der ziemlich „sicheren 1% pro Monat“ zu warnen. Aber den Tipp mit einem FOMO-Beitrag nehme ich gerne an – da kann ich dann ja die Covered-Call-ETFs als ein schlimmes Beispiel verwenden… 😊

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Eventuell sollte man noch anmerken, dass die Renditen an der Börse im Wesentlichen nur an wenigen Tagen erzielt werden. Wenn man die wichtigsten x Tage herausnimmt, schmälert das die Rendite erheblich. Die Käufer werden ihre Call-Optionen natürlich genau an diesen Tagen nutzen.

Man tauscht also die die Renditen der besten Börsentage gegen die Optionsprämie ein. Das hört sich für mich nach einer schiefen Wette an.

Man kann es auch so sehen, dass man die Optionsprämie für ein erhebliches Underperformance-Risiko erhält. Mehr Rendite gibt es nur mit mehr Risiko.

Lieber Niels, in der Einschätzung der „schiefen Wette“ und dem Gesamturteil sind wir ganz einer Meinung.

Ihrer These: „Die Käufer werden ihre Call-Optionen natürlich genau an diesen Tagen nutzen.“ stimme ich nicht ganz zu, da die Käufer m.E. nicht nur „genau an diesen Tagen“, sondern immer dann zugreifen werden, wenn die Optionen im Geld sind. Aber das ist ein Randaspekt 😉

Vielen Dank und herzliche Grüße, Hartmut Walz – Sei kein LeO!

Hallo, eine Option im Geld, allein das ist kein Grund für eine Ausübung. Die Option hat, je nach Restlaufzeit, auch noch Zeitwert. Es sei denn , sie ist extrem tief im Geld. Die CC Fonds schreiben die OPTIONEN AUCH NICHT AUF EINZELNE Aktien, sondern meistens auf den Index, da wird nichts geliefert, diese Optionen werden Cash abgerechnet. Außerdem sind Indexoptionen fast immer erst am Laufzeitende ausübbar. Sie haben sich hier natürlich den schlechtesten CC Fond herausgepickt, den es gibt. Komischerweise gibt es Fonds, die das mit Verkauften PUTS machen sehr wenige, eigentlich kenne ich nur zwei.

Lieber Thomas Göbhardt, die von Ihnen genannte Argumente sind mir nach langjähriger Vorlesungstätigkeit zu Derivaten alle gut bekannt. Jedoch möchte ich diese Tiefe unserer Zielgruppe nicht zumuten. Natürlich werden die Optionen bei CC-ETFs auf den Index gehandelt und die Wechselwirkung zwischen innerem Wert und Zeitwert sind ebenfalls klar. Jedoch habe ich keineswegs habe ich keineswegs den schlechtesten CC-ETF herausgepickt, sondern einfach denjenigen, der bis dato am stärksten beworben wurde. Sicherlich gibt es Produkte mit erheblich geringerem Leistungsversprechen und gleichzeitig geringerer Gefahr der Substanzauszehrung. Insgesamt bleibe ich bei der belastbaren Auffassung, dass CC-ETFs kein geeignetes Produkt für den „Normalanleger“ sind. Hohe Ausschüttungsversprechungen sind langfristig nicht belastbar – und langfristig belastbare sind nicht hoch.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Sehr geehrter Herr Prof. Dr. Walz

da sind wir einer Meinung, ich vermute, die CC Fonds schwappen nun in naher Zukunft vermehrt über den Teich und viele Anleger werden sich von den monatlichen Ausschüttungen ködern lassen. Gut, das jemand den warnenden Finger hebt.

Die Auskenner wissen ja, was sie zu tun und zu lassen haben.

Mit freundlichen Grüßen und eine schöne Vorweihnachtszeit, Thomas Göbhardt

Liebe Dividenden-Investoren (und solche, die es noch werden möchten)

Als Derivathändler möchte ich hier kurz intervenieren und einige Dinge klarstellen, die gerne übersehen werden:

1. Covered Call ETF gibt es einige, man findet die mit etwas Suche recht einfach, darum müssen auch keine Ticker genannt werden.

2. Im Fall vom erwähnten QYLD stimmt es nicht, dass nur Calls verkauft werden. Das ist eine romantische Verklärung. Fact ist, dass das ETF Optionen auf den NDX (Nasdaq) schreibt, Swap basiert ist aber nicht gegen den NDX sondern gegen den BXNT Index gerechnet wird (Nasdaq 100 Buywrite V2 Index). Die Kalkulation der „Dividende“ ergibt sich aus dem täglichen Netting von den Aktienpositionen vs. dem Netting der Optionsposition. Ist das Netting der Aktienpositionen positiv, wird dies als „short term gain“ (oder wenn negativ als „short term loss“) festgehalten. Bei den Optionen dagegen wird das Netting in 2 Komponenten zerlegt die aktuell 60% als long term und 40% als short term gelten.

Exkurs: Ich bezweifle, dass dies Anleger wissen. Wer sich damit auseinandersetzen will, muss das Formular 19a lesen. Die Veröffentlichung ist zwingend kann problemlos auf den Seiten der entsprechenden Emittenten gefunden werden.

3. Die Aussage, dass CC ETF „Dort werden CC-ETFs als mäßig korreliert“ gelten, ist schlichtweg falsch. Gar nix ist „mässig“. Wenn ich so was lese, fällt mir die Maus vom Tisch. Wer sich die Mühe macht und einen Vergleich zwischen Underlying (Nasdaq) und dem ETF macht wird sehen, dass sie korrelieren, aber nur in eine Richtung: Wenn es fällt. Es MUSS so sein, da der ETF at the money Calls schreibt. Von den erhaltenen Prämien erhält der Käufer nur bis maximal 1% des NAV.

4. Die Dividenden fliessen ebefalls in die monatliche Berechnung ein. Da profitiert der Fund von dem Umstand, dass er von der Haltefristbegrenzung befreit ist und sie somit nicht als qualifizierte Dividenden angesehen werden. Allerdings sind sie vernachlässigbar, weil Technologiewerte nicht wirklich hohe Dividenden schütten. Aber als Argument zieht das immer ganz gut.

5. Der Fund kann nur darum auf so hohe Ausschüttungen zurückgreifen, weil er von den Optionsprämien nur max 1% des NAV ausschüttet, sprich, der Kapitalgewinn ist geäufnet aus Prämienanteilen, die nie ausgeschüttet wurden. Er profitiert zudem, wenn die Volatilität steigt. Genau das möchte aber ein Anleger nicht. Hohe Vol – nette Prämie – hübsche Bewegungen des Underlyings. Sie merken… irgendwie geht das nicht auf.

6. Wer solche ETFs als Anleihenersatz sieht, sollte sie nicht kaufen. Es sind hochkomplexe swapbasierte Produkte die einen Straddle-Ansatz verfolgen und Ausschüttungen tätigen die sie aus zurückgehaltenen Prämien finanzieren. Alles klar, oder? Das hat man wohl in den lustigen Videos vergessen zu erwähnen, tja… Sachen gibts.

7. Capital Gain & Dividenden werden unterschiedlich besteuert. Ohne hier in die Welt der BDC abtauchen zu müssen, möchte ich hier anfügen, dass es einen steuerlichen Grund hat weshalb sie gesplittet werden. Wer hier weiterlesen möchte, kann sich freudig erregt der US-Besteuerungsthematik widmen.

Die von Hr. Prof. Dr. Walz aufgeführten Punkte sind korrekt aber viel zu freundlich formuliert. Wer sich so ein Produkt ins Depot legt und nicht ein gutes bis sehr gutes Options-, Steuer-, Markt- & Fachwissen hat, darf sie nicht kaufen. Period.

In meiner Asset allocation machen diese ETFs gut 4% aus da ich den erwähnten Core Satellite Ansatz praktiziere. Ich halte sie ungehedged führe meine Einstandspreise nach dem Sinker Prinzip (angelehnt an Anleihen) und verwende die erhaltene Liquidität zum Aufbau des Core-Bestandes. Diesen wiederum habe ich gesplittet in Core-ETF und Core-Aktien wobei letztere mit 6-9 Monatsoptionen verschrieben werden die gleichzeitig mit short Puts belegt werden um im Falle eines Kursrückganges von tieferen Einständen zu profitieren um meine Core Position auf die Zielgrösse von 5% zu heben. Die geschriebenen Calls verfallend im diesem Falle wertlos und die Prämien dienen zur Teilfinanzierung des Assignments. Da nie alle short Puts gleichzeitig ausgeübt werden, kann ich ein Leverage bedienen, welches bis zu 30% des Portfoliowertes geht.

So, wem das jetzt etwas zu komplex war dem sei gesagt, ja es ist komplex. Sehr sogar. Und weder ein Tik-Tok Video noch ein Youtoube Tutorial können diese Art von ETF richtig erklären. Darum nochmals: Sie sind kein Spielzeug für die Massen sondern sehr komplexe Produkte. Egal wie farbig die Videos sind.

Es überrascht mich immer wieder dass Leute durch 3 Läden rennen wenn sie eine Mikrowelle im Gegenwert von EUR 50 zulegen wollen aber bei Investitionen im höheren Bereich, einem wackeligen Video trauen, dass sie von jemandem via einem Chatkanal zugeschickt bekommen haben. Gelder anzulegen ist Arbeit, viel Arbeit und nein, es gibt nicht 10% für lau, sondern nur für mehr Risiko. Wenn Sie dieses Risiko nicht tragen können (was die meisten nicht können) dann dürfen sie auch nicht investieren.

Voila, ich denke dass das deutlich genug war. So, wer sich nicht so viel Mühe mit Derivaten macht, der soll einfach die Finger von solchen ETFs lassen (oder sich professionelle Beratung holen) denn sonst sind die Gesichter lang, wenns mal nicht in die gewünschte Richtung geht. Jetzt ist vielleicht auch klar, weshalb professionelle Beratung durchaus etwas kosten darf, denn das was sie kaufen, ist sehr komplex und jemand muss sich damit befassen. There is no such thing as a free lunch, face it.

Aja und an Sie Herr Walz: Machen Sie weiter so, thumbs up.

Gruss

Liebe/r Derivathändler, wow, Sie lassen keinen Zweifel daran aufkommen, dass Sie ein absoluter Fachmensch sind 😉

Nur zum Teil kann ich die Richtigkeit Ihrer Detailaussagen aus eigenem Wissen bestätigen, wollte in meinem Beitrag nur die Leserschaft nicht überlasten. Den anderen Teil kann ich nicht beurteilen, da Sie hier wirklich aus dem tiefen Nähkästchen der komplexen Derivatewelt plaudern. Um so mehr profitiert die Leserschaft durch Ihre Warnung und davon, dass Sie meine kritische Einschätzung nicht nur teilen, sondern noch „viel zu freundlich“ finden. Mit Ihrem härteren Urteil haben Sie sicher recht – schon meine Eltern meinten immer, dass ich viel zu diplomatisch und konfliktscheu sei 😉

Nochmals vielen Dank und herzliche Grüße in den (virtuellen) Handelssaal, Hartmut Walz – Sei kein LeO!

Guten Morgen

Nun, prinzipiell bin ich kein Gegner von solchen Produkten, aber man sollte sich halt mit ihnen seriös auseinandersetzen. Das machen die meisten natürlich nicht, weil das viel zu viel Arbeit ist. Zudem ist es interessant zu sehen, dass die meisten Blogs den Fakt nicht berücksichtigen, dass, um stetige Einkommen zu generieren genau 2 ETFs notwendig sind, welche einmal im Quartal durch Rebalancing angepasst werden müssen. Wer auf monatlicher Basis CF generieren möchte, ist mit 5 Produkten perfekt bedient, weltweit Fixed Income inklusive. Das wird in diesen farbigen Filmchen natürlich nicht beworben.

Sollten Sie noch Evidenzen benötigen (also falls Sie das wünschen) finden sie auf der HP eines jeden Anbieters die von mir genannten Formulare. Deren Inhalt ist natürlich nicht sehr spannend aber enorm wichtig. Ich lese die gerne, weil ich keine Lust habe, dass mein Geld plötzlich weg ist. Sie verstehen.

Abschliessend gibt es zu diesem Thema eigentlich nur wenig zu sagen, ausser, dass ich jedem und jeder rate, regelmässig zu investieren. Erstellen Sie sich ein Budget, investieren sie nur die Sparquote, dafür regelmässig und halten Sie es einfach, ETFs reichen völlig. Welche das sind, das müssen Sie selber rausfinden da weder der gute Herr Walz noch ich Anlageberatung in diesem Blog betreiben.

Bleiben Sie dran, es lohnt sich.

Grüsse aus dem Handelsraum

Danke auch für diese weiterführende Information.

Leiber Derivathändler, ergänzend möchte ich nur zu bedenken geben, dass für die meisten Menschen das regelmäßige passive Einkommen aus Kapitalanlagen lediglich ein kleines Zubrot ist und der ganz überwiegende Teil eben doch aus Arbeit in irgendeiner Form oder früherer Arbeit (gesetzliche Rente, bAV, Pensionen) stammt. Aus diesem Grund sollte eben für die meisten Menschen ihr Kapitalinvestment (z.B. in ETFs oder Indexfonds) dem KISS-Prinzip (Keep It Simple and Stupid) folgen. Es kann doch nicht Sinn unseres Lebens sein, sich wegen hundert oder zweihundert Euro passivem Einkommens pro Monat mehr Arbeit zu machen als mit dem eigentlichen Arbeitseinkommen… 😊

Und deswegen plädiere ich für einfache Produkte, z.B. maximal streuende ETFs und würde die exotischen Produkte nur auf eine kleine Zielgruppe von „Spezialisten und leidenschaftliche Hobby-Anlegern“ sehen. Dass die Exoten medial nun so gehypt werden, dient nur den Anbietern und Finanzjournalisten – nicht jedoch dem „Ottto-Normal-Verbraucher“.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Nur als Info dazu an die Diskutanten: JP Morgan hat heute per Pressemeldung bekannt gegeben, dass JEPI und JEPQ ab sofort auch für deutsche Anleger verfügbar sind und auf XETRA gehandelt werden können. Man darf die Entwicklung nun noch gespannter verfolgen…

So, eine kleine Rückmeldung von einem ehemals Ahnungslosen.

Ich weiss nun wie das Ding funktioniert, meine Neugierde ist geweckt. Die ISIN wurde leider nicht genannt, aber die hab ich alleine gefunden. Das Fondsvolumen ist auch ausreichend (>200mio), sodass einem Versuch nichts mehr im Wege steht.

Hab ich was übersehen?

PS: Ich kann die Versuchung nicht leugnen; hoffen wir, daß die Ratio stark bleibt.

Liebe/r FutsieOalWörld, ich verstehe Ihren Kommentar nicht, da die ISIN doch genannt ist. Ehrlich gesagt, verstehe ich den Rest Ihres Kommentars aber auch nicht 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Wenn ich ihre Intuition richtig verstanden habe, dann möchten Sie vor solchen ETF warnen.

Mich hingegen hat ihr Artikel neugierig auf solche ETF gemacht.

Liebe/r FutsieOalWörld,

1. war es nicht meine Intuition, sondern meine Intention, Sie vor diesem Produkt zu „warnen“

2. tut es mir sehr leid, wenn der Artikel Sie angefixt hat und übernehme keinerlei Haftung für die Folgen 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Guten Morgen

Nun, prinzipiell bin ich kein Gegner von solchen Produkten, aber man sollte sich halt mit ihnen seriös auseinandersetzen. Das machen die meisten natürlich nicht, weil das viel zu viel Arbeit ist. Zudem ist es interessant zu sehen, dass die meisten Blogs den Fakt nicht berücksichtigen, dass, um stetige Einkommen zu generieren genau 2 ETFs notwendig sind, welche einmal im Quartal durch Rebalancing angepasst werden müssen. Wer auf monatlicher Basis CF generieren möchte, ist mit 5 Produkten perfekt bedient, weltweit Fixed Income inklusive. Das wird in diesen farbigen Filmchen natürlich nicht beworben.

Sollten Sie noch Evidenzen benötigen (also falls Sie das wünschen) finden sie auf der HP eines jeden Anbieters die von mir genannten Formulare. Deren Inhalt ist natürlich nicht sehr spannend aber enorm wichtig. Ich lese die gerne, weil ich keine Lust habe, dass mein Geld plötzlich weg ist. Sie verstehen.

Abschliessend gibt es zu diesem Thema eigentlich nur wenig zu sagen, ausser, dass ich jedem und jeder rate, regelmässig zu investieren. Erstellen Sie sich ein Budget, investieren sie nur die Sparquote, dafür regelmässig und halten Sie es einfach, ETFs reichen völlig. Welche das sind, das müssen Sie selber rausfinden da weder der gute Herr Walz noch ich Anlageberatung in diesem Blog betreiben.

Bleiben Sie dran, es lohnt sich.

Grüsse aus dem Handelsraum

Guten Morgen

Ich finde gut, dass sie neugierig werden. Ich lege Ihnen das Studium der Termsheets inkl. deren Berechnung nahe. Dazu möchte ich anmerken, dass die 200 m Fondvolumen nicht stimmen, sondern dass es sich hier nur um die gelistete Klasse des entsprechenden ETF am entsprechenden Platz handelt. Der „Ur-Fonds“ in den USA gelistet hat ca 8bn under management. Sollten Sie sich solche ETFs im Detail anschauen, müssen Sie alle Klassen in Betracht ziehen, sonst ist das Bild verzerrt.

Ansonsten, bleiben Sie neugierig.

Lieber Herr Professor Walz,

herzlichen Dank für Ihren Beitrag. Erstmals von dieser Art von ETFs habe ich vor ca. anderthalb Jahren auf der Website des Finanzwesirs erfahren ***Werbung vom Blogbetreiber gelöscht***. Dort werden CC-ETFs als mäßig korreliert mit dem normalen Aktienmarkt bezeichnet, so dass sie sich mglw eignen, um einen stetigen Einkommensstrom in unterschiedlichen Marktphasen zu erreichen.

Was halten Sie von diesem Aspekt?

Vielen Dank und Grüße

Florian Kuhlmann

Lieber Florian Kuhlmann, kurze Antwort: Ich halte wenig davon.

Längere Antwort: Ich habe den Finanzwesir sehr geschätzt, bis er zum Lager kostenintensiverer komplexer Produkte gewechselt ist, an denen er mit verdient (siehe dieses Video: https://www.youtube.com/watch?v=IQUs6VLFTNA ). Selbst wenn die Erwartung „mäßiger Korrelation“ sich langfristig bewahrheiten würde, ergibt sich hieraus keine Risikoreduktion ohne eine Renditeeinbuße, die geringer ist, als bei Beimischung verzinslicher Portfolioanteile. Einmal mehr wird die Alchimie der Finanzen versprochen.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Vielen Dank für den spannenden Beitrag. Ich beschäftige mich aus Anlass der Covered Call ETFs seit kurzem (auch aktiv) mit dem US-Optionsmarkt.

Ich sehe in Stillhaltergeschäften eher die „Umleitung“ von Kursgewinnen in regelmäßige Erträge durch Prämieneinnahme. Beim umgekehrten Covered Call, dem „Cash Secured Put“ funktioniert das sogar noch besser.

JPMorgan hat zwei Produkte unter den Kürzeln JEPI und JEPQ am Markt. Deren Auschüttungs- und Kurshistorie hat zumindest die Corona- und Ukraine-Krise ziemlich gut überstanden.

Lieber Andreas Braun, herzlichen Dank dafür, dass Sie Ihre persönlichen Erfahrungen mit uns teilen.

Ich veröffentliche Ihren Kommentar, ohne die von Ihnen genannten Produkte geprüft zu haben oder bewerten zu können. Und weise respektvoll darauf hin, dass der sehr kurze Erfahrungszeitraum (Track-Record) noch keinen belastbaren Hinweis auf die längerfristige Robustheit der Produkte gibt.

An meiner persönlichen Einschätzung, dass diese komplexen Produkte kein geeignetes Instrument für Durchschnittsanleger sind, ändert Ihr Kommentar nichts. Falls Sie sich gut in die Dynamik der Optionsmärkte eingearbeitet haben, mag das in Ihrem Fall anders sein. Und Sie wissen sicher, was Sie tun und haben auch keine unrealistischen Hoffnungen und Erwartungen…

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

HW

Hr Braun, wieso schreiben Sie:

„JPMorgan hat zwei Produkte unter den Kürzeln JEPI und JEPQ am Markt. Deren Auschüttungs- und Kurshistorie hat zumindest die Corona- und Ukraine-Krise ziemlich gut überstanden.“

Die zitierten Fonds wurden erst NACH dem Corona-Einbruch (Mrz‘ 20) gelauncht (20.05.20 und 03.05.22)

[am.jpmorgan.com/content/dam/jpm-am-aem/americas/us/en/literature/fact-sheet/etfs/FS-JEPQ.PDF]

[am.jpmorgan.com/content/dam/jpm-am-aem/americas/us/en/literature/fact-sheet/etfs/FS-JEPI.PDF]

Die „Ukraine-Krise“ war mit 5-8% Kursrueckgang (Kriegsstart bis Jahresende 2022) in den breiten Indices mE kein Einbruch.

Im bisherigen Zeitraum kam es also mE nicht zu den im Artikel beschriebenen heftigen Einbruechen oder fahnenmastartigen Anstiegen, die die Optionshaendlerstrategien herausfordern wuerden?!

Meine Meinung: JPM launcht solche Produkte, weil Anleger genau das Nachfragen (Umwandlung von Kursgewinnen in scheinbar sichere, stetige Ausschuettungen). Das klappt bis zu den naechsten erratischen Kursstuerzen oder Fahnenstangen. Dann werden solche Fonds geschlossen und nach dem Event (zB Corona-Crash) andere aufgelegt und das Spiel beginnt von Neuem.

Aber Gaense, die fuer immer goldene Eier legen, waeren halt sooo schoen. Deshalb wird es auch immer Leute geben, die anderen genau solche „Gaense“ verkaufen werden.

Vielleicht hat man sogar Glueck und in seinem pers. Anlagezyklus (wenige Jahre?) geht alles gut?

LG Joerg

Warum ich das schreibe? Weil ich Sie böswillig hinters Licht führen will! Nein, Scherz beiseite, in meiner Darstellung der Dividendenhistorie (auf dem Handy) sah es so aus, als sei der JEPI bereits Anfang 2020 gelauncht worden.

Klar will JPM mit der Auflage solcher Produkte Geld verdienen. Ob diese Fondskategorie wirklich wieder eingestampft wird, wenn die Aktienmärkte in einer Crashphase sind? Oder ob sie gekommen sind um zu bleiben, wird man sehen. Ähnliche Produkte wie den QYLD gibt es ja schon viel länger. Und das Interesse auch deutscher Anleger an Fonds mit hohen konstanten Ausschüttungen ist doch durchaus berechtigt und nachvollziehbar, oder? Ich kann an einer Optionsstrategie, die genau das will, nichts Verwerfliches finden. Das ist aus meiner Sicht auch keine Gans die goldende Eier legen soll, sondern ein anderes Nutzen von Möglichkeiten die der Kapitalmarkt nun mal bietet.

Lieber Andreas Braun, Ihren Humor finde ich klasse, aber Ihr „Missgeschick“ zeigt einmal mehr, dass Halbwissen bzw. das Gefühl, dass etwas plausibel sei, oftmals zu gefährlichen Anlagefehlern führen.

Und nach kurzem Lächeln muss ich jetzt mal ganz ernst werden und die Fragwürdigkeit Ihrer Argumente aufdecken:

Sie schreiben: “ …das Interesse auch deutscher Anleger an Fonds mit hohen konstanten Ausschüttungen ist doch durchaus berechtigt und nachvollziehbar“. – Klar ist das nachvollziehbar! Das ist jedoch nicht der Punkt. Der Punkt ist vielmehr, ob dieser Wunsch realistisch und erfüllbar ist.

Sie schreiben weiter: „Ich kann an einer Optionsstrategie, die genau das will, nichts Verwerfliches finden“. – Nein, das ist nicht verwerflich. Vielmehr können sich Profis von JPM und anderen Investmentbanken solche Produkte gerne in beliebiger Höhe ins eigene Depot legen und ganz schnell reich werden. Verwerflich wird es jedoch dann, wenn man wenig erfahrene Privatleute mit der Aussage „1% jeden Monat“ ködert. Und dann noch suggeriert, dass das eine Rendite sei und das eigesetzte Kapital erhalten bliebe, während in Wahrheit ein guter Teil der Zahlung aus Vermögensauflösung stammt.

Bitte reden Sie also dieses exotische ETF-Produkt nicht schön, sondern lassen Sie uns ganz klar sagen, dass Covered-Call-ETFs für den durchschnittlichen Anleger einfach ungeeignet sind. Bestenfalls kurzfristig spekulativ agierende Trader haben hier ein neues Spielzeug!

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Lieber Herr Prof. Walz, herzlichen Dank für Ihre prompte Antwort und Ihre Nachsicht mit mir.

Ich glaube, wir sind gar nicht soweit auseinander und versuchen uns einen Reim auf diese in Deutschland noch recht neuen Produkte zu machen, ich fürchte, ohne uns umfassend mit dem Optionshandel auszukennen.

Ich erlaube mir mal, Ihre These, dass hohe Ausschüttungen nur durch Substanzverlust im Fonds möglich sind, als spekulativ zu bezeichnen, oder können Sie das anhand von Informationen aus den Fonds belegen? Gleiches gilt für die These, dass es für so hohe Auschüttungsgewinne und die Prämieneinnahmen am Optionsmarkt auch immer einen „Verlierer“ geben müsste und sie deshalb nicht realistisch sein können. Was wissen wir über die Motive von Akteuren am Optionsmarkt?

Mir sind die von Ihnen aufegstellten Schlüsse hier ein bisschen kurz.

Aber es wird sicher spannend sein, die weitere Entwicklung der Produkte und die kritische Auseinandersetzung damit zu verfolgen.

Vielen Dank nochmals für den Austausch!

Lieber Andreas Braun, danke für die freundlichen Worte, jedoch bin ich inhaltlich nicht ganz bei Ihnen.

Wir müssen keine vertieften Kenntnisse vom Optionshandel haben, jedoch ein grundlegendes Verständnis von den Gewinn- und Verluststrukturen verschiedener Optionspositionen.

Und nach vielen Vorlesungsjahren an der Hochschule halte ich mich bestimmt nicht für unfehlbar, glaube aber, dass ich diese Strukturen schon durchdrungen habe.

Darf ich Sie einladen, diese „Bibel“ des Optionsgeschäfts von John C. Hull einmal zur Hand zu nehmen, mit dem ich seit Jahren intensiv arbeite? Dort werden Gewinn- und Verlustverläufe von Optionspositionen sehr verständlich erklärt:

https://www.pearson.de/9783868944310?gad_source=1&gclid=Cj0KCQjwm5e5BhCWARIsANwm06jiCOXKqCLT3v_ynr8MhVnAlseRbKEYvtkkaspf40Uity85yz82rD4aAjdhEALw_wcB

Aktuell ist es in der 11. Auflage erhältlich – ich kenne es zurück bis zur 2. Auflage… 😊

Meine Aussage, dass 12% Ausschüttungen p.a. auf Dauer nicht ohne Substanzverlust möglich sind, lasse ich ungern als „spekulativ“ gelten. Schauen Sie hierzu doch gerne auch in andere Kommentare und die Besteuerung der Ausschüttung in den USA an, wo eben zwischen Ertrag und Teilliquidation der Substanz unterschieden wird. Und wenn man bei einem Baum nicht nur die Früchte pflückt, sondern kräftig Äste abschneidet, gibt es eben langfristig weniger oder keine Früchte mehr.

Und natürlich muss es bei Nullsummenspielen für jeden Gewinner einen Verlierer geben – alles andere wäre der Traum von der Alchemie der Finanzen.

Meine Argumentation ist also keineswegs „kurz“, aber lassen wir es gut sein und Lindy-Regel über ein, zwei Börsenzyklen wirken und dann schauen wir weiter (zur Lindy-Regel siehe hier: https://hartmutwalz.de/der-lindy-effekt-finanzinnovationen-zwischen-weissem-hai-und-grippevirus/). Jedoch sollten wir in der Zeit bis dahin lieber kein Geld in solche Exoten investieren, sondern diese mit Abstand von außen betrachten.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Sehr geehrter Herr Prof. Walz,

ich stimme Ihnen im wesentlichen zu, möchte aber doch auf zwei Punkte hinweisen.

1) Wie man unter globalxetfs.com nachlesen kann, schüttet der Global X Nasdaq maximal 50% der erhaltenen Optionsprämien aus. Wenn ein Monat überragend gut läuft, gibt es ein zweites Hardcap, nämlich nie mehr auszuschütten, als 1% des NAV entspräche.

D.h. der Global X Nasdaq schüttet nicht aus der Substanz aus.

2) Aus diesem Regelwerk wird auch klar, dass vom Emittenden selbst keine fixen Prozente pro Monat versprochen werden. Läuft der Optionshandel besser oder schlechter, gibt es mehr oder weniger Ausschüttung.

Die goldene Gans wird also auch in schlechten Börsenzeiten nicht an Auszehrung sterben, eben weil – im Gegensatz zu diversen Drittseiten – vom Emittenden selbst keine festen Prozente zugesagt werden.

(Siehe „Monthly Distribution Calculation – Covered Calls“://www.globalxetfs.com/qyld-exploring-the-case-for-a-nasdaq-100-covered-call-strategy/)

Beide Punkte sorgen IMHO dafür, dass man den Global X Nasdaq CC zumindest vom Vorwurf der Unseriosität und des Substanzverzehrs freisprechen kann.

Die restlichen Kritikpunkte bleiben natürlich bestehen. Zum Vermögensaufbau ist ein normaler ETF deutlich besser geeignet.

Vielleicht sollte man den Global X Nasdaq trotz der ETF-Hülle weniger mit klassischen ETFs vergleichen, sondern in ihm eher sowas wie ein sehr gut verzinstes „Tagesgeldkonto“ sehen, dessen hohen Zinsen in starken Baissen auch stark nach unten schwanken können. Und nur da ergibt seine Nutzung auch Sinn.

Herzliche Grüße Walter

Lieber Walter, vielen herzlichen Dank für Ihre Anerkennung und im wesentlichen Bestätigung meiner kritischen Einschätzung. Ich stimme Ihren Ergänzungen weitgehend zu. Der Vorwurf der Unseriosität bzw. des Substanzverzehrs richtet sich jedoch nicht gegen den Emittenten, sondern die Werbeaussagen „des Hofstaates“, die an der Vermarktung und dem Handel dieser Produkte interessiert sind. Wir wissen beide, dass juristisch lediglich die amtlich regulierten Dokumente (KIID) relevant sind, die Masse der Privaten jedoch ihre Entscheidung leider auf Basis von Werbematerialien bis hin zu YouTube-/TikTok- usw. Videos treffen. Sie sehen in den anderen Kommentaren, dass selbst meine kritische Darstellung noch Leser „heiß“ und neugierig auf Covered-Call-ETFs gemacht hat 😉

Schließlich: Dem Vergleich mit einem „sehr gut verzinsten Tagesgeldkonto“ schließe ich mich nicht an und würde CC-ETFs auch dieser Zielgruppe nicht empfehlen.

Herzlichen Dank für den fachlichen Austausch!

Viele Grüße, Hartmut Walz – Sei kein LeO!

Ah, sehr schön, Herr Walter hat die Sheets gelesen. Sehr gut, ein Mann nach meinem Geschmack.

Anmerkung, QYLD weist explizit darauf hin, dass nur ein Teil der Ausschüttung dank der Optionsprämien zu stande kommt.

„QYLD currently estimates it has distributed more than its income and net realized gains; therefore, a portion of your distribution may be return of capital.“

Die JP Produkte sind relativ neu, allerdings der US gelistete nicht so. Beide handeln natürlich nach dem gleichen Prinzip. Es gibt noch andere ETF die das machen, aber alle benötigen 3 Dinge. Einen liquiden Optionsmarkt auf monatlicher Basis, ansprechende Volatilität und Dividenden. Somit ist auch klar, warum der SP500 eine tiefere monatliche Ausschüttung hat, weil die Volatilität tiefer ist.

Um noch etwas genauer zu verdeutlichen, was es bedeutet 10+ % zu erwirtschaften, hier ein Beispiel. Sie benötigen hohe Volatilität, Dividenden und ein aktives Optionsbuch. Letzteres ist bei Indices gegeben. Hohe Vol nicht, weil durch den Zusammenschluss von 100 Aktien im Nasdaq (es sind 101 Aktien, aber wir wollen nicht kleinlich sein) eine Glättung eintritt. Der Nasdaq hat aktuell eine implizierte Vol von knapp 27% aber praktisch keine Dividende. Somit benötigen wir mehr Risiko oder Substanz. So einfach ist das.

10% plus müssen also mit mehr Risiko oder mehr Dividende erreicht werden. Allerdings müssen sie den Dividendentermin erreichen. Da US Aktien in der Regel nur alle 3 Monate zahlen, müssten Sie 3 Monats Optionen schreiben.

Picken wir also eine etwas schwungvolle Aktie aus dem Oelgeschäft die aktuell bei gut USD 19.- handelt und eine höhere Volatilität aufweist (Ticker ist irrelevant, aber mit etwas Suchen können Sie das möglicherweise eingrenzen, vol ist gut 50%). Kaufe ich jetzt die Aktie zu 19 und nehme die nächste Dividende in die Berechnung (Dez. 2024, USD 0.75) und verkaufe gleichzeitig den 20er Call für USD 0.32 erhalte ich USD 1.07 auf 3 Monate. Spätestens jetzt merkt man, dass 1.07 nicht 12% auf einem Monat sondern „nur“ 5% auf 3 Monate sind, und das bei doppelter Volatilität und dem Umstand, dass die Dividende zwar berechnet, aber von der Firma noch gar nicht bestätigt wurde. Sollte die Firma eine tiefere Dividende bekannt geben, sackt alles in sich zusammen.

Dazu kommt, dass in diesem Konstrukt die Aktie erworben werden muss (mit Kosten verbunden). Bei Swapbasierten Produkten tauscht man Zahlungsströme aus (vereinfacht gesagt).

Wie dem auch sei, ohne Substanz kommen Sie nicht auf die 10%. Die Frage ist: Wie kommt diese Substanz zusammen? Durch die Rückbehaltung von 1% und Anlage im Markt, dadurch entstehen Zinsen… usw.

Voila, im Prinzip einfach, wenn man mal etwas eintaucht.

Liebe Grüsse aus dem Handelsraum

Lieber Prof. Dr. Walz, das ist der beste Beitrag rund um das nicht ganz einfache Thema Optionen, den ich bisher gelesen habe, weil Sie es kurz, prägnant und vor allem sehr verständlich auf den Punkt bringen. Herzlichen Dank dafür.

Lieber Stefan, dieses freundliche Kompliment von Ihnen beschämt mich schon fast, denn in die Optionstheorie bin ich ja noch nicht einmal eingestiegen, sondern habe lediglich ein einziges Beispiel für ETFs mit Optionskomponente vorgestellt 😉 Als kluger Anleger haben Sie gleichwohl die drei wichtigsten Worte rund um diese exotische Produktgruppe kennengelernt, nämlich „Nein“, „Nein und nochmals „Nein“.

Weiterhin viel Erfolg und alles Gute!

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Herzliche Dank! Ergänzung: Hinzu kommen die steuerlichen Probleme – die 12 % im Jahr muessen zunächst voll versteuert werden, vermutlich mit 30 % Teilfreistellung. Amerikaniscch käme im neuen Jahr eine Steuererstattung dazu: vieles der Ausschuettung ist ROC – Return of Capital. D.h.: ist Auschuettung aus der Substanz (Rueckzahlung) + daher steuerfrei, besser gesagt steuerstundend! Der steurliche „Einkaufspreis“ wird um den gleichen Betrag reduziert, bei Verkauf entsteht also ein höherer „Gewinn“, der zu versteuern ist. Wenn man den Fonds lebenslang hält (Rentnerpapier), kein Problem fuer den Besitzer, eher fuer den Erben. In D. gibt es das gleiche Phänomen bei den in Abwicklung befindlichen Immofonds (Axa Immosel. etc.). Der ROC wird im Folgejahr erstattet, aber im Ausschuettungsjahr – OHNE Teilfreistellung – voll besteuert. Wie die UCITS-ETF in D. besteuert werden (+ event. erstattet), weiß ich nicht, da ich die Fonds nicht besitze. In den USA gab es nach dem mäßigen Gesamtperformance-Erfolg eine neue Variante (Growth), die nicht 100 %, sondern nur 50 % der Aktien im Bestand mit Optionen unterlegt. So soll in Aufwärtsphasen relativ mehr Gewinn gemacht werden. Genau das ist ja die Schwäche der Covered-Call-Fonds: Verluste fast voll mitmachen + starke Gewinne nur sehr gemäßigt. Danke noch mal!

Lieber Peter Eichfeld, vielen Dank für Ihren Kommentar – das ist auf alle Fälle noch zusätzlich interessant!

Vielen Dank nochmal, herzlich, Hartmut Walz – Sei kein LeO!

Well spotted. Chapeau, hier noch eine Anmerkung.

– Als Faustregel hilft ihnen, wenn ein Funds mit IE beginnt, dann unterliegt er Irland.

– Amerikanische BDCs korrigieren ihre Dividenden jeweils Ende Jahr und splitten Sie in Kapitalgewinn und Dividende. Letztere wird gemäss DBA besteuert und ein Teil ist rückforderbar. Kaufen Sie ein ETF mit IE-Isin, entfällt dies. Erwerben sie ein US-Isin, haben sie dieses Phänomen.

So oder so, ein komplexes Gebiet welches die Zusammenarbeit mit Spezialisten benötigt.

Bleiben Sie neugierig

Gruss

Lieber Derivathändler, vielen herzlichen Dank für eine weitere wertvolle Detailinformation.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!