An der Börse wird nicht geklingelt

Der unerfüllte Traum vom Market Timing – Teil 1

Ein Plädoyer gegen Aktivitätsdruck, gegen Risikomanagement durch „rein und raus“, gegen aktives Handeln und überhöhte Erwartungen an Fondsmanager.

Fast alle Aktienindizes notieren derzeit (Ende Januar 2021) auf oder dicht bei ihren Höchstständen. Und das, obwohl die Gewinne und auch Gewinnaussichten vieler Unternehmen durch die Corona-Pandemie und weitere Faktoren beeinträchtigt sind.

Aktien sind also weltweit teuer. Begründungen hierfür gibt es viele (Nullzinspolitik, Liquiditätsdruck durch Notenbank-Billionen etc.). Sie sollen hier nicht wiederholt werden.

Wachsende Anlegersorgen

Privatanleger stellen sich nun zunehmend die Frage: Soll ich angesichts dieser Höchstkurse meine Aktien oder Aktien-ETFs nicht doch besser ganz oder zumindest teilweise verkaufen? Also die Gewinne mitnehmen!

Um dann später wieder – zu erhofft günstigeren Preisen – an die Aktienmärkte zurückzukehren? Also meine künftigen Einstiegskurse verringern!

Toller Plan!

Damit hätte man seine Gewinne erst einmal gesichert. Könnte einen Rücksetzer, eine Preiskorrektur oder gar einen Aktiencrash umgehen. Und das gerade jetzt, angesichts der aktuell hohen Bewertungen… Um dann, nach dem Crash sein trocken gehaltenes Pulver wieder an die Börse zu bringen.

Geniale Idee?

Meine Antwort: ein klares Nein. Nicht so. Denn das ist nichts als reine Spekulation.

Zur Orientierung: Es gibt nur zwei Erscheinungsformen von Spekulation.

Es gibt das Spekulieren auf Einzelwerte (Stock Picking) und das Spekulieren auf „den richtigen Zeitpunkt“ (Market Timing).

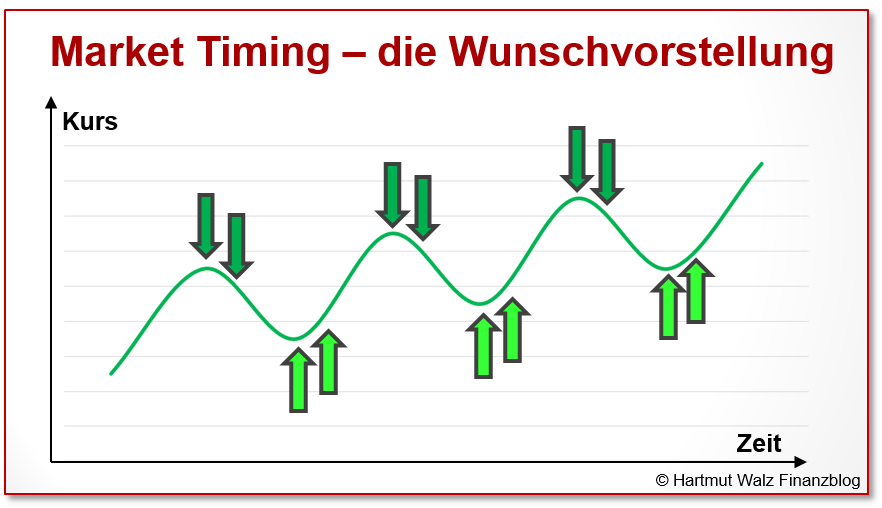

Idealerweise würden Sie also mit „dem richtigen Zeitpunkt“ den Markt so abpassen, dass Sie Ihre Aktien vor dem Abschwung verkaufen – und vor dem erneuten Preisanstieg zurück kaufen.

Okay, oder zumindest würden Sie so hellseherisch sein, in der Anfangsphase des Abschwungs zu verkaufen und bereits im ersten Teil der nachfolgenden Erholungsphase zurückkaufen.

Mit erfolgreichem Market Timing würden Sie also Ihre Verluste durch Kursrücksetzer im Börsenzyklus vermeiden oder zumindest verringern. Und damit eine Überrendite im Vergleich zum Markt erzielen.

Wenn das doch nur funktionieren täte… 😉

Die dunkelgrünen Pfeile zeigen ideale bzw. rechts davon leicht verzögerte Verkäufe. Für die hellgrünen Pfeile gilt dies entsprechend für Käufe.

Im Idealzustand wird also bei Markthöchstständen verkauft und bei Tiefstständen zurückgekauft. Selbst wenn sowohl Verkauf als auch Kauf erst etwas zeitverzögert nach Trendumkehr erfolgen, bringt Market Timing in der Theorie also noch schöne Zusatzgewinne.

Theoretisch!

Die Manager aktiver Fonds versprechen auch exakt dieses Vorgehen. Und werden nicht müde, ihren zu erwartenden Erfolg zu begründen.

Sie versprechen – meist innovative – geniale Handelssysteme, eine Vielzahl technischer und fundamentaler Indikatoren, die korrekte Interpretation der publizierten Unternehmenszahlen, Strategieanalyse, Kennzahlenanalyse sowie Sentimentanalyse (Erhebung der Marktmeinungen) zu Hilfe zu nehmen usw., um die „richtigen“ Ein- und Ausstiegszeitpunkte zu finden.

Sie versprechen also, eine große Kristallkugel zu besitzen. Und zwar nicht nur eine große, sondern DIE ultimative, große Kristallkugel!

Die Realität sieht anders aus. Schade!

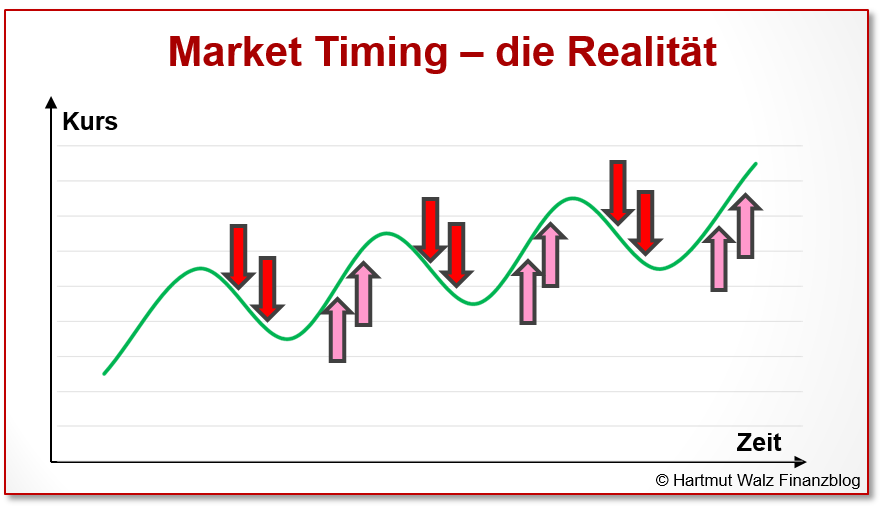

Sowohl private Anleger als auch Profis verpassen beim Versuch des Market Timing die „richtigen“ Aus- und Einstiegszeitpunkte. Tappen in überall herumliegende „Bullenfallen“ oder „Bärenfallen“.

Und: Sie laufen den Börsentrends meist hinterher – anstatt ihnen vorauszugehen.

Die obige Abbildung zeigt – stark vereinfacht – einen Market Timer, der der Entwicklung mehr oder minder stark hinterher läuft.

Die dunkelroten Pfeile zeigen mittelmäßige bzw. rechts davon ganz schlechte Verkäufe. Für die hellroten Pfeile gilt dies entsprechend für Käufe.

Durch verspäteten Verkauf realisiert der „wackere“ Market Timer trotz seiner Aktivität einen mehr oder minder großen Teil der Verluste.

Das sind echte Verluste.

Und durch verspäteten Wiedereinstieg in den Markt, entgehen ihm mehr oder minder große Kursanstiege. Da er (noch) nicht wieder im Markt ist, entstehen ihm somit Verluste dadurch, dass der günstigere Einstiegspreis verpasst wurde und die Wiederanlage zu höheren Preisen erfolgte.

Das sind Opportunitätsverluste (entgangene Gewinne).

Das Problem

Nichts und niemand kann die Märkte prognostizieren. Alles kann passieren – auch das Gegenteil.

Und daher funktioniert Market Timing auch manchmal! Aber zu selten und keineswegs zuverlässig. Sondern eben nur durch reinen Zufall.

Schade 😉

Zwei wichtige Argumente

Erstens: Im Vergleich zu der von mir durchgängig ausgesprochenen Empfehlung, die Füße still zu halten, also „buy and hold“ zu praktizieren, verursacht Market Timing eine Menge Stress, Mühe und vor allem Transaktionskosten.

Die Transaktionskosten sind in der Summe nicht unerheblich und machen sich deutlich in einer schlechteren Rendite bemerkbar.

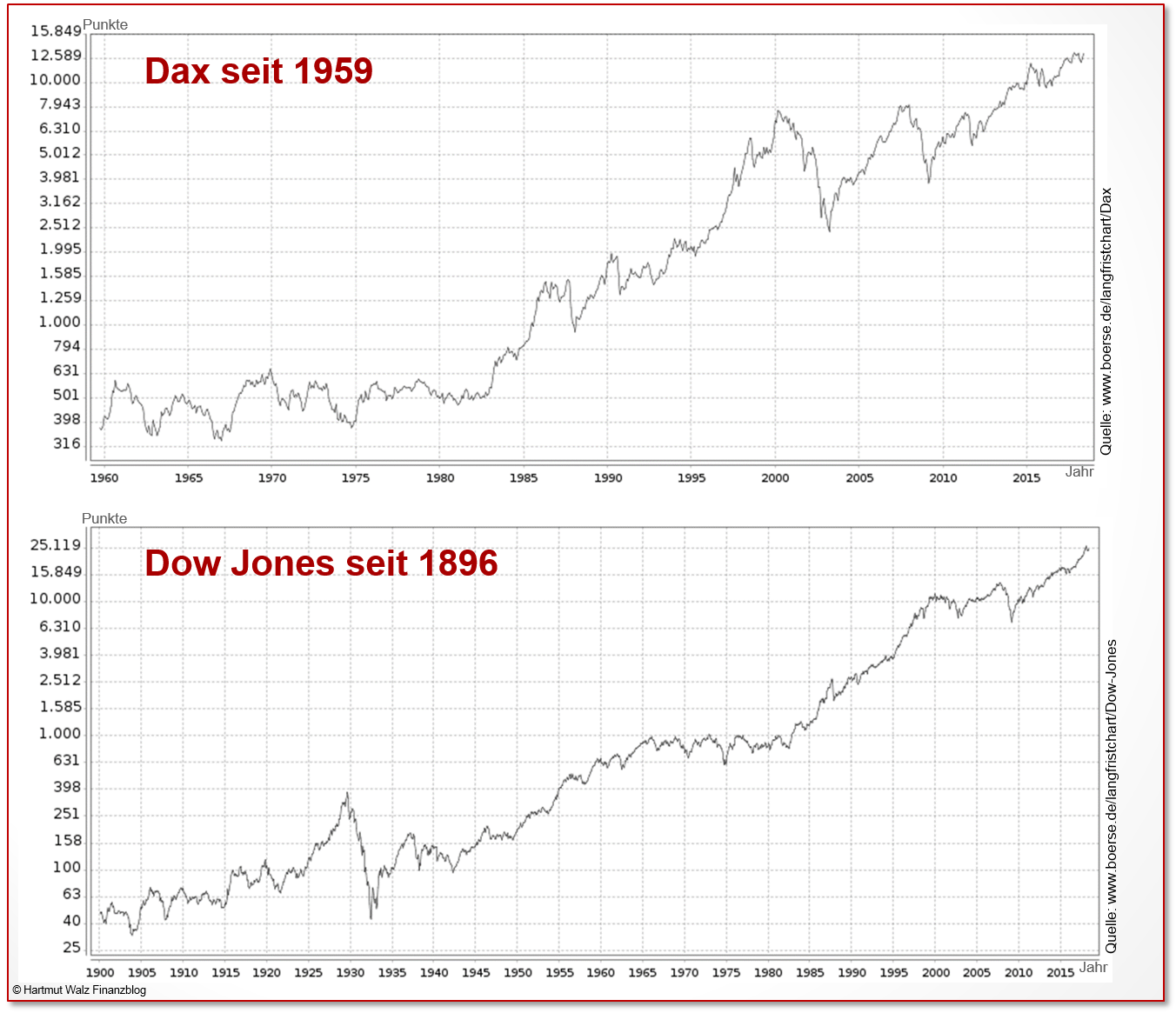

Zweitens: Über viele Jahrzehnte hinweg zeigten die Aktienmärkte – bei allen Schwankungen – stets einen positiven Langfristtrend. Und stiegen mit jährlichen Wachstumsraten von rund 8–11 Prozent.

Hier einfach mal zwei Beispiele für Langfrist-Charts:

Je mehr Zeit ein Market Timer sein Geld nun außerhalb der Märkte „parkt“ – zum Beispiel auf einem Giro-, Tages- oder Festgeldkonto – umso größer ist der zeitliche Anteil, an dem er nicht an diesem langfristigen Aufwärtstrend, also dem Erwartungswert des Wachstums teilhaben kann.

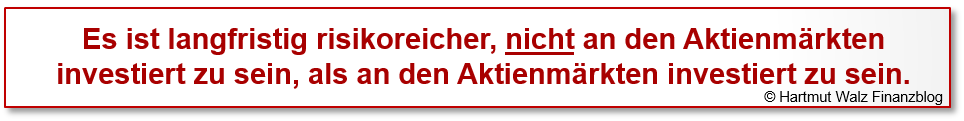

Für den klugen Langfristanleger gilt also folgender Grundsatz:

Oder um es auf neudeutsch zu sagen:

Und wenn Sie nun noch Inflation als „Rost an Ihrer Kapitalanlage“ berücksichtigen und in realen Größen (Kaufkraft) denken, dann gilt dieser Zusammenhang umso mehr.

Rebalancing ist kein Market Timing

Etwas völlig anderes ist es übrigens, wenn Sie als AnlegerIn regelmäßig – sagen wir, einmal jährlich – die unterschiedlichen Elemente Ihres Portfolios anpassen. Um die ursprünglich gewollte Gewichtung Ihres Portfolios wieder herzustellen.

Wenn Sie also z.B. risikoarme Anteile wie Anleihen gegenüber Aktien oder auch die regionale Verteilung wieder auf die ursprünglich angestrebten Verhältnisse „zurücksetzen“.

Ein kurzes Beispiel

Langfristig rentieren die risikostarken Portfolioanteile stärker als die risikoarmen. So steigen also z.B. Aktien oder Aktien-ETF im Verhältnis stärker als z.B. Anleihen. Ihre Gewichtung im Gesamtportfolio nimmt somit über die Zeit zu.

Ohne Rebalancing kann so aus einem Portfolio, welches anfangs die beiden Anteile Aktien und Anleihen im Verhältnis „halbe-halbe“ aufwies, nach zehn Jahren durchaus zu einem Portfolio werden, in dem die risikostarken Anlagen zwei Drittel oder drei Viertel Anteil haben.

Setzt ein Anleger diese Verhältnisse durch regelmäßiges Rebalancing zurück, so ist dies als diszipliniertes, regelgebundenes Verhalten zu würdigen und stellt kein Market Timing dar.

Ausblick

Eine spannende Beweisführung zum Elend von Market Timing folgt im Teil 2 am kommenden Freitag. Und zwar auf Basis von historischen Echtdaten!

Dazu hat mein kluger Freund Stefan nämlich mal in die öffentlich zugängliche Kursdatenbank der Deutschen Börse AG geschaut und mit einer genialen EXCEL-Berechnung sehr aussagefähige Ergebnisse „gezaubert“.

Bis dahin nehmen Sie gerne folgende Zwischenergebnisse mit

- Die Strategie des Market Timing ist eine von nur zwei Erscheinungsformen der Spekulation.

- Der Grundgedanke des Market Timing klingt äußerst plausibel und wirkt sehr verführerisch. Insbesondere im Nachhinein erscheint es immer sehr logisch, dass auf eine Aktienhausse eine Baisse folgen muss und umgekehrt. Dieser Plausibilität liegt jedoch der Rückschaufehler (Hindsight Bias) zugrunde. Hinterher weiß man es ja immer besser. Vertiefend lesen Sie gerne Kapitel 24 „Das habe ich mir ja schon vorher gedacht“ in meinem Buch „Einfach genial entscheiden – Die 55 wichtigsten Erkenntnisse für Ihren Erfolg“.

- Die praktische Umsetzung scheitert einfach an unserer mangelnden Fähigkeit, die Finanzmärkte zu prognostizieren.

- Der mathematische bzw. statistische Erwartungswert von Market Timing ist negativ. Im langfristigen Vergleich schneiden Portfolios mit versuchtem Market Timing also schlechter ab als Portfolios ohne Market Timing. Daher kann man Market Timing als „Loser´s Game“ bezeichnen: Verlieren ist wahrscheinlicher als gewinnen.

- Der negative Erwartungswert von Market Timing ergibt sich aus zwei Komponenten. Erstens treten durch die Handelsaktivitäten Transaktionskosten Und zweitens weisen Aktienmärkte langfristig – bei allen Schwankungen – letztlich einen Wachstumstrend auf. Und in den Phasen, in denen der Market Timer nicht investiert ist, sondern Cash hortet, entgeht ihm dieser Wachstumstrend – ein typischer Fall von Opportunitätskosten. Lesen Sie hierzu vertiefend Kapitel 28 „Die Kosten dessen, was uns entgeht“ in meinem Buch „Einfach genial entscheiden – Die 55 wichtigsten Erkenntnisse für Ihren Erfolg“.

- Mangels funktionierender Kristallkugel kaufen und verkaufen Investoren, die Market Timing betreiben, oftmals zu spät und laufen damit dem abgefahrenen Zug hinterher.

- Bleiben Sie also im Zug sitzen, dann sind Sie garantiert mit dabei, wenn er losfährt.

- Das alles gilt natürlich lediglich unter Berücksichtigung Ihres Anlagehorizonts und Ihrer Risikobereitschaft. Beispielsweise kann bei einem kurzen Anlagehorizont ein völliger Verzicht auf Aktieninvestitionen angebracht sein. Jedoch hat dies nichts mit Market Timing zu tun, sondern mit grundsätzlichen Prinzipien der Anlageallokation und -strategie.

Falls Sie bis zum nächsten Freitag zu ungeduldig sind, Sie also einen gewissen Aktivitätsdruck verspüren sollten, hören Sie doch in diesen Audio Podcast hinein.

5 wichtige Erfolgsfaktoren einer langfristigen Geldanlage. Hier spreche ich darüber, welche Dinge und Verhaltensweisen besonders wichtig für eine erfolgreiche Geldanlage und Vorsorge sind.

Ansonsten gilt wie immer: Empfehlen Sie diesen Blogbeitrag weiter – und bleiben Sie gesund!

Herzliche Grüße

Hartmut Walz

Sei kein LeO!

Erschienen am 29. Januar 2021.

Der Hartmut Walz Finanzblog ist unabhängig, kosten- und werbefrei. Ich erhalte für Links und Empfehlungen keinerlei Honorar, Kick-back, Beteiligung

Ist die Auswahl eines marktbreiten Index nach ihren Argumenten keine Erscheinungsform von Spekulation?

Schließlich verlagere ich über die sich ändernde Zusammensetzung eines Index durch dessen Anbieter Timing – Entscheidungen von Einzelwerten auf die Ebene des Indexanbieters der periodisch fallende Werte durch steigende Werte ersetzt?

Lieber Rolf Meyer, danke für Ihre sehr weise – fast schon ein wenig philosophische Frage. Die Antwort hängt davon ab, wie Sie Spekulation definieren.

Wenn Sie ein maximal streuendes, möglichst marktbreites Investieren mit einer klaren Regelbindung auch schon als Spekulation definieren, dann lautet die Antwort „JA“.

Im allgemeinen Verständnis, dass Spekulation der Versuch ist, die Marktrendite (Beta ) durch eine positive Überrendite (Alpha) zu schlagen, wäre die Indexbindung jedoch keine Spekulation.

Ich habe viel Respekt vor Ihrer Frage, da diese ganz tief ins Grundsätzliche geht. Im Ergebnis würde ich diese Sichtweise jedoch ablehnen, da einfach nicht weiterführend und nützlich.

Watzlawick ist mit dem Satz berühmt geworden „Man kann NICHT NICHT kommunizieren“. Und wenn ich Ihrer Definition folge, dann kann man NICHT NICHT spekulieren. Selbst wenn ich den Märkten fern bleibe, wäre es ja eine Spekulation (nämlich z. B. auf fallende Kurse bzw. eine Deflation).

Danke für Ihren interessanten Denkanstoß – jetzt ist mein Gehirn wieder bestens durchblutet… 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Sehr geehrter Herr Prof. Walz,

es ist eine Freude, ihre Blogbeiträge und Analysen zu lesen. Insbesondere gehen Sie auch im Detail auf die Kommentare ein- das ist ein erheblicher Aufwand, und gerade das macht Ihren blog so lesenswert- danke dafür!

Ich habe seit Jahren ein Aktiendepot, in der Vergangenheit (zB während Fukushima) auch schon mit viel Glück vierstellige Gewinne mit aktivem Handeln gemacht. Letztlich ist die langjährige Rendite dieses Vorgehens enttäuschend, eine einfache Excel Tabelle mit überschlägigen Berechnungen enthüllt das gnadenlos: Einfach den Depotstand zum Jahresanfang und Ende eingeben, Käufe und Verkäufe addieren und subtrahieren und das Ergebnis ins Verhältnis zum Jahresanfangsstand setzen. Dieses Vorgehen ist nicht genau, aber es öffnet die Augen und subjektiv erfolgreiche Jahre sind nach Abzug von Steuern und Kosten eher mau gelaufen. Seit etwa 2 Jahren investiere ich mit steigenden Summen monatlich (Gratissparplan) bzw. 2 monatlich (Einzelkauf, der Sparplan wäre teurer) in zwei Indexonds, die weltweit aufgestellt sind, einer davon ist ein bekannter Mischfonds. Daneben kaufe ich Aktien, die solide dastehen und wenig spektakulär sind. Und siehe da: in den letzten zwei Jahren ist die Rendite zweistellig! Das Depot hat zum Jahreswechsel die 100000 Euro Grenze durchbrochen. Ich bin dabei stur dem buy and hold gefolgt und habe noch nicht einmal die Sünden der Vergangenheit (zB eine viel zu große Position eines bekannten deutschen Bankhauses) rebalanced. Die Folge sind minimale Kosten, geringe Steuern und ein stressfreier Blick ins Depot. Dabei ist mein Anlagehorizont 12-15 Jahre, je nachdem wie lange ich arbeiten kann und will (Alter 50 Jahre). Ich kann jedem, vor allem den jüngeren Lesern ihres blogs nur raten, zumindest einen Teil seines Geldes in die Anlageklasse Aktien zu investieren. Dabei darf und muss ein Risiko eingegangen werden, das überhaupt nichts mit Spekulation zu tun hat. Ich denke Blogs wie Ihrer und zB von Herrn Kommer helfen bei diesen Entscheidungen sehr weiter. Mit dem Wissen von heute hätte ich im Alter von 28-30 Jahren weniger Lebensversicherungen abgeschlossen (ja, ich bin auf MLP hereingefallen und kann nur vor dieser Organisation warnen!) und wäre heute wahrscheinlich finanziell deutlich besser aufgestellt. Aber es ist nie zu spät, richtige Entscheidungen zu treffen. Meinen Kindern werde ich versuchen, dieses Wissen zu vermitteln,

Ich wünsche Ihnen einen schönen Tag und weiterhin viel Erfolg mit Ihrem blog!

Lieber Medicus, danke sehrr für Ihren ganz persönlichen Erfahrungsbericht!

Der einmal mehr zeigt, dass weniger Aktivität nicht nur bessere Ergebnisse erzeugen kann. Sondern gleichzeitig die Nerven schont. Und wenn Sie diese Erkenntnis an Jüngere weitergeben und diese vor sinnlosen und teuren Anlagevehikeln warnen, dann tun Sie schon vieles, um Deutschland zu einem besseren Platz für Anleger und Vorsorger zu machen. Das freut mich sehr! 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Hallo Herr Walz,

danke erstmal für die Mühen und die Arbeit, die mit dem Betreiben eines solchen Blogs einhergehen. Man kann hier viel mitnehmen und bekommt allen voran einen Einblick in die Finanzindustrie. Offene und ehrliche Informationen sind nicht immer leicht zu finden.

Nichtsdestotrotz möchte ich hier zum Zweiteiligen Artikel das stille Lesertum nicht nur aus Lob verlassen, sondern auch die eine oder andere eigene Sichtweise darlegen.

Ich selbst bin kein Freund von aktiv geführten Fonds, da diese in meinen Augen zu teuer und zu träge sind, einmal aufgrund des verwalteten Kapitals, sprich: Selbst wenn diese mit einer wie Sie sagen, Glaskugel arbeiten, brauchen diese oft sehr viel länger, um eine Position zu schließen, um nicht den Markt in Aufruhr zu versetzen – Stichwort Eisberg-Order.

Für die meisten Anleger und Lesenden dieses Blogs wird mit Sicherheit die bessere und sinnvollere Variante ein breites Anlegen in verschiedenste ETF‘s richtig sein. Die Meisten suchen eine einfache Anlageform und wollen sich nicht allzu sehr in Ihrer Freizeit mit Finanzdingen auseinandersetzen – gilt meiner Erfahrung nach selbst für Angestellte im Finanzwesen.

Dennoch habe ich durch trial and error gelernt, dass auch das aktive anlegen (im speziellen Markettiming), welches Sie hier ins Esoterische schieben, funktioniert. Hier bedarf es mehr Zeit und Durchhaltevermögen sowie das grundsätzliche Interesse am Thema der Spekulation. Hier gilt es selbstverständlich auch zu differenzieren, welche Assets und welchen Anlegehorizont man berücksichtigt.

„ Erstens: Im Vergleich zu der von mir durchgängig ausgesprochenen Empfehlung, die Füße still zu halten, also „buy and hold“ zu praktizieren, verursacht Market Timing eine Menge Stress, Mühe und vor allem Transaktionskosten.“ – Das stimmt vollkommen, jedoch kann es auch lukrativer sein, obwohl die Kosten erstmal höher sind. Man muss sich hier jedoch als Neuling davon verabschieden einzusteigen und sofort das große Geld zu verdienen, wie es gerne in den „Fachzeitschriften“ behauptet wird – irgendwie muss die Auflage gesteigert werden ;). Man begibt sich hier auf einen Markt, wo Profis nur auf Anfänger warten und jahrelange Erfahrung vorweisen – Da gibt es keine Abstufung zu 3. Liga, 2. Liga, 1.Liga. Man startet immer im Champions League Finale.

Fazit: Das entspanntere Anlegen nach Buy‘n Hold funktioniert super mit ETF‘s, ist aber nicht die einzige Möglichkeit Geld aus dem Markt zu pressen.

Beste Grüße und ich freue mich auf weitere interessante Blogeinträge.

Liebe/r Boshart, herzlichen Dank für Ihren ausführlichen Rückkommentar. Und dass Sie Ihre persönliche Expertise und Anlegererfahrung mit uns teilen. Die BlogleserInnen schätzen solche Überlegungen sehr.

Fachlich sind wir ja weitgehend einer Meinung. Und ich glaube Ihnen gerne, wenn Sie davon berichten, dass Sie durch Market Timing gelegentliche Überrenditen erzielt haben. Und die gönne ich Ihnen vollkommen. Mein Punkt ist lediglich, dass ich diese für glückliche Zufallsgewinne halte und Ihnen wünsche, dass dem keine Zufallsverluste folgen. Und dass Ihre Überrendite mit mathematisch unausweichlicher Zwangsläufigkeit – mit einer Unterrendite anderer Marktteilnehmer, die nicht so glücklich waren wie sie, einhergeht.

Schließlich stört mich noch in Ihrem ansonsten so guten und respektvollen Kommentar, der Abschlusssatz, in dem Sie davon sprechen, Geld aus dem Markt zu pressen. Kein schönes Bild und ich selbst versuche nie, etwas herauszupressen. Ich „pflücke“ einfach nur die Marktrendite und achte darauf, dass keine zu hohen Pflückkosten entstehen. Können Sie sich mit diesem Bild ggfs. auch anfreunden? 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Grüße Sie Herr Prof. Walz

Ich habe Ihren neuesten Blogbeitrag vom 29.Januar gelesen und er gefiel mir sehr gut, wie immer. Aber es tut sich für mich da eine Frage auf, ich bin da unsicher. Ich darf sie aus Ihrem Blogbeitrag kurz zitieren, sie schreiben da im Punkt „Zweitens“: Über viele Jahrzehnte hinweg zeigten die Aktienmärkte, bei allen Schwankungen stets einen pos. Langfristtrend („nach oben“, das ist von mir).

Meine Frage dazu: Aber Sie wissen nicht, ob das in Zukunft so weitergehen wird, auch wenn es seit 100 Jahren

so ist!? Wir sagen doch auch umgangssprachlich, die Bäume wachsen doch auch nicht in den Himmel. Oder ein anderer Vergleich von mir: Das Huhn oder die Gans, welche monatelang regelmäßig gefüttert wurde und daher meint, es geht immer so weiter, wird eines Tages nicht mehr gefüttert, sondern geschlachtet. Können wir bezüglich immer steigender Aktienkurse hier nicht einem ähnlichen Irrtum unterliegen?

Viele Grüße

Berkel

Liebe/r Frau/Herr Berkel, danke für Ihre Frage, die ich als sehr durchdacht und klug empfinde und auch ernst nehme.

Ja, wenn das Wachstum auf der gesamten Erde zu einem Ende kommt (und zwar nicht quantitativ gemeint, sondern auch qualitativ), dann könnte es sein, dass auch die weltweiten Aktienmärkte nicht nur einen zeitweisen Rückschlag erleiden, sondern nachhaltig sinken oder darniederliegen. Es ist ein schwer vorstellbares und eher unwahrscheinliches, aber keineswegs unmögliches Szenario. Also gebe ich Ihnen recht.

Nur: Sie würden in einem solchen Szenario auch mit Market Timing keinen Vorteil erzielen – im Gegenteil.

Und ich fürchte, dass Sie sich vor einem solchen Szenario auch nicht mit irgendwelchen Ausweichstrategien „retten“ könnten, da auch Immobilienpreise, Gold, Anleihen etc. sinken würden. Auch eine hohe Cash-Quote wäre keine Lösung, da Währungen zusammenbrechen würden und ggfs. keiner mehr Ihr Geld annehmen würde. Kurzum: Auf eine solche Entwicklung können Sie sich realistischer Weise kaum vorbereiten. Sondern bestenfalls ins Lager der „Prepper“ wechseln, was m.E. aber auch keine langfristige Perspektive darstellt 😉

Abschließend trotzdem nochmals ganz viel Respekt vor Ihrer Frage – gestellt habe ich mir diese auch schon oft…

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Wieder ein sehr verständlicher und zugleich fundierter Blog aus dem Hause Walz, der wie viele andere auch Pflichtlektüre für alle BWL-/VWL-Studenten und Bankauszubildende sein müsste.

Lieber Bernhard Lorenz, vielen Dank für diese tolle Anerkennung! 😉

Ganz herzliche Grüße, Hartmut Walz – Sei kein LeO!

Sehr geehrter Herr Professor Doktor Walz,

Statistik und Erfahrung geben Ihnen recht. Schauen wir uns nur die vergangenen 25 Jahre an. Es wäre ein Fehler gewesen, während der Russland- und Asienkrise, der Finanzmarktkrise und im jüngsten Absturz vor knapp einem Jahr alles hinzuwerfen und auszusteigen. So quälend die Situation jeweils auch war, rückblickend waren das Episoden, die alsbald wieder ausgebügelt waren. Kaufen und (Durch)Halten war für alle die beste Lösung, denen beim Versuch des Market Timing nicht der Zufall zu Hilfe kam.

Übler war der Dotcom-Absturz im Jahr 2000. Am Beispiel des DAX hat es etwa sieben Jahre gedauert bis die alten Höchstkurse wieder erreicht waren. Dann hatte man aber erst den Nominalbetrag zurück. Auf den Kaufkraftausgleich musste man noch einige Jahre länger warten und auf eine reale Rendite nochmals länger. Und was hatte man bis dahin alles durchlitten: Zwei Abstürze mit Verlusten von 70% (2003) und 50% (2008/9) und lange Jahre mit einem Depotstand unter Wasser. Diese Gefahr gibt es beim Kaufen und (Durch)Halten auch.

Doch was tun? Meine Frau und ich haben jahrelang jeder für sich und in unzähligen Gesprächen gemeinsam gegrübelt, wie wir so einen Kummer umgehen können. Eins war nach den Erlebnissen klar: Die Zukunft ist nicht vorhersehbar. Vielmehr brauchen die Märkte die Ungewissheit, sonst funktionieren sie nicht. Ein Gedankenexperiment macht das deutlich. Stellen wir uns vor, ein Crash wäre vorhersagbar. Dann würden alle sofort verkaufen wollen. Doch Niemand würde die Assets abnehmen, weil man demnächst ja billiger kaufen kann. Der Handel käme zum Stillstand. Ebenso bei vorhersehbaren Kursanstiegen. Niemand würde heute verkaufen, wenn man weiß, dass es es demnächst höhere Kurse gibt.

Wie also durch die Ungewissheit durchlavieren? Wir versuchen es so gut wie wir es schaffen auf folgende Art: Gekauft wird nur -und nur dann- wenn es gerappelt hat und die Experten im Börsenfernsehen und in den Anlegerzeitschriften noch zur Vorsicht raten. Verkauft wird, wenn die Bewertungen in etwa wieder das langjährige durchschnittliche Bewertungsniveau erreicht haben.

Damit erwischen wir nicht die besten Kurse, aber hoffentlich wenigstens gute Preise. Wir empfinden, auf das theoretisch mögliche Optimum nervenschonend verzichten zu können.

Es wird gekauft, was gut (z.B. Aktien und Edelmetalle), aber gerade nicht so gefragt ist. Es wird verkauft, was einen angemessenen Wert erreicht zu haben scheint.

Auf diese Art vermeiden wir Prognosen, Doch um eine Beurteilung (Meinungsbildung) über die Bewertung des Martes kommen nicht herum. Diese Beurteilung mag eher möglich sein als eine Prognose.

Konkret haben wir die Dinge so umgesetzt. Zuletzt Aktien gekauft haben wir im April 2009. Der Verkauf erfolgte schrittweise vor und nach der Jahreswende 2014/15. Zu dieser Zeit waren Gold und vor allem Silber stark gefallen. Diese Metalle haben wir gekauft,weil wir die Preise attraktiv fanden, obwohl Goldman Sachs und andere weiter fallende Preise geweissagt hatten. Wir halten die edlen Metalle immer noch.

Hätte es nichts günstig erscheinendes zu kaufen gegeben, dann hätten wir den Erlös der Aktien in einem Fonds geparkt, der in Anleihen guter Bonität mit etwa einem Dutzend Währungen aus politisch und wirtschaftlich stabilen und rechtssaatlich verfassten Ländern außerhalb der Eurozone investiert.

Allerdings ist gegenwärtig ein Nachteil offensichtlich: Wir sind zu wenig diversifiziert, es fehlen Aktien. Beim Einbruch im vergangenen Frühjahr waren wir zu bedächtig und haben die Chance verpasst.

Die Weiterentwicklung unseres Portfolios erhoffen wir uns so: Bis jetzt vermeiden wir nur Prognosen. Auch die Beurteilungen zum Marktniveau sollen möglichst überflüssig werden. Wenn es irgendwann wieder rappelt an den Börsen, dann steht der weltweite Aktienmarkt per ETF auf dem Einkaufszettel. Eine Gewichtung von je 25-30% Gold, Silber und Aktien ist der Wunsch. Der Rest fließt in den zuvor genannten Anleihefonds, falls wir mal Geld brauchen und die Sachwerte nicht zufriedenstellend verkäuflich sind. Die Anteile werden gleichgewichtet erhalten. Dann werden Gewinne gewissermaßen automatisch mitgenommen und eventuell gefallene Assets werden aufgestockt. Das spart weitgehend die Beurteilung des Marktniveaus/der Bewertungen.

Dies ist unser persönlicher, unser subjektiver Versuch, das Market Timing und andere Prognosen sowie Beurteilungen zu vermeiden. Bis jetzt war es kein Fehlschlag. Vielleicht geht es noch besser, doch wir sind zufrieden und schonen halbwegs unsere Nerven.

Mit besten Grüßen

Wolfgang Niessner

Lieber Wolfgang Niessner, danke für Ihren sehr ausführlichen Kommentar, den ich ungekürzt so veröffentliche, weil Sie sehr wertschätzend sind und sich vielleicht manche LeserIn über Ihre Gedanken freuen. Oder sich daran reiben.

Im Ergebnis stimme ich Ihnen überhaupt nicht zu. Denn Sie behaupten einerseits, kein Market Timing zu betreiben und dann beschreiben Sie Ihr Marktet Timing recht detailliert. Vielleicht haben Sie ein besonders kluges oder differenziertes Markt Timing betrieben – mag sein. Oder Sie haben einfach hin und wieder Glück gehabt 😉

Was Ihnen durch Ihr Market Timing entgangen ist, das berechnen Sie wahrscheinlich nicht.

Kurzum: Machen Sie ruhig weiter so – ich will und werde Sie nicht belehren. Aber ein Vorbild bzw. eine Blaupause für all die Blogleser, die keine LeOs sein wollen, ist Ihre Vorgehensweise ganz klar nicht.

Viele herzliche Grüße und alles Gute für Ihre Frau und Sie, Hartmut Walz – Sei kein LeO!

Lieber Prof. Walz,

vielen Dank für diese gelungene Zusammenfassung in wieder klaren Worten! Das passt zu der Aussage von Vanguard, dass ein guter Berater 1,5 Prozentpunkte Mehrrendite für seine Mandanten liefert, indem er sie z.B. von Versuchen des Market Timings abhält.

Freundliche Grüße

Tobias Weiß

Lieber Tobias Weiß, die Anbieternennung lasse ich hier mal ausnahmsweise stehen 😉

Und zum Berater-Alpha habe ich bereits einen fast fertigen Blogbeitrag in der Schublade…

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Lieber Professor Walz, Ihre Art, scheinbar vermeindlich logische Thesen zu hinterfragen und Ihre Sichtweise darzulegen ist bemerkenswert. Herzlichen Dank dafür. Aus dem aktuellen Beitrag werde ich besonders die folgende Schlussfolgerung mitnehmen „Es ist langfristig risikoreicher, NICHT an den Aktienmärkten investiert zu sein, als an den Aktienmärkten investiert zu sein“. Machen Sie exakt weiter so.

Herzliche Grüße Steffen Grebe

Lieber Steffen Grebe, ich verspreche, nicht nachzulassen ;-D

Vielen Dank und herzliche Grüße! Hartmut Walz – Sei kein LeO!

Sehr geehrter Hr. Walz,

meines Erachtens könnte man Argument 1 im Umkehrschluss noch ergänzen um: „Buy and Hold“ schafft Ressourcen und erhöht die Lebensqualität. 🙂

Freundliche Grüße

Philipp Hansert

Freundliche Grüße

Philipp Hansert

Lieber Philipp Hansert, kurz und gut: Da haben Sie völlig Recht!

Aber viele Finanzdienstleister werden Sie für diese Erkenntnis hassen 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Lieber Professor Walz,

Vielen Dank für diesen Beitag, der klar und – wie üblich – unterhaltsam die Erfahrungen vieler „Trader“ beschreiben dürfte. Ich zumindest finde mich da wieder.

Was halten Sie davon, das Aktien – Rein/Raus mittels Trailing-Stop/Buy Orders zu automatisieren. Da müsste man doch näher an den optimalen bzw. „richtigen“ Zeitpunkten liegen?

Viele Grüße

Wolfram Sittig

Lieber Wolfram Sittig, danke für Ihre Frage, zu der ich eine glasklare Meinung habe.

Ich halte überhaupt nichts davon, Market Timing mittels Trailing-Orders zu „optimieren“.

Die oberflächliche Logik dieser Instrumente fasziniert viele Börsenneulinge. Jedoch tappen Sie damit in wirklich jede Bären- und Bullenfalle, und haben eine extrem hohe Anzahl an Transaktionen. Der Broker freut sich!

Ich würde mich sehr freuen, wenn Sie die Unvorteilhaftigkeit dieser Ordertypen verstehen bevor Sie Ihr Geld damit verloren haben 😉

In diesem Sinne herzliche Grüße, Hartmut Walz – Sei kein LeO!