3 Gründe

…warum inflationsgebundene Anleihen keine „Rundum-Sorglos-Pakete“ für private Anleger sind

Zwei von vielen Fragen, die mich derzeit zu inflationsgebundenen Anleihen erreichen: „Was halten Sie von inflationsgeschützten Anleihen?“ Oder: „Sie finden Anleihen derzeit als Anlageform ja nicht so empfehlenswert – aber wie sehen Sie das denn mit inflationsgebundenen Anleihen?“

Gerne hier die Antwort – in zwei Teilen.

Teil 1 | Funktionsweise und Verbreitung inflationsgebundener Anleihen

Teil 2 | Linker: Kein Rundum-Sorglos Paket für private Anleger

Anleihen mit Inflationsbindung – nur wenig bekannt

Inflationsgebundene Anleihen werden englisch Inflation-linked Bonds oder einfach kurz „Linker“ genannt. Häufig hört man auch die Bezeichnungen inflationsindexierte Anleihe bzw. inflationsindizierte Anleihe. Oder Realzinsanleihe, Inflationsanleihe oder TIPS (Treasury Inflation Protected Securitiy).

Wie man sich vom Namen her schon denken kann, handelt es sich um verbriefte Schulden[1], bei denen der Kreditgeber (die herausgebende Emittentin) eine Verknüpfung ihrer Zahlungen mit der Entwicklung der Inflationsrate verspricht.

Diese Verknüpfung kann sich auf die Höhe der vom Schuldner während der Laufzeit zu bezahlenden Zinsen oder auf die Höhe der Tilgungsleistung beziehen. Oder sogar auf beides gleichzeitig.

Das klingt zunächst einmal sehr attraktiv für Anleger, die z. B. den schwankungsarm anzulegenden Teil ihres Portfolios in Anleihen investieren möchten und dabei das Inflationsrisiko fürchten.

Wer allgemein zur Einordnung und kurzen Erläuterung von Anleihen nachlesen möchte: hier habe ich über Anleihen geschrieben.

So funktionieren Linker

Bei den inflationsindexierten Anleihen gibt es insgesamt fünf Varianten, von denen folgende zwei am stärksten verbreitet sind.

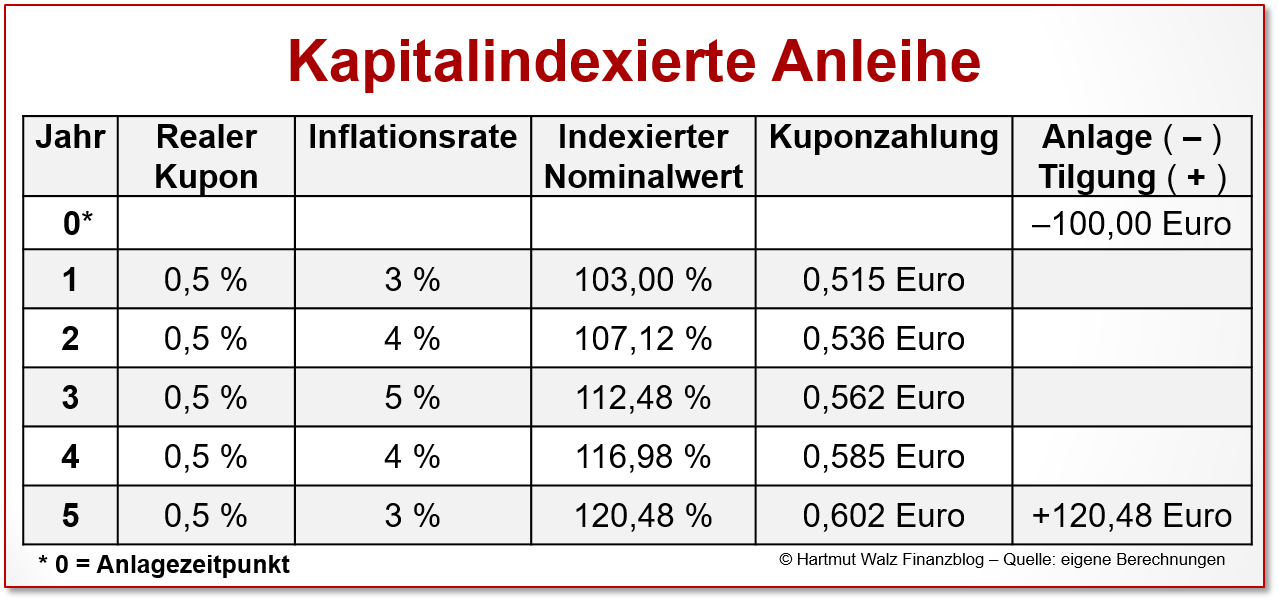

1. Kapitalindexierte Anleihe

Bei der Kapitalindexierten Anleihe, die z. B. von der Bundesrepublik Deutschland herausgegeben wird, gibt es einen garantierten realen Kupon, also eine garantierte Realverzinsung.

Die tatsächliche Verzinsung wie auch die Kapitalrückzahlung wird durch Multiplikation mit einem Inflationsindex ermittelt. Das sieht dann bei einer beispielhaften Anlage von 100 Euro und einer fünfjährigen Laufzeit so aus:

Anhand der Zahlen wird sofort erkennbar, dass die „Entschädigung“ für die Inflation hinsichtlich des realen Kupons jedes Jahr durch Multiplikation mit dem Inflationsindex erfolgt.

Jedoch die Entschädigung für den Kaufkraftverlust des investierten Geldes erst ganz am Ende durch die indexierte Rückzahlung (also 120,48 Euro statt 100 Euro).

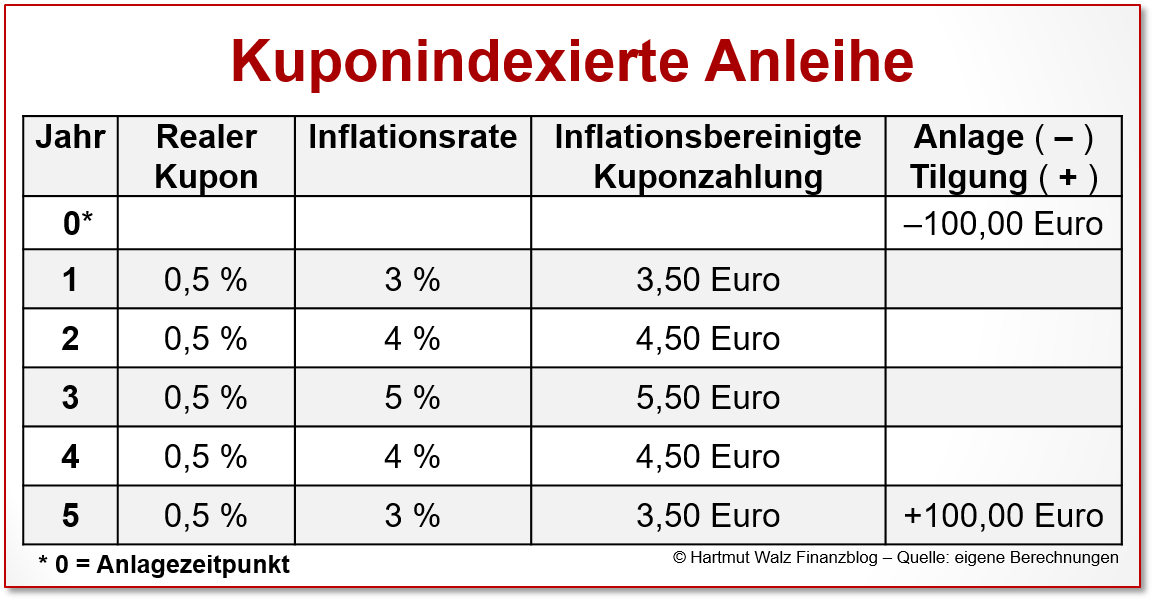

2. Kuponindexierte Anleihe

Bei der Kuponindexierten Anleihe erhält der Anleger bereits mit der jährlichen Zinszahlung seine Entschädigung für den gesamten in diesem Jahr erlittenen Inflationsschaden (inflationsbereinigte Kuponzahlung). Also nicht nur für den Kaufkraftverlust der Kuponzahlung, sondern auch für den des Tilgungsbeitrags.

Aus diesem Grund erfolgt keine Inflationsindizierung des Anlagebetrages, sondern der Investor erhält am Laufzeitende einfach das nominelle Kapital von 100 zurück. Das sieht dann bei einer beispielhaften Anlage von 100 Euro so aus:

Wenn wir die Kapitalindexierte und die Kuponindexierte Anleihe gegenüberstellen und mit einer „Milchmensch-Rechnung“[2] plausibilisieren, so ergibt sich folgendes:

Bei der Kapitalindexierten Anleihe erhält der Investor insgesamt einen Netto-Cash-Flow von 23,28 Euro (nämlich 120,48 Euro am Laufzeitende plus Kuponsumme von 2,80 Euro minus Kapitaleinsatz von 100 Euro).

Bei der Kuponindexierten Anleihe ergeben sich nur 21,50 Euro (nämlich 100 Euro Tilgung plus Kuponsumme von 21,50 Euro minus Kapitaleinsatz 100 Euro).

Die Größenordnungen stimmen also überein und der geringere Wert bei der Kuponindexierten Anleihe lässt sich damit erklären, dass der Investor bei ihr ja bereits Jahr für Jahr höhere Rückzahlungen erhält. Und somit nur mit einer vergleichsweise geringeren Kapitalbindung dem weiteren Inflationsrisiko ausgesetzt ist.

Weitere Linker-Varianten sind weniger gebräuchlich und unterscheiden sich von den dargestellten beiden Typen nur in Details. Es gibt sogar Nullkuponanleihen (Zerobonds mit Inflationsbindung).

Verbreitung inflationsgebundener Anleihen

Inflationsindizierte Anleihen werden von unterschiedlichen Emittentengruppen herausgegeben. So zum Beispiel von verschiedenen Staaten, Kreditinstituten oder auch Großunternehmen. Dies natürlich auch in unterschiedlichen Währungen.

Die Welt ist bunt und facettenreich. Jedoch möchte ich mich in diesem einführenden Beitrag weder in den Problemen von Währungsrisiken noch von Bonitätsrisiken verlieren. Und konzentriere mich daher exemplarisch auf inflationsindexierte Bundeswertpapiere.

Inflationsindexierte Bundesanleihen und Obligationen sind mit Ursprungslaufzeiten ab 5 Jahren und bis über 30 Jahren erhältlich. Der Inflationsschutz bezieht sich sowohl auf die Zins- als auch auf die Tilgungszahlung. Diese Bundesanleihen entsprechen also dem oben dargestellten Typ der Kapitalindexierten Anleihe (Typ 1).

Zur Messung des Kaufkraftverlustes wird der unrevidierte harmonisierte Verbraucherpreis Index (HVPI) ohne Tabak verwendet – ein Index, der vom statistischen Amt der Europäischen Gemeinschaft (Eurostat) ermittelt wird und sich großer Beliebtheit erfreut.

Es geht also ausschließlich um Verbraucherpreise (nicht etwa Investitionsgüter oder Vermögenswerte). Näheres zum Harmonisierten Verbraucherpreisindex ohne Tabak finden Sie hier auf den Seiten von Eurostat.

Auf statistische Herausforderungen bei der Ermittlung der Inflationsentwicklung soll in diesem Beitrag nicht eingegangen werden. Interessierte lesen zur Hedonischen Inflationsberechnung hier meinen Blogbeitrag zu diesem Thema.

Und „Wie Statistiker Preissteigerungen schönrechnen“, sehen Sie in diesem PlusMinus-Beitrag.

Wer sich über weitere Details von inflationsindexierten Bundesanleihen informieren möchte, tut dies am besten direkt bei der Herausgeberin, nämlich der Bundesrepublik Deutschland – Finanzagentur GmbH. Hier der direkte Link zu den Linkern 😉

Anteil inflationsgebundener Bundesanleihen am Gesamtvolumen

Vergleicht man die Volumina von inflationsgeschützen Bundesanleihen mit dem Gesamtvolumen aller Bundesanleihen, so wird schnell deutlich, dass es sich um eine relativ kleine Nische handelt. Aus den Daten des Bundesfinanzministeriums per Ende 2021 errechnete ich gerade einmal 4,4 Prozent Marktanteil der Linker.

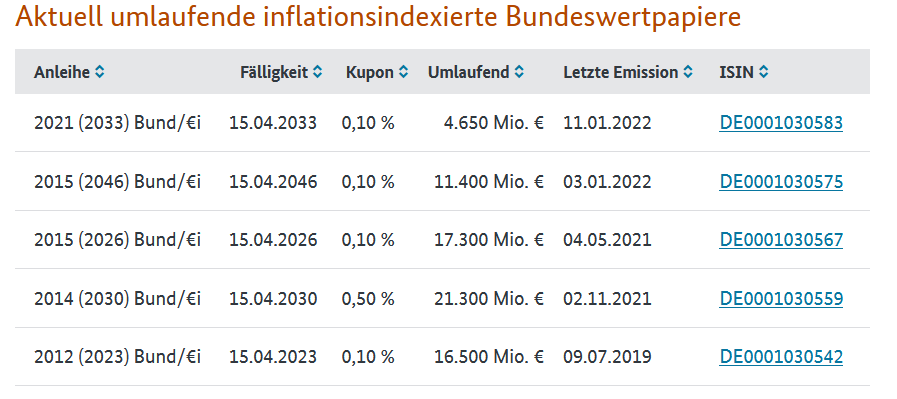

Aktuell sind fünf konkrete Produkte erhältlich, die per Ende Januar 2022 im nachstehenden Screenshot der Bundesrepublik Deutschland – Finanzagentur GmbH ersichtlich sind.

Aktualisierungen finden Sie unter diesem Link der der Bundesrepublik Deutschland – Finanzagentur GmbH.

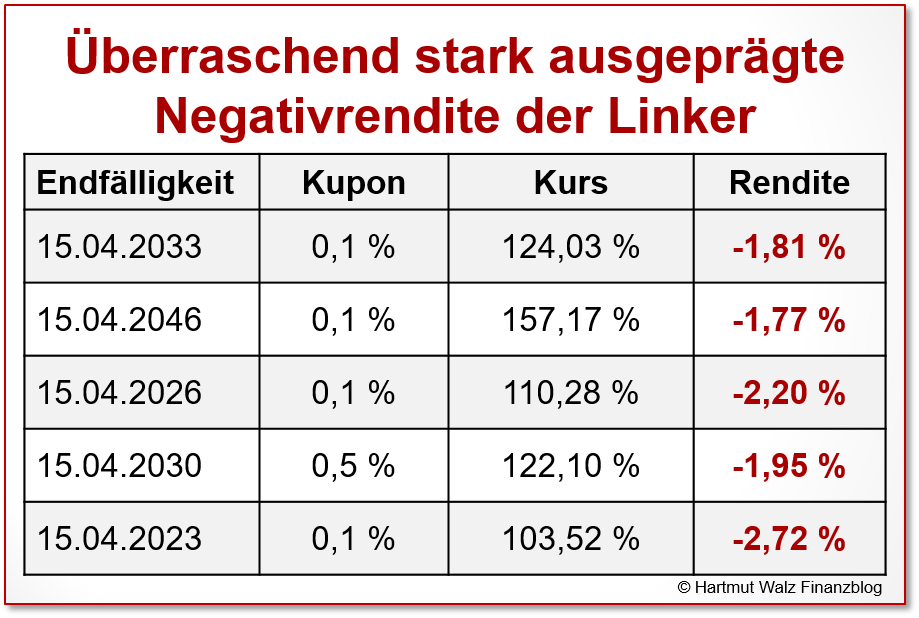

Inflationsschutz senkt die Rendite

Dass Sie den Inflationsschutz mit kräftigem Renditeverzicht der Linker im Vergleich zu klassischen Anleihen bezahlen, können Sie in der nachstehenden Tabelle erkennen, in der ich die Daten Stand 26.01.2022 der fünf obigen Produkte zusammengestellt habe. Die nachstehende Tabelle zeigt überraschend negative Renditen der Linker per Ende Januar 2022.

Damit wird sofort ersichtlich, dass die Rendite bis zur Endfälligkeit bei diesen Anleihen noch erheblich niedriger ist, als die Rendite laufzeitgleicher „normaler“ Bundesanleihen.

Zum Vergleich: Die Rendite der 10-jährigen Bundesanleihe ohne Inflationsschutz schrammt Stand Januar 2022 immerhin an der Nulllinie. Während der 11-jährige Linker in der obersten Zeile der Tabelle ein Minus von 1,81% erbringt.

Die oben ersichtlichen Minusrenditen sind zwar sehr ernüchternd. Sie sollten jedoch nicht vorschnell zur Schlussfolgerung führen, dass Linker grundsätzlich unvorteilhaft und abzulehnen sind.

Unter welchen Umständen bzw. bei welchen Erwartungen sich der Schutz vor Inflation für Sie trotzdem lohnt, erfahren Sie im 2. Teil des Blogbeitrags.

Und was bedeutet das nun konkret für Sie?

- Linker sind eine grundsätzlich erwägenswerte Anlagealternative für Investoren, die Reserven im Geldvermögen anlegen und trotzdem das Inflationsrisiko nicht tragen wollen.

- Wenn Sie den Kauf von Linkern für den risikoarmen Teil Ihres Portfolios erwägen, sollten Sie keinesfalls solche Papiere in (ggfs. höherverzinslichen) Fremdwährungen oder von Schuldnern schlechter Bonität erwerben. Denn damit würden Sie sich gerade wieder neuen Risiken aussetzen.

- Folglich sind Papiere der Heimatwährung und bester Schuldnerbonität die erste Wahl – für deutsche Anleger also z. B. inflationsgebundene deutsche Bundesanleihen.

- Die Überwälzung des Inflationsrisikos auf den Schuldner ist mit Renditeverlusten verbunden und will wohl bedacht sein.

- Nur wenn Sie sehr risikoscheu sind oder davon überzeugt, dass die Preissteigerung stark und langanhaltend ist, sind Linker eindeutig eine gute Wahl.

- Wie Sie die Vorteilhaftigkeitsabwägung zwischen inflationsindizierten Anleihen einerseits und klassischen Anleihen ohne Inflationsschutz vornehmen können, erfahren Sie im 2. Teil dieses Blogbeitrags.

Also erst einmal Ruhe bewahren und sich nicht vorschnell auf Linker stürzen 😉

Sondern stattdessen erst einmal diesen Blogbeitrag weiterempfehlen.

Herzliche Grüße

Hartmut Walz

Sei kein LeO!

[1] Anleihen, Schuldverbriefungen, Obligationen, Festverzinsliche sind in diesem Kontext Synonyme.

[2] Fußnote: vormals als Milchmädchen-Rechnung bekannt, jedoch heute gendertechnisch optimiert

Erschienen am 28. Januar 2022.

Der Hartmut Walz Finanzblog ist unabhängig, kosten- und werbefrei. Ich erhalte für Links und Empfehlungen keinerlei Honorar, Kick-back, Beteiligung o. ä.

Hallo Herr Walz,

besten Dank für diesen mehr den je hoch aktuellen und spannenden Artikel. Nach der Lektüre (sowie dem Lesen einiger ähnlicher Beschreibungen) hätte ich nun eigentlich das Gefühl, die Linker verstanden zu haben, aber: die aktuelle Brake Even Inflationsrate liegt bei bspw. 3,5 Jahren Restlaufzeit bei unter 3%. Heißt das tatsächlich, der Markt erwartet in den nächsten 3,5 Jahren „nur“ eine durchschnittliche Inflation von weniger als 3%? Ganz konkret: Der Kurs für diese Anleihe liegt zZ bei rund 103€… ich hätte das so interpretiert, dass ich heute für 103€ kaufen kann (plus Stückzinsen = seit Ausgabe angefallener Inflation) und später 100€ plus eben diese Stückzinsen plus Inflation ab heutigem Datum ausgezahlt wird, dass also der Kurs nur 3% Inflation über die gesamte restliche Laufzeit als Markterwartung einpreist. Ich kann das nur so interpretieren, dass ich einen Denkfehler habe, finde ihn aber nicht.

Herzlichen Gruß aus dem Sauerland

Peter

Lieber Peter, aus Ihren Angaben kann ich keinen Denkfehler erkennen. Allerdings ist auch nicht klar, von welchem konkreten Produkt Sie reden. Vielleicht hilft Ihnen, dass die Bundesfinanzagentur zwischenzeitlich den Service bietet, die Break Even Inflationsraten der Bundes-Linker auf ihrer Seite einzusehen, so dass das händische Rechnen entfallen kann.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Hallo Herr Walz,

danke für diese Ausführungen – leider zerstören Sie damit meine letzte Hoffnung, wenigstens meine Ersparnisse halbwegs über die Zeit zu retten …

Gerade zum Jahreswechsel habe ich meinen Aktienanteil auf Null reduziert … seitdem geht’s mehr oder weniger heftig abwärts. Abhängig davon, wie schnell mein Arbeitsplatz wegklimatisiert wird (und ich in der Abschlags-Rente lande), parallel dazu die Klima-Preisspirale massiv hochfährt, pulverisiert sich auch meine Lebensplanung:

Kat. I: Rente reicht für die pure Existenz: Wohnung, Nahrung, Kleidung, Gesundheit …

Kat. II: Ersparnisse für die Extras während der Rente: Urlaub, Computer, Kamera, Autokosten …

Ich schätze, nunmehr die für Kat. II geplanten Ersparnisse schon für Ausgaben aus Kategorie I zu benötigen. Und dann hilft es mir nicht mehr, wenn „in 15 Jahren ein weltweiter Aktienindex nie Verluste eingefahren hat“ – wenn ich in 5 Jahren das Geld brauche.

Aber ich habe noch eine konkrete Frage – die vielleicht ja in Teil 2 kommt, aber zur Sicherheit:

Da gibt es solche Linker-ETFs wie z. B. LYX0XL.

Bei einem Einzelpapier kenne ich Nennwert, Zins und Laufzeit. Ändert sich der Marktzins, dann kann ich die Kursänderung abschätzen (ist natürlich abhängig von der Laufzeit) wie in Ihrem Anleihen-Artikel beschrieben.

Aber wie stelle ich das bei diesen ETFs an? Da sind ja viele Papiere drin mit unterschiedlichen Fälligkeiten etc.

Der LYX0XL ist in den letzten 12 Monaten von 163 auf 175 EUR gestiegen und nach den EZB-Äußerungen auf 168 wieder abgestürzt – wie läßt sich da abschätzen, ob und unter welchen Bedingungen sich das weiter entwickeln kann? Dazu müßte ich ja sozusagen den „inneren Wert“ kennen – dazu konnte ich aber nichts finden bisher 🙁

Liebe/r Bernie, Sie schreiben sehr respektvoll und freundlich. Jedoch klingt aus Ihren Zeilen eine gehörige Portion Pessimismus und Frustration durch. Tatsächlich sind die Dinge nicht ganz so schlimm, wie von Ihnen dargestellt. Und Hilfe lauert überall. Zum Beispiel in meiner nachstehenden Antwort 🙂

Zu den Risiken von Linkern gehört (das erläutere ich im zweiten Teil meines diesbezüglichen Beitrags) das Szenario von Realzinssteigerungen. Die Empfindlichkeit gegenüber Realzinssteigerung hängt von der Restlaufzeit des Linkers (exakt der Duration) ab. Bei dem von Ihnen explizit mit Wertpapierkenn-Nummer LYX0XL genannten ETF des Anbieters Lyxor, handelt es sich um einen ganzen Korb von Staatsanleihen. Die Durchschnittsduration dieses Korbs können Sie unschwer auf der Seite von Lyxor ersehen.

https://www.lyxoretf.de/de/retail/products/fixed-income-etf/lyxor-core-euro-government-inflationlinked-bond-dr-ucits-etf-acc/lu1650491282/eur

Die Duration beträgt 8,54 Jahre. Das ist relativ viel. Und erklärt die hohe Zinsempfindlichkeit dieses Linker-ETF. Die Zusammensetzung, d.h. die Anteile der verschiedenen Linker unterschiedlicher Staatsanleihen der Eurozone (nach Laufzeiten, Ländern etc.) können Sie übrigens auch ganz bequem unter dem o.a. Link nachschauen – ebenso wie die zehn größten Einzelpositionen.

Wenn Sie also das Risiko von Realzins-Steigerung verringern möchten, suchen Sie entweder eine kurzlaufende Euro-Staatsanleihe guter Bonität oder wählen einen anderen Linker-ETF mit kürzerer Laufzeit (also kleinerer Duration).

Sie wissen, dass ich keine Finanzberatung durchführe, aber mit Ihrem Kenntnisstand werden Sie dieses Problemchen auf Basis meiner allgemeinen Hilfe für die gesamte Leserschaft schnell im Griff haben.

Ansonsten: Ihre Herabsetzung des Aktienanteils auf „Null“ war zwar rückblickend betrachtet ein „Glücksgriff“. Reine Spekulation. Und aus meiner Sicht kritikwürdig. Und so muss ich Ihnen konsequenter Weise nun raten, eine Ihrer Lebenssituation angemessene Aktienquote schnellstens wieder aufzubauen.

Denn als relativ junger Mensch, der noch nicht einmal die Rente angetreten hat, wollen Sie doch nicht nur in fünf Jahren, sondern auch in 10, 15 und 20 Jahren noch ein Zusatzeinkommen zur Rente erhalten. Und dies können Sie mit Aktien – die Sachvermögen darstellen, langfristig mitinflationieren und ihre Dividendenzahlungen über die Zeit steigern – am besten erreichen.

Kurzum:

(1) Bitte jetzt kein 100%-Linker-Portfolio aufbauen.

(2) Verantwortungsvolle Strukturierung Ihrer Reserven in Geld- und Sachvermögen gemäß meiner wissenschaftlich abgesicherten Empfehlung vornehmen.

(3) Nicht zocken, nicht spekulieren, kein Market-Timing betreiben, sondern seriöser Langfrist-Investor werden („Time in the market beats timing the market“).

(4) Bitte etwas optimistischer werden – es ist nicht alles schlecht und die Welt wird morgen nicht untergehen. Falls Ihnen das nicht gelingt, bitte um Stelle bei einem der Crash-Propheten bewerben, die brauchen immer Leute.

(5) Bitte an Ihre eigene Gesundheit denken.

(6) Bitte eine kleine Spende an die Finanzwende überweisen.

(7) Diesen neutralen und werbefreien Finanzblog weiterempfehlen.

Ich wünsche Ihnen von Herzen alles Gute.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Lieber Herr Walz,

…mal wieder ein spannendes Nischenthema. Man sollte wirklich darauf hinweisen, dass es eine Vielzahl an vollkommen unterschiedlich ausgestatteten Linkern gibt. Insofern sollte man stets empfehlen, sich den zugrundeliegenden Prospekt genau durchzulesen, um den Mechanismus zu verstehen. Ganz grundsätzlich sind Linker m.E. recht komplexe Finanzprodukte und daher (oft) nicht für den durchschnittlich informierten Anleger zu empfehlen. Für Teil 2 hätte ich die kleine Anregung, dass Sie auch auf die Indizes bzw. den Index eingehen, der z.B. den deutschen Linkern zugrundeliegt. Zugrunde liegt die Inflation im EURO-Raum, nicht in Deutschland. Schon alleine dies ist vielen Anlegern nicht bewusst. Auch der Index (HVPI EuroZone ex Tabak) kann sich in seiner gewichteten „Warenkorb“-Zusammensetzung UND in seiner Berechnung ändern (womit sich auch das Ergebnis der „offiziellen“ Inflationsrate ändern würde…); das sollte man jedenfalls ebenfalls im Blick haben, vor allem bei langen Laufzeiten, während dieser so etwas wahrscheinlicher werden könnte. Außerdem haben die neu emittierten deutschen Linker (eigentlich alle BUNDS) sog. Collective Action Clauses („CAC“) eingebaut, auch von dieser Seite kann im Extremfall Ungemach drohen. Im Extremfall. Aber das würde sicher zu weit führen.

Lieber Matthias, haben Sie herzlichen Dank für Ihren sehr fundierten Kommentar!

Ich stimme Ihnen in allen Aussagen zu. Leider jedoch auch in der Einschätzung, dass manche Details rund um die Linker den „Normalbürger“ überfordern. Einige der von Ihnen genannten Überlegungen hatte ich ohnehin für den am 11. Februar erscheinenden zweiten Teil zu diesem Thema vorgesehen. Eine profunde Auseinandersetzung mit den Berechnungskonstruktionen von Inflationsindizes würde den Linker-Beitrag aber ebenso sprengen, wie die „CAC“-Klausel. Beides verdient aber Beachtung und bleibt im Blick – vielleicht mal eigenständige Beiträge im Finanzblog…

Auf alle Fälle besten Dank und viel Respekt vor Ihrer Expertise!

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Danke für den Artikel, eine Kleinigkeit ist mir am Ende aufgefallen: Der Grund warum der Linker eine vermeintlich geringere Rendite ist, dass hier die reale Rendite angegeben wird, während bei der klassischen Anleihe die nominale Rendite genannt wird. Treten die Inflationserwartungen so ein wie im Linker implizit eingepreist, dann haben bei Produkte die gleiche Rendite.

Lieber Georg, vielen Dank für Ihren klarstellenden Kommentar, der absolut hilfreich ist.

Die angegebene Rendite des Linkers enthält noch nicht die eventuellen Zuschläge, die in Abhängigkeit von der Inflationsrate gezahlt werden.

Auch Ihren Überlegungen zu den „eingepreisten Inflationserwartungen“ stimme ich zu. Wie das funktioniert, will ich gerne im 2.Teil erläutern…

Mit herzlichen Grüßen, Hartmut Walz – Sei kein LeO!