Zehn Regeln für Ihr Geld

Wem nutzen dumme Anlageempfehlungen eigentlich?

Jeden Januar dasselbe: Zum Jahresanfang schreien uns die topaktuellen, brandheißen und todsicheren Anlagetipps für die nächsten 12 Monate entgegen. Die Finanzpornografie-Industrie gibt ihr bestes. Und das ist schlecht.

Mit Grauen und zum Teil deutlichem Brechreiz habe ich für Sie solche Empfehlungen und Ratschläge gelesen. Und seziere für Sie nachstehend exemplarisch mal die „Zehn Regeln für Ihr Geld“. Aus dem Januarheft 2021 einer marktführenden Wirtschafts- und Anlagezeitschrift, die sich mit Kapital-Vermehrung befasst.

Jedoch glaube ich eher daran, dass es ihr um deren eigene Kapital-Vermehrung und nicht die der LeserInnen geht. Finanzpornografie halt.

So viel schon mal vorab

Marketingtechnisch kann ich das nicht einschätzen. Aus fachlicher Sicht jedenfalls fällt die Gesamtbilanz dieses Artikels katastrophal aus.

Die Ratschläge sind bestenfalls wertlos. Schlimmstenfalls schädlich. Da erstens risikoerhöhend und zweitens kostentreibend. Beides ganz schlecht für Ihre Geldanlage und Vorsorge.

Und wenn dann noch eine „Empfehlungsliste“ mit konkreten Produkten hinterhergeschoben wird… Also ich finde, da müsste doch ANZEIGE drüber stehen. Oder?

Doch statt mich über diesen Artikel zu ärgern, habe ich meine Emotionen umgeleitet – und jede Menge absurden Humor darin gefunden.

Wahrscheinlich ist der Artikel ja auch einfach nur in die falsche Zeitschrift gerutscht…?

Schauen wir uns die „Zehn Regeln für Ihr Geld“ also einmal genauer an.

Aber bitte: Nicht nachmachen!

Regel 1 | In den neuen Dax 40 investieren

Kernbotschaft

In Hinblick auf den DAX Umbau im Laufe des Jahres 2021 soll der Anleger deutsche Aktien stärker gewichten, da diese von der Erholung überdurchschnittlich profitieren könnten.

Kurz gesagt

bullish, offensiv, wachstumsorientiert, enge Länderwette

Klartext für Sie

Sowohl der bisherige Dax 30 als auch der neue Dax 40 sind enge Länderindizes. Sie haben hier nur deutsche Aktien drin. Und würden eine sehr enge Länderwette eingehen.

Bitte schauen Sie auf die Weltkarte oder einen Globus – und suchen Sie Deutschland. Dann wissen Sie, was ich meine.

Durch die empfohlene Übergewichtung deutscher Aktien würden Sie jedoch auf eine stärkere Diversifizierung Ihrer Geldanlage verzichten. Sie würden eine Risikoerhöhung eingehen, die nicht durch eine zusätzliche Risikoprämie vergütet wird.

Also eine unsichere Wette eingehen. Nämlich die Outperformance von Deutschland zur großen weiten Welt. Sie würden also zocken.

Natürlich könnten Sie mit deutschen Aktien in 2021 besser abschneiden als mit einem weltweit streuenden Portfolio. Sie könnten auch im Lotto gewinnen oder in Ihrem Vorgarten auf Gold stoßen. Echt lustig – viel Glück!

Für Privatanleger ist Regel 1 kapitaler Unfug. Nur für Zocker eine gute Unterhaltung.

Regel 2 | Auf Zykliker setzen

Kernbotschaft

Irgendwann ist Corona vorbei und dann werden zyklische Aktien outperformen. Der Anleger soll auf stark konjunkturabhängige Aktien setzen. Verräterischer Satz: „Wer jetzt nicht auf Zykliker setzt, der glaubt, dass es keinen wirksamen Impfstoff geben wird“.

Kurz gesagt

bullish, offensiv, spekulativ, sachlich falsch

Klartext für Sie

Es klingt so schön plausibel, zwangsläufig und optimistisch: Irgendwann werden wir wieder kaufen, reisen, ausgehen, feiern… Picken Sie sich genau diese Aktien heraus.

Bestechende Plausibilitätsfalle!

Die behauptete Zwangsläufigkeit, mit der zyklische Werte die Gesamtmarktentwicklung übertreffen, ist schlichtweg Unsinn. Denn es geht keineswegs darum, ob irgendwann ein wirksamer Impfstoff der breiten Masse zur Verfügung steht – und die Leute wieder konsumieren.

Sondern es geht darum, ob die Erholungswirkung in der Wirtschaft schneller und stärker oder langsamer und schwächer sein wird, als von den Finanzmärkten bereits heute angenommen wird und eingepreist ist.

Auch hier soll der Anleger also eine reine Wette eingehen und Zocken.

Für Privatanleger ist Regel 2 kapitaler Bullshit.

Regel 3 | Bewertungen ignorieren

Kernbotschaft

Die Orientierung an Bewertungen für die Preiswürdigkeit von Aktien sei etwas für normale Zeiten. Jedoch sei seit 2020 nichts mehr normal. Also solle der Anleger lieber das Geschäftsmodell der Firmen prüfen, als sich an Bewertungen zu orientieren. Wörtlich: „Für Anleger heißt das, dass sie den Fokus bei der Aktienauswahl stärker auf das Geschäftsmodell als auf das KGV legen sollten.“ Aha.

Kurz gesagt

bullish, offensiv, spekulativ, herrlich vage

Klartext für Sie

Bei den „richtigen“ Aktien würde sich der Kauf zu jedem Preis für den Anleger lohnen. Der Preis sei nachrangig. Man müsse nur mit den „richtigen“ Aktien dabei sein.

Doch: Was sind die „richtigen“ Aktien?

Spätestens an dieser Stelle habe ich Tränen gelacht und wieder an das Satiremagazin gedacht. Wir haben ja den ganzen Tag nichts anderes zu tun, als anderer Leute Geschäftsmodell zu prüfen, ist klar.

Und die Argumentation, man solle hohe Bewertungen ignorieren, habe ich z.B. kurz vor dem Platzen der Dotcom-Blase ebenfalls vielfach gehört. Auch das waren ja „unnormale Zeiten“! In denen viel versprechende Geschäftsmodelle ohne Rücksicht auf den Preis gekauft werden sollten. Und gekauft wurden.

Lauter Aktien mit einem KGV von unendlich, da ja ein Multiplikator, bei dem im Nenner „Null“ steht, zwangsläufig unendlich groß sein muss. Ja, so etwas gab es mal – unter dem Namen „Neuer Markt“. Und dieser wurde nach dem Platzen der Blase kleinlaut zu Grabe getragen.

Die Älteren erinnern sich mit Schmerzen. Und die Jüngeren sind gut beraten, sich ein wenig über den „Neuen Markt“ zu informieren.

Was zeigt diese Erfahrung?

Natürlich können hoch bewertete Aktien noch weiter steigen. Müssen sie aber nicht. Sie können auch zu einer normalen Bewertung zurückkehren. Was eine Halbierung oder Drittelung des Kurses bewirken kann.

Zentrale Schwachstelle von Regel 3 ist, dass der Leser nicht weiß, wann es sinnvoll wäre, trotz hoher Bewertung zu kaufen und wann nicht.

Das wird der Leser dann wohl nachträglich im Januar 2022 an gleicher Stelle lesen.

Übrigens: Privatanlegern zuzumuten, die Geschäftsmodelle von Hightech-Unternehmen besser zu bewerten, als es der gesamte Finanzmarkt tut, hat schon was von absurdem Humor.

Das hat noch nie funktioniert. Aber nach den Erfahrungen bei Wirecard ist der Rat ganz besonders lustig:

Siehe Dirk Müller – der hat auch alles ganz genau geprüft. Nach eigener Aussage bis in die letzte Fußnote.[1]

Für Privatanleger ist Regel 3 kapitaler Schwachsinn.

Regel 4 | Goldbarren horten

Kernbotschaft

Hier gibt es keine klare Kernbotschaft, sondern eher eine nachträgliche Beschreibung und Interpretation der Goldpreisentwicklung seit Ausbruch von Corona.

Kurz gesagt

Drei Aussagen sind zentral: Erstens: Der ängstliche Anleger „sollte jetzt ein paar Barren horten, denn der Kaufzeitpunkt ist günstig“. Zweitens: Der Anstieg des Goldpreises liege an der Dollarschwäche, weil Gold ja in Dollar gehandelt würde. Drittens: Spekulative Anleger könnten auf den Goldpreis setzen, denn der Dollar werde wohl schwach bleiben.

Klartext für Sie

Die deutschsprachige Leserschaft der Zeitschrift betrachtet als Heimatwährung den Euro und hat z.B. für das fragwürdige Ratgeber-Magazin kapitale 8,90 Euro bezahlt.

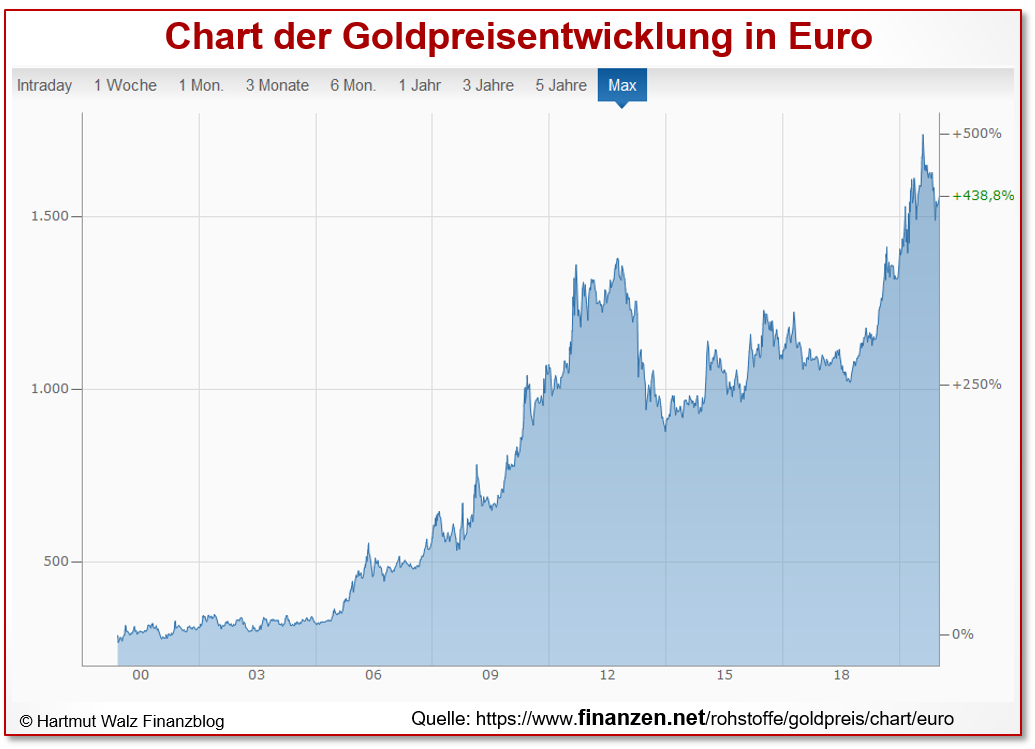

Also sollten Anleger hierzulande einfach direkt auf den Goldpreis in Euro schauen, hierzu gibt es jede Menge Informationsmöglichkeiten. Und auch schöne Charts „Goldpreis in Euro“ über beliebige Zeiträume.

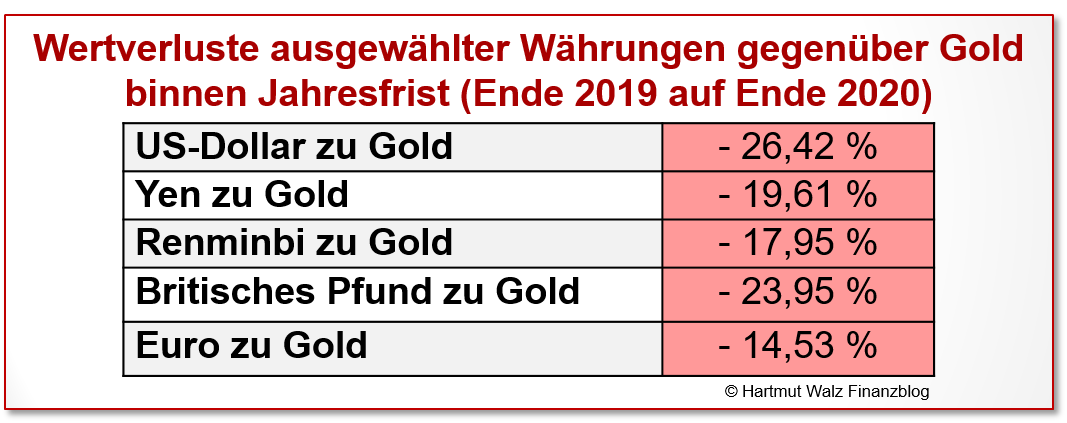

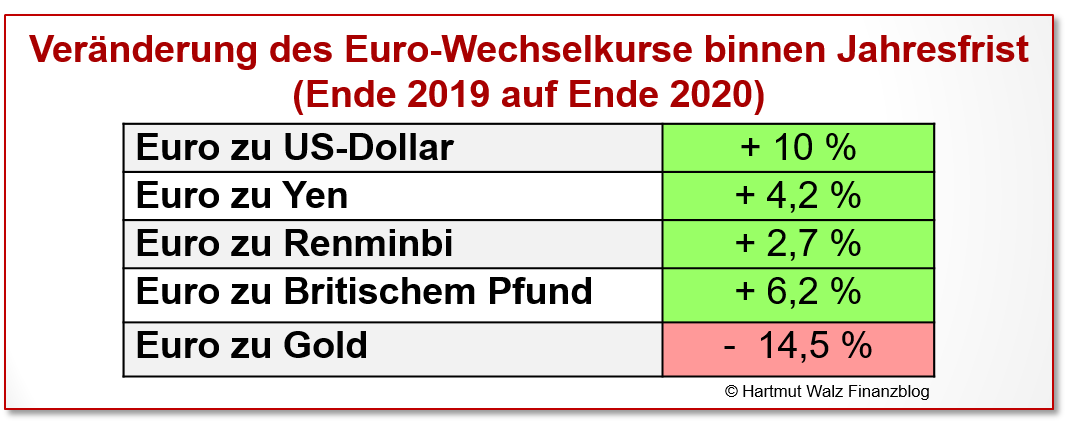

Wie ein kurzer Blick in diesen Finanzblogbeitrag zeigt, haben sich die Relationen zwischen Gold, Euro und US-Dollarpreis im letzten Jahr wie folgt entwickelt:

Der Goldpreis in US-Dollar ist in 2020 zwar um +26,4% gestiegen, gleichzeitig ist der US-Dollar zum Euro im gleichen Zeitraum um rund 10% gefallen.

Also bleibt eine Preissteigerung von Gold – in Euro gerechnet – von ca. 14,5%. Damit ist die zweite Aussage, nämlich, dass der hohe Goldpreis an der Dollarschwäche liege, widerlegt. Die roten Kästen zeigen, dass Gold gegenüber allen wichtigen Weltwährungen zugelegt hat.

Die Aussage, dass der Kaufzeitpunkt für Gold „günstig“ sei, ist wohl ein weiterer kapitaler Fehler, denn der Euro-Goldpreis erreichte in 2020 sein historisches Hoch.

Gold ist – wieder konsequent in Euro berechnet – allein in den letzten drei Jahren um rund 40% gestiegen. Und hat lediglich von dem Spitzenwert im Juli 2020 einen kleinen Rücksetzer vollzogen. Ist das nun günstig?

Kritikwürdig ist auch die rein spekulative Behauptung, „der Dollar bleibt wohl schwach“. Wer sagt das und woher kommt diese kühne These?

Es gibt viele – und zwar gar nicht unwahrscheinliche – Szenarien, die zu einem stärkeren, sogar viel stärkeren US-Dollar-Kurs gegenüber dem Euro in 2021 führen könnten.

Das muss schon eine kapitale Kristallkugel sein, die das Autorenteam da benutzt. Meine kleine gibt diese spekulative Prognose nicht her.

Für Privatanleger ist Regel 4 kapitaler Käse.

Regel 5 | Nach Asien schauen

Kernbotschaft

China und auch einige andere asiatische Länder hätten die Corona-Krise besser weggesteckt als der Westen. Dies würde sich in höheren Wachstumsraten in 2021 niederschlagen.

Kurz gesagt

Man suggeriert die Empfehlung, Aktien asiatischer Unternehmen zu kaufen, um den Weltmarkt (genannt wird der MSCI World) und vor allem die Eurozone zu übertreffen.

Klartext für Sie

Hier kann ich es kurz machen, denn die manipulativen Fehler wiederholen sich und wurden oben bereits erläutert.

Erstens handelt es sich bei den Ausgangsthesen um reine Prognosen, die zutreffen können. Oder eben nicht.

Zweitens bedeutet ein höheres Wachstum in Asien nicht unbedingt eine Outperformance asiatischer Aktienmärkte gegenüber dem Weltmarkt. Denn es kommt überhaupt nicht auf die Wachstumsdifferenz selbst an. Sondern einzig darauf, ob die Entwicklung dieser Differenz die Markterwartungen übertrifft oder enttäuscht.

Regel fünf ist also eine platte Regionen-Wette. Wer sie befolgt, erhöht sein Portfolio-Risiko, ohne eine zusätzliche Risikoprämie zu erhalten. Siehe Argumentation bei Regel 1.

Wir sind nun erst bei Regel Nr. 5. Und doch passt hier schon nichts mehr zusammen. Die Autoren schreiben: „Europäische Aktien dürften sich zwar erholen, aber Asien wird wohl auch 2021 mit höherem Wachstum als Europa glänzen.“ Warum raten sie dann in Regel 1 „In den neuen Dax 40 investieren“?

Weiter schreiben sie bei Regel Nr. 5: „Im Vergleich zum MSCI World sind asiatische Aktien unterbewertet.“ Aber ich soll doch als Regel 3 „Bewertungen ignorieren“.

Ein komisches Regelwerk. Oder eher tragikomisch?

Hmm, wer solche „billigen Ratschläge“ verteilt, hat entweder die Finanzmärkte nicht verstanden oder hält seine Leserschaft für LeOs. Beide Möglichkeiten werfen kein gutes Bild auf die Autoren.

Die Regel 5 befolge ich trotzdem – und schaue jetzt täglich einmal nach Asien. Gleich morgens nach dem Aufstehen, denn im Osten geht ja die Sonne auf.[2]

Für Privatanleger ist Regel 5 kapitaler Stuss.

Regel 6 | Cash bunkern

Kernbotschaft

Der Corona-Winter könne noch lang und nervenzehrend werden. Zusätzlich drohten politisch unruhige Wochen. Dies könne sowohl auf Aktienmärkten als auch bei anderen Risikoanlagen wie Hochzinsanleihen zu Kursverlusten führen.

Kurz gesagt

Anleger sollten lieber „ihr Pulver trocken halten“. Eine klar defensive Regel.

Klartext für Sie

Hier offenbart sich das Elend von isolierten Einzelratschlägen. Soll der Leser nun die Liquiditätsquote erhöhen oder senken?

Denn sowohl für die Übergewichtung deutscher Aktien (Regel 1) als auch dem Goldhorten (Regel 4) und dem Blick nach Asien (Regel 5) wird ja wohl Liquidität verbraucht.

Dem konzentrieren Leser fällt zudem der krasse Widerspruch zu Regel 2 auf. Ja was soll ich denn nun? Auf Zykliker setzen und damit überdurchschnittlich vom unvermeidlichen Ende der Corona-Pandemie profitieren?

Oder lieber die Liquiditäts- und Investitionsreserve erhöhen? Wodurch mir zwar die „sicheren“ End of Corona-Gewinne entgehen, jedoch mein Pulver trocken bleibt?

Der Leser weiß es nicht. Aber egal, wie die Dinge auch kommen: Die Autoren können im nächsten Jahresrückblick behaupten, sie hätten es ja gewusst…

Übrigens: Unter „Cash“ verstehen die Redakteure nicht nur Bargeld, sondern auch Einlagen, zum Beispiel auf Tagesgeldkonten (okay) und Anleihen (nicht okay).

Außerdem: Während zu Beginn dieser Regel 6 vor den Hochzinsanleihen gewarnt wird, steht in derselben Regel ein paar Abschnitte später die Empfehlung für Anleihefonds, die renditestärkere Unternehmens oder Schwellenanleihen beimischen. Das sind Hochzinsanleihen!

Informierte BlogleserInnen wissen: Aktuell werden schon Anleihen mit 1,5% als Hochzinsanleihen bezeichnet. Und diese Rendite stellt keinen Zins, sondern eine (für das Ausfallrisiko zu geringe) Risikoprämie dar.

Natürlich soll der Anleihefonds diese Papiere nur in kleinen Mengen beimischen, sagen die Regel-Redakteure. Tja, entsprechend gering wird der Renditebeitrag der Hochzinsanleihen in diesen Fonds denn auch sein.

Der übrigens zu dieser Regel von den Redakteuren auf der Folgeseite konkret empfohlene aktive Anleihefonds DPAM Bonds Universalis Unconstrained weist zudem stolze jährliche Kosten von 0,63% aus.

Diese werden – wenn man Wunder ausschließt – durch die kleine Rendite des Anleihefonds nicht gedeckt werden. Und das finde ich – solange es kostenlose Tages- und Festgeldkonten ohne Strafzins gibt – nun überhaupt nicht lustig.

Für Privatanleger ist Regel 6 kapitaler Quatsch.

Regel 7 | Industriemetalle kaufen

Kernbotschaft

Die Konjunktur werde in 2021 so gut wie sicher wieder anziehen. Die Unternehmen bräuchten bei rasant steigender Nachfrage „Unmengen von Rohstoffen“, die nicht bei jedem Metall vom Markt in ausreichender Menge bereitgestellt werden können.

Kurz gesagt

Anleger sollten sich in Rohstoffe, insbesondere Industriemetalle einkaufen. Da seien aufgrund von Preisschwankungen von 30–60% kurzfristig hohe Gewinne drin.

Klartext für Sie

Liebe BlogleserInnen – da Sie bis hier aufmerksam mitgelesen haben, kann ich mir die Analyse so langsam sparen. Das kriegen sie alleine hin.

Ergänzend möchte ich nur sagen, dass beiden zu dieser Regel 7 genannten Produkten aus der Empfehlungsliste jeweils ein kapitaler Mangel anhaftet.

Beim mit 0,49% laufenden Kosten vergleichsweise günstigen Produkt handelt es sich nicht wie im Text behauptet um einen ETF, sondern um einen ETC.

Was zwar so ähnlich klingt. Aber die Worte Operation und Obduktion klingen ja auch ähnlich. Und bedeuten doch etwas völlig unterschiedliches.

In der gesetzlich geforderten Wesentlichen Anlegerinformation (WAI) des WisdomTree Industrial Metals steht eindeutig: Debt Security. Also Schuldverschreibung. Beim ETC müssen Sie ähnlich wie bei Anlagezertifikaten das Vehikelrisiko im Insolvenzfall des Emittenten fürchten. Während dies beim ETF nicht der Fall ist (Stichwort: Sondervermögen).

Bei der zweiten Produktempfehlung fallen mir die hohen jährlichen Kosten von (Achtung, festhalten!) 2,07% auf. Alleine schon deswegen ist das ein schlechter Rat. Es sei denn, Sie sehen das aus Sicht des Produktanbieters BlackRock.

Für Privatanleger ist Regel 7 kapitaler Mist.

Regel 8 | Wandelanleihen ausprobieren

Kernbotschaft

Wandelanleihen stehen zwischen Aktien und Anleihen (Zwitterstellung). Sie stellen zunächst Anleihen dar, die aber vom Anleger zu einem späteren Zeitpunkt in Aktien umgetauscht werden können. Also eine interessante Anlageform, auch wenn der Markt für diese Produkte recht klein ist (Nische).

Kurz gesagt

Empfehlung zum Kauf von Wandelanleihen als defensives Investment mit begrenztem Risiko

Klartext für Sie

Gut geschulte Anleger schätzen Wandelanleihen schon seit langem. Und prinzipiell ist gegen Wandelanleihen als Nische zwischen Unternehmensanleihen und Aktien nichts einzuwenden.

Verräterisch in den Ausführungen der Regel-Redakteure bei Regel 8: „Allerdings ist die Analyse von Wandelanleihen mathematisch ähnlich kompliziert wie bei Optionen. Das sollten Anleger Profis überlassen, also einem aktiven Fondsmanager.“

Der Leser wird also (wieder einmal) ohne Not in teure Produkte hineinempfohlen. Auf der Empfehlungsliste stehen denn neben einem ETF mit 0,5% jährlichen Kosten auch zwei aktive Fonds mit 1,67% bzw. 1,87% jährlichen Kosten.

Wer hier ganz sicher etwas verdient, steht also schon mal fest.

Im Ergebnis: also kein guter Rat für Privatanleger. Und lustig ist nur, wie elegant man von einer grundsätzlich interessanten Anlageklasse auf ein (zu) teures Anlagevehikel kommt. Sie wollen es doch nicht etwa „mathematisch ähnlich kompliziert wie bei Optionen“ oder?

Für Privatanleger ist Regel 8 kapitaler Blödsinn.

Regel 9 | Offene Immobilienfonds kaufen

Kernbotschaft

Wohnen müssen die Leute immer, also steigen die Hauspreise weiter. Und wer selbst kein Eigenheim besitzt, kann vom Häuserboom durch offene Immobilienfonds profitieren.

Kurz gesagt

Empfehlung zum Kauf von offenen Immobilienfonds bei gleichzeitiger Warnung vor Immobilien-ETFs

Klartext für Sie

Die sehr seichten Ausführungen verstärken die Wahrnehmungsverzerrung vieler Leser, die bei Immobilien sofort an Wohnimmobilien denken. Erst im Schlusssatz werden Gewerbe- Hotelimmobilien genannt.

Einen Hinweis auf die zahlreichen Nachteile und Probleme offener Immobilienfonds (siehe hier, Kapitel D4 „Immobilien als Anlageklasse“) sucht der Leser vergebens. Kein Wort über Mindesthaltedauer, Kündigungsfristen und mögliche Liquiditätsprobleme. Ach ja, und kein Wort über Kosten, natürlich.

Die pauschale Ablehnung preiswerter ETFs auf Immobilienaktien ist fachlich überhaupt nicht nachvollziehbar. Wenn große Immobilienunternehmen über 95% ihrer Erträge aus Vermietung und Bewirtschaftung von Wohnimmobilien erzielen, dann kann ich bei einem preiswerten ETF auf diese Branche nichts Schlechtes erkennen.

Auch wenn ich prinzipiell gegen Branchenwetten bin. Und einen breit streuenden Index bevorzugen würde, der ja schon „automatisch“ auch die Immobilienbranche mit enthält.

Die pauschale Ablehnung preiswerter ETFs auf Immobilienaktien ist also nicht nachvollziehbar. Es sei denn unter dem Gesichtspunkt von Produktplacement und Advertorials.

Denn gar nicht lustig sind die laufenden Kosten der beiden auch sogleich empfohlenen Fondsprodukte, die bei jährlich 1,55% beziehungsweise (Achtung, jetzt fallen Sie wirklich um!) 3,71% liegen.

Übrigens beinhalten diese Kosten dabei z.B. noch nicht Ein- und Ausstiegskosten, also z.B. den Ausgabeaufschlag von bis zu 5% bzw. die Handelsspanne zwischen An- und Verkauf der Fondsanteile. Unter den Tisch fallen zusätzliche Kosten auf Fondsebene, die z.B. bei Erwerb, Veräußerung bzw. Umbau von Immobilien anfallen können. Und auch nicht Bewirtschaftungs- und Unterhaltungskosten für Immobilien und Immobilien-Gesellschaften. Aber das ist eine andere Geschichte…

Auch hier gilt: Wer hier ganz sicher etwas verdient, steht also schon mal fest.

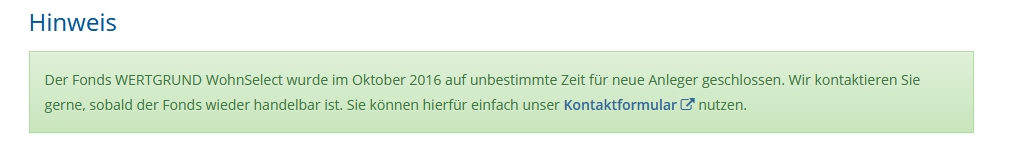

Am Ende wird’s jedoch auch hier wieder lustig, denn zumindest nach Angaben von fondsdiscount.de wurde einer der empfohlenen Fonds bereits im Oktober 2016 auf unbestimmte Zeit für neue Anleger geschlossen.

Im Ergebnis kann ich der Regel 9 überhaupt nicht zustimmen, sondern rate in Übereinstimmung mit der Stiftung Warentest klar von offenen Immobilienfonds ab. Ein eigener Blogbeitrag zu diesem Vehikel ist bereits geplant.

Für Privatanleger ist Regel 9 ein kapitaler Schmarrn.

Aber das Beste kommt zum Schluss

Regel 10 | Auf fallende Bitcoins wetten

Kernbotschaft

Nach lobenden Worten des BlackRock-Chefs Larry Fink sei der Bitcoin „bis knapp unter die 200.000-Dollar-Marke“ gestiegen. Bitcoins hätten jedoch „kaum einen realen Gegenwert, außer man will Drogen im Darknet kaufen.“ Der Kurseinbruch des Bitcoin zwischen 2013 und 2015 von knapp 85% könne sich jederzeit wiederholen. Im Szenario einer wieder erstarkenden Weltwirtschaft würden sich viele Anleger vom Bitcoin abwenden. Liebe LeserInnen, wohlgemerkt, ich fasse das hier alles für Sie nur zusammen!

Kurz gesagt

Empfehlungen zur Spekulation auf fallende Bitcoin-Preise

Klartext für Sie

Hier gibt es nicht viel zu sagen. Die gedruckte Zahl von 200.000 Dollar ist wohl ein Tippfehler. Wahrscheinlich sollten es 20.000 US-Dollar sein.

Mir ging das kapitale Januar-Heft schon vor Weihnachten zu. Der Artikel wurde also Anfang oder Mitte Dezember – also bei einem Bitcoin Kurs von rund 15.000 US-Dollar – geschrieben.

Zwischenzeitlich war der Kurs schon über 40.000 US-Dollar. Und aktuell liegt er unter enormen Schwankungen bei ca. 35.000 US- Dollar.

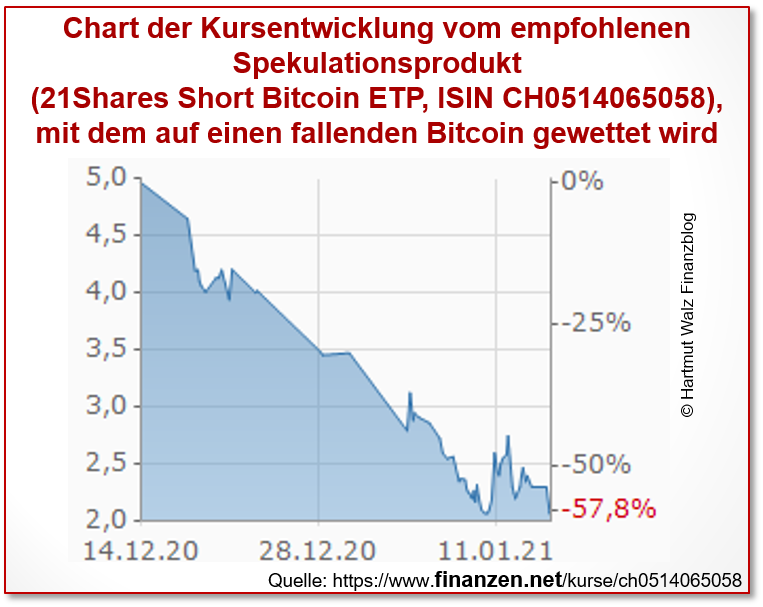

Entscheiden Sie selbst, was diese Regel Nr. 10 wert ist. Wer dem schlechten Rat gefolgt ist und auf fallende Bitcoins gesetzt hat, dem ist – jedenfalls Stand heute – ein kapitaler Fehler unterlaufen.

Der nachstehende Chart gibt jedenfalls die Kursentwicklung von einem der beiden im Artikel empfohlenen Spekulationsprodukte (21Shares Short Bitcoin ETP, ISIN CH0514065058), mit dem auf einen fallenden Bitcoin gewettet werden soll, wider.

Bitte nicht falsch verstehen. Ich will nicht so tun, als ob ich es besser gewusst hätte. Ich halte eine Prognose des Bitcoin-Kurses für schlichtweg unmöglich. Und auch völlig unnötig. Wenn man zocken möchte, bitteschön. Ansonsten kann und sollte man einfach die Finger von diesem nebulösen und völlig manipulierbaren Asset lassen.

Für Privatanleger ist Regel 10 kapitaler Nonsens.

Mehr Niveau bitte!

Bei allem Sinn für absurden Humor bin ich „not amused“ über die mangelhafte Qualität des zitierten Artikels. Erhebliche Teile der von den Autoren so unbeirrt proklamierten „Zehn Regeln für Ihr Depot“ sind ebenso unnütz für den Normalanleger, wie die abschließende Produkt-Empfehlungstabelle „Das gehört 2021 ins Depot“.

Die zehn Regeln sind überwiegend flach, niveaulos und platt. Sie sind in weiten Teilen in sich widersprüchlich, das heißt mit einander nicht vereinbar. Und sie enthalten (zu) viele fachliche Fehler und Auslassungen.

Die zugehörige Produkt-Empfehlungstabelle enthält ungeeignete und neben ein paar Alibi-ETFs überwiegend eine Vielzahl kostenintensiver, aktiver Finanzprodukte mit fraglichem Nutzen.

Besonders schädlich ist die Suggestion des Satzes „Das gehört 2021 ins Depot“. Für solche Botschaften empfängliche Anleger werden den Empfehlungen folgen und im Gegenzug bestehende Anlagen auflösen, die vielleicht ebenso gut oder sogar besser sind. Hin und her, Taschen leer.

Und genau das ist der üble Doppelpass der Finanzpornografen

Die Zeitschrift bewirkt mit Regeln und Empfehlungen erhöhte Handelsaktivität ihrer Leser und löst Transaktionskosten aus, die für die Branche natürlich Einnahmen sind.

Und die Finanzdienstleistungsbranche bedankt sich im Gegenzug dann mit Anzeigenbuchungen beim Verlag.

Die Rechnung zahlt der Privatanleger. Die 8.90 Euro für das Heft sind dabei noch das billigste.

Schlechter Rat ist teuer und ein kapitaler Wertvernichter!

Ich frage mich, warum ich so etwas lese

Es gibt nur einen Grund: Für Sie!

Damit ich Sie vor solch kapitalem Unfug bewahren kann.

Sie haben es derweil nun ganz einfach: Bitte empfehlen Sie diesen Blogbeitrag weiter. Um noch mehr Menschen vor diesem kapitalen Klamauk zu bewahren.

Herzliche Grüße

Hartmut Walz

Sei kein LeO!

Erschienen am 15. Januar 2021.

Der Hartmut Walz Finanzblog ist unabhängig, kosten- und werbefrei. Ich erhalte für Links und Empfehlungen keinerlei Honorar, Kick-back, Beteiligung o. ä.

[1] Danke an Benjamin Reinhardt für den Tipp! 😉

[2] Aber ich befolge ja solche Regeln ohnehin gerne. So denke ich z.B. immer an die Umwelt, wenn ich etwas ausdrucke…

Sehr geehrter Herr Prof. Dr. Walz,

Sie haben die 10 Regeln auseinandergenommen und beschrieben, was man nicht tun sollte.

Aber ich weiß trotzdem nicht, was ich jetzt tun soll!

Mit freundlichen Grüßen

Jürgen Binning

Lieber Jürgen Binning, danke für Ihre so ehrliche und offene Rückmeldung.

Meine ganz konkrete Empfehlung an Sie lautet:

(1) Ignorieren Sie die ganzen finanzpornografschen Empfehlungen, die nur durch reinen Zufall erfolgreich wären.

(2) Folgen Sie den unaufgeregten und nicht so spektakulären Empfehlungen der wissenschaftlich abgesicherten Nobelpreistäger. Streuen Sie also maximal und vermeiden Sie jegliche Aktivität, mit der Sie darauf setzen würden , den Markt zu schlagen.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Hallo Herr Dr. Waltz,

nicht schlecht gemeckert – aber wo bleiben die echten, durchdachten Alternativen für Anleger in 2021?

Das hätte dann wohl doch etwas Arbeit gemacht!

Mit besten Grüßen

Hallo Lutz Weber, ich antworte Ihnen, auch wenn Ihr unqualifizierter Rundumschlag hart an der Grenze ist. Und gebe Ihre unangemessene Behauptung einfach zur Prüfung durch die anderen LeserInnen frei. Wenn Sie das reiche Füllhorn meiner Blogbeiträge mit unzähligen Hinweisen und konstruktiven Ratschlägen auch nur oberflächlich durchschauen, dann sollte doch kein Zweifel daran bleiben, dass ich mich keineswegs darauf beschränke Kritik zu üben, sondern sehr wohl Alternativen biete.

Ich wünsche Ihnen gute Besserung.

Mit besten Grüßen, Hartmut Walz – Sei kein LeO!

Lieber Herr Walz,

herzlichen Dank fürs Lesen, zusammenfassen und reflektieren. Ist wirklich nur mit Humor zu ertragen… und mit hartem analysieren und auseinandernehmen, wie Sie es praktiziert haben. Ich gewinne aktuell den Eindruck, daß es nicht nur im gesellschaftlichen Zusammenleben um Desinformation und immer stärkere Emotionalisierung geht. Auch Finanzinformationen unterliegen diesem Trend und sollen v.a. eines, Verwirrung stiften. Eine klare Trennung von Analyse und Meinung ist erst recht nicht gegeben. Den Capital Regeln kann ich mühelos Aussagen von Banken hinzufügen, die Mandanten erhalten haben zur kommenden Kursentwicklung und Positionierung in 2021. Die Begründungen sind ähnlich gestrickt wie im Capital Artikel und die Wortwahl teilweise auf Boulevard Presse Niveau. Von daher schön, auf Ihren Artikel zu verweisen. Für eine bessere Finanzberatung und Kapitalmarktaufklärung bleibt viel zu tun.

Freundliche Grüße

Hans-Joachim Barth

Lieber Hans-Joachim Barth, vielen Dank für Ihre klare Positionierung. Ja, es gibt derzeit einen Trend zu stärkerer Fehlinformation und durch Eigeninteresse gesteuerte Ratgeberinformation auf schlechtem Niveau. Jedoch erlebe ich ein zunehmend kritisches Bewusstsein vieler BürgerInnen, die solche Low-Level-Informationen kritisch hinterfragen. Und das lässt mich hoffen, dass es auch bald wieder eine Trendumkehr zu niveauvollerem Journalismus geben könnte.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Sehr geehrter Professor Walz

Ich stimme Ihrem sehr unterhaltsamen Beitrag zu einem leider ernsten Thema völlig zu. Ich möchte hinzufügen dass mittlerweile leider auch (geschätzt) 95% der deutschsprachigen Youtube-Beiträge zu Anlagethemen völliger Mist von entweder 20-jährigen „sehr erfahrenen“ Anlegern, die knapp aus den Windeln sind oder aber von Crash-Propheten sind. Bei den Finanzblogs sieht es ähnlich aus. Ich denke es macht mehr Sinn sich einige gute Bücher zu kaufen wie zB Ihre, und die von Burton Malkiel, John Bogle, Charles Ellis, Howard Marks und Gerd Kommer.

Mit freundlichen Grüssen aus Luxemburg

Liebe/r Claude, dem stimme ich völlig zu!

Es ist halt für Privatpersonen sehr schwer, sich dem Medienlärm zu entziehen. Wie ein Unfall auf der Autobahn – man möchte eigentlich nicht hinschauen, tut es dann aber doch… Es bleibt spannend und herausfordernd. Alles Gute dafür!

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Dem kann ich nur beipflichten. Bevor allerdings viele Leser jetzt vor Youtube Beiträgen zurückschrecken, es gibt viele gute Youtube Videos, natürlich auch von Prof. Walz, aber auch z.B. von Thomas von Finanzfluss und Saidi von Finanztipp, die mir an vielen Abenden, zu müde noch Bücher lesen zu können, die nötige Gewissheit und Überzeugung vermittelt haben, mich von meinem LeO Dasein zu befreien.

Lieber Jens Martienssen, ich stimme Ihnen völlig zu, dass man auf Youtube auch nützliche Videos finden kann!

Jedoch bin ich aktuell entsetzt darüber, dass sehr unseriöse und propagandistische Finanzpornografen den Kanal für sich nutzen. Und es ist eine für viele BürgerInnen kaum noch zu bewältigende Herausforderung, sachliche Information von „Fake News“ sowie versteckter Eigenwerbung zu unterscheiden. Hoffentlich wird das wieder besser…

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Lieber Herr Prof. Walz,

auf jeden Fall, es ist sehr schwer auf Youtube die Richtigen zu finden, deswegen kann man nur, wie eigentlich immer, nur nach seriösen Empfehlungen gehen. Die zwei von mir genannten Beispiele sind, nachdem ich die meisten Ihrer Bücher gelesen habe, meiner Ansicht nach allerdings Walz-Konform, passiv, diversifiziert und bieten keine eigenen Produkte an. Weil ich von Claude auch Empfehlungen von Autoren gelesen habe, habe ich mir erlaubt, diese Empfehlungen noch hinzuzufügen, denn die zwei Kanäle haben mir schon oft sehr geholfen. Beste Grüße Jens Martienssen

Lieber Jens Marienssen, alles gut so! 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Lieber Herr Walz,

Was habe ich für einen Spaß gehabt, bei Ihrem Newsletter. Die Obduktion des Capitaltextes ist sowas von Gelungen, sachlich niederschmetternd und – wie immer lässig geschrieben und humorvoll gewürzt. Allerdings können Sie Ihre Kompetenz so kaum verbergen 😉

Es ist auch sehr fair von Ihnen, dass sie nur die Empfehlungen sachlich auseinander nehmen. Beim Lesen des Capital-Artikels haben sich bei mir schon bei der Art die Nackenhaare gestellt. Motto: 10 Tipps – wieso nicht 8 oder 12? Bei jedem Tipp wird ein „Experte“ zitiert – Wieso der? Was macht genau diesen zum Experten für diesen Tipp? Inwieweit hat der Experte selbst etwas von seiner Empfehlung? Haben die Schreiber keine eigene Meinung oder keine Ahnung?

Machen Sie genauso weiter – so macht Finanzbildung Spaß! Ihr Raimund Gebhardt

Lieber Raimund Gebhardt, Danke für das wohlwollende Feedback! Ich verwende solche Texte von Capital und anderen Finanz-Entertainern einfach als „Trockenübungen“, um meinen absurden Humor zu trainieren. Und Trainingsmaterial gibt es genug. Bereits Mitte Januar kommt ja das Februar-Heft… 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Sehr geehrter Herr Walz,

Ein super Artikel. Auch ich hatte die 10 Tipps für mein Geld in der Capital gelesen, bin allerdings drüber hinweggegangen, da ich nach nun 30 Jahren Kapitalmarkterfahrung keine Tipps aus Finanzzeitschriften mehr annehme. Allerdings „sezieren“ Sie diese Tipps derart genau, dass ich meine Einstellung zu dieser Zeitschrift überdenken musste…und jetzt hat die Capital einen (zwar nur gelegentlichen) Leser weniger. Vielen Dank.

Lieber Robert M., Danke für Ihre Rückmeldung.

Jedoch war meine Absicht keinesfalls, dass Capital LeserInnen verliert, sondern dass das Niveau von Analysen und Empfehlungen steigt.

Aus Gründen der Fairness hatte ich der Redaktion auch mit zeitlich langem Vorlauf Gelegenheit zur Stellungnahme gegeben. Leider kam überhaupt keine Reaktion zurück. SCHADE!

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Es ist so faszinierend und traurig zugleich, wie man in Hochglanzoptik sachlich-fachlich unkombinierbare bzw. polarisierende Empfehlungen an den Mann/die Frau bringen will. Ihr Beitrag ist ein Fels in der Brandung dieser verqueren Welt… als „jüngerer Vertreter“ der Menschheit sehe ich allerdings optimistisch der finanziellen Bildungszukunft entgegen, da nach meiner Beobachtung viele Junge an eigenständigen Entscheidungen und dem marktbreiten ETF-Investieren Geschmack gefunden haben. Haben Sie vielen Dank für Ihre Aufklärungsarbeit und den herrlich-humorvollen Unterton! Beste Grüße Tobias Schmidt

Lieber Tobias Schmidt, auch ich bin aufgrund meiner täglichen Arbeit mit jungen Studierenden optimistisch , dass die Anzahl der Anti-LeOs zunimmt… 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Lieber Herr Walz – großartige Aufbereitung des Capital-Artikels. Der Artikel ist nichts anderes als Unterhaltung, Ablenkung vom Alltag. Man sollte niemals Anlageentscheidungen auf Basis dieser oder anderer Artikel aus den anderen bekannten Yellowpress-Anlegermagazinen treffen. Eine nicht gemachte Anlage ist in diesem Zusammenhang immer ein richtige und gute Anlageentscheidung. Herzliche Grüße, CRK

Lieber Christoph Kanzler, Danke für die Bestätigung eines ausgewiesenen Fachmanns. Ergänzend sehe ich jedoch die schlimmen Nebenwirkungen all der „nicht getroffenen“ Anlageentscheidungen. Wenn die Menschen durch widersprüchliche und platte Empfehlungen der Finanzpornografie verunsichert sind und dann nichts tun, dann entgeht ihnen langfristig die Marktrendite. Rund 2,6 Billionen! unverzinstes Geldvermögen allein auf Einlagekonten sind die Folge. Letztlich sind Sie wie ich doch von folgendes Börsenweisheit überzeugt: „Time in the market beats timing the market!“. 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Sehr geehrter Herr Professor Dr. Walz,

so wie Sie diese „famosen“ Regeln seziert haben, ist mir das noch nicht untergekommen – stark!

Vielen Dank auch für den amüsanten Stil Ihres Artikels.

Leider ist es so, das die Menschen Geschichten hören wollen, die ihre Phantasie anregen und wohl auch die Gier (nach Gewinn, aber auch nach Sensationen). Das ist leider allzu menschlich und daher wird es leider immer wieder diese Art von Artikeln geben.

Ich danke Ihnen, das Sie diese Art von Geschichten entzaubern, sie richten sicher grossen finanziellen Schaden bei den Lesern an. Zusätzlich wirkt der erlittene Schaden fort und Menschen nutzen die Chancen nicht mehr, die die Investition an den Kapitalmärkten langfristig bieten, weil sie sich dann natürlich enttäuscht abwenden. Und so wird der Schaden noch größer. Ich werde fleißig teilen!

Viele Grüße

Gunnar Marschke

Lieber Gunnar Marschke, danke für Ihr sehr qualifiziertes Feedback. Sie haben völlig recht. Wir Menschen lieben Geschichten, Sensationen und Bilder. Das geht mir selbst auch so. Und sowohl die Geschichten als auch die Bilder können uns zu sehr guten Entscheidungen verhelfen und auf dem rechten Weg halten.

Schade, wenn sie dazu missbraucht werden, das Gegenteil zu erreichen.

In diesem herzlichen Sinne, vielen Dank – auch fürs Teilen 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Lieber Herr Professor Doktor Walz,

als ich den Kommentar formulieren wollte, hätte ich fast sofort wieder abgebrochen, weil die Vorredner schon soviel Wesentliches gesagt haben. Ich will ja nicht einfach bei Bernd Diekmann, Volker Hildebrand und anderen abschreiben. Deshalb schließe ich mich deren Ausführungen einfach an.

Ich gratuliere zu Ihrem Mut, Ross und Reiter zu nennen und bin gespannt, ob Redaktion oder Verlag der Zeitschrift eine Retourkutsche versuchen werden und ob die polemisch oder sachlich ausfällt. In der Sache gäbe es eigentlich nichts zu bemängeln….

Ihre Darlegungen machen wieder eines deutlich: Man sollte die diversen Anlegerzeitschriften nicht auf der Suche nach Empfehlungen und Tipps durchforsten. Zumindest ich habe da selten etwas gefunden. Doch es gibt immer mal wieder gur recherchierte und durchdachte Artikelund/oder Meinungsäußerungen (Interviews) zu Themen und Hintergründen, die das allgemeine Verständnis für Ursachen und Zusammenhänge fördern können. Mit etwas Glück und eigenem Nachdenken wird man damit lernen, bessere eigene Entscheidungen zu treffen. Ob die Ausbeute groß genug ist, um Zeit und Geld aufzuwenden, kann jeder nur für sich entscheiden. Mir persönlich hat das Studium (nicht nur das einfache Durchlesen) von vier Sachbüchern eines Herrn Hartmut Walz und die immer wieder vorgenommene Auswertung von eigener 20-jähriger Erfahrung am meistens geholfen. Und zwar nicht nur mehr, sondern sehr viel mehr als irgendwelche Tipps aus Zeitschriften.

Mit besten Grüßen

Wolfgang Niessner

Lieber Wolfgang Niessner, danke für Ihre sehr fundierte und differenzierte Rückmeldung. Und auch die kritischen Zwischentöne.

Keineswegs möchte ich naseweis oder gar besserwisserisch sein. Ich bin mir dessen bewusst, dass ich die Märkte auch nicht vorhersagen oder gar schlagen kann. Es ist und bleibt jedoch sehr kritikwürdig, wenn dem Leser der Eindruck vermittelt wird, man könne das. Die Anstiftung zur Selbstüberschätzung, der ausgelöste Aktivitätsdruck bei LeserInnen und die völlig unnötigen Zusatzkosten des Spekulierens machen die AnlegerInnen in der Summe arm.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Lieber Herr Professor Doktor Walz,

Sie haben perfekt auf den Punkt gebracht, was ich sowohl in Bezug auf Ihre Bücher, die sonstigen Veröffentlichungen und den Blog so sehr schätze: Sie behaupten nicht, das Unmögliche zu können, nämlich die Märkte vorhersagen oder gar schlagen zu können. Manche Heftchenschreiber tun dagegen so, als könnten sie selber über das Wasser gehen und wer klug sein will, sollte ihnen folgen. Solches Geschreibsel ist aus den von Ihnen genannten Gründen nachteilig, manchmal sogar gefährlich für die Leser. Da tut es gut, wenn ein Autor wie Sie sein Wissen und seine Erkenntnisse teilt. Vielleicht kann man es auch so sagen: Ich finde bei Ihnen nur abgewogene Gesichtspunkte und Empfehlungen ohne Beeinflussungsversuch. Das hat Wert! Und dass Sie keine Anlagevehikel vertreiben, macht es noch besser.

Bleiben Sie uns bitte erhalten!

Wolfgang Niessner

Lieber Wolfgang Niessner, aber sicher versuche ich, Ihnen erhalten zu bleiben! Esse mäßig, trinke mäßig, bewege mich sogar mehr als mäßig. Achja, und befolge die AHAL-Regeln. Und versuche, mich möglichst wenig über die LeO-Jäger zu ärgern. Kritische ist nur der letzte Punkt… 🙂 Aber absurder Humor hilft – ich arbeite daran.

Alles Gute auch Ihnen und herzliche Grüße, Hartmut Walz – Sei kein LeO!

Danke für den interessanten Artikel. Trotz des humorvollen Schreibstils bleibt die ernsthafte Kernaussage erhalten. Leider fallen immer noch genug Privatanleger auf solche Anlageempfehlungen rein. Daher schätze ich Ihre Aufklärungsarbeit sehr. Weiter so!

Lieber Bernd Diekmann, danke für Ihren Kommentar – und durch Weitersagen mithelfen, dass es immer weniger LeOs gibt 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Lieber Herr Walz,

aus meiner Sicht sind dies keine „Regeln“, sondern „Wetten“. Sie spiegeln aber genau doch auch die Finanzbranche wieder, denn weit mehr als 90% der genannten „Regeln“ oder Empfehlungen beruhen dann auf kostenintensiven Produkten und mit großen spekulativen Glaskugel-Elementen. Ob das das Richtige für den langfristig orientierten Anleger/Sparer zum Vermögensaufbau ist? Ich hege meine Zweifel.

Diese „Regeln“ sind einer Fachzeitschrift mit solcher Reputation deshalb nicht würdig, denn es fehlt gänzlich eine unabhängige und kundenorientierte Herangehensweise. Zumal an mancher Stelle die Empfehlungen nicht zu Ende gedachte sind, wie Sie treffenderweise der Redaktion offenbaren (z.B. Immobilienfonds, die es gar nicht zu erwerben gibt). Als Redakteur müsste ich mich jetzt eigentlich schämen.

Sollte ich mein Abo mal überdenken – oder mich weiter an so Berichten kopfschüttelnd und warnend erfreuen!?

…Danke für die investierten 8,90€ in die „Finanzpornographie“ und Ihre humoristische Darstellung! Die jüngeren unter uns würden sagen #youmademyday 🙂

Weiter so und viele Grüße!

Lieber Volker Hildebrand, vielen Dank für diesen nachdenklichen aber auch zuversichtlichen Kommentar 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Herzlich guter und leider ein wahrer Beitrag. Chapeu!

Vielen lieben Dank!

Lieber Achim, danke sehr ,-)

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Herrlich! Ich habe Tränen gelacht. Der Artikel ist super geschrieben. Werde ich gleich mal verlinken.

LG Anna

Liebe Anna, danke!!

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Dankeschön für diesen sehr unterhaltsamen Verriss! Wäre vielleicht mal interessant zu erfahren, ob es eine „Verbindung“ 😉 zwischen der Zeitschrift und den Anbietern der Finanzprodukte gibt.

Honi soit qui mal y pense….

Sonnige Grüße Achim de Vries

Lieber Achim de Vries, ich glaube, dass es solche Verbindungen ganz sicher nicht gibt.

Aber ich glaube ja auch, dass die Erde eine Scheibe ist… 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Vielen Dank für diesen sehr unterhaltsamen Artikel! Wenn ich aber bedenke, dass ich früher auch auf solche „Tipps“ gehört habe, wird mir wieder schlecht. Viele Grüße und bitte machen Sie weiter so!

Liebe/r J. Seeberger, ärgern Sie sich bitte nicht über frühere Fehler. Niemand von uns hat in der Vergangenheit perfekte Finanzentscheidungen getroffen (ich am aller wenigsten). Freuen wir uns, dass wir heute keine LeOs mehr sind. Und lassen Sie uns mithelfen, auch andere redliche BürgerInnen zu Anti-LeOs zu machen.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Danke für den tollen Beitrag. Ihre Tipps der letzten Jahre sorgen dafür, dass mein Portfolio auch in der Krise weiter steigt.

Lieber Dominik Krauß, tja – in der Ruhe liegt die Kraft und wer nicht hektisch hin- und her tradet, der spart halt eine Menge unnötiger Kosten… Und Zeit 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Vielen Dank, Herr Walz, für diese unglaublichen Informationen. Mit jeder Zeile, die ich über die 10 Regeln gelesen habe, hat es mehr und mehr Spass gemacht das Haus zusammenfallen zu sehen. Danke dafür, dass Sie versuchen private Anleger vor kapitalen Fehlentscheidungen-einschätzungen zu schützen. Bleiben Sie gesund!

Gruß Oliver Bolz

Lieber Oliver Bolz, gerne geschehen! Helfen Sie bitte mit, dass auch andere zu Anti-LeOs werden und Deutschland zu einem ehrlicheren Platz für Anleger und Vorsorger wird.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Vielen Dank für die tolle Interpretation dieses Finanzartikels. Ich habe jede Zeile genossen und gehe mit einem Lächeln in den Tag!

Lieber Thomas Rauschenberg, und was Sie mit einem Lächeln gelesen haben, wird Ihnen in Erinnerung bleiben und Sie davor schützen, in die provozierten LeO-Fallen zu tappen 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Sehr geehrte Capital-Redaktion,

vielen Dank für die wertvollen Hinweise zur Vermögensallokation im Rahmen der ganzheitlichen Finanzplanung. Im Januar 2018 haben sie in ihrer Zeitschrift Investitionen in Nachhaltigkeitfonds empfohlen, im Januar 2021 wird darauf nicht eingegangen. Soll ich dann die Investition in Nachhaltigkeitsfonds umgehend glattstellen und den Erlös in Industriemetalle investieren um eine signifikante Outperformance in meinem Portemonnaie erwarten zu können?

Freundliche Grüße

Philipp Hansert

Lieber Philipp Hansert, das geben wir genauso weiter 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!“