Ei, Ei, Ei, jetzt gibt es iBonds-ETFs

iBonds-ETFs – Ei des Kolumbus oder ei-nfach nur überflüssig?

Seit Mitte August 2023 wird eine neue Variante von Anleihen-ETFs intensiv beworben: iBonds-ETFs.

Wie alles begann? Hier ein kleines Video:

(bei Klick: Video auf YouTube ansehen)

Nun aber:

Die Besonderheit dieser speziellen Anleihen-ETFs besteht in einer begrenzten Laufzeit – also einem festgelegten Endfälligkeitsdatum. Daher kann man sie auch als „Laufzeiten-ETFs“ bezeichnen

Das ist in der Tat außergewöhnlich. Denn im Unterschied zu Anleihen (auch vielen Zertifikaten) haben ETFs grundsätzlich eine unbegrenzte Laufzeit. Unbegrenzte Laufzeiten haben für viele Investorenbedürfnisse große Vorteile. Denn schließlich kann man ja ETFs jederzeit veräußern, wenn man sein Investment beenden möchte.

Hinzu kommt, dass der UCITS-Standard – also das bekannte Qualitätsmerkmal in der ETF-Welt [1] – nur an Produkte mit unbegrenzter Laufzeit vergeben wird. Nicht also an iBonds-ETFs.

iBonds-ETFs: Vorteile für Privatanleger?

Welche Vorteile für Privatanleger hat nun so ein Anleihen-ETF, der– wie die mit viel Trommelwirbel jüngst von iShares (BlackRock) auf den Markt gebrachten iBonds-ETFs – zum Jahresende 2026 oder 2028 endfällig wird?

Wer die Risiken der Anlageklasse „Anleihen“ sowie ihrer Umverpackung durch ETFs kennt, wird in fünf Minuten entscheiden können, ob iBonds-ETFs für ihn einen Zusatznutzen bieten.

Oder lediglich ein weiteres Modeprodukt darstellen, welches genauso schnell in Vergessenheit geraten wird, wie der letzte Sommerhit.

iBonds-ETFs: eine Form von Anleihen-ETFs

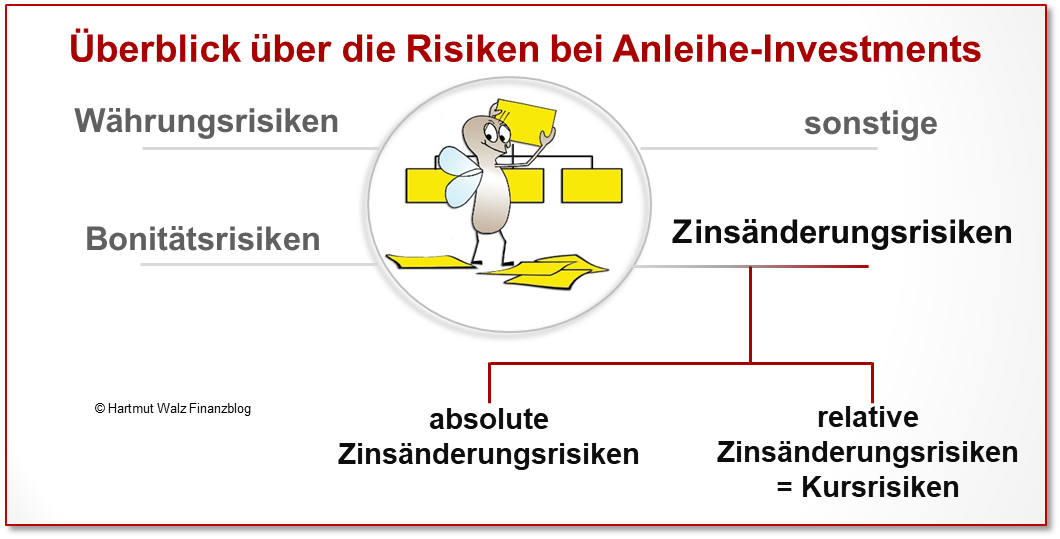

iBonds-ETFs sind Umverpackungen (Anlagevehikel), in denen Anleihen stecken. Anleihen können aus verschiedenen Gründen Verluste verursachen. Hier ein Überblick über die Risiken:

Falls Sie sich mit den Schlagworten

- Währungsrisiko,

- Bonitätsrisiko,

- absolutes und relatives Zinsänderungsrisiko

nicht so ganz sicher fühlen, lesen Sie bitte zunächst die folgenden beiden Blogbeiträge:

Anleihen-ETFs sind kein Allheilmittel

- Teil 1: Zinsbedingte Kursverluste bei Anleihen verstehen

- Teil 2: Für wen und in welchen Fällen sind Anleihen-ETFs die richtige Wahl?

… dann sind Sie bestens informiert und entscheidungssicher.

Bei Anleihen-Investitionen bedenken umsichtige Anleger die obigen Risikoarten und wägen ab zwischen:

- Chancen bzw. erhältlichen Risikoprämien einerseits und

- Stärke sowie Ausmaß möglicher Verluste andererseits.

Anleihen-ETFs als Vehikel können diese Risiken nicht beseitigen, sondern lediglich über verschiedene Anleihen hinweg (Diversifikation) reduzieren – und damit für Anleger besser kalkulierbar und erträglich machen.[2]

Welchen Unterschied machen iBonds-ETFs?

Schnelle Antwort: Keinen großen Unterschied!

Bei Währungs- und Bonitätsrisiken bieten iBonds-ETFs exakt die gleichen Funktionen, wie traditionelle Anleihen-ETFs. Unterschiede ergeben sich ausschließlich bei den Zinsänderungsrisiken und zwar bei den

- absoluten wie auch

- relativen.

Fangen wir mit den absoluten Zinsänderungsrisiken an

Da iBonds-ETFs ein Anleihenbündel enthalten oder abbilden[3] , deren Laufzeit im Wesentlichen der der ETF-Laufzeit entspricht, steht die Höhe der erhältlichen Zinsen bis zum Laufzeitende fest. Somit besteht kein absolutes Zinsänderungsrisiko.

Dies wird werblich als großer Vorteil von iBonds-ETFs dargestellt. Jedoch ist das weder ein Hexenwerk, noch ist der Zusatznutzen für Privatanleger besonders groß.

Gerade bei den bislang herausgegebenen iBonds-ETFs mit Laufzeiten bis Ende 2026 bzw. 2028 wäre das absolute Zinsänderungsrisiko klassischer Anleihen-ETFs mit vergleichbarer (also kurzer) Laufzeit überschaubar. Also viel Lärm um nichts bzw. eine großartig kommunizierte Lösung eines nur kleinen Problems.

Was weniger kommuniziert wird: Dass mit einer Vermeidung des absoluten Zinsänderungsrisikos auch die absoluten Zinsänderungschancen verloren gehen, sollte nicht vergessen werden.

Auch verbleibt das Ausfallrisiko einzelner Anleiheschuldner beim Anleger.

Relatives Zinsänderungsrisiko

Hier geht es um das Risiko von Kursverlusten bereits im Bestand befindlicher Anleihen, wenn die Marktzinsen steigen.

Die Werbeaussage macht auch hier aus einem überschaubaren Problem ein großes. Denn bereits mit den bisherigen Anleihen-ETFs können Private dieses Risiko recht gering halten: Wählen Sie einfach Produkte mit geringer Laufzeit (exakter: Duration[4]). Bei den in reicher Auswahl erhältlichen Geldmarkt-ETFs mit durchschnittlicher Duration von unter einem Jahr sollte das gut gelingen – und das Problem eher ein Problemchen sein.

Auch hier wären Anleger naiv, wenn sie sich selbst belügen und glauben, dass sie durch Aussitzen bis zur Endfälligkeit keinerlei Verlust oder Risiko hätten. Sie realisieren nämlich den Kursverlust aufgrund steigender Zinsen nur nicht, sondern erleiden stattdessen Opportunitätsverluste, da sie die Position bis zur Endfälligkeit halten. Bis dahin entgehen ihnen höhere Marktzinsen, während ihr Geld zu den ursprünglichen, niedrigeren Zinsen gebunden ist.

iBonds-ETFs für die meisten Privatanleger keine Problemlösung – da es kein Problem gibt

Der größte Teil der in Anleihen gebundenen Mittel von Privaten dient nicht dem Zielsparen auf einen fixen künftigen Termin hin.

Vielmehr ist das Motiv der meisten Privatanleger eine Langfristanlage in einer Anlageklasse, die weniger Kursschwankungen aufweist als z.B. Aktien.

Diese Wünsche erfüllen Geldmarkt-ETFs und klassische „Anleihen-ETFs“ bereits bestens. Außerdem lösen sie auch gleich noch einen Zielkonflikt, dem Anleger ansonsten unterliegen.

Zielkonflikt: Die Bequemlichkeit spricht für Anleihen mit hohen Restlaufzeiten – um nicht ständig eine Wiederanlageentscheidung „auf dem Tisch“ zu haben. Das zinsbedingte Kursrisiko spricht für kürzere Restlaufzeiten (und somit geringere Duration).

Sehr nützlich: Mit Anleihen-ETFs können Investoren beliebig lange (oft ja auch noch unbekannte bzw. unplanbare) Anlagehorizonte entkoppelt vom relativen Zinsänderungsrisiko eingehen.

Sie suchen einfach einen Geldmarkt-ETF oder Anleihen-ETF mit der Duration aus, der Ihrer Vorstellung entspricht. Und den Rest erledigt der ETF für Sie. Die durchschnittliche Duration des ETF wird nämlich durch Wiederanlage fälliger Anleihen innerhalb des versprochenen Laufzeitbandes konstant gehalten. Dies ist ein interessanter Nutzen für viele Anleger und ermöglicht z.B. eine langjährige Anleihe-Investition ohne jegliche Pflege oder Wiederanlage bei konstantem Zinsänderungsrisiko.

Sie verstehen schon: iBonds-ETFs sind für Anleger mit diesen Bedürfnissen gerade nicht geeignet, da

- ihre Duration aufgrund der definierten Endfälligkeit täglich sinkt und

- eben auch nach jeder ETF-Fälligkeit Neuanlagen erforderlich sind.

Viele Kunden wollen gar keinen Abbau der Duration, sondern sind mit konstanter Duration bestens und sehr bequem bedient. Genau diese bieten preiswerte traditionelle Anleihen-ETFs – nicht jedoch iBonds-ETFs.

iBonds-ETFs – Wer braucht denn so was?

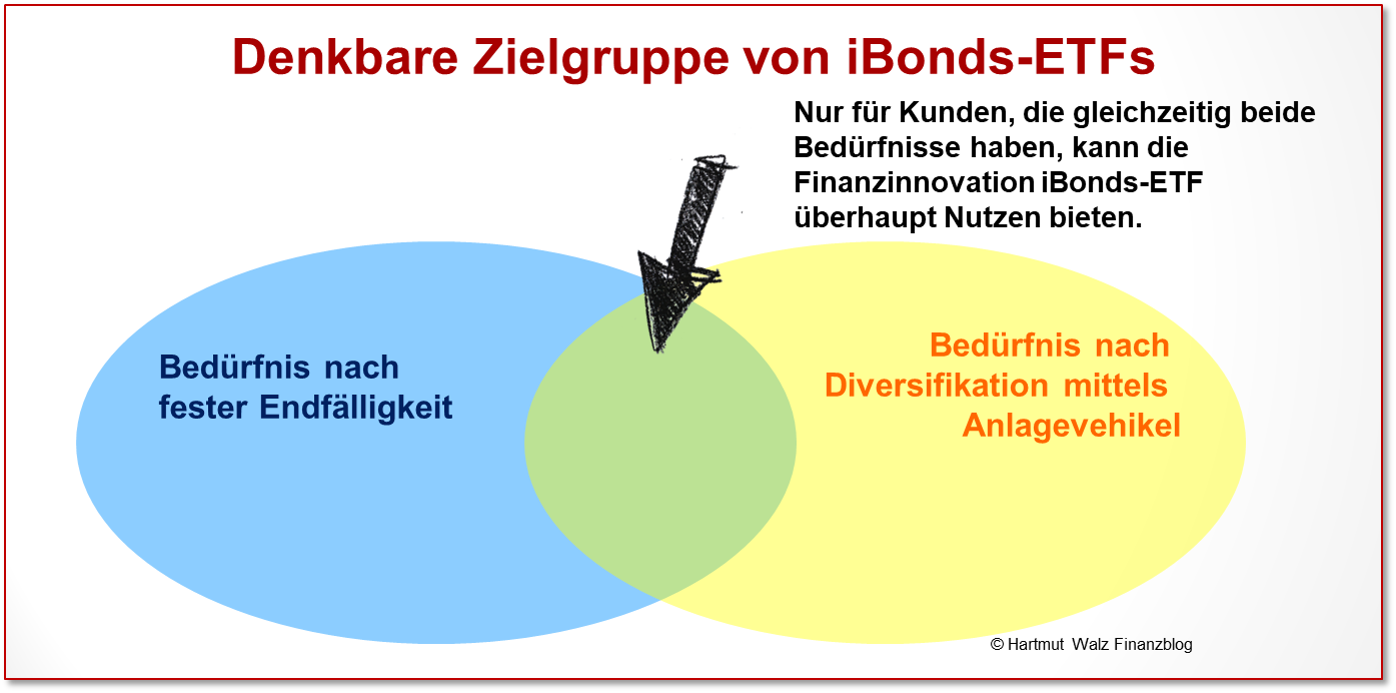

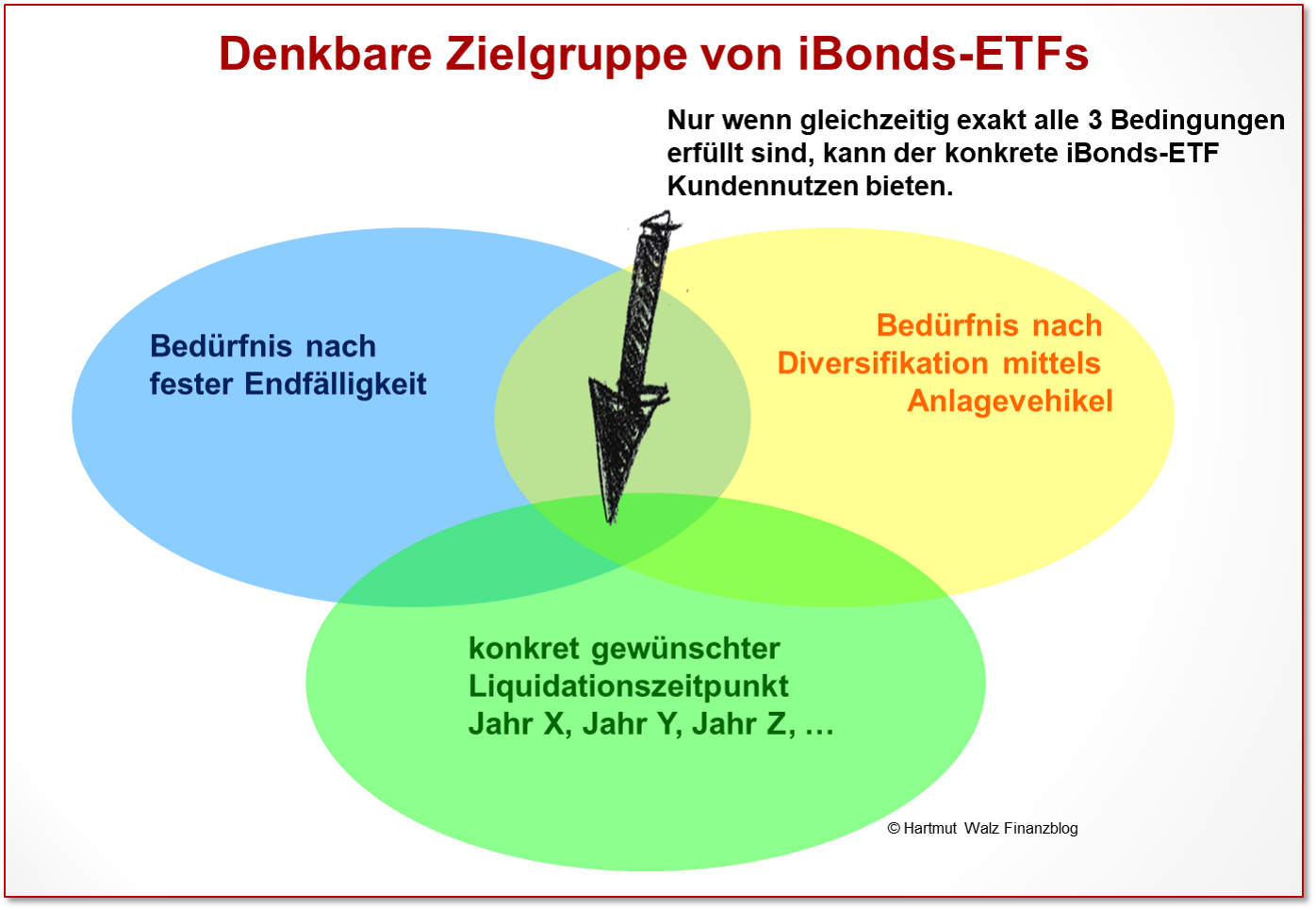

Wem nützen iBonds-ETFs denn nun tatsächlich? Bei nüchterner Betrachtung wird erkennbar, dass die Zielgruppe für iBonds-ETFs sehr klein ist.

Schauen wir uns die Abbildung genauer an:

Die blaue Fläche links zeigt Investoren, die (hoffentlich aus guten sachlichen Gründen) einen fixen Anlagehorizont für ein Anleihe-Investment besitzen. Also das Bedürfnis nach einem fixen Fälligkeitszeitpunkt haben. Diese Investoren könnten jedoch auch mit einem Direktinvestment in einzelne Anleihen „glücklich werden“. Oder auf einem Festgeldkonto anlegen.

Die gelbe Fläche rechts zeigt Investoren, die Anleihen-Investments mit Hilfe eines Vehikels – z.B. ETFs diversifizieren möchten (z.B. über mehrere Währungen, Schuldner oder Bonitätsklassen). Diese Bedürfnisse werden jedoch durch die bereits seit langem am Markt erhältlichen Geldmarkt-ETFs und Anleihen-ETFs abgedeckt.

Nur wenn Investoren beide Bedürfnisse gleichzeitig haben (Schnittmenge), könnte ein iBonds-ETF „theoretisch“ einen Mehrwert bieten.

Warum „theoretisch“?

Warum besteht der Mehrwert von iBonds-ETFs nur „theoretisch“? Um Anleihen-Investoren eine bedürfnisgerechte Diversifikation über verschiedene Währungen, unterschiedliche Anleiheschuldner und Bonitätsklassen hinweg zu ermöglichen, ist eine Vielzahl unterschiedlicher Anleihen-ETFs erforderlich.

Ein solch differenziertes Angebot ist jedoch schon bei den klassischen Anleihen-ETFs am Markt nicht vorhanden. Beispielsweise gibt es kaum ETFs in Währungen außerhalb des US-$ und des Euro. Bereits hier erhoffen sich die ETF-Anbieter offensichtlich keine ausreichend große Nachfrage, um ETF-Volumina zu erreichen, die die Fixkosten eines weiteren Produktes rechtfertigen.

Zwischenergebnis: Es hapert also ganz eindeutig an der Verfügbarkeit von Anleihen-ETFs, die das Bedürfnis nach Diversifikation abdecken.

Denkt man diese Problematik weiter, so entsteht durch iBonds-ETFs eine dritte Fläche. Nämlich die definierte Endfälligkeit – besser: der ganz konkrete Zeitpunkt der Endfälligkeit. Also nicht nur überhaupt endfällig – sondern bitte zum „richtigen“ Zeitpunkt endfällig. Was zwangsläufig zu einer weiteren Zersplitterung der Marktsegmente führen muss.

Bei lediglich jährlichen Endfälligkeiten und einer Laufzeittreppe (bond ladder) von einem bis zehn Jahren führt dies bereits zu einer Verzehnfachung der erforderlichen ETFs. Und nur ein Fälligkeitstag pro Jahr ist doch nicht anlegerfreundlich… monatliche Fälligkeiten dürften es schon sein, oder 🙂

Das kann kaum funktionieren, denn die Anbieter müssten hunderte von ETFs erstellen, die dann die Wunschkombination mindestens folgender Merkmale berücksichtigen:

- Laufzeitende bzw. Anlagedauer

- Währung bzw. Währungskorb

- Schuldnerbonität bzw. Ratingklasse

- Ertragsverwendung (ausschüttend oder thesaurierend)

Dies wäre aus individueller Kundensicht dann wohl ein Mehrwert. Jedoch würde der iBonds-ETFs-Markt dann in sehr kleine Segmente zerfallen… Was sich für die ETF-Anbieter kaum rechnen kann. Denn diese leben ja von der Skalierbarkeit (big is beautiful).

Was bleibt? Ernüchterung.

Es bleibt die ernüchternde Erkenntnis, dass die werblich stark gehypte Innovation von Anleihen-ETFs mit fixem Endzeitpunkt zwar grundsätzlich sinnvoll sein kann. Dass sie jedoch nur sehr wenigen Anlegern einen Nutzen verschaffen wird – die Zielgruppe ist einfach zu klein.

Aus neutraler wissenschaftlicher Sicht wird iBonds-ETFs keine große Zukunft zugebilligt. Die Kosten und Nachteile fixer Endfälligkeiten sind einfach zu hoch – und übersteigen den Nutzen für die meisten Investoren.

Aus Sicht des Verbraucherschutzes besteht lediglich die Sorge, dass ETF-Anbieter iBonds-ETFs mit weiterhin hohem Kommunikationsaufwand als Rundum-Sorglos-Paket bewerben, um Privatanleger aus ETFs mit unbegrenzter Laufzeit in solche mit ständigen Reinvestitionserfordernissen umzuschichten. Denn die Finanzindustrie profitiert von den dadurch entstehenden Handelskosten.

Sie wissen schon: Hin und Her… Aber das wird bei Ihnen nicht passieren, denn Sie sind ja kein LeO! 🙂

Und was bedeutet das nun konkret für Sie?

- iBonds-ETFs sind Anleihen-ETFs mit fixem Endzeitpunkt. Die Endfälligkeit eines Anlagevehikels zu einem fixem Zeitpunkt ist jedoch das Gegenteil einer Realoption (vgl. Kapitel 27 „Realoptionen“ in meinem Buch „Einfach genial entscheiden – Die 60 wichtigsten Erkenntnisse für Ihren Erfolg“.). ETFs mit unbegrenzter Laufzeit und jederzeitiger Veräußerbarkeit sind die flexible Alternative. Zumal sich das zinsbedingte Kursrisiko – falls gewünscht – durch traditioelle Anleihen-ETFs mit kleiner Duration minimieren lässt.

- Vom Ausnahmefall eines eindeutigen Verfügungszeitpunktes abgesehen, bringt Sie eine fixe Fälligkeit unter Handlungsdruck – ist also eher Nachteil als Vorteil.

- Auch bei iBonds-ETFs verbleibt das Ausfallrisiko einzelner Anleiheschuldner beim Anleger – es ist also nicht völlig sicher, dass das gesamte eingesetzte Kapital zum Endzeitpunkt zurückfließt.

- Außerdem entstehen bei einer erforderlichen Wiederanlage stets auch erneute Transaktionskosten, während Langfristanleger mit den klassischen Anleihen-ETFs über große Zeiträume Handelskosten vermeiden könnten.

- iBonds-ETFs lösen ein Problem, welches nur sehr wenige Anleger haben. Die erwartbare Zielgruppe ist wohl zu klein, um mehr als ein paar „Alibi-Produkte“ für eine Nische zu rechtfertigen. Folglich wird entweder eine unbedeutende Nische für iBonds-ETFs entstehen oder die iBonds-ETFs werden bald wieder verschwinden, wenn ihre Volumina zu gering sind, um die Fixkosten bei den ETF-Anbietern zu rechtfertigen.

- Gleichzeitig bleibt jedoch derzeit das Kundenbedürfnis nach Anleihen-ETFs in weiteren Währungen (also nicht nur Euro und US-$) unbefriedigt. – Offenbar erscheint es den ETF-Anbietern nicht lukrativ genug, diese Zielgruppen zu bedienen.

- Die aktuell am Markt erhältlichen iBond-ETFs haben nur wenige (zudem kurze) Restlaufzeiten und sind nur in den Währungen US-$ sowie Euro erhältlich.

- Ein Gutes hat die Konstruktion von iBonds-ETFs jedoch: Bei einem Misserfolg dieser fragwürdigen Innovation bleibt dem ETF-Anbieter die Schmach erspart, die ETFs vom Markt nehmen zu müssen. Vielmehr kann er einfach die Endfälligkeit abwarten und die auslaufenden Produkte nicht mehr ersetzen – ein lautloser und diskreter Rückzug 🙂

Wenn Sie mich fragen: iBonds-ETFs sind eher ein Schuss in den Ofen als ein 007-Problemlöser.

Herzliche Grüße

Hartmut Walz

Sei kein LeO!

[1] Mehr zu den Anforderungen der UCITS-Richtlinie hier.

[2] Gleichzeitig entsteht durch ETFs selbst ein neues Risiko (=sogenanntes Vehikelrisiko), das jedoch eher gering und unwahrscheinlich ist und hier nicht weiter verfolgt werden soll.

[3] Dies kann entweder physisch (also durch tatsächlichen Besitz der Anleihen) oder durch Derivate (meist Swaps) erfolgen, was für die weitere Argumentation unerheblich ist.

[4] Mit Duration ist hier die mittlere Kapitalbindungsdauer gemeint – also der mittlere Zeitraum, den Sie auf die vertraglich versprochenen Rückzahlungen aus der Anleihe warten müssen. Damit können Sie das zinsbedingte Kursrisiko Ihrer konkreten Anlage steuern. Lesen Sie mehr dazu hier im Blogbeitrag.

Erschienen am 01. September 2023.

Der Hartmut Walz Finanzblog ist unabhängig, kosten- und werbefrei. Ich erhalte für Links und Empfehlungen keinerlei Honorar, Kick-back, Beteiligung o. ä.

Der beste Beitrag zu den iBonds, den ich finden konnte; danke Herr Walz! (Auch für ihre anderen stets fundierten Beiträge.)

(Einzig und allein die mE nicht ganz unwichtige Möglichkeit des Verkaufs von iBonds haben sie nicht erwähnt, wenn ich dies nicht überlesen habe.)

Ein ganz konkretes Einsatzszenario könnte ich mir aber durchaus vorstellen: Könnten iBonds nicht den risikoärmeren Baustein einer Entnahmestrategie darstellen?

Einfach den Jahresbedarf für x Jahre (x je nach Sicherheitsbedürfnis 5 oder mehr) in iBonds mit den jeweiligen Laufzeitenden parken (Rest des Vermögens in Aktien-ETFs weltweit). Und schon trudelt anschließend jedes Jahr das Geld (inkl. Zinsen) ein. (Nicht allzu viele bankrotte Schuldner vorausgesetzt.) Und dann natürlich jedes Jahr so viele Aktien-ETF-Anteile verkaufen, wie benötigt werden, um eine neue Jahresscheibe „hintendran“ zu kleben.

Setzt allerdings voraus, dass iShares (oder andere) Produkte mit möglichst vielen Laufzeiten anbieten, was derzeit ja nicht der Fall ist, und sich das Produkt überhaupt etabliert. Da aber die Babyboomer en masse in den Ruhestand gehen und viele sich die Frage stellen dürften, wie sie den nicht spekulativen Teil ihres Vermögens, den sie ja zur Abfederung von Aktien-Crashs brauchen, darstellen, könnte dieses Vorgehen doch eine attraktive Alternative zu Festgeld oder Geldmarktfonds, die in diesem Szenario ja auch ihre Nachteile haben, sein.

VGSv

Lieber Sven, danke für Ihre Anmerkung.

Dass auch iBonds-ETFs jederzeit verkäuflich sind (da ja das ET für „Exchange Traded“ steht), erschien mir in der Tat zu selbstverständlich, um es nochmals explizit zu erwähnen – danke für den Hinweis.

Ansonsten kann ich Ihren Überlegungen nur zustimmen – die von Ihnen geschilderte Vorgehensweise ist völlig korrekt und setzt lediglich voraus, dass es ein entsprechend vielfältiges Angebot über die jeweiligen Laufzeitklassen gibt – woran es aktuell noch ein wenig hapert.

Trotzdem bleibt die von mir geäußerte Einschätzung, dass iBonds-ETFs ein Problem lösen, das nur sehr wenige Privatanleger haben. Denn die – wie bei jeder klassischen Anleihe – fixe Endfälligkeit passt oftmals nicht zum Zeitpunkt des Liquiditätsbedarfs der Anleger. Mit einem klassischen Anleihen-ETF kurzer Duration hat man ein nur minimales zinsbedingtes Kursänderungsrisiko und bleibt – auch bei sich in jeglicher Richtung ändernde Bedürfnisse jederzeit bequem handlungsfähig.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

„Bei den fälligen Darlehensverpflichtungen hoffen wir mal einfach beide, dass der Fälligkeitszeitpunkt entweder der 31.12.2026 oder der 31.12.2028 ist…“

Bitte beachten: Die Auszahlung soll laut Factsheet aber jeweils erst später im Januar erfolgen und nicht genau zu den Stichtagen.

Lieber Frank Günther, danke für Ihre Ergänzung mit der Sie völlig Recht haben.

Dieses Details hatte ich der Einfachheit noch gar nicht aufgegriffen. Aber es zeigt einen weiteren Nachteil von iBonds ETFs. Denn hätte der Betroffenen einen klassischen Geldmarkt-ETF oder Anleihen-ETF mit kurzer Duration erworben, könnte es die Liquidation passgenau durchführen und hätte nicht den zusätzlichen Ärger durch ein mögliches zeitliches Mismatch.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Guten Tag,

Das ist ein sehr guter Beitrag. Der Zweifel am Nutzen derIBonds ist sicher berechtigt.

Wie wäre es würden diese monatlich ausschütten?

So ein Vehikel würde mir gefallen. Vereinfacht gesagt 12 Stück im Portfolio. Für jeden Monat ein fälliger Bond als fixed income.

Gibt es so etwas?

Gruss aus CH

Peter Kowski

Lieber Peter Kowski, danke für Ihre anerkennenden Worte, denen eine Anschlussfrage folgt.

Aus Ihrer Frage höre ich den Wunsch heraus, dass Sie ein bequeme und möglichst schwankungsarmes dauerhaftes Zusatzeinkommen möchten. Und das sollte zusätzlich noch ganz sicher sei. Jedoch denken Sie offenbar nicht daran, dass Ihnen die Inflation auf Dauer immer mehr von Ihrer scheinbar sicheren Zusatzrente wegfrisst.

Meine Antwort ist daher zweigeteilt – sozusagen „in the box“ und „out of the box“.

Um Ihren Wunsch „in the box“ zu erfüllen, würde ich keine iBond ETFs, sondern ganz normale Anleihe-ETFs empfehlen, so dass Sie nicht ständig reinvestieren müssen, weil der ETF Ihnen diese Arbeit abnimmt.Ich fürchte, das haben Sie nicht bedacht – Sie planen doch hoffentlich nicht Ihr baldiges Ableben??? 😊 Zudem benötigen Sie nicht 12, sondern nur drei Produkte, wenn Sie“normale“ Anleihe-ETFs wählen, die quartalsweise ausschütten und dabei solche mit unterschiedlichen Ausschüttungsmonaten kombinieren (also einen mit Ausschüttungen im Januar, April, Juli, Oktober, den nächsten mit Februar, Mai, …. usw.).

Das wäre die Lösung mit Anleihe-ETFs – bei denen Sie jedoch der Inflation unterliegen.

Out of the box und aus meiner Sicht viel vorteilhafter, wäre die Kombination von drei ausschüttenden Aktien-ETFs nach dem obigen Prinzip der versetzten Monate. Es ist zwar richtig, dass die Höhe der Dividendenausschüttungen nicht garantiert ist und schwanken kann. Wenn Sie jedoch möglichst breit (weltweit) steuende Aktien-ETFs wählen, werden sich die Einzelschwankungen weitgehend kompensieren. Und im wesentlichen werden die Dividendenzahlungen über die Jahre ansteigen (sogar stärker als die Inflationsrate), so dass Ihr Zusatzeinkommen nicht wie bei den Anleihe-ETFs durch Inflation immer kleiner wird.

Auf diese Weise kann ein langfristiges, schönes Zusatzeinkommen geschaffen werden. Dieses wird trotzdem nie eine perfekte – also völlig regelmäßige Monatsrente sein. Aber eine solche sollten Sie auch nicht anstreben, sondern die Schwankungen zwischen den Monaten mit Ihrer Liquiditätsreserve ausgleichen. Dazu hatte ich hier geschrieben: https://hartmutwalz.de/mit-drei-dividenden-etfs-zur-monatlichen-zusatzrente/

Und bevor Ihnen nun ein Neunmalkluger oder Eigennütziger (Ich weiß nicht was schlimmer ist 😊), eine Sofortrente einer Versicherungsgesellschaft empfiehlt, sollten Sie über Sofortrenten folgendes wissen: Diese sind zwar von der Zahlungswürdigkeit der Gesellschaften her relativ sicher. Aber ganz sicher sind vor allem drei Dinge: Die Renten sind im Verhältnis zum eingebrachten Kapital sehr klein, Ihr Geld ist im Todesfall garantiert weg (es bleibt also nichts zum Vererben) und die kleinen Renten werden im Laufe der Zeit aufgrund der Inflation immer weniger wert. Sofortrenten sind also überhaupt nicht zu empfehlen.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Lieber Prof. WALZ, herzlichen Dank für diese tolle Analyse der I-Bonds.

Ich war der gleichen Meinung und habe mich bislang gefragt, warum niemand mit dieser Brille betrachtet. Sie haben mir sehr geholfen.

Auch ich würde mir sehr einen breit diversifizieren Staatsanleihen -ETF über verschiedene Währungen im Investment Grade Bereich wünschen.

Herzliche Grüsse

Frank

Lieber Frank Günther, vielen Dank für Ihren Kommentar! Dann beobachten wir mal weiter den Markt… vielleicht gibt es ja i r g e n d w a n n unseren Wunsch-ETF 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Sehr geehrter Herr Prof Walz,

vielen Dank für diesen hochinformativen Beitrag.

Ich vermute viele Otto-Normal-Privatanleger unter 50 Jahren haben sich aufgrund der Nullzinsphase bisher kaum mit Anleihen beschäftigt. Daher könnte iShares trotz Ihrer Kritik die iBonds erfolgreich verkaufen und daher ist Ihr Beitrag wichtig und hilfreich.

Vermutlich wollen viele Leute für ein paar Jahre Geld parken, aber Staatsanleihe/Festgeld bringen ihnen zu wenig und eine einzelne Unternehmensanleihe erscheint zu riskant, daher überlegen sie iBonds zu erwerben. Vermutich scheuen sie vor Anleihen ETFs zurück, weil sie Verluste aufgrund weiter steigender Zinsen befürchten.

Hier setzt Ihre Kritik m.E. am besten an: Wenn ich Sie richtig verstehe, dann argumentieren Sie, dass mit Anleihe-ETFs kurzer Duration das Zinsänderungsrisiko so ziemlich identisch ist mit iBonds?

Aber welche Duration?

Der eine iBonds läuft bis Ende 2026 also drei Jahre und vier Monate. Ein Anleihe ETF mit drei Jahren und vier Monaten Duration müsste aber ein höheres Zinsänderungsrisiko als der iBonds haben, weil die Duration beim iBonds ja immer kürzer wird. Also was wäre pi mal Daumen vergleichbar? 1,5 Jahre Duration?

Mein zweiter (und letzter) Fragekomplex: Steht die Höhe der erhältlichen Zinsen bei iBonds wirklich fest?

Ein Kritikpunkt an iBonds aus dem Wertpapierforum, der mir wichtig erscheint und den ich Ihnen mitteilen wollte, weil Sie schreiben:

„Da iBonds-ETFs ein Anleihenbündel enthalten oder abbilden[3] , deren Laufzeit im Wesentlichen der der ETF-Laufzeit entspricht, steht die Höhe der erhältlichen Zinsen bis zum Laufzeitende fest.“

Im Forum wird geschrieben, dass bei iBonds bereits 12 Monate vor Laufzeitende die ersten Unternehmensanleihen fällig werden und das Geld dann in Staatsanleihen umgeschichtet wird, was den Zinsertrag schmälern dürfte. Die von ishares angegebene Effektivverzinsung von aktuell 3,96% würde dies nicht berücksichtigen. https://www.ishares.com/de/privatanleger/de/produkte/331698/ishares-ibonds-dec-2026-term-corp-ucits-etf

Verwiesen wird auf den iShares Prospekt, S. 15-16

https://www.ishares.com/de/privatanleger/de/literature/prospectus/ishares-v-plc-prospectus-supplement-isib26ttl-en.pdf

„As a result, the composition and risk and reward profile of the Fund at launch will be significantly different to the composition of the Fund during the final 12 months of the Fund’s existence. Investors seeking exposure to corporate bonds should, therefore, be aware that the Fund may not be suitable for new investment in its final year or in the period approaching its final year.“

„It is possible that the principal repayments received by the Fund from the bonds could be eroded by its investments in government bonds especially in a low and/or negative yield environment.“

Wie dramatisch ist?

IBonds laufen 3 Jahre und vier Monate, aber bereits nach 2 Jahre und vier Monate wird immer weniger in Unternehmensanleihen investiert. Das müsste doch schon einen spürbaren Unterschied machen, oder? Täuschen sich also Anleger, wenn sie meinen sie wüssten beim Kauf von iBonds die Rendite ziemlich genau?

Unternehmensanleihe ETFs haben dieses Problem natürlich nicht, also ein weiteres Argument für Ihre Position, aber dafür haben diese ein leicht höheres Risiko aufgrund von Insolvenzen, die bei Unternehmen höher als bei Staatsanleihen sind, in die der iBonds zum Ende hin zunehmend investiert.

Lieber Tom, danke für Ihr Feedback und die Fragen.

Frage 1:

„Wenn ich Sie richtig verstehe, dann argumentieren Sie, dass mit Anleihne-ETFs kurzer Duration das Zinsänderungsrisiko so ziemlich identisch ist mit iBonds?

Aber welche Duration? Der eine iBonds läuft bis Ende 2026 also drei Jahre und vier Monate. Ein Anleihe ETF mit drei Jahren und vier Monaten Duration müsste aber ein höheres Zinsänderungsrisiko als der iBonds haben, weil die Duration beim iBonds ja immer kürzer wird. Also was wäre pi mal Daumen vergleichbar? 1,5 Jahre Duration?“

Antwort 1:

Sie haben alles richtig verstanden. Der zentrale Punkt ist, ob der Anleger wirklich eine abschmelzende Duration wünscht (kaum Endwertrisiko zum Zielzeitpunkt) oder ob er ein bestimmtes relatives Kursrisiko – bei etwas mehr Rendite – zu tragen bereit ist und daher eine konstante Duration wünscht. Meine Argumentationslinie war, dass der erste Fall selten sein dürfte, ein erfahrener Kommentator widerspricht hier (siehe Kommentar Marschke) und meint, das komme öfters vor, z.B. wenn mit den Mitteln ein planbar fälliges Darlehen abgelöst werden solle.

Ihr humorvoller Vorschlag, gerade die halbe Duration (3 Jahre + 0 Jahre) / 2 = 1,5 Jahre zu wählen, ist m.E. nicht zielführend. Endweder habe ich Fall 1 (fester Zielzeitpunkt) oder Fall 2 und nur im Fall 1 macht eine abnehmende Duration überhaupt Sinn.

Frage 2:

„Mein zweiter (und letzter) Fragekomplex: Steht die Höhe der erhältlichen Zinsen bei iBonds wirklich fest?“

Antwort 2:

M.E. kann die Höhe der erhältlichen Zinsen nicht 100%, sondern nur annähernd versprochen werden. Neben dem von Ihnen zu Recht genannten Punkt, dass bei der Wiederanlage früher fälliger Papiere in Staatsanleihen die Bonitätsprämie verloren geht, kommt es zu einem zweiten Problem: Der Wiederanlagezins orientiert sich ja zwangsläufig am kurzfristigen Kapitalmarktzins – der zu dem künftigen Zeitpunkt sowohl höher als auch niedriger sein kann. Aus diesen beiden Abweichungen möchte ich kein „großes Problem“ machen, sondern nur aufzeigen, dass einmal mehr eine schicke Verpackung (Anlagevehikel) nicht automatisch die Mängel der enthalten Anlageklasse löst.

Eine „theoretisch perfekte“ Lösung für den Fall 1 (fester Zielzeitpunkt) wäre der Erwerb eines Zerobonds (Nullkuponanleihe) mit Endfälligkeit zum gewünschten Zeitpunkt. Jedoch ist der Markt geeigneter Zeros nicht gerade üppig und eine Diversifikation des Bonitätsrisikos über verschiedener Schuldner auch nicht möglich.

Sie sehen – perfekte Lösungen gibt es erst im nächsten Leben. Ich wünsche Ihnen aber viel Freude und Erfolg schon in diesem Leben (sicherheitshalber… 😊)

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Sehr geehrter Herr Prof. Dr. Walz,

Sie haben in Ihrem Artikel mit den meisten Argumenten Recht.

Ich möchte trotzdem auf einige Aspekte hinweisen, die mir in Ihrer Argumentation aufgefallen sind.

1. Das „Zielsparen“ ist nicht so selten anzutreffen, wie Sie es darstellen.

Ein Anwendungsbereich sind z.b. fällige Darlehensverpflichtungen (z.b. Immobilienkredite) oder andere bestimmte Wünsche die zu einem bestimmten Zeitpunkt Kapital benötigen.

2. In diesen Fällen besteht häufig das Bedürfnis einen kalkulierbaren Zins zu erzielen. Das geht mit Tagesgeld und Festgeld nicht.

Tagesgeldzinsen können sich jederzeit ändern (auch in Geldmarkt ETFs). Festgelder sind meist nur bis 2 Jahre bei akzeptablen Banken zu bekommen (Banken in Malta und Zypern gehören für mich nicht dazu). Leider ist der Erwerb von Einzelanleihen schwierig bzw. Viel zu teuer, da es von den meisten Emittenten nur noch Stückelungen a 100.000€ gibt. Außer bei Deutschen Staatsanleihen wäre mir dann das Einzelanleihen Risiko zu hoch.

3. der Mensch ist, wie Sie wissen, kein Homo Oekonomicus. In meiner langjährigen Beratungspraxis habe ich immer wieder den Drang der Anleger nach einem festen Fälligkeitszeitpunkt erfahren, ohne das es in den meisten Fällen ökonomisch sinnvoll wäre. Und leider macht sich das die Finanzbranche zu Nutze und bietet z.b. sehr zweifelhafte Produktkreationen ala Zertifikate an, die alle eine feste Laufzeit haben und die auf Ihrem Blog bereits vielfach beschriebenen Risiken in sich tragen. Nicht umsonst steigt das Volumen dieser Art von Produkten gerade in letzter Zeit wieder stark an (siehe Zertifikate Volumen im Jahr 2023)

Ist es nicht sinnvoll, wenn diese Ibond ETFs einerseits dieses Bedürfnis befriedigen einen festen Fälligkeitszeitpunkt zu haben und andererseits eine Alternative zu diesen „Finanzinnovationen“ anbieten zu können.

3. stimmt natürlich, das derzeit nur 2 Laufzeiten (2026 und 2028) der Ibond ETFs bei uns am Start sind. Hier lohnt dann ein Blick in die USA, wo diese ibond ETFs schon seit einigen Jahren in größerer Anzahl und Fälligkeitsterminen am Start sind.

Die Volumen dort erreichen schon Milliarden in manchen Tranchen. Aus meiner Sicht ist es also keineswegs ausgemacht, ob diese Produktart (Innovation wäre mir auch Zuviel😏) sich nicht auch bei uns durchsetzt.

Ich denke die Anbieter schauen es sich an und entscheiden dann, ob auch hier die Palette deutlich erweitert wird.

4. die Attraktivität dieser Produkte steigt m.E., wenn die Zinskurve wieder einen „normalen“ sprich steigenden Verlauf erreicht. Die Profi Anleger betreiben dann wieder das „Reiten der Zinskurve“. Dazu ist ein Abschmelzen der Duration schon ein wichtiger Faktor.

Bei Anlegern, die Anleihen als risikoarmen Baustein eines diversifizierten Portfolios einsetzen, bin ich natürlich mit Ihnen einer Meinung.

Liebe Grüße

Gunnar Marschke

Lieber Gunnar Marschke, mit Ihrem respektvollen Kommentar und der Mischung aus Zustimmung und Ergänzung bzw. kontroverse Sicht in einigen Details bin ich gerne einverstanden und erlebe dies als echten Mehrwert für unsere LeserInnen. Vielen Dank.

Zielsparen im Fall fällig werdender Darlehensverpflichtungen ist grundsätzlich absolut vertretbar, bei vielen anderen Situationen ist die Suggerierung von Sicherheit für einen bestimmten Zeitpunkt angesichts der persönlichen Anlagepsychologie zu respektieren, wenn auch objektiv nicht gerechtfertigt. Bei den fälligen Darlehensverpflichtungen hoffen wir mal einfach beide, dass der Fälligkeitszeitpunkt entweder der 31.12.2026 oder der 31.12.2028 ist… Ansonsten hätte der Kunde nämlich gleich das nächste Problem, während er bei einem traditionellen Anleihen-ETF mit kurzer Duration diesen ganz bequem und zeitlich passgenau veräußern könnte 🙂

Ein Lächeln haben Sie mir mit dem Hinweis auf den „Ritt auf der Zinsstrukturve“ gezaubert, denn dieses Thema war früher einmal mein Steckenpferd und ich habe einige Fachartikel zum „Ritt“ publiziert. Das war zwar im letzten Jahrtausend, aber die Strategie zur Ausnutzung von Zinsstrukturkurven funktioniert heute noch genauso… 😊

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Lieber Prof. Walz,

vielen Dank für die Beleuchtung dieses neuen Produkts. Ich habe mich tatsächlich darauf gefreut, denn es hätte 2022 viele Privatanleger vor Verlusten bewahrt. Wir erinnern uns: Im klassischen 60/40-Portfolio sollten 40% Anleihen für Ruhe im Depot sorgen und die Schwankungen des 60%-Aktienanteils ausgleichen bzw. abmildern. Durch die außergewöhnliche Situation, dass die Leitzinsen nach 10 Jahren „Nullzins“ erstmals wieder angehoben wurden, brachen Anleihenfonds mit längerer Laufzeit aber deutlich im Kurs ein. Alles genauso, wie Sie es beschreiben und wovor wir ja auch jahrelang warnten. Dennoch setzten viele Robo-Advisor, Riester-Anbieter und andere Vermögensverwalter weiter großflächig auf solche Produkte und bescherten den Anlegern die satten Verluste. Dieses Problem hätte es mit den iBonds nicht gegeben. Zugegeben: Vermutlich hätte sie damals auch niemand gekauft, weil die gebuchte Verzinsung nahe Null gewesen wäre. Genau wie unsere Anleihen-Alternative Tagesgeld.

Insofern löst das neue Produkt nun vielleicht ein Problem, das es nur 2022 gab. Es sei denn, die Geschichte setzt sich fort, und eine hartnäckige Inflation führt zu weiteren Zinserhöhungen statt der breit erwarteten Senkungen. Aber auch dann brauche ich nur iBonds, wenn sie mir einen deutlich höheren Zins als Geldmarktfonds bei ähnlichem Risiko bieten. Da offenbar aktuell nur Unternehmensanleihen verpackt werden, wandern sie noch nicht in mein Portfolio.

Schöne Grüße und ein sonniges Wochenende

Tobias Weiß

Lieber Tobias Weiß, ich stimme Ihren Überlegungen weitgehend zu – in manchen Details ist meine Einschätzung noch ein wenig kritischer.

Auch bei den starken Zinserhöhungen 2022 hätten die iBonds-ETFs keinen zusätzlichen Nutzen erbracht. Lassen wir einmal die Bonitätsrisiken (und die Frage, ob diese ausreichend durch Bonitätsprämien vergütet werden) außen vor, da diese Problemstellung bei beiden Anleihen-ETF-Typen identisch ist.

Der reine Zinssatz von iBonds-ETFs mit sicherer Fälligkeit von wenigen Jahren wäre zwangsläufig negativ gewesen, da die sicheren Anleihen, die in der Hülle wären, alle eine Negativverzinsung erbrachten. Und natürlich wären die Kurse dieser iBonds-ETFs durch den starken Zinsanstieg in 2022 auch gefallen – nicht so stark eben, wegen der kurzen Duration.

Sie haben also insofern Recht, das das Produkt viele vor hohen Verlusten bewahrt hätte – aber nicht vor kleinen. Jedoch wäre ein ähnliches Ergebnis auch mit traditionellen Anleihen-ETFs mit kleiner Duration möglich gewesen, die aber ebenfalls keine positive laufende Verzinsung ermöglichten.

Nochmals in aller Deutlichkeit für unsere BlogleserInne: Man kann mit einer neuen Verpackung nicht die Logik (und Arithmetik) von informationseffizienten Märkten austricksen. Und wer eine Anleihe bis zur Endfälligkeit hält, erlebt kein zinsbedingtes Kursrisiko mehr, hat jedoch ggfs. Opportunitätsverluste.

Ich habe mich schon während meiner Banklehre geweigert, die nicht börsennotierten Bankschuldverschreibungen meines Arbeitgebers mit dem Bauernfänger-Argument zu verkaufen, dass diese frei von Kursrisiken seien. Die Folge war eine vermasselte Bankkarriere so, dass ich heute als Prof. mein Geld verdienen muss 😉

Lassen Sie uns alle keine LeOs sein!

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Ich habe vor ein paar Tagen diese Anleihe gekauft: AT0000A04967 – bringt zwar weniger als das 10jährige Festgeld der pbbdirekt aber ich bin flexibler. Welche Anleihen habt Ihr im Depot oder auf der Watchlist?

Liebe Nadja, von meiner Seite gerne „Ring frei“ für Kommentare und Gegenvorschläge von anderen Bloglesern 😉

Ich selbst nehme nur die Fakten zur Kenntnis: Duration des Papiers heute noch immer über 10 Jahre, als sehr großes relatives Zinsänderungsrisiko bei steigenden Marktzinsen und ebenso große Chance bei fallenden Zinsen. – Wenn Sie wissen, was Sie da tun – okay…

Aber mit dem Thema iBonds-ETFs sowie deren Zielgruppe hat diese Anleihe nichts zu tun – das sollte uns allen bewusst sein.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Sehr geehrter Herr Dr. Walz,

erst einmal vielen Dank für Ihre wertvollen und kenntnisreichen Analysen – auch für diese, gewohnt meinungsstarke. Etwas würde mich, und vielleicht auch andere, Leser interessieren. Sie schreiben in einem Kommentar: „Strategie zur Ausnutzung von Zinsstrukturkurven funktioniert heute noch genauso… “ Wie funktioniert diese Strategie?

Herzliche Grüße aus Mecklenburg

Jürgen Lenz

Lieber Jürgen Lenz, die Strategie wird unter der Bezeichung „Riding the Yield Curve“, also deutsch „Ritt auf der Zinsstrukturkurve“ beschrieben. Gerne stelle ich einen Scan hierzu in meinem Downloadbereich zur Verfügung: https://hartmutwalz.de/wp-content/uploads/2023/06/WiSt_1989_Walz_Weber_Zinsstrukturkurveneffekt.pdf

Eine Sammlung von Artikeln rund um Zinsänderungsrisiken, Zinsmanagement und Zinsstrukturkurven finden Sie am Ende dieses Blogbeitrages:

https://hartmutwalz.de/anleihe-etfs/

Viel Spaß damit 🙂

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Sehr geehrter Herr Professor Doktor Walz,

Ich lese Ihre Blogs immer wieder gerne, weil Hintergrundverständnis (Durchblick) erzeugt wird. Vielen ehrlichen Dank für diese Mühe!

Beste Grüße

Wolfgang Niessner

Lieber Wolfgang Niessner, vielen Dank für Ihre Worte – diese freuen mich sehr 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Ich denke das Marktpotenzial wird unterschätzt. Mit dem Prof. Dr. der sich jahrelang mit den Themen auseinandergesetzt hat mag man das vielleicht ablehnen, aber wir Privatanleger sind schon einfacher gestrickt und wollen auch nicht zu tief in die Materie reingehen.

Die iBonds ETF ermöglichen es mir, bzw sollten es mir ermöglichen*, mir keine Gedanken machen zu müssen um das Kursrisiko (vglb. mit Geldmarkt) aber mir gleichzeitig die aktuellen Zinsen „sichern“ zu können für ein paar Jahre (wie ein Festgeld, oder Einzelanleihen).

Festgeldleitern waren immer beliebter bei Privatanlegern als Anleihen ETF (sogar mit teils sehr fragwürdigen Banken in Osteuropa auf Weltsparen), hatten aber den großen Nachteil das man sich mit mindestens einer weiteren Bank rumschlagen musste. Mit iBonds ETF kann ich meine Verhaltensmuster weiterfahren, aber quasi „Festgeld“ an der Börse kaufen in meinem vorhandenen Broker.

Ich sehe die iBonds für Privatanleger nicht als Wettbewerber zu anderen Bond ETF, sondern als Wettbewerb zu Festgeld und Festgeldportalen wie Weltsparen. Ob das genügend AuM produziert wird sich zeigen.

* Im letzten Jahr werden ja in € Staatsanleihen umgeschuldet, ich muss ehrlich gesagt zugeben, ich weiß nicht ob da eine sinnvolle Duration gewählt wird. Die US iBonds hatten da ja zuletzt richtig Verluste verbucht wie ich vernommen habe.

Lieber Julian, danke für Ihren Kommentar, und die Hochachtung, die Sie mir als Prof. entgegenbringen 😉

Jedoch ist Ihre Schlussfolgerung gerade fasch – das Gegenteil ist der Fall.

Wenn Sie wenig Kenntnisse haben und ein rundum-Sorglos Packet anstreben, dann ist doch eine Anlage, deren Risikogehalt Sie einstellen können und die dann einfach immer schön weiterläuft (ausschüttend oder thesaurierend) geradezu ideal.

Und eine Anlage, die zu fixen Terminen ausläuft – z. B. wenn Sie gerade Weihnachten feiern wollen – ist doch eine Last, erfordert stets neue Entscheidungen unter veränderten Daten (Zinsniveau, Inflation etc.).

Und Sie sollten bitte in der Argumentation fair bleiben und weder mit Währungsrisiken noch mit hohen relativen Zinsänderungsrisiken argumentieren, da Anleger auch bei den bequemen traditionellen Anleihe-ETFs sowohl die Währung als auch die Duration (und damit das Kursrisiko) frei wählen dürfen.

hmm… insoweit bleibt von Ihrer Argumentation überhaupt nichts mehr übrig.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Hallo,

ein interessanter Artikel, das Produkt kannte ich bisher gar nicht.

Die iBonds-ETFs wirken für mich etwas nach der Bedienung der Nachfrage nach „back-to-the-roots“-Produkten. Damit meine ich Produkte, die vermeintlich einfacher zu verstehen sind und näher an der ursprünglichen Idee der Anleihe sind. Ob das im Interesse des Verbrauchers ist, der evtl. durch Marketing damit konfrontiert ist, rückt sicher schnell in den Hintergrund…

Ich könnte mir schon vorstellen, dass es hier in DE eine gewisse Nachfrage nach solchen Produkten gibt, man schaue nur auf andere Produkte, die feste Fristen versprechen (Bausparen, Kapitallebensversicherungen).

Ganz unglücklich wird es dann, wenn durch die geringe Auswahl an Produkten (weil wenig vielversprechend oder kommerziell lohnend für den Anbieter) die Anleger freiwillig Kompromisse eingehen bei wesentlich wichtigeren Anlageentscheidungen wie: Währung außerhalb der Heimatwährung, Junk-Bonds statt AAA, Unternehmensanleihen statt Staatsanleihen…

Also: Anlageentscheidung treffen durch klare Prioritäten und ein klares „Nein“ zu jedem Produkt, das gerade die höchsten Prioritäten nicht erfüllen kann/will

Viele Grüße

Matthias 🙂

Lieber Matthias, danke für Ihren Kommentar.

Ich stimme Ihnen weitestgehend zu und würde zusätzlich die Lindy-Regel empfehlen. Einfach abwarten, ob die neue Produktkategorie überlebt oder – wie die meisten Finanzinnovationen oder Pseudo-Innovationen – ganz schnell wieder von alleine vom Markt verschwindet…

Die Überschätzung von Innovationen bzw. Neuheiten-Wahn (Neomania) war schon immer eine schlechte Vorgehensweise.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!