Gold glänzt – mal stärker, mal schwächer

Teil 1: Analyse und Bewertung von Gold als Anlageklasse

Gold ist seit rund 6.000 Jahren sowohl als langfristiger Wertspeicher als auch kurzfristiges Spekulationsobjekt beliebt.

Anlagemoden kommen und gehen. Und so wird auch Gold alle paar Jahre „wiederentdeckt“ und spekulativ gehypt.

Insbesondere diejenigen, die am Vertrieb von (physischem) Gold verdienen, treten dann wieder als Crashpropheten auf, sagen den kompletten Weltuntergang oder – noch viel schlimmer 😊 – die Schwäche von wichtigen Währungen wie z.B. Euro oder US-Dollar voraus. Und beschwören damit eine goldene Zukunft[1] durch Kauf des glänzenden Edelmetalls.

Goldbeitrag in 2 Teilen

Damit Sie sich leichter im Wirrwarr der völlig konträren Empfehlungen zurechtfinden, habe ich einen Goldbeitrag in 2 Teilen erstellt:

- Teil 1 – Analyse und Bewertung von Gold als Anlageklasse

- Teil 2 – Übersicht verschiedener Anlagevehikel zum Golderwerb

In diesem Teil 1 lesen Sie eine Versachlichung der wissenschaftlich belastbaren Fakten und Erkenntnisse rund um Gold als Anlageklasse.

In Teil 2 finden Sie dann eine übersichtliche Analyse konkreter Anlagevehikel des Golderwerbs – also Ihrer Möglichkeiten, physisch oder virtuell in Gold zu investieren. Denn je nach Ihren Zielen und Erwartungen können ganz unterschiedliche Erscheinungsformen von Goldinvestments vorteilhaft sein.

Motive für Goldbesitz aus Sicht des privaten Kunden

Sie können Gold sowohl physisch (Münzen, Barren, Nuggets, Goldstaub) als auch virtuell (Goldminenaktien und ETFs darauf, Goldkonten, Goldsparpläne, Zertifikate und ähnliches) erwerben.

Die am häufigsten genannten Motive für Kauf und Besitz von Gold:

- Inflationsschutz und Vertrauen in Werthaltigkeit (Betrachtung von Gold als „Ur-Geld“)

- Diversifikation des Gesamtvermögens auf oberster Ebene (Erwartung, dass der Goldpreis nur schwach mit dem anderer Vermögensklassen, z.B. Aktien, schwankt [korreliert] oder sich sogar gegenläufig verhält)

- Spekulation (hier wird Goldbesitz nur kurzfristig und in Erwartung von Phasen starker Wertschwankungen angestrebt. Na dann: Viel Glück!)

- Soziale Bewährtheit, Tradition, kulturelle Motive (in manchen Kreisen und in manchen Kulturen gehört Goldbesitz einfach dazu… Gold muss man einfach haben – losgelöst von anderen Motiven)

- Besitzliebe, emotionale Wertschätzung (richtet sich auf physischen Goldbesitz – es ist die Freude am Glanz und das gute Gefühl, einen Wert „in der Hand“ zu haben)

- Krisenabsicherung (transportabler Wertspeicher und Tausch- bzw. Notzahlungsmittel für extreme Situationen – nur Diamanten und Kryptowährungen haben eine höhere Wertdichte[2] als Gold)

- Anonymität (Möglichkeit, völlig anonymes Vermögen zu besitzen, verschenken und vererben – nur bei physischem Goldbesitz gegeben).

- Legale Steuervorteile von physischem Goldbesitz sowie einigen virtuellen Gold-Vehikeln, die steuerlich dem physischen Goldbesitz gleichgestellt sind.

Während die Motive 5 bis 7 nur mit physischem Goldbesitz zu erfüllen sind, kommen für die Motive 1 bis 4 sowie 8 sowohl ausgewählte virtuelle als auch physische Goldanlagen in Frage.

Gold – als Anlageklasse schon immer kontrovers diskutiert

Schon während meiner Banklehre lernte ich die umstrittene Anlegerweisheit und Empfehlung für Gold als Inflationsschutz kennen: „Die Inflation lehrt dem Goldpreis das Laufen.“ Die Botschaft dahinter: Es gibt keine bessere Anlageklasse zum langfristigen Inflationsschutz als Gold.

Jedoch las ich auch die Gegenthese und Warnung vor Gold: „Gold macht keine Jungen.“. Hier lautet die Botschaft: Gold stellt zwar eine Sachanlage dar, die jedoch im Gegensatz zu Aktien, Immobilien oder bewirtschaftetem Ackerland oder Wald keinen intrinsischen Ertrag schafft. Kapital, das in Gold gebunden ist, sei eben „totes Kapital“ – schade darum. Denn unsere Spargroschen könnten ja auch für uns arbeiten[3].

Diese Kontroverse soll durch die nachfolgenden Überlegungen aufgelöst werden. Dabei helfen auch ein langfristiger Blick auf die Preisentwicklung von Gold und der Vergleich mit den entsprechenden Inflationsdaten.

Goldpreis und Inflation

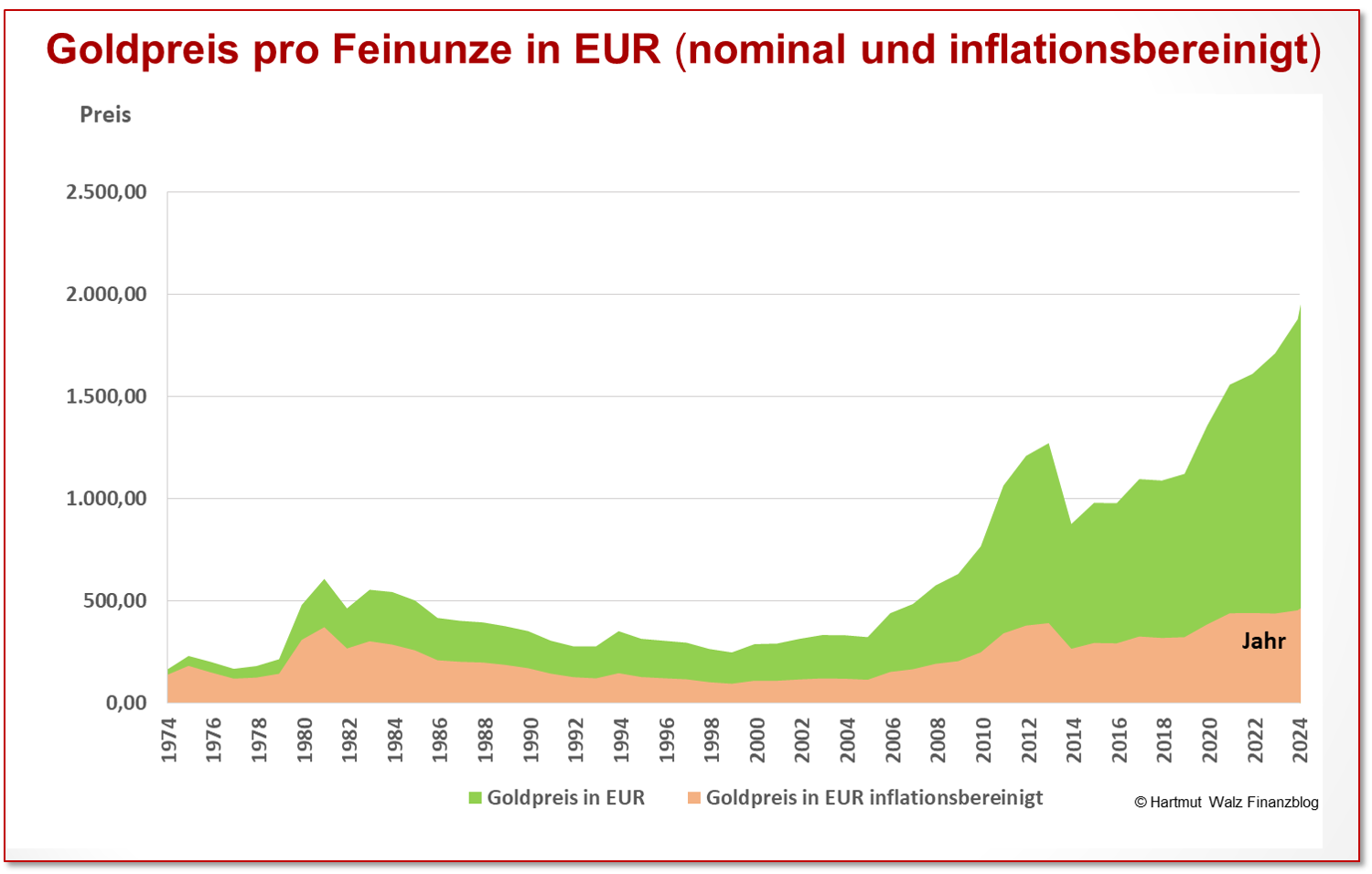

Einen ersten Überblick hierzu zeigt die nachfolgende Abbildung, welche die Entwicklung des Goldpreises nominal und inflationsbereinigt darstellt.

Bitte wundern Sie sich nicht, dass auch Wertentwicklungen bis zurück ins letzte Jahrtausend 😊 in Euro dargestellt werden. Denn für die Angaben vor der offiziellen Euro-Einführung wurde der Wert der Gemeinschaftswährung einfach als Währungskorb zurückgerechnet – das ist eine völlig übliche Vorgehensweise.

Sie sehen, dass sich der Goldpreis nominal (grün) innerhalb von 50 Jahren stark erhöht hat – nämlich von (rückgerechnet) 187 Euro pro Feinunze im Jahr 1974 auf rund 2.000 Euro im Jahr 2024.

Jedoch sehen Sie gleichzeitig, dass der inflationsbereinigte Goldpreis (rot) eher mäßig dahindümpelt. Dass also der größte Teil der Goldpreissteigerung durch die kumulierte Inflation „aufgefressen“ wurde. So dass real ein eher bescheidener Zuwachs übrig blieb.

Die jährliche Bruttorendite (korrekt als dynamische Rendite berechnet) betrug 5,02% p.a. Gleichzeitig schlägt die Inflationsrate von gerundet 2,54 zu Buche, so dass eine Netto-Goldrendite von ca. 2,48% p.a.[4] übrig bleibt.

Es ist schon bemerkenswert, dass Promotoren von Goldanlagen bei ihren Aussagen zu Gold gerne von einer „Goldrendite“ sprechen – und damit eine Kennziffer bezeichnen, die die allgemeine Preissteigerungsrate (Inflation) enthält. Korrekt wäre jedoch, bei Goldanlagen – ganz wie bei allen anderen Anlageklassen – stets in realen anstatt nominellen Größen zu denken.

Man sollte also immer die nominelle Rendite um die Inflationsrate reduzieren.

Dies nimmt der Goldanlage zwar ein wenig von ihrem Glanz, steigert aber ganz erheblich den Realitätsbezug.

Inflationsschutz und Vertrauen in Werthaltigkeit

Bereits die erste Abbildung oben relativiert also das weitverbreitete Narrativ, dass Goldbesitz per se vor Inflation schütze. Dieses Narrativ bewahrheitet sich nämlich erst auf sehr lange Sicht mit Sicherheit. In seltenen unglücklichen Konstellationen erwies sich Gold gar erst nach mehreren Jahrzehnten als wertstabil.

Kurzfristige Inflationsschübe gehen nämlich meist mit starken Zinserhöhungen der Zentralbanken einher. Das macht den Besitz des unverzinslichen Goldes vorübergehend besonders unattraktiv. Denn in einer anderen Anlageklasse könnte Ihr Geld in dieser Zeit mehr Rendite erbringen (Schlagwort: „wachsende Opportunitätskosten“).

Auch für Investoren, die ihren Goldbesitz kreditfinanziert haben, sinkt mit steigenden Zinsen die Attraktivität des Edelmetalls.

Ein Blick auf historische Zeiträume, in denen sowohl die Inflationsraten als auch die Zinsen anstiegen, zeigt, dass ein kurzfristiger Inflationsschutz durch Gold regelmäßig nicht gelingt.

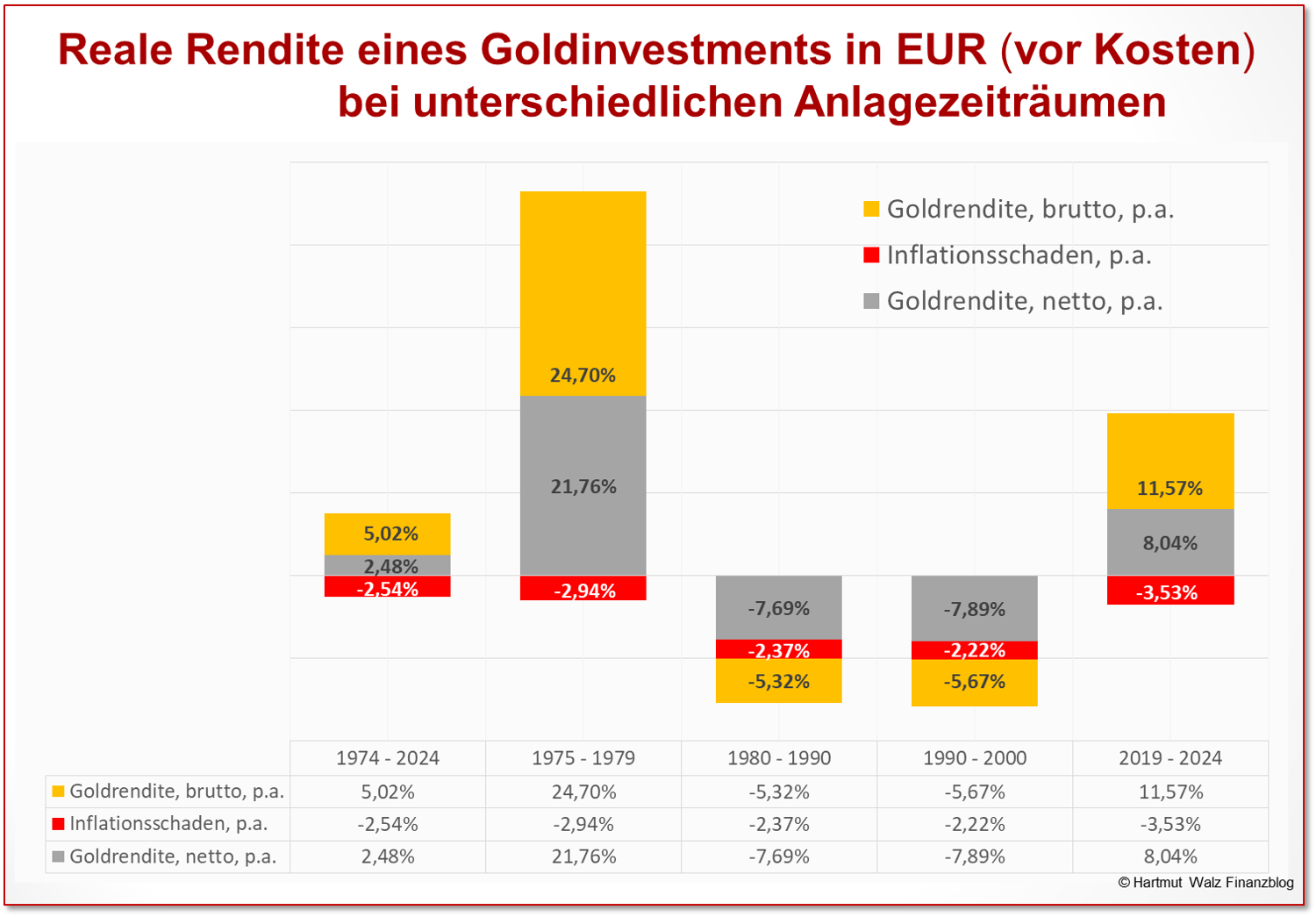

Die Darstellung zeigt in der Spalte ganz links das bereits oben genannte positive Gesamtergebnis über den analysierten 50-Jahres-Zeitraum (1974–2024) – auch unter Berücksichtigung der Inflation.

Ernüchternd sind jedoch die extrem unterschiedlichen Teilergebnisse von vier verschiedenen (und auch verschieden langen) Zeiträumen (1975–1979, 1980–1990 usw.). Hier wird die sehr hohe Volatilität des Goldpreises deutlich[5]. Und dass selbst bei längeren Zeiträumen von 10 oder 20 Jahren sowohl reale als auch nominelle Verluste eingetreten sind.

Von einer verlässlichen Werthaltigkeit über kurze oder mittellange Zeiträume kann also keine Rede sein.

Noch ein Gedanke aus der Verhaltensökonomie: Da die Erinnerung älterer Anleger an die länger zurückliegende Vergangenheit verblasst und jüngere Anleger diese Erfahrungen überhaupt noch nicht gemacht haben, kann sich das pauschale Narrativ „Goldbesitz = Werthaltigkeitsgarantie“ unter Privatanlegern so gut halten.

Kurzum: Betrachtet man die Anlageklasse Gold isoliert, ist ein extrem langer Atem erforderlich. Viele Privatanleger unterschätzen deshalb, dass Gold bei einem ungünstigen Einkaufzeitpunkt über längere Zeit im Minus stehen kann. Erst durch das Motiv der gesamten Portfolio-Stabilisierung im Zusammenspiel von Gold mit anderen Anlageklassen ergibt sich eine günstigere Einschätzung.

Gold – Auswirkung der Bezugswährung ist wichtig

Gold wird an den Weltmärkten üblicher Weise in US-$ notiert. Das ist zwar kein Naturgesetz, jedoch Tradition und ganz einfach die Macht des Faktischen. Und wenn Sie nicht aufpassen und z.B. einfach nur schnell den Goldpreis oder einen Goldchart „googeln“, so werden Sie wahrscheinlich die Notiz oder „Fieberkurve“ in US-$ erhalten.

Hingegen ist wahrscheinlich für die überwiegende Mehrzahl der BlogleserInnen eher der Goldpreis in Euro relevant – der jedoch meist nur angegeben wird, wenn man explizit hiernach sucht.

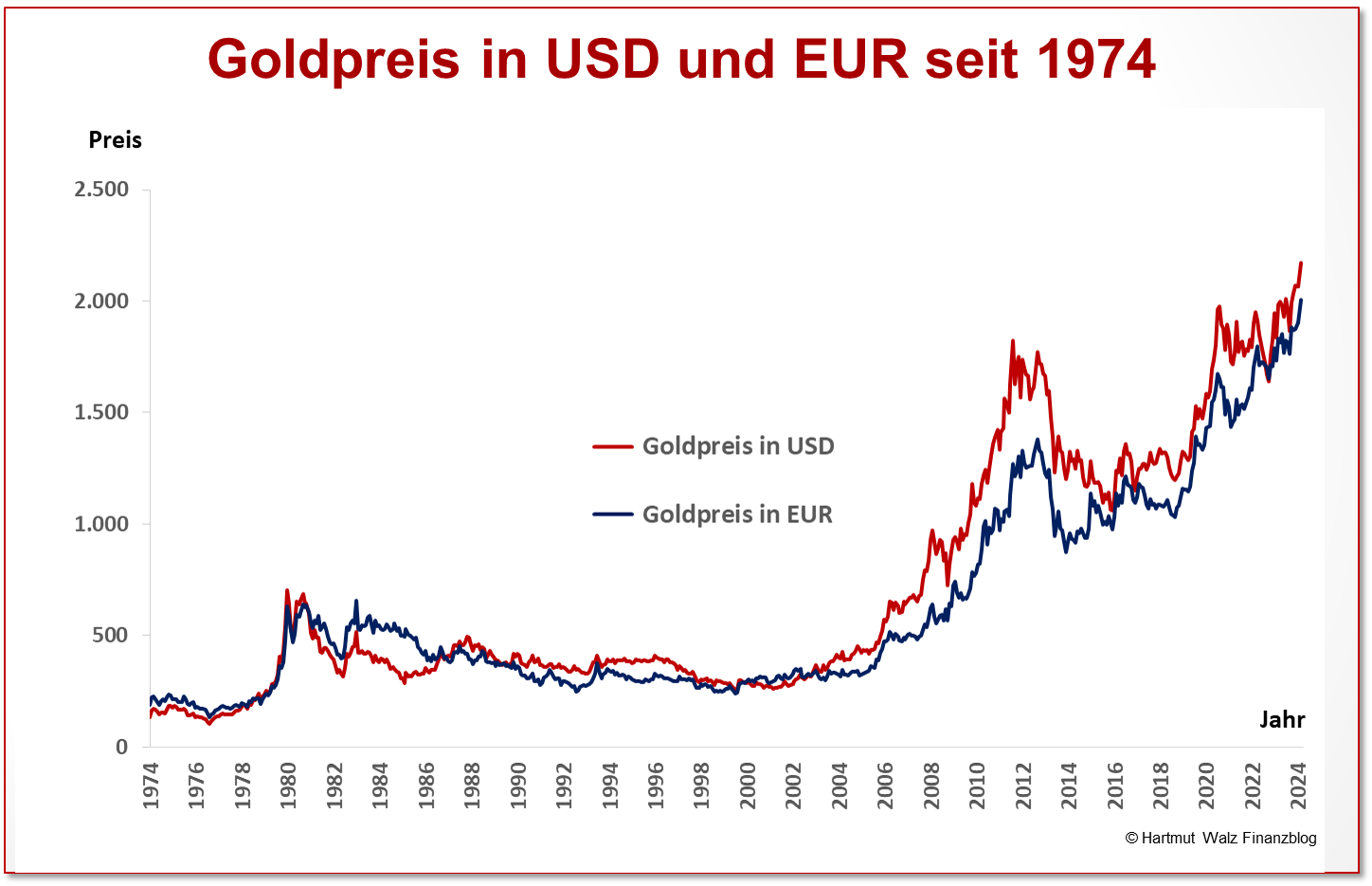

Die folgende Abbildung zeigt den Goldpreis im Vergleich beider Währungen.

Der Unterschied in der Wertentwicklung von Gold zwischen den beiden Währungsbasen ist zwar über weite Zeiträume nicht besonders groß, kann jedoch gerade in Krisensituationen erheblich sein.

Dies zeigt z.B. die divergierende Entwicklung des Goldpreises in US-$ und Euro nach Ausbruch des Krieges in der Ukraine: Während der Goldpreis in US-$ von Februar 2022 bis August 2022 sogar minimal fiel, stieg er in Euro um rund 10%, was einzig auf dessen Abwertung gegenüber dem US-$ zurückzuführen war[6].

Mit anderen Worten: es handelte sich weniger um eine Stärke der Anlageklasse Gold, sondern mehr um eine Schwäche der Gemeinschaftswährung Euro[7].

Kurzum: Der Maßstab-Effekt bzw. Basiseffekt sollte immer bedacht werden. Er ist letztendlich jedoch eher positiv als negativ zu sehen. Wertet die heimische Währung auf, so steigt die Kaufkraft gegenüber anderen Währungen (was meist mit einer Verbilligung des Goldpreises einhergeht). Und ist die heimische Währung schwach, so stehen die Chancen gut, dass ein höherer Goldpreis den Anleger hierfür entschädigt.

Demonstrationsfall: Einbezug des CHF als Vergleichsbasis

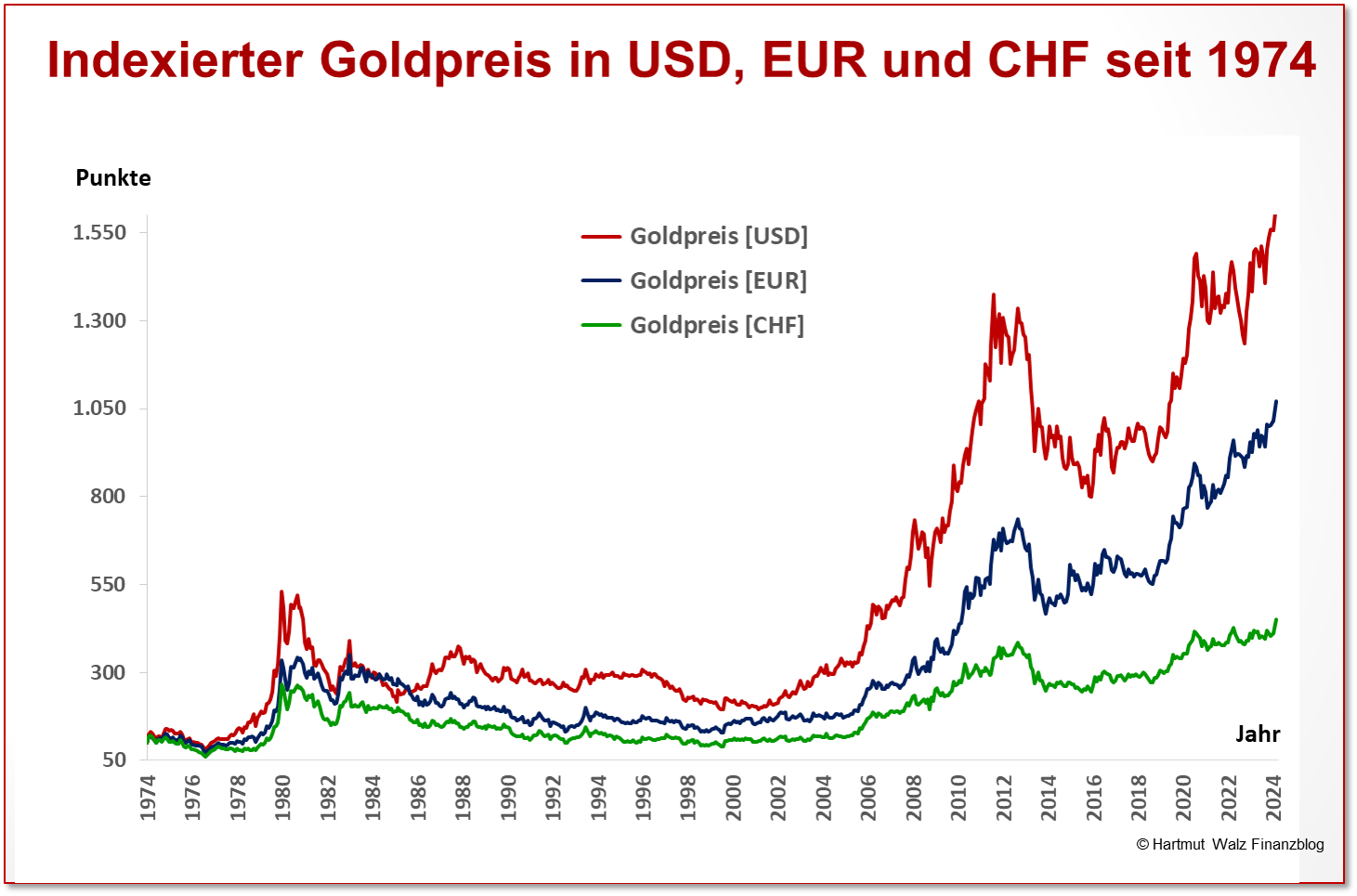

Die Relativität des Risikos – oder mit anderen Worten – der Performance von Gold von der gewählten Bezugsbasis wird am nachfolgenden Beispiel noch deutlicher.

Hierfür wurde

- der Schweizer Franken (CHF) als weitere Bewertungsbasis hinzugefügt und

- eine Indexierung der drei Bewertungswährungen auf jeweils 100 zum Start der Betrachtungsperiode im Jahr 1974 vorgenommen.

Der optische Eindruck, dass der Goldpreis auf Basis des CHF sich am „schlechtesten“ entwickelt hat, bestätigt das bekannte Narrativ vom Schweizer Franken als „Fels in der Brandung“. Rechnet man die über den 50-jährigen Betrachtungszeitraum kumulierte Wertentwicklung des Goldpreises in eine jährliche dynamische Rendite um, so ergibt sich der Wert von ca. 3,1%. Die Vergleichswerte ergeben in Euro rund 5,0% p.a. und in US-$ rund 5,8% p.a..

Humorvoller Kommentar: Die Unterschiede sagen also nichts über die Qualität von Gold, sondern die Qualität der drei Währungen aus…

Im Ergebnis sollten Sie die übliche Goldpreisentwicklung in US-$ um eine in Ihrer Heimatwährung ergänzen. Oder, wenn Sie subjektiv sicher sind, dass Sie Ihre Vermögensreserven später in Ihrer Heimatwährung aufbrauchen werden, die Dollar-Notiz gleich ignorieren und die Wertentwicklung auf Basis der eigenen Heimatwährung verfolgen.

Gold – Eigeninteresse unterschiedlicher Finanzdienstleister erklärt kontroverse Empfehlungen zu Gold

Ganz nach dem Motto. „Wes Brot ich ess, des Lied ich sing“, kann man die widersprüchlichen Empfehlungen Pro und Contra physisches Gold damit erklären, welche Ertragspotentiale die verschiedenen Finanzdienstleister aus den jeweiligen Anlagevehikeln haben.

Interessenlage der Goldhändler

Während die Goldhändler (z. B. Degussa, pro aurum, Ophirum und viele mehr) ein klares Interesse daran haben, Gold (und zwar in physischer Form wie z.B. Münzen und Barren) zu promoten, sieht es bei der erheblich größeren Gruppe anderer Finanzdienstleister (Banken und Sparkassen, Versicherungsunternehmen sowie sonstige Finanzdienstleister) regelmäßig umgekehrt aus.

Die Händler haben sich auf den An- und Verkauf physischer Edelmetalle spezialisiert, verdienen sowohl beim Ankauf als auch Rückkauf und haben ihre diesbezüglichen Prozesse optimiert.

Interessenlage von Banken und Sparkassen

Völlig gegensätzlich sieht die Interessenlage bei Banken und Sparkassen aus. Selbst wenn diese Edelmetalle im Leistungssortiment haben, besteht ein massiver Anreiz, dem Kunden sowohl vom physischen Kauf als auch von kostenarmen virtuellen Goldvehikeln abzuraten.

Warum? Weil die Institute an anderen Anlagevehikeln (z.B. Zertifikaten und aktiven Fonds) mehr verdienen. Nämlich neben mindestens vergleichbaren Einmalerträgen noch zusätzliche wiederkehrende Erträge. Diese liegen im (aus Bankensicht) besten Fall um 2% p.a. und mehr.

Völlig klar, dass Banken und Sparkassen bei diesem Vergleich schon allein aus Eigeninteresse dem Kunden des Finanzdienstleisters von physischem Gold oder kosten- und damit provisionsarmen Anlagevehikeln eher abraten.

Und was bedeutet das nun konkret für Sie?

- Sie haben verstanden, dass der „Glaubenskrieg“ pro versus contra Gold sehr stark durch die Eigeninteressen der Finanzdienstleister bzw. ihrer Berater gelenkt wird.

- Und Sie haben verstanden, dass es nur wenige Marktteilnehmer gibt, die an physischem Gold- oder Edelmetallverkauf verdienen. Während erheblich mehr Marktteilnehmer in anderen Anlageformen erheblich höhere Verdienstpotentiale sehen.

- Außerdem haben Sie verstanden, dass zu einer sinnvollen Bewertung von Goldinvestments stets eine Orientierung an realen anstatt nominellen Größen nötig ist.

- Und schließlich, dass es einen erheblichen Unterschied macht, welche Bezugswährung man als Maßstab für die Wertentwicklung von Gold wählt. Wenn Sie nicht US-amerikanischer Bürger sind oder für Ihren Ruhestand in die USA ziehen wollen, ist die Berechnung der Gold-Performance auf Ihre Heimatwährung (also meist Euro) die entscheidungsrelevante Sichtweise.

- Die Betrachtung unterschiedlicher Anlagezeitpunkte und -zeiträume zeigt, wie stark der Goldpreis (egal in welcher Währung gemessen) schwankt. Betrachtet man die Währung als Maß aller Dinge, so ist der Goldpreis also volatil. Geht man jedoch von Gold als Urgeld aus (6.000 Jahre Geschichte, davon 3.000 Jahre Goldwährung), kann man umgekehrt an der Stabilität unserer Fiatwährungen (ver)zweifeln.

- Die Langfristbetrachtung zeigt weiter, dass Gold sowohl kurzfristig als auch über durchaus mehrere Jahre hinweg nicht zwangsläufig die Inflationsrate ausgleicht. Im Extremfall hat der Goldpreis über mehr als 20 Jahre hinweg den Inflationsschaden nicht kompensiert. Nur um dann in kürzester Zeit durch enorme Steigerungsraten den Verlust wieder mehr als auszugleichen.

- Auch als Sicherheitsanker bei Krisen hat Gold zwar manchmal, aber nicht immer funktioniert.

- Aus den letzten drei Punkten folgt zusammenfassend, dass Ihre Erwartungen an Gold als kurz- und mittelfristigen Inflationsschutz bzw. als Krisenwährung nicht überzogen hoch sein sollten.

- Trotzdem rate ich risikobewussten Anlegern zu einem Goldanteil in ihrem Vermögensportfolio, da dieser – zwar nicht immer, aber überwiegend – ausgleichend (diversifizierend) auf die Gesamtperformance wirkt.

- Schließlich wären Sie sicher enttäuscht von mir, wenn ich in diesem Zusammenhang nicht auf die Lindy-Regel verweisen würde. Eine Anlageklasse, die nun schon seit über 6.000 Jahren erfolgreich glänzt, noch nie pleite gegangen ist und noch immer „lebt“, kann – nach menschlichem Ermessen – nicht schlecht sein[8].

In Kürze erscheint Teil 2 zu diesem Goldbeitrag. Melden Sie sich zum Newsletter an, um nichts zu verpassen.

Wie hat Ihnen diese Analyse und Bewertung von Gold als Anlageklasse gefallen? Lassen Sie gern einen Kommentar da – und empfehlen Sie den Beitrag weiter.

Herzliche Grüße

Hartmut Walz

Sei kein LeO!

Beitrag komplett überarbeitet erschienen am 29. März 2024.

(Ursprungsfassung war 2018 erschienen)

Der Hartmut Walz Finanzblog ist unabhängig, kosten- und werbefrei. Ich erhalte für Links und Empfehlungen keinerlei Honorar, Kick-back, Beteiligung o. ä.

[1] Goldene Zukunft für SICH – da sie am Goldhandel gut verdienen 😊

[2] Die Wertdichte beschreibt das Verhältnis von Wert zu Gewicht und/oder Volumen einer Anlage. Silber hat im Vergleich zu Gold eine um ca. Faktor 80 geringere Wertdichte und würde für den identischen Geldbetrag einen rund 150fachen Lagerraum benötigen. Die Relationen bei anderen Metallen oder Rohstoffen sind beeindruckend hoch, vgl. vertiefend das Buch „Konstruktive Crashgedanken“ auf S. 204f.

[3] Es gibt aber zahlreiche Anlageklassen, die keine intrinsische Rendite erbringen. Neben Gold und anderen Edelmetallen sowie allen Rohstoffen trifft dies auf nahezu alle exotischen Anlagen zu (z. B. Kunst, Schmuck, Sammlerobjekte aller Arten – von Porzellanfiguren über Fliegeruhren, Whisky, Rotwein bis hin zu Oldtimern …)

[4] Wie vorsichtig man solche Zahlen interpretieren muss zeigt sich daran, wie stark der Goldpreisanstieg in den ersten Monaten des Jahres 2024 selbst auf diese Langfristbetrachtung einwirkt. Würde man von 1974 ausgehend nur bis Ende 2023 rechnen, so ergäbe sich lediglich eine Brutto-Rendite von ca. 4,5 %!

[5] Verglichen mit der Volatilität der Kryptowährung Bitcoin sind die Schwankungen des Goldpreises jedoch eher „brav“.

[6] Während zum Jahresanfang 2022 ein Euro noch mit 1,14 US-$ bezahlt wurde, fiel der Kurs im September 2022 sogar unter die Parität. Einen vorläufigen Tiefpunkt erreichte der Euro im September 2022 mit nur noch 0,96 US-$.

[7] Grundsätzlich sollten Sie bei jeder Messung von Wertschwankungen nach der Bezugsbasis fragen und den sogenannten Basiseffekt beachten. Vgl. vertiefend die absolut lesenswerten Überlegungen in der 4. Auflage (2024) des Buches „Einfach genial entscheiden in Geld- und Finanzfragen“.

[8] Näheres zur Lindy-Regel wie auch zahlreichen anderen nützlichen Entscheidungs-Heuristiken finden Sie im Buch „Einfach genial entscheiden – Die 60 wichtigsten Erkenntnisse für Ihren Erfolg, 3. Auflage 2022 (dort Kapitel 2).

Ich habe Gold und Silber in physischer Form. Das ist „unsichtbar“ und aus dem Blickfeld der Behörden und somit vor einfachem Zugriff geschützt.

Lieber Roland, danke für Ihren Kommentar. Das dürfen Sie gerne so machen, so lange Sie sich innerhalb unserer Gesetze bewegen. Eine Anleitung zur Steuerhinterziehung sollte Ihr Kommentar ja sicher nicht sein 😆

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Hallo Herr Prof. Dr. Walz, nein, ist es sicher nicht, denn dann hätte ich den Kommentar nicht geschrieben. Das wäre, als ob jemand sagt „Ey, kauft Gold anonym, so wie ich. Soll ja keiner wissen“.

Man stelle sich zum Beispiel vor, jemand will Ihnen den Zugriff aufs Bankkonto verweigern. Dann hat man immer noch was. 🙂

Lieber Roland, prima, dann bin ich ja beruhigt, dass wir beide gesetzestreue Bürger sind und dies auch bleiben wollen 🙂

Alles Gute für Sie und herzliche Grüße, Hartmut Walz – Sei kein LeO!

Lieber Herr Prof. Walz,

….aus meiner Sicht ist es mal wieder 100%ig gelungen „eine Versachlichung der wissenschaftlich belastbaren Fakten und Erkenntnisse rund um Gold als Anlageklasse“ zu erzielen. So viele wertvolle Argumente waren für mich nochmals augenöffnend, denn Gold ist bei Kunden und in den meisten Beratungsgesprächen (ähnlich wie Immobilien) oftmals ja auch ein emotionales Thema. Dieser Beitrag schafft es aber treffend, alle elementaren Sichtweisen und Seiten zu beleuchten!

Für mich persönlich ist vor allem die Grafik der nominalen und inflationsbereinigten Goldpreisentwicklung extrem erkenntnisreich! MEGA – das hab ich so noch nie anders gesehen – klasse.

Jetzt bin ich auf Teil 2 gespannt…. 🙂

DANKE und Frohe Ostern!

Lieber Volker Hildebrand, vielen Dank für die Anerkennung. Und man sieht, es ist tatsächlich ein Thema, dass sehr interessiert…

Herzliche Grüße und ebenfalls Frohe Ostern! Hartmut Walz – Sei kein LeO!

Hallo lieber Prof. Walz,

Danke für diese schöne Zusammenstellung von pro und contra. Auf jeden Fall eine schöne Information für meine Interessenten/ Mandanten die immer mal wieder auf die Idee kommen, Gold beizumischen.

Auch ich denke, dass eine Beimischung nicht schaden kann – längerfristig – aber dann physisch und in so kleinen Stückelungen, dass man im Fall der Fälle auch wirklich Gold als Zahlungsmittel einsetzen und transportieren kann… 🤓 herzlichen Dank! 👍

Lieber Karsten Lewe, danke für Ihre freundliche Anmerkung. In einem Detail bin ich nicht ganz Ihrer Auffassung.

Sicher schaden ein paar kleine Goldmünzen (ggfs. wären hier Silbermünzen besser?) nicht.

Jedoch rate ich in meinem Buch „Konstruktive Crashgedanken“ den Menschen, die physischen Golderwerb planen, davon ab, zu viele kleine Münzen oder Minibarren zu erwerben. Denn die Aufschläge kleinerer Münzen als 1 Unzen-Münzen sind beträchtlich und umso höher, je kleiner die Stückelung. Gleiches gilt auch für die Mini-Barren. Wir sollten uns von dem Narrativ trennen, dass wir in der Krise zum Bäcker laufen, um mit Goldmünzen zu bezahlen. Vielmehr würden wir in einer solchen Situation eine größere Goldmünze in die dann entstehende Notwährung (ich tippe, dass das keine Zigaretten mehr sein werden) umtauschen und dann mit dieser Notwährung die Brötchen kaufen. Bitte lassen Sie meine Überlegung auf sich wirken – hat doch was – oder???

Nun aber hinfort mit den Krisengedanken 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Sehr geehrter Herr Walz,

Ihre Recherche zum Thema Gold kommt für mich gerade zur rechten Zeit. Um es kurz zu machen, ich bin Mutter einer Tochter mit autistischer Behinderung, fristet ihr Arbeitsleben in einer Werkstatt für Menschen mit Behinderung und ist somit auf volle staatliche Unterstützung angewiesen. D. h., ich mache mir große Sorgen um ihre Altersversorgung!

Aus diesem Grund habe ich letztes Jahr eine Feinunze Gold erworben und überlege, wie und ob ich meiner Tochter mit weiteren Goldanlagen eine Altersarmut ersparen kann!

Nur leider bleibe ich grade immer noch ratlos, soll ich oder soll ich nicht? Barren mit Gewinn verkaufen… und mit dem Gewinn wieder neue Barren wenn günstig kaufen? Ich habe überhaupt keine Ahnung wie ich es anstellen soll und deshalb folge ich Ihnen so gern… vielleicht bleibt ja mal was hängen!

Ist halt einfach nicht mein Ding!

Aber bedanken möchte ich mich auf jeden Fall… Ihnen und Ihrer Frau und allen Beteiligten für Ihren aktiven Einsatz!

Für mich sind solche Beiträge gelebte Nächstenliebe!

In diesem Sinne Ihnen beiden

gesegnete Zeiten in Achtung und Respekt

Christiane Lieske

Liebe Christiane Lieske, herzlichen Dank für Ihr so wohlwollendes Feedback und Ihre Fragen. Vorab: Sie wissen, dass ich keine individuelle Finanzberatung durchführen darf. Daher kann ich auf konkrete Details hier nicht eingehen.

Ganz allgemein gebe ich zu bedenken:

(1) unser Staat bietet Behinderten und Bedürftigen eine gewisse Grundversorgung und -absicherung – er lässt uns nicht ins Bodenlose fallen.

(2) Menschen, die steuerfinanzierte staatliche Unterstützung erhalten, dürfen nur ein begrenztes Schutzvermögen besitzen – darüber hinausgehendes Vermögen muss zunächst verwendet werden, bevor Unterstützung in Anspruch genommen werden kann.

(3) Gold ist eine Anlageklasse ohne laufendes Einkommen (also keine Zinserträge oder Dividenden). Jedoch könnten genau solche Erträge für bedürftige Bürger ein interessantes Zusatzeinkommen darstellen. Daher wäre – ohne Kenntnis spezifischer Besonderheiten – Gold nicht die Anlageklasse meiner Wahl, wenn ich Bedürftige absichern möchte.

(4) Spekulativer Umgang mit Goldanlagen (ganz wie auch mit anderen) ist auf keinen Fall zu empfehlen – also keine Gewinnrealisation in der Hoffnung auf späteren Rückkauf zu erhofften günstigeren Preisen.

(5) In Ihrer Situation würde ich mich um eine neutrale und nicht vertriebsorientierte Beratung bemühen (z.B. eine Verbraucherzentrale – https://www.vzbv.de/verbraucher/beraten-lassen) und dort die Details Ihrer Situation darstellen und individuelle Vorschläge erbitten.

Viele herzliche Grüße und alles Gute für Sie und Ihre Tochter, Hartmut Walz – Sei kein LeO!

Hartmut Walz

Guten Morgen Herr Walz,

haben Sie vielen Dank für Ihre Rückmeldung!

Ich werde mich entsprechend Ihrer Information erkundigen!

Ihre Antwort hat mir sehr weiter geholfen!

Eine gesegnete Zeit in Achtung und Respekt wünscht Christiane Lieske

Lieber Professor,

vielen Dank für diesen tollen Beitrag von Ihnen. Ich bin schon sehr auf den zweiten Teil gespannt. In ihrem Buch „Einfach genial entscheiden im Falle einer Finanzkrise“ Kapitel 5.8 haben Sie ja schon bereits genial Stellung dazu genommen ☺️

Wenn ich darf, dann hätte ich Off Topic jedoch eine kleine Frage zu dem Thema Währungsdiversifikation in ihrem Buch:

Neben dem Gedanken von kurzlaufenden australischen Staatsanleihen würde ich den Geldvermögensanteil (notabene: die Hausaufgaben mit der Asset Allocatian samt Diversifikation im Aktien Anteil über All World ETF ist schon sehr geraumer Zeit erledigt 😉) noch weiter streuen. Dabei war mein Gedanke an US Dollar über einen ETF der in kurzlaufende Staatsanleihen mit einer durchschnittlichen Restlaufzeit von 6 Monaten läuft. Auf der einen Seite schreckt mich die Staatsverschuldung der USA ab. Aber auf der anderen Seite wäre es nicht rational zu diversifizieren, da zwar die Staatsverschuldung in der EU geringer im Vergleich zum BIP jedoch trotzdem vorhanden. Welche Frage muss ich mir selbst stellen für eine rationale Entscheidungsfindung ? Ich weiß dass ich nichts weiß und somit an sich schon einmal sehr viel. Oder anders gesagt: ich weiß nicht was die Zukunft bringt. Auch kenne ich niemanden der das weiß oder kenne jemanden der einen kennt der das weiß. Deswegen ja die Diversifikation – welche mich wieder zum Dilemma mit der Staatsverschuldung bringt 😅

Vielen lieben Dank und schöne Ostern wünsche ich ihnen!

Bis zum nächsten Blogbeitrag ☺️👍

Lieber Ben, danke für die Anerkennung!

Und für Ihre Frage zur Währungsdiversifikation. Ich sehe schon den Bezug zum aktuellen Thema „Gold“. Da es ja durchaus nützlich ist, Gold als Geldalternative – ich schreibe ja auch „Ur-Geld“ – zu sehen. Die haben den Aspekt der Unvorhersehbarkeit der Stabilität einzelner (Papier-)Währungen in Ihrer Frage schon korrekt genannt ☺️ Daher ist die Diversifikation – auch über Währungen – auf alle Fälle bedenkenswert.

Jedoch werden Sie Ihre Zukunft mit hoher Wahrscheinlichkeit in einem bestimmten Währungsraum verbringen – also sollten Sie auch den größten Teil Ihrer Reserven in diesem Währungsraum halten.

Außerdem sollten Sie sehen, dass der Zusammenbruch einer Weltwährung wie US-Doller oder Euro auch zu einem Szenario führen kann, welches andere große Währungen mitreißt. Womit wir auch wieder bei Gold als Stabilitätsanker wären.

Falls Sie bei Ihren Sachvermögensanlagen internationale Aktien einbezogen haben (z.B. über weltweit diversifizierende Aktien-ETFs), verfügen Sie ohnehin über Reserven mit einem hohen US-Dollar-Anteil (und das sogar im inflationssicheren Sachvermögen). Ob Sie vor diesem Hintergrund noch den US-Dollar-Anteil erhöhen wollen, ist kritisch zu prüfen. Wenn Sie sehr sicherheitsbewusst sind, könnten Sie einen kleinen Anleihe-Anteil in der Währung einer vergleichsweise gering verschuldeten und/oder rohstoffreichen Volkswirtschaft bedenken. Als Beispiel hierfür werden z.B. australische oder neuseeländische Anleihen genannt. Das klingt plausibel und logisch – jedoch steht ein Echt-Test, ob diese Währungen im Ernstfall wirklich profitieren und somit als Gegengewicht taugen (glücklicherweise) noch aus.

Herzliche Grüße und ebenfalls schöne Ostern, Hartmut Walz – Sei kein LeO!

Ihre Antwort ist für mich „goldwert“ 😉

Dankeschön 😊

Das hilft mir sehr weiter. Danke auch dass sie sich Zeit dafür genommen haben!

Alles Gute Ihnen. Bis zum nächsten Mal.

Lieber Benn, wirklich gern geschehen 😊

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Lieber Herr Walz, wie immer sehr interessant.

Gehen sie noch auf das Thema ein, warum die Notenbanken immer noch stark auf der Käufer- und Halteseite sind? Welche Motivation oder Gründe sehen sie dort?

LG

Matthias Krapp

Lieber Matthias Krapp, das Thema Marktverhalten der Notenbanken in Hinblick auf Goldkäufe und Goldverkäufe ist so lange schon sagenumwoben, wie ich denken kann… Daher möchte ich zu dieser Legendenbildung und zusätzlicher Nahrung für Narrative ungern beitragen ☺️

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Danke lieber Herr Walz, aber ich denke gerade daher sollte man das evtl. auch hier mal ansprechen? Viele Menschen glauben alles was sie hören und lesen zum Thema Gold und glauben an diese Sagen, andere machen derzeit massiv Werbung und sogar „Strukturvertrieb“ mit Gold, Goldsparplänen und nutzen dafür diese Narrative , da wäre eine Information „aus wissenschaftlicher Sicht“ und Ihrem Munde sicherlich sehr hilfreich. Ich zumindest würde mich sehr darüber freuen und viele Wissen ja noch nicht mal welchem Irrglauben sie da folgen.

Ganz liebe Grüße Matthias Krapp

Lieber Matthias Krapp, vielen Dank für Ihren Kommentar und die Gedanken zum Thema Gold!

Herzliche Grüße, Hartmtut Walz – Sei kein LeO!

Sehr geehrter Professor Walz,

vielen Dank für die gründliche Analyse zu Gold. Sie haben in vielen recht, auffällig ist halt leider in dem ersten Chart, dass der Goldpreis in Euro mit der Einführung der Gemeinschaftswährung zu steigen begann. Auch hier zeigt sich das Misstrauen gegenüber dieser Währungskonstruktion. Ich bin auf den zweiten Teil gespannt.

Mit freundlichen Grüßen

Lieber Martin, besten Dank für Ihre kritische Anmerkung.

Sie können damit Recht haben, jedoch kann es sich ebenso um eine eher zufällige Korrelation handeln. Und ich würde es nicht „Misstrauen“ gegen die Gemeinschaftswährung nennen, respektiere Ihre Auffassung aber. Meine Worte hierzu wären: Der Goldpreis ist in den letzten Jahrzehnten vor der Euro-Einführung gegenüber der Deutschen Mark auch deswegen so wenig gestiegen, da die Deutsche Mark im Verhältnis zu fast allen Währungen (außer dem Schweizer Franken) sehr stark war. Phasenweise war die DM sogar die „härteste Währung“ der Welt (mit allen Vor- und Nachteilen). Und die Gemeinschaftswährung Euro weist diese Stärke/Härte nicht mehr auf – darin stimme ich Ihnen zu.

Jedoch sollte dies kein Grund für eine Euro-Kritik an dieser Stelle sein und ich bin überhaupt nicht überzeugt, dass sich das „Wirtschaftswunderdeutschland“ der Nachkriegsphase ohne die Gemeinschaftswährung auch ab 2000 so stark weiterentwickelt hätte.

Wenn Sie meinen Versuch einer neutralen und ausgewogenen Würdigung der ganzen Zusammenhänge interessiert, darf ich Ihnen mein Buch „Konstruktive Crashgedanken“ empfehlen.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Vielen Dank für Ihren ergänzenden Kommentar und den Buchhinweis

Schöne Ostern noch!

Martin

Vielen Dank für den erweiternden Blick auf das Thema Gold und die Kommentierung des Kommentars zum Thema Diversifizierung. Bei dem Engagement kann ich nur frohen Ostern wünschen!

Lieber Raimund Gebhardt, danke für die anerkennenden Worte und die Osterwünsche.

Wenn meine Blogleser zufrieden sind, ist mein Osterfest auch gesichert… 😉

Frohe Ostern auch von hier!

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Lieber Herr Prof. Walz,

vielen Dank für den tollen ersten Teil.

Bin schon sehr gespannt auf den zweiten Teil. Herzliche Grüße

Lothar Eller

Honorar-Finanzanlagenberater

Lieber Lothar Eller, danke für die kollegiale Anerkennung! Und ich verspreche, dass ich nicht nachlassen werde 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

👍Super Überblick! Bin schon ganz gespannt auf Teil 2 … 😀

Lieber Peter Heckmann, danke für Ihre Anerkennung 😉

Teil zwei wird nochmals spannend, denn die legalen Steuerprivilegien einiger Goldanlagen machen – zumindest für in Deutschland steuerpflichtige Anleger – Gold überraschend attraktiv.

Bleiben Sie dran!

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Wieder, wie immer, sehr faktenbasiert. Wäre sxhön, wenn Sie den Mechanismus der Diversifikation mittels Gold noch detailierter darstellen könnten. Wo wäre der Vorteil einer geringeren Volatilität, wenn doch aber die Gesamtrendite wieder sinkt?

Liebe/r maxnomo, danke für Ihr Feedback und Ihre Frage, die ich unschwer beantworten kann:

Wären Anleger völlig cool (homo oeconomicus) und frei von Emotionen, würden Sie kurzfristige Volatilität bei längerfristigem Anlagehorizont ignorieren, da es kein wirklich dauerhaft schweres Risiko (Deep Risk) darstellt. Folglich wäre eine Konzentration auf die rentabelste Anlageklasse der Welt – also Aktien – sinnvoll und die Anleger würden lediglich innerhalb der Anlageklasse Aktien die unsystematischen Risiken durch Streuung verringern (=diversifizieren).

In der Praxis sehen Sie aber das Gegenteil, d.h. die Mehrzahl der Anleger mischt zur rentablen Anlageklasse Aktien noch weniger rentable Anlageklassen (wie z.B. niedrig- oder unverzinste Anleihen oder Festgelder). Hierdurch sinkt die durchschnittliche Portfoliorendite ganz erheblich – aber die Volatilität des „gesamten Kuchens“ eben auch.

Da die Kurse von Gold jedoch ebenfalls nicht vollständig mit den Aktienkursen korrelieren, können Sie die Senkung der Gesamtvolatilität auch durch Beimischung von Gold erzielen und dabei ggfs. die Portfoliorendite weniger stark verwässern als wenn Sie hierfür niedrigverzinsliche Anleihen oder Festgelder verwendet hätten.

Oder Sie verwenden Gold ergänzend neben den Aktien und Zinsanlagen als dritte Anlageklasse.

Im Ergebnis werden Sie also stets eine Renditeminderung in Kauf nehmen müssen, wenn Sie die Vola senken wollen – die Frage ist lediglich, mit welcher/welchen Anlageklassen diese am geringsten ausfällt.

Und somit ist und bleibt Gold als Anlageklasse zur Beimischung ins Portfolio grundsätzlich „im Rennen“.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Dankeschön für die Erläuterung. Dh es kommt wie immer auf die Leidensfähigkeit an, hohe Volatiliäten zu ertragen. Bzw. natürlich abhängig vom persönlichen Anlagehorizont die Entscheidung, wie lange will / kann ich ein Tief „durchhalten“ – oder will / kann ich weniger leiden und nehme dafür 0,x% weniger Gesamtrendite durch die abpuffernde geringere Korrelation des Aurums in Kauf.

Lieber Norbert Mosbach, danke für Ihren Kommentar, dem ich mich inhaltlich voll anschließe. Habe Ihre Argumentation – nur mit anderen Worten – bereits in einem anderen Kommentar ebenfalls vertreten, kann also nur zustimmen.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Lieber Prof. Walz,

es ist mir wichtig anzumerken, dass sich die Feststellung über Aktien als langfristig „rentabelste Anlageklasse der Welt“ naturgemäß nur auf die Rückschau bzw. Vergangenheit beziehen kann. Wir wissen aus heutiger Sicht schlichtweg nicht, ob das auch für die langfristige Zukunft gelten wird – wenngleich es dafür sicherlich gute Gründe gibt.

Unter diesen Voraussetzungen muss eine ggf. volatilitätssenkende Beimischung in einem Portfolio nicht notwendigerweise zu einer geringeren erwarteten Gesamtrendite führen. Wird einzig und alleine die Volatilität in einzelnen Perioden unter ansonsten gleichen Bedingungen abgesenkt, ist mit trivialer Schulmathematik (3. Binomische Formel) leicht einsehbar, dass die geometrische Rendite (bis maximal zum arithmetischen Mittelwert bei verschwindender Volatilität) erhöht werden kann:

(x + Δ) * (x – Δ) = x^2 – Δ^2 < x^2 für alle Δ ≠ 0, wobei 1/2 * ((x + Δ) + (x – Δ)) = x unabhängig von Δ

Beste Grüße,

Heinz

Lieber Heinz, für Ihren erhellenden und amüsanten Kommentar danke ich Ihnen!

Dass sich meine Aussage zur „langfristig rentabelsten Anlageklasse“ auf die Vergangenheit bezieht, war für die Blogleser offenbar selbstverständlich, zumal ich ja bekannter und bekennender Protagonist des prognosefreien Investierens bin 😄 Ihren Hinweis auf die „triviale Schulmathematik“ stelle ich mit Freude der Community zur Verfügung, die daraus selbst die richtigen Schlüsse ziehen wird. Obwohl ich bei der Behandlung der 3. Binomischen Formel nicht krank war und das Rechnen mit Buchstaben mich schon immer faszinierte, habe ich in der praktischen Vermögensverwaltung noch keinen Fall gehabt, in dem die Beimischung eines renditeärmeren Bestandteils die tatsächliche Portfoliorendite gesteigert hat. Also freuen wir uns auf viele zustimmende Beispiele der Community.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Lieber Prof. Walz,

natürlich sind Sie das 🙂 Ich wollte lediglich anmerken, dass eine Entscheidung für eine Konzentration auf Aktien aus sachlogischen Gründen erfolgen sollte und weniger aus Gründen der vergangenen Rentabilität (letzteres würde Performance-Chasing nahelegen). Das wiederum ist angesichts der Ungewissheit der Zukunft natürlich gleichzeitig immer auch ein Plädoyer für Diversifikation.

Solche Fälle kann es in rebalancierten Portfolios tatsächlich geben, da die Portfoliorendite eines rebalancierten Portfolios nicht der gewichteten Summe der Renditen der Einzelkomponenten entspricht, sondern diese nur eine untere Schranke der Portfoliorendite darstellt. Dieser sogenannte »Rebalancing Bonus« kann bei unkorrelierten Einzelkomponenten durchaus eine nennenswerte Größe annehmen. Sie haben aber natürlich Recht, dass bei stark unterschiedlich rentablen Komponenten dieser Effekt nicht ausreichend ist, um die absolute Portfoliorendite zu erhöhen.

Lieber Heinz, danke für diese Ergänzungen, die mich erfreut. An dieser Stelle passt wunderbar der nachfolgende Satz des jüngst in gesegnetem Alter verstorbenen Charles Munger: „Dem habe ich nichts hinzuzufügen!“ 🙂

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Es ist nicht alles Gold was glänzt.

Aber Gold glänzt eben doch. 😉

Liebe/r Alex, da haben Sie zweifellos Recht 😉

Und wenn die gegenläufigen Argumente verstanden sind und die neutral informierten Blogleser sich als mündige Selbstentscheider ihre eigene Meinung bilden und eine – möglichst wenig radikale/extreme – Entscheidung treffen, bleibt der Rest Geschmackssache und persönliche Präferenz… In diesem Sinne:

Herzliche Grüße, Hartmut Walz – Sei kein LeO!