An der Börse wird nicht geklingelt:

Unsere besten und unsere schlechtesten Tage, Market Timing – Teil 2

Im Teil 1 des Blogbeitrags vom vergangenen Freitag zeigte sich: In der Theorie ist Market Timing ein Traum in der Praxis aber ein „Verliererspiel„. Statistisch sprechen allein sowohl die Transaktionskosten des aktiven Handelns als auch die Opportunitätskosten der verpassten Marktchancen gegen einen Erfolg von Market Timing.

Das bedeutet, dass zwar in Einzelfällen Market Timing als Spekulationsform Erfolg bringen kann. Dieser jedoch ausschließlich dem Zufall (oder bestenfalls Insiderwissen) geschuldet ist.

In der Summe bzw. im langfristigen Durchschnitt aller Marktteilnehmer führt Market Timing zu Renditen, die deutlich unterhalb der Marktrendite liegen. Passivität schlägt Aktivität.

Die zentrale Erkenntnis lautete:

Oder kurz und gut zu merken:

Die Hoffnung stirbt zuletzt

Zwar ist es schwierig bis unmöglich, einen überzeugten Spekulanten mit Wahrheiten oder statistischen Fakten umzustimmen.

Jedoch sind die nachfolgenden Daten so spannend, drastisch und anschaulich, dass ich hoffe, mindestens 99% der geschätzten BlogleserInnen zu überzeugen 😉

Häufig liest man Untersuchungen darüber, wie sich der Anlageerfolg von langfristigen Aktieninvestments verschlechtert, wenn Investoren aufgrund von Market Timing auch nur ein paar wenige, besonders gute Börsentage verpassen.

Da sie gerade aus Angst vor Verlusten ihr Geld „trocken halten“. Also an der Außenlinie stehen, anstatt mitzuspielen.

Die Berichte sind etwas widersprüchlich und vor allem unvollständig. Denn sie beziehen sich nur auf den Verlust durch das Verpassen der besten Börsentage.

Noch nie habe ich die Gegenbetrachtung gelesen. Nämlich den Erfolg des „Sich-Ersparens“ der schlechtesten Börsentage.

Mein kluger Freund Stefan – ich nenne ihn respektvoll Stefan EXCELKÖNIG – hat beide Fragestellungen für Sie nachgerechnet.

Unsere besten und unsere schlechtesten Tage

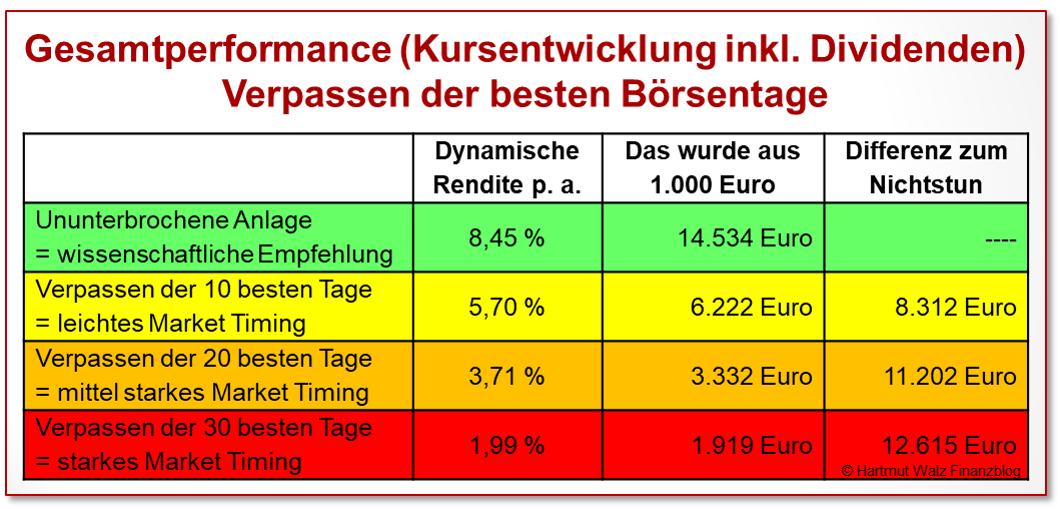

In der nachstehenden Tabelle sehen Sie anhand der öffentlich zugänglichen Originaldaten der Deutschen Börse AG, welche Mehr- oder Minderrendite Market Timer erzielt hätten, die beim Investieren in den Deutschen Aktienindex (DAX) aufgrund ihrer „Rein-und-Raus-Strategie“ besonders gute oder besonders schlechte Börsentage nicht miterlebten.

Weil sie an diesen Tagen gerade nicht im Markt investiert, also gerade nicht an der Börse dabei waren. Da sie just an diesen Tagen ihr Geld ins Trockene gebracht hatten.

Die Analyse beginnt mit dem Januar 1988[1] und endet mit dem 31. Dezember 2020.

Wir schauen also auf einen Zeitraum von 33 Jahren.

Referenz der Betrachtung (Geübte sagen „Benchmark“) ist ein passiver Langfristanleger (buy and hold), der über den gesamten Zeitraum durchgängig investiert bleibt.

Da wir die Daten des im Vergleich zum Kurs-DAX viel bekannteren Performance-DAX verwenden, steht hinter den Zahlen die Annahme, dass ausgeschüttete Dividenden sogleich wieder in Aktien des zahlenden Unternehmens reinvestiert werden.[2]

Und so sieht das Ergebnis in „harten“ Zahlen aus:

Die Verschlechterung der (dynamisch berechneten) jährlichen Anlagerendite durch das Verpassen der 10, 20 oder 30 besten Tage ist unübersehbar. Und leuchtet sofort ein.

Ist der Anleger in den 33 Jahren auch nur an den 10 besten Börsentagen nicht dabei, verschlechtert sich seine jährliche Rendite von 8,45% auf 5,70%.

Wenn man nun noch sieht, was das in absoluten Euro-Werten ausmacht, dann tränt so manchem Hobby-Spekulanten das Auge. Dann sind es statt der 14.534 Euro nur noch weniger als die Hälfte, nämlich 6.222 Euro.

Er (oder sie) weiß nun, warum sein (oder ihr) Depot so schlecht „performt“ hat.

Damit wir uns nicht missverstehen

Aus Gesprächen mit Studierenden weiß ich, dass man die obige Tabelle leicht falsch interpretieren kann.

Daher hier die Erläuterung am Beispiel der verpassten 10 besten Tage.

Falsches Verständnis: Gemeint sind nicht die 10 Tage, an denen der DAX in den letzten 33 Jahren den höchsten Punktestand hatte.

Richtiges Verständnis: Gemeint sind die 10 Tage, an denen der DAX – völlig unabhängig vom Ausgangsstand – die prozentual höchsten Kurssprünge machte.

Und die jemand, der – aus Gründen des Market Timing – gerade an der Seitenlinie stand, verpasst hat. Und danach teurer nachkaufen musste, um wieder dabei zu sein.

33 Jahre – das sind weit über 6.000 Börsentage. Man könnte meinen, da sind doch 10, 20 oder 30 verpasste Tage nicht viel.

Und doch weist die historische Analyse solche Verluste des „An- der-Seitenlinie-Stehens“ gnadenlos aus!

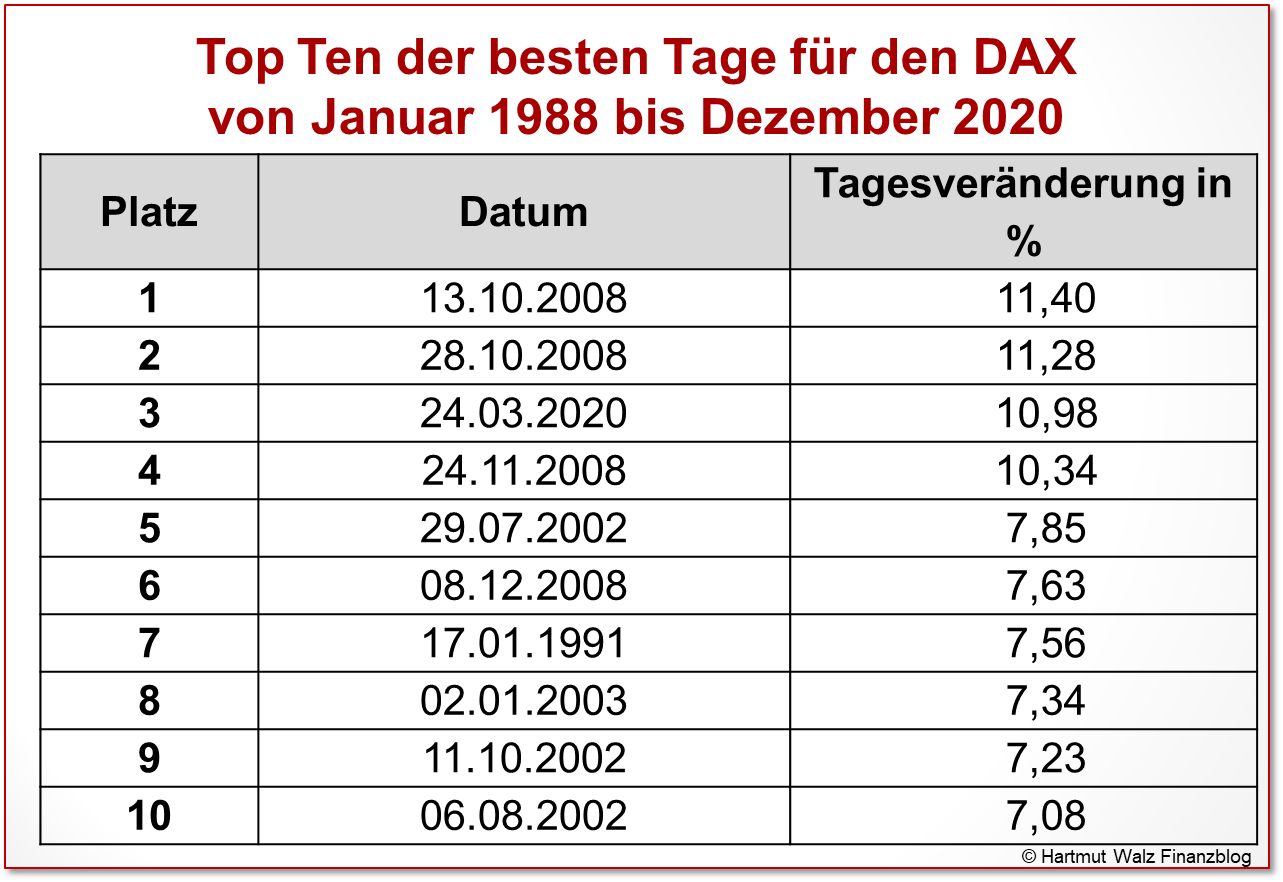

Das hier sind übrigens die Top Ten der besten Tage für den DAX in diesen 33 Jahren:

Gleich auf Platz drei, mit einem Tagesplus von 10,98% steht der 24. März 2020. Sie sehen die Unberechenbarkeit der Märkte. Nur 12 !!! Tage zuvor, nämlich am 12. März 2020 war der DAX um 12,24% eingebrochen.

Wer traut sich, so etwas zuverlässig zu „timen“? Bitte unbedingt bei mir melden!

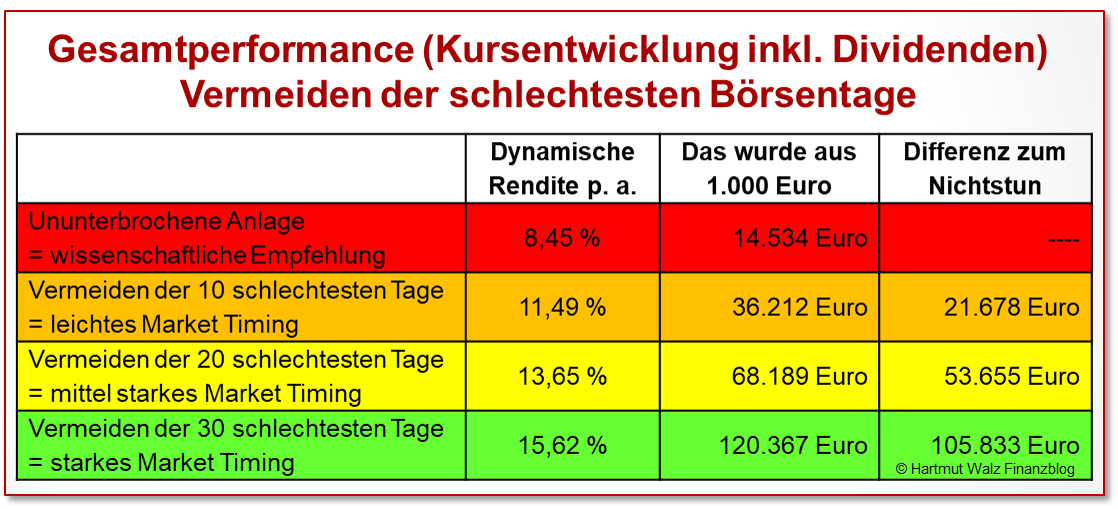

Nun zum bisher völlig vernachlässigten Gegenaspekt

Mein kluger Freund Stefan meinte jedoch anhand der obigen Zahlen, dass ich für eine faire Analyse unbedingt auch zeigen müsste, was ein erfolgreicher Market Timer (also einer mit XXL-Glaskugel) an Mehrwert hätte generieren können, wenn…

…ja wenn er jeweils am Tag vor den 10, 20 oder 30 schlimmsten Börsentagen ausgestiegen wäre. Und durch den jeweiligen Verkauf am Vortrag des Kursrutsches die entsprechenden Verluste vermieden hätte.

Voilà – hier sind die Zahlen:

Die Verbesserung der (dynamisch berechneten) jährlichen Anlagerendite durch das Vermeiden der 10, 20 oder 30 schlechtesten Tage ist auch hier gut zu erkennen.

Ist der Anleger in den 33 Jahren auch nur an den 10 schlechtesten Börsentagen nicht dabei, verbessert sich seine jährliche Rendite von 8,45% auf 11,49%.

In absoluten Euro-Werten bedeutet das eine beeindruckende Verbesserung von 14.534 Euro auf 36.212 Euro!

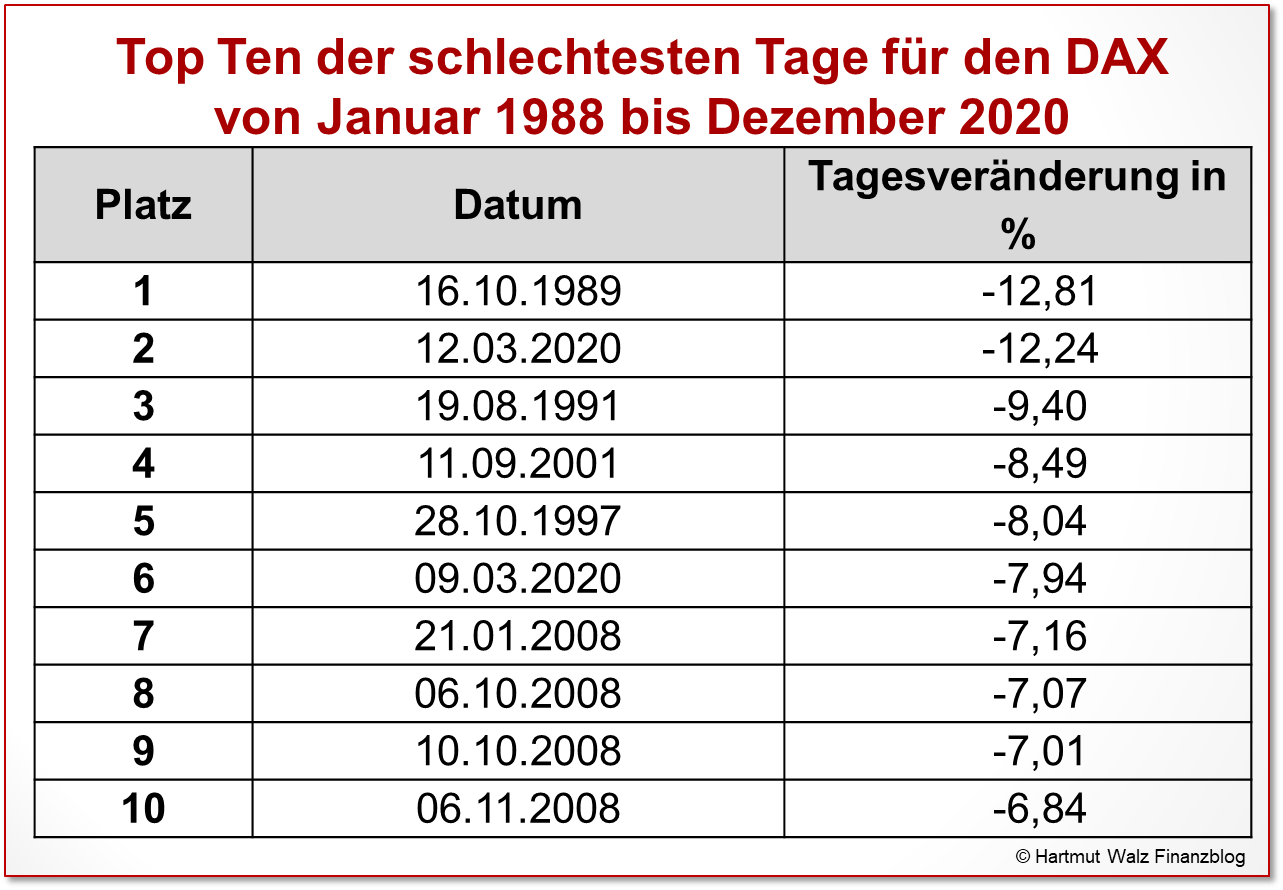

Und – Sie können es sicher kaum erwarten – auch hier die Top Ten der schwärzesten Tage in 33 Jahren DAX – die der aktive Anleger unbedingt hätte vermeiden müssen 😉

Vordergründig könnte man nun also argumentieren, dass dem Verlust durch Market Timing die Chance auf einen ungleich höheren Gewinn durch Market Timing entspräche.

Zwar nicht in Prozent – jedoch in absoluten Beträgen in Euro. Beim Verpassen der 30 besten Börsentage hat der Anleger lediglich einen Verlust in Höhe von 12.615 Euro erlitten. Jedoch hätte er beim Vermeiden der 30 schlimmsten Börsentage einen Mehrgewinn in Höhe 105833 Euro (in Worten: von über einhundertfünftausend Euro mehr!) einstreichen können.

Erneut ein herzlicher Gruß von der Plausibilitätsfalle – was plausibel aussieht, ist eben leider noch lange nicht wahr. Lesen Sie Kapitel 39 „Plausibilitätsfalle“ in meinem Buch „Einfach genial entscheiden – Die 55 wichtigsten Erkenntnisse für Ihren Erfolg“.

Denn die Zahlen sagen nichts über die Eintrittswahrscheinlichkeiten. Und zeigen gnadenlos das Versagen der aktiven Fondsmanager auf, die durch rechtzeitige Reduktion der Aktienquote und Flüchten auf die Seitenlinie, die Verluste ihrer Kunden hätten vermindern können.

Market Timing funktioniert nicht!

Und das ist doch der Punkt

Wenn also aktive Fonds im längerfristigen Vergleich – alles ab 10 Jahre ist für mich schon akzeptabel – mit der Entwicklung einer fairen Benchmark (also dem vergleichbaren Gesamtmarkt) hinter der Marktentwicklung zurückbleiben, obwohl sie durch Vermeidung von ein paar schlechten Börsentagen doch enormen Mehrwert hätten generieren können, dann zeigt das doch nur, dass Market Timing nicht gelingt.

Selbst den „Profis“ nicht!

Und was bedeutet das nun konkret für Sie?

- Auch wenn es uns sehr schwer fällt, sollten wir endlich akzeptieren, dass erfolgreiches Market Timing reine Glückssache ist und nur zufällig und nicht verlässlich gelingen kann.

- Die Schlussfolgerung ist, dass wir grundsätzlich dauerhaft in den Aktienmärkten engagiert sein sollten. Denn das Risiko, nicht investiert zu sein, ist langfristig eindeutig größer als das Risiko, investiert zu sein.

- Ernüchternd ist die Erkenntnis, dass ein scheinbar risikosenkendes Vorgehen den Anleger schädigt, anstatt ihm zu nutzen. Steigt er nämlich risikomotiviert aus, verpasst er anschließend meist die (wenn auch nur wenigen) Tage mit hohen Kursgewinnen.

- Gemäß der Statistik folgen die besten Börsentage eines Marktes, also Tage mit außergewöhnlich starken Kursanstiegen, oftmals sehr kurzfristig auf Börsentage mit hohen Kursverlusten. Daher ist es sehr wahrscheinlich, dass die Spieler an der Seitenlinie gerade diese Tage verpassen.

- Das Leistungsversprechen aktiver Fondsmanager, durch rechtzeitige Verkäufe Anlegerverluste im Vergleich zum relevanten Marktsegment (Index, Benchmark) zu reduzieren, funktioniert – wenn überhaupt – nur zufällig, jedoch nicht systematisch.

- Denn genau wie Privatanleger verpassen auch Fondsmanager häufig die besten Börsentage und steigen zu spät (und damit zu teuer) wieder in die Aktienmärkte ein.

- Kurzum: Legen Sie die für Ihre persönlichen Verhältnisse passende Aktienquote unter Berücksichtigung Ihrer Lebenssituation, Ihrer Risikoneigung und -tragfähigkeit und Ihres Anlagehorizontes fest. Die momentane Marktsituation sollte hierbei keine Rolle spielen.

- Überprüfen Sie Veränderungen Ihrer persönlichen Verhältnisse und Risikoeinstellung – völlig unabhängig von konkreten Börsenphasen. Passen Sie Ihre Quote risikointensiver Anlagen diesen Veränderungen an – wiederum völlig unabhängig von konkreten Börsenphasen.

- Führen Sie regelmäßig – empfehlenswert ist einmal jährlich – ein grobes Rebalancing[3] Ihres Portfolios durch. Es kommt nicht auf den letzten Prozentpunkt an. Sondern nur darauf, dass Sie die schleichende Veränderung Ihrer Portfoliostruktur (Fachausdruck: Style Drift) nicht übersehen.

- Widerstehen Sie allen Versuchungen des Market Timing. Auch wenn die Sirenen der Finanzpornografie Ihnen ständig das Gegenteil suggerieren. Machen Sie es wie Odysseus bei den Sirenen! Sie wissen schon: festbinden lassen und Wachs in die Ohren. Heute nennt man das regelgebundenes Investieren.

Und ganz wichtig: Helfen Sie lieben Mitmenschen, ebenfalls kein LeO zu sein und leiten Sie diese Informationen weiter.

Herzliche Grüße

Hartmut Walz

Sei kein LeO!

Erschienen am 05. Februar 2021.

Der Hartmut Walz Finanzblog ist unabhängig, kosten- und werbefrei. Ich erhalte für Links und Empfehlungen keinerlei Honorar, Kick-back, Beteiligung o. ä.

[1] Ab hier stehen Originaldaten der Deutschen Börse AG zum DAX zur Verfügung, während weiter zurückliegende Daten nur durch Umrechnung rekonstruiert werden können.

[2] Dabei werden weder Kapitalertragsteuern noch Transaktionskosten berücksichtigt.

[3] Zum Rebalancing siehe die Ausführungen im ersten Teil des Blogbeitrags.

Hallo Herr Prof. Dr. Walz,

ich antworte zu diesem schon etwas älteren Beitrag, weil er mir bei meiner Portfolio-Umstellung sehr geholfen hat.

Ich habe mein LeO-Portfolio auf ein ETF basiertes Portfolio umgestellt und mir lange Gedanken gemacht wie/wann ich investiere. Ich habe die ersten Tage Nachrichten gelesen, Börsen-News verfolgt, um zu versuchen, den besten Zeitpunkt zu erwischen. Außer einer Menge innerlichen Stress und dem permanenten Blick auf die Aktienkurse, hatte ich rückblickend keinerlei wahrnehmbaren Vorteil. Ich habe dann diesen Artikel – und Teil 1 – gelesen und habe meine Anlagestrategie entsprechend geändert. Ich bin dazu übergegangen, immer exakt zur gleichen Tageszeit anzulegen, sobald ein Verkaufserlös eingegangen ist (ohne den Blick auf aktuelle Börsenkurse oder letzte Nachrichten zu richten). Das war die beste Entscheidung überhaupt und hätte ich das von Anfang an gemacht, hätte ich über die letzten beiden Wochen auch Tage mit besseren Kursen einfach mitnehmen können. Weiterer positiver Effekt war, dass ich sofort stressbefreit eine für mich einfach zu verfolgende Anlagestrategie hatte.

Danke für diese beiden Artikel.

Grüße … ArnoN

Lieber Herr Prof. Dr. Walz,

auch heute noch ein interessanter Artikel. Wird dabei nicht „vergessen“ das es auch negative Tage geben kann, die dann bei einem stehen an der Seitenlinie das Ergebnis nicht verschlechtern? Inwiefern findet das in der Betrachtung eine Berücksichtigung? Wir wissen ja zudem alle das es zu ca. 1/3 – 1/4 der Zeit eine negative Entwicklung der Märkte gibt und damit die Dynamik auch größer ist. Mich würde interessieren wie das Ergebnis aussieht wenn diese Faktoren in die Berechnung einfliessen.

Viele Grüße

O. Lotz

Lieber Ottmar Lotz, danke für Ihren Kommentar und Ihre kritischen Gedanken.

Ich freue mich, dass diese Befürchtungen völlig unbegründet sind, da die „negativen Tage“ sehr wohl einbezogen sind.

Eine Darstellung ohne die negativen Tage wäre m.E. völlig sinnlos, da niemand die Fähigkeit hat, solche Tage vorherzusehen und zu vermeiden.

Also kann meine Antwort kurz und bündig sein – und lautet „Entwarnung“.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Lieber Herr Prof. Walz,

nochmal eine Frage, die nach einer Diskussion mit meinen Söhnen, die meine LeO „Austreibung“ genau miterlebten und mir durch erstellen von Exel Tabellen sehr geholfen haben, entstanden ist.

In hier diesem Blogbeitrag wird ja eigentlich das Cost-Average Prinzip (aus Ihrem Buch: Einfach genial entscheiden in Geld und Finanzfragen, 2. Auflage 2018, Kapitel 9) teilweise revidiert. Wenn man sowieso monatlich nur einen bestimmten Betrag anlegen kann, wirkt das Prinzip zwar gut, falls man aber einen größeren Betrag aus Gründen von Cost-Average auf mehrere Monate verteilt investieren will, widerspricht das wiederum dem Prinzip „Time in the market beats timing the market“. Liege ich da richtig?

Hintergrund: Nachdem ich im Januar 2020 einen größeren Betrag in ETF’s investierte, habe ich mich im Nachhinein darüber geärgert, diese Anlage nicht laut Cost-Average über einige Monate verteilt zu haben; wäre zu dem Zeitpunkt natürlich besser gewesen. Dann habe ich meinen Jungs das Prinzip erklärt und ihnen empfohlen, zukünftig nach Cost-Average zu investieren; was sie dann gestern durch diesen Blogbeitrag in Frage stellten.

Ich glaube es ist eine interessante Begebenheit, auch für andere Leser.

Viele Grüße

Jens Martienssen

Lieber Jens Martienssen, ich freue mich gerade sehr über diesen tollen Kommentar. Klasse Jungs! 😉

Es ist nicht so widersprüchlich, wie es jetzt vielleicht wirkt. Ich nehme das zum Anlass, in den nächsten vier Wochen einen eigenen Blogbeitrag dazu zu schreiben!

Bis dahin schön investiert bleiben 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Moin Herr Walz,

nachdem ich in jungen Jahren ein Finanzprodukt meiner Hausbank (ich weiß bis heute nicht was das eigentlich war, irgendwas mit Aktien und Umschichtung in Anleihen falls es an der Börse schlecht läuft) erworben hatte und bei dem Crash 2008 mit „nur 400€“ miesen dort raus bin, war ich bzgl. Geldanlagen eigentlich bedient. Zum Glück brachte dann Tagesgeldhopping mehr Geld durch Prämien als durch die eigentlichen Zinsen ein. 😉 Dank Literatur von Kommer & Walz bin ich nun aber wieder dabei und konnte auch einigen Bekannten diesen Weg zeigen.

Vielen Dank für die Aufklärung!

Lieber Guido, das freut mich! Auch, weil Tagesgeldhopping ja heute nix mehr bringt… ;-D

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Ich meine zu diesem Thema ein passendes Zitat vom Schriftsteller Mark Twain einmal im ursprünglichen Format der Blogseite gelesen zu haben:

„Für Börsenspekulationen ist der Februar einer der gefährlichsten Monate. Die anderen sind Juli, Januar, September, April, November, Mai, März, Juni, Dezember, August und Oktober.“

Befinden wir uns nicht im Februar?!?😉

Freundliche Grüße

Philipp Hansert

Lieber Philipp Hansert, das stimmt vollkommen! Klasse!

Aber eine Ebene höher gedacht: Sind die Monate das Risiko oder sind es nicht vielmehr wir selbst? Oder zumindest unsere defizitäre Anlagepsychologie?

Genau aus diesem Grund schreibe ich ehrenamtlich solche Blogbeiträge! Immer gerne weiersagen, im Januar, im Februar, im März… 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Hartmut Walz

Lieber Herr Prof. Walz,

mittlerweile helfe ich (wie SIE schreiben) lieben Mitmenschen, ebenfalls kein LeO zu sein und leite diese Informationen, nebst anderen Links und Infos über ETF’s, an etliche Freunde und Kunden weiter. An dieser Stelle nochmals vielen Dank für Ihr Lebenswerk, dass mir entscheidend geholfen hat, kein LeO mehr zu sein.

Meine Kern-Strategie ist mittlerweile, um es kurz zu halten, das investierte Geld zu 100% in Aktien-ETF’S zu halten und 30% in Cash und auf Konten, anstelle von 70% Aktien und 30% Anleihen (wie meistens empfohlen), weil die Letzteren zur Zeit sowieso nichts bringen.

Nun könnte man ja hingehen und die 30% Cash im Falle eines Kursrutsches, der vielleicht irgendwann mal passiert, für ein günstiges Nachkaufen zu verwenden, um sich danach langsam wieder diesen 30% Anteil Cash aufzubauen, den man ja haben will.

Oder habe ich es immer noch nicht ganz kapiert, dann lasse ich mich gerne eines Besseren belehren.

Viele Grüße, Jens Martienssen

Lieber Jens Martienssen, herzlichen Dank für Ihr wohlwollendes Feedback und Ihren eigenen Beitrag mit dem Sie mithelfen, andere auf dem Weg vom LeO zum SeO zu unterstützen!

Zu Ihrer Fachfrage: Ihre kurz skizzierte Strategie ist ein „regelgebundenes Anlegen“ und klingt vernünftig. Sie schließen damit schlimme Fehler, die durch negative Anlagepsychologie entstehen, weitestgehend aus. Und sind – in klassischen Schulnoten ausgedrückt – mindestens bei der „Eins bis Zwei“ 😉

Aber ein bisschen Market Timing ist es auch bei Ihnen noch. Entweder benötigen Sie die 30% als Liquiditätsreserve bzw. als Risikoausgleich. Dann dürften Sie diese auch bei Kursrücksetzern nicht investieren. Oder Sie benötigen vielleicht nur 10% als Liquiditätsreserve und die anderen 20% sind Investitionsreserve. Dann können Sie natürlich diese verwenden, um bei (vermeintlich) günstigen Kursen verstärkt zu investieren. Nur ist das eben dann für diese 20% doch wieder der Versuch des Market Timing. Kann klappen, muss es aber nicht.

Und die Opportunitätskosten für diese 20% bewirken langfristig eine Minderrendite gegenüber dem erhofften Vorteil des günstigeren Nachkaufs. Ich kenne geschätzte Mitmenschen, die seit 15 Jahren darauf warten, ihre „Investitionsreserve“ zu niedrigen Kursen anzulegen. Jedoch waren die Kurse nie niedrig genug… 😉

Alles Gute weiterhin und viel Spielglück beim Market Timing – immerhin nur mit einem kleinen Teil Ihres Geldes (z.B. den 20%).

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Guten Tag Herr Walz,

ich teile Ihre Einstellungen zum investieren mit ETF´s und zur buy-and-hold-Strategie.

Ich investiere auch monatlich seit längerem unverändert in eine handvoll Sparpläne auf Welt Indizes und verkaufe nichts davon. Erst in rund 10 Jahren plane ich mit dem des-investieren zu beginnen.

Zusätzlich – wohlgemerkt zusätzlich – habe ich mittlerweile einen hohen 4-stelligen Betrag an der „Seitenlinie“ angesammelt (Dividenden etc.), um zu einem günstigen Zeitpunkt nachzukaufen. Das ist ja auch eine Form von markettiming, da diese Beträge zzt. nahezu unverzinst sind und ich auf einen günstigen Nachkaufzeitpunkt warte/spekuliere. Denn der nächst Crash wird in den nächsten Monaten oder Jahren sicherlich kommen und dann möchte ich günstig nachkaufen können.

Mache ich aus Ihrer Sicht etwas falsch indem das „Seitenliniengeld“ momentan keine Rendite erwirtschaftet? Sollte ich es lieber direkt jetzt in einen MSCI World oder ähnliches investieren?

Vielen Dank für Ihren geschätzten Blog

Über Ihre kurze Einschätzung würde ich mich freuen.

Herzliche Grüße

Stefan C. Streib

Lieber Stefan C. Streib, ach, ich fühle mich keineswegs berechtigt, Ihnen reinzureden. Aber Ihre Formulierung zeigt ganz klar und eindeutig, dass Sie Markt Timing betreiben wollen. Der verräterische Satz lautet: „Denn der nächst Crash wird in den nächsten Monaten oder Jahren sicherlich kommen und dann möchte ich günstig nachkaufen können.“ Also: Wenn der nächste Crash so sicherlich kommen wird, dann haben Sie natürlich gewonnen 😉

Wenn aber die Aktienkurse noch weiter steigen, weil die Welt in der Flut des billigen Zentralbankgeldes versinkt, wir eine fortgesetzte und ausgedehnte Inflation erhalten, welche die aktuelle Asset-Inflation noch bei weitem übersteigt… Dann werden Sie an der Seitenlinie bleiben und wohl nicht eingewechselt werden…

Da sieht man, wie schwierig es uns die eigene Psyche macht, nicht zu spekulieren….

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Sehr geehrter Herr Walz,

es ist sicherlich richtig, dass die Gefahr des Abwartens das dauerhafte Verharren an der Seitenlinie ist. Allerdings muss man meiner Meinung nach zwischen Market-Timing und Asset-Allocation unterscheiden.

Wenn Herr Streib bereits mit einem gewissen Anteil seines Vermögens am (globalen) Aktienmarkt investiert ist, profitiert er automatisch durch diesen Anteil von zukünftig steigenden Kursen – selbst wenn er nicht mit seinem ganzen investierbaren Kapital investiert ist. Tatsächlich würde sich seine Portfoliostruktur (d.h. der prozentuale Anteil) durch den Anstieg zu Gunsten des Aktienanteils verschieben. Andererseits würde sich der prozentuale Anteil der Cash-Reserve am Gesamtportfolio, die in absoluter Höhe aktuell mehr oder minder konstant bleibt (Nullzins-Umfeld), in gleichem Zuge verringern.

Jetzt stellt sich natürlich die Frage, ob es sich hier um Market-Timing handelt oder nicht doch eher um smarte Asset-Allocation. Für mich wäre das ein sehr interessantes Blog-Thema für Sie, hier einmal die genauen Unterschiede zu beleuchten. Ich halte Asset-Allocation (AA) für eines der (wirk-)mächtigsten Instrumente, das dem Anleger zur Verwaltung eines Gesamtportfolios zur Verfügung steht. Dabei fallen mir spontan folgende Vorteile ein:

– AA bezieht die Gesamtportfolio-Perspektive mit ein (eine vernünftige Vermögensverwaltung ist nur auf Gesamtebene möglich)

– AA agiert prognosefrei (festgelegt nach dem individuellen Risiko des Anwenders) aber regelbasiert nach fest definierten (individuellen) Regeln

– AA wirkt antizyklisch und risikoreduzierend (Reduktion von Risiko bei gut gelaufenen Asset-Klassen durch Rebalancen vor dem Hintergrund der langfristigen Rückkehr zum Mittelwert (Regression to the mean))

Es gibt sicherlich noch viele weitere Vorteile von AA und möglicherweise auch einige Nachteile, die Sie als Verhaltensökonom wesentlich besser beleuchten können als ich.

Insbesondere stellt sich mir die Frage, wie man eine effiziente AA aufstellen bzw. in der Praxis durchführen sollte. Zunächst einmal verbinde ich mit AA das Ausbalancieren der relativen Verhältnisse der einzelnen Anlageklassen eines Gesanmtportfolios über einen bestimmten periodischen Zeitraum (der individuell v.a. im Hinblick auf Kosten zu definieren wäre). Wenn ich Ihren Kommentar richtig interpretiere, dann plädieren Sie aber weniger für diese Vorgehensweise, als vielmehr für eine absolute Deckelung bestimmter Asset-Klassen zumindest im Falle von Bargeld. Dieser Umstand begegnet einem immer wieder und nennt sich dann meist Bargeldreserve oder Notgroschen und meint das Halten von 2-3 Nettomonatsgehältern für den kurzfristigen Konsum (z.B. die kaputte Waschmaschine). Dieser Rat zu einer Allokation einer Anlageklasse in absoluter Höhe steht aber natürlich in einem Spannungsfeld zu einer prozentualen AA, da bei letzterem die Bargeldreserve bei steigendem Volumen des Gesamtportfolios automatisch mitwachsen würde.

Gerne würde ich zu diesen Themen einmal ihren fachlichen Rat hören – am liebsten in einem pointierten Blogeintrag, wie wir es von Ihnen jede Woche gewohnt sind.

Haben Sie herzlichen Dank!

Lieber Heinz, danke für Ihre sehr fundierte Auseinandersetzung mit meinem gedanklichen Input.

Es ist eine Selbstverständlichkeit für mich, Ihre Anonymität zu wahren, auch wenn jeder Leser schon sofort bemerkt, dass Sie ein Vollprofi sind 😉

Und wir sind im Ergebnis sehr nah beieinander – da gibt es nicht viel hinzuzufügen. Der zentrale Punkt ist m. E. dass die Asset Allocation unabhängig von der ganz konkreten Situation und momentanen „zwischen Angst und Gier“-Erwägung sein sollte.

Ob die verbleienden Überlegungen einen eigenen Blogbeitrag rechtfertigen – muss ich in Ruhe überlegen. Liefern Sie mir gerne Argumente dazu – ausnahmsweise in einer persönlichen Mail (normalerweise sind mir ja Kommentare lieber, damit die anderen LeserInnen auch davon profitieren können).

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Guten Tag Herr Walz,

in finanziellen Fragen sind sie ,mein „Held“ geworden. ich wusste schon immer, dass ETF-Anlagen eine gute Wahl darstellen, wurde jedoch durch Ihre Bücher, Ihren Vortrag in Mainz bei der

AZ und unser anschließendes Telefonat sehr davon überzeugt, langfristig freies Geld in ETF anzulegen und einfach zu warten. Vielleicht mache ich dann irgendwann später daraus eine monatliche Rente. Bis dahin freue ich mich entspannt über die Auf- und manchmal auch Abwärtsbewegungen des ETF. Danke für Ihre klugen Ratschläge und der Schaffung von Transparenz zu den Marktmechanismen. Sie sind meine Standardlektüre.

Lieber Klaus Schmitt, was für eine tolle Anerkennung – vielen Dank! Das muss natürlich auch immer alles auf fruchtbaren Boden fallen…

Also das Kompliment gerne an Sie zurück 😉

Herzlich-beschwingte Grüße, Hartmut Wal – Sei kein LeO!

Dem habe ich nichts hinzuzufügen, deshalb auch von mir: vielen Dank Herr Prof. Dr. Walz für Ihre Arbeit! Ihre Bücher liegen bereits bei mir 🙂

Liebe/r NW, das freut mich! Viel Freude damit – auch bei der Umsetzung 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!