Dynamische Entnahmestrategien zur Wahrung des Lebensstandards im Alter

Richtig und nachhaltig entsparen, damit am Ende des Geldes nicht noch Leben übrig ist!

Ohne private Vorsorge wird sich der Lebensstandard im Alter für die meisten Deutschen nicht aufrechterhalten lassen. Diese Entwicklung kann man nicht mehr ignorieren.

Entsprechend hoch ist das Interesse an den verschiedenen Möglichkeiten des langfristigen privaten Vermögensaufbaus sowie den jeweiligen Chancen und Risiken.

Bis zum Erreichen des Rentenalters denken nur wenige darüber nach, wie sie ihr erspartes Vermögen einsetzen sollen. Gerade diesem Schritt kommt aber eine sehr hohe Bedeutung zu, da sich Fehler bei der Entnahmestrategie kaum mehr korrigieren lassen.

Methoden des Vermögenskonsums im Ruhestand

Die größte Herausforderung bei der Verwaltung von „Ruhestandsdepots“ ist die Festlegung und das Durchhalten einer kontrollierten Entnahmestrategie.

Die benötigten Auszahlungen auf der einen Seite müssen mit dem langfristigen Substanzerhalt des Portfolios auf der anderen Seite ins richtige Verhältnis gebracht werden.

Dabei ist der Balanceakt zwischen Einkommensstabilität und Portfolioerhalt umso herausfordernder, als Kursrückgänge an den Kapitalmärkten die Altersvorsorge negativ beeinflussen oder sogar gefährden können. Wir bei Vanguard haben deshalb gängige Entnahmestrategien daraufhin untersucht, inwiefern sie den genannten Anforderungen gerecht werden.

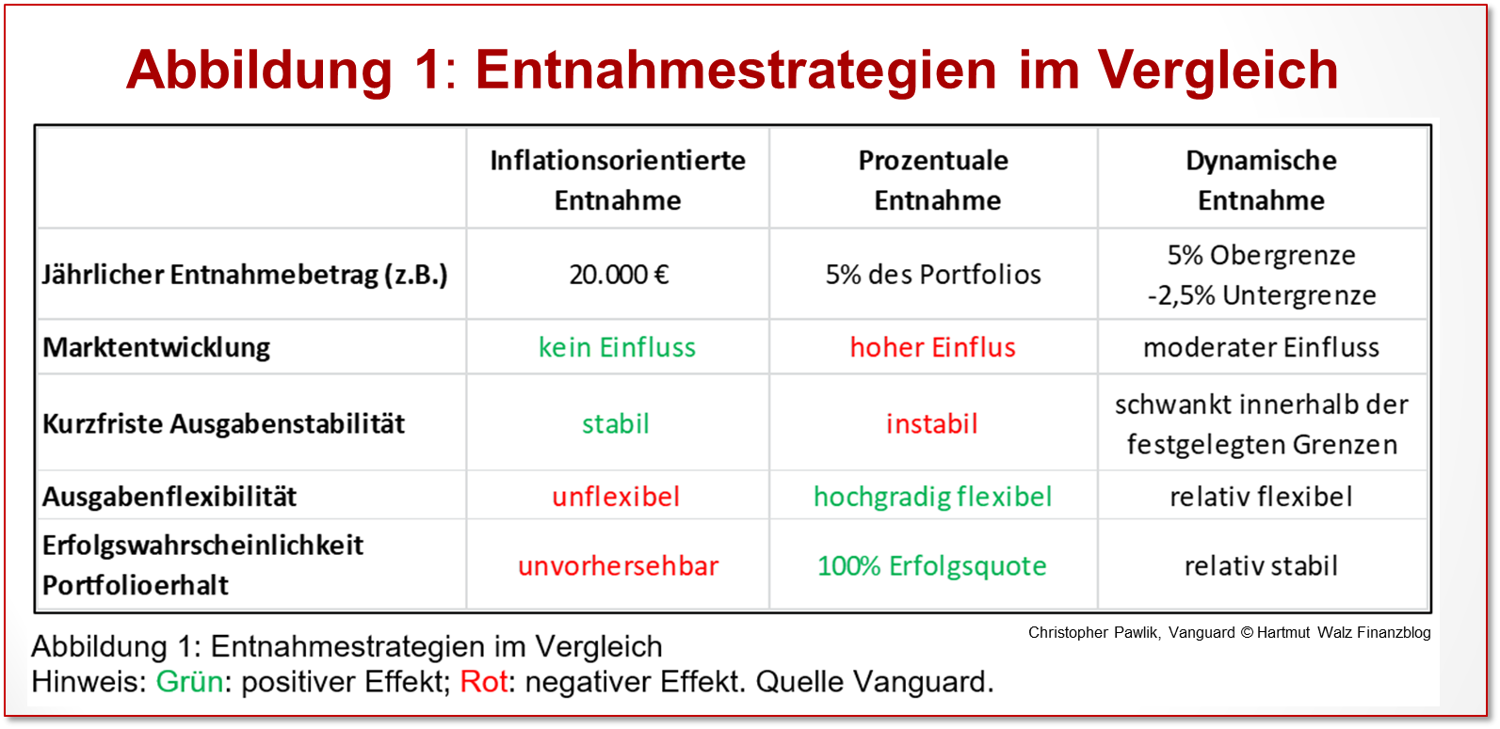

Unterschieden werden bei der regelmäßigen Vermögensentnahme aus dem Portfolio im Alter drei Vorgehensweisen:

1. | Die inflationsorientierte Entnahmestrategie

Bei dieser Strategie legt der Anleger einen Betrag in Euro fest, den er jährlich aus dem Portfolio zur Aufrechterhaltung des Lebensstandards abziehen möchte.

Dieser Betrag wird jedes Jahr an die Inflation angepasst. Beispielsweise würden bei einer jährlichen Entnahme von anfänglich 20.000 Euro und einer Inflation von zwei Prozent im folgenden Jahr 20.400 Euro entnommen werden.

Der Anleger hat ein stabilisiertes Budget zur Verfügung, jedoch besteht die Gefahr, dass sein Portfolio nach Kapitalmarkt-Rückschlägen frühzeitig aufgebraucht ist.

2. | Die prozentuale Entnahmestrategie

Wollen Anleger vor allem ihr Portfolio erhalten, können sie sich für eine prozentuale Entnahmestrategie entscheiden.

Dabei wird ein bestimmter Prozentsatz (z.B. fünf Prozent des Portfoliowerts) festgelegt, der jährlich entnommen werden soll. Auf diese Weise wird das Portfolio niemals vollständig erschöpft, die jährlichen Entnahmebeträge können dafür allerdings erheblich schwanken. Verliert das Portfolio von einem Jahr auf das andere beispielsweise durch einen Abschwung am Finanzmarkt zehn Prozent an Wert, geht im kommenden Jahr auch das verfügbare Budget um diesen Betrag zurück.

Bei volatilen Märkten müssen Anleger bei dieser Strategie im Alter womöglich größere Kaufkraftschwankungen hinnehmen.

3. | Die dynamische Entnahmestrategie

Denkbar ist auch eine Mischung aus beiden Strategien, bei der Anleger die Ausgaben in moderatem Umfang an die aktuelle Marktlage anpassen. Wie bei der inflationsorientierten Entnahmestrategie wird dazu ein fester Betrag bestimmt (z.B. 20.000 Euro) sowie eine Ober- und eine Untergrenze (z.B. fünf Prozent und minus 2,5 Prozent).

Steigt der Portfoliowert durch eine gute Kapitalmarktentwicklung überdurchschnittlich stark an, erhöht sich auch der Entnahmebetrag – allerdings auf maximal 105 Prozent des inflationsbereinigten Ausgangswertes. Der Anleger löst also tatsächlich einen Teil der Gewinne des Portfolios auf, behält jedoch einen anderen Teil als Schutz vor zukünftige Kursrückgänge zurück. Umgekehrt wird der Auszahlungsbetrag durch die Untergrenze angehoben, sollte dieser ansonsten die regelmäßige Auszahlung um mehr als 2,5 Prozent unterschreiten.

Die Folgen der einzelnen Strategien lassen sich Abbildung 1 entnehmen.

Welcher Betrag kann jährlich entnommen werden?

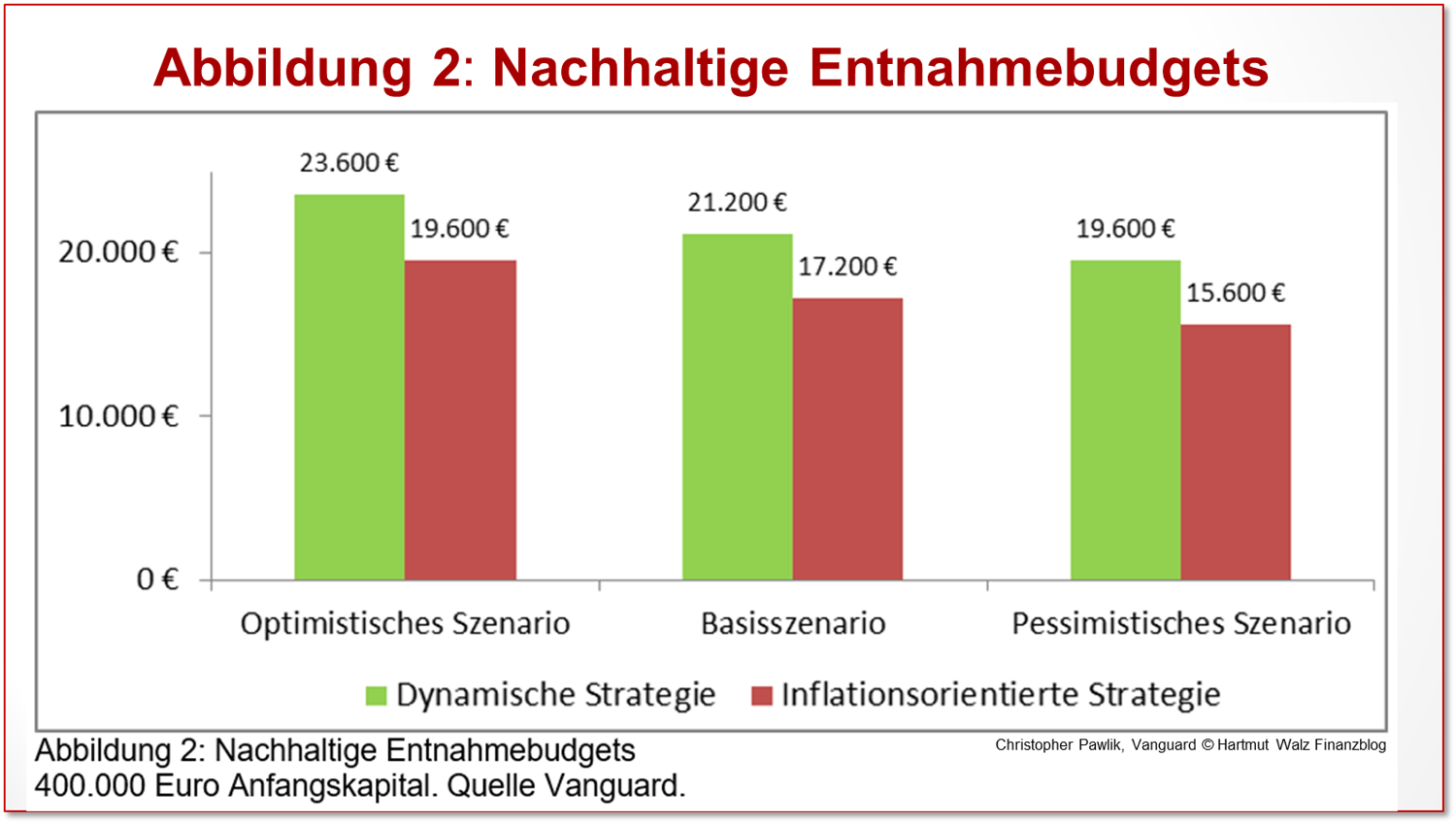

Welchen Betrag ein Anleger aus seinem Portfolio jährlich sicher entnehmen kann, ohne es frühzeitig zu erschöpfen, hängt vom Volumen des Portfolios und der erwarteten Rendite ab. Darüber hinaus spielt aber auch die Entnahmemethode eine wichtige Rolle.

Ein Vergleich zwischen der inflationsorientierten und der dynamischen Entnahmestrategie verdeutlicht unterschiedliche Aspekte und Fragestellungen.[1]

Beispielhaft wird ein Budget berechnet, das einem Anleger mit einer Wahrscheinlichkeit von 85 Prozent über die kommenden 30 Jahre für jährliche Entnahmen zur Verfügung steht. Als Grundlage der dazu durchgeführten 10.000 Simulationen dient das Vanguard Global Capital Markets Modell (VCMM), wobei mit einer anfänglichen Portfoliogröße von 400.000 Euro und einer zukünftigen langfristigen Portfoliorendite von 7,1 Prozent gerechnet wird.[2]

Es werden drei Szenarien betrachtet:

- Basisszenario: Alle 10.000 Simulationen werden berücksichtigt.

- Optimistisches Szenario: Nur die 5.000 Simulationen mit überdurchschnittlicher Rendite werden berücksichtigt.

- Pessimistisches Szenario: Nur die 5.000 Simulationen mit unterdurchschnittlicher Rendite werden berücksichtigt.

Die Abbildung 2 zeigt, dass das dynamische Modell in allen drei Fällen zu einem höheren durchschnittlichen nachhaltigen Jahresbudget führt.

Im Basisszenario liegt der entsprechende Entnahmebetrag bei 21.200 Euro, im optimistischen Szenario sind es sogar 23.600 Euro. Selbst im pessimistischen Fall liegt der nachhaltige Entnahmebetrag bei einem Portfolio von anfänglich 400.000 Euro noch bei durchschnittlich 19.600 Euro jährlich, während es bei der inflationsorientierten Entnahmestrategie „nur“ 15.600 Euro sind.

Reicht das Portfoliovermögen am Ende aus?

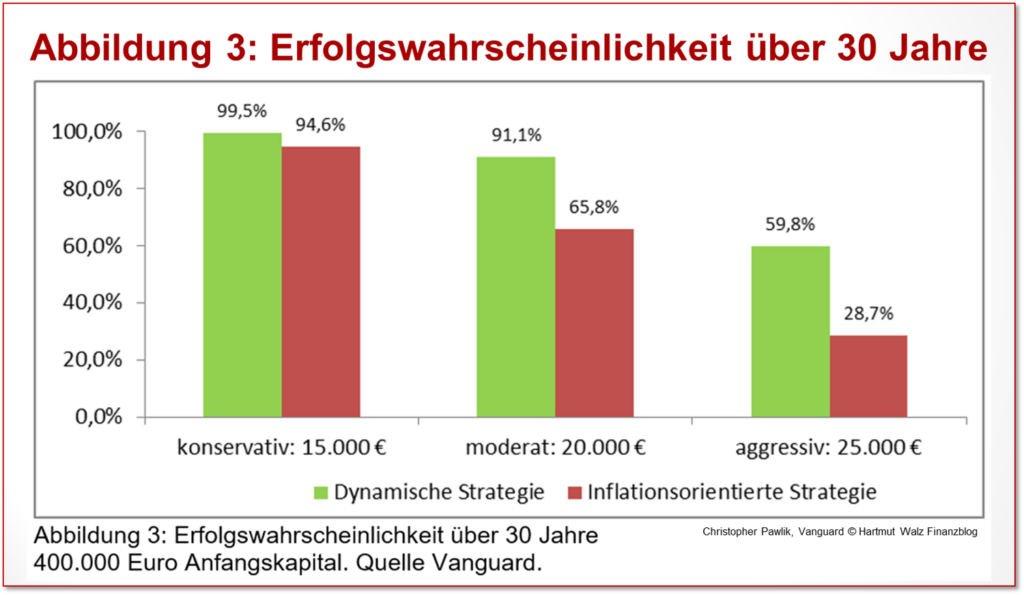

Um diese Frage zu beantworten, werden drei Entnahmebudgets definiert:[3]

- konservativ: 15.000 Euro

- moderat: 20.000 Euro

- aggressiv: 25.000 Euro

Unter Verwendung der Basisszenarios (alle 10.000 Simulations-Ergebnisse berücksichtigt) und wiederum 400.000 Euro Anfangskapital fällt die Wahrscheinlichkeit dafür, dass das Vermögen tatsächlich bis zum Ende der angepeilten 30 Jahre-Zeithorizonts ausreicht, beim dynamischen Verfahren in allen drei Fällen höher aus (siehe Abbildung 3).

Während der Unterschied beim konservativen Entnahmebudget noch relativ überschaubar ist, variieren die Wahrscheinlichkeiten bei höheren Entnahmebeträgen deutlich.

So ist das Portfolio bei einem aggressiven Entnahmebudget unter Verwendung der inflationsorientierten Strategie mit einer Wahrscheinlichkeit von 71,3 Prozent schon vor Ablauf der vorgegebenen 30 Jahre erschöpft.

Fazit: Höheres Konsumbudget bei mehr Portfoliosicherheit

Für die Ruhestandsplanung der Anleger kommt der Festlegung eines Entnahmebudgets sowie der Entnahmestrategie eine immense Bedeutung zu. Dabei haben alle von uns durchgeführten Simulationen gezeigt, dass die beschriebene dynamische Entnahmestrategie der inflationsorientierten Strategie vorzuziehen ist. Zudem hat sich die dynamische Entnahmestrategie in weiteren Berechnungen und Vergleichen als sehr resilient gegenüber Marktschwankungen gezeigt. Sie federt Markteinbrüche besser ab und das jährliche Entnahmebudget kann dennoch relativ stabil gehalten werden.

[1] Die prozentuale Entnahmestrategie wird an dieser Stelle nicht weiter betrachtet, da sie zu extremen Schwankungen bei den jährlichen Entnahmeraten führt, was nicht der Lebensrealität entspricht.

[2] Dieser Erwartungswert wurde im März 2020, also unmittelbar nach dem Corona-Crash, für ein Mischportfolio ermittelt, das zu 60% aus europäischen und globalen Aktien und zu 40% aus globalen Anleihen besteht.

[3] Bei der dynamischen Entnahmestrategie gilt der vorgegebene Wert natürlich nur für das erste Jahr. Durch die Ober- und Untergrenze kann er anschließend vom ursprünglichen Entnahmebetrag abweichen. Bei der inflationsorientierten Entnahmestrategie wird das jeweilige Zielbudget an die Inflation angepasst.

Erschienen am 19. Januar 2024.

Der Hartmut Walz Finanzblog ist unabhängig, kosten- und werbefrei. Ich erhalte für Links und Empfehlungen keinerlei Honorar, Kick-back, Beteiligung o. ä.

Hallo Herr Pawlik, vielen Dank für den interessanten Beitrag.

Ich bin nicht sicher ob ich die dynamische Vorgehensweise ganz verstanden habe, da die Beschreibung für mich etwas zu kurz ausgefallen ist.

Habe ich es richtig verstanden, dass bei einem Entnahmezielbetrag von 20.000€/a der tatsächliche Betrag bei guter Kapitalmarktentwicklung auf 105% gesteigert wird (= 20.000€*1,05 = 21.000€) und bei sinkenden Aktienkursen um 2,5% auf 97,5% gesenkt wird (=20.000€*0,975=19.500€).

Wenn das so korrekt ist, erstaunt es mich wirklich dass diese geringe Anpassung einen deutlich positiven Effekt auf den zeitlichen Erhalt des Portfolios hat.

Was empfehlen Sie in einer 105% Phase mit den 5% höheren Auszahlung zu machen. z.B. aufheben um die fehlenden 500€ in schlechten Phasen zu ergänzen?

Vielen Dank im Voraus für eine kurze Bestätigung bzw. Richtigstellung.

Viele Grüße

Hallo zusammen,

den Artikel finde ich interessant aber auch sehr akademisch.

Ich beschäftige mich gerade sehr mit Rente durch Dividende. Meiner Meinung nach sollte der Focus nicht auf Entnahme sondern auf Erhalt des Kapitals liegen. Auch wenn man nicht so viel Kapital hat und Rente bekommt. Da mein sein Enddatum nicht kennt ist das alles Spekulation. Man sollte sein Vermögen lieber vererben, dann wird der Zinseszinseffekt nur noch größer.

LG Thomas J.

@Thomas J.: „Man sollte sein Vermögen lieber vererben, dann wird der Zinseszinseffekt nur noch größer.“

Wenn man genügend Kapital hat um a) seine Rentenlücke zu decken mit b) ausreichender Sicherheit gegen Ausfallwahrscheinlichkeit und c) sein Kapital eigentlich nicht aufbrauchen, sondern vererben will, dann hat man im Leben finanziell viel richtig gemacht. Anders gesagt: Die wenigsten sind so vermögend, dass sie a) und c) umsetzen können. „Die with zero“ ist das andere Extrem aber manche haben keine andere Wahl, je nach Lebenslauf 🙂

Lg

Hallo Christoph Pawlik,

vielen Dank fuer ihren Beitrag.

Folgende Fragen:

– welche Datenbasis haben Sie verwendet?

– Reales Weltaktienportfolio und amerikanische Staatsanleihen in USD (real=inflationsbereinigt)?

– Wie schaetzen Sie die Uebertragbarkeit ihrer Simulationen vom besten Kapitalmarkt der Welt (Anleihen und Aktien in USD, amerikanische Inflation) in (die Weichwaehrung) EURO fuer In-EURO-Konsumenten ein?

– Welcher Daten-Zeitraum ist die Grundlage (Shiller-Datensatz seit 1926)?

– Monte-Carlo Simulation historischer Werte auf monatlicher Basis (einzelne Monatswerte „mit Zuruecklegen“) verwendet?

– oder zusammenhaengende Daten-Sequenzen (zB 36 oder 48 Monate am Stueck), um den Gummiband-Effekt mit einzubauen (starke, schnelle Erholungen kommen fast immer nach tiefen Einbruechen in historischen Daten)?

– koennen Sie bitte noch das genaue Verfahren fuer die verwendete dynamische Gelaender-Strategie (5% bis minus 2,5%) verlinken?

– ist ein 30jahres-Horizont ausreichend? Was ist mit Rente ab 63J oder gar Job-Verlust mit 58-60J? ist da nicht vierzig Jahre Entnahmedauer sinnvoller?

– wie hoch ist wohl die fuer 90% der Leser max. tolerierbare Erfolgswahrscheinlichkeit? Mir kommt alles unter 95% Erfolgswahrscheinlichkeit fuer uns aengstlichen Deutschen als kaum vertretbar vor? Vielleicht sollte man Berechnungen feiner aufgliedern und alles groesser 10% gleich von vorneherein abschneiden?

Vielen Dank im Voraus fuer Ihre Antworten und LG Joerg

Für alle tiefer interessierten LeserInnen:

Ergänzende Gedanken und Informationen lieferte Frugalisten Oli 2018 in seiner Blog-Reihe zu Entnahmestrategien:

***Weblink von Blogbetreiber entfernt, da hier nicht alle Links gecheckt werden können***

Leider gibt es keinen free-lunch. In Zeiten hoher Inflation wie zB in den 70er Jahren wird die dynamische Strategie unter die Räder geraten, denn die Budgets wachsen aufgrund des Deckels nicht entsprechend mit. Eine gute Entnahmestrategie liefert auch in solchen Phasen stabile Budgets. Wer mehr Budget als mit der klassischen Strategie erreichen möchte, der muss zusätzliche Risiken eingehen.

Wenn ich bei dem Blog „Finanzen? Erklärt!“ richtig mitgelesen habe sind Hohe Inflationsphasen kein so großes Problem. Der limitierende Faktor für sichere Entnahmen sind immer tiefe anhaltende Einschnitte wie z.B. die große Depression ab 1929. Da waren die 70er einfach trotz der Inflation zu harmlos um einer nur halbwegs konservativen Entnahme von 3,5% ernsthaft zu schaden.

Georg hat eine solche Strategie schon mal analysiert, Stichwort Inflationscap. Es ist doch ganz logisch, dass die Kaufkraft sinkt wenn die Anpassung der Entnahmen geringer ausfällt als die Inflationsrate. Bei 10% Inflation und maximaler Anpassung der Entnahmen um 2,5% sinkt das reale Budget um 7,5%. Das dann mehrere Jahre hintereinander (wie in den 70ern) und gute Nacht…

Wahrscheinlich werde ich am Jahresanfang nur 1,5% des Portfolios entnehmen. Dadurch kann das Depot weiter wachsen und es bleibt etwas zum vererben übrig.

Guten Tag,

eine interessante Ergänzung zur klassischen Entnahme. Aber, warum so konservativ mit der Obergrenze? „Gefährlich“ für die Entnahme sind frühe Einbrüche, nicht so sehr gute Phasen. Ich würde lieber kosnervativ (und die „konservativen“ Entnahmen sind mit 3,75% Entnahmerate schon ziemlich hoch) anfangen und mich bei gutem Verlauf langsam steigern.

Was ich aber schwierig sehe ist die Umsetzung. Eine klassische Entnahme kann automatisiert erfolgen, wenn die Broker ihr Spaplan Feature einfach umdrehen. Sogar mit (theoretischer, langfristiger) Inflationsanpassung. Ob ich so ein dynamisches Modell immer noch mit 85 Jahren umsetzen will? Die alternative, das über einen Vermögensverwalter machen zu lassen kostet vermutlich 0,5%-2% p.a. basierend auf AUM und „unterstützt“ damit die Pleitewahrscheinlichkeit in ungünstigen Verläufen..

Hinsichtlich Pleitewahrscheinlichkeit wäre auch noch interessant, wann diese denn Eintritt. Diese beispielhaften 71,3% aus dem Beitrag, finden die ausschließlich in den letzten zwei Jahren statt, oder fangen die ab dem 10. Jahr an und ziehen sich dann durch? Sowas kann einen massiven Einfluss auf die eigene Planung haben.

Guten Morgen,

lese ja sehr gerne die Artikel auf diesem Blog, aber dieser ist im Detail schwierig bis unzureichend. Das Thema Entsparen ist ja leider sehr komplex, dem wird die Darstellung nicht ganz gerecht. Es gibt dazu Myriaden an Informationen online, Schwerpunkt FI(RE)-Szene. Einige Probleme des Artikels:

– Es gibt diverse Daten zur sicheren Entnahmerate bei verschiedenen Portfolios, hier kann man die Asset Allocation nur aus der Fußnote lesen. 40 % Anleihen in diesem Beispiel sind zumindest diskussionsfähig. Die Zusammensetzung des Depots ist sehr relevant.

– Die historische/legendäre erforschte 4%-Regel („Trinity-Studie“) wird nicht erwähnt. 5 % Entnahme mit einer Portfolio in Abb. 1 mit einer Erfolgswahrscheinlichkeit von 100 % zu benennen ist nicht seriös (bzw. so falsch), schon gar ohne Dauer und Portfolio-Kontext

– Das Renditereihenfolge-Risiko, das extrem relevant ist, fehlt.

Empfehle zu den genannten Punkten zum Vergleich den Artikel „Entnahmestrategien: Von Ersparnissen & Aktien leben? von Markus Schmidt-Ott“.

Und ganz ehrlich: Könnte ein Interessenskonflikt/Bias als Vanguard-Vertreter vorliegen?

Viele Grüße

Sehr geehrter Leser,

gerne antworte ich auf Ihre Kommentare. Zur ersten Frage „Es gibt diverse Daten zur sicheren Entnahmerate bei verschiedenen Portfolios, hier kann man die Asset Allocation nur aus der Fußnote lesen. 40 % Anleihen in diesem Beispiel sind zumindest diskussionsfähig. Die Zusammensetzung des Depots ist sehr relevant.“:

Jeder Anleger hat verschiedene Anlageziele, sowie Risikopräferenzen und daher gibt es verschiedene Asset Allokationen sowie Entnahmegrößen die andere Ergebnisse mit sich bringen. In der kompletten Studie gehen wir auch darauf ein. Aufgrund des vorgegebenen Umfangs meines Gastbeitrags wurde hier das 60/40 Portfolio exemplarisch gewählt, da es ein etablierter Maßstab für eine ausgewogene Vermögensallokation darstellt.

Zu ihrer zweiten Frage „Die historische/legendäre erforschte 4%-Regel („Trinity-Studie“) wird nicht erwähnt. 5 % Entnahme mit einer Portfolio in Abb. 1 mit einer Erfolgswahrscheinlichkeit von 100 % zu benennen ist nicht seriös (bzw. so falsch), schon gar ohne Dauer und Portfolio-Kontext.“ folgende Antwort:

Wir geben die 100% Erfolgsquote für den Portfolioerhalt bei der prozentualen Entnahme an. Das Portfolio wird bei einer rein prozentualen Entnahme nicht „leer“. Natürlich hat dies aber Auswirkungen auf Ihre Entnahmegröße bzw. auf die Stabilität Ihre Ausgaben, denn umso kleiner das Portfolio wird, desto kleiner wird die Entnahme. Deshalb haben wir im weiteren Verlauf des Artikels diese Art von Entnahme auch nicht weiter beachtet, da die Entnahmeschwankungen zu stark sind.

Ich hoffe, ich konnte Ihre Anmerkungen somit beantworten.