5 aktuelle Geldfragen im krisenhaften Umfeld

kurz erklärt

Es gibt einige Fragen zu Geldanlage und Vorsorge, die mir in diesen unruhigen Zeiten zwischen Negativzinsen und wachsender Inflation immer wieder gestellt werden. Verständlich, da sie davon zeugen, dass Menschen angesichts schnell wechselnder Wirtschaftsdaten und extrem widersprüchlicher Handlungsempfehlungen interessiert oder beunruhigt sind. Und nach objektiven, neutralen Informationen dürsten.

Nachstehend habe ich 5 häufig gestellte Geldfragen aufgegriffen und gebe eine prägnante Antwort

- Wenn die EZB so viel Geld in den Markt pumpt, wie sie es tut, muss es doch zwangsläufig zu Inflation kommen, oder?

- Ich weiß, ich soll nicht auf die Crashpropheten hören, die ständig den Untergang der Welt und meines Geldes prophezeien. Aber ehrlich gesagt, habe ich doch Angst: Was passiert bei einem Crash?

- Also „eigentlich“ vertraue ich auf den Euro und darauf, dass wie bisher alles gut geht. Europa und der Euro stehen doch im Vergleich ganz gut da, oder?

- Ich habe eine Barreserve und einen größeren Betrag auf dem Tagesgeldkonto. Ich habe Bundesanleihen und zwei kapitalbildende Lebensversicherungen von unterschiedlichen Gesellschaften. Bin ich damit gut diversifiziert?

- Ich habe meinen Ausweg aus den Niedrigzinsen gefunden: hochverzinsliche Unternehmensanleihen: 2% Zinsen in der Nullzinswelt jedes Jahr, das ist doch besser als eine mit minus 0,4 % negativ verzinste Bundesanleihe oder?

Gern gebe ich dazu kurz Antwort:

1. Frage

Wenn die EZB so viel Geld in den Markt pumpt, wie sie es tut, muss es doch zwangsläufig zu Inflation kommen, oder?

Die Geldflut der EZB kann Inflation auslösen, sie muss es jedoch nicht zwangsläufig.

Zunächst ist hier zwischen Inflation der Verbraucherpreise (das meinen die meisten) und einer sogenannten Vermögenspreisinflation zu unterscheiden.

Eine Vermögenspreisinflation (asset inflation) haben wir schon seit Jahren. Nämlich steigende Aktienkurse, Immobilienpreise und auch Preise sonstiger Sachvermögensgegenstände.

Der Zusammenhang zwischen Geldmengenausweitung und Verbrauchspreisinflation ist hingegen nicht so klar und vor allem Stand heute noch nicht konkret nachweisbar. Denn solange das zusätzliche Geld nicht nachfragewirksam wird, sondern zinslos auf Einlagekonten liegt, tritt keine Verbrauchspreisinflation auf.

Derzeit wird also noch darüber gestritten, ob die jüngsten Preissteigerungen nicht vor allem durch güterwirtschaftliche Ursachen (Schlagwort Lieferketten, Engpasssituationen bei Rohstoffen und Konsumgütern sowie den Basiseffekt der Mehrwertsteuersenkung im Corona-Jahr usw.) ausgelöst werden.

Wir bleiben hellwach. Aber voreilige Warnungen vor einer bevorstehenden Hyperinflation halte ich für überzogen und verantwortungslos.

2. Frage

Ich weiß, ich soll nicht auf die Crashpropheten hören, die ständig den Untergang der Welt und meines Geldes prophezeien. Aber ehrlich gesagt, habe ich doch Angst: Was passiert bei einem Crash?

Zu dieser Frage habe ich in meinem aktuellen Buch geschrieben, dass Sie im ersten Schritt klären sollten, was Sie unter einem Crash verstehen. Und welche konkreten Ängste Sie damit verbinden. Kaum ein Crashprophet definiert nämlich, was er unter einem Crash versteht. So bleibt der Begriff herrlich nebulös und bietet maximal viel Raum für diffuse Ängste.

Ich unterscheide eine Mehrzahl unterschiedlich schlimmer Formen eines Crashs. Und ein zeitweiliger starker Rückgang der Aktienkurse ist für mich dabei das harmloseste Szenario. Bedeutet dies ja nur, dass der Wert des Geldes (Bargeld, Bankeinlagen usw.) vorübergehend im Verhältnis zu Aktien steigt.

Ernster wird ein Crash, wenn neben Aktien auch andere Vermögensklassen stärker und vor allem längerfristig betroffen werden. Und dieses Phänomen nicht nur eine Volkswirtschaft, sondern mehrere bzw. die gesamte Weltwirtschaft betrifft.

Noch ernster wird ein Crash, wenn es dabei zu starken Auswirkungen auf die Realwirtschaft kommt. Ich unterscheide insgesamt sieben Abstufungen eines möglichen Finanz- oder Wirtschaftscrashs.

Vielleicht eine beruhigende Nachricht: Die Formen, die mit höherer Wahrscheinlichkeit eintreten, sind nicht so schwer – und die schweren Formen eines Crashs sind nicht so häufig bzw. wahrscheinlich.

3. Frage

Also „eigentlich“ vertraue ich auf den Euro und darauf, dass wie bisher alles gut geht. Europa und der Euro stehen doch im Vergleich ganz gut da, oder?

In der Tat steht der Euro im Vergleich ganz ordentlich da. In einigen Phasen der jüngsten Krise hat der Euro sogar gegenüber anderen Währungen an Wert gewonnen.

Jedoch ist das eben immer nur ein Vergleich zwischen frei manipulierbaren Papiergeldwährungen, die keinen inneren Wert besitzen. Ein Kollege hat diesen – vielleicht wenig aussagekräftigen – Vergleich einmal mit dem Zitat „Wer ist der größere Schwächling?“ belegt.

Vergleicht man die Wertentwicklung der großen Weltwährungen über die letzten fünf oder zehn Jahre mit Gold als „Urgeld“ oder schaut auf die im gleichen Zeitraum eingetretene Vermögenspreisinflation, ist Stolz nicht gerade angebracht. Jedoch auch keine Zukunftsangst oder Panikstimmung. Zumal viele Bürger ja schon lange ihre Reserven über verschiedene Anlageklassen gestreut haben.

Natürlich freue ich mich überhaupt nicht über die jüngsten Inflationsraten von über vier oder sogar fünf Prozent. Und beklage die daraus folgenden Umverteilungswirkungen und den Schaden für Menschen mit hohem Geldvermögensanteil. Die Wertaufbewahrungs- bzw. Hortungsfunktion von Geld ist somit nicht gegeben.

Jedoch war sie das auch schon früher häufig nicht . Selbst zu D-Mark-Zeiten gab es Phasen mit Inflationsraten von über sechs Prozent. Und die Tatsache, dass Geld keine vorteilhafte Wertaufbewahrung ermöglicht, ändert nichts daran, dass es trotzdem als Tauschmittel und Recheneinheit wertvolle Dienste leistet.

Erst im Falle einer Hyperinflation einer Währung würden die Menschen diese meiden und sich Ersatzwährungen suchen. Doch davon sind wir weit entfernt.

Kurzum: selbst wenn uns einige Jahre mit Inflationsraten von beispielsweise rund um 10% bevorständen, bedeutet das keinen Zusammenbruch der Eurowährung. Die aktuellen Inflationsraten sind also überhaupt kein Grund, in marktschreierischer Art vor einem Zusammenbruch der Eurozone zu warnen.

4. Frage

Ich habe eine Barreserve und einen größeren Betrag auf dem Tagesgeldkonto. Ich habe Bundesanleihen und zwei kapitalbildende Lebensversicherungen von unterschiedlichen Gesellschaften. Bin ich damit gut diversifiziert?

Schon auf den ersten oberflächlichen Blick entsteht der Eindruck, dass Sie relativ zu viel Geldvermögen und im Verhältnis dazu ein zu geringes Sachvermögen besitzen könnten. Wenn Ihre Aufzählung vollständig ist, fürchte ich also, dass Sie unzureichend diversifiziert sind.

Vielleicht haben Sie ja aber auch nur vergessen, zu erwähnen, dass Sie in einem Eigenheim mit noch bestehendem Restdarlehen leben. Das würde die Relationen auf einen Schlag korrigieren (Stichwort Sachvermögen). Aber Sie können Ihre Verhältnisse selbst gut beurteilen, wenn Sie sich an folgenden Überlegungen orientieren.

Diversifikation findet auf mehreren Stufen statt. Und die Treppe wird eben von oben nach unten gekehrt.

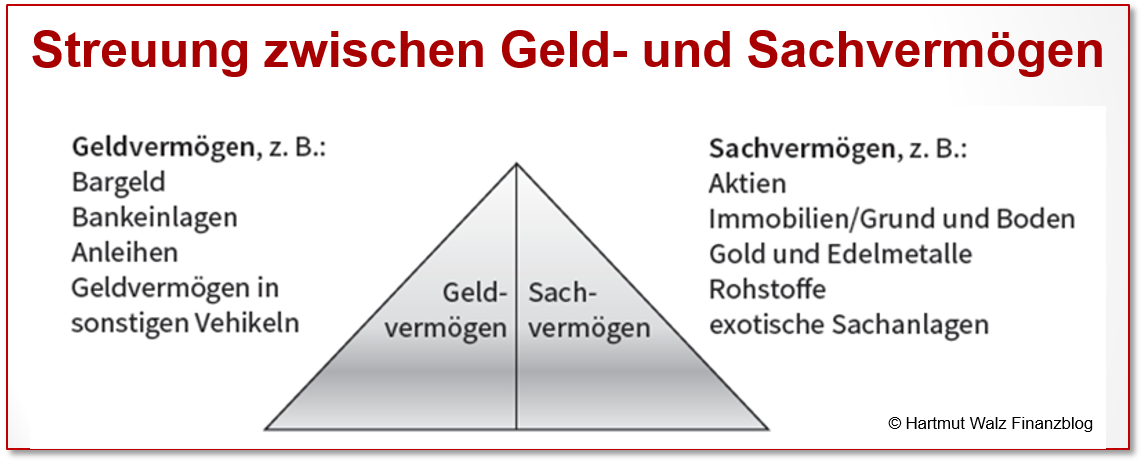

- Oberste Stufe der Diversifikation ist die Streuung zwischen Geld- und Sachvermögen

- Zweite Stufe ist die Streuung zwischen den wichtigen Anlageklassen des Sachvermögens einerseits und innerhalb des Geldvermögens andererseits

- Dritte Stufe ist die Streuung zwischen Einzelanlagen innerhalb einer Anlageklasse (also z. B. innerhalb von Aktien oder Anleihen).

Die nachstehende Abbildung zeigt die oberste Ebene – zu den weiteren Ebenen lesen Sie bitte in meinem Buch „Einfach genial entscheiden im Falle einer Finanzkrise: Konstruktive Crashgedanken.

Noch ein paar Gedanken: Risikostreuung ist eine enorm wertvolle Vorsorgestrategie, mit der Sie sich gegen finanzielle Risiken schützen können.

Wertvoll vor allem deshalb, weil Risikostreuung Sie nicht nur vor bekannten, sondern auch vor völlig überraschenden und unvorhergesehenen Gefahren schützt. Zum unbekannten Unbekannten siehe Kapitel 36 in meinem Buch „Einfach genial entscheiden – Die 55 wichtigsten Erkenntnisse für Ihren Erfolg“.

Daher ist Diversifikation eine wertvolle Methode, um sich gegen Risiken – auch Crashgefahren – zu schützen.

Übrigens: Die Streuung innerhalb des Produktes „Kapitalbildende Lebensversicherung“ durch zwei verschiedene Anbieter überzeugt mich überhaupt nicht. In beiden Fällen haben Sie inflationsgefährdetes Geldvermögen, in beiden Fällen geringe Rendite und hohe Kosten und in beiden Fällen das Risiko der Insolvenz des Versicherers.

5. Frage

Ich habe meinen Ausweg aus den Niedrigzinsen gefunden: hochverzinsliche Unternehmensanleihen: 2% Zinsen in der Nullzinswelt jedes Jahr, das ist doch besser als eine mit minus 0,4 % negativ verzinste Bundesanleihe oder?

Die hinter dieser Frage stehende Überlegung ist ebenso plausibel und verständlich – als leider auch falsch. Eine ganz typische Falle, in die derzeit viele Anleger geführt werden.

Denn: Risikoprämien sind kein Zins und auch die werblich als „Hochzinsanleihen“ dargestellten Unternehmensanleihen haben eine negative Rendite, die lediglich durch eine Risikoprämie verdeckt wird.

Es ist gut nachvollziehbar, dass Anleger in der Nullzinswelt nach Auswegen bzw. Ausnahmen suchen und sich über jedes Angebot mit „sicherer positiver Rendite“ freuen.

Aber sie haben die Rechnung ohne den Wirt – mit anderen Worten – ohne das Risiko gemacht.

Denn: Je schlechter die Bonität eines Schuldners – je höher also die Gefahr seines Zahlungsausfalls – desto höher die „Versicherungsgebühr“ (Bonitätsprämie genannt) dafür, dass Anleger ihm trotzdem Geld leihen.

Risikoprämien sind eben keine Zinsen, sondern eine Art von Versicherungsprämie dafür, dass Sie das Ausfallrisiko des Schuldners tragen.

Aktuell habe ich zwei Argumente, um Ihnen in klaren Worten davon abzuraten, solche Risikoprämien zu kassieren, nur weil Sie damit zunächst aus einem Minuszins einen scheinbaren Pluszins machen und die Lücke zur Inflationsrate reduzieren.

Erstens sind die aktuell vom Markt gewährten Risikoprämien im Verhältnis zu den Risiken zu gering. Wahrscheinlich einfach deshalb weil viele Anleger auf der verzweifelten Suche nach positiven Gesamtergebnissen bei Anleihen sind und daher höhere Risiken gegen homöopathische Prämien akzeptieren. Als ich vor kurzem von einer Hochzinsanleihe mit 2% Rendite las, wusste ich nicht, ob ich lachen oder weinen sollte…

Zweitens steigen die Ausfallrisiken in der aktuellen makroökonomischen Situation weiter an. Muss ich weiterreden…?

Das waren 5 typische Geldfragen, die mir so oder so ähnlich derzeit ständig gestellt werden.

Konnten Sie aus meinen Antworten Nutzen ziehen?

Viele weiterführende Überlegungen, die Ihnen unnötige Sorgen, Kosten und Risiken ersparen, finden Sie in meinem Buch „Einfach genial entscheiden im Falle einer Finanzkrise: Konstruktive Crashgedanken“. Es ist leider nur allzu aktuell.

Dieses Buch gibt Ihnen zum einen eine Anleitung zur Selbsteinschätzung des persönlichen Handlungsbedarfs: Was sorgt mich eigentlich? Wo stehe ich? Was ist für mich und meine Familie zu tun, um robust aufgestellt zu sein?

Zum anderen befähigt es Sie zu eigenen vernünftigen Finanzentscheidungen. Konstruktive Crashgedanken – einmal gedacht, angepackt und umgesetzt – lassen Sie danach ruhiger schlafen und sich den eigentlichen Freuden und Herausforderungen Ihres Lebens widmen.

Und wie formuliert das Portal für Sachbuchzusammenfassungen getabstract so schön 😉

„Der etwas großmäulige Buchtitel passt nicht gut zu den vielen sinnvollen Empfehlungen und zu dem Aufruf zu Gelassenheit und Bescheidenheit. Eine Lektüreempfehlung für alle Privatanleger.“

Käuflich

Dieses Buch können Sie kaufen. Für sich. Für andere.

Nicht nur als wertvolles Weihnachtsgeschenk 😉

Hier die konstruktiven Crashgedanken kaufen!

Und außerdem bitte gesund bleiben.

Herzliche Grüße

Hartmut Walz

Sei kein LeO!

Erschienen am 10. Dezember 2021.

Der Hartmut Walz Finanzblog ist unabhängig, kosten- und werbefrei. Ich erhalte für Links und Empfehlungen keinerlei Honorar, Kick-back, Beteiligung o. ä.

Sehr geehrter Herr Dr. Walz,

auch von meiner Seite aus (erneut) herzlichen Dank für Ihre neutralen Informationen! Ein echter Wert der hier in den Blogbeiträgen geschaffen wird – ohne einen hohen Preis dafür zahlen zu müssen.

Zu Frage Nr. 4 eine kleine Rückfrage:

Die dort gezeigte Abbildung findet sich auch im Buch „Einfach genial entscheiden im Falle einer Finanzkrise“ auf Seite 171…natürlich habe ich mir das Buch gekauft! 😉

Auf der Seite des Sachvermögens ist als letzte Aufzählung „exotische Sachanlagen“ genannt. Darf man davon ausgehen, dass diese aber nicht den größten Teil ausmachen dürfen / sollten in einem Privatanleger-Portfolio?

Da das Bild mit der Pyramide je weiter man nach unten geht immer breiter wird legt dies aus meiner Sicht nahe, dass damit auch gemeint sein könnte, dass exotische Sachanlagen auch am meisten vorhanden sein sollen im Portfolio. So auch auf Seite 172 des Buches. Dort ist mit S5 ein großer Anteil exotische Sachanlagen abgebildet, die Aktien in S1 haben vergleichbar wenig Raum. Ist das wirklich so gemeint?

Bisher dachte ich, dass dies genau umgekehrt ist, also mehr Aktien als exotische Sachanlagen im Portfolio.

Zum Schluss eine kleine Anmerkung in Frageform: Wäre es möglich, die einzelnen Blogbeiträge zu „systematisieren“ und unter verschiedenen Schlagworten zu gruppieren in einem kleinen „Menü“? So z. B. Schlagwort „Inflation“ für Blogbeiträge, die sich überwiegend mit Inflationsthemen beschäftigen. Ein Blogbeitrag könnte ja auch mehrere Schlagworte umfassen falls ein eindeutiger Schwerpunkt nicht ausmachbar ist.

Herzlichen Dank

Peter Lutschiger

Danke, lieber Herr Lutschiger, für Ihre Anfrage.

Dass man die von Ihnen genannte Abbildung so missverstehen könnte, habe ich nicht gedacht, werde Ihren Hinweis gerne zum Anlass nehmen, in der nächsten Auflage einen klärenden Satz hinzuzufügen.

Sie haben das schon richtig verstanden: Bei exotischen Anlagen rate ich zu großer Vorsicht und Zurückhaltung, da es sich – z. B. im Vergleich zu Aktien – um stark heterogene Anlageklassen mit sehr kleinen Volumina und geringer Liquidität handelt. Aus der geringen Liquidität folgen dann hohe Spannen zwischen An- und Verkaufskursen. Also wirklich nur für Menschen mit entsprechenden Spezialkenntnisse geeignet.

Danke auch für Ihren Verbesserungsvorschlag hinsichtlich der Clusterung der Blogbeiträge. Die Überlegung hatten wir auch schon und werden sie mal schnellstmöglich umsetzen… 😊

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Guten Tag Herr Walz,

normalerweise bin ich ein stiller Mitleser ihres Finanzblogs aber ich wollte Ihnen meine Dankbarkeit über die Neutralität und den Mehrwert über die Blog-Artikel schreiben.

Ihre Artikel hätten viel mehr Aufmerksamkeit im Internet bekommen müssen, ich hoffe das ändert sich in Zukunft.!

Auf alle Fälle, Chapeau und abermals vielen Dank für die neutralen Informationen, da kann sich die DVAG und andere Finanzstrukkis eine Scheibe von schneiden…

Frohe Festtage, ein schönes neues Jahr und bleiben Sie gesund!

Lieber Blogleser, herzlichen Dank für diesen anerkennenden Kommentar!

Auch Ihnen von Herzen alles Gute!

Herzliche Grüße, Hartmut Walz – Sei kein LeO!