Arbeitsfreies bzw. passives Einkommen: Renten, Erträge & Co.

Serie zum Fokus-Thema „Rente selbstgemacht“

Teil 3

Renten selbst berechnen – mein EXCEL-Geschenk für Sie

Was Sie in Teil 3 erwartet:

- Das kostenfreie EXCEL-Tool für Sie: Hilfe zur Selbsthilfe.

- 4 typische Anwendungsfälle, die sehr häufig von Ratsuchenden angesprochen werden.

Was Sie in Teil 1 erfahren haben:

- Start der Tool-Box-Serie „Rente selbstgemacht“.

- Zusammenhang zwischen Renten und passivem bzw. arbeitsfreiem Einkommen.

- Renten müssen keineswegs vom Staat oder Versicherungsgesellschaften kommen.

- Die wichtige Unterscheidung zwischen Ansparphase und Rentenphase.

- Wie Sie Rentenfaktoren identifizieren, interpretieren und clever umrechnen.

- Die Tücke mit den Rentenfaktoren deutscher Lebensversicherer.

- Auslobung eines wertvollen Buches, wenn Sie einen möglichst wertlosen (niedrigen) Rentenfaktor nachweisen! Für diesen kleinen Wettbewerb berücksichtige ich Einsendungen noch bis zum 07. September 2021.

Was Sie in Teil 2 erfahren haben:

- Erkenntnis, dass bei passivem Einkommen ein Wertspeicher die Grundlage der Rente ist.

- Was dynamisierte Renten sind.

- Unterscheidung von vor- und nachschüssigen Renten sowie unendlichen und endlichen Renten.

- Wie Sie die Verrentung eines heute verfügbaren Kapitalbetrages berechnen.

- Wie sie den heutigen Wert = Barwert einer Rente ermitteln.

In den beiden vorangegangenen Blogbeiträgen zum Fokus-Thema „Rente selbstgemacht“ haben Sie bereits die wichtigsten Grundlagen, Begrifflichkeiten und auch einfache Beispiele kennen gelernt.

Renten bedeuten regelmäßige Zahlungen, die häufig aus einem Wertspeicher heraus geleistet werden. Dieser Kapitalstock kann dafür unangetastet bleiben (unendliche Renten = Renten ohne Kapitalverzehr) oder verbraucht werden (endliche Renten = Renten mit Kapitalverzehr).

Unendliche Renten – ein Kinderspiel

Unendliche Renten zu berechnen und interpretieren stellt nun keine Herausforderung mehr für Sie dar. Das waren die beiden Fälle A und B im Teil 2. Sie erinnern sich an die beiden einfachen Formeln dazu.

Für die beiden Fälle A und B wird keine EXCEL-Programmierung benötigt.

Endliche Renten – mit EXCEL-Tool auch ganz leicht ermittelbar

Nun also zu den etwas anspruchsvolleren endlichen Renten. Hier entnehmen Sie für die regelmäßigen Zahlungen ja immer auch Substanz – irgendwann ist der Wertspeicher also aufgebraucht. Also endlich.

Wir haben dabei zwei Fragestellungen unterschieden:

- Erstens: Welche Zahlungen können Sie aus einem Ihnen heute gegebenen Kapitalbetrag erwarten (Verrentung)?

- Zweitens: Welchen Barwert (also heutigen Soll- bzw. Gegenwartswert) müsste ein Kapitalbetrag heute haben, damit Sie bestimmte Zahlungen über eine bestimmte Laufzeit erwarten dürfen?

Das waren die beiden Fälle C und D im Teil 2, mit den Annuitäten- und Rentenbarwertfaktoren.

Mein kostenfreies EXCEL-Tool für Sie

Hier kommt Ihnen nun ein EXCEL-Tool zur Hilfe. Sie erhalten damit die Möglichkeit, in Sekundenschnelle Ihre konkreten Daten eingeben und mögliche Szenarien berechnen und simulieren zu können.

Zum (kostenlosen) Download des EXCEL-Tool Rentenrechner geht es hier: (zum Herunterladen bitte anklicken)

(zum Herunterladen bitte anklicken)

An dieser Stelle einmal mehr einen herzlichen Dank an meinen klugen Freund Stefan – ich nenne ihn respektvoll Stefan EXCELKÖNIG –, der die Download-Datei so klasse programmiert und so schön und anwenderfreundlich gestaltet hat. Achsoja: Die Haftung ist natürlich trotzdem ausgeschlossen.

4 Anwendungsfälle zum Ausprobieren

Und nun die vier Anwendungsfälle, mit denen Sie das EXCEL-Tool gleich ausprobieren können. Trauen Sie sich! Ran! Es macht viel Spaß, versprochen.

Und wenn Sie an Ihr eigenes passives Zusatzeinkommen denken, dann wird der Spaß noch größer!

Auf geht’s!

Fall 1

Ein harmonisches Ehepaar (Frieda 63, Friedrich 65, beide enthusiastische E-Biker) stehen kurz vorm Ruhestand. Die zu den Bedürfnissen der beiden passende Eigentumswohnung ist schuldenfrei. Die zu erwartenden Alterseinkünfte aus gesetzlicher und betrieblicher Rente reichen zum „normalen“ Leben gut aus. Frieda und Friedrich haben 200.000 Euro angespart. Über ihre fernere Lebenserwartung möchten die beiden gar nicht nachdenken oder spekulieren.

Aber das Ehepaar ist sich einig, dass es als „junge Alte“ unbedingt noch seinem Hobby, dem E-Biken frönen möchte. Und dazu viele Radwanderurlaube mit Übernachtungen in ausgesuchten Romantik-Hotels unternehmen will. Und dafür möchten die beiden sich in den nächsten 12 Jahren monatlich ca. 1.500 Euro Extra-Taschengeld gönnen – also ca. 18.000 Euro pro Jahr.

Die Frage ist, ob das mit der Ersparnis machbar ist, wenn Frieda und Friedrich diese 200.000 Euro zu durchschnittlich 2%, 4% oder 6% p.a. – nämlich in unterschiedlichem Mischverhältnis zwischen zinslosem Festgeld und renditebringenden Aktien-ETFs – angelegen?

Schauen wir mal.

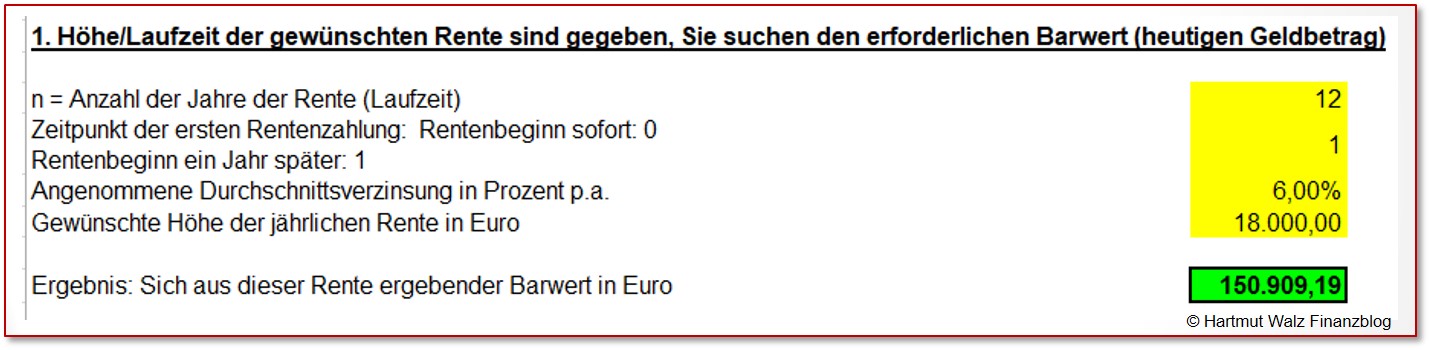

Also klicken Sie bitte in das EXCEL-Tool Rentenrechner und wählen Sie in der EXCEL-Tabelle gleich die 1. Arbeitshilfe: Denn die gewünschte Rente (regelmäßige Zahlungen) ist gegeben. Und Sie suchen den erforderlichen Barwert (heutigen Geldbetrag). Frieda und Friedrich wollen zwölf Jahre lang jeweils 18.000 Euro erhalten.

Die konkreten Zahleneingaben in den gelben Feldern sind wahrscheinlich selbsterklärend. Ansonsten schauen Sie bitte in den Erklär-Kasten rechts von den gelben Feldern.

Da die Rente für Frieda und Friedrich erst ab nächstem Jahr beginnen soll, wird in die Zelle D9 der Wert „1“ eingetragen. Sie erhalten bei 6% p.a. angenommener Durchschnittsverzinsung den erforderlichen heutigen Einmalbetrag (der Fachmann nennt ihn „Barwert“) von 150.909 Euro.

Selbst bei nur 2% p.a. wären lediglich 190.356 Euro heutiger Anlagebetrag nötig, um zwölf Zahlungen zu je 18.000 Euro zu ermöglichen.

Frieda und Friedrich ist also ganz klar zu raten, ihren gemeinsamen Traum von vielen langen E-Bike-Touren mit tollen Übernachtungen in den schönsten Romantikhotels in den nächsten Jahren anzugehen. Und sich nicht aus falscher Vorsicht auszubremsen…

Für Interessierte:

Selbst bei einer nur 1%-igen Anlage benötigten Frieda und Friedrich lediglich 202.591 Euro Barwert. Kurzum: Christine Lagarde und die EZB werden dieses Paar auch nicht stoppen, sofern es ein paar renditebringende Aktien-ETFs beimischt.

Erst bei völlig unverzinslicher Anlage (also 0 %) liegt der Barwert für das gewünschte passive Einkommen mit 216.000 Euro deutlich über der angesparten Reserve von 200.000 Euro.

Fall 2

Eine erfolgreiche Graphikerin, die ihr ganzes Leben lang selbständig und unabhängig war, möchte dies auch nach dem Eintritt in den frühen Ruhestand (mit 60 ist Schluss!) bleiben. Aus drei vermieteten und zwischenzeitlich brav schuldenfrei getilgten Eigentumswohnungen (der Vater war Architekt, daher die Affinität zu Betongold) stammt schon eine monatliche Grundversorgung, die hoffentlich auch mit der Inflationsrate einigermaßen ansteigt.

Aber zum bequemen Leben für den langen Ruhestand (persönlicher Planungshorizont 35 Jahre) erhofft sich die Graphikerin schon noch eine ordentliche Zusatzrente von monatlich rund 1.000 Euro, also 12.000 Euro jährlich, die aus ihrem angesparten Kapitalstock von 160.000 Euro kommen soll.

Schauen wir mal.

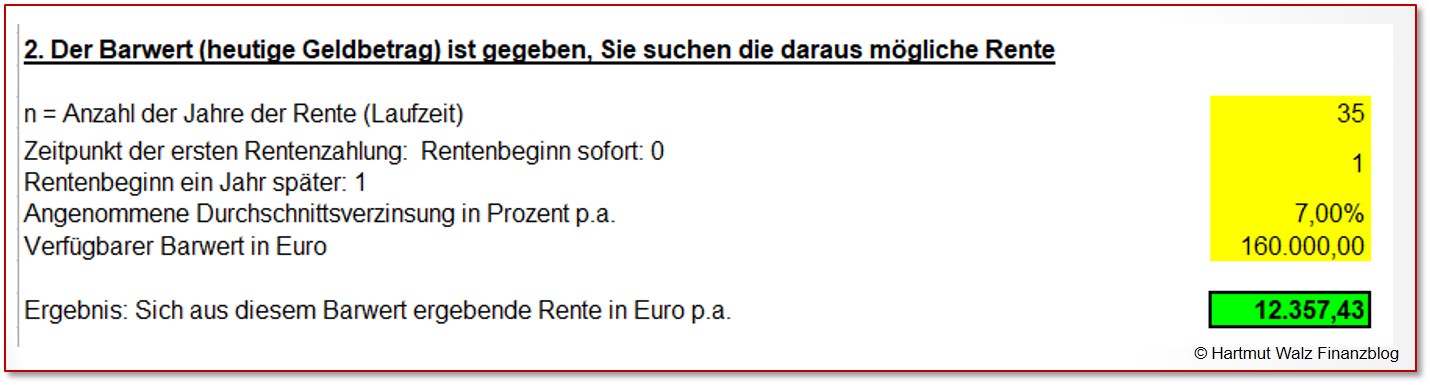

Also klicken Sie bitte in das EXCEL-Tool Rentenrechner und wählen Sie in der EXCEL-Tabelle die 2. Arbeitshilfe: Denn der Barwert ist gegeben, Sie suchen die daraus mögliche Rente.

Der Blick in das EXCEL-Tool zeigt rasch, dass für die Graphikerin schon eine sehr „sportliche“ Rendite von knapp 7% p.a. (nach Kosten und Steuern!) vorliegen müsste, um die gewünschte Entnahme von 12.000 Euro jährlich möglich zu machen.

Und während in der Ansparphase Kursrückschläge zu einem vorteilhaften Cost-Averaging-Effekt führen, wirkt dieser in der Entnahmephase exakt gegenteilig. So dass ein Teil des Geldes frei von Kursrisiken angelegt werden sollte. Wodurch die Durchschnittsverzinsung und damit die Rentenhöhe jedoch insgesamt sinkt.

Selbst eine Entnahme von monatlich 600 Euro, also 7.200 Euro jährlich würde bereits eine Durchschnittsverzinsung des Kapitals von 3% p.a. nach Kosten und Steuern erfordern.

Eine monatliche Entnahme von nur 500 Euro erscheint vor dem Hintergrund dieser Datenlage für die Graphikerin da realistischer.

Fall 3

Ein bienenfleißiges Paar Will und Maja wohnt aus Überzeugung während des gesamten Berufslebens zu Miete. Sie vergrößerten die Wohnung mit den größer werdenden Kindern. Und verkleinerte sie wieder nach deren Auszug. Heute sind die beiden rund 50 Jahre alt. Erst mit Renteneintritt in ca. 15 Jahren wollen sie einen barrierefreien Altersruhesitz in der Toskana erwerben. Bis dahin werden Will und Maja noch monatlich 1.000 Euro, also 12.000 Euro im Jahr auf die Seite legen können.

Ein Finanzierungsbeitrag von 250.000 Euro erscheint zudem aus der Ablaufleistung einer angesparten Lebensversicherung (Jugendsünde) in 15 Jahren als realistisch (denn es waren 380.000 Euro angekündigt).

Wie viel Geld darf das Objekt in der Toskana in 15 Jahren maximal kosten, damit die Finanzplanung des „Bienenpaares“ bei einer vorsichtigen Verzinsungsannahme von 3% p.a. aufgeht?

Schauen wir mal.

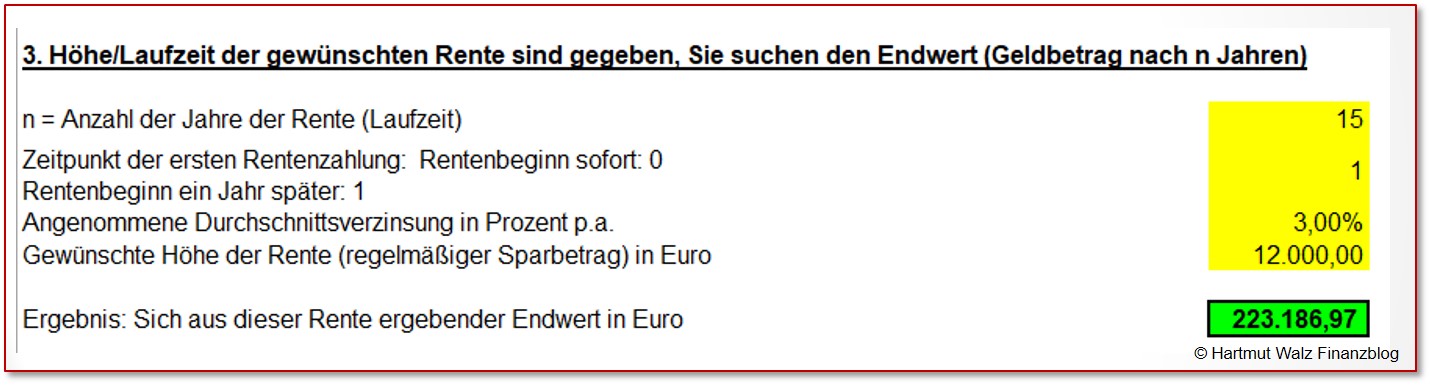

Also wählen Sie in der EXCEL-Tabelle die 3. Arbeitshilfe: Denn die mögliche Rente (Sparbetrag) ist gegeben. Sie suchen den Endwert nach 15 Jahren.

Die jährliche Anlage von 12.000 Euro führt bei einer Verzinsung von 3% p.a. zu einem Endkapital von 223.187 Euro. Dieses darf zur erwarteten Ablaufleistung der Versicherung von 250.000 Euro hinzugerechnet werden darf.

Mehr als ca. 473.000 Euro sollte das Objekt in der Toskana also nicht kosten. Und selbst, wenn sich die Anlage mit durchschnittlich 5% p.a. nach Kosten und Steuer besser entwickelt als erwartet, ist maximal ein Betrag von rund 25.000 Euro zusätzlich für Will und Maja drin.

Fall 4

Ja, ja, der Traum von der ersten Million… Ein junger Mann hat durch Zufall das Buch von Bodo Schäfer „Ihr Weg zur finanziellen Freiheit“ gelesen. Und träumt seither von seiner ersten Million, die er nach sieben (!) Jahren zusammen haben möchte.

Bodo Schäfer ist bei seiner Hochrechnung von einer Rendite von 12% p.a. ausgegangen. Renditemindernde Steuern und Kosten gibt es in der Welt von Bodo Schäfer nicht. Und so hält er einen Zeitraum von nur sieben Jahren für realistisch. Chapeau!

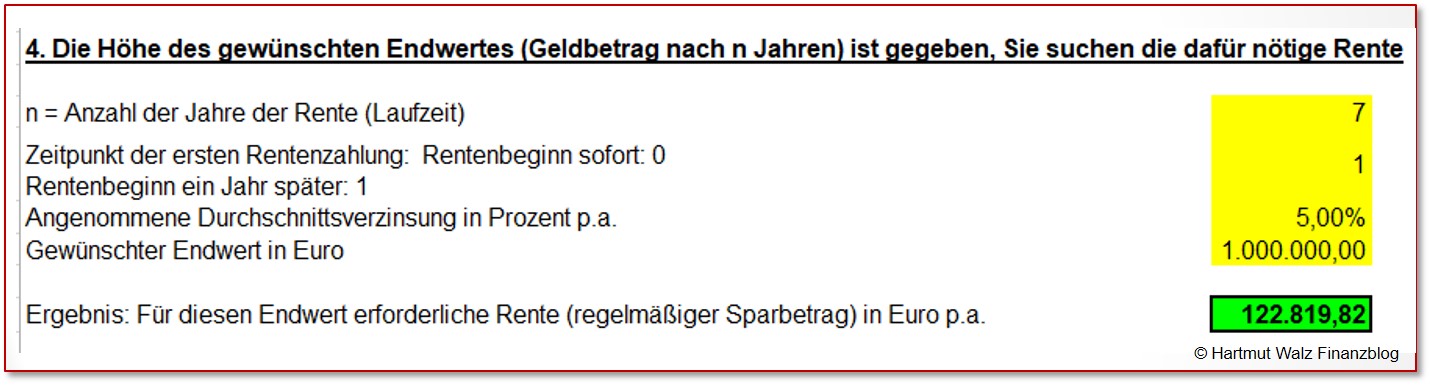

Wir machen die Gegenprobe: Wie viel müsste der junge Mann jedes Jahr auf die hohe Kante legen, um bei sportlichen 5% p.a. nach Steuern und Kosten in sieben Jahren die Millionengrenze zu überschreiten?

Schauen wir mal.

Also wählen Sie bitte in der EXCEL-Tabelle die 4. Arbeitshilfe:

Es sind 122.819 Euro pro Jahr. Also monatlich schon kräftig über 10.000 Euro, die der junge Mann hier aus dem zu versteuerten Einkommen auf die hohe Kante legen müsste.

Gibt man sich dagegen 30 Jahre Zeit für die erste Million, dann sind es bei 5% p.a. Durchschnittszins immer noch über 15.000 Euro im Jahr, also 1.254 Euro monatlich.

Erst bei einer Ansparzeit von 50 Jahren sinkt die monatliche Sparrate auf knapp 400 Euro. Aber dann ist man eben auch 50 Jahre älter. Und die gesunkene Kaufkraft nach 50 Jahren sollte ebenfalls eine weitere Überlegung wert sein.

Sorry, lieber Bodo – dieser Buchtitel und die damit ausgelöste Euphorie hat nur einem geholfen – nämlich Dir!

Und was bedeutet das nun konkret für Sie?

- Sie konnten bereits nach Teil 2 der Tool-Box-Serie „Rente selbstgemacht“ gut mit Renten umgehen und diese berechnen bzw. interpretieren.

- Mit Hilfe des EXCEL-Tools sind Sie nun jedoch souverän in der Lage, alle Fragen rundum endliche Renten zu beantworten. Das macht Sie zu einem mündigen Selbstentscheider!

- Es bleibt lediglich eine Lücke: Was tun, wenn man nicht zu den Glücklichen gehört, bei denen die Verrentung von Kapitalbeträgen auf eigene Faust gut möglich ist, weil man ausreichende Reserven hat, um etwaige Risiken abzufedern? Und wenn vom Eintritt eines Risikos nicht nur der nächste E-Bike-Urlaub abhängt, sondern das Geld für zwingend notwenige Ausgaben fehlt? Kurzum: Was tun, wenn der Kapitalverzehr der Rente unbedingt erforderlich ist, man jedoch die eigene Restlebenserwartung nicht schätzen kann oder will?

- Wer viel Kapital hat, kann locker eine Rente bis zum Endalter 110 Jahre kalkulieren, vererbt dann mit hoher Wahrscheinlichkeit ein Restvermögen und ist (hoffentlich) okay damit.

- Wer wenig Kapital hat, ist von der Sorge getrieben, dass er entweder das Langlebigkeitsrisiko einem Finanzdienstleister überträgt. Und dafür enorme Abschläge in Kauf nehmen muss. Oder umgekehrt eine fixe – aber ggfs. zu kurze – Restlebenserwartung kalkuliert. Und am Ende des Geldes noch (unterfinanziertes) Leben übrig hat.

Diesem brisanten – wie auch wichtigen – Thema widmen wir uns in einem späteren Teil der Serie zum Fokus-Thema „Rente selbstgemacht“, unserem Schwerpunktthema zum passiven Einkommen.

Bis dahin wünsche ich Ihnen viel Spaß beim Ausprobieren des nützlichen EXCEL-Tools!

Bitte empfehlen Sie den Blogbeitrag weiter, damit viele andere auch davon profitieren können.

Herzliche Grüße

Hartmut Walz

Sei kein LeO!

Erschienen am 27. August 2021.

Der Hartmut Walz Finanzblog ist unabhängig, kosten- und werbefrei. Ich erhalte für Links und Empfehlungen keinerlei Honorar, Kick-back, Beteiligung o. ä.

Sehr geehrter Herr Prof. Dr. Walz,

vielen Dank für Ihre Mühen! Sehr nützlich zum über den Daumen peilen. Der Gebrauch des Wortes „Rente“ für die Fälle 3 und 4 verwirrt mich trotzdem immer noch 😉

Liebe/r NW, danke für Ihre Anerkennung 😉

Wenn Ihnen das Wort „Rente“ schlecht geeignet erscheint, dann liegt das wahrscheinlich daran, dass Sie die Bedeutung dieses Wortes in einem engen Zusammenhang erlernt haben (was absolut okay ist). Mir geht das mit bestimmten Wörtern ebenso.

Ersetzen Sie „Rente“ dann doch einfach durch „regelmäßigen Geldbetrag„, dann fällt Ihnen das Verständnis wahrscheinlich leichter.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Fall 4: Einer von Bodo Schäfers Glaubensätzen lautet: „Nur wer groß träumt, der kann großes erreichen“….😄

Freundliche Grüße

Philipp Hansert

Lieber Philipp Hansert, träumen kann man ja, auch groß… 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Lieber Herr Prof. Walz,

ich habe auch nicht erwartet, dass Sie direkt mit dem Dachausbau beginnen.

Insofern freue ich mich auf die nächsten Schritte.

Vielen Dank, viele Grüße und ich bin gespannt!

Gunnar Marschke

Lieber Gunnar Marschke, so machen wir das… vom Grund zum Dach 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Hallo Herr Walz,

Ich würde mich über weitere Ausführungen freuen, wie man die Rechner füttert bzw. welche Werte hier besonders bei der ewigen Rente realistisch sind. Der Aktienmarkt tut uns leider nicht den Gefallen, wie an der Schnur gezogen um 5% nach Steuern zu steigen.

Ich spiele hier, Sie ahnen es sicher schon, auf die „Safe Withdrawal Rate“ und das „Sequence of Return Risk“ an, d.h. wieviel % des Aktiendepots kann ich dauerhaft sicher entnehmen, ohne durch einen ungünstigen Kursverlauf zwischendurch Pleite zu gegen.

Vielleicht haben Sie das Thema auch schon einmal an anderer Stelle erläutert oder hatten dieses sowieso schon auf dem Schirm.

Ansonsten kann ich nur schreiben vielen Dank für ihre unermüdliche Arbeit, besonders in der Öffentlichkeit!

Viele Grüße,

Catamaran

Liebe/r Catamaran, danke für Ihre Anregungen und weitergehenden Fragen.

Sicher haben Sie Verständnis dafür, dass ich das Rentengebäude vom Fundament über das Erdgeschoß beginne und erst später zum Dachausbau übergehe. Die von Ihnen genannten Schlagwörter/Phänomene sind altbekannt, gehören jedoch in den Dauausbau. Bleiben Sie also gespannt… 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!