Inflation in Deutschland: Vorübergehend oder dauerhaft?

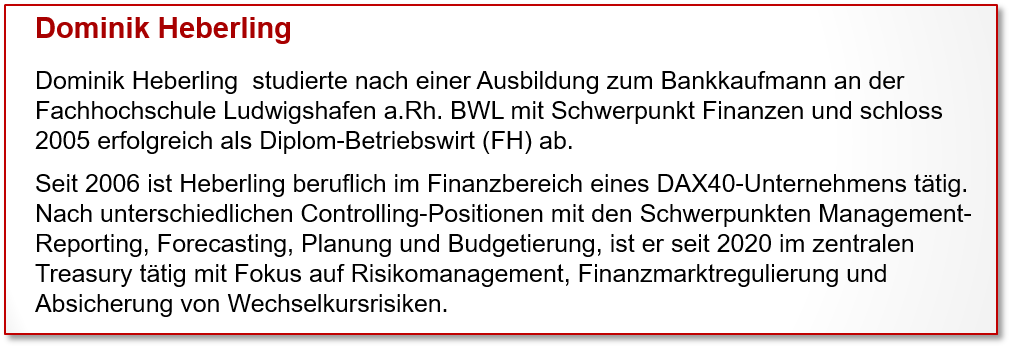

Gastbeitrag von Dominik Heberling, Ludwigshafen a.Rh.

Analyse, Ausblick und Handlungsempfehlungen unter Berücksichtigung des Ukraine-Kriegs

HINWEIS: Zu diesem Beitrag gibt es mittlerweile ein Update von Anfang 2025.

„Unser Leben wird teurer. Inflation sogar noch weiter gestiegen.“ So titelte die BILD-Zeitung am 06.01.2022.

In Deutschland beträgt die offizielle Verbraucherpreisinflation[1] im Dezember 2021 5.3% nach 5.2% im November und ist damit so hoch wie seit 29 Jahren nicht mehr. Diese Entwicklung setzt sich auch 2022 fort.

Im Februar 2022 sind die Verbraucherpreise in Deutschland im Vergleich zum Vorjahr um +5,1% gestiegen. Preistreiber war hauptsächlich die Energie: Heizöl verteuerte sich auf das Vorjahr bezogen um +53%, Erdgas um +36% und Kraftstoffe um +26%.

Und das alles war vor dem Krieg in der Ukraine!

Noch Im September 2021 prognostizierte die EZB-Direktorin Isabel Schnabel, dass die „Inflation weiterhin eher zu niedrig als zu hoch“ sein wird. Kam der Anstieg der Verbraucherpreise wirklich so überraschend wie die Äußerungen der ausgewiesenen Expertin Schnabel vermuten lassen?

Im Gastbeitrag des Verfassers auf dem Finanzblog von Prof. Dr. Walz zum Thema „Geldillusion“ wurden im Januar 2018 die derzeitige Entwicklung antizipiert und Handlungsempfehlungen gegeben.

Sachwerte wie DAX-Aktien (inkl. Dividenden) stiegen seitdem um +23% (ca. +5,3% p.a.), Gold um +48% (ca. +10,2% p.a.) und Silber um +44% (ca. +9,6% p.a.).[2]

Das nennt man Vermögenspreisinflation oder Asset-Inflation.

Analyse

Grundsätzlich steigen in der Volkswirtschaftslehre die Preise, wenn die Nachfrage größer ist als das Angebot.

Es gibt mehrere Gründe für den derzeitigen Anstieg der Verbraucherpreise in Deutschland. Die am häufigsten genannten Gründe für Preissteigerungen – ohne Anspruch auf Vollständigkeit – sind:

– Geldpolitik der EZB

Die EZB senkte die Zinsen seit 2014 erst auf Null, dann sogar in den Minusbereich. Zudem kauft sie seit Jahren Staatsanleihen in einem niemals zuvor erlebten Umfang. Dadurch erhöhte sich die Geldmenge erheblich. Die Zinspolitik beeinflusst die Kreditkosten und damit die Bereitschaft von Unternehmen und Verbrauchern, sich zu verschulden. Zuerst schlug sich dies auf die Vermögenspreise (Aktien, Edelmetalle, Immobilien) durch. Seit 2021 greift die Liquiditätsflut durch die Verteuerung von Konsumgütern auf die Verbraucherpreise über.

– Angebotsverknappung

Viele für die Produktion notwendige Bauteile und Vorprodukte (u.a. Computerchips, Aluminium, Magnesium, Düngemittel) sind aktuell aus verschiedenen Gründen knapp. Dazu kommen Lieferschwierigkeiten. Frachter stauen sich in den Seehäfen der Welt. Aus Angst vor Corona werden die Ladungen später als geplant gelöscht, Häfen und Fabriken geschlossen, was zu Verzögerungen führt. Produktion und Güterangebot sinken.

– Energiewende

Die Energie wird in Europa und insbesondere in Deutschland aus politischen Gründen künstlich verteuert (z. B. CO2-Abgabe, EEG-Umlage). Dies trifft zum einem direkt die Haushalte, welche so mehr für Strom, Heizung und Benzin bezahlen müssen. Zum anderen verteuert dies auch die Produktion und Logistik der Unternehmen, welche die steigenden Kosten durch höhere Preise an die Verbraucher weitergeben. Dieses Phänomen wird auch als „Green Inflation“ (oder „Greenflation“) bezeichnet.

Auswirkungen

Die Bevölkerung in Deutschland bemerkt die steigenden Preise derzeit vor allem bei der Energieversorgung und beim Kauf von Lebensmitteln. Die Auswirkungen sind nicht pauschal, sondern je nach Lebenssituation, Einkommen und Familienstand unterschiedlich.

Grundsätzlich trifft die Inflation Geringverdiener mehr, da diese einen höheren prozentualen Anteil ihres Einkommens für von Preissteigerungen betroffene Güter aufwenden müssen als Besserverdiener.

Haushalte mit hohem Sachvermögen (z.B. Aktien, Edelmetalle, Immobilien) profitieren hingegen von der Vermögenspreisinflation und können durch die stetigen Wertsteigerungen unter Umständen eine Art „bedingungsloses Grundeinkommen“ erhalten.

Apple z.B. ist an der Börse mittlerweile drei Billionen Dollar wert – mehr als das Bruttoinlandsprodukt von Frankreich und doppelt so hoch wie das von Australien. Beispielsweise durch Kurssteigerungen von gehaltenen Aktien können vermögende Haushalte die gestiegenen Verbraucherpreise ausgleichen.

Allerdings muss differenziert werden. Teilweise können Haushalte das Sachvermögen nicht kurzfristig verwerten. Dies ist z.B. bei einer selbstgenutzten Immobilie der Fall. Auf dem Papier steigt der Wert der Immobilie Jahr für Jahr. Diese Wertsteigerungen generieren allerdings keine direkten Geldzuflüsse, sondern sind sogenannte „Buchgewinne“, die kein Einkommen darstellen.

Haushalte, die hingegen in Miete wohnen und beispielsweise frühzeitig Apple-Aktien kauften, könnten einen Teil der Aktien mit Gewinn verkaufen und sich so Zahlungsströme generieren, um die monatlichen Mehrkosten für Energie und Nahrungsmittel zu decken.

Ausblick

EZB-Präsidentin Christine Lagarde hält die Inflation „für ein vorübergehendes Phänomen“. 2022 rechnet sie mit einer „Beruhigung“ der Teuerungsraten.

Nach Ansicht des Verfassers sprechen allerdings mehrere Gründe dafür, dass sich die Verbraucherpreisinflation in Deutschland zumindest auf dem Niveau Stand Anfang 2022 einpendelt oder sogar noch weiter steigen wird:

– Russland/Ukraine-Krieg

Russland ist ein – zumindest für Deutschland und die Eurozone – wichtiger Exporteur für Energie (Erdgas, Erdöl, Kohle), Düngemittel, Rohstoffe (z.B. Eisenerz und Nickel) und Getreide (insbesondere Weizen).

Im Falle einer weiteren Eskalation der Situation und damit verbundenen Sanktionen werden sich Materialengpässe verschärfen und die Inflation weiter treiben. Fracking-Gas aus den USA als Substitut ist z.B. erheblich teurer als konventionell gefördertes Erdgas.

Das Institut Oxford Economics hat in einer aktuellen Studie analysiert, was die Folge wäre, wenn Russland Europa sechs Monate lang nicht mit Gas beliefern würde: Die Inflation im Euroraum würde aufgrund der daraus resultierenden Verdopplung des Gaspreises auf über 7% steigen.

Gleichzeitig werden einige Branchen, für die Energieträger und sonstige Ressourcen aus Russland eine hohe Relevanz haben, in massive Schwierigkeiten geraten, was die Gefahr von Branchenrezessionen und gesamtwirtschaftlich einer Stagflation (also Inflation trotz stagnierendem oder sogar rückläufigem Bruttosozialprodukt) heraufbeschwört.

– Lohn-Preis-Spirale

Die Gewerkschaften werden in den nächsten Tarifverhandlungen wesentlich höhere Löhne fordern, um die aktuelle Inflation auszugleichen. Die Erhöhung des Mindestlohns treibt zudem die Tariflöhne.

Dies bewirkt zum einen mehr nachfragewirksames Kapital bei den Arbeitnehmern als auch höhere Lohnkosten bei den Unternehmen. Diese werden dann erneut die Preise anheben müssen, um die höheren Kosten auszugleichen. Wichtige Tarifverhandlungen finden ab Ende 2022 statt, sodass die Lohn-Preis-Spirale erst zeitverzögert einsetzen wird.[3]

– Importierte Inflation

Die US-Notenbank FED in den USA hat für 2022 weitere Zinserhöhungen angekündigt und es wird erwartet, dass sie früher und stärker bereit ist, geldpolitisch gegenzusteuern als die EZB.

In Anbetracht der hohen Verschuldung von südeuropäischen Staaten kann es keine signifikanten Zinserhöhungen in der Eurozone geben. Anleger werden in höher verzinste US-Dollar-Anlagen umschichten und der Euro könnte weiter gegenüber dem US-Dollar abwerten.

Der Devisenmarkt hat auf diese Erwartungen bereits reagiert. Seit Anfang 2021 wertete der Euro um -10% gegenüber dem US-Dollar ab[4]. Importierte Güter, allen voran der Ölpreis wurden und werden als Folge davon in Euro teurer und treiben die Inflation weiter. Exportorientierte Unternehmen in Deutschland profitieren hingegen von einer Euro-Abwertung, da ihre Produkte auf dem Weltmarkt günstiger werden.

– Demographie

Viele ältere Arbeitnehmer gehen in den nächsten Jahren in Rente und konsumieren dann ohne selbst zu produzieren. Dafür nutzen sie u.a. die staatliche Rente oder lösen ihre Ersparnisse auf. Die Nachfrage nach Verbrauchsgütern wird durch diese Rentner aufrecht erhalten. Allerdings tragen sie zur Produktion von Gütern nach einem arbeitsreichen Berufsleben verständlicherweise nicht mehr bei. Aufgrund der fehlenden Fachkräfte wegen des demographischen Wandels sind weitere nachfrage- und kostenwirksame Lohnsteigerungen zu erwarten.

Entscheidend sind nach Einschätzung des Verfassers die Inflationserwartungen der Bevölkerung. Wenn breite Kreise erwarten, dass die Preise weiter steigen werden, dann werden Käufe aller Art vorgezogen, um weiteren Preiserhöhungen zuvor zu kommen. Die Umlaufgeschwindigkeit des Geldes steigt. Durch die Kreiskausalität[5] werden allerdings damit erst recht weitere Preissteigerungen ausgelöst. Eine Spirale mit ungewissen Ausgang setzt ein.

Das Flossbach von Storch Research Institute kommt zu einer ähnlichen Einschätzung. Das Institut berechnete in verschiedenen Szenarien, dass sich die Inflationsrate in der Euro-Zone in den nächsten 3 bis 5 Jahren in Abhängigkeit von der Umlaufgeschwindigkeit und der Neutralisation des Geldüberhanges zwischen 3,7% und 8,8% p.a. bewegen könnte.[6] Dabei waren die Auswirkungen des Ukraine-Kriegs in dieser Analyse noch gar nicht enthalten, sie verschlechtern die Prognose noch zusätzlich.

Auch gewinnt Inflation-Hedging für Unternehmen aktuell stark an Bedeutung. Immer mehr Banken bieten mittlerweile Absicherungsprodukte auf nationale Inflationsraten an.[7] Dies zeigt, dass sich auch die Wirtschaft auf dauerhaft höhere Inflationsraten vorbereitet.

Handlungsempfehlungen

Was bedeutet dies konkret für Sie?

– Diversifikation und Flexibilität! Die Zukunft ist immer unsicher. Es kann alles passieren – auch das Gegenteil. Weise Investoren streuen deswegen ihr Vermögen breit, stecken nie mehr als ein Drittel in die gleiche Anlageklasse und bringen regelmäßig die einzelnen Anlageklassen wieder auf ihren anfänglichen Anteil („Rebalancing“).

– Sicherung der Liquidität! Stellen Sie sicher, dass Sie jederzeit ihre aktuellen und zukünftigen Zahlungsverpflichtungen erfüllen können. Reduzieren Sie Fixkosten und halten Sie Risikopuffer bereit, um unerwartete Preissteigerungen ausgleichen zu können.

– Keine Schulden! In der Theorie profitieren Schuldner von der Inflation, da die Inflation die Schuld entwertet und sie real weniger zurückzahlen müssen. In der Praxis besteht das Risiko, aufgrund von Preissteigerungen nicht mehr genug Liquidität zu haben, um die monatlichen Kreditraten zu bedienen. Als Konsequenz kann dann der kreditfinanzierte Sachwert (Immobilie, Grundstück, Aktie oder Auto) vom Kreditgeber (Bank) kurzfristig verwertet bzw. zwangsversteigert werden, möglicherweise mit erheblichen Verlusten.

– Sachwerte! Ein breit gestreutes globales Aktiendepot bzw. ETF-Fonds, Edelmetalle, Grund/Boden und Rohstoffe haben in der Vergangenheit bewiesen, dass sie die Inflation mit am besten kompensieren können. Beachten Sie bei Ihren Entscheidungen den „Lindy-Effekt“.[8]

Ziel sollte es sein, die Vermögenspreisinflation zu nutzen, um einerseits das vorhandene Vermögen real zu erhalten und gleichzeitig die Verbraucherpreisinflation auszugleichen.

Vereinfacht: Der Optimalzustand eines Anlegers ist erreicht, wenn Mehrausgaben an der Tankstelle beispielsweise durch Wertsteigerungen und Dividenden von Rohstoffaktien im Aktiendepot kompensiert werden. Ein Finanzexperte würde dies als „natural hedging“ bezeichnen.[9]

Fazit

Alles deutet darauf hin, dass uns der Mix aus Steuer- und Abgabenerhöhungen, steigender Staatsverschuldung, niedrigen Zinsen und Inflation in den nächsten Jahren erhalten bleibt. Ein Lieblingsspruch meiner pfälzischen Großmutter war: “Sach bleibt Sach. Geld geht immer kaputt“. Sie war eine weise Frau.

HINWEIS: Zu diesem Beitrag gibt es mittlerweile ein Update von Anfang 2025.

[1] Die tatsächlichen persönlichen Verbraucherinflationsraten können von den offiziell verkündeten abweichen, je nachdem welche Produkte im offiziellen Preisindex sind. Meine persönliche Vergleichsgrundlage ist die jährliche Preissteigerungsrate meiner lokalen Tageszeitung.

[2] Alles in Euro, Betrachtungszeitraum: 01.01.2018 bis 31.12.2021.

[3] Der aktuelle Tarifvertrag der Metallindustrie läuft beispielsweise bis zum 30.09.2022; Ende 2022 stehen die Tarifrunden im öffentlichen Dienst von Bund und Kommunen an.

[4] Stand: 25.03.2022.

[5] Vgl. Walz, Hartmut: „Einfach genial entscheiden“.

[6] Vgl. Flossbach von Storch Research Institute: „Die Irrfahrten der Geldpolitiker“.

[7] Vgl. Finance Magazin Sonderbeilage November/Dezember 2021, S. 58.

[8] Vgl. Walz, Hartmut: „Einfach genial entscheiden in Geld- und Finanzfragen“.

[9] In der Volkswirtschaftslehre spricht man vom sogenannten „Heberling-Gleichgewicht“. 😉

Ich teile die Meinung des Verfassers und aller Kommentatoren.

Super Artikel, absolut top argumentiert und leicht verständlich!

Sollte Pflichtlektüre an allen Schulen sein!

Der Vorredner hat mit dem weiteren Punkt „Gier“ ebfs. völlig Recht.

Ich bin Großhändler und habe ca. 300 Lieferanten (Hersteller und Importeure).

Die machen seit 12 Monaten nichts anderes als ständig ihre Preise zu erhöhen.

Die Papierhersteller mittlerweile sogar fast im 2-Monats-Takt. Die Gründe sind immer die gleichen allseits Bekannten. Ich habe aber sehr wohl den Eindruck dass viele Lieferanten dabei Margen-Optimierung betreiben!

Bs.: Ein finnischer börsennotierter Papierhersteller hat 2021 seinen Umsatz ca. um 10% gesteigert, sein EBITDA aber mehr als verdoppelt.

Und so machen es Viele! Man kann ja jetzt wunderbar alles auf Covid, Lieferkettenstörung und Krieg schieben.

Wir als Großhändler müssen das leider alles 1:1 an unsere Einzelhändler weitergeben. Es bleibt uns nichts Anderes übrig sonst kommen wir selbst unter die Räder.

Ich bin nur gespannt wie lange der Verbraucher das Alles noch mitmacht !??

Apropos Geldpolitik EZB:

Mme Lagarde und Frau Schnabel liegen mit ihren Einschätzungen zur „vorübergehenden Inflation“ sowas von falsch dass man eigentlich nur den Kopf schütteln kann über soviel fachliche Inkompetenz.

Aber natürlich wissen sie es eigentlich besser, es ist eben nur politisch gewollte Beschwichtigungspolitik.

Die EZB steckt in der Geldmengen-Falle und kommt da auch nicht mehr raus

Wenn die jetzt täten was sie eigentlich müssten (Zinsen rauf, Geldflut stoppen) bekommen wir die größte Rezession der Nachkriegszeit.

Es ist die Wahl zwischen Pest und Cholera.

Den Preis für die unverantwortliche Politik der EZB der letzten Jahre zahlen die deutschen Sparer, Rentner und unteren Einkommensschichten.

Es bleibt spannend wie das ausgeht und zu welchen gesellschaftlichen Verwerfungen und Konflikten das noch führt.

Sehr geehrter Herr Heberling,

vielen Dank für den sehr guten Beitrag. Als unabhängiger Finanzberater versuche ich die Punkte, für meine Kunden effizient umzusetzen. Nochmal herzlichen Dank. Mit freundlichen Grüßen

Lothar Eller

Eller Consulting GmbH

Top Artikel! Leicht zu lesen, verständlich und mit klaren Handlungsempfehlungen.

Nur bei dem Tipp „Keine Schulden“ gehe ich nicht mit. Bei 1% Kreditzinsen und 10% Wertsteigerung einer Immobilie pro Jahr kann man leichter keine Rendite erzielen.

Hallo Stefan,

die Rechnung geht aber nur auf, wenn alles so weiter läuft: Sie dürfen nicht krank oder arbeitslos werden, die vermutete Immobilienblase darf nicht platzen, der Euro und das Finanzsystem müssen stabil bleiben…. und es ist alles möglich… 🤷🏽♂️

Auf den Punkt gebracht – top!

DANKE für die tollen, nachvollziehbaren Erläuterungen „rund um die Inflation“ und den entsprechenden Handlungsempfehlungen im aktuellen Kontext!

Wäre ich „Lehrer“ würde ich da jetzt ne 1 geben wollen. Als Finanzberater freue ich mich, trage dieses Finanzwissen gerne in die Kundschaft weiter und mache „Daumen hoch“!

DANKE 🙂

Meiner Ansicht nach gibt es noch einen gewichtigen weiteren Grund für den derzeitigen Anstieg der Verbraucherpreise in Deutschland und das ist die menschliche Gier:

– Energiekonzerne sehen die günstige Gelegenheit und erhöhen die Preise. Sie brauchen sich nur einmal die Entwicklung des iShares S&P 500 Energy Sector UCITS ETF USD (Acc) (ISIN: IE00B42NKQ00) anschauen: +69,7% binnen eines Jahres – der Anstieg begann bereits im September, also schon lange vor der Ukraine-Krise. Wir haben im Team darüber diskutiert, worauf dieser Anstieg im Herbst zurückzuführen ist und konnten keine naheliegenden Gründe finden.

– Supermärkte verkaufen Speiseöl zu x-fachen Literpreisen (0,75L Rapsöl für 4,39€ beim Discounter)

– Der Döner an der Bude kostet jetzt plötzlich 6 € statt 4 € usw. usf.

Neben den gestiegenen Kosten ist es wohl ganz einfach, „weil sie es können“. Sie schieben es auf die Umstände und packen auf die tatsächlichen Kosten noch eine gutes Stück drauf, den berühmten Schluck aus der Pulle. Gut für den Profit Margin.

An sich finde ich den Beitrag gut, nur diese mantra-artig beschworene Diversifikation, oder Diworsification, wie Peter Lynch es nannte, stößt mir auf. Warum man bei negativen Realzinsen noch in Rentenpapiere investiert, erschließt sich mir nicht (das thematisiert Hartmut Walz übrigens auch in seinen Büchern, mit der Meinung stehe ich also nicht allein). Grundstücks- und Immobilienpreise sind auf einem derart hohen Niveau, dass die Annahme weiterer Wertsteigerungen einigermaßen kühn ist. Nicht wenige halten die Existenz und das Platzen einer Blase für wahrscheinlicher. Gold hat seine ehemalige Rolle beu den Millennials verloren und die anderen Rohstoff-ETCs sind teuer. Die Wertsteigerungen von Collectibles sind unsicher. Es bleiben mMn allein Aktien.

Die Diversifizierung muss mMn somit innerhalb dieser Assetklasse erfolgen und nicht über Assetklassen hinweg.

Hallo Martin,

vielen Dank für Ihren Kommentar. Sie nennen sehr schön die konkreten Auswirkungen der im Artikel analysierten Entwicklungen.

Prognosen sind immer schwierig, vor allem wenn sie die Zukunft betreffen. Ich teile Ihre Meinung, dass es in einer überschuldeten Welt keine gute Idee ist, zu den (Anleihe-) Gläubigern zu gehören.

Grundsätzlich ist rechtzeitige Vorsorge besser als Nachsorge. Diversifikation ist meines Erachtens immer empfehlenswert, sowohl zwischen verschiedenen Anlageklassen und als auch innerhalb der einzelnen Anlageklasse, sowie ein regelmäßiges Rebalancing der einzelnen Anlagen.

Viele Grüße

Dominik Heberling