bAV: betriebliche Altersversorgung mit betrüblichem Ergebnis

Entgeltumwandlung in Arbeitnehmer-Direktversicherung oft eine herbe Enttäuschung

Die perfekte Mogelpackung: Aus wenig Eigenleistung wird (scheinbar) viel Erspartes. Aber dann doch leider wieder nur sehr wenig Nettorente! Und darauf kommt es Ihnen doch eigentlich an. Oder?

bAV – kurz vorab

Für die sogenannten betriebliche Altersvorsorge gibt es mehrere unterschiedliche Durchführungswege. Der mit großem Abstand verbreitetste Durchführungsweg[1] ist leider auch die am stärksten mit Kosten belastete die Arbeitnehmer-Direktversicherung.

Hierbei schließt der Arbeitgeber für seine Arbeitnehmer eine Kapitallebens-, Renten- oder fondsgebundene Lebensversicherung ab.

Die Beiträge werden meist vom Arbeitnehmer im Rahmen einer Entgeltumwandlung getragen, d.h. vom Bruttolohn abgezogen[2].

Der Arbeitgeber ist gesetzlich verpflichtet, sich mit 15% des umgewandelten Entgelts zu beteiligten.

Einige großzügigere Arbeitgeber wenden jedoch auch das „halbe-halbe-Modell“ an, bei dem Arbeitgeber und Arbeitnehmer die bAV-Beiträge zu gleichen Teilen tragen.

Ein aus Arbeitnehmersicht scheinbar sehr attraktives Angebot, welches auch „Petra“ die tragische Heldin unserer – leider wahren – Geschichte zunächst überzeugte.

bAV – konkreter Anlass und Stein des Anstoßes

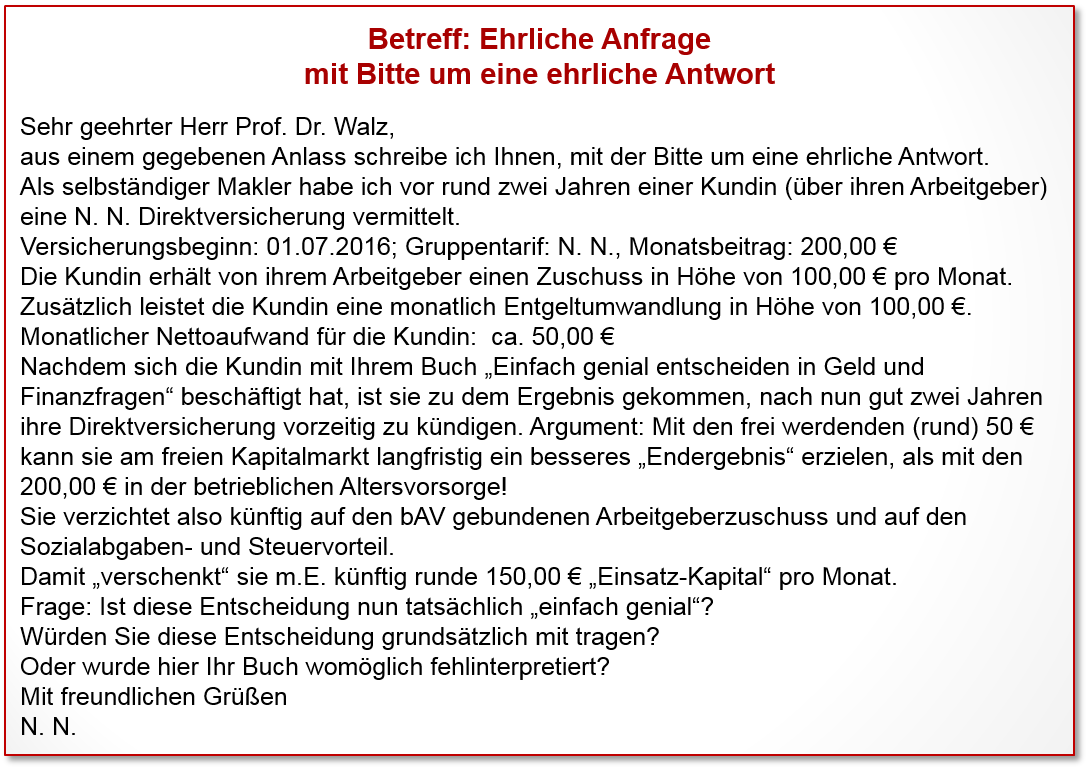

Kürzlich erhielt ich folgende E-Mail. Diese ist nachstehend anonymisiert, nur um Rechtschreibefehler bereinigt, aber ansonsten unverändert abgedruckt. Der „selbständige Makler“ ist für einen bekannten Strukturvertrieb mit Sitz in Heidelberg tätig… Ich nenne ihn im Folgenden nur prägnant Finanzprodukteverkäufer (FPV).

Soweit die Ausgangslage

Die hier so anonym benannte Kundin nenne ich mal Petra[3]. Petra sollte 200 Euro monatlich in eine bAV-Direktversicherung einzahlen.

Da der Arbeitgeber ihre Sparleistung großzügig mit 50% also 100 Euro subventionierte, hatte sie lediglich einen Brutto–Gehaltsverzicht in Höhe der verbleibenden 100 Euro.

Zusätzlich „sparte“ sie durch die Gehaltsumwandlung noch Steuern und Sozialabgaben, so dass (unten im Detail errechnet) tatsächlich nur ein Netto-Eigenbeitrag von 48,47 Euro für sie verblieb.

Vordergründig werden also scheinbar 75,76% der 200 Euro „gefördert“. Da denkt der Laie oder LeO, dass man mit solch einer bAV doch nichts falsch machen könne. Oder ist da ein Haken?

Ein Haken? Viele Haken!

Da gibt es leider nicht nur einen Haken. Da gibt es leider eine ganze Serie schmerzhafter Haken.

Den ersten manipulativen Haken erkannte ich sofort. Der Arbeitgeber (wahrscheinlich auch nicht vollständig mit dem komplexen Sachverhalt vertraut) „sponsert“ den Vertrag mit monatlichen 100 Euro. Für den Arbeitgeber ist dieses Geld in voller Höhe Aufwand. Er könnte seiner Arbeitnehmerin ebenso eine Gehaltserhöhung von 100 Euro geben.

Diese 100 Euro nun in die Ermittlung der Vorteilhaftigkeit des bAV-Vertrages von Petra einzubeziehen, ist eine böse Augenwischerei. Wenn ein bAV-Vertrag zum Beispiel wegen hoher Kosten oder geringer Altersrente für den Arbeitnehmer klar unvorteilhaft wäre, wird er doch nicht dadurch besser, dass der Arbeitgeber ihn mit 100 Euro subventioniert, die er Petra ja auch anderweitig geben könnte. Leider sind solche Augenwischereien absolut üblich.

Aua! – Ein Kinnhaken nach dem anderen

Schon allein wegen dieses sofort erkannten ersten Hakens fühlte ich rein intuitiv, dass ich mit der vom Finanzprodukteverkäufer (FPV) gewünschten schnellen Stellungnahme zugunsten des großzügig vom Arbeitgeber gesponsorten bAV-Vertrages[4] über den Tisch gezogen werden sollte.

Also habe ich den Heidelberger FPV um weitere relevante Daten gebeten, die dieser mir schließlich auch überlassen hat. Auf Basis dieser Echtzahlen konnte ich die extrem manipulative Argumentationsweise des FPV entlarven – und entdeckte schließlich Haken um Haken – letztlich eine regelrechte Hakensammlung im schön verpackten bAV-Konzept.

Mit Hilfe einer neutralen Analysesoftware eines Honorar-Finanzanlagenberaters sowie einem eigenen Excel-Tool habe ich das mal durchgerechnet… und kam auf folgende Zahlen.

Zu den Echtdaten von Petra

Petra war zum Zeitpunkt des Abschlusses 28 Jahre alt. Sie war und ist gesetzlich krankenversichert. Bis Endalter 67 sollte sie folglich 39 Jahre lang monatlich 200 Euro in die bAV einzahlen. Woraus sich eine Beitragssumme von 200 Euro*12*39 = 93.600 Euro ergibt.

Dies entspricht bei der im Vertrag gegebenen Bruttobeitragsgarantie auch der garantierten Kapitalabfindung[5]. Petra könnte sich dieses Geld bzw. die hoffentlich höhere Ablaufleistung also zu Rentenbeginn als Einmalbetrag auszahlen lassen[6].

Alternativ kann Petra mit einer garantierten Rente von 293,27 Euro monatlich rechnen. Ich argumentiere im Folgenden nicht mit irgendwelchen fiktiven Erfolgszahlen, sondern mit den Garantiewerten. Denn nur diese sind einigermaßen sicher.

Geschönte Argumentation des FPV

Mit monatlich grob 48,47 Euro Eigenleistung eine zusätzliche bAV-Rente von 293,27 Euro – das kann doch nur gut sein. Oder?

Zweiter Haken

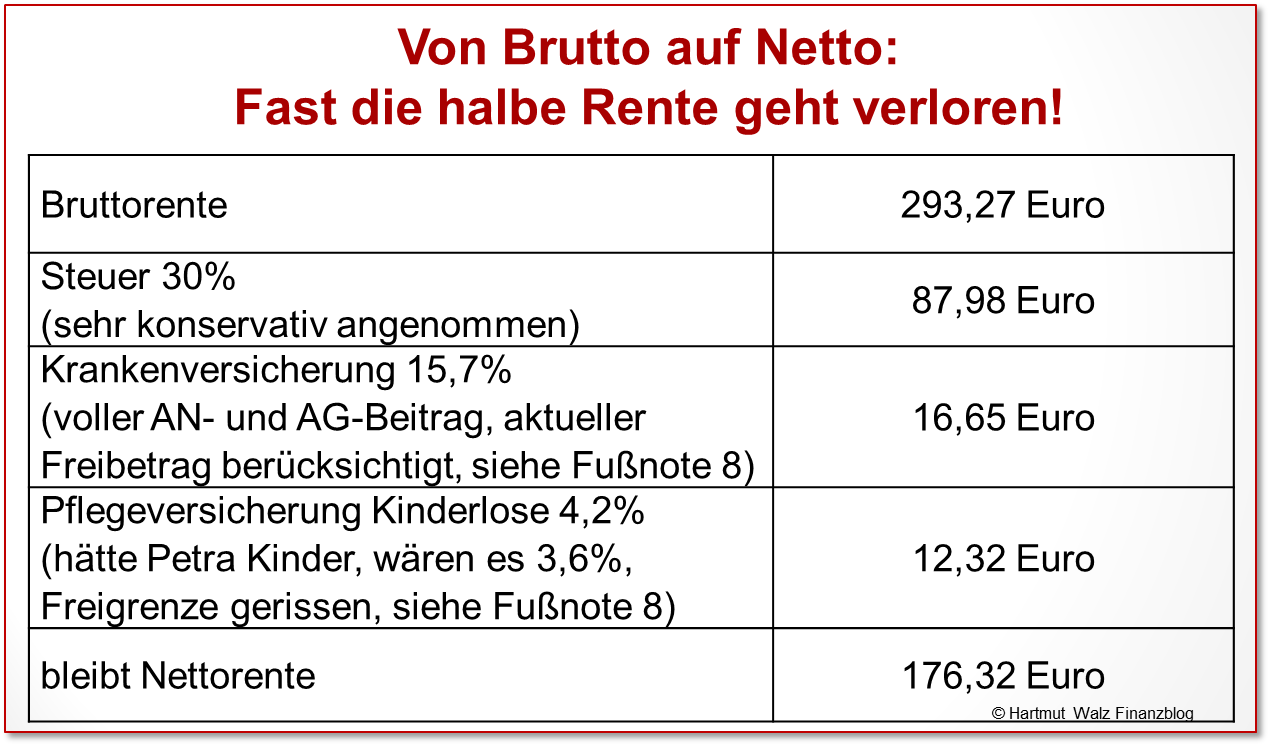

Von Brutto auf Netto: fast die halbe Rente geht verloren!

Zunächst hat die direktversicherte Petra nämlich keine Ersparnis von Steuern und Sozialversicherungsbeträgen, sondern lediglich eine Verschiebung dieser Lasten.

Ihre betriebliche Altersrente wird nämlich in der Rentenauszahlungsphase nachgelagert besteuert. In Petras Fall gehen wir von einem Grenzsteuersatz von 30% aus.[7]

Petra, die in der gesetzlichen Krankenversicherung ist, wird als Rentnerin auch Krankenkassenbeiträge und Pflegeversicherungsbeiträge hierauf bezahlen. Und zwar sowohl den Arbeitnehmer- als auch den Arbeitgeberanteil!

Hier wird es nun seit 2020 nochmals komplizierter. Für die Krankenversicherung gibt es Freibeträge und für die Pflegeversicherung Freigrenzen. Bitte lesen Sie hierzu die Fußnote.[8]

Das Ganze in Zahlen (Stand 2025):

Damit ist Petras bAV-Rente etwa auf die Hälfte geschrumpft

Das heißt, von der werblich herausgestellten Rente in Höhe von 293,27 Euro kommt gerade mal gut die Hälfte des Betrages wirklich bei Petra an.

Der FPV verschweigt die enorme Brutto-Netto-Lücke und suggeriert mit den Worten „Steuervorteil“ oder „gesparte Sozialleistungen“ ein Geschenk oder eine Subvention, die es in Wahrheit nicht gibt.

- eine Steuerverschiebung ist kein Steuervorteil und

- aufgeschobene Sozialleistungen sind auch keine gesparten

Die künftige zusätzliche Last durch Steuern und Sozialabgaben auf die Betriebsrente sind in absoluten Zahlen, also Euro erheblich höher als die heutige Pseudo-Ersparnis.

Dritter Haken

Senkung des Anspruches aus der gesetzlichen Altersrente!

Achtung – und das haben viele nicht auf dem Schirm: Petras Anspruch aus der gesetzlichen Rente sinkt, da sie ja über viele Jahre die Basis der Rentenversicherung um monatlich 100 Euro verkürzt hat. Das kostet die verdatterte Petra ein gutes Drittel der verbleibenden bAV-Rente.

Als Nicht-LeO verstehen Sie sofort: Sie sollten sich nur über den Teil der bAV-Rente freuen, der über den Verlust Ihrer „normalen“ Altersrente hinausgeht.

Und wer die Bemessungsgrundlage seiner gesetzlichen Rentenversicherung vermindert (da er weniger Beiträge in die GRV einzahlt – und das war ja Teil des „tollen“ Konzeptes), der erhält eben auch weniger gesetzliche Rente.

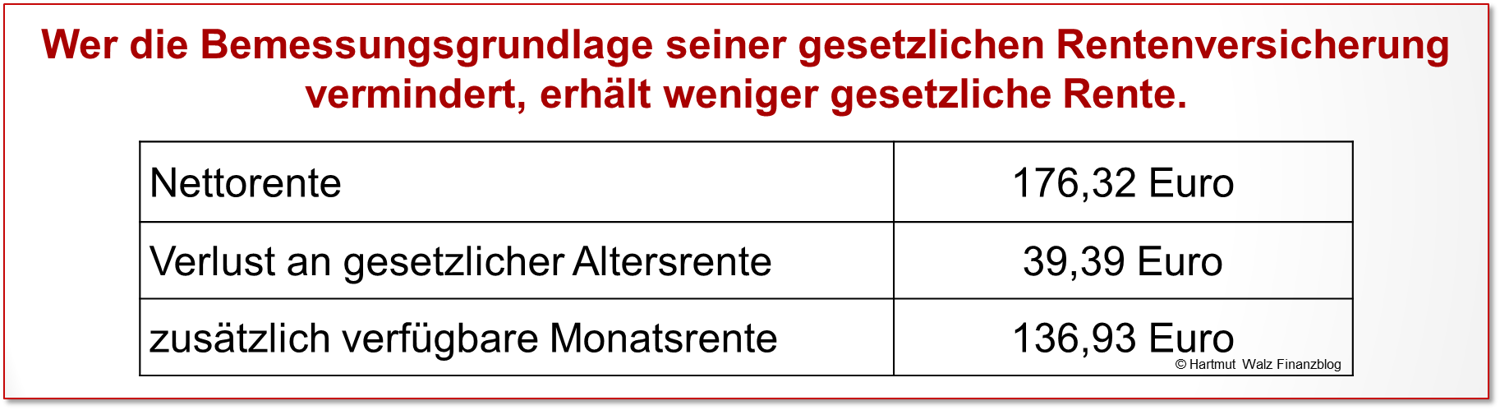

Auch das kurz in Zahlen:

Von den argumentativ ausgeschlachteten 293,27 Euro kommt Petra also nach den ersten zwei Haken auf magere 136,93 Euro. Das sind gerade mal 46,7% des vom FPV im manipulativen Verkaufsgespräch genannten Wert. Da kriegt das Wort „Rentenlücke“ eine ganz neue Bedeutung…

Der FPV erwähnt diesen Effekt mit keinem Wort. Hmm… Hält er mich jetzt für so einfältig oder ist er es selber? Beide Varianten werfen kein gutes Licht auf ihn…

Vierter Haken

Wann hat Petra ihr eingesetztes Geld zurück?

Die vordergründige Attraktivität des bAV-Angebotes fällt in sich zusammen, wenn man errechnet, wie viele Jahre Petra die Rente bekommen müsste, um überhaupt das von ihr eingebrachte Geld zurück zu erhalten.

Hier vergleichen wir wieder konsequent Petras Nettosparleistung mit der obigen zusätzlich verfügbaren Rente und kommen auf folgende Zahlen:

Interpretation: Petra müsste nach Rentenbeginn mit 67 Jahren noch knapp 14 Jahre leben, also mindestens 81 Jahre alt werden, damit sie ohne jegliche Verzinsung und ohne Inflationsausgleich überhaupt nur ihre eigene nominelle Netto-Sparleistung wiedersieht.

Bedenkt man, dass Petras Arbeitgeber sogar noch monatlich 100 Euro „gesponsert“ hat, ist diese Break-Even-Dauer eine Katastrophe.[9]

Und um eine Rendite zu erreichen, die nur die Inflationsrate ausgleicht, müsste sie schon rund 89 Jahre alt werden.

Viele weitere Haken

Inflation und Kaufkraft

Was die obig ermittelte zusätzliche Rente angesichts der Inflation in 39 Jahren (Rentenbeginn) plus 14 = 53 Jahren (nomineller Rückerhalt des Geldes) noch wert ist, hängt von der Entwicklung der künftigen Preissteigerungsrate ab.

Orientiert man sich an der durchschnittlichen Inflationsrate der letzten Jahrzehnte, dann wird die Kaufkraft an Petras 81. Geburtstag noch etwa bei einem Fünftel im Vergleich zum Abschlusszeitpunkt liegen.

Hohe, teilweise versteckte Kosten

Abschluss- und Vertriebskosten

Hätte Petra den Vertrag nicht nach zwei Jahren gekündigt, so hätte sie insgesamt 2.312,45 Euro Vertriebskosten bezahlt. Das sind fünf Jahresbeträge je 462,49 Euro.

Die ersten beiden Zahlungen sind für Petra verloren – typische versunkene Kosten. Aber lieber ein Ende mit Schrecken als ein Schrecken ohne Ende.

Übrige Kosten vor Rentenbeginn

Darüber hinaus wären von Petras Sparleistung jährlich 145,44 Euro p.a. weitere Kosten eingezogen worden. Der größte Teil hiervon sind Verwaltungskosten. Das sind 6,06% von Petras Sparleistung oder in Summe 5.672,16 Euro.

Diese bleiben Petra nun nach ihrer Kündigung weitestgehend erspart, nur zwei Neununddreißigstel davon sind versunkene Kosten.

Verwaltungskosten ab Rentenbeginn

Sich im Alter von 67 die garantierte Versicherungssumme auf einen Schlag auszahlen zu lassen, ist bei einer bAV extrem unvorteilhaft, da neben den KV-Beiträgen auch die Nachversteuerung auf einen Schlag fällig wird.[10] So würde Petra wohl im Auszahlungsjahr den maximalen Grenzsteuersatz und selbst bei der Fünftelregelung einen erheblich höheren Grenzsteuersatz erreichen.

Diese Unvorteilhaftigkeit wird man ihr wohl ganz sicher rechtzeitig vorab erklären ☹… und ihr die Wahl der Rente empfehlen.

Die im Vertrag als Verwaltungskosten ab Rentenbeginn genannten harmlosen 1,75 Euro je 100 Euro sind jedoch eben auch 1,75% zusätzliche Kosten, die natürlich auf die Bruttorente von 293,27 Euro bezogen werden.

Da Petra aber nur eine tatsächliche Nettorente von 136,93 Euro genießt, sind es auf diesen Nenner bezogen schon stolze 3,75%.

Während der Rentenphase fallen also jährlich knapp 62 Euro zusätzliche Kosten an, die sich bei einer beispielhaft angenommenen Rentenbezugsdauer von 20 Jahren auf über 1.200 Euro belaufen.

Nicht erkennbare Garantiekosten

Die Garantiekosten als stärkster Faktor der Wertminderung werden jedoch überhaupt nicht erwähnt. Dazu ist der Versicherer leider gesetzlich auch nicht verpflichtet.

Garantiekosten sind Opportunitätskosten, die dadurch entstehen, dass Petras Geld trotz einer Spardauer von 39 Jahren nicht kapitalmarktnah und weitgehend inflationsgeschützt in Aktien angelegt wird. Sondern, da ja eine rein nominelle Beitragsgarantie gegeben wird, zu Mickerzinsen in (scheinbar) sicheren, dafür aber unrentablen Anlageformen. Zu einem hohen Anteil sind dies (Bundes-)Anleihen.

Und so entgeht Petra eine Menge Ertrag, während die Inflation ihr über fast 40 Jahre die Kaufkraft abnagt.

Extrem intransparent und unflexibel

Die bisherigen Ausführungen haben schon deutlich gemacht, dass Petra keine Chance hatte, all die Zusammenhänge, Auswirkungen von Verlagerungseffekten, Kosten und Inflation in diesem langfristig bindenden Vertrag zu durchschauen.

Die bAV-Vorsorge lässt sich durch den Arbeitgeberanteil und die Verlagerung der Steuer- und Sozialversicherungslast herrlich intransparent und damit geschönt darstellen.

Auch die meisten Arbeitgeber (wirklich große Unternehmen mit eigenen Fachleuten in der Personalabteilung ausgenommen) verstehen die vielen Kinn-Haken versicherungsgebundener bAV-Verträge nicht!

Auch meine nüchterne Analyse hat noch nicht alle Nachteile bzw. Nebenwirkungen erfasst. So sinken z.B. das Krankengeld sowie das Arbeitslosgengelt durch die Gehaltsumwandlung.

Und flexibel ist der bAV-Vertrag aus 2016 auch nicht. Was passiert bei Arbeitslosigkeit oder bei einem Wechsel des Arbeitgebers? Was bei einer späteren Selbständigkeit? Oder der Aufnahme einer Tätigkeit im Ausland?

Es würde den Rahmen dieses Beitrages sprengen, diese Fragestellungen detailliert zu untersuchen. Aber wer viel Zeit hat und sich psychisch stabil fühlt, kann ja mal den Fachausdruck „Portabilität der bAV-Vorsorge“ recherchieren. Nein, flexibel geht anders!

Bitte mehr Respekt vor der Arbeitgeberzahlung!

Um die vernichtende Kritik an der bAV durch Direktversicherung mit Gehaltsumwandlung zu einer konstruktiven Kritik zu machen wird abschließend eine viel bessere Alternative aufgezeigt. Dazu zurück zum ersten Haken und dem Äpfel-mit-Birnen-Vergleich.

Der Arbeitgeber bringt bei obigem Vertrag eine Leistung von 100 Euro monatlich ein. Da Petra die anderen 100 Euro durch Gehaltsverzicht einbringt, erspart der Arbeitgeber ca. 20 Euro an Sozialabgaben, so dass seine Nettobelastung sich auf rund 80 Euro monatlich reduziert.

Würde Petra klug verhandeln, auf die bAV verzichten und statt des Arbeitgeberbeitrages eine kleine Gehaltserhöhung von, sagen wir, 60 Euro erbitten, von der dann – grob geschätzt – gut 30 Euro netto bei ihr ankommen, dann könnte sie statt des oben ermittelten Eigenanteils von 48,74 Euro ca. 80 Euro monatlich sparen.

Erster positiver Effekt: Petras gesetzliche Altersrente würde um ca. 30 Euro monatlich steigen – anstatt um knapp 40 Euro zu sinken.

Zweiter positiver Effekt: In einem kostenarmen Produkt, z.B. einem ETF-Sparplan (ungefördert, aber auch nicht mit den bei dieser Laufzeit völlig unsinnigen Garantiekosten belastet) ergäbe sich nach 39 Jahren ein Endvermögen von ca. 220.000 Euro. Höchstwahrscheinlich sogar mehr. Was auch nach Abzug der Kapitalertragsteuer noch eine schöne Aufbesserung der Alterseinkünfte ermöglichen würde.

Kurzum: Selbst die großzügige „halbe-halbe-Lösung“ mittels angebotenem bAV-Vertrag rechnet sich für Petra nicht.

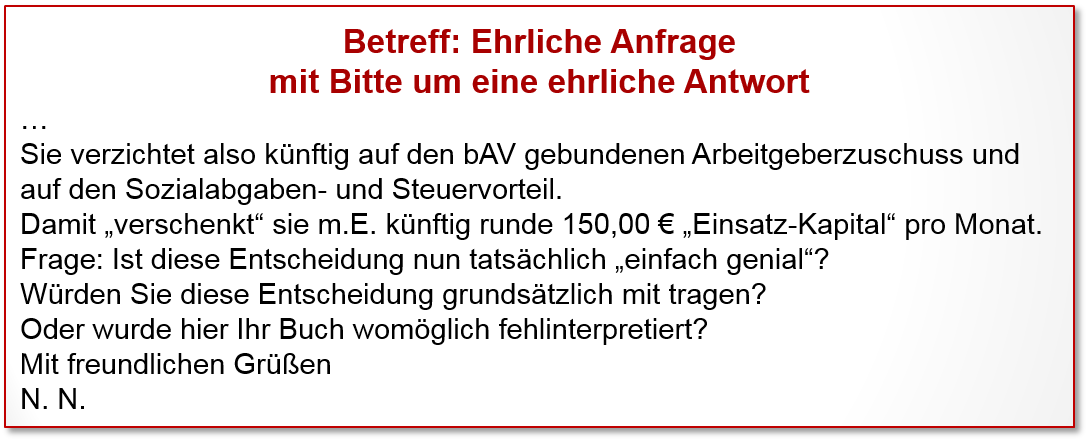

Sie erinnern sich noch an das obige E-Mail des FPV mit Bitte um ehrliche Antwort (nachfolgend nochmals stark gekürzt):

Meine ehrliche (Ja was denn sonst?) Antwort auf die freche Suggestivfrage des FPV:

Erstens: Ja, Petra hat einfach genial entschieden, indem sie den 2016 abgeschlossenen bAV-Vertrag gekündigt hat. Noch besser wäre es nur gewesen, wenn sie den FPV nie kennengelernt hätte!

Zweitens: Ja, Petra hat sehr gute Chancen, ganz alleine mit ihrem Eigenbeitrag nach Steuern eine erheblich höhere Altersversorgung zu schaffen. Hierzu muss sie lediglich eine kostenarme und transparente Anlagealternative finden. Die freilich der Heidelberger FPV nicht anbieten kann oder will.

Und drittens: Ja, das Geld des Arbeitgebers sollte gewürdigt und nicht aus der Berechnung des Versicherungsmaklers herausgenommen werden. Denn es fällt nicht vom Himmel. Circa 80% der Arbeitgeberbeiträge bleiben beim Versicherer bzw. dessen Vertriebshelfer (der eben kein Versicherungsberater ist) in Form von Kosten hängen.

Und was bedeutet das nun konkret für Sie?

- Prüfen Sie Angebote zur bAV extrem kritisch und lassen Sie sich Zeit mit einer Unterschrift. Es mag andere Konstellationen geben, z.B. bei Minirenten oder falls Sie privat krankenversichert sind. Doch letztlich sind diese Fälle selten.

- Gehen Sie nicht automatisch davon aus, dass Ihr Arbeitgeber die unzureichende Qualität eines bAV-Angebotes oder dessen hohe Kosten versteht. Lediglich die meisten ganz großen, professionellen und mit hoher Nachfragemacht ausgestatteten Arbeitgeber können ihren Arbeitnehmern kostenarme und effiziente (Rahmen-)Verträge ermöglichen. Bei kleineren Unternehmen passiert es häufig, dass die Arbeitgeber die versteckten Nachteile und Kosten von bAV-Direktversicherungen ebenso wenig verstanden haben, wie die Arbeitnehmer.

- Lassen Sie sich nicht von heutigen „Ersparnissen“ ködern, wenn diesen ungleich höhere Verluste oder Abzüge in der Zukunft entsprechen. Letztlich ist wichtig, welche Nettorente Sie in der Zukunft mit dem heutigen Nettoeinsatz erreichen. Und das ist bei allem „Steuer-Hokuspokus“ und „Sozialversicherungs-Zauber“ eben leider oft sehr unbefriedigend.

- Wenn ein Finanzprodukteverkäufer (FPV) Sie nicht auf die Minderung in der gesetzlichen Altersrente durch die bAV-Lösung hinweist, dann hat er sich schon allein damit disqualifiziert. Dies rechtfertigt bereits den Gesprächsabbruch durch Sie. Denn die Rentenminderung ist keine Kleinigkeit, sondern beträgt in den meisten Fällen allein schon ca. ein Drittel der bAV-Nettorente.

- Bedenken Sie auch, dass Ihre bAV-Rente krankenversicherungspflichtig ist (es sei denn, Sie sind freiwillig gesetzlich oder privat versichert) .

- Beiträge zur Pflegeversicherung mindern die Rente in jedem Fall. Auch diese Abgaben sind kein „Kleingeld“ und sollten von Ihrem FPV angesprochen, quantifiziert und abschließend geklärt werden. Wenn er das nicht tut – na sie wissen schon…

- Haben Sie Respekt vor der Zahlung Ihres Arbeitgebers! Ganz regelmäßig wird so argumentiert, als ob das Geld Ihres Arbeitgebers ja „geschenkt“ wäre, und Sie „doof“ seien, wenn Sie es nicht in Anspruch nähmen. Zur Erinnerung: Zweck der Übung war eigentlich nicht, dass das Geld des Arbeitgebers in den Kosten des Finanzdienstleisters versickert, sondern, dass Sie etwas davon haben. Auch wenn der Arbeitgeber bei der „halbe-halbe-Lösung“ grob 20% seines Einsatzes an Sozialleistungen spart, bedeutet dies trotzdem noch einen Nettoaufwand von rund 80% für ihn.

- Wenn Sie dieses Geld – für den Arbeitgeber kostenneutral – als Gehaltserhöhung erhalten (also versteuern und die Sozialversicherung bezahlen), aber den Rest regelmäßig und kostenarm völlig selbständig außerhalb einer bAV ansparen, so entstünde hieraus eine schöne Zusatzrente… Man kann auch über steuerfreie bzw. steuerbegünstigte Extras statt Gehaltserhöhung mit dem Arbeitgeber reden (betriebliche Gesundheitsmaßnahmen, Bahncard, Dienstwagen u.a.).

- Sollte der FPV Ihnen als „Lösung“ der Rentenminderung durch die nachgelagerte Besteuerung eine zusätzliche private Rentenversicherung verkaufen wollen, droht hier gleich die nächste Falle. Denn Sie bezahlen diese keineswegs aus der „Steuerersparnis“ der Ansparphase – diese Verschiebung ist ja schon verbraucht. Das heißt, dass Sie die private Rentenversicherung voll aus versteuertem Nettoeinkommen bezahlen müssten. Wenn Sie dieser Scheinargumentation aufsitzen, werden Sie gleich doppelt über den Tisch gezogen.

- Kurzum: Es bleibt nicht viel vom angeblichen Zauber der bAV-Verträge. Die Arbeitnehmer werden mit einem falschen Fokus auf Steuern und Sozialabgaben geködert. Es handelt sich um eine Täuschung der Arbeitnehmer (und oft auch der Arbeitgeber), die über Jahrzehnte lang funktionieren kann und erst zum Zeitpunkt des Rentenbeginns in vollem Ausmaß erkennbar wird.

Seien Sie vorher klug.

Oder prüfen Sie lieber frühzeitig, so wie Petra. Denn auch hier gilt: Lieber ein Ende mit Schrecken als ein Schrecken ohne Ende.

Und geben Sie Ihrem Arbeitgeber diesen Blogbeitrag zu Lesen.

Ich danke Honorar-Finanzanlagenberater Volker Hildebrand aus Lampertheim für gute Fachdiskussionen, Hilfe bei den Berechnungen und wertvolle Hintergrundinformationen.

HINWEIS

Da eine betriebliche Altersversorgung (bAV) aus Entgeltumwandlung in der Regel die Arbeitnehmer enttäuscht 😩 und bei den Arbeitgebern Haftungs- und Compliance-Probleme nach sich zieht, 😲habe ich mit einem Experten für betriebliche Altersversorgung, Renten- und Versicherungsberater Detlef Lülsdorf zu dieser Problematik ein Interview geführt. Hier geht es zum Blogbeitrag mit Videolink:

Herzliche Grüße

Hartmut Walz

Sei kein LeO!

[1] Die anderen vier Durchführungswege der bAV sind Pensionskasse, Pensionsfonds, Unterstützungskasse und Pensionszusage (=Direktzusage).

[2] Es gibt auch Fälle, in denen der Arbeitgeber die Zahlungen vollständig übernimmt, also keine Gehaltsumwandlung stattfindet.

[3] Übrigens klingelte eines Tages bei mir das Telefon – und eine weibliche Stimme meldete sich: Ich bin Petra… Natürlich heißt sie anders. Aber die „Kundin Petra“ hatte ihren Fall erkannt und sich vertrauensvoll bei mir gemeldet. Sie können sich vorstellen, was das für eine freudige Überraschung für mich war.

[4] Bei den meisten versicherungsgebundenen bAV-Verträgen bezahlt der Arbeitgeber den gesetzlich geforderten Zuschuss von 15% (vgl. §1a Absatz 1a des Betriebsrentengesetzes – BetrAVG). Dieser Prozentsatz entspricht knapp den von ihm eingesparten Arbeitgeberbeiträgen auf die Sozialversicherung. Der hier

[5] Die Alternative „Einmalzahlung“ wird in diesem Beitrag nicht weiter verfolgt, ist aber allein schon wegen des höheren Grenzsteuersatzes im Jahr der Auszahlung (Sonstiges Einkommen) regelmäßig nicht attraktiv. Selbst, wenn die sogenannte „Fünftelregelung“ genutzt wird, bleibt eine erhöhte Grenzsteuerbelastung. Bei der Berechnung der Sozialbeiträge (Kranken- und Pflegeversicherung) erfolgt eine fiktive Verteilung auf 10 Jahre, um die Freibeträge und Freigrenzen anteilig nutzen zu können. Die Abgabenquote läge für Petra im Fall der Einmalauszahlung auf alle Fälle noch höher als bei der Rentenalternative – im Blogbeitrag wird also der minder schlimme Fall dargestellt.

[6] In der Mehrzahl der Fälle hat der AN die Wahlmöglichkeit zwischen Einmalzahlung und lebenslanger Rente. Diese Wahlmöglichkeit kann jedoch ganz oder teilweise (z.B. Einmalzahlung maximal 30%) ausgeschlossen werden (z.B. bei der sogenannten MetallRente).

[7] Hintergrundinformation für andere Fälle: Zur Information der Besteuerung Ihrer konkreten Betriebsrente – das deutsche Steuerrecht ist unendlich kompliziert – lesen Sie z.B. diesen Beitrag auf Tagesschau.de.

[8] Seit 2020 sollen Bezieher betrieblicher Kleinrenten entlastet werden. Das GKV–Betriebsrentenfreibetragsgesetz sieht einen – jährlich angepassten – Freibetrag für die vom Rentner zu zahlenden Krankenversicherungsbeiträge vor. Für 2025 beträgt dieser 187,25 Euro. Nur der Teil der Betriebsrente, der diesen Betrag übersteigt, wird mit Krankenversicherungsbeiträgen belegt. Das alles jedoch nur für pflichtversicherte Rentner in der gesetzlichen Krankenversicherung relevant. Der monatliche Freibetrag gilt nur einmal, auch wenn mehrere Betriebsrenten bezogen werden. Eine gute Übersicht finden Sie hier auf Wikipedia.

Zur Abwechslung gibt es dann bei der Pflegeversicherung keinen Freibetrag – sondern nur eine Freigrenze in gleicher Höhe: Hier müssen Beiträge auf die gesamte Betriebsrente gezahlt werden, sobald die Freigrenze überschritten wird. Es tröstet etwas, wenn man sich verinnerlicht, dass das deutsche Steuerrecht ein logikfreier Raum ist.

[9] Würde man auch die Arbeitgeberleistung in die Break-Even-Rechnung einbeziehen, erleben nur italienische Landschildkröten den Break-Even-Zeitpunkt.

[10] vgl. Fußnote 5

Beitrag aktualisiert am 09. Mai 2025. – Ursprünglich verfasst am 23. November 2018.

Der Hartmut Walz Finanzblog ist unabhängig, kosten- und werbefrei. Ich erhalte für Links und Empfehlungen keinerlei Honorar, Kick-back, Beteiligung o. ä. Mich nährt nur die Anerkennung ehrbarer Menschen. Und die Vision, dass Deutschland ein ehrlicherer Platz für Sparer und Vorsorgende werden wird.

Guten Tag Herr Walz,

auch ich habe ein bAV, die zwar älter ist und deren Renditen nicht so übel waren, aber vermutlich hat sie viele der genannten Haken auch.

Einen Punkt zur Arbeitgeberzahlung möchte ich noch ergänzen: wenn der Arbeitgeber i.W. die Summe der Angestellten ist und jeder Angestellte eine bAV-Zuzahlung bekommt, dann erarbeitet sich letztendlich jeder Angestellte seine Zuzahlung selbst.

Man hört oft in Gesprächen von allerlei Goodies, die Arbeitgeber ihren Arbeitnehmern zukommen lassen, aber der Punkt, dass der Arbeitgeber nur ausschütten kann, was die Arbeitnehmer vorher verdient haben, wird selten genannt. Die Überstunden am Wochenende haben etwas mit dem Dienstwagen zu tun…

Das bedeutet dann auch, dass es selbst für Angestellte ohne bAV schlecht ist, wenn *andere* in der Firma eine bAV mit Zuzahlung abschließen, einen Dienstwagen fahren, o.ä.

Viele Grüße

Frank

Lieber Frank Schneider, herzlichen Dank für Ihren Kommentar, den ich als Verhaltensökonom „psycho-logisch“ zwar verstehen kann, jedoch respektvoll und vor allem zu Ihrem persönlichen Vorteil (Seelenfrieden) ein wenig zurechtrücken möchte.

Bitte verstehen Sie jede Arbeitgeber-Arbeitnehmer – Beziehung, wenn sie einigermaßen intakt ist, als win-win-Partnerschaft.

Arbeitgeber und Arbeitnehmer sind Partner beim gemeinsamen „Backen des Kuchens“ (Erzeugung einer bestimmten Wertschöpfung). Sie werden jedoch zu Rivalen bei der Verteilung dieses Kuchens (also der Frage, wieviel der Wertschöpfung Gewinn und wieviel Entgelt ist).

Das ganze ist – hoffentlich anständig und ethisch korrekt ausgetragen – eine Frage der Marktmacht und des individuellen Verhandlungsgeschicks.

Für einen rationalen Arbeitgeber ist es letztlich unerheblich, ob der Teil des Kuchens, den er an den Arbeitnehmer weitergibt, bei gegebenem finanziellen Umfang in Gehalt und AG-Anteile, oder vom AG finanzierten Dienstwagen oder eine Entgeltumwandlung in eine Direktversicherung erfolgt.

Ihre Überlegung, dass der „schöne Dienstwagen“ von Kollegen zu Lasten Ihres Kuchenanteils geht, ist daher nicht hilfreich.

Entweder diese Kollegen sind „Blender“ oder Verhandlungskünstler und erhalten ein „zu großes“ Stück des Kuchens und andere kompensieren dies durch zu kleine Stücke, weil sie zu schlecht verhandelt haben.

Oder – was noch häufiger vorkommt – jeder schätzt seine eigene Leistung höher und die eigene Mühe größer ein als die der anderen ein. Die Kollegin sieht das aus ihrer Sicht möglicherweise ebenso (nur eben spiegelverkehrt) und am Ende sind alle neidisch und unzufrieden.

Meine lieb gemeinte Schlussfolgerung für Sie ist, dass Sie höflich und vorsichtig ausloten, ob Sie anstelle einer bAV lieber eine andere geldwerte Leistung oder einfach eine Gehaltserhöhung bekommen, die den Arbeitgeber nicht unbedingt mehr kostet als seinen bAV-Zuschuss, Ihnen aber erheblich mehr Nutzen bringt.

Herzlich, und mit den allerbesten Wünschen für Sie, Hartmut Walz – Sei kein LeO!

Guten Tag Herr Walz,

Intressanter Beitrag. Bei und wird nun auch eine bAV MR RuV angeboten. Der AG Zuschuss sind 20% und 100 Euro pro Monat.

Da ich bereits einige Versicherungen habe und die Laufzeit keine 15 Jahre mehr wären stellt sich die Frage ob

es sich lohnt da noch einzusteigen? Nach dem obrigen Beispiel ja eindeutig nicht. Was wäre aber wenn man selbst 0€ Brutto zuzahlt und nur den AG Anteil mitnimmt, würde sich das bei der Kurzen Laufzeit überhaupt rechnen? Oder

sind die kosten zu hoch das sich das irgendwie Lohnt.

Besten Dank

Viele Grüße

Lieber Theo, wenn der Arbeitgeber komplett die Einzahlung übernimmt, gilt:

– Respekt vor der Arbeitgeberzahlung, sie ist in diesem Falle wohl eine Mitarbeiterbindungsmaßnahme

– mein Beispiel mit der Jeans und Mutti:

Wenn mir eine Jeans nicht passt, dann wird sie auch nicht dadurch besser, dass Mutti mir den halben Kaufpreis zahlt. Wenn Mutti mir das Geld geben würde und ich könnte mir eine passende Jeans kaufen, wäre mir mehr geholfen 🙂

Also nichts für ungut und herzliche Grüße, Hartmut Walz – Sei kein LeO!

Guten Tag Herr Walz,

sehr interessant und aufschlussreich! Vielen Dank für die ausführlichen Erläuterungen. Bei mir stellt sich das etwas anders dar und mich würde interessieren, ob Sie da auch zu dem Schluss kommen, dass sich die BAV in dem Sinn nicht lohnt. Und zwar bin ich nebenberuflich selbständig (Gewinn 2024 100.000€) tätig (Vollzeit angestellt und gemeinsam veranlagt mit Frau, Gesamtjahresbrutto bei ca. 105.000€) und überlege aufgrund der Steuerlast, eine GmbH als alleiniger Gesellschafter zu gründen. In dieser würde ich mich als GF anstellen lassen und über Entgeltverzicht eine entgeltfinanzierte Pensionszusage einrichten. Dadurch würde ich die Versteuerung auf GmbH Ebene vermeiden, könnte diesen Betrag direkt in eine bspw. ETF Geldanlage investieren und müsste bei Auszahlung dann lediglich mit meinem persönlichen Einkommenssteuersatz besteuern. Natürlich gibt es hier nicht den „Vorteil“ des Zuschusses durch den Arbeitgeber in meinem Fall, aber dennoch klingt das Vorgehen erst einmal lukrativ: Keine Besteuerung der Entgeltzusage, Investition mit dem Bruttobetrag in ETFs, Versteuerung zu einem späteren Zeitpunkt anstatt jetzt direkt überwiegend im Spitzensteuersatz bei der freiberuflichen Tätigkeit, flexible und gewinnabhängige Auszahlung möglich.

Habe ich hier irgendwo einen Denkfehler? Würde mich über eine Nachricht sehr freuen

Liebe/r Stan, danke für Ihre Anerkennung und dafür, dass Sie uns an Ihrem konkreten Fallbeispiel teilhaben lassen. Die von Ihnen geschilderte Situation ist schon sehr besonders und kommt nicht so häufig vor.

Dass ich zu individuellen Fällen nicht beraten darf, wissen Sie. Jedoch kann ich sagen, dass andere in Ihrer Situation ebenfalls diese versicherungsfreie GmbH-Lösung wählen. Diese ist in der Branche auch als „Rentner-GmbH“ bekannt. Da man hierfür keinen Versicherer benötigt. ersparen sich die Betreffenden eine Menge Kosten und Intransparenz. Dafür sind andere Vorgaben rund um die GmbH zu erfüllen. Damit Sie formal keine Fehler mit dieser Lösung machen, und diese legal korrekt optimieren, sollten Sie Ihr Vorgehen mindestens intensiv mit Ihrem Steuerberater besprechen – empfehlenswert ist es zudem, einen spezialisierten Versicherungsberater (Zulassung nach §34 Absatz 2 Gewerbeordnung) hinzuzuziehen.

Alles Gute und herzliche Grüße, Hartmut Walz – Sei kein LeO!

Guten Tag Herr Walz,

ich habe seit 2014 bei der Allianz eine BAV „Direktversicherung Klassik“, bei der über Endgeldumwandlung jeden 100 Euro eingezahlt werden. Der AG zahlt ebenfalls 100 Euro pro Monat ein. Zum Zeitpunkt der Vertragsunterschrift fand ich das Angebot mit 100% Bezuschussung vom AG, auch hinsichtlich Abzügen von Provisionen, Gebühren, späteren Steuern Sozialabgaben usw., dennoch sehr attraktiv.

Sehen Sie das ebenso sehen?

Muss die Betriebsrente später (ab 2040) komplett versteuert werden, oder nur ein Teil? Ich meine gelesen zu haben, dass ca. 170 Euro der Betriebsrente steuer- und sozialabgabenfrei wären.

Mit freundlichen Grüßen

Mike S.

Liebe/r Mike S., Betriebsrenten sind bereits heute grundsätzlich zu versteuern. Es gilt die sog. nachgelagerte Besteuerung, die Rentenleistungen werden also in der Auszahlphase versteuert. Nach heutigem Recht kann ein Teil steuerfrei sein, Stichworte:

– steuermindernder Versorgungsfreibetrag (abhängig vom Jahr des Versorgungsbeginns) und

– Zuschlag zum Versorgungsfreibetrag.

Da ich kein Steuerberater bin, darf ich herzu keine individuellen Auskünfte geben. Trotzdem kann ich Ihnen weiterhelfen. Ihre Fragestellung wird m.E. in diesem Artikel bei HAUFE behandelt:

https://www.haufe.de/personal/haufe-personal-office-platin/betriebsrente-3-steuerfreier-versorgungsfreibetrag-und-zuschlag_idesk_PI42323_HI9458744@HI630501.html

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Lieber Herr Walz,

Interessanter Beitrag, vielen Dank. Allerdings scheinen mir einige Annahmen hier doch eher pessimistisch gegen die bAV:

– Ein Steuersatz von 30% finde ich eine sehr hohe Annahme für eine Rentnerin. Generell ist die nachgelagerte Besteuerung ja vorteilhaft, wenn man (erwarteterweise) im Alter einen geringeren Steuersatz zahlt als im Erwerbsleben.

– Bei der bAV nur die Garantiewerte zu berücksichtigen ( „Ich argumentiere im Folgenden nicht mit irgendwelchen fiktiven Erfolgszahlen, sondern mit den Garantiewerten. Denn nur diese sind einigermaßen sicher.“), finde ich nicht seriös. Bei einem ETF-Sparplan gibt es gar keine Garantiewerte, dort müsste man dann folgerichtig mit 0 vergleichen. Letztlich beruht doch jedes Investment auf „fiktiven Erfolgszahlen“, außer man nutzt eine Lebensversicherung mit ärmlichen 0,25% Garantiezins. Insofern sollte man fairerweise schon die durchschnittliche Wertentwicklung und Überschüsse der bAV-Anlage einberechnen.

Das Ergebnis ginge wohl trotzdem gegen die bAV aus, aber vielleicht nicht so deutlich.

Viele Grüße

Kai

Liebe/r Kai, dass Sie optimistischere Annahmen treffen wollen, ist für mich akzeptabel. Letztlich muss das jeder selbst entscheiden. Mich persönlich haben Sie jedoch nicht überzeugt. Die Annahme eines Grenzsteuersatzes von 30% ist für die Zukunft (zumindest bei Menschen, die nicht der Altersarmut unterliegen) sehr realistisch, zumal künftig ja alle Alterseinkünfte steuerpflichtig sein werden. Die Orientierung an Garantiewerten wird auch von vielen Fachkollegen und Versicherungsberatern empfohlen, den Vergleich mit dem ETF-Sparplan meinen Sie hoffentlich selbst nicht ernst ☺️

Und im Ergebnis liegen unsere Auffassungen ja dann doch dicht beieinander.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Hallo Kai (und natürlich Herr Walz),

Meine eigene allgemeine Erfahrung ist, dass kein Vertrag seine Prognose erreicht. Diese ist eher als optimalster Fall zu verstehen, denn als wahrscheinlichster. So wie die Fahrzeit, ohne Stau von München nach Hamburg zu fahren.

Rechne doch mal aus, welche Renditen sich erzielen ließen, wenn man dem Versicherer alles glaubt. Und dann vergleiche mit dem Aktienmarkt, der kurzfristig schwankt aber über die Jahrzehnte sehr verlässliche Statistiken erlaubt. Schließlich sind es in der Regel Jahrzehnte, die man dem Versicherer sei Geld gibt. (Daher nicht Null Prozent auf Aktien auf lange Sicht, auf Anleihen erst recht nicht.)

In einer der bAV mathematisch ähnlichen Sache wurde mir ein Angebot unterbreitet, bei dem mein Beitrag 1:1 vom Arbeitgeber ergänzt wird und ich meine Einzahlung mit meinem Grenzsteuersatz (der dem Höchstsatz entspricht) absetzen kann. Also fast wie das Beispiel von Petra. Es wurde mir vom Verkäufer eine scheinbar attraktive Rendite von (ca.) 7% nach steuerlicher Berücksichtigung ausgewiesen, bei der übrigens auch 30% Steuer im Alter vorgeschlagen wurden. Sprich, Rendite etwa in der Größenordnung Weltaktienmarkt auf lange Sicht. Klingt gut, oder? Schließlich ist das Langlebigkeitsrisiko mit abgesichert.

Nun, für diese Rendite müsste ich allerdings etwa ein Jahrzehnt(!) älter werden als es die Sterbetafeln für meine Altersgruppe zum Abschlusszeitpunkt im Durchschnitt vorsahen.

Was ich bei Selbstanlage aus meinem Netto an Überrendite erreichen kann, könnte ich immer noch zum absichern des dann noch geringen verbleibenden „Langlebigkeitsrisikos“ über dieses Methusalemalter hinaus nutzen.

So oder so, bei eigener Anlage stünde ich nicht schlechter da und mir bliebe mehr Flexibilität. Man denkt ja als junger dynamischer Mensch man arbeitet gern Vollzeit bis zum Renteneintrittsalter und hat sonst keine Hobbies.

Ich will aus Transparent dazu sagen: Es war für mich aus ganz individuellen Gründen (steuerlichen Besonderheiten, die für die meisten Arbeitnehmer nicht gelten und vor allem weil die Sache bei mir zum Sicherungsbaustein zählt und nicht zum Renditebaustein) dennoch akzeptabel, es in begrenztem Rahmen zu nutzen. Jedoch pauschal nicht zu empfehlen.

Herr Walz, super Artikel! Wertvoll! Wäre großartig, wenn man es mit einer Grafik veranschaulichen könnte.

Karsten

Lieber Herr Prof. Dr. Walz,

erstmal ein großes Dankeschön, für ihre unermüdliche Arbeit in Sachen Verbraucherschutz! Von Ihrer Arbeit profitieren wie man an den Kommentaren sieht viele Menschen, so auch meine Familie (Schwester, Verwandte und Freunde).

Ich (mittlerweile 35 Jahre) bin selbst über Jahre Versicherungsmakler gewesen, vor 3 Jahren aber ins Lager der Versicherer (Innendienst, Sach, Immobilien) gewechselt und daher hier sonst nur Mitleser und interessierter betroffener Kunde. Heute will ich mich aber gerne einmal beteiligen.

Die Haken waren mir soweit bereits alle bekannt, bis auf die hohe Kostenquote in der Auszahlungsphase. Das die anderen Daten teilweise echt mies sein würden war mir bekannt.

Andere haben hier auch bereits kritisiert, dass Sie einen wirklich hohen Steueranteil in der Rentenphase ansetzen. Da ich noch, wenn es schlecht läuft über 3 Jahrzehnte bis zu Rente habe, kann das natürlich so kommen. Allerdings könnte ich (hoffentlich) bis dahin in ein anderes EU-Land auswandern und aufgrund Doppelbesteuerungsabkommen hoffentlich die Steuerbelastung drücken. Mein aktueller Steuersatz (vor Steuererklärung) beträgt 15,5% im Jahr 2024 und das mit einem Brutto von über 60k p.a. Ich gehe nicht davon aus, mit gesetzlicher Rente, Bav und Riester auch nur ansatzweise in diese Region vorzustoßen.

Auf Unsicherheiten im Umfeld und im Netz stoße ich zu Ihrer Fußnote 8 immer wieder, vielleicht könnten Sie hierzu mal eine Quelle posten? Leider kann ich es einfach selbst nicht finden.

Wenn Sie die Inflation anführen, dann sollte Sie das auch die Steigerung des GKV–Betriebsrentenfreibetrags gemäß der Steigerung der BBG nicht nur in der Fußnote erwähnen, sondern auch mit konservativer Annahme in der Berechnung bei der Nettorente.

In meiner persönlichen Berechnung auf Basis der Steigerung der BBG (Basis als Faktor waren die Steigerungen der letzten 20 Jahre im Durchschnitt), steigt auch der GKV–Betriebsrentenfreibetragsgesetz jährlich an. Ich bin über 5 Jahre älter als Petra und hatte errechnet, dass meine BAV-Rente, frei von KV und Pflege bleibt sofern diese unter 400 Euro (im Jahr 2057) bleibt. Ein vorausschauender Anleger könnte hier die BAV rechtzeitig beitragsfrei stellen oder halt einfach die Einzahlung verringern, um hier im „optimalen“ Bereich zu bleiben.

Weitere Anmerkung: Laut der Seite des GDV „7 Jahre länger“ würde Petra, wenn sie jetzt 29 ist, voraussichtlich 90 Jahre. Mit 80% Wahrscheinlichkeit wird sie 84 und mit 50% wird sie 92 Jahre alt. Mein Ansatz wäre daher immer mindestens auf die 84 Jahre abzustellen.

Den Vorschlag für die Verhandlung beim Gehalt finde ich gut, nur kann diese Argumentation niemand mit Tarifvertrag anführen.

Ich werde Ihren Artikel für mich persönlich und meine Schwester zum Anlass nehmen, unsere eigene BAV zu überdenken, aktuell bezahle ich hier aber nur noch 40 € VWL ein und 40 € über EGU.

Ich bedanke mich für ihre wirklich tolle Arbeit, die sie leisten!

Beste Grüße

Richard Rahl

Lieber Richard Rahl, herzlichen Dank für Ihre Anerkennung und das fachliche Feedback.

Bei Ihren Überlegungen zur Steuerbelastung muss ich Ihnen respektvoll widersprechen. Sie glauben, dass der von mir als konservativ angenommene Steuersatz von 30% zu hoch angesetzt sei. Dabei verwechseln Sie jedoch offensichtlich den Grenzsteuersatz und den Durchschnittssteuersatz. Entscheidungsrelevant für die Berechnung ist immer nur der (höhere) Grenzsteuersatz und nicht der (niedrigere) Durchschnittssteuersatz, denn Petra hat ja den Einkommensteuer-Freibetrag (aktuell ca. 12.000 Euro/Jahr) sowie die steuergünstige untere Linearzone des Steuertarifs schon durch die gesetzliche Rente „ausgenutzt“. Und während es heute noch Rentner gibt, die nur einen Teil ihrer Alterseinkünfte versteuern müssen, wird das bei Petra, wie auch bei Ihnen ungünstiger sein, da dann alle Alterseinkünfte voll steuerpflichtig sein werden.

Ein kurzer Blick auf die Einkommensteuertabelle (Link unten) zeigt, dass der von Ihnen beispielhaft genannte Wert von 15,5% selbst für den Durchschnittssteuersatz nicht nachvollziehbar ist. Er könnte nur stimmen, wenn Sie ein zu versteuerndes Einkommen von rund 30.000 Euro hätten (also z.B. den Splitting-Tarif anwenden können und Ihr/e Partner/in keinerlei Einkommen hätte). Steuerpflichtige, die Stand 2025 ein zu versteuerndes Einkommen von 60.000 Euro haben, unterliegen einem Durchschnittssteuersatz von 24% und einem Grenzsteuersatz von 40% (mit Kirchensteuer 43%). Hier der ganz offizielle Link zum Bundesministerium der Finanzen:

https://www.bmf-steuerrechner.de/ekst/eingabeformekst.xhtml

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Hallo Herr Walz,

herzlichen Dank für ihren hilfreichen Beitrag.

Auch wenn es die Situation nicht merklich verbessert: Soweit ich das verstanden habe, kann man bei der Besteuerung der Einmalzahlung noch das Halbeinkünfteverfahren anwenden, außerdem, sobald Aktienfonds in der Versicherung sind, 30% Teilfreistellung. Die Steuer reduziert sich in diesem Fall um 65%.

Nichtsdesto bleibt die Gesamtrechnung der bAV äußerst unvorteilhaft.

Hallo,

mein bisheriges Credo war immer, bei Versicherungen versichert man nur Risiken. Und auch dieser Artikel bestätigt mich wieder, dass einem eine Geldanlage bei einer Versicherung am Ende meistens teuer zu stehen kommt.

Nun hat mein Arbeitgeber aber kürzlich den Zuschuss zur bAV von 15% auf bis zu 100% je nach Betriebszugehörigkeit erhöht. Und laut Faustformel fängt eine bAV ab einem Zuschuss von > 50% sich für den AN an zu lohnen.

Was soll ich nun machen? Ich habe leider nur die Option, den Vertrag zu unterschreiben oder es zu lassen.

Liebe Frau Dannenberg,

vielen Dank für Ihre weiter oben aufgeführte Antwort! Genau auf diese klare Aussage habe ich gewartet 🙂

Also, wie vermutet, bleibt die Direktzusage als einziger Durchführungsweg, der Flexibilität und Rendite ermöglicht, wenn man es rechtlich und bilanztechnisch richitig ausgestaltet. Sehr interessant, dass es auch für „normale“ MA möglich ist! Ich gehe aber davon aus, dass in der Praxis den „Normalos“ dieser Weg nicht angeboten wird, weil zu beratungsintensiv oder die Wechselmotivation zu einem neuen AG höher ist als in der Führungsebene… Die Portabilität einer Direktzusage ist ja ausgeschlossen. Wobei die anderen Durchführungswege auch nicht gerade sooo leicht und toll zu portieren sind.

Wenn ich gerade darüber nachdenke, dann ist eine bAV (unabhängig vom Durchführungsweg) nur Arbeitnehmern zu empfehlen, die möglichst lange bei ihrem AG vorhaben zu bleiben.

Hallo Frau Dannenberg und Herr Walz,

ich bin in letzter Zeit im Bereich bAV öfter auf die pauschaldotierte Unterstützungskasse gestoßen, die als „Bank im Unternehmen“ bezeichnet wird und gefühlt als der beste Weg der fünf Durchführungswege dargestellt wird. Angepriesen wird die freie Kapitalanlage und aus Sicht des Arbeitnehmers, wird es als „Sparbuch“ deklariert. Geworben wird hauptsächlich damit, dass das Unternehmen die erhaltene Liquidität für sich deutlich rentabler einsetzen kann als eine an die Mitarbeiter versprochene Verzinsung von z.B. 1-2% p.a. Als weiterer Vorteil wird genannt, dass unter bestimmten Bedingungen dieses Fremdkapital lediglich im Anhang einer Bilanz aufgeführt werden kann und das Unternehmen ein besseres Rating erhält.

Mich würde sehr Ihre Meinung interessieren! Insbesondere: Was sind die gravierenden Risiken dieses Modells für den Arbeitgeber?

Ich freue mich sehr auf Ihre Rückmeldung!

Schöne Grüße

Hr. Noch-FPV

Sehr geehrter Herr Noch-FPV,

Ihre Frage reicht in viele Richtungen und die fachliche Beantwortung würde hier leider viel zu weit führen.

Die pauschaldotierte U-Kasse stellt hier weniger ein Konzept, als vielmehr eine Produktlösung dar. Bevor sie konkret beraten wird, sollten vorher im ersten Schritt die Möglichkeiten der bAV und die Zielvorstellung und Anforderungen des jeweiligen Einzelfalls genau untersucht werden.

Das Wesen einer U-Kasse ist grundsätzlich schon sehr speziell. Man sollte dieses Konstrukt in allen Facetten verstanden und akzeptiert haben, bevor man eine Versorgung über diesen Durchführungsweg darstellt. Die pauschaldotierte U-Kasse ist eine noch speziellere Form. Man nennt sie auch reservepolsterfinanzierte Unterstützungskasse – der Name drückt schon einen Teil der Funktionsweise aus. In meinen Augen ist es eine der komplexesten bAV-Varianten.

Mathematiker und akademisch hoch dekorierte U-Kassen-Verwalter rechnen hier wunderbare Lösungen und Vorteile, verschieben steuerliche Auswirkungen hin und her und nutzen auflaufende Dotierungen für die perfekte Innenfinanzierung des Unternehmens. Auf viele Fragen gibt es sehr überzeugende Antworten der Anbieter. Die Kapitalanlage unterliegt keinen Restriktionen, die Bafin steht nicht im Weg, Pensionsrückstellungen entstehen auch nicht und die Renditechancen übertreffen die vieler anderer Möglichkeiten.

Von daher eine prima Sache und es mag auch hin und wieder Konstellationen geben, in denen eine pauschaldotierte U-Kassen-Lösung tatsächlich Sinn macht.

Sie erfordert aber eine strickte Finanzierungs- und Betreuungsdisziplin von Experten, die auch den Rest der bAV beherrschen.

In der Praxis laufen viele Modelle leider an die Wand, weil viele Ereignisse und Verpflichtungen vorher nicht geprüft worden sind. Die Beteiligten sind fachlich überfordert, haben das Modell nie wirklich begriffen und kommen mit den Konsequenzen nicht zurecht. Die U-Kasse wieder zu verlassen ist in der Praxis schwierig, beratungsintensiv und teuer. Das war die Einrichtung in vielen Fällen schon.

Sie werden es herausgehört haben: ich bin für den KMU-Bereich kein Fürsprecher dieser Lösung.

Viele Grüße

Heike Dannenberg

Guten Tag!

Leider bin ich erst nach Abschluss meine Betrieblichen Altersvorsorge (Direktversicherung) auf diesen Beitrag gestoßen.

Mittlerweile läuft diese seit 5 Monaten, mir fehlen 115 € Netto im Monat, in die Rente gehen 284 €. AG Zuschuss sind 20%, VWL laufen ebenfalls mit rein. Durch diesen und einige andere Beiträge bin ich von der Direktversicherung alles andere mehr als überzeugt.

Inzwischen sorge ich noch mit einem ETF Sparplan vor, und würde viel eher dort mehr investieren als die Direktversicherung laufen zu lassen.

Beitragsfrei stellen wäre eine Option, aber für die nächsten 30 Jahre um dann 7€ im Monat zu bekommen…

Ich würde lieber diese Sache aus meinem Kopf streichen, auch wenn ich dann drauf zahlen müsste.

Lieber ein ende mit schrecken als ein schrecken ohne ende, oder wie sagt man.

Die Kündigung soll nach dem ersten Jahr noch möglich sein habe ich gelesen. Garantierter Rückkaufswert liegt bei 2200 Euro, und kostet 30 Euro Verwaltungsaufwand. Plus Steuern und Versicherungsbeiträge die ich nachzahlen müsste, ich glaube das wäre es mir wert.

Oder übersehe ich etwas?

Ich bin für alle Tipps und Meinungen dankbar.

Gruß Finn

Liebe/r Finn, danke für Ihren Erfahrungsbericht, der in der Tat sehr unerfreulich klingt.

Ich weiß, dass Verträge, bei denen Arbeitgeber nur die gesetzlich geforderten 15% zahlen, oftmals unvorteilhaft für den Arbeitnehmer sind. Dass es bei 20% AG-Beteilung nur unwesentlich besser wird – ist offensichtlich. Trotzdem empfehle ich, nicht primär emotional zu reagieren, sondern über Ihren Vertrag einen Versicherungsberater (nicht -vermittler!) also jemanden mit Zulassung nach § 34d2 der Gewerbeordnung (GeWO) oder aber einen gerichtlich registrierten Rentenberater drüberschauen zu lassen – auch wenn das ein paar Euro kostet. Diese sind nämlich gut „investiert“ und Sie stellen eine langfristige und finanziell relevante Entscheidung dann auf eine faktenbasierte Entscheidungsgrundlage eines Experten, der Ihre Interessen vertritt (und nicht die der Anbieterseite). Hier im Finanzblog haben ja z.B. schon einige Gastbeiträge geschrieben 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Ich stimme Herrn Prof. Walz zu.

Es ist eine langfristige und finanziell relevante Entscheidung, die nicht überhastet getroffen werden sollte. Die Zahlen, Renditen und Kosten können an dieser Stelle nicht sinnvoll geprüft werden, es sollten aber noch ein paar weitere Aspekte berücksichtigt werden, die weniger mit den reinen Zahlen zu tun haben.

Das wäre zum Beispiel das Thema Sicherheit und Garantie. Auch wenn diese beiden Bereiche sehr teuer sind, bedeutet es für Sie, dass Sie einen Vorsorgebaustein haben, der während der Ansparzeit vor einer (hoffentlich nie eintretenden) Privatinsolvenz geschützt ist und dessen erreichte Leistungen ziemlich sicher sind. Der Versicherer muss so kalkulieren, dass er die Leistungen erreicht und der Arbeitgeber tritt bei Leistungslücken ein.

Sicherheit ist für manche wichtig und eine sinnvolle Beimischung zur gesamten Altersvorsorge. Aber das ist natürlich Typsache.

Wenn Sie aus Ihrer Entgeltumwandlung während Ihres laufenden Arbeitsverhältnisses wieder heraus möchten, gibt es arbeitsrechtlich grundsätzlich auch die Kündigungsmöglichkeit, hier muss Ihr Arbeitgeber jedoch zustimmen. Dann erfolgt natürlich eine Nachversteuerung und Verbeitragung.

Eine Kündigung ist nicht mehr rückgängig zu machen, ein laufender Vertrag bietet hier mehr Flexibilität (weiterlaufen, reduzieren, aussetzen).

Egal wie, handeln Sie nicht überstürzt.

Heike Dannenberg

Es gibt auch „weiße Schafe“…

meine beiden Betriebsrenten (A: 6.5 Jahre im öff.Dienst = brutto 62.69, B: 25 Jahre in der südwestdeutschen Metallindustrie = brutto 273.44) wurden voll vom Arbeitgeber eingezahlt, für mich also „geschenkte Gäule“ ohne DRV-Minderung. Bei B wurde mir zusätzlich Gehaltsumwandlung/“deferred compensation“ angeboten – weil das Infoblatt dazu sehr vorsichtig schrieb, man wisse nicht, ob ich davon Vor- oder Nachteile haben würde, habe ich darauf verzichtet.

Nun bin ich gut ein Jahr in Rente, und dank des Betriebsrenten-KV-Freibetrags halten sich die Abzüge auch in Grenzen: A minus knapp 2€ PV, B minus 36€ KV+PV.

Es ist noch komplizierter: von B gibt es noch die ebenfalls AG-finanzierte bAV neuerer Art (nennen wir sie B2) , die ich mir in 10 Jahresraten auszahlen lasse (je ca. 1500€), nach 120-Monats-Formel KV+PV-pflichtig. Dafür hatte ich 24€/Monat hochgerechnet, aber meine Krankenkasse verlangt in der Rechnung wegen „Kapitalisierung bAV“ nur 7.32/Monat, also auf 30% von B2. Um so besser…

Also kurz: so finde ich das nicht betrüblich 🙂

Lieber suchenwi, Sie sind echt ein „Glücklicher“. Und natürlich konnten Sie beim „geschenkten Gaul“ nichts falsch machen. Und freuen sich nun über die Zusatzrente. Das ist aus Ihrer individuellen Sicht absolut richtig und ich freue mich gerne mit.

Ob das ganze aus gesellschaftlicher Sicht sinnvoll war oder ist, können wir anhand Ihrer Zahlen beide nicht abschätzen. Denn selbst in dem Fall, dass der Arbeitgeber durch überhöhte Kosten „geschröpft“ wurde, würden Sie sich ja immer noch über den „geschenkten Gaul“ freuen.

Viele herzliche Grüße – genießen Sie Ihre wohlverdienten Renten und bleiben Sie vor allem gesund!

Hartmut Walz – Sei kein Leo!

Hallo Herr Walz,

vielen Dank, dass Sie das so detailliert durchgerechnet haben. Das sollte man eigentlich in Finanztip o.ä. veröffentlichen.

Noch 2 inhaltliche Anmerkungen:

– Bei den Abschlüssen wird häufig mit Fantasieerträgen argumentiert. Ich erinnere mich an meine eigene Diskussion im Jahr 2005, als über Erträge von 7 % spekuliert wurde, garantiert waren damals 2,25 oder 2,75. Auf meine Anmerkung, dass es reine Spekulation sei, mit Erträgen der Vorjahre zu rechnen, sagte der Versicherungs“berater“, dass der Ertrag noch höher sein könne. Heute wissen wir, in welche Richtung es geht. Daher ist nur das garantierte Kapital eine verlässliche Rechengrundlage.

– Es wird auch damit argumentiert, dass die Steuerlast bei Rentenbezug niedriger sei als während der Berufstätigkeit. Das ist vermutlich in den allermeisten Fällen auch so. Allerdings nur unter der Annahme, dass sich die Besteuerung in den X Jahren/Jahrzehnten bis zum Renteneintritt nicht ändern. Auch diese Unsicherheit wird nach meiner Erfahrung nicht erwähnt.

Viele Grüße,

A. Arnold

Lieber Andreas Arnold, ganz genau – in beiden Punkten kann ich nur zustimmen. Vielen Dank.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Sehr geehrter Herr Dr. Walz,

zunächst einmal vielen Dank für diesen und die anderen aufklärenden Artikel auf Ihrem Blog!

In ihrem Fazit schreiben Sie, dass die Beiträge für eine baV möglicherweise im Falle einer „Minirente“ lohnen könnten (ob man davon leben kann, soll einmal außen vor bleiben). Hiermit sind Betriebsrenten unterhalb des Freibetrags von 164,50 Euro (2021) gemeint, auf die keine Krankenkassenbeiträge in der GKV erhoben werden? Kann sich sowas dann auch trotz schlechten Vertrages lohnen oder gilt auch in dem Fall nachrechnen?

Mit freundlichen Grüßen

MV

Lieber Markus Valtinke, sofern Ihre bAV-Rente von Zahlungen an die Krankenkasse befreit ist, erhöht sich die Chance auf Vorteilhaftigkeit kräftig. Jedoch ist Nachrechnen bzw. konkrete Prüfung stets angesagt, da ja nicht auszuschließen ist, dass ein extrem teurer Vertragspartner Ihnen die „Butter vom Brot“ nimmt.

Und natürlich hoffen wir, dass diese Mini-bAV-Rente nur ein kleines Zubrot zu Ihren anderen Alterseinkünften ist – also sozusagen ein Sahnehäubchen 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Der Artikel ist zwar schon etwas älter, ich möchte Ihnen nichtsdestotrotz Feedback dazu geben.

Nach erstem Lesen Ihres Artikels war ich fest davon überzeugt: Sie stellen die BAV eindeutig zu negativ dar. Also habe ich die Thematik mit meinem Vertrag und meinen Annahmen nachgerechnet.

Szenario a) BAV mit niedriger Kostenquote (Versicherungsverein mit Betriebskostensatz in Höhe von 0,8%) mit Altvertrag und 4% Garantie-Verzinsung!

Vorgehen: Simulation der Rente im Rechner auf der Anbieterseite – Steuerlast im Alter (32%) – Kranken- und Pflegeversicherung (19%) = Nettorente ab 65 Jahren

Szenario b) Anlage in Wertpapier-Portfolio aus Nettogehalt (Berechnete Abzüge von 48%) mit 5% Verzinsung abzüglich Abgeltungssteuer (2% Verzinsung in der analog simulierten Auszahlungsphase).

Ergebnis: Notwendiges Endalter 100 Jahre !!

Mit 0% Zins in der Alternativrechnung (Anlage am Girokonto) immer noch 84 Jahre !!

Unberücksichtigt die fehlenden Rentenpunkte in der gesetzlichen Rentenversicherung. Was für ein Wahnsinn. Danke für den Artikel.

Christian

Lieber Christian, haben Sie herzlichen Dank dafür, dass Sie Ihre Rechenarbeit und Analyse im Kommentar veröffentlicht haben. Ich bekomme zwar oft Mails mit ganz ähnlichen Berichten. Aber leider scheuen sich die meisten Betroffenen, dies offen darzustellen. Warum auch immer 😉

Dabei bräuchten wir unbedingt eine MeToo-Debatte beim traurigen Thema bAV!

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Guten Tag Herr Prof. Dr. Walz,

durch einen unserer Vertriebspartner bin ich auf Ihren Artikel aufmerksam geworden.

Mit Freude habe ich Ihren Artikel gelesen und teile Ihre Auffassung, was die versicherungvertragliche Lösung in der betrieblichen Altersversorgung (bAV) betrifft. Aus diesem Grund haben wir die bAV neu gedacht und verzichten kategorisch auf Versicherungen in der bAV. Unserer Ansatz ist eine betriebswirtschaftliche Altersversorgung für alle Beteiligten. Der Arbeitgeber behält die Liquidität im Unternehmen, verbessert seine bilanziellen Kennzahlen und der Mitarbeiter erhält nicht nur eine 2- bis 3fach höhere Rente, wie bei jeder klassischen DV/ Pensionskasse, nein er ist auch von sämtlichen Kosten befreit. AG gewähren bei diesem System i.d.R. einen erheblich höheren Arbeitgeber-Zuschuss. Gerne würden wir uns mit Ihnen hierzu vertiefend austauschen.

Zwei Anmerkungen habe ich noch:

-Die Versteuerung im Rentenbezugalter ist mit 30% aus meiner Sicht etwas zu hoch angesetzt – in der Regel ist der Steuersatz eher bei Durchschnittsverdienern bei ca. 20% im Ruhestand.

– Als letzten Punkt komme ich zu Ihrer Berechnungsgrundlage: hier ist mir aufgefallen, dass keine Verzinsung der Nettosparleistung berücksichtigt wurde. Es wäre m.E. nur fair, auch diesbezüglich eine Annahme zu treffen, so wie es die Versicherungswirtschaft ja auch macht ( 0,9% Rechnungszins).

In wirklichkeit steht ja ein garantiertes Verrentungskapital von ca. 93.000 € zur Verfügung – darauf bezogen ist die Rente ja deutlich über den 15,8 Jahren erst verbraucht – Nettorente = 49 J.. – bei der verfügbaren Rente sogar erst nach 65 Jahren!

Ansonsten eine sehr gelungener Beitrag.

Beste Grüße

Christian Wilke

***Anbieternennung vom Blogbeitreiber gelöscht***

Lieber Herr Christian Wilke, vielen Dank für Ihren Kommentar.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Sehr geehrte Blogleserinnnen, sehr geehrte Blogleser,

an dieser Stelle möchte ich auf ein weiteres Risiko / Ärgernis der bAV aus eigener Erfahrung ergänzen:

Ein Versicherer der klassische Lebensversicherungen unter dem Deckmantel der bAV vertreibt, genauer vertrieben hatte, hat gegenüber dem Arbeitgeber den Gruppenvertrag für die bAV gekündigt. Konkret heißt dass das der Versicherer nur noch bestehende Verträge verwaltet / weiterführt und keine neuen Verträge mehr abschließt. Als Begründung der Kündigung nennt der Versicherer, das er zugesagte Leistungen in der Zukunft nicht mehr erfüllen könne.

Was augenscheinlich als zunächst harmloser Vorgang daherkommt, scheint bei näherer Betrachtung die Bonität des Versicherers und damit des späteren Rentenzahlers massiv in Frage zu stellen – ein unangenehmes Gefühl, denn: Nähere Auskünfte zur Bonität des Versicherers erteilt auf Nachfrage weder der Versicherer selbst noch die Bafin. Weitere Anfragen zu diesem Sachverhalt an das BMAS laufen ebenfalls nutzlos ins Leere. In der „Ehe“ mit dem Versicherer unter den Regularien des Betriebsrentengesetzes hängt man nun drin…

Kommen dann noch eine dauernde Verschlechterung der Gesamtverzinsung und eine massive Kürzung der Überschussanteile des bestehenden Vertrages hinzu, kann man seinen Einzahlungen buchstäblich hinterherwinken. Man fragt sich: Was kommt wohl als nächstes?

Den Aufwand um am Tag X eine evtl. Arbeitgeberhaftung durchzusetzen, kann man m.E. heute noch gar nicht abschätzen und die Aussicht darauf ist nicht motivierend.

Erschwerend kommt m.E. auch hinzu das die bAV in keinster Weise heutzutage durchaus übliche Erwerbsbiographien mit u.U. mehreren Arbeitgeberwechseln abdeckt, da die Beurteilung einer sog. Wertgleichen Zusage (Portabilität) für den Verbraucher kaum möglich ist. Aus meiner mittlerweile gemachten Erfahrung, ist die bAV wie sie in Deutschland zur Umsetzung vorgesehen ist, einfach nur – leider – als „Rohrkrepierer“ zu bezeichnen.

Sehr geehrter Herr Walz,

danke für den super interessanten Beitrag. Auch ich zahle bereits 11 Jahre in eine fondsgebundene BAV. Direktversicherung. Anteil AG 70 Euro. Anteil AN 100 Euro. Alter AN 44 Jahre. Rentenbeginn mit 67 Jahren. Beginn der bAV, Dez.09.

Beitragszusage ist das eingezahlte Kapital.

Ab 2020 sind von der Rente 160 Euro sozialversicherungsbefreit, d.h. keine Krankenversicherungsbeiträge und Pflegeversicherungsbeiträge.

Lohnt sich die BAV hier trotzdem noch nicht?

Ich könnte den Eigenanteil streichen und die bAV mit dem AG Zuschuss von nur 50 Euro weiter besparen. Würden Sie diese Vorgehensweise empfehlen?

Die Abschlusskosten sind natürlich mit den 170 Euro berechnet worden und somit bezahlt, verloren.

Vielen Dank für Ihr Feedback.

Schönen Gruß

Lieber Joe, herzlichen Dank für Ihren Kommentar, auf den vielleicht ein/e unabhängige/r bAV-Erperte/in antworten kann…

Hier schon mal zwei Links, die Sie ja vielleicht schon weiter bringen:

https://schliesslich-ist-es-ihr-geld.de/trotz-15-arbeitgeberzuschuss-betriebliche-altersvorsorge-bav-rechnet-sich-nicht/ (bezogen auf den 15% Arbeitgeberzuscuss) sowie https://schliesslich-ist-es-ihr-geld.de/betriebsrenten-das-dilemma-der-arbeitgeber/ (bezogen auf den Arbeitgeber).

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

am 1.10.1989 wurde bei meinem damaligen Arbeitgeber ein Gruppenversicherungsvertag abgeschlossen.

Auf meine Nachfrage wie denn die Rentenleistungen sein werden erhielt ich folgende Information:

lt. tel. Information durch die Fa. Mercer betrug der Versicherungswert der Direktversicherung bei der Swiss Life zum 31.12.2017 18.894 €.

Ihre Anwartschaft (zahlbar ab 65. LJ) beträgt jhrl. 1.297,66 €. Gekürzt um 1/15 der Versicherungssumme bliebe ein Anspruch auf 38,06 € Jahresrente.

Da die Auszahlung vermutlich eher noch etwas höher ausfällt, kann man davon ausgehen, dass die unverfallbaren Ansprüche,

die Sie erworben haben, mit der Zahlung aus dem Direktversicherungsvertrag abgegolten sein werden.

Im Februar 1993 wurde geschrieben, dass eine Jährliche Altersrente von DM 1709.- zu erwarten ist, jetzt sollen es € 38,06 sein!?

Liebe/r Charly E., mit diesem Sachverhalt bin ich gerade auch überfordert. Ich kann aus Ihrer Darstellung lediglich die Vermutung entnehmen, dass Ihre Gesamtrente aus zwei Komponenten stammt und die 38,06 Euro nur ein Restausgleich ist. Relevant sollten die 1.297,66 Euro sein.

Ich schalte Ihre Frage einfach in der Hoffnung frei, dass einer der sachverständigen Blogleser Ihnen eine fundiertere Auskunft erteilt bzw. das Mißverständnis aufklären kann.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Sehr geehrter Herr Professor Walz,

wie verhält es sich denn, wenn man eine bAV mit 50% Beteiligung des AG über einen ETF-Sparplan macht?

Es gibt ja mittlerweile Anbieter wie https://www.fairr.de/produkte/fairrbav/, die sicher geringere Kosten verursachen als z.B. die Allianz mit ihrem „InvestFlex“ (wobei mir die auf Nachfrage auch angeboten haben in ETF anzulegen….)

Als Laie bleibt es augenscheinlich eben doch charmant, die zusätzlichen 150,- vom AG mitzunehmen. Oder bleibt die hohe Beteiligung dennoch augenwischerei, egal ob man über einen günstigeren Anbieter und ETF geht oder über einen teuren FPV?

Danke für eine kurze Meinung von Ihnen im Voraus.

beste Grüße

Michael B.

Lieber Michael B., danke für Ihre Nachfrage. Mit den von Ihnen genannten Rahmendaten schaut das auf alle Fälle schon sehr viel besser aus.

Drei Punkte sind sehr erfreulich, nämlich:

– der hohe Arbeitgeberanteil von 50 % (statt der gesetzlich nun vorgeschriebenen 15 % Mindestbeteiligung)

– die günstigeren Kosten Ihres Anbieters

– die Möglichkeit der ETF-Anlage, wodurch Sie eine erheblich marktnähere Rendite erwarten dürfen, was bei solchen Langfristverträgen von zentraler Bedeutung ist.

Die exakte Kostenstruktur des von Ihnen genannten Anbieters – insbesondere für den Anlagebereich – habe ich nicht im Detail geprüft. War auch nicht die Vorgabe 😉

Im Ergebnis habe ich keinen Zweifel daran, dass dieser Vertrag für Sie vorteilhaft ist (auch wenn die Verluste der gesetzlichen Altersrente sowie Steuern und KV auf die bAV-Rente zu berücksichtigen bleiben).

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Sehr geehrte(r) Blogleser(innen), sehr geehrter Hr.Blümel, ich möchte einwerfen, dass ich bis heute keinen Arbeitgeber gesehen habe, welcher sich auf ein solches Wagnis aus der Sicht der Firma (Arbeitgeber) einlässt. Denn am Ende so ist mein Wissensstand, haftet die Firma (Arbeitgeber) für die Zusage. Ob dann tatsächlich Geld im ETF drin ist? Und selbst wenn dort ausreichend Geld angehäuft wurde, wer wickelt die Rentenzahlung an den ehemaligen Mitarbeiter ab? Die Firma könnte ja dann schon nicht mehr bestehen? So werden wohl oder übel Versicherungsgesellschaften / Pensionskassen usw. gebraucht und die machen Kosten.. Sollten Sie wirklich einen Arbeitgeber finden der dazu bereit ist, würde ich mich sehr über eine Rückmeldung freuen!

Zum Schluss kann ich nur aus meiner Erfahrung berichten. Lasst die BAV , so wie diese gesetzlich ausgestaltet ist, sein. Es gibt bis heute die Möglichkeit Vermögenswirksame Leistungsverträge (kurz VWL) zu besparen und die Arbeitgeber sind auch verpflichtet das Geld direkt vom Nettolohn, weg zu überweisen. Jeder Arbeitgeber kann Zuschüsse zum Sparbeitrag des Arbeitnehmers leisten. Das sind keine großen monatlichen Sparsummen (max 75,-€ p.m.) ja gewiss. Es bestimmt hier leider der Arbeitgeber wohin bzw ob oder in welchen BAV Durchführungsweg. Mit diesen Verträgen (gleich ob mit Arbeitnehmersparzulagenanspruch oder ohne) habe ich in der Vergangenheit beste Erfahrungen gemacht. Erst Recht, wenn in einen Investmentfonds gespart wurde und man sich wirklich über Jahrzehnte daran hält nicht zu kündigen. Diese sind transparent am Ende sozialversicherungsfrei und man kann selbst bestimmen, ob und wie über Auszahlungen verfügt werden soll. So kann die Kapitalertragssteuer für jedes Steuerjahr selbst bestimmt werden. Diese fällt immer nur dann an, wen Geld abgerufen wird… Und liegt der tatsächlich Steuersatz unter 30% fällt auch nur dieser an. Ja man muss eine Steuererklärung abgeben. Doch das trifft auch heute schon sehr viele Rentner. Ich konnte nicht verstehen, warum unsere Bundesregierung diesen Weg nicht als Zwang für alle Arbeitnehmer eingeführt hat. Sehr transparent, wenige Kosten und bei einigermaßen breiter Fondsauswahl, sehr rentierlich. Ein sehr undurchsichtiges, viel zu komplexes System mit zig Nachteilen für Arbeitnehmer war hier stattdessen, die erste Wahl. Sehr Schade. Danke an Sie Hr. Prof. Dr. Walz für Ihren Mut eine gute und sachlich geführte Diskussion anzuregen. Ein guter Anfang, denn nur informierte Arbeitnehmer können Veränderungen einleiten.

Sehr geehrter Herr Professor Walz,

letztens habe ich auf der Seite der VR-Bank von der Verpflichtung des Arbeitgebers gelesen, bei bAV-Verträgen dem Arbeitnehmer gesparte Arbeitgeber-SV-Anteile zukommen lassen zu müssen. Dies gelte für Verträge ab 1.1.19 .

Zwei Fragen dazu: stimmt das so und wird eine bAV jetzt doch noch zu einer sinnvollen Lösung?

Was ist mit den Altverträgen?

Freundlichen Gruß aus dem Allgäu,

Bernd F.

Sicher Kein LEO!

Lieber Bernd F., das Gesetz heißt „kurz und knackig“ Betriebsrentenstärkungsgesetzes (BRSG) 😉

Manche nennen es Nahles-Gesetz (das war mal eine SPD-Bundesarbeits- und Sozialministerin). Demnach gibt es seit 2019 einen zusätzlichen 15%igen Arbeitgeberzuschuss bei Entgeltumwandlung – für neuabgeschlossenen bAV-Verträge. Für Altverträge (also bereits bestehende bAV-Verträge) müssen ab Januar 2022 ebenfalls mit bis zu 15% vom Arbeitgeber bezuschusst werden. Viele Arbeitgeber zahlen aber auch für die Altverträge den Zuschuss jetzt schon – da es sonst einer Diskriminierung gleich käme. Und einen Fehlanreiz darstellt, die Altverträge ruhen zu lassen – und statt dessen einen neuen Vertrag abzuschließen. Was angesichts der neuen Vertriebskosten usw. nicht sinnvoll wäre!

Aber bei der überwiegenden Zahl der bAV-Verträge reicht auch dieser Arbeitgeber-Zuschuss nicht aus, um sie für den Arbeitnehmer vorteilhaft zu machen. Da wären wohl so 40% nötig. Nun ja…

Lieber Bernd F., lesen Sie hierzu bitte auch die weiteren Kommentare hier im Beitrag sowie die wertvollen Beiträge der unabhängigen Fachexperten im Hartmut Walz Finanzblog:

https://schliesslich-ist-es-ihr-geld.de/betriebsrenten-das-dilemma-der-arbeitgeber/

https://schliesslich-ist-es-ihr-geld.de/trotz-15-arbeitgeberzuschuss-betriebliche-altersvorsorge-bav-rechnet-sich-nicht/

Sehr erhellend“

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Sehr aufschlussreich. Ich denke mal das meine Betriebliche Altersvorsorge auch für den A…. Ist. Dankeschön

Liebe/r Conny, wäre es so, bin ich nur der Überbringer der schlechten Nachricht… Alles Gute bei einer besseren Altersvorsorge!

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Jetzt beschäftige ich mich schon eine Weile mit meinen Finanzen und der bAV und komme nicht klar mit dem ganzen Kram. Ist es denn möglich so einen Vertrag zu beenden und macht das Sinn? Kann ich das denn irgendwo prüfen lassen? Ich lese schon alles was ich finden kann und komme einfach zu keiner zufriedenstellenden Lösung.

Liebe/r Connyby, es gibt unabhängige Sachverständige, die/der Ihnen in einer neutralen Berechnung Ihren Vertrag prüfen und eine Empfehlung geben, wie Sie mit dem Vertrag zukünftig umgehen können. Das können Verbraucherzentralen sein. Aber auch unabhängige Berater. Solche haben auch schon hier im Hartmut Walz Finanzblog veröffentlicht:

https://schliesslich-ist-es-ihr-geld.de/?s=Betriebsrentenst%C3%A4r&category_name=finanzblog

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Sehr geehrter Herr Professor Walz,

ich (Jahrgang 1960) habe im Juni 2010 eine Vereinbarung zur Umwandlung von Entgeltansprüchen auf der Grundlage des Tarifvertrages zur Entgeltumwandlung für Arbeitnehmer im kommunalen öffentlichen Dienst abgeschlossen. Danach werden monatlich 220 Euro in eine Direktversicherung eingezahlt.

Wenn ich mir Ihre vorstehenden Ausführungen so durchlese denke ich, dass ich von der Sparkasse nicht gut beraten war.

Was kann ich konkret tun, um einen etwaigen Schaden zu begrenzen?

Ist es sinnvoll den Vertrag komplett zu kündigen?

Ich habe gelesen, dass eine Rente bis 150,00 Euro monatlich von Beiträgen freigestellt werden kann.

Kann es sinnvoll sein den Vertrag ruhend zu stellen, dass heißt eine Vertragsfortführung ohne weitere Beitragszahlungen?

Ich bin leider total verunsichert und weiß nicht, was ich jetzt machen kann / sollte.

Liebe Frau Hoyer, Ihre Verunsicherung kann ich gut verstehen. Ohne nähere Kenntnis der Details sind Ihre konkreten Fragen leider nicht zu beantworten. Daher empfehle ich Ihnen, den Vertrag bei einer neutralen Stelle, wie Verbraucherzentrale (darauf spezialisiert z.B. die Verbraucherzentrale NRW in Köln) oder unabhängigen Rentenberater prüfen zu lassen. Wenn Sie im Suchfeld des Finanzblog bAV eingeben, sehen Sie z.B. unabhängige Experten, die hier schon dazu geschrieben haben. Ihre überschaubaren Kosten für die Prüfung sind auf alle Fälle gut angelegt. Da Ihr Vertrag ja noch nicht sooo lange läuft, ist ein Einzahlungsstopp vor Überschreiten der Grenze, an dem die KV-Pflicht einsetzt, eine bedenkenswerte Möglichkeit der Schadensbegrenzung.

Ich hoffe, das hilft erst einmal weiter 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Sehr geehrter Herr Prof. Walz,

über die Stiftung Warentest bin ich auf ihren Blog gestoßen und ich bin froh meiner 24 jährigen Tochter letztes Jahr zu so einer „Altersvorsorge“ abgeraten zu haben. Vielen Dank für ihre Mühe von der sicherlich viele profitieren.

Freundliche Grüße

Ronald Sticha

Lieber Ronald Sticha, haben Sie herzlichen Dank für Ihre offenen und klaren Worte. Diese kommen gerade zur rechten Zeit. Denn aufgrund des Betriebsrentenstärkungsgesetzes kommt es derzeit zu einer Vielzahl von unvorteilhaften bAV-Abschlüssen, nur weil sich LeOs vom 15 % AG-Zuschuss ködern lassen. bAV ist sicher nicht immer schlecht, aber jeder konkrete Fall sollte vor Abschluss kritisch geprüft werden. Und zwar von einem unabhängigen Experten, der nicht am Vertrag verdient. Bleiben Sie ein kritischer Anti-LeO! 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Guten Abend Herr Professor Dr. Walz,

ich bespare eine Direktversicherung … mit EUR 268 pro Monat. Da diese Pensionskasse aber sehr eingeschränkt ist in der Auswahl der Geldanlagen (hoher Anteil an festverzinslichen Wertpapieren), überlege ich, das zu ändern. Das Beispiel weiter oben versuche ich auf meinen Fall umzumünzen. Wie kann ich errechnen, um welchen Betrag meine gesetzliche Rente (voraussichtlich) steigen wird, wenn ich EUR 228 zukünftig direkt voll versteuere (die restlichen Euro 40 sind vermögenswirksame Leistungen und werden weiterhin in die … fliessen)?

Gruß Nils Kneffte

**Anbieternamensnennung vom Blogbetreiber entfernt**

Lieber Herr Kneffte, besten Dank für Ihre Anfrage, die ich gerne in einer Weise beantworte, die auch anderen BlogleserInnen weiter hilft.

Auf der offiziellen Seite der Deutschen Rentenversicherung finden Interessierte verschiedene Informationshinweise und auch PDFs, anhand derer man ersehen kann, wie sich unterschiedliche Beitragshöhen auf die gesetzliche Altersrente auswirken.

Die Rentenformel der Deutschen Rentenversicherung sieht zwar sehr kompliziert aus, jedoch ist für Ihre Frage nur eine einzige Stellgröße relevant, nämlich die Auswirkung unterschiedlicher Renteneinzahlungen bei ansonsten gleichen Daten.

Ich lasse jetzt mal alle Hintergrundinformationen und die Definition von Entgeltpunkten etc. weg und leite gleich Ihr Ergebnis her:

Ganz wichtige Faustformel: Pro 100 Euro geringerem Gehaltsbrutto pro Monat – entspricht 1200 Euro pro Jahr – verlieren Sie eine Monatsrente von ca. 1 Euro. Die exakten Werte (von mir durch Interpolation der Tabelle errechnet) liegen zwischen 0,98 und 0,99 Euro – das passt also.

Bei den von Ihnen genannten 228 Euro monatlich, die zur Disposition stehen, wäre das also ein Unterschied in der Monatsrente von ca. 2,25 Euro pro Monat. Das klingt nicht nach viel – aber das gilt pro Jahr. Den Rest können Sie selbst schnell errechnen.

Wenn Sie durch Ihre bAV 30 Jahre lang einen Effekt der Senkung Ihres sozialversicherungspflichtigen Einkommens um 100 Euro hätten, dann verlieren Sie eine gesetzliche Rente von ca. 67,50 Euro monatlich. Und das ist schon ein Wort!

Manipulative FPVs sagen oftmals, dass der Rentenverlust nur so 2-3 Euro monatlich betrage und verschweigen, dass das pro Jahr der bAV-Vorsorge gilt. Und so wird dieser Punkt ganz schnell als „vernachlässigbar“ beiseite geschoben. Dabei ist er es überhaupt nicht.

Mit den besten Wünschen für Ihre Zukunft – beruflich wie privat.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Guten Tag Herr Prof. Dr. Walz,

danke für die detaillierten und sehr hilfreichen Ausführungen. Leider kann ich die potentielle Reduzierung der Monatsrente nur bedingt nachvollziehen oder habe Ihre Darstellung nicht verstanden. Geht man von einem Rentenwert in Höhe von 31,89 Euro (Ost) bzw. 33,05 Euro (West) aus und bezieht sich auf das zu Grund liegende Durchschnittseinkommen 2019 (West) von 32.100 Euro, so erhalte ich nach meiner Rechnung einen Verlust der Rente pro 100 Euro Umwandlung in Höhe von 1,24 Euro 1,40 Euro (gerundet).

((100*12)/32.100)*33,05 = 1,24 Euro Rentenverlust (West) oder (((100*12)*1,174)/32100)*31,89 = 1,40 Euro Rentenverlust (Ost)

Ich bin mir sicher, dass ich Ihre Ausführungen entweder nicht verstanden habe oder hier falsch rechne. Ich hoffe, Sie können Licht ins Dunkel bringen.

Lieber Herr Unwissend 😉

Es ist ja sehr sympathisch und bescheiden, dass Sie sich selbst so bezeichnen. Ich hoffe, dass Ihnen der biblische Grundsatz zu Gute kommt, dass diejenigen erhöht werden, die sich selbst erniedrigen.

Ihre Frage ist schwer zu beantworten, da Sie keine Aussage darüber machen, ob die von Ihnen genannten Zahlen sich auf das Jahr oder den Monat beziehen und auf welche Anzahl von Jahren sich die von Ihnen angenommene Reduktion des Durchschnittseinkommens bezieht.

Ich denke, wenn Sie in diesem Punkt präzise und für sich selbst klar werden, ist das Missverständnis aufgeklärt. In Rückkommentaren zu früheren Anfragen beim gleichen Thema habe ich dies nämlich bereits vorgerechnet.

Herzliche Grüße, Hartmut Walz – Sei kein LeO! – für mich sind Sie kein „Herr Unwissend“, sondern kommen viel besser weg 😉

Guten Abend Herr Unwissend,

ganz einfach, Sie rechnen mit falschen Zahlen. Der Durchschnittsverdienst pro Rentenpunkt liegt 2019 bei 38.901 (West) und

35.887 (Ost) und nicht wie von Ihnen benutzt 32.100 Euro.

Mit freundichen Grüßen

R. Luft

Sehr geehrter Prof. Dr. Walz,

ich möchte einerseits eine Frage zum Artikel stellen und andererseits sehr gerne Ihre Meinung zu einem weiterführenden Thema der bAv wissen.

Zum einen: denken Sie nicht, dass der Vergleich der beiden Varianten etwas hinkt, wenn Sie einerseits „nur“ von der Garantieverzinsung der bAv ausgehen, andererseits aber von einer langfristigen Wertentwicklung analog der Kapitalmärkte ausgehen? Wenn die Indizes sich mit 10% entwickeln, sollte man nicht zumindest fairerweise mit einer angenommen 5, 6 oder 7%igen Wertentwicklung in einer gemanageden Variante inkl. Kosten rechnen? Die Möglichkeit, dass sich die Kapitalmärkte mit durchschnittlich 10% entwickeln, in einem fondsgebundenen Vertrag aber lediglich die Garantieverzinsung „hängen bleibt“, halte ich persönlich doch für sehr unwahrscheinlich. Meine subjektive Wahrnehmung sagt mir, dass da doch Äpfel mit Birnen vergleichen werden, oder? Wie sehen Sie das?

Meine Zweite Frage bezieht sich auf einen Effekt, der sich mir nicht ganz erschließen will. Erhält ein Arbeitnehmer einen Firmenwagen, so erhöht dieser ja aufgrund des geldwerten Vorteils das Steuerbrutto. Mein Gedanke war: kann man da nicht durch eine bAv gegensteuern und somit das Steuerbrutto sinnvoll reduzieren? Bei einigen beispielhaften Rechnungen hat sich dieser Effekt jedoch nicht eingestellt. Haben Sie sich mit dieser Kombination bereits näher beschäftigt und können hierzu eine Aussage treffen?

Lieber Hr. Troska, haben Sie herzlichen Dank für Ihren Kommentar und Ihre beiden Fragen.

In der ersten Frage befürchten Sie einen „Äpfel mit Birnen-Vergleich“, da ich bei der freien Anlage die historische Marktrendite als Berechnungsgrundlage gewählt habe, bei der bAV-Alternative jedoch nur von den Garantiewerten ausgegangen bin. Meine ehrliche Antwort ist leider frustrierend für alle bAV-Befürworter. Nein, das ist ganz eindeutig kein „Äpfel mit Birnen-Vergleich“ sondern bittere Realität. Die Ursache liegt ganz einfach in den hohen Kosten, die zwischen der Marktrendite und dem, was dem typischen bAV-Versicherten noch zugebilligt wird liegen. Gemäß vieler mir vorliegender Echtfälle erzielen bAV-Leistungen nicht einmal die Kompensation des kumulierten Inflationsschadens. Außer den Finanzdienstleistern hat also niemand profitiert (weder Arbeitgeber noch Arbeitnehmer).