GASTBEITRAG STEFAN KEMMLER, KÖLN

Die Beitragsgarantie macht´s möglich: Garantiert keine Rendite

Wir Deutsche lieben Garantien. Wenn der neue Flachbildfernseher oder Computer gekauft wird, werden dem Kunden standardisiert Garantieverlängerungen angeboten. Schließlich soll so lange wie möglich Schutz vor den finanziellen Folgen böser Überraschungen bestehen.

Doch nicht nur bei materiellen Gütern haben wir ein ausgeprägtes Sicherheitsbedürfnis. Sondern auch, wenn es um die eigene Altersvorsorge geht. Wir möchten kein Geld verlieren und zeitgleich eine (sehr) gute Rendite erwirtschaften.

Diese Denkweise wird von der Finanz- bzw. Versicherungsindustrie längst genutzt. Also werden entsprechende Produkte für die Altersvorsorge konzipiert und auf den Markt gebracht.

Der Kreativität sind hier keine Grenzen gesetzt

Das Angebot ist vielfältig, wenn nicht sogar unübersichtlich. So findet man sog. 2- oder 3-Topf-Modelle, ICPPI-Konzepte, Indexpolicen (nicht mit ETF zu verwechseln) usw.

All diese Produktarten werden mit folgender Marketingstory an den Verbraucher gebracht: „Man vereine die Renditechancen des Kapitalmarktes mit dem Ausschluss von Verlusten.“

„Habe ich richtig gehört? Ich kann also eine gute Rendite erzielen und dabei kein Geld verlieren? Das klingt fantastisch. Natürlich kaufe ich diese Eierlegendewollmilchsau.“

Gedanken dieser Art scheinen regelmäßig in den Köpfen von Anlegern oder Sparen vorzugehen, nachdem der Finanzberater sein Verkaufsgespräch beendet hat.

Das intelligente Produkt scheint den uralten Konflikt zwischen Renditestreben einerseits und Risikovermeidung anderseits zu lösen. Hurra!

Aber ist das wirklich die Wahrheit?

Das nachfolgende Praxisbeispiel aus dem Beratungsalltag des Autors gibt Aufschluss.

Die betroffene Mandantin hat im Jahr 2009 eine fondsgebundene Rürup-Rentenversicherung mit Beitragsgarantie eines süddeutschen Versicherers über ihren Versicherungsmakler abgeschlossen. Bei diesem Produkt handelt es sich um ein sog. 3-Topf-Modell.

Die laufenden Beiträge und Zuzahlungen werden je nach Lage an den Kapitalmärkten auf die drei Töpfe „Sicherungsvermögen des Versicherers“, „Wertsicherungsfonds“ und „freie Fondsanlage“ verteilt.

Das Sicherungsvermögen ist das Vermögen, welches die Versicherung eigenständig in Aktien, festverzinsliche Wertpapiere, Immobilien und Grundstücke, Unternehmensbeteiligungen etc. anlegt. Der Anteil an risikoarmen Anlagen überwiegt deutlich, sodass die Renditen relativ mager ausfallen.

Ein Wertsicherungsfonds ist ein aktiv gemanagter Fonds, der je nach Börsensituation in risikoreiche oder risikoarme Anlagen investiert. Ziel ist, dass innerhalb eines Monats ein Verlust unter 20% bleibt (Beispiel DWS Garant 80 FPI, ISIN: LU0327386305). Wegen des (durch die Garantie bedingten) hohen Fokus auf die Wertsicherung, sind die Strategien natürlich eher defensiv. Also sind auch hier keine hohen Renditen zu erwarten.

Bei der freien Fondsanlage handelt es sich um Fonds, die der Anleger oder Sparer selbst aus dem jeweiligen Fondsuniversum der Versicherungsgesellschaft auswählen kann. Das Angebot reicht von aktiv gemanagten Fonds bis hin zu Anlageklassenfonds, ETF und Indexfonds.

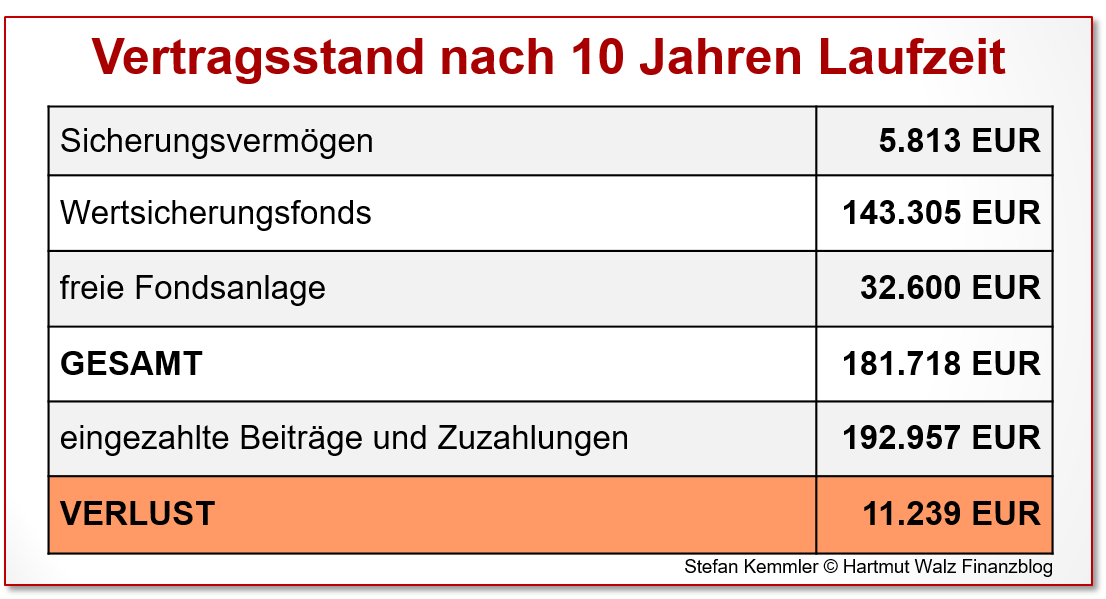

Schauen wir uns einmal den Vertragsstand per September 2019 (nach 10 Jahren Laufzeit) an.

Zwei Zahlen sind hier besonders auffällig. Zum einen der hohe Anteil in dem Wertsicherungsfonds zum Aufbau der Beitragsgarantie und zum anderen der absolute Verlust von 11.239 Euro.

Der tatsächliche wirtschaftliche Verlust für die Anlegerin ist jedoch wesentlich höher. Und zwar, weil in dem steigenden Aktienmarkt 2009 – 2019 positive Renditen, die man für seine Altersvorsorge erzielen möchte, nicht abgeschöpft wurden. Hier spricht man übrigens von dem sog. Cash-Lock durch die Beitragsgarantie.

Das Kapital hängt in unrentablen Anlagen fest.

Dadurch werden üppige Renditen verpasst.

Die nachfolgende Grafik zeigt das enorme Ausmaß. Hier wurde rein zu Illustrationszwecken die Entwicklung eines MSCI World ETF (1.600 Aktien, 23 Industrieländer) derjenigen des Wertsicherungsfonds gegenübergestellt.

Natürlich ist das ein Äpfel-Birnen-Vergleich, weil ein Aktienfonds mit einem Wertsicherungsfonds verglichen wird. Aber er zeigt eindrucksvoll, wie schädlich Garantien sind und wie viel Geld sie kosten.

Während der Aktien-ETF in dem o.g. Zeitraum um 140% zugelegt hat, waren es bei dem Wertsicherungsfonds nur magere 20%.

Es stellt sich grundsätzlich die Frage, ob Garantien bei einer langfristigen Investition am Kapitalmarkt überhaupt nötig sind.

Denn ein diversifiziertes Aktienportfolio

- ist die rentabelste Anlageklasse.

- liefert trotz kurzfristiger Schwankungen, langfristig die stabilste Rendite.

- erzielte bei einem Anlagezeitraum von 15 Jahren plus x historisch keine Verluste.

Es ist ein Unding, dass sowohl solch unsinnige Produkte entwickelt werden als auch Finanzberater ihren Kunden diesen Sachverhalt bzw. die Funktionsweise der Kapitalmärkte nicht erklären.

Aber das wäre eben Arbeit im Gegensatz zu einem schnellen Abschluss. Die leicht verdiente Provision ist dem Verkäufer wohl lieber als die „sichere“ Rendite für den Kunden. Aber leider wissen es die meisten „Berater“ auch selbst nicht besser.

Ein weiterer Grund für den negativen Ertrag sind Kosten

Der Vermittler dieses Vertrages konnte sich über mehr als 10.000 Euro (!!!) Provision erfreuen. Der Versicherer will auch noch von irgendwas leben und berechnet daher laufend 7,666 % Kosten (!!!) pro Beitrag. Und dann gibt es noch die Fondskosten (TER). Diese betragen bei dem Wertsicherungsfonds 1,56% p.a. und bei dem gewählten Mischfonds der freien Fondsanlage 2,78% p.a.

Mit all diesen Erkenntnissen muss man sich nicht wundern, warum dieser Vertrag bzw. solche Konstrukte mit Beitragsgarantie garantiert keine Rendite erzielen.

Es liegt auf der Hand, dass die Mandantin nach einer fachlich korrekten Beratung den o.g. Vertrag gestoppt und sich für eine kostengünstige, transparente und wissenschaftliche Altersvorsorge entschieden hat. Seit dem erzielt sie endlich positive Renditen, die auch wirklich bei ihr ankommen.

Was bedeutet dies nun konkret für Sie?

- Garantien bei langfristigen Kapitalmarktanlagen sind genauso sinnvoll wie Autofahren mit angezogener Handbremse. Sie kommen nicht vorwärts und verursachen Schaden.

- Aktien sind seit 200 Jahren langfristig die rentabelste und stabilste Anlageklasse.

- Schützen Sie sich davor, nicht investiert anstatt investiert zu sein. Also: Seien Sie investiert!

- Machen Sie sich im Vorfeld Gedanken über Ihre Risikomentalität

– Welches Risiko ist notwendig, damit Sie Ihr Ziel erreichen?

– Welches Risiko können Sie finanziell tragen?

– Welches Risiko möchten Sie emotional eingehen? - Strukturieren Sie Ihr gesamtes Vermögen entsprechend Ihrer Risikomentalität.

- Streuen Sie Ihre Kapitalmarktinvestition breit z.B. mithilfe von ETF & Indexfonds.

- Achten Sie auf Produktkosten (Versicherung, Fonds).

- Wenn Sie eine Rentenversicherung wünschen, wählen Sie eine provisionsfreie und kostengünstige Nettopolice kombiniert mit ETF & Indexfonds.

- Überprüfen Sie bestehende Altersvorsorgeverträge

– Welche Rendite haben Sie bisher erzielt?

– Wie hoch wird die Fortführungsrendite perspektivisch sein?

– Bestehen Garantien? Wenn ja, kann man diese senken?

– Welche Fonds besparen Sie und lohnt sich hier ein Switch/Shift?

– Wie sieht die Kostenstruktur des Vertrages aus? - Unabhängige Unterstützung finden Sie (nur) bei einem Honorarberater. Wer Sie „kostenlos“ berät, ist kein Berater, sondern ein Verkäufer.

Erschienen am 04. Dezember 2020.

Der Hartmut Walz Finanzblog ist unabhängig, kosten- und werbefrei. Ich erhalte für Links und Empfehlungen keinerlei Honorar, Kick-back, Beteiligung o. ä.

Das Problem ist, dass genau diese eierlegende Wollmilchsau von den Kunden erwartet wird, weil die Finanzmarktbildung in D auf nierigem Niveau liegt und die Menschen die Börse nur als „böses Casino“ wahrnehmen. Der Kunde erhält somit genau die Garantien, die er wünscht bzw. dann eben die Prozyklik.

Es macht aber natürlich keinen Sinn, immer nur Beispiele von besonders teurer Verträgen heranzuziehen, es gibt nämlich durchaus auch vernünftige Angebote. Das ist etwas so als würde man sagen: „Autos sind Kacke, denn der Porsche kostet über 100.000 EUR“. Es gibt durchaus intelligente Wege, Garantien auch mithilfe von Puffern innerhalb der Lebensversicherer-Bilanz darzustellen, darin liegt nämlich die große Stärke der kollektiven Geldanlage einer Lebensversicherung! Nebenbei erhält der Kunde dabei auch Zugang zu Assetklassen, zu denen erst sonst keinen hätte, wie Immobilien, private Hypotheken, Privat Equity, Infrastruktur etc.

Immer nur ETFs zu vergleichen ist da völlig illusorisch, da der Kunde ja eben genau deren Schwankungen emotional NICHT aushält.

Liebe/r Andi B, bitte bleiben Sie sachlich und behaupten Sie nicht so pauschal, dass das durchschnittliche Bildungsniveau in Deutschland niedrig sei und die Kunden die Kursschwankungen emotional nicht aushalten würden. Das mag in Einzelfällen so sein, aber in der von Ihnen behaupteten Allgemeinheit eben nicht.

Es ist vielmehr so, dass die Finanzdienstleister der Branche durch „Sargdeckelklappern“ und Fokussieren auf langfristig völlig irrelevante Risiken wie kurzfristige Kursschwankungen die Kunden in Scharen in völlig nutzlose Garantieprodukte hineinberaten. Und Fakt ist, dass von der schönen Rendite der von Ihnen genannten Assetklassen nach all den Kosten kein Realzins mehr übrigbleibt… Also bitte immer schön bei der Wahrheit bleiben, Schönfärberei wird nicht dadurch besser, dass man sie plakativ herausposaunt.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Ich mag Versicherungen — als Aktionär 😀

Lieber Harald Kemmler, super, Sie haben es verstanden 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Lieber Herr Kemmler,

Toller Artikel von Ihnen!

Sie legen den Finger in die Wunde und machen transparent, wie der Otto-Normal-Verbraucher bzw. -Anleger mit den ‚achso rentablen und vielversprechenden Finanzprodukten‘ hinters Licht geführt wird. Dabei sollte es doch gerade die Aufgabe des Finanzberaters sein, ihn davor zu schützen. Stattdessen gewinnt letzten Endes nicht der Kunde, sondern der Anbieter des Finanzproduktes, die Bank und/ oder der Vermittler. Alles in allem ein riesiger Dschungel an intransparenten Produkten, der kaum bis gar nicht zu durchblicken ist. Gut, dass Sie mir vor Jahren dabei geholfen haben, die ‚faulen Eier‘ in meiner Altersversorge zu entlarven und mir echte Alternativen aufgezeigt haben. Mit Ihrer Hilfe bin ich inzwischen optimal aufgestellt!

Beste Grüße, Joerg Schaab

Ein sehr guter und prägnanter Beitrag. Er veranschaulicht auf allgemein verständliche Weise die Vor- und Nachteile von Anlageformen und zeigt dabei auch die Kosten auf, die ein Anleger sonst nicht so strukturiert und a priori zu sehen bekommt. Herzliche Grüße, Viktor Edelmann

Lieber Herr Kemmler,

…was soll ich dazu sagen? TOLL! Wirklich treffend und prägnant veranschaulicht! Ein klasse Beitrag!

Ich kann Ihre Erfahrungen aus der Beratungspraxis nur „unterstreichen“ und es ist manchmal wirklich emotional und schockierend, wenn man der „Überbringer schlechter Nachrichten“ ist. Es zeigt sich an ihren Ausführungen tatsächlich, dass Kunden meist (bzw. immer!) das letzte Glied in der Kette sind. Und dann sage ich es wie Herr Grebe „lassen Sie uns daran arbeiten“. Je mehr wir aufklären und die Dinge beim Namen nennen, desto mehr danken es die Mandanten – auch wenn es Ihnen manchmal weh tut. Aber nur so spricht sich das (hoffentlich) weiter rum…..!

Herzliche Grüße ins Rheinland aus Südhessen

Sehr geehrter Herr Kemmler,

danke für den kurzweiligen und Treffenden Beitrag. Interessant für mich dabei die Aufschlüsselung der Verteilung des Vermögens. Im Ergebnis haben viele Bürgern ein krasses Missverständnis von Garantien, Chance- und Rendite. Wie Sie schreiben wird gerne in die „Eierlegendewollmilchsau“ investiert – Jahre später wird festgestellt, dass es diese Tiergattung gar nicht gibt ;-). Lassen Sie uns daran arbeiten. Herzliche Grüße Steffen Grebe

Ein sehr schöner, informativer, kurz und knackiger Beitrag. In den letzten Wochen wurdeauch mir mehrfach wieder vor Augen geführt, wie die Versicherugen sich im Unterbewusstein der Menschen platziert haben. Selbst wichtige Entscheidungsträger wie Steuerberater setzen immer noch auf das deutsche Lieblingskind, der Lebensversicherung. Selbst bei sechs- und siebenstelligen Einmalbeträgen muss man mit ansehen, das selbst einfache Rechearten wie: „Was zahle ich ein“, was wird mir garantiert“ nicht beherrscht werden.

Traurig aber wahr, aber es gibt ja Gott sei Dank noch Berater, die auch bereitsind, auf hohe Abschlusskosten im Sinne für Ihre Mandanten zu verzichten. In diesem Sinne vielen Dank für den sehr plakativen Beitrag, den sicherlich die wenigen Berater die so denken und handeln lesen werden, aber die zigtausenden Berater und Millionen an potentiellen und bestehenden Lebensversicherungskunden nicht. Der Poitik, den Lobbyisten und auch der Bafin sei gedankt. „Selbst Denken in der Luxus den sich jeder leisten kann“, aber die wenigsten wohl beherzigen. Bitte weiter so werter Kollege und Herr Walz in unseren gemeinesmanen Bemühungen. Liebe Grüsse, der FinanMensch.