Cash ist gerade King

Wir erleben im Moment einen deflationären Schock

In diesen Tagen muss man keinen Tatort schauen, wenn man Spannung erleben will. Ein Blick in die sich stündlich ändernden Eilnachrichten genügt, um hellwach zu sein.

Und spätestens seit der ungewöhnlichen und unmissverständlichen Ansprache der Bundeskanzlerin am Mittwochabend hat hoffentlich ein jeder und eine jede das Ausmaß der Corona-Epidemie auf uns alle verstanden: Die herausforderndste Krisensituation unseres Landes seit dem Zweiten Weltkrieg.

Danke allen Heldinnen und Helden der aktuellen Situation

Ich bedanke mich mit großem Respekt bei allen, die aktuell insbesondere im Gesundheitswesen, in Handel und Logistik sowie Infrastruktur und Sicherheit ihr Bestes geben, damit wir die aktuelle Krise möglichst gut überstehen können.

Und ich bitte die BlogleserInnen um Nachsicht, wenn ich mich im Folgenden auf die wirtschaftlichen Aspekte beschränke. Denn in allen anderen Bereichen habe ich keine besondere Kompetenz.

Verstehen, was gerade geschieht

Mit meinem heutigen Beitrag im Hartmut Walz Finanzblog möchte ich Ihnen helfen, zu verstehen, was an den Finanzmärkten und Börsen weltweit gerade passiert.

Denn wir erleben seit Anfang März 2020 einen so genannten deflationären Schock.

Und zwar ganz so, wie in makroökonomischen Lehrbüchern beschrieben. Vordergründig erscheinen viele Entwicklungen als widersprüchlich – lassen sich jedoch bei tieferem Verständnis auflösen und erklären.

Nachdem Sie verstanden haben, was bei einem deflationären Schock passiert und wie er sich von einer deflationären Abwärtsspirale unterscheidet, erfahren Sie – prognosefrei, wie Sie es von mir gewohnt sind – mögliche weitere Entwicklungen. Und wie Sie sich verantwortungsvoll und robust „richtig“ verhalten.

Was ist passiert? Die vordergründigen Beobachtungen

Nicht nur die Aktienkurse sind stark gesunken. Auch die Preise aller anderen wichtigen Anlageklassen gehen seit den ersten Märztagen (nur von gelegentlichen Schwankungen durchbrochen) nach unten.

Selbst die typischen Gegengewichte zur Kursentwicklung von Aktien, nämlich Gold und Anleihen, verlieren an Wert. Wenn auch viel weniger stark als die Aktienmärkte. Damit ist die ausbalancierende Wirkung von Gold und Anleihen auf das Aktiendepot kurzfristig außer Kraft gesetzt. Und nur Bar- und Buchgeld haben noch stabilisierende Wirkung auf das Gesamtportfolio.

Mit anderen Worten: Egal in welche Anlageklasse Sie aktuell investieren möchten, Sie bekommen mehr für Ihr Geld. Das heißt, die Kaufkraft des Geldes hat zugenommen, Ihre Liquidität hat an Wert gewonnen.

Sie bekommen gerade mehr Aktien, Anleihen und Gold für Ihr Geld. Ein sehr ungewöhnlicher Zustand.

Und damit haben Sie schon das Phänomen „deflationärer Schock“ verstanden.

Unterschied zwischen deflationärem Schock und „klassischer Deflation“

Ein deflationärer Schock liegt also vor, wenn die Preise und Kurse aller (oder nahezu aller) Anlageklassen sinken.

Dies bedeutet jedoch keinesfalls, dass es automatisch auch einen durchgängigen Preisverfall über breite Güter- und Dienstleistungsmärkte hinweg gibt. Das heißt, diese können im Fall des deflationären Schocks von der Entwicklung unbetroffen bleiben.

Nur wenn Löhne sowie Preise von Gütern und Dienstleistungen dauerhaft sinken, also neben den Anlageklassen auch die güterwirtschaftlichen Faktormärkte betroffen werden, liegt eine klassische Deflation vor.

Deflationsspirale

Hat die Deflation erst einmal die Güter- und Dienstleistungsmärkte erreicht, so tritt mit größter Wahrscheinlichkeit eine sich selbst verstärkende Wirkung auf.

Unternehmen erwarten sinkende Nachfrage und Preise. Sie halten sich daher mit Investitionen zurück.

Private Haushalte senken ihre Konsumausgaben. Es kommt zum Angstsparen. Aber auch zu spekulativer Konsumzurückhaltung.

Gerade bei nicht dringlichen Konsumwünschen (neues Auto, andere Wohnungseinrichtung, Unterhaltungselektronik, Urlaubsreise etc.) führt die Erwartung sinkender Preise zum Aufschub von Konsumausgaben. In der Hoffnung auf die steigende Kaufkraft des eigenen Geldes (also mehr Gegenwert für weniger Geld).

Das gleichgerichtete Herdenverhalten von Unternehmen und privaten Haushalten bewirkt also geradezu zwangsläufig einen sich selbst verstärkenden negativen Zirkeleffekt, der auch als Deflationsspirale bezeichnet wird.

Soweit also zur klassischen Deflation und Deflationsspirale. Zurück zum deflationären Schock.

Hohe Verschuldung als Ursache des deflationären Schocks

Wieso konnte das Corona-Virus nun einen deflationären Schock auslösen?

Zunächst ist wichtig, das Virus nur als Auslöser und nicht als Ursache zu verstehen. Es war lediglich der berühmte Tropfen, der das Fass zum Überlaufen brachte.

Die Ursache eines deflationären Schocks – da sind sich die Ökonomen ausnahmsweise mal völlig einig – liegt immer in Schulden.

Exakter: in hohen Schulden.

Und noch exakter: in zu hohen Schulden.

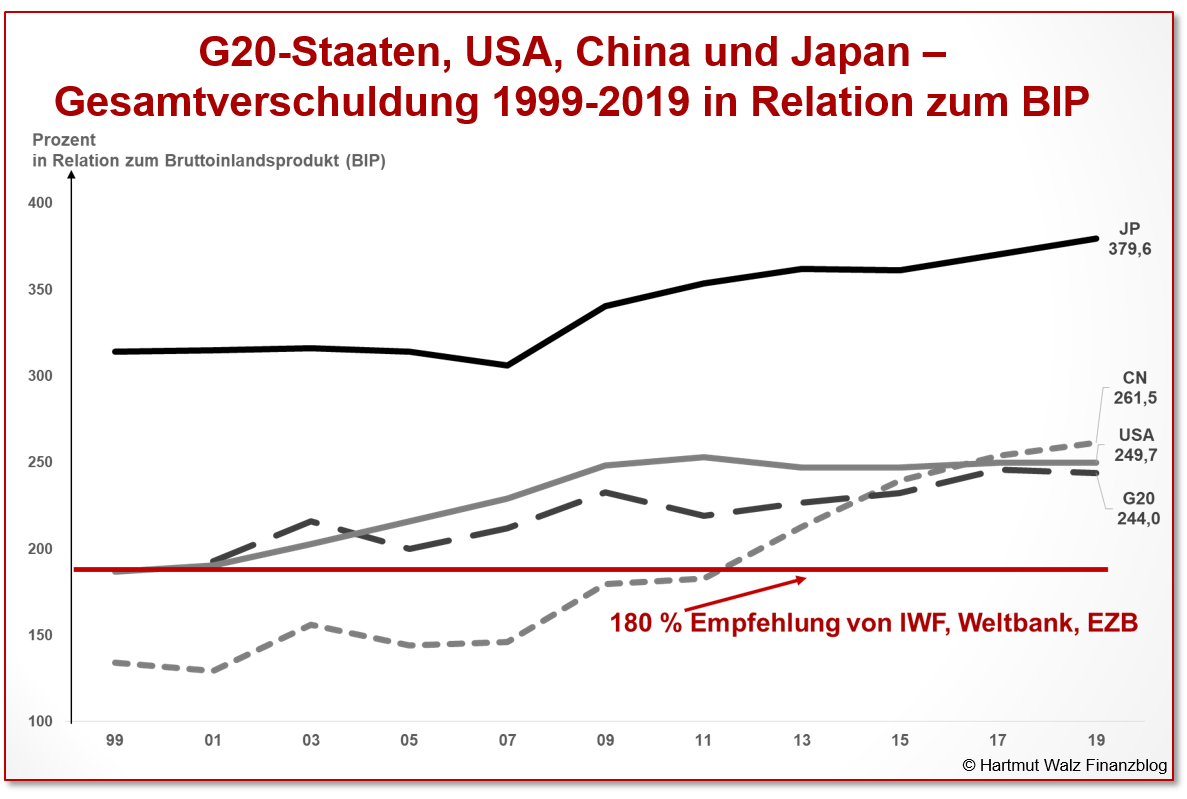

Der letzte weltweit wirkende deflationäre Schock vor Corona ereignete sich als Folge der sogenannten Subprime-Krise und wirkte in den Jahren 2008 und 2009. Damals betrug die weltweite Gesamtverschuldung rund 250 % des weltweiten Bruttosozialproduktes (Weltbruttosozialprodukt, Weltwirtschaftsleistung).

Der Aufschlag damals war heftig – die Älteren unter uns erinnern sich… Jedoch wirkte der Lerneffekt nur sehr temporär.

Denn Anfang 2020 betrug die weltweite Gesamtverschuldung fast das dreieinhalbfache der Weltwirtschaftsleistung.

Und damit ist klar, dass die „Fallhöhe“ in der aktuellen Finanzkrise nochmals höher und der Aufschlag härter wird als bei der Subprime-Krise 2008/2009.[1]

Geht es nur um Staatsschulden?

Nein, es geht keineswegs nur um Staatsschulden. Relevant ist vielmehr die Gesamtverschuldung der drei volkswirtschaftlichen Sektoren „Staat“, „Unternehmen“ und „Private Haushalte“.

Kreditinstitute werden hier absichtlich nicht mit eingerechnet. Würde man die Schulden der Finanzinstitute mitzählen, käme es nämlich zu einer Doppelzählung der Schulden anderer Sektoren. Denn Finanzinstitute sind ja nur Mittler von Krediten, die lediglich Einlagen hereinnehmen und Darlehen vergeben.

Nehmen Sie sich ein paar Minuten Zeit und lassen Sie die Entwicklung von Staatsschulden und Gesamtschulden wichtiger Volkswirtschaften sowie Wirtschaftsräume auf sich wirken. Im Video „Konstruktive Crashgedanken“ erfahren Sie ab Minute 55:30 mehr über diese problematische Verschuldungsthematik.

Die nachfolgende Abbildung zeigt die unerfreuliche Entwicklung der Gesamtschulden der wichtigsten Volkswirtschaften. Es wird auch erkennbar, dass die G20-Staaten keineswegs die höchste Verschuldung im globalen Vergleich aufweisen.

Und wie funktioniert die Wirkungskette?

In Zeiten niedriger Zinsen und der Zuversicht von Gläubigern in die Bonität ihrer Schuldner kann die Verschuldung munter wachsen. Gerade das „billige Geld“ wirkte als Ermunterung für alle drei Sektoren (Staat, Unternehmen und Private), ihre Verschuldung zu erhöhen.

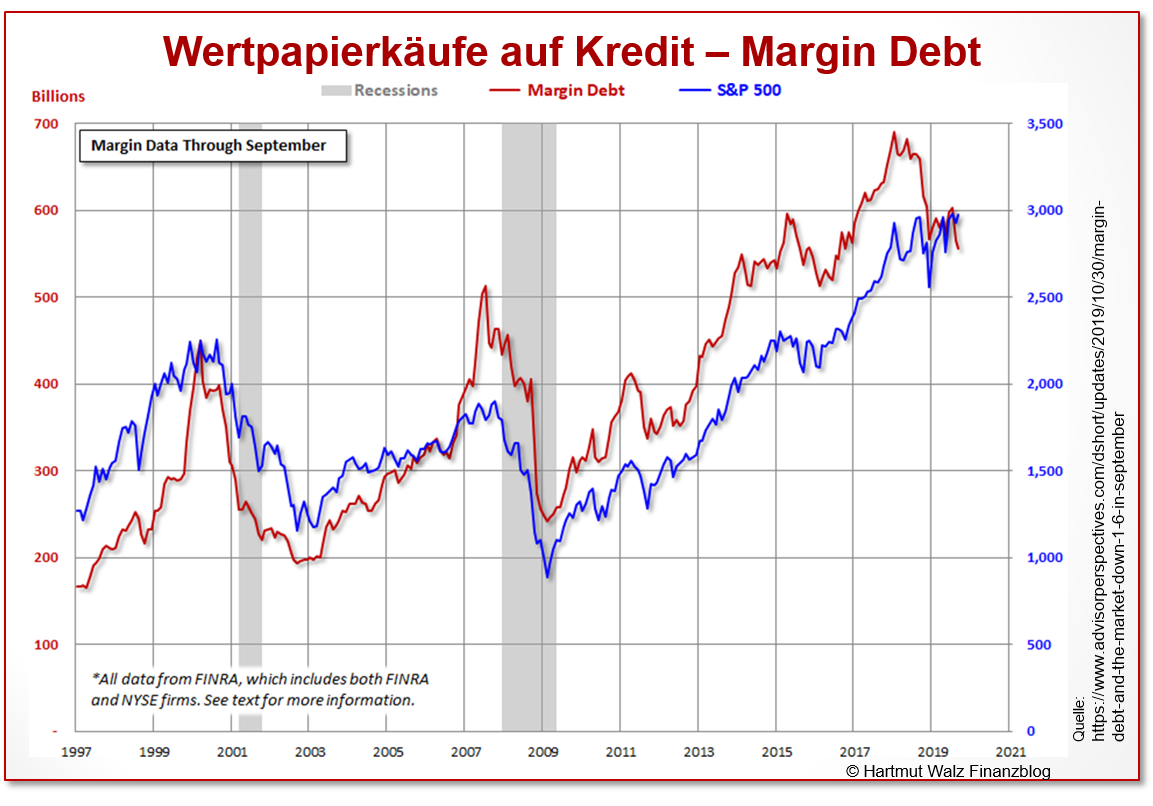

Besonders bemerkenswert: Bei niedrigen Zinsen und üppig sprudelnder Liquidität werden auch viele Sachwerte (insbesondere Aktien) auf Kredit gekauft, was dann die Preise (Aktienkurse) treibt.

Die nachfolgende Abbildung zeigt die beeindruckende Parallelität zwischen dem Volumen von Wertpapierkrediten (roter Graph) und der Entwicklung von Aktienindizes (blauer Graph).

Dieser Prozess funktioniert leider auch rückwärts

Sobald entweder die Zinsen oder aber die Risikoprämien sich erhöhen, kommen die Schuldner jedoch in Bedrängnis. Und sobald die Zuversicht in weiter steigende Vermögenspreise (Aktienkurse) sinkt, ebenfalls.

Mit dem Corona-Virus kamen gleich zwei Dinge zusammen, nämlich steigende Risikoprämien und sinkende Zuversicht.

Und nun läuft der Effekt rückwärts.

Die Finanzierung von Wertpapierkäufen bzw. die Verlängerung bestehender Finanzierungen wird schwieriger. Sinkenden Preisen von Aktien oder anderen Sachanlagen stehen unverändert hohe Schulden gegenüber.

Das führt schnell zum Zustand der Überschuldung (also der Auszehrung des Eigenkapitals). Und damit zu Insolvenzen.

Erste fremdfinanzierte Anlagen bzw. Wertpapiere werden verkauft, um Wertpapierkredite zurückzuzahlen. Damit kommt es zu noch stärkeren Kursrückgängen der Wertpapiere sowie weiter wachsender Sorge vor noch stärkeren Kursrückgängen.

Und so nimmt der deflationäre Schock sehr schnell Fahrt auf. Ganz nach dem Motto. „Wenn Panik aufkommt, dann bin ich am besten der erste, der panisch reagiert“.

Sehr anschaulich hat das der Film „Der große Crash – Margin Call“ gezeigt.

Warum sind auch Gold und Anleihen betroffen?

Die Antwort ist differenziert zu sehen.

Anleihen

Einfach verständlich ist, dass die Preise von Anleihen schlechterer Bonität (z. B. Ratingklasse BBB) oder sogar des Speculative Grades (früher als junk-bonds oder Schrottanleihen bezeichnet, heute euphemisch Hochzinsanleihen genannt), in ihren Kursen zurückgehen.

Denn risikoscheue Anleger trennen sich im Augenblick lieber mit begrenztem Verlust von diesen Anleihen, als das sie das sich vergrößernde Risiko eines späteren Totalausfalls tragen.

Jedoch sollten zumindest Anleihen bester Bonität wie z. B. Staatsanleihen im Preis stabil bleiben oder profitieren, da sie ja einen „sicherer Hafen“ darstellen.

Tatsächlich war dieser Effekt am Anfang der Corona-Krise auch erkennbar. Dann zog jedoch der deflationäre Schock auch die Preise von Staatsanleihen (zumindest in geringem Umfang) nach unten.

Erstens, weil – zumindest bei vielen Staaten – die zusätzlichen Schuldenlasten durch die Krise, auch die Bonität von Staaten beeinträchtigen könnte.

Zweitens, weil viele (auch institutionelle) Anleger im allgemeinen Preisverfall anderer Anlageklassen zur Rückzahlung von Wertpapierkrediten Staatsanleihen verkauften, da diese noch die vergleichsweise geringsten Verluste hatten.

Und durch den massenhaften Verkauf von Staatsanleihen sinken dann auch deren Kurse (und steigen parallel ihre Renditen).

Gold

Ähnlich sieht es bei Gold aus. „Eigentlich“ sollte der Goldpreis von einer Krisensituation wie der gegenwärtigen als „sicherer Hafen“ profitieren.

Und mittelfristig hat er das in vergleichbaren Situationen auch meist getan.

In der derzeitigen, akuten Situation des deflationären Schocks leidet jedoch auch der Goldpreis. Dies ganz einfach, weil die Rückzahlung fälliger oder sich verteuernder Wertpapierkredite auch durch Goldverkäufe im großen Stil gegenfinanziert wurde.

Was zu einem (überschaubaren) Preisrückgang führte.

Pikantes Detail am Rande: Während Spekulanten und institutionelle Investoren Gold verkaufen, stehen Private aktuell auf der Käuferseite und versuchen (oftmals vergeblich) physisches Gold in Form von ein paar Münzen oder kleinen Barren zu erwerben.

Meine heutige, durch einen gut informierten Freund ausgelöste Mini-Recherche bei Goldhändlern ergab nicht nur, dass die Aufgelder für den Erwerb von Münzen und kleinen Barren gegenüber dem offiziellen Goldpreis seit Jahresanfang kräftig angestiegen sind.

Sondern auch, dass physisches Gold aktuell das Schicksal von Toilettenpapier und Nudeln teilt – temporär ausverkauft.

Regierungen und Zentralbanken können Deflationsspirale verhindern

Während ein deflationärer Schock, wie wir ihn gerade erleben,

– durch ein gleichgerichtetes Massenverhalten vieler Marktteilnehmer ausgelöst wird,

– in einer vernetzten Welt meist alle globalen Finanzmärkte in kürzester Zeit erreicht und

– sich schneller als das Corona-Virus ausbreitet,

benötigt die Deflationsspirale mehr Zeit und kann unter günstigen Umständen von Regierungen und Zentralbanken abgewendet werden.

Gegenmittel der Zentralbanken können Zinssenkungen und Bereitstellung zusätzlicher Liquidität sein.

So hat die EZB-Präsidentin Christine Lagarde am 12. März zunächst zusätzliche Anleihekäufe der EZB im Volumen von 120 Milliarden Euro und am 18. März nochmals weitere 750 Milliarden Euro angekündigt.

Seitens der Regierungen können zinslose Überbrückungsfinanzierungen, jedoch auch Staatshilfen mit Subventionscharakter in verschiedenster Form (vom Kurzarbeitergeld, über Ausfallzahlungen bis hin zur Entschädigung für angeordnete Schließungen etc.) sowie Bürgschaften dazu beitragen, dass aus einem deflationären Schock keine deflationäre Abwärtsspirale wird.

Ebenso können kreditfinanzierte Investitionsprogramme oder Investitionen in Infrastruktur einer Deflation entgegenwirken. Auch „kreative“ Instrumente wie z. B. die Abwrackprämie nach der Subprime-Krise gehören zu dieser Werkzeugkiste.

Herausfordernd an der aktuellen Situation ist, dass der Konjunktureinbruch sowohl angebotsseitig (z. B. Unterbrechung von globalen Lieferketten) als auch nachfrageseitig (z. B. Buchungsausfälle und massenhafte Stornierungen von Veranstaltungen, Reisen, Übernachtungen usw.) eintritt.

Aus Deflation wird schnell Inflation

Auch wenn makroökonomische Lehrbücher übereinstimmend behaupten, dass mutiges Eingreifen von Regierungen und Zentralbanken mit dem heutigen Wissen eine Deflationsspirale verhindern können, so sind der Preis und die Nebenwirkungen der Abwendung von Deflation zu bedenken.

Ganz sicher wird der Staat von einer erheblichen neuen Schuldenlast getroffen, die nicht nur in der Eurozone, sondern weltweit auf ohnehin bereits stark verschuldete Gemeinwesen trifft.

Und wenn in diesem Zusammenhang viele Menschen das Vertrauen in Geld verlieren und beginnen, ihr Geld rasch auszugeben und z. B. in Sachwerte umzutauschen, so kann eine (starke) Inflation oder Hyperinflation eine recht zeitnah eintretende Folge des deflationären Schocks und der vermiedenen Deflation sein.

Achtung: In dieser Phase ist dann Cash ganz sicher nicht mehr King!

Ein Bild möge diesen Zusammenhang verdeutlichen: Je langsamer ein Radfahrer fährt, desto instabiler wird das Fahrrad.

Und umso stärkere und heftigere Lenkbewegungen werden nötig, um das Gleichgewicht zu halten.

Man weiß oftmals nicht, ob der Radfahrer das Gleichgewicht halten wird, oder aber rechts „absteigt“ (= Deflation) oder links „absteigt“ (= Inflation). Und eine hektische Gegenbewegung zur Verhinderung der Deflation kann leicht in Inflation enden.

Wie geht es weiter?

Nicht in Wochen, sondern schon in wenigen Tagen wird erkennbar, ob die Maßnahmen von Regierungen und Zentralbanken verhindern können, dass aus dem deflationären Schock eine Deflationsspirale wird.

Jedoch selbst, wenn eine klassische Deflation verhindert werden kann, ist noch der Preis hierfür zu sehen.

Nämlich mögliche Auswirkungen auf das Vertrauen in die künftige Kaufkraft unseres Geldes, den Außenwert des Euros und die Stabilität wichtiger Finanzinstitutionen.

Denn durch die aktuellen Entwicklungen wird auch die gesamte Finanzdienstleistungsindustrie der betroffenen Staaten einer Belastungsprobe unterzogen. Man denke nur an die Schwächung des Eigenkapitals von Kreditinstituten bei massenhafter Insolvenz ihrer Schuldner.

Zudem treffen die Folgen der Corona-Krise auf eine Kreditwirtschaft, die durch die Null- und Negativzinswelt ohnehin schon kräftig „vorgeschädigt“ und in ihrem Geschäftsmodell bedroht ist.

Letztlich wird die kritische Frage also sein, ob unsere Banken, Versicherer, Bausparkassen usw. die Folgen der Corona-Krise ohne systemrelevante Schädigung überstehen.

Beten ist an dieser Stelle sicher kein Fehler!

Und was bedeutet das nun konkret für Sie?

- Ein deflationärer Schock ist die zwangsläufige Folge, wenn irgendeine Marktstörung oder ein kritisches Ereignis, wie z. B. eine Virus-Epidemie auf viele Marktteilnehmer trifft, die ihre Anlagen mit (zu) hohen Krediten finanziert haben. Und bei einem Preisverfall der Anlagen insolvent werden. Notverkäufe und Liquidationen, z. B. aufgrund von Insolvenzen, erhöhen das Angebot an Sachvermögen (wie z. B. Aktien). Die Anlagen werden auf breiter Front billiger (also am Beispiel Aktien: Kurse sinken). In ein paar Monaten könnten dies ebenso auch Immobilien sein.

- Das Corona-Virus konnte nur einen deflationären Schock auslösen, weil es auf ein durch hohe Schuldenstände höchst verletzbares Finanzsystem stieß, welches wie ein hohes, aber instabiles Hochhaus schon durch eine kleine Erschütterung gefährdet ist.

- Während eines deflationären Schocks gilt die Maxime „Cash ist King“. Also „gewinnen“ aktuell all diejenigen, die entweder Bargeld oder aber (sichere) Einlagen bei Kreditinstituten haben.

- Ein deflationärer Schock kann (muss jedoch keineswegs) in eine klassische Deflation bzw. Deflationsspirale münden. In der dauerhaft zu wenig investiert und konsumiert wird. Weil die Überzeugung vorherrscht, dass sich Abwarten lohne, da die Preise noch immer stärker sinken würden. In diesem Szenario (aber auch nur in diesem) könnte das Motto „Cash is King“ auch weiterhin gelten.

- Ein großer Teil der Deutschen hat viel „Cash“ in diesem Sinne, nämlich per Saldo ca. 2,6 Billionen Euro kurzfristig verfügbares Geldvermögen (Bargeld, Einlagen auf Giro-, Spar-, Tages- oder Festgeldkonten). Zudem haben die Deutschen noch hohe Geldvermögensbestände, die jedoch in langfristigen Vehikeln, wie z. B. Lebens- oder Rentenversicherungen stecken und hier nicht thematisiert werden sollen.

- Wenn Sie in Ihrem Haushalt ebenfalls einen hohen Anteil von verfügbarem Geldvermögen haben, sollten Sie spätestens jetzt darüber nachdenken, ob Sie einen Teil davon in Sachvermögen umschichten. Denn Sie bekommen jetzt ganz klar mehr für’s gleiche Geld. Und eine Fortsetzung des derzeitigen deflationären Schocks in eine Deflationsspirale ist keineswegs zwangsläufig, sondern nur ein Szenario von vielen.

- Im Detail: Sie erhalten z. B. erheblich mehr Aktien. Bei Gold relativiert sich der Vorteil dadurch, dass dieses in den letzten Monaten schon erheblich gestiegen ist. Die Entwicklung der Immobilienpreise lässt sich so schnell nicht beurteilen, jedoch wird der deflationäre Schock auch hier seine Spuren hinterlassen, d. h. Sie werden nach menschlichem Ermessen auch dort bald wieder mehr für’s Geld erhalten.

- Die Metapher des langsamen Radfahrers zeigt, dass eine Prognose der zukünftigen Entwicklung (Ausweitung von Deflation von den Anlagen hin zu Konsumgütern und Dienstleistungen einerseits oder starke Inflation andererseits) nicht vorhersagbar Und ein verantwortungsvoller Bürger daher beide Szenarien in Betracht ziehen sollte

- Das heißt also: kein Spekulieren auf ein Szenario.

- Stattdessen: Die Maßnahmen von Regierungen und Zentralbanken zur Abwendung von Deflation führen häufig zu starker Inflation. So dass Sie gerade jetzt auf ein ausgewogenes Verhältnis von Sach- und Geldvermögen achten sollten. Das entspricht ganz der von mir stets propagierten „Strategie des geringsten Bedauerns“.

- Wenn Sie ein wenig vorausschauend denken und planen, wird Ihnen klar: Die Schockwellen in unserem Finanzsystem aufgrund der Corona-Krise können noch weitere Folgen haben und systemische Nachbeben auslösen.

- Und wenn Sie sich gerade freuen, dass Sie keine Aktien und Sachwerte besitzen und Ihre Kontenguthaben nur durch Minuszinsen und nicht durch Kursverluste geschrumpft sind, sollten Sie jetzt aufhorchen.

- Ihr Geldvermögen ist aktuell durch zwei „deep risk“ (nämlich Inflation und Enteignung) bedroht, die Sie unbedingt im Blick behalten sollten.

- Erstens können die Maßnahmen von Regierungen und Zentralbanken zu starker Inflation (Hyperinflation) führen.

- Zweitens können Kreditausfälle und noch tiefere Zinsen die ohnehin vorgeschädigten Finanzinstitutionen in Existenzprobleme bringen, die letztendlich aufgrund gesetzlich vorgesehener Enteignungsklauseln Sie als Sparer und Vorsorger treffen.

- Diese Risiken werden unter der Bezeichnung „Vehikelrisiken“ in naher Zukunft bedeutsamer werden und verstärkt ins Blickfeld der Öffentlichkeit gelangen.

- Während die ausführliche Beschäftigung mit Vehikelrisiken den Rahmen eines Blogbeitrages sprengen würden, können Sie zwei Erstmaßnahmen sofort unkompliziert umsetzen:

- Horten Sie in diesen unsicheren Zeiten ein wenig mehr Bargeld (die Deutsche Bundesbank findet das auch okay) und lagern Sie den Geldbedarf von mindestens drei Monaten an einem sicheren Platz.

- Stellen Sie sicher, dass Sie bei keinem Kreditinstitut Einlagen von mehr als 100.000 Euro haben (Verheiratete mit Gemeinschaftskonten das Doppelte), da Sie im Falle einer Bankenkrise ansonsten unfreiwillig mit Ihrem Geld zur Institutsrettung beitragen könnten.

Und vor allem – und damit komme ich fort vom Finanziellen – halten Sie Abstand untereinander. Irgendwann werden wir uns wieder draußen treffen.

Bitte lassen Sie uns jetzt Sorge und Verantwortung füreinander tragen.

Achten Sie auf andere und sich selbst.

Behalten Sie Zuversicht und Vertrauen.

Und Ihre psychische Stabilität.

Kümmern Sie sich um jene, die nun Hilfe brauchen.

Und bleiben Sie gesund.

Herzliche Grüße

Hartmut Walz

Sei kein LeO!

Erschienen am 20. März 2020.

Der Hartmut Walz Finanzblog ist unabhängig, kosten- und werbefrei. Ich erhalte für Links und Empfehlungen keinerlei Honorar, Kick-back, Beteiligung o. ä.

[1] Fachleute empfehlen; sich bei der Bewertung von Schulden nicht an absoluten Zahlen zu orientieren, sondern am Verhältnis zur Wirtschaftsleistung. Eine Million Schulden für einen armen Rentner ist relativ viel, für ein großes Unternehmen ist es relativ wenig.

Lieber Hr. Walz,

zuallererst – vielen Dank, dass Sie es sich zur persönlichen Aufgabe machen den in Finanzfragen im Durchschnitt „dummen Deutschen“ aufzuklären. Auch ich habe lange Zeit dazugehört und bin dank Ihrer Bücker nun ein halbwegs mündiger Finanzentscheider, die „Angst vor dem Geld“ sowie meine Handlungsstarre habe ich überwunden und wünsche mir, dass dies bereits vor vielen Jahren geschehen wäre, nun – besser spät als nie!

Bei dem vielen Geld, dass nun zur Unterstützung der Bürger, Unternehmen und später wohl auch des gesamten Euroraums in die Hand genommen wird stellen sich mir folgende Fragen:

1.) Wie groß ist die Chance, dass Banken aufgrund von Forderungsausfällen (Private sowie Unternehmen) ins Trudeln geraten? Wo beziehe ich adäquate Infos zur Situation, die auch Sparkassen und Volksbanken einschließt?

2.) Wie sehen für Sie Auswahlkriterien für die Bank „Ihres Vertrauens“ aus?

3.) Sollten Banken in den Konkurs oder die Insolvenz gehen – wie groß ist die Chance, dass aufgrund o.g. Umstandes noch Geld für die Einlagensicherung vorhanden ist?

4.) Ab 2025 gehen die meisten Babyboomer in Rente, dann ist zu erwarten, dass die Zahl der Einzahlenden im Vergleich zu denen, die Geld aus der Rentenkasse erhalten in einem Missverhältnis steht. Ich bin kein Pessimist, gehe aber davon aus, dass aufgrund der Corona-Krise das Sozialsystem wenn auch nicht ins Straucheln, zumindest aber unter großen Druck gerät. Gibt es bereits heute die Möglichkeit für sich selbst den Wahrheitsgehalt dessen was auf dem Rentenbescheid steht zu bewerten und wenn ja, wie sieht diese aus?

Viele Fragen , ich weiss…! Über Ihre Ratschläge würde ich mich dennoch sehr freuen.

Lieber Herr Pricker, herzlichen Dank für Ihre Fragen, die jedoch sehr umfangreich geraten sind. Und daher nicht in einem Kommentar auch nur in annähernder Tiefe beantwortet werden können. Gerne nehme ich Ihre Fragen in meinen Themenpool auf und versuche, die eine oder ander in künftigen Blogbeiträgen zu berücksichtigen. Ganz ohne jegliche Eigenwerbung möchte ich darauf hinweisen, dass im demnächst erscheinenden Buch “Konstruktive Crashgedanken” all diese Aspekte gleichmaßen verständlich wie auch profund beleuchtet werden.

Herzliche Grüße, bleiben Sie gesund, Hartmut Walz – Sei kein LeO!

Lieber Hartmut,

sachlich, lehrreich im besten Sinne und auf den Punkt geschrieben. Mal wieder großen Dank für diese Analyse.

Gerade in solchen Krisenzeiten spielt Cash seine Stärke aus. Viele Menschen sagen ja, Tagesgeld lohne sich doch gar nicht mehr, weil es keine Zinsen gibt! Jetzt wird offensichtlich, wofür es da ist: als Liquiditätspolster für das Leben und zum Absichern des eigenen Vermögens u.a. in Depots.

Einen Gedanken möchte ich anfügen zum Bargeldhorten: Hier bitte Augenmaß wahren. Denn wenn zu viele in Massen Bargeld zu Hause horten, bekommen unsere Banken zusätzlich die Krise. Weil ja nur etwa 10% unserer Euro stofflich sind. 90% sind nur Zahlenkolonnen.

Heute ganz sonnige Grüße aus Hamburg schickt

Dani

aka Geldfrau 🙂

Liebe Geldfrau Dani 😉

Danke für die kommentierenden Ergänzungen. Ich denke, Augenmaß ist immer gut und wir wissen ja: „die Menge macht das Gift“. Und ebenso wie es asozial ist, die Toilettenpapiervorräte der Discounter leerzukaufen, wäre es asozial, die Bargeldautomaten zu leeren. Jede ganz plötzliche massenhafte Verhaltensveränderung destabilisiert ein System oder unsere Gesellschaft. Genau aus diesem Grund habe ich ja meine Hinweise zur Baldgeldhaltung schon vor Monaten/Jahren gegeben.

Eine grundlegende Realität sollte indes jede/r verstanden haben: Bargeld ist etwas völlig anderes als Buchgeld. Bargeld gehört demjenigen, der es hat. Buchgeld ist lediglich eine Forderung gegen ein Kreditinstitut. Ich würde mich sehr freuen, wenn dieser Unterschied nicht relevant wird… 🙂

Herzliche Grüße, bleibe gesund und zuversichtlich, Hartmut Walz – Sei kein LeO!

Hallo Hartmut,

vielen Dank für die exzellente Analyse! Das Recherche-Ergebnis von deinem gut informierten Freund kann ich übrigens bestätigen 😉

Es zeigt sich aktuell wie relevant deine wichtigsten Empfehlungen sind: Diversifikation (z. B. maximal 1/3 des Vermögens in eine Assetklasse wie Aktien) und Flexibilität („Cash is king“).

Viele Grüße Dominik

Lieber Dominik, vielen Dank für diesen bestätigenden Kommentar 😉

Herzliche Grüße und bitte gesund bleiben, Hartmut Walz – Sei kein LeO!

Sehr geehrter Herr Prof. Walz,

meine Tochter hat mir den Link zu „Cash ist gerade King“ gesendet.

Bin sehr froh, endlich eine seriöse Info über die momentane Situation

bekommen zu haben.

Mir persönlich ist es ( in dieser unübersichtlichen Zeit) sehr wichtig,

Ratschläge von vertrauenswürdigen Personen zu erhalten .

Da Sie zeitnahe Ratschläge geben, würde ich mich über weitere Infos

sehr freuen.

Wünsche Ihnen und Ihrer Familie für die Zukunft alles Gute, vor allem Gesundheit!

Bernd

Lieber Bernd Schattner, danke für Ihr anerkennendes Feedback und herzlichen Glückwunsch zu Ihrer tollen Tochter – wie schön, wenn Familien so gut zusammen halten. Gerne werde ich auch künftig gut recherchierte und neutrale Information in meinem Finanzblog zur Verfügung stellen. Schauen Sie einfach rein, wenn Sie Interesse und Zeit haben. Wahrscheinlich sind auch frühere Beiträge für Sie hilfreich, da der Hartmut Walz Finanzblog ja den Ansatz verfolgt, private Anleger und Vorsorger so zu informieren, dass sie mündige Selbstentscheider sein können. Um keinen neuen Blogbeitrag zu verpassen, einfach für den Newsletter anmelden 😉

Herzliche Grüße, bleiben Sie gesund, Hartmut Walz – Sei kein LeO!

Hallo Hr Walz, ich habe die Corona Entwicklung incl Börsen (ACWI etc) getrackt und dabei auch die Umlaufrendite ULR der dt. Staatsanleihen korreliert. Mir ist aufgefallen, dass die ULR erst drastisch absank, auf -0,8% , um dann wieder auf ein recht hohes Niveau zurückzuschnellen, obwohl das von keinen äußeren Ereignissen (Börsen, Fallzahlen) beeinflusst war. Ist das der Effekt des Aussteigens aus den Staatanleihen und ist das ein Baustein, die Situation zu tracken ??

Liebe/r MaxNomo, auch wenn Ihre sehr spezielle Frage die meisten BlogleserInnen wohl nicht interessieren wird, verdient sie eine qualifizierte Antwort (und reizt mich fachlich). Ihre Beschreibung der objektiven Fakten ist absolut korrekt. Jedoch rate ich Ihnen, hieraus überhaupt keine Schlussfolgerungen zu ziehen oder gar als Baustein für Prognosen oder Handlungsempfehlungen abzuleiten. Wenn Sie dieser Versuchung widerstehen, sparen Sie eine Menge Zeit, Mühe, Nerven und Kopfschmerzen 😉

Natürlich kann ich Ihnen eine plausible „ex-post-Erklärung“ dafür geben, warum die Märkte so reagiert haben. Nur würde Ihnen diese für zukunftsgerichtetes Handeln überhaupt keine Hilfe bieten und nichts Wert sein.

Wenn Sie noch ein wenig mehr Fundierung für meine bescheidene Einschätzung lesen wollen, dann recherchieren Sie bitte mit den Schlagworten „Green Lumber Fallacy“ und Nassim N. Taleb. Taleb hat in seinen Büchern exakt die von Ihnen angesprochene „Verführung“ erläutert. Seinen Ausführungen kann ich mich nur anschließen.

Herzliche Grüße, bleiben Sie gesund, Hartmut Walz – Sei kein LeO!

Hallo Hr Walz,

danke f die Antwort. Klar, ich werde da jetzt keine Prognosen anstellen wollen. Aber die menschliche Psyche verstehen zu wollen, auch das total Irrationale, ist mir ein Anliegen, gerade weil bzw. da es um die Börse geht. Ich werde Ihre Empfehlungen gerne lesen…

Lieber MaxNomo, Ihr Anliegen, die menschliche Psyche – auch in ihrer scheinbaren Irrationalität verstehen zu wollen, ist ein sehr nachvollziehbares Anliegen. In Ansätzen gelingt das manchmal, aber insgesamt ist und bleibt das eine lebenslange Aufgabe… 😉 Falls Sie das Buch von Gustav Le Bon „Psychologie der Massen“ nicht kennen und ein wenig Zeit investieren können, wäre das ggfs. auch ein Lesetipp für Sie.

Herzliche Grüße, bleiben Sie gesund, Hartmut Walz – Sei kein LeO!

Lieber Hartmut,

Großen Respekt vor Deinen Analysen und Deiner Arbeit.

Ein herrlich klarer Blick.

Es eröffnet mir immer wieder Perspektiven an die man nicht gedacht hat.

Bleib gesund!

Hans-Peter Supik

Lieber Hans-Peter, danke für die Blumen.

Bitte bedenke aber: Ich kann dafür überhaupt nichts anderes 😉

Herzliche Grüße, bleibt gesund, Hartmut Walz – Sei kein LeO!

Lieber Herr Prof. Walz,

auf diesen Beitrag von Ihnen habe ich schon zugefiebert und bin begeistert, wie Sie unsere Fragen und Sorgen aufgegriffen haben; wie immer leicht verständlich und mit sinnbildlichen Erklärungen geschrieben (der langsame Fahrradfahrer). Erstens, jetzt einen guten Batzen Bares für Essbares zurückbehalten und zweitens, jetzt bekommt man viel für sein Geld.

Da ich im Januar einen größeren Betrag in ETF’s investiert habe, ärgere ich mich natürlich jetzt doch sehr, dass ich diesen Betrag nicht im Sinne des Cost Average (wie in Ihrem Buch, Kapitel 9 „Stress mich! Mach mich stark!“) verteilt habe. Würden Sie aktuell Anlegern, die jetzt einen größeren Betrag zur Verfügung haben, nicht auch zu diesem Durchschnittskosteneffekt raten.

Bleiben Sie gesund

Lieber Jens Martienssen, danke für Ihren herzlichen Beitrag. Zu Ihrer hinsichtlich des Durchschnittskosteneffektes: Sie haben das schon richtig verstanden. Gemäß der Strategie des geringsten Bedauerns würde ich Anlegern, die jetzt einen größeren Betrag zur Verfügung haben, nicht raten, alles auf einmal zu investieren. Sondern nur einen Teilbetrag, z. B. ein Drittel. Und dann die weitere Entwicklung abzuwarten. Denn Sie kennen ja mein Motto: Alles kann passieren – auch das Gegenteil.

Herzliche Grüße, bleiben Sie gesund, Hartmut Walz – Sei kein LeO!

Lieber Herr Prof. Walz, vielen Dank für die Antwort, die die Vorgehensweise des Cost Average bestärkt, denn ich habe schon vielen Menschen Ihre Bücher, den Blog und Youtube Videos empfohlen und werde dann auch diese Ansicht verbreiten. Es ist sagenhaft, wieviele LeO’s es gibt, aber was sage ich, ich war ja selbst einer.

Leider ist das Erscheinungsdatum Ihres neuen Buches über den Fall einer Finanzkrise ja auf Mitte Mai verschoben worden, vielleicht ist es im Hinblick auf die derzeitige Situation ja doch möglich, es früher herauszugeben; meine Vorbestellung ist jedenfalls schon abgegeben und ich bin sehr gespannt.

Nochmals alles Gute

Jens Martienssen

Lieber Jens Martienssen, danke für Ihr herzliches Feedback – das tut natürlich gut. Zu Ihrer Nachfrage mit dem Buch: Das Manuskript ist schon lange „raus“ und wenn sich nicht Corona-bedingt eine Verzögerung ergibt, sollte das Buch eigentich im April verfügbar sein…

Herzliche Grüße, bleiben Sie gesund, Hartmut Walz – Sei kein LeO!

Sehr geehrter Herr Walz,

herzlichen Dank für den informativen Beitrag.

Vor einiger Zeit verfolgte ich den Goldkurs und ich wunderte mich, wieso dieser etwa 15% gesunken ist, nun weiß ich durch Ihren Beitrag auch warum…

Meine cash Position habe ich zu 80% in Aktien investiert, der Rest ist für die momentane Situation – welche ich wirklich noch nie erlebt habe.

Bleiben Sie gesund!

Mit freundlichen Grüßen

Max

Liebe/r M.M.,danke für Ihren freundlichen Kommentar. Natürlich freue ich mich, wenn ich Ihnen eine Erklärung für scheinbar irrationale Entwicklungen geben kann.

Bitte bleiben Sie vorsichtig – der Markt kann länger „spinnen“ als man denkt und alles ist möglich, auch das Gegenteil. Daher auch mein besonnener und prognosefreier Ansatz…

Bleiben auch Sie unbedingt gesund!

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Sehr geehrter Herr Prof. Walz,

Sie werden mir langsam unheimlich: Als ob Sie es geahnt hätten schreiben Sie ein Buch über eine evtl Finanzkrise und zack! ist sie da.

Wieder alles toll und verständlich erklärt. Ich bin begeistert – und beruhigter.

Vielen Dank für Ihre Ausführungen und Tipps.

Bleiben sie gesund!

Liebe Gunild, Ihr Kompliment ist eindeutig zu viel der Ehre, das habe ich ganz klar nicht verdient. 😉

Zwei bescheidene Gegenargumente:

Erstens: Wenn man einen Crash vorhersagt, dann behält man immer Recht – entweder früher oder eben später – das ist kein Kunststück. Und das „Timing“ war einfach Zufall.

Zweitens: Ich vertrete zwar stets den prognosefreien Ansatz und bin davon überzeugt, dass nichts und niemand die Märkte vorhersagen kann. Wenn ich jedoch ein rohes Ei hoch in die Luft werfe und voraussage, dass es wohl zerplatzen wird, dann war es zwar eine Prophezeiung, jedoch keine sehr wertvolle…

Etwa auf diesem Niveau bewege ich mich mit meinem „Timing“. Und wenn ich dabei vor Ihnen gut wegkomme, dann nur weil die übrigen Crashpropheten noch schlechter sind…

Bleiben auch Sie gesund ind zuversichtlich.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Ein wirklich sehr gut geschriebener Artikel, Herr Prof. Walz. DANKE !

Lieber Joachim, herzlichen Dank zurück 😉

Blieben Sie gesund und zuversichtlich.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

… und wenn wir diese „Krise“ auch persönlich nutzen, um in und für unsere Gesellschaft einmal über mehr Mitmenschlichkeit anstatt „schneller, höher, weiter“ oder „Gewinne, Gewinne, Gewinne“ nachzudenken. Gerade jetzt werden wir entschleunigt und es zeigt sich, dass es auch die Menschen sind, die den Konzernen und Unternehmen „Gewinne“ möglich machen. Es sind die Menschen, die unsere Gesellschaft am Laufen halten – nicht die „Gewinne“!

Mehr Mensch statt Aktionär -> (m)ein Wunsch für „the day after“! Naiv? Ich hoffe nicht ganz……..

DANKE für Ihren BLOG und bleiben Sie gesund!

Lieber Volker Hildebrand, herzlichen Dank für diesen Appell.

Blieben auch Sie gesund und zuversichtlich.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Vielen Dank für diesen ausführlichen Überblick!

Mir stellen sich noch ein paar Fragen, z. B. , ob dieser Geldvorrat für mindestens drei Monate alle Verbindlichkeiten und regelmäßigen Ausgaben, die z. B. über Dauerauftrag geregelt sind, beinhalten sollte, oder nur das, was ich für den Grundbedarf an Essen, Trinken, Kleidung, Pflegeartikel etc. benötige; insbesondere, wenn meine Geldeinlage in der Bank weniger als 100.000 € beträgt.

Mehr als 100.000 € sollten auf mehrere Banken verteilt werden. Gibt es Banken, die so zusammenhängen, dass die 100.000 € nur einmal gesichert sind, wie z.B. eine Kreissparkasse und S-Broker. Könnte ich bei beiden insgesamt mehr als 100.000 € auf dem Konto (nicht über ein Aktiendepot) sichern?

Erholen sich Anlagen, wie z.B. ETF Ihrer Ansicht nach langfristig? Und wie lange kann es dauern?

Mit freundlichen Grüßen und Dank im Voraus

Liebe/r A.E., gerne beantworte ich die Fragen:

Bei der Bargeldhaltung rate ich Ihnen ganz klar, lieber mehr als weniger Vorsorge zu betreiben. Was wäre so schlimm daran, wenn Ihr Bargeldvorrat für fünf oder sechs Monate reichen würde? 😉 zumal Ihre Frage ja erkennen lässt, dass Sie dafür nicht Ihr Girokonto überziehen, sondern eine ebenfalls zinslose Buchgeldreserve vermindern.

Zu Ihrer Frage bzgl. Einlagensicherung: Hier hilft ein Blick ins Impressum (bzw. die „Über uns“-Seite) des Anbieters – zu welchem Dach, welcher Mutter, welcher Gruppe er letztlich gehört. Außerdem ist jeder Anbieter verpflichtet, seinen Kunden eine Erklärung bzgl. der Einlagensicherung zu geben – auf der ein Kontakt verzeichnet ist, den man ggfs. bei Konkretem anfragen kann. Sobald die geringsten Zweifel verbleiben, würde ich übersteigende Beträge zu einem anderen Anbieter umleiten.

Ihre letzte Frage kann so nicht beantwortet werden, da ETFs lediglich ein Anlagevehikel, also eine Verpackung darstellen. Wenn Sie Aktien-ETFs gemeint haben, bin ich zuversichtlich, dass diese sich langfristig erholen, wobei eine Prognose der Dauer unseriös und unmöglich wäre. Bisherige Erfahrungen zeigen jedoch, dass eine Erholung meist schon in drei bis fünf Jahren erfolgte und dass nach spätestens zehn bis zwölf Jahren bislang selbst die schlimmsten Verluste wieder kompensiert waren. Sie haben verstanden, dass dies keine Garantie für die Zukunft ist.

Blieben Sie gesund und zuversichtlich.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Wieder einmal wunderbar geschrieben, panikfrei, klar und auf den Punkt.

Danke für die konstruktiven Gedanken und die Tipps.

Nur Bargeld werde ich nicht an einem „sicheren Ort“ horten, sonst weiß das ja hier jeder ;-).

Lieber Raimund Gebhardt, danke für den positiven Kommentar. Sogar mit Augenzwinkern. Dann nehmen Sie also den zweitsicheren Ort 😉

Herzliche Grüße, bleiben Sie gesund, Hartmut Walz – Sei kein LeO!

Lieber Herr Prof. Walz,

Danke für diese anschauliche Darstellung, die aktuelle Situation zu verstehen. Denn nur was wir verstehen, können wir auch kontrollieren und steuern.

In dieser Zeit ist Kontrollverlust das vorherrschende Gefühl. Doch, was rät ein Arzt bei Panik? Tief ein – und ausatmen. Konzentriere Dich auf Deinen Atem und allmählich geht die Panik zurück. Warum ist das so? Sich auf das zu konzentrieren, was wir selber beeinflussen können, das gibt uns ein Gefühl der Selbstwirksamkeit und das beruhigt. Es ist gleichzeitig Voraussetzung dafür, klare Gedanken zu fassen. Und auch wenn wir in der Phase der Unsicherheit nicht wissen, wohin wir das Boot steuern sollen, so ist es doch wichtig, es stabil zu halten. Das bedeutet bezogen auf die Geldanlage:

1. Tief durchatmen

2. Bestandsaufnahme: Wo stehe ich?

3. Nicht versuchen das Optimum rauszuholen (Spekulation), sondern sich auf Stabilität, d.h. Risikoreduktion, zu konzentrieren.

4. Einfache Maßnahmen helfen, wie mehrere Standbeine, Risikostreuung, ausreichend Liquidität

5. Immer erst nachdenken, dann handeln, d.h. eine Nacht drüber schlafen und nicht im Affekt handeln

Auf Ihrem Blog finden sich viele gute Ideen und Anregungen. Ich kann jedem nur raten, die Zeit zu nutzen, diese mal in Ruhe anzuschauen und sich mit anderen auszutauschen. Ich bin jetzt 38 Jahre in der Finanzbranche und habe schon viele Crashs und Krisen erlebt. Eines ist gewiss: Auch diesemal geht die Welt nicht unter.

Konzentrieren wir uns deshalb akut auf das, was wir tun können. Menschenleben retten indem wir zu Hause bleiben und Ruhe bewahren.

Bleiben Sie gesund!

Lieber Lothar Schmidt, ich freue mich über Ihren Kommentar und die wirklich weisen Überlegungen. Ganz besonders freue ich mich in den letzten Tagen, dass es überraschend viele konkstruktive und beruhigende Stimmen gibt. Ihre gehört dazu! 😉

Herzliche Grüße, bleiben Sie gesund, Hartmut Walz – Sei kein LeO!

Lieber Herr Prof. Walz,

Danke für diesen sehr klaren und strukturierten Beitrag in einer Zeit, in welcher es den meisten Menschen schwer fällt klar zu denken.

Ganz liebe Grüße

Murat Ayaz

Lieber Murat Ayaz, haben Sie herzlichen Dank für Ihren konstruktiven Kommentar.

Meine positive Überraschung der letzten Woche ist, wieviele Menschen sehr nüchtern und sachlich mit den negativen Fakten umgehen. Und das Beste daraus machen.

Blieben Sie gesund und zuversichtlich.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!