Küssen Sie Ihre Anlagen zur Höchstform!

Anlageerfolg, Übersicht, Transparenz und Entspanntheit durch Anwendung der KISS-Regel

Der Beginn des Jahres ist oft eine beliebte Zeit zum Aufräumen und Ordnung machen. Und ich habe das Gefühl, der Beginn dieses Jahres ganz besonders.

Kinos und Konzertsäle, Bibliotheken und Museen, Kunsthallen und Clubs, Saunen und Fitnessstudios… alles geschlossen. Essen gehen geht auch nicht. Und der Dauernebel in der Rheinebene erinnert an den Sherlock Holmes-Klassiker „Der Hund von Baskerville“.

Also haben meine liebe Ehe-Anne und ich uns in bester Stimmung und Harmonie ans Aufräumen (sie sagt: Ausmisten) und Ordnen unseres Hausstands gemacht. Was für ein gutes Gefühl, wenn man sich von Unnützem trennt. Und sich mit Freude auf Wesentliches konzentriert.

Das gilt übrigens auch für die Geldanlage und Vorsorge

Auch hier hat sich oft ein Allerlei von Anlageprodukten und Verträgen angesammelt, das – rückwirkend betrachtet – weder sinnvoll zusammenwirkt, noch nützlich ist.

So etwas kommt in den besten Familien vor. Sogar bei sogenannten Finanzexperten, Professoren für Kapitalmärkte und Anlagepsychologie und Betreibern von Finanzblogs. Sagt man.

Von unvorteilhaften Versicherungsvehikeln, die wir in jungen Jahren abgeschlossen haben (wir waren jung und die uns beratenden – darf ich sagen, verratenden – FPVs brauchten das Geld), haben wir uns mit Hilfe von Honorarberatern und einem hochspezialisierten Anwalt für Kapitalmarktrecht schon in den letzten Jahren getrennt.

Teilweise unter Nutzung des „Widerrufs-Joker“ sogar noch mit Gewinn. Teilweise auch mit Verlust. Aber: Hauptsache weg!

Ordnung, Übersichtlichkeit, keine Altlasten, keine unnötigen Vehikelrisiken und sonstige Unwägbarkeiten. Sondern Platz für (wenig) Neues.

Und das Neue muss küssen können, jawoll. Es muss der KISS-Regel entsprechen.

Die KISS-Regel

KISS steht für

Keep it simple (and) stupid. Also: halten Sie die Dinge bitte einfach und überschaubar.

Bitte stören Sie sich dabei nicht an dem Wort „stupid“ – das ist nicht abwertend als dümmlich-schlicht gemeint. Sondern im Sinne von unkompliziert, einfach, übersichtlich und leicht verständlich. Einfachheit ist hier gemeint als das Gegenteil von Komplexität.

Also uneingeschränkt positiv.

Ein paar interessante KISS-Varianten möchte ich Ihnen nicht vorenthalten

Werbe- und Marketingfachleute lieben die KISS-Interpretation: Keep it short and simple. Ganz nach dem Motto: Bring die Botschaft schnell auf den Punkt und lasse den Rest weg – in der Kürze liegt die Würze.

In der Organisationslehre und auch in technischen Disziplinen wird KISS gerne als Kürzel für „Keep it simple and straight(forward) verwendet. Also einfach und geradlinig, einfach und verständlich, einfach und zielorientiert.

Und mein Lieblingskollege (ein Ex-McKinsey) interpretiert KISS als Keep it simple and smart, also einfach und clever. Einfach genial 😉

Naja, und zu der Variante KISS = Keep it simple sexy – Lieblingsausspruch des heute millionenschweren, aber gesellschaftlich geächteten Ex-Leiters eines Finanzstrukturvertriebs – möchte ich nicht näher Stellung nehmen. Sondern ihm lediglich ein keep it simple sustainable zurufen.

Einfachheit gewinnt

Die Vorteile von Einfachheit (Simplicity) bei der Geldanlage und finanziellen Vorsorge sind bestechend:

- Sie behalten den Überblick und verstehen, was passiert.

- Sie verringern die Gefahr, dass Sie getäuscht oder übervorteilt werden.

- Je einfacher und transparenter Ihre Anlagen sind, desto geringer ist das Risiko, dass Sie überhöhte Kosten zahlen und zu wenig Rendite für Sie übrig bleibt.

- Je weniger Dritte am Management Ihrer Anlagen beteiligt sind, desto weniger Menschen müssen Sie für deren Verwaltung bezahlen.

- Jeder Vertrag führt zu (Fix-)Kosten, auch Stückkosten genannt. Je mehr unterschiedliche Verträge, desto mehr (Fix-)Kosten. Halten Sie nach dem Prinzip der Einfachheit die Anzahl Ihrer Verträge gering, so haben Sie auch weniger Kosten.

- In Depots finden sich häufig zu viele Anlagepositionen. Oft sind diese zudem noch relativ klein. Auch das führt zu unverhältnismäßig hohen (Fix-)Kosten. Reduzieren Sie die Anzahl Ihrer Anlagepositionen. Zum Beispiel, indem Sie ähnliche Positionen zusammenfassen.

- Ein Depot mit vielen Positionen garantiert nicht per se gut gestreute Risiken. Mit wenigen, klug ausgesuchten Anlagen behalten Sie besser die Übersicht, ob sich nicht trotz scheinbarer Diversifikation ähnliche Risiken in verschiedenen Anlageprodukten kumulieren.

Woher kommt Komplexität?

Warum sieht es bei unseren Anlage- und Vorsorgeprodukten oft alles andere als KISS aus?

Es gibt zwei wesentliche Ursachen dafür, dass wir bei Anlage und Vorsorge einen regelrechten Dschungel unser Eigen nennen, anstatt simple, übersichtliche Strukturen mit möglichst wenigen Einzelpositionen zu halten.

Zum einen unterliegen wir oft anlagepsychologischen Fehleinschätzungen. Selbst schuld, möchte man meinen.

Zum anderen geraten wir an eigennützige Berater, die eigentlich Verkäufer sind. Nämlich Finanzprodukteverkäufer (FPV). Auch hier könnte man selbstkritisch interpretieren, dass wir letztlich selbst schuld sind, wenn wir uns so verraten statt gut beraten lassen.

Das Gute an beiden Ursachen:

Also ran an die eigene Schuld.

Ursachen in der eigenen Anlagepsychologie

Die wichtigsten Motive, die uns dazu verführen, zu viele und zu komplexe Anlage- und Vorsorgestrukturen aufzubauen, sind Sammelleidenschaft, Spieltrieb, Aktivitätsdruck, Neugierde.

So denken wir zum Beispiel, viel hilft viel. Oft haben wir auch das Gefühl, etwas tun zu müssen. Sei es, um das Gewissen zu beruhigen. Sei es, um einfach Aktivität zu zeigen und uns vor uns selbst zu rechtfertigen.

Neugierde führt gerade bei Finanzprodukten oft zu einer systematischen Überschätzung von Innovationen (Neomania). Diese wird denn auch von der Finanzdienstleistungsbranche durch eine stete Flut von Schein-Innovationen (alter Wein in neuen Schläuchen) befriedigt.

Hinzu kommt häufig ein falsches Verständnis von Diversifikation.

Wer seine Sparleistung auf drei verschiedene Bausparverträge verteilt, bleibt trotzdem im Geldvermögen und damit dem Inflationsrisiko ausgesetzt.

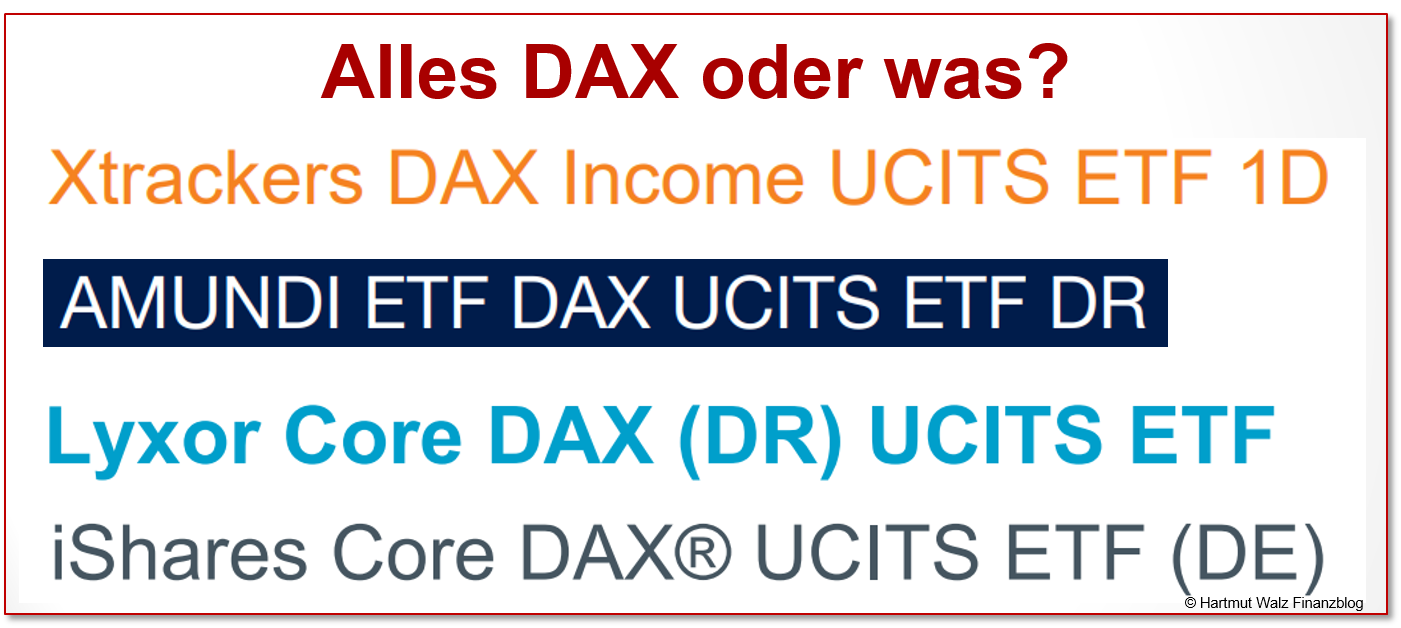

Wer seine Aktienanlage „sicherheitshalber“ auf vier verschiedene DAX-ETFs verteilt…

…investiert trotzdem nur in 30 (ab September 2021 dann 40) große, deutsche Einzeltitel.

Und ist damit erheblich schlechter diversifiziert, als mit nur einem einzigen ETF auf zum Beispiel den FTSE All World, der aktuell über 3.900 Aktien aus nahezu allen Ländern, Branchen, Währungsbereichen und Größenklassen enthält.

Gerade die scheinbare Streuung durch verschiedene ETFs mit sich überschneidenden Anlagewerten kann zur Überdiversifizierung (Overdiversification) führen. Und damit zu einer unerwünschten Kumulation von Einzelrisiken.

Ein Beispiel

Wer einen ETF auf den DAX mit einem zweiten auf den TecDAX mit einem dritten auf den EURO STOXX 600 und einem vierten auf den MSCI World kombiniert, der hat – vielleicht ohne es zu wissen und zu wollen – gleich vier Mal die SIEMENS-Aktie im Depot.

Und völlig unsinnig und viel zu teuer wird es, wenn Anleger einerseits aktive Dividendenfonds oder Dividenden-ETFs erwerben und andererseits aktive Nachhaltigkeitsfonds oder ETFs auf Nachhaltigkeitsunternehmen.

Die genannten Produkte (auch die ETFs) sind teurer als marktneutrale, breit streuende ETFs. Und während die Produkte mit Nachhaltigkeitsanspruch z.B. Unternehmen mit hohem CO₂-Ausstoß verbannen, finden sich eben genau diese verstärkt in den Dividendenfonds.

Der obige Anleger bezahlt also unnötig hohe Kosten, um – ohne es verstanden zu haben – zwei gegenläufige „Wetten“ einzugehen.

Gut gemeint ist eben nicht gut gemacht.

Eine praktische Anleitung zur Umsetzung risikosenkender Diversifikation – und zwar sowohl zwischen verschiedenen Anlageklassen als auch innerhalb jeder Anlageklasse – finden Sie im Buch „Einfach genial entscheiden im Falle einer Finanzkrise: Konstruktive Crashgedanken“

Eigeninteresse von Dritten als Ursache

Vertriebsdruck und Ertragsstreben Ihrer Ratgeber kann eine weitere Ursache für unnötige Komplexität und das Entstehen eines „Anlagedschungels“ sein.

Komplexe Produkte rechtfertigen höhere Provisionen und bilden somit für FPVs einen systematischen Fehlanreiz. Wer beim Verkauf von Finanzprodukten verdient, wird Ihnen eher unnötig viele und unnötig schwierige Anlagen verkaufen.

Fälle wie das im Gastbeitrag von Achim Teske geschilderte Beispiel eines Arztes mit 41 Lebensversicherungen gehen klar auf das Eigeninteresse eines ach so vertrauenswürdigen, sympathischen und aktiven Finanzvertrieblers zurück.

Ich selbst habe vor einigen Jahren einen „eigentlich“ sehr erfolgreichen Unternehmer bei der Vermeidung seiner Insolvenz begleitet. Der Mann hatte auf Rat und durch Vermittlung seines Steuerberaters über zwanzig Jahre lang, jährlich fremdfinanzierte geschlossene Fonds (heute Alternative Investmentfonds AIF genannt) erworben.

Das vom Steuerberater motivierte Ziel war es, durch die steuerlichen Verlustzuweisungen der Fonds die Steuerlast aus der unternehmerischen Tätigkeit zu minimieren. Als dann aus den geplanten „rein steuerlichen“ Verlusten bei vielen dieser Fonds echte Verluste wurden, wollte die finanzierende Bank auslaufende Kredite nicht mehr verlängern.

Nun, die Insolvenz konnten wir gerade noch abwenden. Der Unternehmer hat jetzt einen neuen Steuerberater, zahlt brav seine Steuern und ist wieder liquide.

Hoffentlich lag die Fehlberatung des ersten Steuerberaters lediglich an dessen „Tunnelblick“, also dem falschen Fokus auf ausschließliche Steueroptimierung um jeden Preis. Und nicht etwa an… 😉

Klappt es beim Prof selbst mit KISS?

Wenn Sie mich nun fragen, ob ich mich selbst in diesem Punkt an meine „guten Ratschläge“ halte, muss ich ehrlicher Weise einräumen: Ich bin zwar auf dem richtigen Weg, aber noch nicht am Ziel.

Richtiger Weg heißt, dass die Anzahl der Anlagen und Einzelpositionen seit Jahren ab– und nicht etwa zunimmt.

Mich von schönen Einzelaktien und Spezial-ETFs im Depot zu trennen, fällt jedoch schon schwer. Zum Beispiel hatte ich bis letzte Woche einen Länder-ETF „Vietnam“. Wieso eigentlich?

Weil ich immer wieder strebsame und disziplinierte vietnamesische Studierende erlebe. 2016 war ich selbst in Vietnam und habe dort viele fleißige und sympathische Vietnamesen kennen gelernt. Und nach dem Zitat einer Kollegin, die Vietnamesen seien die „Schwaben Asiens“, hat mein Schwaben-Herz dann direkt nach der Rückkunft einen Vietnam-ETF erworben. So viele gute Gründe…

Nun ist er verkauft – wieder eine Zeile (und eine Länderwette) weniger im Familiendepot.

Vietnamesen finde ich nach wie vor besonders sympathisch – aber man muss doch trennen können… 😉

Und was bedeutet das nun konkret für Sie?

- Prüfen Sie einmal jährlich Ihre Anlage- und Vorsorgesituation. Misten Sie gegebenenfalls aus.

- Erkennen Sie, dass Unordnung und Komplexität mit der Zeit ganz von allein zunehmen. Während Ordnung und Einfachheit von Ihrem klugen und aktiven Gegensteuern abhängen.

- Für Ihr Aktien- oder ETF-Depot bietet sich folgende Regel an: Wenn eine neue Position eintritt, muss mindestens eine andere gehen. Das klappt im Schuhschrank, das klappt bei Krawatten. – Warum also nicht auch im Depot?

- Machen Sie sich dabei jedoch bewusst, dass neu nicht automatisch gut oder vorteilhaft ist. Schützen Sie sich so gegen die systematische Überbewertung von Neuheiten (Neomania) und unterscheiden Sie echte Innovationen von Schein-Innovationen. Konsequenz der letzten beiden Überlegungen ist häufig, dass eben kein Austausch von Depotpositionen stattfindet. Gut so, schon wieder Transaktionskosten gespart.

- Prüfen Sie, ob Sie in Ihrem Depot „gegenläufige Wetten“ haben. Falls dies der Fall ist, lächeln Sie mit Wohlwollen über sich selbst und lösen Sie diese mit Sinn und Verstand auf.

- Es gibt extrem preiswerte ETFs und Indexfonds, mit denen Sie die langfristig positive Entwicklung der weltweiten Aktienmärkte nutzen können. Ein schlechteres Ergebnis können Sie dagegen locker mit einem Sammelsurium von vergleichsweise teureren Einzelwetten bei vergleichbarem Gesamtrisiko haben. Das nützt Ihnen nichts – wohl aber den Anbietern der teureren Finanzprodukte. Dies gilt auch für ETFs.

- Prüfen Sie, ob sich in Ihrem Depot viele und womöglich sogar relativ kleine Anlagepositionen befinden. Erwägen Sie in diesem Fall, die Anzahl Ihrer Anlagepositionen zu reduzieren. Zum Beispiel, indem Sie ähnliche Positionen zusammenfassen.

Nun empfehle ich Ihnen noch ein absolut lesenswertes Buch über das Phänomen der Einfachheit: Simplicity – Die Kunst, die Komplexität zu reduzieren von Benedikt Weibel.

Aber Sie wissen ja: Bevor ein neues Buch kommt, sollte ein anderes gehen 😉

Diesen Blogbeitrag weiterempfehlen kann man aber unendlich viele Male…

Herzliche Grüße

Hartmut Walz

Sei kein LeO!

Erschienen am 08. Januar 2021.

Der Hartmut Walz Finanzblog ist unabhängig, kosten- und werbefrei. Ich erhalte für Links und Empfehlungen keinerlei Honorar, Kick-back, Beteiligung o. ä.

Sehr geehrter Herr Prof Walz,

als begeisterter Leser Ihres Blogs habe ich mir folgende Frage gestellt:

ich persönlich bin davon überzeugt, dass in Zukunft, Frist nenne ich absichtlich keine, Unternehmen, die sich mit der Energiegewinnung aus alternativen Quellen (Wasserstoff, Solar-Windenergie, etc) beschäftigen, angesichts der Klimathematik und CO2 Plänen der meisten großen Nationen erfolgreich sein werden. (Womöglich ähnlich wie solche die sich auf IT und Softwarelösungen für die Digitalisierung spezialisieren)

Leider gibt es im konkreten Fall aktuell keinen ETF auf Wasserstoff, sondern nur solche die sich generell auf nachhaltige Energielösungen fokussieren. Würden sie sagen, dass die „Kreation“ eines eigenen Wasserstoffetfs mit den führenden Unternehmen in diesem Sektor bei zb. Trade Republic wo die Transaktionskosten aktuell (noch) marginal sind eine gute Idee ist?

Mir ist bewusst dass dies eine spezielle und subjektive Frage zu diesem Thema ist. Wichtig wäre mir ihre Meinung hinsichtlich der Frage, ob Sie die Fokussierung nur auf Wasserstoff für zu spezifisch halten (vor allem, weil ich nicht weiß welche Unternehmen in den nächsten Jahren noch dazu kommen/ausscheiden werden) und stattdessen einen breiteren ETF auf nachhaltige Energiegewinnung gutheißen würden.

Schon im Voraus Vielen Dank für Ihre Mühe die Sie regelmäßig in diesem Blog stecken und den Mehrwert den Sie mir und vielen anderen damit liefern.

Liebe Grüße

Lukas Ludwig

Lieber Lukas Ludwig, die Antwort auf Ihre Frage fällt mir leicht.

Es gibt sehr viele ETFs mit engem bzw. spezifischem Fokus (Branchen, Themen, Sektoren etc.). Fachleute nennen das Branchen-, Themen- oder Faktorwetten.

Und die können eben aufgehen oder nicht aufgehen. Und wenn Sie keine Insiderkenntnisse haben, dann werden Sie mit so etwas nur zufällig, aber nicht systematisch den Markt schlagen. Sondern Sie werden ganz wie bei der Lotterie erleben, dass ein paar wenigen Gewinnern viele Verlierer gegenüber stehen.

Kurzum: Wenn Sie Ihren Spieltrieb beherrschen können, dann lassen sie es…

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Ein Vietnam-ETF, weil die Studenten so strebsam sind und irgendwer Vietnam als Schwaben Asiens bezeichnet und man selbst Schwabe ist – unschlagbar 😉

Lieber Alex, klar stehe ich zu eigenen Fehlern und irrationalen Entscheidungen. Und das schlimmste ist: Genauso war es! Und ich kann das gar nicht als „Jugendsünde“ abtun, denn es ist erst ein paar Jahre her… 😉

Aber wenn Sie sich über mich amüsieren konnten und ich als abschreckendes Beispiel dazu beitragen kann, dann hat dieser Beitrag seinen Zweck erfüllt, Ziel erreicht.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Sehr geehrte Leserinnen, sehr geehrte Leser,

eine erstrebenswerte Entwicklung hin zu „KISS bei Geldanlage und Vorsorge“, wäre aus meiner Sicht ebenso das man sich in Deutschland doch auch endlich mal einer Vereinfachung der privaten Altersvorsorge annehmen sollte.

Private Altersvorsorge meint in diesem Kontext die R²-Produkte Riester & Rürup sowie der klassischen betrieblichen Altersvorsorge über die Bruttoentgeltumwandlung.

Diese Anlagevehikel wurden hier im Blog in mehreren Beiträgen bereits beschrieben und besprochen und sie zeichnen sich unisono durch ein Merkmal aus: Sie sind ineffizient und intransparent für die Verbraucherin / den Verbraucher sowie komplex in ihrer Ausgestaltung, vom rechtlichen Rahmen ganz zu schweigen. Daran haben auch die „Operationen“ an diesen Vehikeln in jüngerer Zeit nicht viel geändert und die anstehenden Operationen, z.B. beim Riester, lassen wohl auch nicht den großen Wurf erwarten. Woher soll dieser denn auch kommen, da doch diesbezüglich aller dieser Vehikel wirklich genug negative Felderfahrung vorliegt.

Andere Länder gehen bereits seit Längerem effizientere Wege hinsichtlich privater, im vorgenannten Kontext stehender, Vorsorge. Das Rad müsste also hier auch nicht komplett neu erfunden werden bzw. die entsprechenden Instrumente um einfach und effizient am Kapitalmarkt zu partizipieren gibt es längst. Ein entsprechender „Bürgerfonds“ oder wie man es auch immer nennen will, ist in Deutschland ebenfalls nicht erst seit vorgestern andiskutiert. Die Idee / die Ausgestaltung nach dem im heutigen Blogbeitrag genannten Prinzipien „Einfachheit gewinnt“ wird jedoch, warum auch immer, m.E. nicht konsequent weiterverfolgt.

Etwa 45 Millionen Erwerbstätige und die demographische Entwicklung in Deutschland sollten eigentlich ein ausreichend, gewichtiges Argument sein, diese Flurbereinigung im Sinne der Verbaucherinnen und Verbraucher anzugehen.

Freundliche Grüße

Philipp Hansert, Offenburg

Lieber Philipp Hansert, vielen Dank für diesen ausführlichen Kommentar. Ich bin ganz bei Ihnen. Und werde für meinen Teil nicht nachlassen, mich für einfache, transparente, kostengünstige Lösungen einzusetzen! 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Die Philosophin Natalie Knapp hat mal geschrieben: „Vieles, was uns im Alltag kompliziert erscheint, ist in Wirklichkeit komplex.“ Die Komplexität unseres modernen Lebens und damit auch der Finanzen ist in der Tat eine Herausforderung. Eine besonders wirkungsvolle Methode komplexe Zusammenhänge zu erklären sind aus meiner Erfahrung „starke Bilder“. Sie, lieber Prof. Walz, sind ein Meister „starker Bilder“ (und das noch mit Humor ;-), ich bin immer wieder begeistert, wie bildhaft Sie komplexe Zusammenhänge vermitteln.

Die Finanzindustrie verfolgt übrigens die gegenteilige Strategie. Sie macht es Verbrauchern oft besonders schwer zu verstehen, indem Sie Finanzprodukte komplizierter macht als notwendig: Kombiprodukte, intransparente Kosten und unverständliche Sprache.

Frei nach Einstein würde ich den Leitsatz formulieren: So unkompliziert wie möglich, so komplex wie notwendig.

Herzliche Grüße

Lothar Schmidt

Lieber Lothar Schmidt, es freut mich so sehr, von Ihnen zu hören. Dann auch noch – wie immer – so eloquent.

Ja, auf die Unterscheidung von Kompliziertheit und Komplexität habe ich bewusst verzichtet. Das wäre sonst alles noch komplizierter (oder komplexer?) geworden 😉

Ganz herzlichen Dank für diesen Kommentar. Und auf ein möglichst einfaches 2021!

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Hallo Herr Walz!

Bin auf ihr Buch „Einfach genial entscheiden im Falle einer Finanzkrise“ im Finanzwesir-Podcast aufmerksam geworden und mittlerweile auch schon beim fünften Kapitel angekommen. Fazit: Sehr lesenswert!!

Freut mich, dass sie hier ihrem Blog auch aktuelle Beiträge teilen. Mich würde ihre Meinung zu REITs interessieren. Ich denke, dass immer gewohnt wird also eine Investition in Wohnimmobilien langfristig sinnvoll ist. Bei den ganzen REITs mit Einkaufszentren & Handelsflächen hege ich Zweifel, ob das nachhaltig ertragreich bleibt aufgrund der Entwicklungen in Sachen E-Commerce & Digitalisierung beim Einkaufsverhalten.

Besten Dank für ihre Arbeit und schöne Grüße aus Österreich.

Lieber Markus, vielen Dank für den Kommentar. Das fünfte Kapitel im Buch „Einfach genial entscheiden im Falle einer Finanzkrise” ist darin ja das entscheidende 😉

Das Thema REITs habe ich im Buch „Einfach genial entscheiden in Geld- und Finanzfragen“ behandelt. Kurz gesagt, teile ich Ihre wichtige Unterscheidung zwischen Wohn- und Gewerbeimmobilien auf alle Fälle! Ansonsten gibt zwecks Diversifizierung ETFs mit Bindung an REITS. Ein Index auf nur deutsche REITs (German REITs) würde jedoch kaum Sinn machen, da es (Stand Ende 2019) gerade mal fünf G-REITs gibt. In anderen Ländern ist die Anzahl der REITs erheblich höher. Jedoch unterliegen diese REITs dort dann nicht den gleichen (strengen) Regelungen wie in Deutschland. Aber vielleicht ist das für Sie in Österreicht ja ohnehin nicht so wichtig 😉

Alles Gute und herzliche Grüße, Hartmut Walz – Sei kein LeO!

Hallo Herr Walz, vielen Dank für den Beitrag! Mich würde sehr interessieren welche ETFs sie aktuell noch im Depot haben (oder nur grob welche Richtung, ähnlich dem erwähnten Vietnam ETF). Oder falls diese schon älter sind, was Sie evtl. ändern würden, wenn Sie neu einsteigen. Viele Grüße, Markus

Lieber Markus, da der Wettbewerb zwischen den ETF-Anbietern beinhart zum Vorteil des Kunden ist, wurden die ETFs im Laufe der letzten Jahre leistungsfähiger und vor allem viel preiswerter, was die laufenden Kosten angeht. Daher ist eine Orientierung an „älteren Depots“ nicht empfehlenswert. Auf die Frage, wie ich ein ETF-Depot heute „stricken“ würde, gehe ich in einem der nächste Blogbeiträge ein. Daran stricke ich gerade 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!