NACH WIE VOR: FINGER WEG VON INDEXPOLICEN!

Unvorteilhaftigkeit von Indexpolicen und „Fake News“

Von Indexpolicen sollten Sie nach wie vor die Finger lassen. Auch wenn die Branchenlobby sich nach knapp zwei Jahren aus der Schockstarre erholt hat und das Vehikel nun mit dem Hinweis auf angebliche „Fake News“ in meinem Finanzblog schönreden möchte.

Entscheiden Sie selbst, denn Sie sind ja kein LeO!

Was bisher geschah…

Bereits in der ersten Auflage meines Bestsellers „Einfach genial entscheiden in Geld- und Finanzfragen“ im Jahr 2016 habe ich mich klar gegen Indexpolicen ausgesprochen.

Ein vertiefender Beitrag im Hartmut Walz Finanzblog folgte aufgrund zahlreicher Leseranfragen im Jahr 2017. Hier habe ich sachlich und anhand unwiderlegbarer Fakten ausgeführt, warum der Private keine Indexpolicen abschließen sollte.

Und falls er schon einen solchen Vertrag hat, diesen kritisch hinterfragen sollte, da mit höchster Wahrscheinlichkeit eine sofortige Auflösung das kleinste Übel ist.

Sie finden den Blogbeitrag hier.

Die Argumentation im damaligen Blogbeitrag ist nach wie vor gültig. Und muss daher hier nicht nochmals wiederholt werden.

Nach Schmalenbach: Schlendrian mit Schlendrian vergleichen

Ende Juni 2019 veröffentlicht nun ein – nach eigenen Angaben völlig unabhängiges – Institut einen Test von Index-Privatrenten. Komisch, dass beim Anklicken der Internetseite dieses Instituts sofort die Namen und Logos zahlreicher Versicherer auftauchen, darunter auch der doppelte Testsieger.

Wahrscheinlich ist das ein rein technisches Problem. Aber auf meiner Internetseite konnte ich das vermeiden… 😉

Zurück zum Test: Oberfläche erhielt dieser Anfang Juli 2019 durch die Zeitschrift FondsProfessionell.

Ich mache es kurz: Das Institut findet Indexpolicen anscheinend toll. Und findet Bewertungen wie „exzellent“ und „sehr gut“ dafür.

Räumt aber immerhin ein, dass die Transparenz von Indexpolicen „noch sehr zu wünschen übrig lasse“.

Nicht ganz so reflektiert äußert sich ein noch kleineres „Institut“, welches „Marketing und Verkaufsförderung“ für Versicherungsvertriebler am „Point-of-Sale“ anbietet. (Wirklich – das ist kein Scherz – selten hat jemand aus der Branche so ehrlich dazu gestanden, dass die meisten Finanzberater eigentlich Verkäufer sind.)

Wo war ich? Genau: Dieses noch kleinere „Institut“ also kritisiert, dass sich bei Indexpolicen „ein detaillierterer Blick auf die [meine] Argumentation, die von halbrichtig, tendenziös bis hin zu einfach falsch reicht“, lohne.

Und bezeichnet vieles aus meinen Blogbeitrag „Finger weg von Indexpolicen – Ein Paradebeispiel für eine „schiefe Wette“ als „Fake-News„.

Eine harsche, jedoch unzutreffende Kritik

Die Faktenlage ist indies eindeutig und mein Blogbeitrag enthielt keine falschen Angaben.

Aber als bekennender Liebhaber absurden Humors wurde ich bei der Lektüre der Argumentationsversuche des Gutbetens von Indexpolicen doch sehr fündig.

Erstens

Überraschend ist, dass die Befürworter von Indexpolicen auf einen Teil meiner Kritikpunkte überhaupt nicht eingehen (also kampflos aufgeben). Und bei anderen mit einem rührenden „das gilt aber nicht für alle Vertragstypen“ entgegnen.

Beispiele:

Nicht bei allen Indexpolicen würden dem Kunden Ausschüttungen vorenthalten (Beteiligung am Kurs- statt Performanceindex).

Nicht alle Indexpolicen bezögen sich auf intransparente und nicht einsehbare Indizes.

Und nicht bei allen Indexpolicen bestünde eine Asymmetrie der Anrechnung von positiven und negativen Kursentwicklungen.

Na, viel Spaß beim Suchen der wenigen Ausnahmen.

Schlussfolgerung

Hier wird Schlechtes mit noch Schlechterem verglichen. Denn: Ein Fahrradschlauch hält nur dann die Luft, wenn er überhaupt kein Loch hat.

Die infame Logik der Argumentation, dass es Fahrradschläuche gäbe, die kein Loch vom Typ A hätten und welche, die kein Loch vom Typ B hätten, wird der Anlegerproblematik nicht gerecht. Der Anleger hat keine Chance eine Indexpolice ganz ohne „Löcher“ zu finden.

Zweitens

Ebenfalls überraschend ist die stellenweise defensive Wortwahl der Protagonisten von Indexpolicen: Worte wie „unübersichtliches Dickicht der Produkte“ oder „undurchdringliche Produktlandschaft“ hätte ich eigentlich nicht erwartet, wenn jemand Indexpolicen empfehlen möchte.

Aber besten Dank für die Ehrlichkeit an dieser Stelle. Meine Schlussfolgerung: Die ganze Komplexität dieser Vehikel ist völlig unnötig und dient nur der Anlegerverwirrung. Das braucht kein Mensch!

Drittens

So richtig amüsant wird es bei der Selbst- und Fremdeinschätzung der Kenntnisse über Indexpolicen.

Beispielsweise wird eine kritische Äußerung des Versicherungsexperten der Verbraucherzentrale Hamburg, Christian Biernoth damit begründet, „… dass Herr Biernoth offensichtlich die Funktionsweise von Indexpolicen nicht verstanden hat“.

Ja, wirklich, kein Scherz. Das noch kleinere „Institut“ behauptete Anfang des Jahres tatsächlich, dieser Versicherungsexperte habe offensichtlich die Funktionsweise von Indexpolicen nicht verstanden.

Offenbar hat nur der Heilige Gral der Anbieter das Produkt verstanden. Ja, Genialität bleibt oftmals unerkannt.

Die Verbraucherschützer verstehen die Indexpolice nicht. Finanztest und Ökotest auch nicht. Und neutrale Hochschullehrer wie ich natürlich erst recht nicht.

Dummerweise versteht der Versicherungsnehmer, für den das Produkt ja eigentlich gemacht ist, dieses auch nicht. Schlussfolgerung: Finger weg von einem Vehikel, welches so kompliziert ist, dass wir alle zu dumm sind, es zu verstehen.

Viertens

Zum Schönreden von Indexpolicen wird in die alte Trickkiste der Manipulation gegriffen.

So ist die Behauptung, dass bestimmte Indexpolicen im Durchschnitt der letzten Jahre die sichere Rendite klassischer Rentenversicherungen um einen Prozentpunkt übertroffen hätten, völlig wertlos.

Denn diese Renditeangabe bezieht sich lediglich auf den Sparanteil.

Und da die Kosten von Indexpolicen im Schnitt ein Drittel bis zur Hälfte höher sind als diejenigen der klassischen Rentenversicherungen, ist der Sparanteil entsprechend geringer.

Wenn man Wunder ausschließt, wird die höhere Rendite auf den kleineren Sparanteil daher nicht zu einem Kundenmehrwert führen.

Fünftens

Konzeptionelle Unsinnigkeit von Indexpolicen: Indexpolicen sind eine irreführende Mogelpackung, die vom guten Ruf von Indexinvestments wie z.B. Indexfonds oder ETFs profitieren wollen.

Exakt mit diesem Missverständnis werden sie auch verkauft.

Jedoch sind Indexpolicen lediglich Index-Wetten. Und zwar schiefe Wetten – zum Schaden des Privatanlegers.

Sie provozieren die falsche Erwartung, höhere Rendite sei ohne höheres Risiko realisierbar– was jedoch ebenso unmöglich ist, wie die Aufhebung der Schwerkraft.

Das Motiv des Kunden für den Abschluss einer Versicherungspolice ist allein schon aufgrund der steuerlichen Rahmenbedingungen ein langfristiger Spar- oder Vorsorgewunsch.

Die geplante Mindestdauer liegt bei zwölf Jahren – viele Verträge sind auf Laufzeiten von 20 bis 30 Jahren ausgelegt.

Welchen Sinn macht es da, die Wahrnehmung des Kunden auf kurzfristige Kursschwankungen zu lenken und ein Produkt anzubieten, welches dieses um den Preis hoher Opportunitätskosten „wegversichert“?

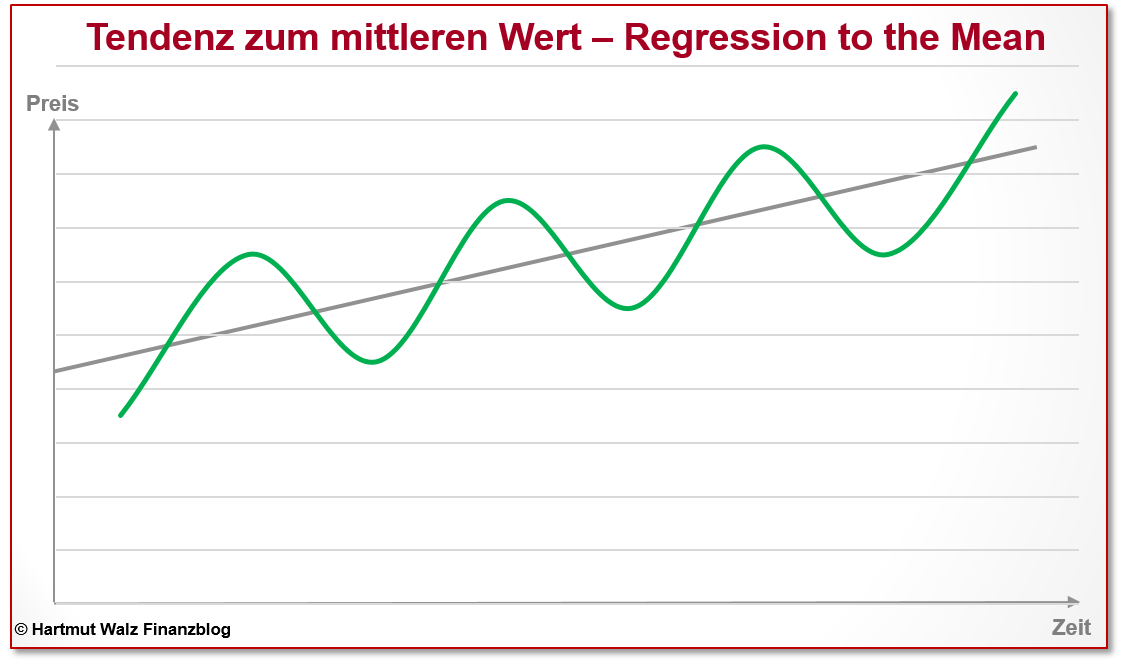

Hier kurz zur Erinnerung ein Bild von Kursschwankung mit positivem Trend:

Sie erinnern sich an meinen Blogbeitrag: „Die Rückkehr zum Mittelwert bei der Geldanlage“ (Regression to he Mean).

Und was tut hingegen die Indexpolicen-Lobby?

Ihre Verkaufsunterlagen und Verkaufsgespräche fokussieren die Aufmerksamkeit des Kunden auf ein nicht vorhandenes Problem (kurzfristige Kursschwankungen), um dieses anschließend (überteuert) zu „lösen“.

Ein kurzer Blick auf das Renditedreieck des Deutschen Aktieninstitutes bei Anlagezeiträumen zwischen 12 und 30 Jahren zeigt nämlich kein einziges Verlustergebnis.

Sondern selbst in schlechten Fällen Renditen, die über denjenigen von Indexpolicen liegen. Und in guten Fällen gar ein Mehrfaches davon betragen.

Bereits deshalb sind Indexpolicen für langfristige Privatanleger und Vorsorger völlig nutzlos und verfehlt, da sie – wenn man Wunder ausschließt – keinen Mehrwert erbringen.

Relevant würde die Garantie der Versicherung lediglich in einem äußerst extremen Stressszenario wie einer außergewöhnlich langandauernden und sehr schweren Weltwirtschaftskrise… Sie wollen jetzt nicht lesen, wie ich die Überlebenswahrscheinlichkeit der Versicherer in einem solchen Szenario einschätze – oder?

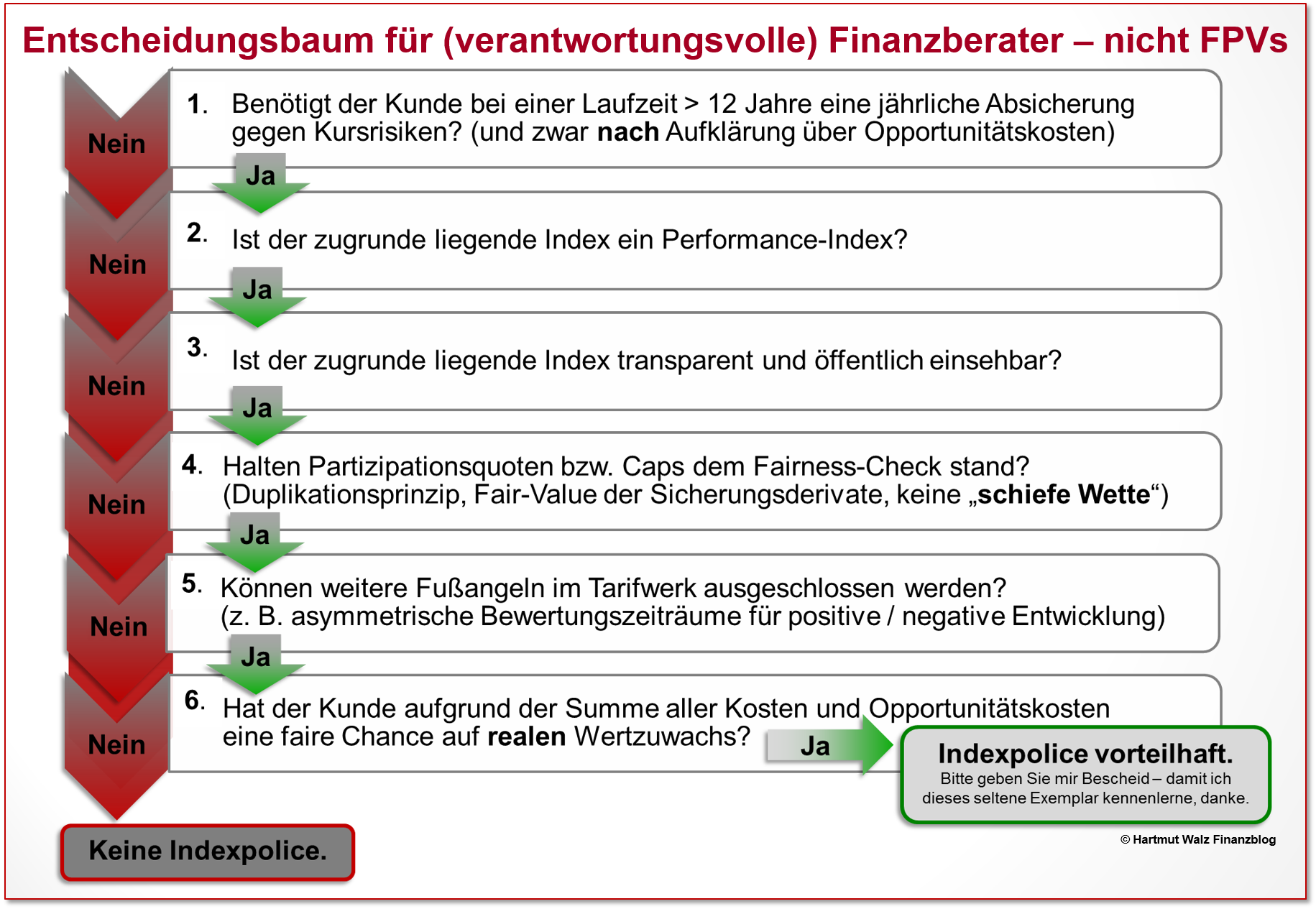

Entscheidungshilfe für Berater und Anti-LeOs

Da dieser Blog mittlerweile nicht nur von vielen Privaten, sondern auch Finanzberatern– und Vermittlern gelesen wird, biete ich zwei leicht nachvollziehbare Entscheidungsbäume an. Anhand derer in Sekundenschnelle ermittelt werden kann, ob eine Indexpolice im konkreten Fall empfehlenswert ist.

Entscheidungsbaum für (verantwortungsvolle) Finanzberater – nicht FPVs

Erläuterung:

1. Bereits die erste Filterfrage sollte nach menschlichem Ermessen – also wenn man Wunder ausschließt – zum roten „Nein-Ast“ führen. Ist Ihr Kunde versicherungsaffin, hat eine stabile Lebensplanung und Sparfähigkeit und legt Wert auf steuerliche Vorteile, können Sie eine kostenarme Fondspolice empfehlen. Idealerweise sollte dies eine Netto-Police sein. Dass die überwiegende Zahl der am Markt erhältlichen Fondspolicen nicht kostenarm sind, hat sich zwischenzeitlich herumgesprochen.

2. Eigentlich sollten Sie gar nicht zum Schritt 2 kommen. Nur zur Vollständigkeit: Falls die Police auf einen Kurs- statt Performanceindex referenziert, geht die jährliche Dividendenrendite an den Versicherer, was zu einem – nicht als Kosten ausgewiesenen – Kundennachteil von 3% bis 4 % p.a. führt.

3. Das sollte selbstverständlich und selbsterklärend sein. Jedoch führt es z.B. zum „Aus“ für einen am Markt führenden Anbieter.

4. Wenn Sie als ehrlicher Berater oder Mittler Ihrem Kunden eine Indexpolice anraten, sollten Sie selbst die Mathematik und Statistik des Regelwerks verstanden haben. Die Schulungen der Produkteanbieter helfen an dieser Stelle übrigens nicht weiter. Vielleicht jedoch ein mehrjähriges Hochschulstudium in Mathe und Statistik? Falls Sie dies nicht aufweisen, sollten Sie hier auf den Nein-Ast wechseln.

5. Um hier mit „Ja“ weiter zu gehen, reicht nun wieder ein juristisches Studium alleine nicht aus. Sie sollten zudem schon noch ein Sabbatical nehmen für die Lektüre des Kleingedruckten und der juristischen Winkelzüge.

6. Wahrscheinlich ist niemand mehr bis zu diesem Schritt gekommen. Trotzdem: Die internationalen Finanzmärkte haben uns über viele Jahrzehnte eine Durchschnittsrendite von 8 – 10% p.a. „geschenkt“. Von der eine durchschnittliche Inflationsrate von ca. 3% abzuziehen ist. Glauben Sie, dass „Ihr Produkt“ die drei Prozent nach allen Kosten und Opportunitätsverlusten erzielen wird? Also ich meine: Wenn man Wunder ausschließt…

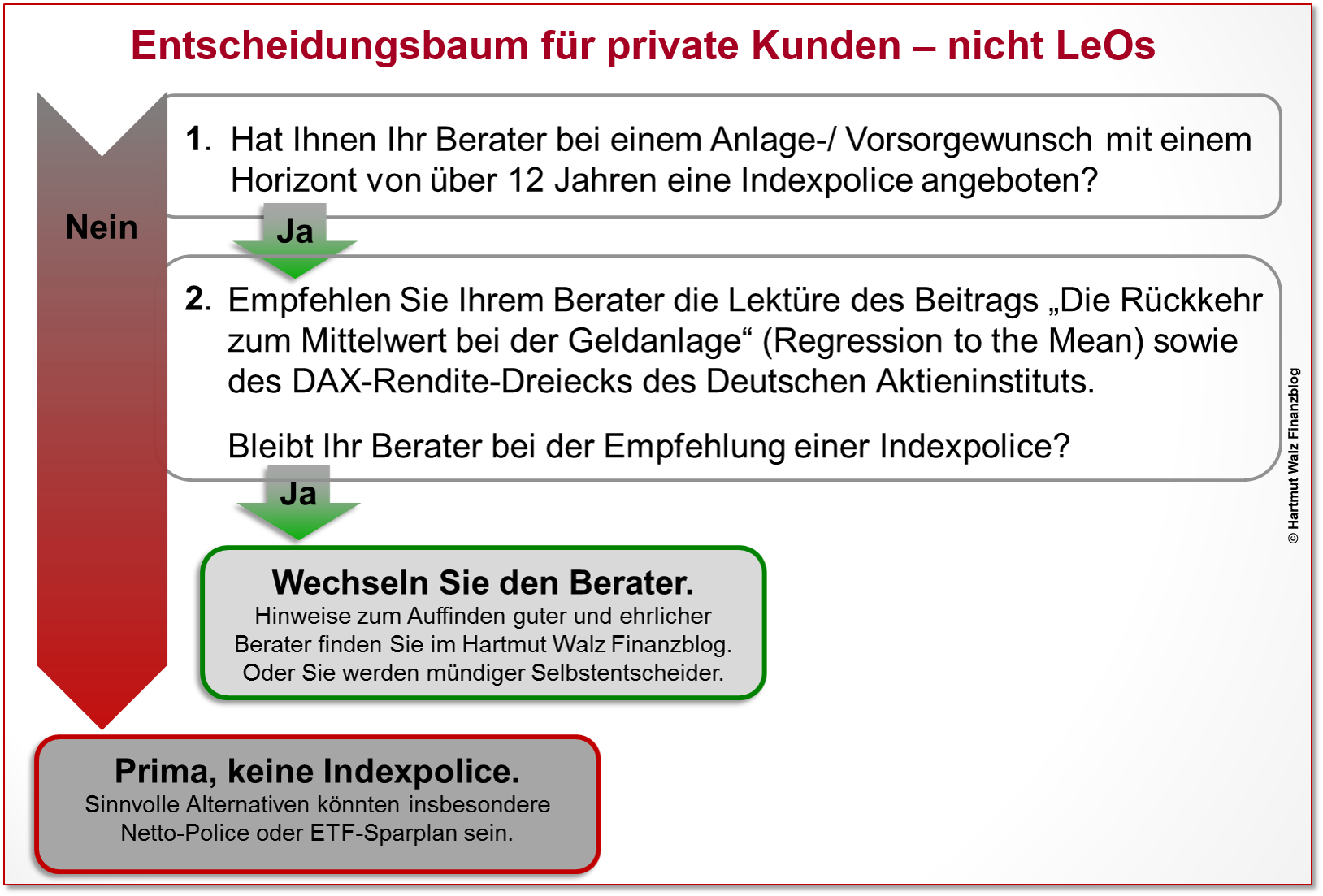

Entscheidungsbaum für private Kunden – nicht LeOs

Der Entscheidungsbaum für den cleveren privaten Kunden ist einfach und kurz. Er wird nach menschlichem Ermessen dazu führen, die Finger von Indexpolicen zu lassen.

Und was bedeutet das nun konkret für Sie?

- Falls Sie noch keine Indexpolice abgeschlossen haben ist der Rat klar und einfach: Lassen Sie es! Denn es gilt: Finger weg von Indexpolicen!

- Gleiches gilt grundsätzlich für alle hochkomplexen Vehikel, die Sie nicht verstehen können. Es gibt ähnliche Produkte bzw. Konstruktionen, die nur einen anderen Namen haben (zumal der Begriff „Indexpolice“ nach gerichtlichen Auseinandersetzungen mit schlechtem Ausgang für die Versicherer sowieso etwas gelitten hat).

- Sollten Sie bereits eine solche Police in den letzten Jahren erworben haben, so ist mit höchster Wahrscheinlichkeit eine sofortige Auflösung das kleinste Übel – auch wenn Sie nur einen Teil Ihres Geldes wiedersehen.

- Dies tut natürlich weh. Aber bedenken Sie, dass Sie dem bereits verlorenen Geld nicht noch weiteres hinterher werfen sollten (sunk costs).

- Suchen Sie in diesen Fällen zur Sachverhaltsklärung unbedingt unabhängigen Rat (Unabhängige Honorar-Anlageberater bzw. Honorar-Finanzanlagenberater, Finanzanwälte, Sachverständige). Auch wenn Sie dafür Geld in die Hand nehmen müssen (Ihr Steuerberater arbeitet auch nicht gratis).

- Fragen Sie keinesfalls dort nach, wo man Ihnen die Police verkauft hat. Denn man wird immer (Pseudo-) Argumente finden, um Ihnen zur Fortsetzung des Vertrages zu raten. – Zum Beispiel schon allein, um während der ersten fünf Jahre aus der Storno-Haftung zu kommen. Sie kennen doch den Spruch: „Wenn du den Sumpf trockenlegen willst, dann darfst du nicht die Frösche fragen“.

- Zusammengefasst also leider nochmals:

So, und nun Feuer frei für Kommentare 😉

Und unbedingt den Beitrag weiterempfehlen.

Herzliche Grüße

Hartmut Walz

Sei kein LeO!

Erschienen am 12. Juli 2019.

Der Hartmut Walz Finanzblog ist unabhängig, kosten- und werbefrei. Ich erhalte für Links und Empfehlungen keinerlei Honorar, Kick-back, Beteiligung o. ä.

Ein Fall aus der Praxis:

Ein Mandant erhielt in 2019 eine fondsgebundene LV ausbezahlt. Abgeschlossen Ende 2007 mit EUR 30.000,-.

Auszahlungsbetrag nach 12 Jahren EUR 39.000,-.

Vor dem Hintergrund der mageren Summe habe ich mir daher den „Spaß“ gemacht anzunehmen, dass die EUR 30.000,- zum Zeitpunkt Nov. 2007 in einen MSCI World ETF (ishares) investiert worden wären.

Flugs noch die Veränderung des Wechselkurses USD zu EUR mit einbezogen und siehe da: Kurswert des ETF Ende Nov. 2019 ganze EUR 63.000,-.

Habe ich etwas vergessen? Sicher: der ETF ist ausschüttend…

Mal wieder ein erfolgreicher Raubzug der Finanzvertriebsbranche auf Kosten des Kunden.

Lieber Martin Schneider, danke für Ihren Echt-Fall aus dem prallen Leben. Auch wenn Sie von einer Fondspolice und nicht von einer Indexpolice sprechen, ist das ein trauriges, wenn auch typisches Ergebnis. Ob long ob short – das Geld ist fort.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Sehr geehrter Herr Professor,

Ihrer jüngsten Beitrag über Indexpolicen habe ich mit großem Interesse gelesen, den früheren aus 2017 erst danach, damals kannte ich Ihren Blog noch nicht. Auch ich habe mir leider einen solchen Vertrag bei einem „führenden Anbieter“ aufschwatzen lassen und bin sehr unglücklich über die zwischenzeitliche Entwicklung. Nur dachte ich eben, dass ich besonderes Pech gehabt hätte. Nun merke verstehe ich allmählich, wie viele Fallstricke Indexversicherungen haben. Dass ich bei positiven Indexentwicklungen nicht voll beteiligt bin, aber dafür Verluste voll tragen darf, hat mir z. B. der freundliche Vertreter nicht erklärt. Wo bleibt da der Verbraucherschutz und wie ist es möglich, dass man so etwas ungestraft in Deutschland vertreiben darf? Mein Vertrauen in diese Versicherung ist natürlich dahin. Und die Reißleine hatte ich schon zuvor gezogen.

Hoffentlich kapieren es andere Private VOR der Unterschrift.

Herzliche Grüße und bleiben Sie aufrecht.

Nicole L.

Liebe Nicole L., das ist tatsächlich unerfreulich für Sie. Aber ich verspreche, weiter aufzuklären – damit Sie das nächste Mal VORHER informiert sind 😉

Alles Gute auch für Sie!

Herzliche Grüße, Hartmut Walz – Sein kein LeO!

Hallo Herr Waltz,

ich kann nicht wirklich behaupten, dass ich von Ihrer neuerlichen Einschätzung überrascht bin. Bereits Ihre erste Reaktion hatte mich vermuten lassen, dass sie sachlicher Kritik gegenüber nicht wirklich aufgeschlossen sind. Dennoch werde ich mich erneut, chronologisch an Ihren Worten abarbeiten. Vorweg nehmen möchte ich, dass ich aus den bereits von mir genannten Gründen nicht zu den Freunden der Indexpolice gehöre.

Wenn Sie einleitend von ihren „unwiderlegbaren Fakten“ sprechen, obwohl Sie auf Fehler in diesen Fakten hingewiesen wurden, andererseits aber entgegen ihrer Ankündigung nicht auf die Aussagen „der Replik“ eingehen, dann ist das intellektuell nicht redlich. Aber vielleicht schreiben Sie im Blog ja auch von wissenschaftlichen Ansprüchen losgelöst allein als Bestsellerautor? Wenn man selbst auch Auftragnehmer der Finanzindustrie ist, sollte man aus meiner Sicht indirekte Andeutungen zur Bestechlichkeit anderer Marktteilnehmer vermeiden. Im Übrigen schätze ich aus jahrelanger Erfahrung die extrem hohe fachliche und neben der üblichen Auftragsarbeit noch viel höher einzuschätzende marktunabhängige Expertise der Betreiber des von ihnen als „noch kleiner“ abqualifizierten „Instituts“. All das schadet dann auch Ihrer eigentlichen Botschaft, den wenigen sachlich korrekten Vorwürfen, die Sie dem Modell, sowie den Produzenten und Verkäufern machen. Als studierter BWLer und VWLer sind Sie mit der Funktionsweise des („freien“) Marktes im Hinblick auf die Rolle und Wirkungen differenzierender Ausprägungen von Produkten vertraut. Natürlich resultiert daraus für viele Marktteilnehmer eine scheinbar unübersichtliche Bandbreite. Allerdings schafft es die Studie sehr wohl, die grundlegende Funktion einer Indexpolice nachvollziehbar zu erklären („Die Funktionsweise dieser Produkte ist dabei sehr einfach: …“). Sie liefert damit im Übrigen den Großteil der Erklärungen nach denen Sie und Ihre Jünger im Blog suchen, man müsste sie nur unvoreingenommen lesen. Dann hätte man auch erkennen können, dass es in dem Vergleich nicht darum ging, ob Indexpolicen die Rendite klassischer Rentenversicherungen um einen Prozentpunkt übertroffen haben, sondern dass es – wie die Überschrift eindeutig klar macht – um die Frage geht: „Hat sich der Tausch Indexpartizipation gegen Überschussbeteiligung in der Vergangenheit gelohnt?“. Viele weitere Ausführungen an dieser Stelle sind Folgefehler. Ein wiederholter Vergleich mit aktienähnlichen Anlagen oder das Suggerieren einer Kapitalmarktnähe ist weder durch die Anbieter noch durch Sie sachgerecht, in der Studie wird deutlich gemacht, dass sich Indexpolicen „für Kunden mit hohem Sicherheitsbedürfnis eignen“. Und das sind wohl kaum Kunden, deren Risikoprofil eine Anlage in Aktien-ETF zulässt. Die eigentliche Herausforderung für die für ihre Beratung haftenden Berater ist doch folgende: Protokolliert man lediglich das finanzielle Analphabetentum des Kunden (nämlich den Wunsch nach einem sicheren, garantierten – real negativen – Ertrag) oder verschafft man dem Kunden, durchaus auch mit von Ihnen angesprochenen Sachargumenten eine breitere und bessere Entscheidungsbasis, mit dem Ziel einer Anlage in kurzfristig deutlich volatileren (Volatilität, nicht zu verwechseln mit Risiko) und ganz langfristig wahrscheinlich auch ertragreicheren Anlagen. Dabei sollte man aber aus meiner Sicht die Aktienerträge der Nachkriegszeit bis heute nicht in die Zukunft fortschreiben, da die wesentlichen Rahmenbedingungen (Deregulierung und Finanzialisierung) nicht mehr als entscheidender Treiber der Renditen zur Verfügung stehen werden.

Das „kleine Institut“ kritisiert an dieser Stelle völlig zu Recht das fehlende Verständnis der Verbraucherschützer, die Höhe eines Cap ist maßgeblich abhängig von der Volatilität am Markt (Preis der Optionen) und der Höhe der Überschüsse (zur Verfügung stehendes Risikobudget). Wer ein grundlegendes Verständnis des Modells hat, kennt diese Zusammenhänge und bei allem Respekt, dafür muss man nicht jahrelang studiert haben. Die aus Steuermitteln finanzierten Verbraucherschützer haben in der Vergangenheit bei Finanzthemen immer wieder eindrucksvoll ihre Überforderung unter Beweis gestellt. Die von ihnen angesprochene gerichtliche Auseinandersetzung endete vor dem OLG München am 04.04.19 mit einem „schlechten“ Ausgang für die Verbraucherzentrale HH, nicht für den Versicherer. Auf Ihre Fehlannahme zur Vereinnahmung der Dividenden durch den Versicherer hatte ich bereits in meiner ersten Zuschrift aufmerksam gemacht.

Hallo Herr Nawrot,

warum so feindselig und so unsachlich?

Sachlicher Kritik und anderen Standpunkten bin ich sehr wohl aufgeschlossen. Nur werden Ihre falschen Aussagen nicht dadurch besser, dass Sie diese in übersteigerter Form wiederholen.

Ich habe niemandem Bestechlichkeit vorgeworfen. Jedoch ist ein Institut, welches durch die Versicherer finanziert wird, eben nicht unabhängig. Sondern es gilt der Grundsatz „Wer bezahlt, der bestimmt die Musik“. Und Ihre weiteren Ausführungen zeigen klar diesen tendenziösen Charakter und lenken von den zentralen Kritikpunkten wie z. B. überhöhten Kosten und schädlicher Fokussierung auf irrelevante kurzfristige Kursschwankungen ab.

Die Behauptung, dass Indexpolicen einfach bzw. leicht verständlich seien, ist „einfach absurd“. Wenn selbst Mittler und Makler in Fachzeitschriften die Komplexität von Indexpolicen beklagen und es ablehnen, diese zu verkaufen, dann spricht dies doch Bände.

Ich bleibe dabei, dass Indexpolicen eine Mogelpackung darstellen, welche lediglich den Anbietern nutzen und den Kunden mit völlig unnötiger Komplexität verwirren. Natürlich verstehe ich als Fachmann das Prinzip der impliziten Volatilitäten und des Pricing von Derivaten (z. B. Optionen). Jedoch möchte ich das erstens nicht dem Endkunden zumuten: Und zweitens legten die Anbieter ja ihre Kosten nicht dar, so dass der Endkunde niemals prüfen kann, welche Kosten wofür tatsächlich anfielen.

Gleiches gilt für die Argumentation, dass die Einbehaltung der Dividenden (Kurs- statt Perfomanceindex) durch das „Auszahlungsprofil“ kompensiert würden. Ob dies wirklich und in angemessener Form geschieht, muss der Kunde einfach glauben. Ein Verbraucherschützer hat diese Situation mal mit den Vampiren verglichen, die die Buchhaltung einer Blutbank übernommen haben.

Dass die Verbraucherzentrale HH in einem konkreten Verfahren vor dem OLG unterlegen ist, weiß ich wohl. Dass ein Produkt und seine kommunikative Vermarktung jedoch so dicht am Rande der Legalität platziert wurde spricht trotzdem nicht gerade für Indexpolicen.

Gerne bin ich bereit, auch außerhalb des Blogs zur sachlichen Diskussion über Indexpolicen beizutragen. Vielleicht können wir ja den Austausch von Argumenten in Fachzeitschriften oder aber einer Talkshow fortsetzen. Der Verbraucher wird sich seine Meinung machen und die mageren Verkaufszahlen trotz enormem Vertriebsdrucks zeigen ja heute schon, dass der Kunden mit den Füßen abstimmt.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Hier geht ja einiges durcheinander. Schon angefangen beim Namen: Herr Waltz, statt Walz. Oje! Herr Nawrotz, statt Nawrot.

Beim besten Willen: Sachlich bleibt leider nicht viel aus Ihrem Kommentar. Schade. vertane Lesezeit

Hallo Herr Nawrot,

ich wäre nicht verdrossen, wenn Sie mich einfachen Verbraucher als „Jünger “ des Prof. Hartmut Walz einordnen würden. Ich bin Ihnen auch nicht böse, dass ich Ihren Kommentar nicht in Gänze verstehe (denn dies ist implizit meine Eigenschaft als einfacher Verbraucher, daher begreife ich auch Indexpolicen nicht) – ja, ich bin sogar sehr froh über Ihren Kommentar. Denn Sie verifizieren mit Ihren dargelegten Anmerkungen – sicherlich ungewollt – mit geradezu bestechender Konsequenz die von Hartmut Walz in vielen seiner Beiträgen dargelegten Kritikpunkte bezüglich der inhärenten Intransparenz von solchen Finanzinstrumenten gegenüber Durchschnittsverbrauchern wie mich. Sie mögen diese Art von Finanzinstrumenten gerne tendenziell fachlich durchdringen – ich selbst habe offensichtlich nicht den Intellekt hierzu. Ergo bin ich lieber Jünger von Hartmut Walz als von Ihnen. Und sehe dies cum grano salis auch als sachgerecht an.

Mit freundlichen Grüßen

D. Schade

autsch, sag ich doch – das tut der FPV-Branche weh. gut so

M.

„Dabei sollte man aber aus meiner Sicht die Aktienerträge der Nachkriegszeit bis heute nicht in die Zukunft fortschreiben, da die wesentlichen Rahmenbedingungen (Deregulierung und Finanzialisierung) nicht mehr als entscheidender Treiber der Renditen zur Verfügung stehen werden.“

2019 geschrieben und man schaue sich die Entwicklung seitdem an. Das gleiche Argument hörte ich ebenfalls um 2018/19 rum von einem Versicherungsverkäufer der von zu hohen Aktienanteilen bei einem 12-Jahres-LV-Vertrag abriet, da ja alles so hoch sei. Wurde natürlich schnellstmöglich gekündigt.

Interessant wie den Verkäufern plötzlich der finanzielle Schutz ihrer Kunden immer so wichtig wird bei einer transparenten Anlageform mit deutlich positiver Rendite über lange Zeiträume, aber bei ihren eigenen intransparenten Produkten, die schon fast garantiert keine richtigen Renditen bringen werden, ganz überraschend keine Probleme haben.

Guten Abend Herr Prof. Hartmut Walz,

was für ein Statement! Es gebührt Ihnen die größte Achtung, derart klar, unmissverständlich, unerschrocken und faktenbasiert den vielen gar allzudreisten FPV’s entgegenzutreten. Diese Geißel der Menschheit gehört auf den Schrottplatz der Finanzgeschichte – ich muss es leider derart krass ausdrücken. Angehörige dieser „Kaste“ sind es, die das sauer ersparte Privatvermögen vieler Kleinanleger nachhaltig vernichten und sich parallel dazu selber die Taschen vollstopfen. Und der Nebeneffekt? Viele Anleger nehmen wieder ihr Sparbuch und schimpfen auf ETF’s und Co., weil diese Differenzierung in vielen Teilen der Bevölkerung nach meiner Erfahrung wenig wahrgenommen wird …

Lieber Herr Walz, es mag wieder einmal übertrieben klingen, aber sollte es ein Bundesverdienstkreuz für „Finanz-Aufklärung“ geben – es ginge aus meiner Sicht zwingend an Sie! Lassen Sie sich von der Finanzlobby nicht unterkriegen – Sie genießen große Sympathien (siehe die vorherigen Kommentare!) bei Ihren Anhängern und Sympathisanten. – – – Sie brauchen jetzt nicht rot zu werden ;–))

Es grüßt Sie herzlichst zum Wochenende,

Dirk Schade

Lieber Herr Schade, knallrot sage ich vielen Dank für den Kommentar ;-D

Aber ganz ehrlich: Zuspruch braucht man trotzdem immer wieder mal – es ist nicht immer leicht, für den Verbraucherschutz zu streiten. Vielen Dank nochmal.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

autsch, das hat bestimmt gesessen, hihi

M.

Liebe/r M., danke für das gut gemeinte Feedback. Mir geht es aber überhaupt nicht um „zurückschlagen“. Sondern einfach darum, dass weite Teile unserer fleißigen und arbeitenden Bevölkerung nicht um ihr sauer verdientes Geld gebracht werden…

Herzliche Grüße, Hartmut Walz – Sein kein LeO!

Wie immer messerscharf analysiert und verständlich, anschaulich formuliert. Versicherungsvertreter „vertreten“ die Interessen der Versicherungen, nicht die der Kunden.

Indexpolicen sind für den Vertrieb ein lohnendes Produkt, das gilt allerdings nicht für den Kunden, der über das Produkt nicht vollständig aufgeklärt wird, weil es sonst nicht unterschreibt. Alle Produkte, die mehrere Einzelleistungen beinhalten, sind aus Kunden- bzw. Anlegersicht kritisch zu sehen, weil hier oft Kosten und Fußangeln verborgen werden können.

Sehr gut für den Leser sind die Entscheidungsbäume, die dem potentiellen Kunden klar auf die „richtige“ Schiene bringen.

Weiter so.

Lieber Prof. Dr. Koepf, Anerkennung aus Ihrem Munde freut mich 😉

Und Kombiprodukte (Versichern und Sparen) sind ja selten eine gute Idee.

Herzliche Grüße, Hartmut Walz – Sein kein LeO!

Mal wieder genial „Augen öffnend“ und köstlich amüsant (wenn man nicht zu den Betroffenen gehört…), dieser nach allen Regeln der Kunst fein sezierte Beitrag, lieber Herr Walz! Meine echte, große Hochachtung vor dieser tiefgreifenden Analyse und Hilfestellung. Vielen Dank!!! Es wird sich hoffentlich schnell und weit herumsprechen. Meinen Link in Facebook haben Sie!

Lieber Herr Kaur, danke für die aufmunternden Worte – und noch mehr fürs Teilen in FB! 😉

Herzliche Grüße, Hartmut Walz – Sei kein Leo!

Lieber Herr Walz,

….das waren klare und deutliche Worte gegen eine Lobby und Teile der Branche, die ihre Kunden längst aus den Augen verloren und nur noch als Mittel zum Zweck sieht!

Für den heutigen Beitrag und die Auswirkungen wünsche ich Ihnen auf alle Fälle keinen (weiteren) Shitstorm, sondern dass sich Ihre Ehrlichkeit in der Analyse, die Fairness und Aufrichtigkeit zu Kunden und auch Finanzberatern lohnt und Sie viel viel mehr an Zustimmung/Unterstützung erfahren als Gegenwind. Großen Respekt meinerseits für Ihr Wirken! ! !

Und, dass Sie schon so viele (unabhängige) Finanzberater als Leser haben zeigt doch deutlich wie reif die Zeit ist, dass Kunden zu aufgeklärten Kunden werden müssen. Das müssen auch FPV’s einfach erkennen – daher herzlichen Dank für Ihren sehr wertvollen Entscheidungsbaum, der hoffentlich nicht nur Kunden zum Nachdenken anregt! Ich werde ihn jedenfalls zukünftig für die Kunden einsetzen können, die die Sinnhaftigkeit Ihrer Vorsorgelösungen hinterfragen und eine „Zweite Meinung“ wünschen.

Machen Sie weiter so im Sinne ihrer Leser und denen, die keine Leo‘s mehr sein wollen!

Lieber Herr Hildebrand, danke für Ihren Kommentar!!

Herzliche Grüße, Hartmut Walz – Sei kein Leo!

Ich wundere mich, dass Ihr „alter“ Blogbeitrag von 2017 nun zu solch heftigen Äußerungen eines Lobby-Institutes führt.

Denn in der Branche haben Indexpolicen ohnehin seit langem einen schlechten Ruf und werden von mir und vielen Kollegen grundsätzlich nicht angeboten. Ihr Beitrag hat zwar die Nachteile dieses Produkttyps überzeugend zusammengestellt, jedoch haben Verbraucherschützer und Finanztext ja schon seit längerem exakt in der gleichen Weise argumentiert. Und die Bewertung als „Mogelpackung“ findet man unschwer seit 2016 im Netz.

Trotzdem schön, dass Sie einer breiteren Öffentlichkeit die kritischen Punkte gut verständlich gemacht haben.

Toni K. , unabhängiger Finanzberater

Lieber Toni K., steter Tropfen höhlt den Stein… hoffentlich 😉

Herzliche Grüße, Hartmut Walz – Sei kein Leo!

Ein schwieriges Thema – im wahrsten Sinne des Wortes. Also ich habe bis heute die Funktionsweise der Indexpolice nicht verstanden. Wenn es so einfach wäre, wie es uns die Versicherungen suggerieren, dann sollte man es doch ganz einfach offenlegen. Verstehe ich es dann in 3 Sätzen kann ich über einen Abschluss nachdenken. Ansonsten habe ich gelernt, die Finger von Finanzprodukten zu lassen. KISS – Keep it simple stupid lautet da meine Devise und hiermit bin ich stets gut gefahren.

Wer sich nicht sicher ist, sollte sich auf jeden Fall unabhängigen Rat einholen. Die Verbraucherberatungen und auch Finanztest sind da sicher gute Anlaufstellen. Schon Schiller schrieb im Lied von der Glocke: „Drum prüfe, wer sich ewig bindet“ – Zusatz von mir: („und sich nichts Bess’res findet“). Für Finanzanlagen gilt das umso mehr.

Lieber Stefan, vielen Dank für den Kommentar. Dem ist nichts hinzuzufügen. Es stimmt, im Zweifel gewinnt Einfachheit.

Herzliche Grüße, Hartmut Walz – Sein kein LeO!

???

Ich kann schon den Aufschrei der Indexpolicen Anbieter hören … ?

Gruß Peter

Lieber Peter Heckmann, ach, ich wäre als Anbieter wohl eigentlich eher kleinlaut 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!