Gastbeitrag von Prof. Dr. Georg Köpf

Viele Irrtümer über Dividenden, Anleger werden falsch beraten

Die Zeiten großzügiger Zinsen auf Sparbücher oder Festgelder sind schon lange vorbei und werden noch lange auf dem heute absolut niedrigen Stand bleiben. Auch Anleihen von Staaten und von bonitätsmäßig guten Industrieunternehmen werfen kaum noch Renditen ab, erst recht nicht nach Abzug der Preissteigerungen.

Faktisch werden die Anleger enteignet, weil sie am Ende der Anlagezeit weniger kaufen können als zu Beginn der Sparzeit. Viele Anleger investieren daher bevorzugt in schwächere Unternehmen in Form von Anleihen. Hier wirken aber zwei Risiken: Erstens die Unternehmensanleihen können schnell an Wert verlieren, wenn die Bonität noch schlechter wird bzw. das Unternehmen Konkurs anmeldet. Dann ist das ganze Geld meist weg. Zweitens bei einer späteren Marktzinserhöhung erleiden alle Anleihen automatisch Kursverluste und damit ist der Ertrag auch nicht mehr wie erwartet. Was tun in der Not?

An riskanteren Anlagen führt kein Weg vorbei. Also werden Immobilien und Aktien in die engere Wahl einbezogen. Bei beiden sind hohes Wissen und hohe Summen notwendig. Auch sind dabei Kosten des Einstiegs und der Verwaltung zu berücksichtigen. Das mit den hohen Summen ist aber relativ, denn es gibt Immobilienfonds und einzelne Aktien, deren Investitionssumme auch für Kleinanleger zu schaffen ist. Das Risiko bei diesen Anlagen sind die Kursschwankungen, die man zwar nur an Aktien sieht, die es aber auch bei Immobilien gibt, eher im Verborgenen. Die Schwankungen werden auch als Volatilität bezeichnet. Wenn die Kurse runter gehen, nennt man dies Risiko, wenn die Kurse steigen heißt dies Chance. Auf lange Sicht, d. h. zwischen 10 bis 20 Jahre, d. h. richtig lang, sind die Chancen in der Überhand. Die Aktien und auch die sie abbildenden Indices steigen im Trend mit.

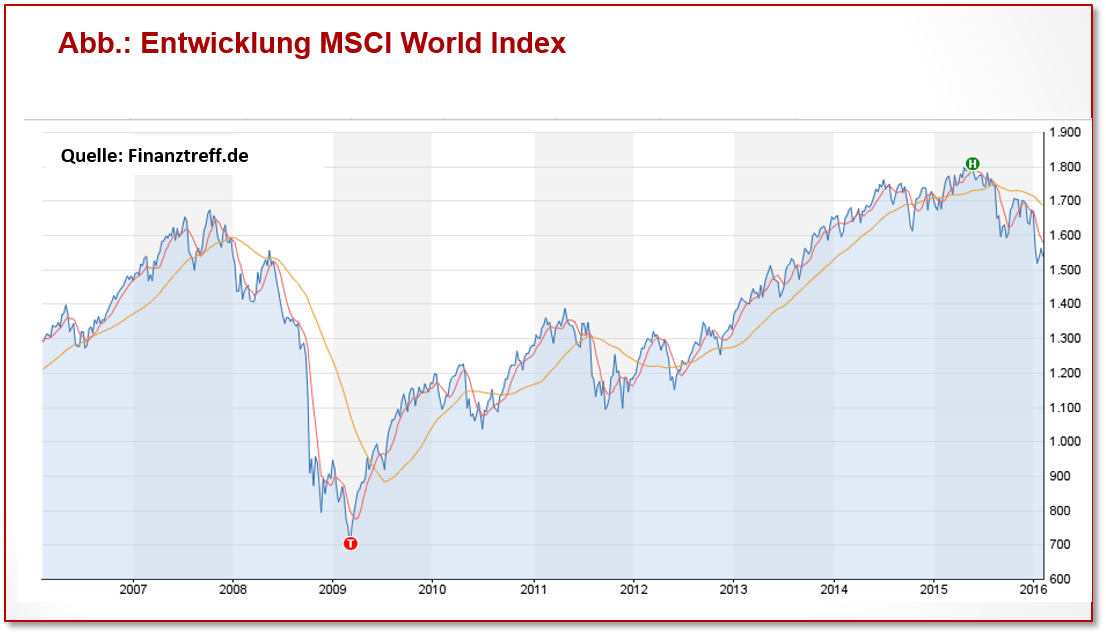

Aus der Abbildung ist zu ersehen, dass die Entwicklung nicht gleichmäßig erfolgt, sondern immer wieder Krisen eintreten, die die Kurse einbrechen lassen. Auf einen Zeitraum von 10 Jahren sind diese Kurseinbrüche immer wieder ausgeglichen und die Kursverluste wurden kompensiert bzw. überkompensiert. Damit dieser Effekt eintreten kann, müssen Anleger nicht einzelne Aktien kaufen, sondern ihre Mittel auf verschiedene Aktien aufteilen, die Fachleute nennen das Diversifikation. Dabei ist nicht Zufall gefragt, sondern eine systematische Analyse notwendig, in deren Mittelpunkt die Entwicklung der einzelnen Aktien mit einem Index steht. Dadurch werden die Risiken bei einer vorgegebenen erwarteten Rendite minimiert oder bei gegebenem Risiko die erwarteten Renditen maximiert. Hilfreich ist es außerdem über den Tellerrand hinaus zu schauen und nicht nur Aktien aus Deutschland in die Analyse aufzunehmen, sondern die globale Sichtweise zu nutzen und Aktien auf der ganzen Welt einzubauen. Das Problem ist dabei, dass es einen solchen globalen Weltaktienindex nicht gibt in dem auch Kapital investiert werden kann. Meist wird der MSCI World Index als Ersatz genommen, der hat aber einen Schwerpunkt von ca. 60% auf Aktien in Nordamerika, d. h. die Welt wird aus Sicht der Amerikaner abgebildet, andere Regionen sind deutlich untergewichtet.

Zwar ist die Entwicklung der globalen Weltaktien ähnlich der von deutschen Aktien, aber dieser Zusammenhang ist meist kurzfristig und kann deshalb eher zufällig sein. Mit der Streuung auf viele Regionen sinkt tendenziell das Marktrisiko, so dass die Renditen mit weniger Risiken erkauft werden. Die meisten Anleger aus Deutschland investieren in deutsche Aktien, das nenne ich home-bias, in der Hoffnung, dass man diese Werte gut kennt. In der Praxis zeigt sich aber, dass hier globale Chancen vertan werden und individuelle Risiken überhand nehmen.

Die Mär von den Dividenden als bessere Zinsen

Angesichts der niedrigen Zinsen kommen einige Berater und damit auch deren Kunden auf die Idee, in Aktien von Unternehmen zu investieren, die hohe Dividenden zahlen. Viele setzen dabei auf Fondsprodukte, weil hier die Erträge sicherer seien.

Berater gehen sogar soweit, im Gespräch und in schriftlichen Analysen Dividenden als attraktive Einnahmequelle zu sehen und freuten sich über Ausschüttungen in 2016 von Unternehmen aus dem DAX allein von 30 Mrd. Euro. Damit sollen Anleger in eine scheinbar überzeugende Strategie gelockt werden. Die Realität sieht aber ganz anders aus.

Gleich ob man einen Dividendenfonds, wie z. B. der DWS Top Dividende oder der M&G Global Dividend Fund, nimmt oder einen ETF-Fonds wie den aktiv gemanagte DivDAX von iShares, die Ergebnisse sind alles andere als überzeugend. Meist wird nicht einmal die Rendite des DAX erzielt, bei normalerweise höheren Kosten für diese Art von Fonds. So erzielte der DWS Top Dividende in 2013 eine Rendite von 12,5%, während der DAX um 25% zulegte. Wo ist hier der Mehrertrag?

Für Anleger, die in Dividenden investieren wollen, gibt es auch börsengehandelte Indexfonds, sogenannte ETFs, bei denen man gleichzeitig auch Gebühren sparen kann. Viele Banken bieten diese Produkte wegen der geringen Vertriebsprovision gar nicht an. Jedoch sind geringe Provisionen aus Sicht der Anleger uneingeschränkt gut.

Ein möglicher Basiswert für eine ETF-Anlage ist der DAX, der Aktienindex mit den größten 30 deutschen Aktienwerten. Alternativ käme auch ein Index auf Dividendenaktien, DivDAX genannt, in Frage, in dem die 15 dividendenstärksten Aktien enthalten sind. Der Vergleich der Kursentwicklung zeigt die nachfolgende Abbildung, einen großen Unterschied zwischen den beiden Kurven gibt es nicht

Lohnt sich also der Aufwand, zumal die Verwaltungskosten beim DAX von iShares bei 0,15% pro Jahr betragen, beim DivDAX 0,31% pro Jahr, also fast doppelt so hoch? Nach meiner Ansicht nicht und das ist auch begründbar. Es ist ein Unding Dividenden als Ertrag zu deklarieren, denn der Ausschüttungsbetrag reduziert automatisch den Aktienkurs. Was der Anleger auf dem Konto hat, ist der Kursabschlag seiner Aktien, in der Realität noch um Quellensteuer reduziert. Reich wird der Aktionär damit nicht, eher ärmer. Wenn das eine erfolgreiche Strategie ist, dann habe ich nichts verstanden von Kapitalanlagen. Außerdem kann eine Unternehmung, statt ihre Gewinne an die Aktionäre auszuschütten, im Normalfall besser mit dem Geld im Unternehmen arbeiten und damit wieder Gewinne bzw. höhere Renditen erzielen. Man muss sich nur vorstellen, dass die 30 Mrd. Euro, die deutschen DAX-Unternehmen jährlich ausschütten, diesen natürlich als Liquidität und Kapital fehlen.

Eine einfache Indexstrategie ohne Unterscheidung zwischen den dividendenlosen bzw. Dividenden zahlenden Aktien, den Branchen und den jeweiligen Ländern ist um Längen besser, es wird hier der Gesamtmarkt abgebildet, d. h. die Anlage rentiert sich genau wie der Index, nur die Kosten sind niedriger und die Risiken sind annähernd gleich. Warum also einen Umweg fahren, wenn der direkte Weg sicherer ist?

Erschienen am 21. Juli 2017.

Der Hartmut Walz Finanzblog ist unabhängig, kosten- und werbefrei. Ich erhalte für Links und Empfehlungen keinerlei Honorar, Kick-back, Beteiligung o. ä. Mich nährt nur die Anerkennung ehrbarer Menschen. Und die Vision, dass Deutschland ein ehrlicherer Platz für Sparer und Vorsorgende werden wird.

Hallo zusammen,

mir ist Ihre Argumentation klar und auch schlüssig.

Dividenden sind meiner Einschätzung nach ein wichtiges Anzeichen dafür, dass Unternehmen ausreichend Gewinne erwirtschaften. Niedrige bzw. gar keine Dividenden sind jedoch nicht zwingend ein Zeichen, dass die Unternehmen Gewinn investieren anstatt auszuschütten (Siehe aktuell Bank- oder Versorgeraktien). Das ist m. E. eine gefährliche Schlussfolgerung.

Deshalb würde ich bevorzugt breit gestreut direkt in bewährte Aktien investieren (keine Fonds), die bislang seit Jahren konstante Dividenden ausgeschüttet haben als in relativ neue Aktien mit niedrigen bzw. gar keinen Dividenden (klassischer Lindy Effekt)

Mich würde schon die empirische Seite interessieren. Vielleicht wäre das mal Thema für eine Bachelorarbeit: Wie hat sich in den letzten 30 Jahren die Performance eines Depots entwickelt, wenn man am 01.01. immer in die 10 DAX-Aktien mit der höchsten Dividendenrendite zu gleichen Teilen investiert bzw. umgeschichtet hätte im Vergleich zu der gesamten DAX-Performance?

Ich finde es sehr schön, dass Sie Herr Prof. Walz, solch eine Plattform zu einer offenen und kontroversen Diskussion anbieten.

Viele Grüße

Dominik H.

Lieber Herr Heberling,

danke für Ihren konstruktiven Kommentar. Den Ball mit der zu erstellenden Bachelorarbeit nehme ich gerne auf und werde diese Fragestellung meinen Studierenden anbieten. Vielleicht gibt es ja auch bereits vorliegende Erhebungen – wir schauen mal….

Herzliche Grüße Hartmut Walz – Sei kein LeO!

Lieber Herr Dr. Walz,

solch eine Studie würde mich sehr interessieren. Meine Erwartung ist, dass die Dividendenaktien langfristig (> 20 Jahre) den Index in der Performance (Kursentwicklung + Dividenden) signifikant übertreffen wegen den von mir geschilderten Gründen. Mit signifikant meine ich so deutlich, dass man es nicht mit Zufall oder statistischen Unschärfen erklären kann.

Viele Grüße

Dominik H.

Sehr geehrter Herr Prof. Dr. Köpf,

vielen Dank für die Rückmeldung.

M. E. werden die großen Konzerne gerade nicht mehr lokal gesteuert, sondern mittlerweile nahezu ausschließlich nach globalen Faktoren. Das Währungsrisiko habe ich nur auf den Aktienkurs und die Ausschüttungen bezogen (in Deutschland beides noch in Euro), natürlich hat ein DAX-Unternehmen auch geschäftliche bzw. operative Währungsrisiken.

Aus meiner Sicht ist in Ihrer Argumentation bzgl. den Dividenden ein entscheidender Bias: Ein Unternehmen kann nur Dividende ausschütten, wenn es auch (ausreichend) Gewinn erwirtschaftet. Eine niedrige Dividendenrendite kommt oftmals zustande, weil ein Unternehmen nicht profitabel genug ist. Sollte man Ihrer Meinung nach in solch ein Unternehmen bevorzugt investieren?

Thyssen Krupp z. B. hatte in den letzten Jahren eine sehr niedrige Dividendenrendite. Allerdings nicht weil vom Gewinn so viel thesauriert und reinvestiert wurde, sondern weil das Unternehmen nur wenig Gewinn bzw. sogar Verlust gemacht hatte. Zudem ist die Dividendenpolitik (konstante Ausschüttungen und regelmäßige Dividendensteigerungen) ein probates Mittel zur Kurspflege und somit ein wichtiges Instrument um Wert für den Shareholder zu generieren.

Ich persönlich halte eine breite Streuung in bevorzugt historisch dividendenstarke Unternehmen für sehr sinnvoll.

Viele Grüße

Dominik H.

Sehr geehrter Herr Prof. Dr. Köpf,

vielen Dank für den hervorragenden Beitrag.

Folgende Anmerkungen hätte ich:

– Der von Ihnen dargestellte „home-bias“ ist mir in der Literatur schon öfter begegnet und ist m. E. ein „home-bias-bias“, da es kaum eine global diversifiziertere Aktie als ein blue chip aus dem Dax gibt. Unternehmen wie SAP, Siemens, Bayer oder Daimler mögen ihren Hauptsitz in Deutschland haben, sind jedoch was Produktionsstätten, Kunden, Aktionäre und Mitarbeiter angeht, global bzw. multinational aufgestellt und somit ausreichend diversifiziert. Sollte z. B. die Konjunktur in China überproportional wachsen, profitiert hiervon eher der globale DAX-Konzern (über seine chinesischen Töchter) als ein lokales chinesisches Unternehmen, bei dessen Aktie man auch noch ein Währungsrisiko hat.

– Die Dividendenrendite eines Unternehmens halte ich im Zeitverlauf für eine wichtige Analysemöglichkeit, da bei konstanten absoluten Dividenden eine hohe Dividendenrendite einen Kursrückgang und somit eine mögliche Kaufgelegenheit anzeigt. Zudem sind Dividenden heutzutage nahezu die einzige Möglichkeit für einen Privatanleger auch mit kleinem Geld regelmäßige Cashflows (z. B. zur Reinvestition „Zinseszins-“ bzw. „Dividendendividenden-Effekt“) zu generieren.

Natürlich ist eine umfassende und langfristige Diversifikationsstrategie das Wichtigste!

Viele Grüße

Dominik H.

Sehr geehrter Herr Dominik H.

Danke für Ihren Beitrag zu meinem Artikel im Blog.

Klar sind die blue chips in Deutschland weltweit tätig, doch werden sie hauptsächlich von den lokalen Faktoren, Steuern, Gesetze, Umfeld, usw. gesteuert. Wenn ich ein Portfolio breit streuen will, dann komme ich nicht ohne globale Unternehmen aus.

Es ist ein Trugschluss, dass man bei den DAX-Unternehmen kein Währungsrisiko hat, denn auf Unternehmensebene fallen Kursveränderungen mit deren Effekten auf die G+V an. Nur für der Anleger ist es nicht offensichtlich, dass der Ertrag seiner Anlage davon tangiert ist.

Bezüglich der Dividende und der Dividendenrendite bin ich anderer Meinung. Der Kursrückgang der Aktie am Ex-Tag ist keine Kaufgelegenheit, sondern nur der Effekt, dass dem Unternehmen durch die Ausschüttung Liquidität und damit Vermögen verloren geht. Ganz abgesehen von der negativen Wirkungen auf den Leverage-Effekt. Wenn die Eigenkapitalrentabilität im Unternehmen höher ist, als der Anlagezins des Aktionärs, dann ist der Zinseszinseffekt bei Nichtausschüttung der Gewinne im Unternehmen höher, ganz abgesehen von steuerlichen Nachteilen der Dividende.