STÜHLERÜCKEN IN DER DAX-FAMILIE

Was Sie über die Neuordnung der deutschen Indexwelt wissen sollten

Der DAX feierte in diesem Sommer seinen 30. Geburtstag. Als Frischzellenkur werden ein paar Spielregeln geändert. Das sollten Sie wissen…

Am 24. September 2018 werden gleich bei mehreren wichtigen deutschen Aktienindizes die Spielregeln verändert. Die Gruppe Deutsche Börse stellt u.a. die Indizes DAX®, MDAX®, TecDAX® und SDAX® zur Verfügung. Die Zusammensetzungen der Indizes werden ohnehin regelmäßig überprüft. Nun werden die Mitglieder der DAX-Familie darüber hinaus insgesamt zeitgemäßer gemacht.

Zentraler Punkt: Technologieaktien, die bisher nur im TecDAX zu finden waren, dürfen nun zusätzlich in den DAX, MDAX oder SDAX einziehen. Aber der Reihe nach…

So war es zuletzt…

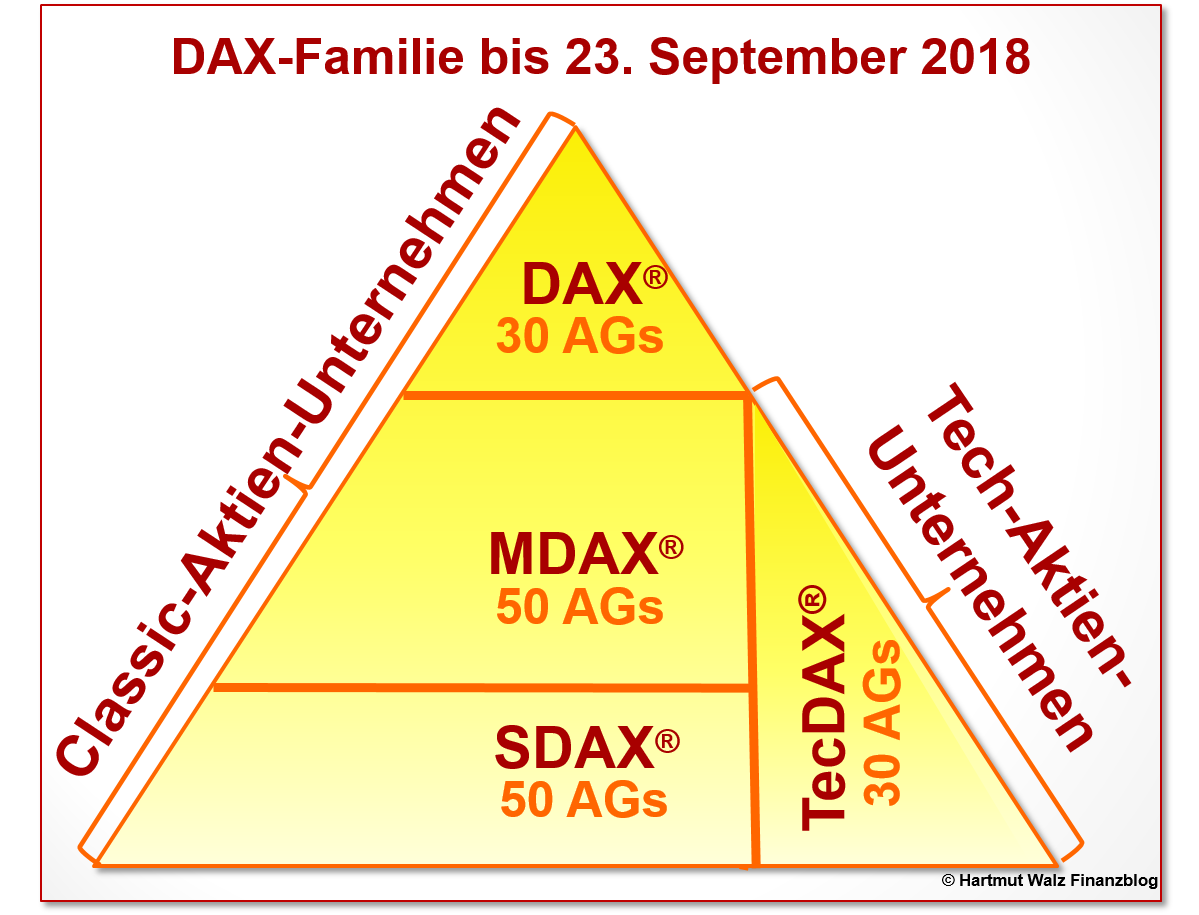

Die bis zum 23. September 2018 bestehende Ausgangslage lässt sich an nachfolgender Abbildung 1 gut erkennen.

Sie zeigt, dass auf der linken Seite der Pyramide „klassische“ Unternehmen des Prime Standards nach den Kriterien wie Börsenumsatz und Streubesitz der Marktkapitalisierung (frei umlaufende Aktien * Aktienkurs) in die drei Segmente DAX, MDAX und SDAX aufgeteilt werden.

Hingegen gelten für Technologieunternehmen keine Größenabstufungen. Das heißt, diese werden ohne Unterscheidung nach Größenkriterien in einem eigenen Segment integriert, wenn sie die Aufnahmekriterien erfüllen und zu den dreißig größten Technologieunternehmen des Prime Standard gehören.

Wichtig: Jedes Unternehmen darf bislang ausschließlich in einem Börsensegment vertreten sein. Ein sehr großes Technologieunternehmen, welches sowohl die Kriterien für die Aufnahme in den TecDAX als auch in den DAX erfüllt, muss sich also entscheiden und wird im relativ bedeutsameren Segment – also dem DAX zu finden sein.

Digitalisierung vieler Geschäftsmodelle und Industrie 4.0

Die gleichzeitige Anwendung zweier Kriterien (Größe und Technologie) und damit die Differenzierung zwischen „Classic“ und „Tech“ in der DAX-Familie ist schon seit langem umstritten und gilt spätestens vor dem Hintergrund der Digitalisierung vieler Geschäftsmodelle und Industrie 4.0 als nicht mehr zeitgemäß.

Als Reaktion hierauf wird es künftig möglich sein, dass Unternehmen sowohl im TecDAX als auch in einem Segment des „Classic“-Sektors enthalten sind, sofern die jeweiligen Voraussetzungen erfüllt sind.

Die Indexumstellung wird am 24. September 2018 erfolgen. An diesem Tag wäre ohnehin die periodische Überprüfung zwischen den drei Indexsegmenten DAX, MDAX und SDAX fällig geworden.

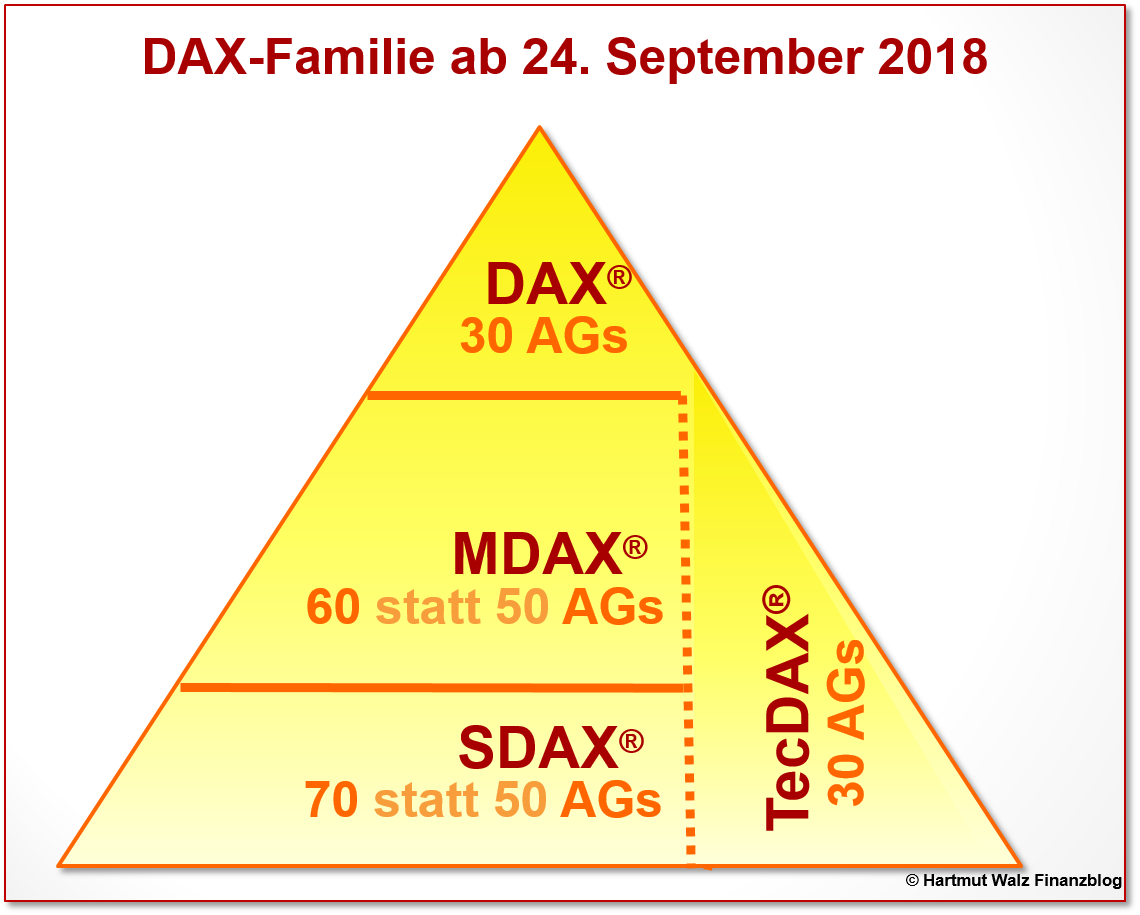

Außerdem werden zwei der vier Index-Segmente vergrößert.

Während es sowohl beim DAX als auch TecDAX unverändert bei 30 Mitgliedern bleibt, steigt die Anzahl der Unternehmen

- im MDAX von 50 auf 60 und

- beim SDAX sogar von 50 auf 70.

Damit entsteht das in Abbildung 2 ersichtliche neue Bild.

Neben den veränderten Zahlen fällt auf, dass die senkrechte Trennlinie zwischen Classic-Aktien einerseits und Technologieaktien (Tech-Aktien) andererseits nun unterbrochen ist. Auch zwischen DAX und TecDAX gibt es eine Lücke. Damit wird die Durchlässigkeit zwischen ehemaligen Classic-Werten und Tech-Werten erkennbar. Hingegen bleiben die beiden waagrechten Abgrenzungslinien zwischen den drei Marktsegmenten DAX, MDAX und SDAX unverändert bestehen.

Die Aufstockung im MDAX und SDAX hat den Hintergrund, dass künftig erstmals Technologieaktien parallel zum TecDAX auch in einem anderen DAX-Segment notiert sein können, sofern sie die dort gültigen Aufnahmekriterien erfüllen. Diese Unternehmen verlassen jedoch den TecDAX nicht, sondern notieren parallel in zwei Segmenten der DAX-Familie.

Ob es auch einen direkten Weg vom TecDAX in den DAX30 geben wird, ist aktuell noch unklar. In Finanznachrichten wird die Firma Wirecard als konkreter Aspirant für diesen Direkteinstieg in den DAX genannt. Auf alle Fälle ist der Weg in den DAX nach einer kleinen „Zwischenstation“ im MDAX möglich, sofern die Kriterien für den Aufstieg erfüllt sind.

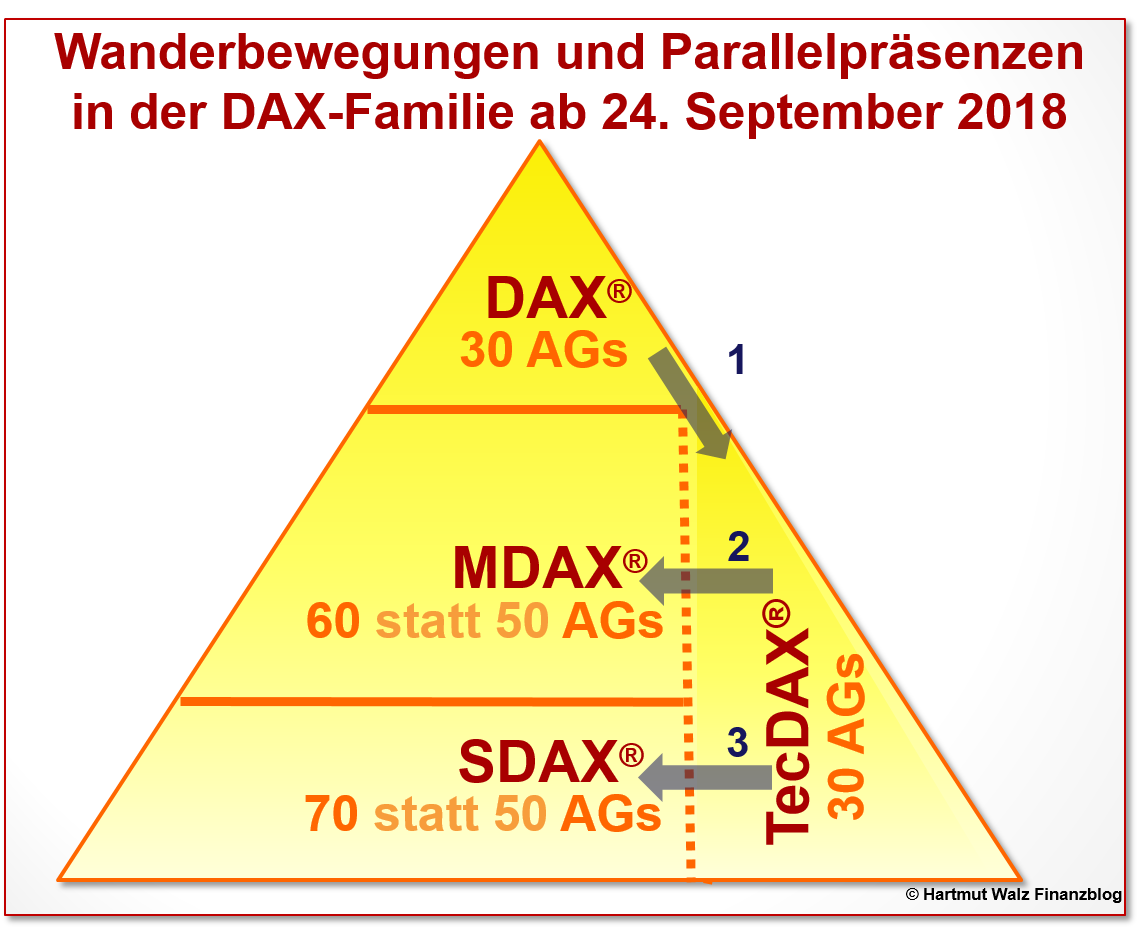

Abbildung 3 zeigt die „Wanderbewegungen“ zwischen den Marktsegmenten der DAX-Familie auf.

Pfeil 1 zeigt, dass sehr große Technologieunternehmen, die bereits bisher im DAX waren, nun parallel auch im TecDAX vertreten sein dürfen. Gerade bei den drei DAX-Unternehmen TELEKOM, SIEMENS und SAP wird dies der Fall sein.

Pfeil 2 steht für Unternehmen des aktuellen TecDAX, die künftig parallel auch im MDAX notiert werden, sofern sie dessen Aufnahmekriterien erfüllen. An dieser Stelle wird erkennbar, warum der MDAX von 50 auf 60 Mitglieder vergrößert wird. Denn aktuell erfüllen sogar 13 Unternehmen die Voraussetzungen für die doppelte Indexzugehörigkeit. Und wäre der MDAX nicht vergrößert worden, hätten ebenso viele Unternehmen in den SDAX absteigen müssen. Nun sind es nur drei.

Pfeil 3 zeigt schließlich die ähnliche Logik für die Parallelnotiz von TecDAX und SDAX. Nach aktuellem Stand werden 17 Unternehmen des jetzigen TecDAX künftig parallel auch im SDAX enthalten sein und diesen aufgrund ihres Indexgewichtes auch entscheidend mitprägen.

Ein wenig Rechnen am Rande

Der MDAX stockt um 10 Unternehmen auf, wird aber 13 TecDAX -Unternehmen aufnehmen. Also müssen 3 in den SDAX „absteigen. Dieser wird von 50 auf 70 erhöht, also plus 20. Davon 17 Parallelnotizen aus dem TecDAX sowie drei Absteiger aus dem MDAX. Macht 20 – passt also. Rechenprobe bestanden.

Und was bedeutet das nun konkret für Sie?

- Die gute Nachricht vorab: Wenn Sie einen oder mehrere ETFs auf Indizes der DAX-Familie besitzen, dann müssen Sie gar nichts tun. Denn die ETF-Verantwortlichen werden das Vehikel zeitnah auf die neue Indexzusammenstellung anpassen.

- Punkt 1 zeigt einmal mehr, wie vorteilhaft und bequem ein Indexinvestment mittels ETFs ist. Ihr Portfolio passt sich den Veränderungen an ohne, dass Sie Zeit und Mühe verwenden müssen. Einzige Ausnahme könnte die im 5. Punkt genannte Übergewichtung von Tech-Aktien sein.

- Viele klug agierende Anleger mit weltweit diversifizierten Portfolios werden also überhaupt nichts tun, sondern höchstens beim nächsten, ohnehin anstehenden Rebalancing prüfen, ob sie kleine Anpassungen durchführen wollen.

- Etwas Arbeit kommt lediglich auf die ETF-Anbieter zu. Höhere Umsätze der durch die Umstellungen betroffenen Aktienwerte sind zu erwarten. Jedoch keine Verwerfungen oder größeren Überraschungen, da sogenannte Schattenindizes bereits seit Juni bekannt sind und sich die Profis anhand dieser Informationen bereits entsprechend vorbereiten können.

- Unerwünschte Übergewichtungen von Technologieaktien könnten sich im Einzelfall ergeben, wenn Anleger gleichzeitig ETFs auf einen der drei Classic-Indizes und auf den TecDAX besitzen und zusätzlich die Anteile von Werten der DAX-Familie im Gesamtportfolio hoch ist. Denn durch die nun mögliche Parallelpräsenz in zwei Indexsegmenten könnten hier Risikoerhöhungen (Fachausdruck: Klumpenrisiken) entstehen. Gerade die drei DAX-Werte SAP, SIEMENS und INFINEON, die nun parallel in den TecDAX aufgenommen werden, wird dies der Fall sein.

- Insbesondere MDAX und SDAX werden künftig wohl etwas schwankungsintensiver, da die zusätzlich aufgenommenen TecDAX-Werte eben naturgemäß eine höhere Volatilität als Classic-Werte aufweisen. Für breit diversifizierte Anleger wird dieser Effekt jedoch kaum spürbar sein. Nur wer eine starke Heimatliebe (Home Bias) hat, muss an dieser Stelle etwas nachbessern.

- Die Aufstockung der Anzahl von Mitgliedern im MDAX und SDAX führt zwangsläufig zu kleineren Anteilen einer bestimmten Aktie im Index. Das ist grundsätzlich positiv, da stärkere Streuung.

Es gibt eine Vielzahl von weiteren Argumenten und Diskussionspunkten rund um Details der Indexänderungen, die wahrscheinlich für die BlogleserInnen nicht so interessant sind.

Im Ergebnis bescheinigen die Finanzexperten den Index-Machern der Gruppe Deutsche Börse, dass die Umgestaltung gelungen und die „neue DAX-Familie“ zukunftsfähig ist.

Es ist zu wünschen, dass die nächsten 30 Jahre auch so gut laufen, wie die letzten 30. In diesem Zeitraum erbrachten die verschiedenen Mitglieder der DAX-Familie einen Wertzuwachs pro Jahr von durchschnittlich rund 10 %.

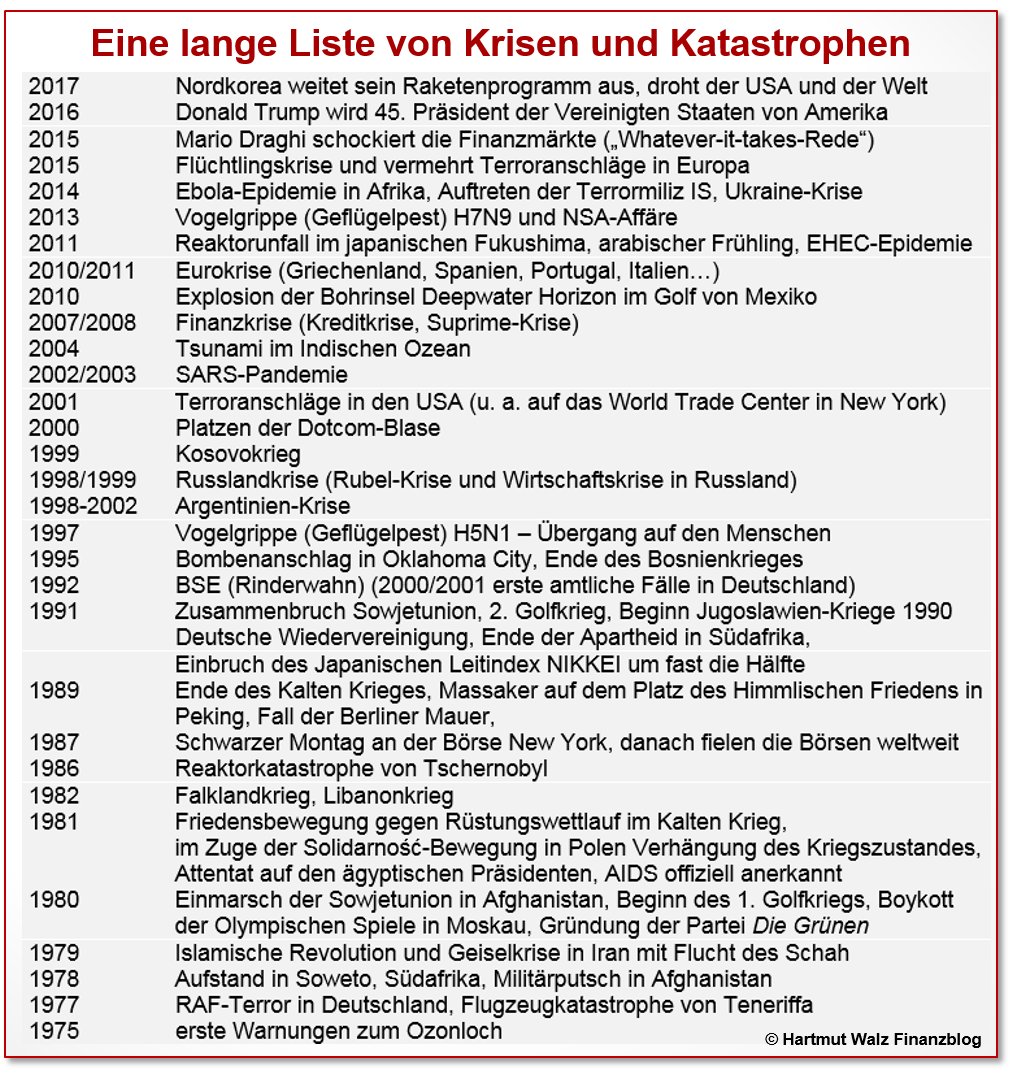

Und das, obwohl diese ja geprägt von Krisen, Kriegen, Naturkatastrophen und anderen schlimmen Ereignissen waren… Sie erinnern sich:

Mehr zur DAX-Rendite trotz katastrophalem Umfeld lesen Sie in Kapitel D1 „Aktien – Die wahrscheinlich wichtigste Anlageklasse“ in meinem Buch „Einfach genial entscheiden in Geld- und Finanzfragen“.

Freuen wir uns auf eine gute Investmenterfahrung. Denn nach allen Ergebnissen der Kapitalmarktforschung werden Indexinvestments mittels ETFs oder institutionellen Anlageklassenfonds auch künftig sowohl die teuren gemanagten Fonds als auch Anlagezertifikate und ähnliche Vehikel schlagen.

In diesem Sinne – danke fürs Weiterempfehlen dieses Blogbeitrages.

Herzliche Grüße

Hartmut Walz

Sei kein LeO!

Erschienen am 07.09.2018.

Der Hartmut Walz Finanzblog ist unabhängig, kosten- und werbefrei. Ich erhalte für Links und Empfehlungen keinerlei Honorar, Kick-back, Beteiligung o. ä.

Hallo Herr Walz, Ihren Beitrag zum Indexumbau der DAX-Familie habe ich mit großem Interesse gelesen. Können Sie bitte vielleicht gelegentlich noch ein wenig Aufklärung zu grundsätzlichen Fragestellungen rund um Idizes leisten? Sie sind mir da ehrlich gesagt ein wenig „zu hoch“ eingestiegen. Wann soll ich auf den Kursindex und wann auch den Performanceindex schauen? Und was soll ich davon halten, wenn es jede Woche neue Indizes gibt? Sehen Sie da einen Hype oder ist das o. k. ?

Sorry, meine Anspruchshaltung ist schon fast etwas unverschämt. Aber es wäre schön, wenn Sie diese Fragen neutral beantworten könnten . Wenn Sie das tun spende ich auch 100 Euro für „Brot für die Welt“ – EHRENWORT!

Beste Grüße Dagmar Naumer

Liebe Frau Naumer, gerne nehme ich Ihre Frage in den Fundus auf und werde noch in diesem Jahr auf Ihren Wunsch zurückkommen. Die Spende lassen wir uns doch nicht entgehen 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

DAX-Listing für Wirecard ist direkt möglich – ganz frische Entscheidung. Und mal wieder ein sehr verständlicher Beitrag, Herr Walz.

Danke. Martin

Lieber Martin, korrekt! 😉

Herzliche Grüße, Hartmut Walz – Sein kein LeO!

Guten Abend Herr Professor Walz, danke für Ihren gut verständlichen Beitrag. Das hat schon viel Durchblick bei mir gebracht.

Nun aber die Bitte: Könnten Sie nicht gelegentlich ein wenig grundleger über Idizes informieren? Es gibt da wirklich viele Details, die man wissen sollte. Insbesondere die Unterscheidung von Kurs- und Performance-

Indizes würde mich interessieren. Und wann ich welchen verwenden sollte…

Besten Dank!!! Viele Grüße Dominik (KL)

Lieber Dominik, das mache ich gerne in Kürze! Danke für den Nudge 😉

Herzliche Grüße, Hartmut Walz – Sein kein LeO!

Danke, Herr Professor Walz, als ehemaliger Student von Ihnen lese ich Ihren Finanzblog regelmaessig. In den Vorlesungen habe ich Ihre Position irgendwie kritischer gegenüber dem Dax und anderen Indices erlebt. Sind Sie etwa „weichgespült“? :))

Danke für Ihre stets prägnanten Erläuterungen. TH aus LU

Liebe/r TH aus LU, nicht unbedingt kritischer, aber differenzierter schlaue ich meine Studierenden tatsächlich auf. Das kann ich in einem Blogbeitrag nicht alles unterbringen. Zum Beispiel meinen Sie vielleicht meine Aussage: Der Index ist nicht der Markt. Was stimmt. Mehr dazu in meinem Buch. Und in Kürze auch hier in einem seperaten Blogbeitrag. Danke für die Anregung 😉

Alles Gute. Und herzliche Grüße, Hartmut Walz – Sein kein LeO!