GASTBEITRAG DR. NIKOLAUS BRAUN, MÜNCHEN

Finger weg von Versicherungsmänteln: Warum wir uns freuen, wenn unsere Kunden möglichst viel Steuern zahlen.

Einer vielzitierten Weisheit nach ist in Deutschland der Steuerspartrieb stärker ausgeprägt als der Sexualtrieb. Dass die wenigsten Menschen gerne Steuern zahlen ist verständlich. Doch, ähnlich wie beim Sexualtrieb…

…hat es häufig eine ganze Reihe an Risiken und Nebenwirkungen, wenn man im falschen Moment den Verstand ausschaltet: Bauherrenmodell, Ostimmobilie, Schiff- und Medienfonds sind nur die bekanntesten Beispiele, bei denen der Kunde meist erst eine (steuerliche) Verlustzuweisung bekam und dann einen Verlust.

Obwohl die wilden Zeiten hinter uns liegen, sind einige Dinge nicht tot zu kriegen. Zum Beispiel die fondsgebundene Renten- oder Lebensversicherung. Damit verhält es sich ein wenig wie mit der klassenlosen Gesellschaft: Klingt immer wieder super, funktioniert aber leider überhaupt nicht. Wobei das natürlich nur insofern stimmt, als dass es für den Kunden nicht funktioniert, für den Finanzvertrieb schon.

Das Geschäftsmodell profitiert im Wesentlichen von zwei menschlichen Unzulänglichkeiten: Dem besagten Steuerspartrieb und der menschlichen Faulheit. Wem macht es schon Spaß, sich durch das Kleingedruckte einer Versicherung zu quälen oder unterschiedliche (Steuer-)Szenarien zu rechnen?

Vom Grundsatz her ist der Vergleich zwischen Sparen mit und Sparen ohne Versicherung einfach: Der Steuervorteil muss höher sein als die Zusatzkosten durch den Versicherungsmantel. Nur dann ist es sinnvoll, die zahlreichen Kröten zu schlucken, die mit der Versicherungskonstruktion verbunden sind.

Als da wären:

- Sie kommen mindestens zwölf Jahre nicht an Ihr Kapital und müssen zudem warten bis Sie mindestens 62 Jahre alt sind. Wird nur eine dieser Bedingungen verletzt, waren der ganze Aufwand und die Kosten umsonst.

- Ihre Bank oder Versicherung darf bei der Konstruktion keinen handwerklichen Fehler gemacht haben.

- Die Steuergesetzgebung darf sich bis zu dem Moment in dem Sie an das Kapital kommen, nicht zu sehr zu Ihren Ungunsten verändern.

- Die Versicherungsbranche, bzw. Ihre Versicherung – darf trotz struktureller Risiken – nicht in ernsthafte Schwierigkeiten kommen.

- Sie halsen sich eine Menge Intransparenz und Komplexität auf.

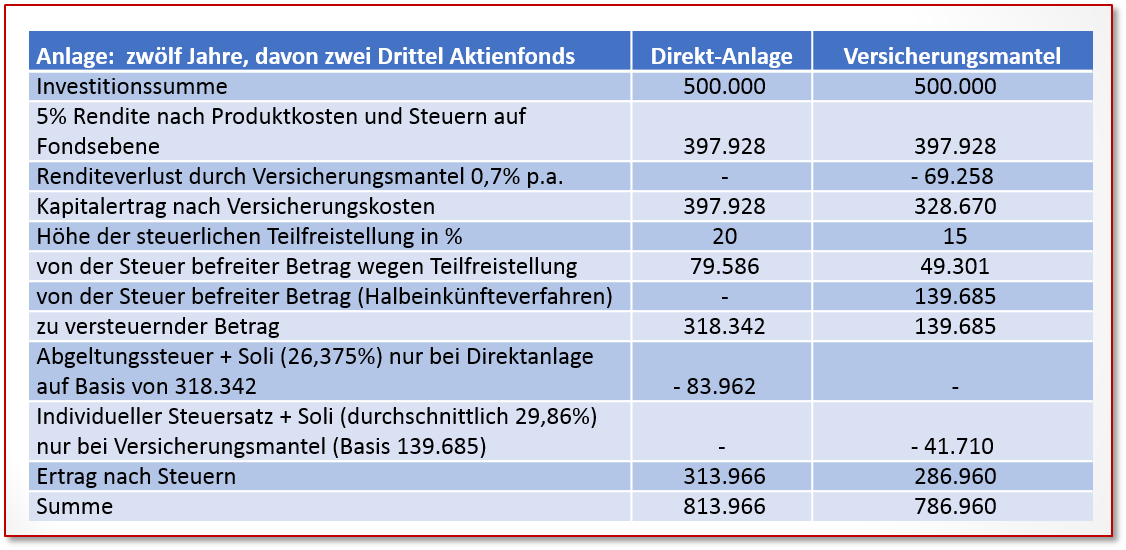

Die folgende Tabelle geht von einer Einmalanlage von 500.000 Euro in ein ETF-Portfolio bei einer Aktienquote von 66% und der gesetzlichen Mindestanlagedauer zur Nutzung der steuerlichen Privilegien von 12 Jahren aus:

- einmal in einem konventionellen Bankdepot,

- das andere Mal in einem Versicherungsmantel.

Ich bin dabei von zwei für den Versicherungsinvestor optimistischen Annahmen ausgegangen: Er hat im Jahr der Fälligkeit keinerlei weitere Einkünfte und somit eine niedrige Steuerprogression. Und: der Versicherungsmantel hat relativ niedrige Kosten von 0,7% p.a., wie ihn einer der günstigsten Anbieter, den wir gefunden haben, berechnet.

Legende: Die Berechnung wurde aus Verständlichkeitsgründen in einigen Details vereinfacht, die jedoch u. E. keine entscheidende Auswirkung auf das Gesamtergebnis haben (z. B. Zeitpunkt des Eintritts der Steuerzahlung und möglicher Steuerstundungseffekt im Versicherungsmantel, Häufigkeit der Umschichtung bei Direktanlage, prozentuale Teilfreistellung in Abhängigkeit des Anlagetyps etc.). Werte in Euro.

Wie Sie sehen: bei einer zwölfjährigen Anlagedauer ist die Versicherung für den durchschnittlichen Anleger ein Renditekiller. Das Steuersparen kostet den Versicherungsinvestor in diesem Beispiel über ca. 27.000 Euro. Um den Kostennachteil der Versicherung auszugleichen, bräuchte der Anleger also eine erheblich höhere Steuerersparnis, die diese 27.000 Euro kompensiert.

Je länger die Laufzeit, je höher die Rendite, je geringer die Kosten für den Versicherungsmantel, je häufiger die steuerschädlichen Umschichtungen bei der Depotlösung, umso eher lohnt sich eine Versicherungslösung – unterstellt der Investor zahlt zum Auszahlungszeitpunkt (fast) keine weiteren Steuern.

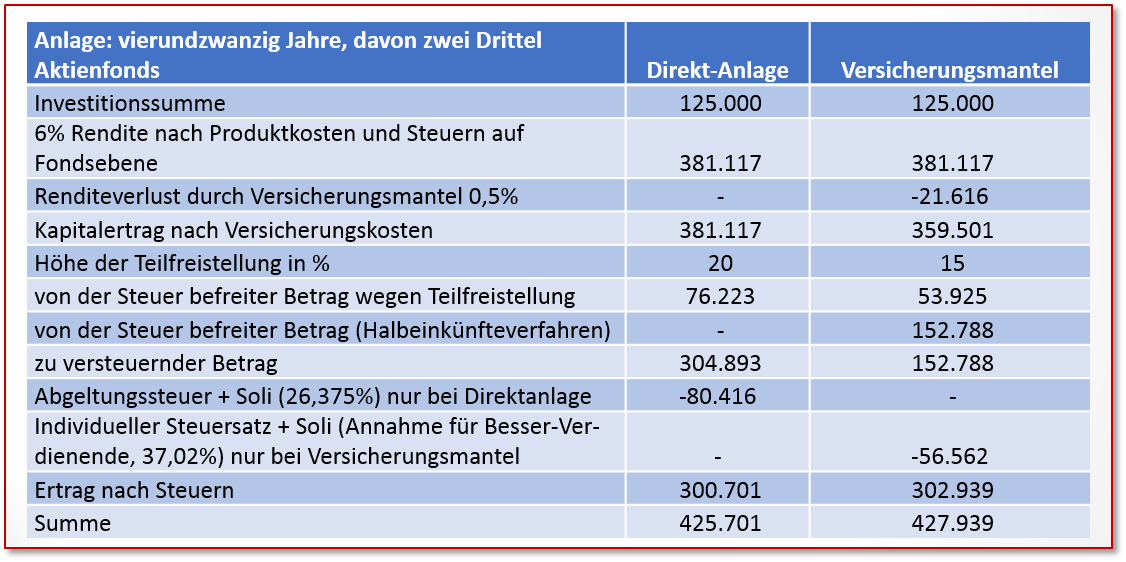

Im Folgenden habe ich ein Beispiel mit höherer Rendite, längerer Laufzeit, höherem Steuersatz und geringeren Kosten für den Versicherungsmantel konstruiert, bei dem dieser nach 24 Jahren einen finanziellen Nutzen von sage und schreibe etwas mehr als 2.000 Euro erzielt.

Im vorliegenden Fall ergibt sich für den Versicherungsmantel also ein minimaler Vorteil. Während dies ein eher an den Haaren herbeigezogenes Beispiel ist, ist der Regelfall der in Deutschland vertriebenen Versicherungslösungen ein finanzielles Desaster.

Denn die üblicherweise verkauften Policen im Provisionstarif investieren klassischer Weise nicht, wie hier angenommen, in intelligente Indexfonds (ETFs), sondern in aktiv gemanagte Fonds, die allein schon jährliche Kosten von mindestens 1,0%, häufig auch deutlich über 2,0% verursachen.

Dazu kommen nicht nur die Verwaltungskosten der Versicherung, sondern auch noch einmalige Abschlussprovisionen von um die 5,0% auf das eingezahlte Vermögen. In dem obigen Beispiel also satte 25.000 Euro. Solche fondsgebundenen Lebensversicherungen sind schlicht und ergreifend Gift für Ihr Vermögen und führen zu einem steueroptimierten Verlust.

Es liegt also der Verdacht nahe, dass Berater, die Versicherungslösungen empfehlen, mit dem Taschenrechner auf Kriegsfuß leben oder Interessenskonflikten unterliegen:

Ist das Geld erstmal in der Versicherung, sind die Gebühren für die nächsten zwölf Jahre oder mehr relativ sicher und der Kunde glücklich und ruhiggestellt. Das gilt offenbar nicht nur für den provisionsgetriebenen Vertrieb, sondern auch für einige Honorarberater.

Der Kunde, der in ein ETF-Portfolio ohne Versicherungsmantel investiert, hat mehr Transparenz über sein Vermögen, eine niedrige Komplexität, mehr Rechtsicherheit, jederzeit vollen Zugriff und deutlich niedrigere Kosten.

Ja, er wird im Extremfall fast doppelt so viel Steuern zahlen, wie der Steuersparfuchs. Aber maßgeblich deshalb, weil er auch deutlich mehr verdient hat. In diesem Sinne wünschen wir allen unseren Mandanten, dass sie so viele Steuern zahlen wie möglich. Auch wenn dies zunächst paradox klingen mag. Denn nicht die Steuerersparnis, sondern das konsumfähige Vermögen nach Steuern ist das richtige Maß der Dinge. In den Worten Helmut Kohls: „Entscheidend ist, was hinten rauskommt.“

Am Ende lernt man daraus drei Dinge:

1. Wer nicht rechnen mag, muss alles glauben.

2. Versicherungen sind nötig, um unkalkulierbare Risiken abzudecken. Zur Kapitalanlage und zum Sparen sind sie fast immer ein no-go.

3. Gute Beratung heißt, dass der Kunde bekommt was er braucht und nicht was er sich wünscht. Denn Anlagekonzepte müssen logisch und wirksam sein und nicht am Verstand vorbei menschliche Triebe bedienen – mögen diese noch so stark sein.

Erschienen am 15. Juni 2018.

Eine ETF Nettopolice rechnet sich auf 30 Jahre schon besser als ein ETF Sparplan bei einem Broker. Es gibt eine ETF-Nettopolice mit 0,45 % incl. Fondskosten! Der Honorarberater kostet nur 150 Euro. Ich muss nur 50 % des Gewinns bei Auszahlung versteuern. Der Versicherung macht einmal jährlich ein automatisch kostenloses Rebalancing. Bis zur Auszahlung kann ich beliebige Fondswechsel durchführen falls gewünscht und es fällt keine Abgeltungssteuer bis zur Auszahlung an!

…wenn Sie nur wenig einzahlen und sicher wissen, dass Sie in 30 Jahren einen sehr niedrigen Steuersatz haben – auch wenn sich in Ihrer Police größere Gewinne akkumuliert haben… – ist es nicht völlig ausgeschlossen, dass Sie für 30 Jahre Illiquidität ein kleines Plus an Rendite erzielen….

Mit freundlichen Grüßen

Nikolaus Braun

Was ist das für ein Kommentar?! Sie gehen gar nicht auf meine Punkte ein! Machen Sie doch Mal eine Rechnung mit einer Nettopolice mit 0,45 % jährliche Kosten und ein Depot bei einem Broker mit 0,2 % jährlichen Kosten und rechnen Sie mit einem Einmalbetrag von 500.000 Euro und rechnen Sie mit einer Laufzeit von 30 Jahren. Ich bin mir sicher, dass da die Versicherungsvariante nach Abzug von Steuern gewinnt!

Lieber Bernd, Herr Dr. Braun hatte Ihnen rückkommentiert. Es ist geplant, in Kürze eine entsprechende Rechnung aufzustellen.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Ich hoffe die Berechnung kommt sehr bald! Bitte teilen Sie mir mit, sobald die Berechnung gemacht wurde. Vielen Dank!

Lieber Bernd, vielleicht überdenken Sie mal Ton und Anspruchshaltung Ihrer Kommentare hier.

Herzliche Grüße, Hartmut Walz – Sein kein LeO!

Sehr geehrter Herr Braun,

vielen Dank fuer Ihren sehr interessant und informativen Beitrag. Ich frage mich ob es inzwischen (d.h. Stand April 2019) Netto-Fondspolicen im Versicherungsmantel mit einer Laufzeit von 20 Jahren gibt, die sich durch niedrigere Kosten und die Steuerersparnis jetzt rechnen? Herr Prof. Walz geht ja auf die moeglichen Vorteile solcher Netto-Policen in seinem Buch unter „Das Beste oder nichts!“ ein. Koennten Sie mir einen Fachmann auf dem Gebiet der Netto-Policen nennen mit dem Sie schon gute Erfahrungen gemacht haben?

Mit freundlichen Gruessen,

Florian E.

Guten Tag Herr Braun,

jedes Finanzprodukt sollte auf Sinnhaftigkeit und Rentabilität hin überprüft werden. Bei Ihrem Artikel gehen Sie auf einige wichtige Aspekte ein, andere lassen Sie jedoch unberührt. Auf zwei Punkte möchte ich kurz hinweisen:

1. Sie (als Honorarberater) rechnen ohne Beratervergütung und ich kann mir nicht vorstellen, dass Sie unentgeltlich arbeiten. Bei Policen sind Serviceentgelte MwSt-frei.

2. Dem Beratungsfall der Vererbung schenken Sie überhaupt keine Berücksichtigung. Gerade hier liegt der Vorteil von Policen.

Ob Police oder Depot ist uns Honorarberatern eigentlich egal. Genau das ist doch die Schönheit an unserem Beruf, dass wir nicht mehr in diesem „Produktkonflikt“ gefangen sind. Denn unser aller Ziel sollte es doch sein, unseren Kunden dabei zu helfen, kluge Finanzentscheidungen zu treffen. Das geht jedoch nur, wenn beide Seiten der Medaille betrachtet werden.

Kollegiale Grüße aus Karlsruhe,

Marin Marinov

Hallo Herr Marinov,

ich bin einfach mal davon ausgegangen, dass das Beratungshonorar für die Versicherungslösung und die Kapitalanlage über die Haltedauer der Investition gleich hoch sind. Wenn wir jetzt mal den MwSt. Effekt mitrechnen, dann verdoppelt sich die Anzahl der Fälle in der die Police für den Kunden profitabler ist, als die schlanke Kapitalanlage vermutlich von zwei auf vier Prozent der denkbaren Szenarien.

Ja. Vererbung kann ein valides Szenario sein, die es rechtfertigt einige der Kröten zu schlucken, die mit Versicherungen verbunden sind. Bei Lichte betrachtet sind die Vorteile meist gering. Dazu muss ich hoffen, dass meine Versicherung nicht früher das zeitliche segnet als ich selbst. Im Regelfall lassen sich Erbthemen eleganter lösen, etwa durch Immobilienübertrag mit Nießbrauchsvorbehalt. Ich gehe davon aus, dass Sie sich da sicher sehr gut auskennen und insofern Ihre Kunden gut beraten. Mir sind die Risiken und Nebenwirkungen vor allem aber die Komplexität zu hoch, um solche Produkte meinen Kunden zu empfehlen.

Mit freundlichen Grüßen

Dr. Nikolaus Braun

allerbesten Dank für die ausführliche und weise Antwort, sehr geehrter Herr Dr. Braun. Ihre Zeilen klngen überzeugend. Und bei dem Bild mit der Keksdose haben Sie mich erwischt bzw. erreicht. Dankesehr nochmals. vor allem für Ihre Mühe

beste Grüße, A. Müller-Weiss

Hallo Herr Dr. Braun,

Ihren Beitrag habe ich mit großem Interesse gelesen und auch verstanden.

Hinsichtlich einem Detail hätte ich eine Nachfrage an Sie (oder einen anderen fachkundigen Blogleser).

Wie realistisch sind die von Ihnen in den Beispielrechnungen genannten 0,7 % bzw. 0,5 % jährliche Kosten des Versicherungsmantels?

Gibt es bei den klassischen Provisionstarifen Orientierungswerte?

Und: komme ich ggfs. auch günstiger weg, wenn ich mittels eines Honoraranlageberaters ein „schlankes“ Nettoprodukt finde?

Im letzten Falle könnte es sich ja dann vielleicht doch lohnen…

Herzlichen Dank für Ihre Mühe

Ulla Schmitt

Liebe Frau Schmitt,

0,7% oder gar 0,5% sind ausgesprochen günstige Konditionen, die es nur in Nettotarifen gibt. Mein Artikel sollte nachweisen, dass selbst diese Tarife weitgehend sinnfrei sind und das auch die Wahl eines Honorarberaters keine Garantie für eine optimale Lösung ist.

Die Faustregel lautet:

1.Ein Berater, der auf Provision arbeitet, kann Sie schon systembedingt nicht objektiv beraten – lassen Sie die Finger davon.

2.Eine Versicherungslösung zur Bespannung ist in 98% aller Fälle der falsche Weg – suchen Sie nicht nach den 2% Fällen, wo Sie dadurch einen minimalen Vorteil hätten.

3. Nutzen Sie Versicherungen, um sich gegen für Sie finanziell untragbare Lebensrisiken abzusichern (Haftpflicht, Risiko LV, Berufsunfähigkeit) und lassen Sie sich dabei von einem Honorarberater (Versicherungsberater) beraten.

4. Nutzen Sie zum Sparen und der Kapitalanlage transparente, kostengünstige und verfügbare Kapitalmarktprodukte wie ETFs, lassen Sie sich dabei von einem Honorarberater (Honoraranlagenberater) unterstützen.

Liebe Grüße

Dr. Nikolaus Braun

Neunundvierzig Honorarberatung

Lieber Herr Müller-Weiss,

nachdem rund 70% aller Renten- und Kapitallebensversicherungen vorzeitig aufgelöst werden, kann es mit dem disziplinierenden Effekt nicht sehr weit her sein (der etwa bei der Rückzahlung von Immobilienkrediten viel verbindlicher greift). Dennoch sprechen Sie damit ein ganz entscheidendes Thema an: Die richtige Kapitalanlage oder Sparform zu finden, ist relativ einfach: Schließen Sie alle Fehler aus, wie Sie Herr Prof. Walz in seinem Blog und Buch erläutert und machen Sie dann was „übrig bleibt“ (Z.B ETF-Sparpläne oder Investition in breit gestreute ETF-Portfolien, wie sie etwa in den Büchern von Gerd Kommer beschrieben sind).

Viel, viel schwieriger ist es einen rationalen und gleichzeitig zufriedenen Umgang mit Geld zu erlernen: Rationale Anlagestrukturen in Krisenzeiten durchzuhalten und nicht in Panik zu verkaufen; sich davor bewahren, schlauer als alle anderen sein zu wollen und „geniale Ideen“ umzusetzen; lernen Geld so lustvoll auszugeben, dass es Lebensqualität herstellt, anstatt zu versuchen immer mehr anzuhäufen oder eben heute auf Konsum zu verzichten, um in Zukunft seinen Lebensstandard zu erhalten.

Hier können psychologische Tricks, mit denen man das Geld vor sich selber versteckt oder mit denen man gefühlte Hürden einbaut, manchmal verhindern, dass man zu früh an die Keksdose geht. Hier kann auch ein wirklich guter Berater dem Anleger helfen, sein Verhalten in den Griff zu bekommen – die letzte Verantwortung liegt aber immer beim Einzelnen. Deshalb ein unsinniges Produkt zu wählen, kann keine Lösung sein.

Hallo Hr. Braun,

meine ML*- Fondspolice ist nach zehn Jahren Laufzeit trotz toller Aktienkursentwicklung noch weit im Minus.

Was habe ich da falsch gemacht. Die 0,7 % p. a. können es wohl nicht sein.

Was sagt der Experte?

Danke für Ihren Rat

B. Fischer, Essen

Lieber Herr Fischer,

nein, die 0,7% sind eine günstige Variante eines Nettotarifs. In Ihrem Fall waren sie offenbar tatsächlich der klassische LEO. Sie sind Opfer eines klassischen Strukturvertriebs geworden: Man hat Ihnen mit ein paar griffigen Argumenten (vermutlich auch der Steuerersparnis) eine überteuerte Fondspolice „drübergebraten“. Alle haben ordentlich profitiert: Der Vermittler hat seine Provision bekommen (vermutlich wurden 5% und mehr der Beiträge, die Sie bis zum Ablauf der Versicherung einzahlen werden, am Anfang von Ihren Beiträgen abgezweigt) , die Versicherung hat die Verwaltungsgebühren und die Kickbacks der Fondsgesellschaft kassiert (konservativ zusammen 2% pro Jahr) und die Fondsgesellschaft Ihre Verwaltungsvergütung bekommen (konservativ 1% pro Jahr).

Das am Ende der Nahrungskette für Sie nichts über bleibt, kann da nicht wundern. Wenn es Sie tröstet: Sie sind nicht allein, Ihre Situation ist bei fondsgebundenen Versicherungen die absolute Regel.

Liebe Grüße

Dr. Nikolaus Braun

Neunundvierzig Honorarberatung

Guten Tag, Hr. Dr. Braun,

herzlichen Dank für Ihren sowohl humorvollen als auch erhellenden Beitrag.

Können Sie die 0,7 % jährlichen Kosten für den Versicherungsmantel ein wenig tiefer erläutern.

Ist das ein guter oder ein schlechter Wert?

Ich habe eine Fondspolice bei der DVAG abgeschlossen – kommen die 0,7 % da hin? Aus den Unterlagen kann ich überhaupt nichts erkennen.

Herzlichen Dank für ein wenig Licht im Dunkel.

J. Schnaubert, München

Lieber Herr Schnaubert,

die 0,7% sind ein vergleichsweise guter Wert. Im Regelfall sind Versicherungslösungen deutlich teurer.

Ohne den Vertrag bei der DVAG gesehen zu haben, kann ich natürlich nichts Endgültiges sagen. Die Wahrscheinlichkeit, dass Sie bei einem klassischen Strukturvertrieb, der seine oft übersichtlich qualifizierten Mitarbeiter über Absatzziele und Provisionen steuert, eine gute Lösung gefunden haben, hält sich jedoch in sehr engen Grenzen. Im Regelfall wird Ihre Police mit teuren Publikumsfonds gespickt sein. Zudem wird in den ersten Beitragsmonaten eine stattliche Provision für den Vermittler aus Ihren Beiträgen abgezweigt worden sein. Je nach dem wie lange Sie das Produkt schon besparen, ist die beste Lösung den Schmerz zu umarmen und den Vertrag aufzulösen, zumindest aber die Besparung einzustellen. GGf. können Sie den Vertrag rückabwickeln. Sie sollten das einen Fachmann (einen auf Honorarbasis arbeitenden Versicherungsberater) ansehen lassen. Wenn Sie mir eine Email an 49@neunundvierzig.com schicken, nennen ich Ihnen gerne eine Adresse, mit der wir gute Erfahrungen gemacht haben.

Liebe Grüße

Dr. Nikolaus Braun

Neunundvierzig Honorarberatung

Hallo Herr Braun,

danke für den sehr erhellenden Beitrag. Und gelacht habe ich auch.

Ich denke, dass ich – wenn ich einen seriösen Honorarberater habe – mir dieser die Steuerersparnis gegen die Kosten vorrechnet und mir dann die für mich im konkreten Fall günstigste Lösung herausfindet. Oder haben Sie das als Kenner der Materie Zweifel. Danke für eine Anwort – ich weiss das sehr zu schätzen.

Herzliche Grüße aus dem kühlen Norden

Timo F. aus Glücksburg

Lieber Herr F.,

wenn Sie einen seriösen Honorarberater haben, haben Sie qua Definition kein Problem – wenn Seriosität Fachkenntnis einschließt.

Zweifel habe ich deshalb, weil es im Bereich Versicherungslösung potentiell Interessenskonflikte auch zwischen Honorarberater und Kunde gibt: Planungssicherheit, dauerhafte Erträge, wenig laufender Betreuungsaufwand und ggf. ein Einmalhonorar für den Berater stehen dem Wunsch des Kunden nach Flexibilität, Transparenz und niedrigen Kosten gegenüber.

Dazu kommt, dass die Materie extrem komplex ist: Während viele Fälle sehr leicht zu beantworten sind (fondsgebundene Provisionstarife sind fast zu 100% Unsinn), wird bei Nettotarifen die Frage mitunter sehr schwierig, ob es rationaler ist , bestehende Verträge aufzulösen, beitragsfrei zu stellen oder weiter zu besparen.

In solchen Fällen ist es goldwert einen Honorarberater zu kennen, der sich auf solche Fragen spezialisiert hat (ich bin das nicht). Wenn Sie Interesse haben, kontaktieren Sie mich gerne über 49@neunundvierzig.com. Ich nenne Ihnen dann gerne einen Wettbewerber / Kollegen von uns.

Liebe Grüße

Dr. Nikolaus Braun

Danke für den doch recht transparenten Vergleich. Eine Frage hätte ich jedoch: Wie sieht die Rechnung bei Netto-(Versicherungs-)Tarifen aus?

Beste Grüße. C.Heck

Lieber Herr Heck,

das gerechnete Beispiel ist ein Netto-Tarif. Wenn noch Provisionen und konventionelle, aktiv gemanagte Fonds ins Spiel kommen, dann wird aus einer schlechten Lösung ein Desaster.

Liebe Grüße

Dr. Nikolaus Braun

Ich bin in vielerlei Hinsicht Ihrer Ansicht und danke für die Aufklärung und Erläuterung, die für viele Leser sicherlich sehr wertvoll ist. Sie prangern zu Recht auch besonders die hohen Kosten an – im Ergebnis wahrlich schon deshalb nur gut für den Vermittler!

Bitte erlauben Sie mir aber folgende Anmerkung: …es gibt gute Versicherer mit noch günstigerem Policenmantel als die 0,7%, was die Rechnung nochmals (besonders bei längeren Laufzeiten) optimiert. Und deshalb kommt mir persönlich auch noch ein Aspekt wesentlich zu kurz bzw. ist vergessen: … der sich bietende Zinses-Zins-Effekt innerhalb der Versicherungslösung und besonders auch die erbschaftssteuerlichen Gestlungsmöglichkeiten, die kein „normales“ Depot leisten kann.

Insofern hat die Medaille wieder mal zwei Seiten – und sehen wir es doch so, wie Sie zurecht schreiben: „Gute Beratung heißt, dass der Kunde bekommt was er braucht“ und ich ergänze: „was Gut für ihn ist und er nur bei einem Berater ohne (!) Interessenskonflikte bekommt!“

Freundliche Grüße

Lieber Herr Hildebrand,

was den Zines-Zins-Effekt angeht: Mit der Neuregelung der Besteuerung von Kapitalerträgen durch das Investmentsteuergesetz Anfang 2018 gibt es zwischen einem „normalen“ Depot ( in dem dieselben Wertpapiere langfristig gehalten werden und nur Wertschwankungen, am besten mit neuem Geld, ausgeglichen werden) und einer Versicherungslösung nur noch wenig Unterschied.

Mit der erbschaftssteuerlichen Gestaltung mögen Sie recht haben. Allerdings zahlt der Kunde den Preis, sich zu der Komplexität der Versicherung, auch noch die Komplexität eines sich laufend ändernden Erbschaftssteuerrechtes aufzuhalsen. Hier bieten sich im Regelfall transparentere Verfahren an, wie das Nutzen von Freigrenzen oder auch Schenkungen mit Nießbrauchs-Vorbehalt. In jedem Fall sollte der Anleger bevor er eine erbschaftssteuergetriebene Entscheidung für eine Versicherung fällt, seinen Steuerberater einbinden. Ein Honorarberater kann und darf hier nur Hinweise geben – das sollte er aber auch tun.

Liebe Grüße

Dr. Nikolaus Braun

Ein bedenkenswerter Beitrag, danke. Meines Erachtens vernachlässigen Sie jedoch den diszipliniernden Effekt, den die erzwungen langfristige Versicherungsmantellösung hat. Es ist nicht zu unterschätzen, wenn irgend möglich doch zum Durchhalten angespornt zu sein.

beste Grüße, A. Müller-Weiss

Lieber Herr Müller-Weiss,

nachdem rund 70% aller Renten- und Kapitallebensversicherungen vorzeitig aufgelöst werden, kann es mit dem disziplinierenden Effekt nicht sehr weit her sein (der etwa bei der Rückzahlung von Immobilienkrediten viel verbindlicher greift). Dennoch sprechen Sie damit ein ganz entscheidendes Thema an: Die richtige Kapitalanlage oder Sparform zu finden, ist relativ einfach: Schließen Sie alle Fehler aus, wie Sie Herr Prof. Walz in seinem Blog und Buch erläutert und machen Sie dann was “übrig bleibt” (Z.B ETF-Sparpläne oder Investition in breit gestreute ETF-Portfolien, wie sie etwa in den Büchern von Gerd Kommer beschrieben sind).

Viel, viel schwieriger ist es einen rationalen und gleichzeitig zufriedenen Umgang mit Geld zu erlernen: Rationale Anlagestrukturen in Krisenzeiten durchzuhalten und nicht in Panik zu verkaufen; sich davor bewahren, schlauer als alle anderen sein zu wollen und “geniale Ideen” umzusetzen; lernen Geld so lustvoll auszugeben, dass es Lebensqualität herstellt, anstatt zu versuchen immer mehr anzuhäufen oder eben heute auf Konsum zu verzichten, um in Zukunft seinen Lebensstandard zu erhalten.

Hier können psychologische Tricks, mit denen man das Geld vor sich selber versteckt oder mit denen man gefühlte Hürden einbaut, manchmal verhindern, dass man zu früh an die Keksdose geht. Hier kann auch ein wirklich guter Berater dem Anleger helfen, sein Verhalten in den Griff zu bekommen – die letzte Verantwortung liegt aber immer beim Einzelnen. Deshalb ein unsinniges Produkt zu wählen, kann keine Lösung sein.

Dr. Nikolaus Braun