Trick 17

Bausparen oft unvorteilhaft, aber manchmal sehr sinnvoll

Leser meines Buches wissen, dass ich Bausparen aus guten fachlichen Gründen eher kritisch gegenüber stehe. Doch es gibt eine Ausnahme, die – clever genutzt – mittels Bausparvertrag (BSV) eine unschlagbar günstige Finanzierung mit einem Grenzzinsatz von zirka Null Prozent ermöglichen und daher sollte Bausparen nicht pauschal verurteilt werden.

Bausparvertrag: Ein Klassiker unter den beliebtesten Anlage- und Finanzierungsvehikeln der Deutschen

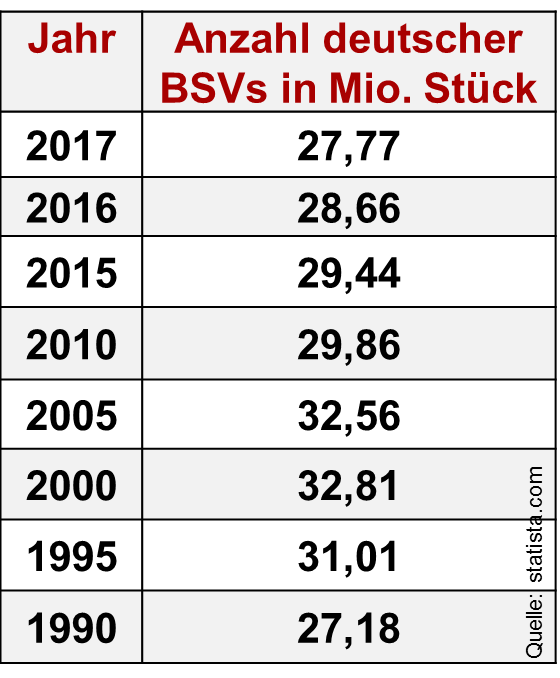

Nahezu jeder deutsche Erwachsene hat oder hatte Kontakt mit einem Bausparvertrag. In kaum einem Land hat dieses Vehikel so viel Anklang gefunden wie in Deutschland. Die nachstehenden Zahlen zeigen zwar einen leichten Rückgang laufender Bausparverträge im Jahr 2017. Sie demonstrieren jedoch gleichwohl eindrucksvoll die Verbreitung des Bausparens. Und im laufenden Jahr 2018 scheinen sich die Bausparverträge wieder wie „geschnitten Brot“ zu verkaufen.

Ende 2017 besaß also zirka jeder zweite Erwachsene einen Bausparvertrag! Ob zu seinem Vorteil oder letztlich mit finanziellen Einbußen, soll die nachstehende Analyse zeigen. Wie dumm, dass die Mehrzahl der Abschließenden den falschen Argumenten folgen…

Konstruktionsweise von Bausparverträgen

Für Einsteiger ein paar Sätze darüber, wie Bausparverträge grundsätzlich funktionieren. (Viel ausführlicher und mit Hintergrundinformation zu lesen in Kapitel D 5 „Selbst für Spießer nur bedingt geeignet – Bausparverträge“ in meinem Buch „Einfach genial entscheiden in Geld- und Finanzfragen“. Erfahrene BlogleserInnen bitte einfach zum nächsten Punkt weiterspringen.

Bausparkassen ermöglichen ein Kollektivsparen und damit zunächst einmal eine Entkoppelung des Sparens und der Darlehensaufnahme von den Kapitalmärkten. Bausparer sind also zunächst einmal unabhängig von der Entwicklung der Kapitalmarktzinsen.

Jeder Bausparer bringt in der Ansparphase zunächst einmal Liquidität in das Kollektiv ein und erhält dafür später hieraus ein Darlehen. Dabei entsprechen die vergebenen Bausparkredite per Saldo dem Volumen der angesparten Bauspareinlagen.

Da sowohl der Zinssatz in der Ansparphase als auch der in der Darlehensphase bereits vor Vertragsbeginn festgelegt sind, haben die Bausparer eine feste Kalkulationsgrundlage. Und damit eine Zinssicherheit. Mit anderen Worten: Selbst wenn die Kreditzinsen in der Zukunft „durch die Decke gehen“ würden, kann sich der Bausparer auf den garantierten Darlehenszins verlassen.

Forward-Darlehen als Alternative

Jedoch gibt es heutzutage auch mit so genannten Forward-Darlehen eine andere effiziente und preiswerte Alternative, sich heute schon die Zinsen für morgen zu sichern (siehe hierzu ebenfalls Kapitel D 5 „Selbst für Spießer nur bedingt geeignet – Bausparverträge“ in meinem Buch „Einfach genial entscheiden in Geld- und Finanzfragen“.

Wunder Punkt bei Bausparverträgen ist jedoch die Zuteilung

Bei hohen Darlehnszinsen am Markt steigt die Nachfrage nach den Bausparkrediten mit geringerem garantierten Festzins. Bei niedrigen Marktzinsen sinkt die Nachfrage. An diesem Punkt wirken die Kapitalmärkte dann indirekt doch auf das Bausparkollektiv ein. So auch in der aktuellen Niedrigzinsphase, in der niemand die relativ zum Marktzins teuren Bausparkredite haben möchte.

Aktuelle Schlagzeilen und Probleme mit BSVs

Wer die aktuellen Schlagzeilen rund um Bausparverträge verfolgt, stößt vor allem auf folgende zwei Themen, die jedoch miteinander zusammen hängen.

Erstens: Die Bausparkassen wollen langjährige Freundsparer loswerden

Mit markigen Überschriften wie:

berichtete die Presse darüber, dass Bausparkassen die Vertragsbeziehung mit sogenannten Freundsparern einseitig beendeten.

Hierzu muss man wissen, dass Freundsparer solche Bausparkunden sind, die kein Interesse am Bausparkredit haben, sondern lediglich ihr Geld in der Ansparphase für das Kollektiv zur Verfügung stellen. Oft wurde anlagewilligen Privatkunden das Freundsparen mit Hinweis auf Bausparprämien durch FPVs „schmackhaft“ gemacht.

Hintergrund für die massenhafte Kündigung von Freundsparverträgen durch die Bausparkassen in der jüngeren Vergangenheit ist die Tatsache, dass die Guthabenverzinsung mancher Altverträge angesichts der gesunkenen Kapitalmarktrenditen aus Kundensicht sehr attraktiv erschien und immer mehr Bausparer zu reinen „Freundsparern“ mutierten… und zudem die Sparphase immer mehr verlängerten, selbst wenn das Bauspardarlehen schon lange zugeteilt war.

Darüber kann jeder denken wie er mag. Die Gerichte haben jedoch ganz nach dem Motto „Systemschutz geht vor Verbraucherschutz“ weitgehend die Rechtmäßigkeit der Kündigungen von (zugeteilten) Verträgen mit langer Anspardauer bestätigt.

Nun verstehen Sie auch die Presseüberschrift: „Aus Freunden werden Feinde“ in einer aktuellen Veröffentlichung.

Zweitens: Darlehensinteressierte mit zuteilungsreifen Verträgen nehmen die Bauspardarlehen nicht ab, sondern „gehen fremd“

Durch die Niedrigzinsphase sind Immobilienkredite außerhalb von Bausparkollektiven so günstig geworden, dass sich die Nutzung von zugeteilten Bausparkrediten für viele Kunden nicht mehr lohnt.

Folglich rufen Bausparer, die keine Freundsparer waren (Sollte ich sie „Feindsparer“ nennen?) einfach das Guthaben des BSV ab und bringen es als Eigenkapital ein. Die zusätzlich benötigten Fremdmittel nehmen sie hingegen – entgegen ihrer ursprünglichen Planung – nicht von der Bausparkasse auf, sondern z. B. bei der Hausbank oder einer Hypothekenbank. Ganz einfach, weil es am Markt billigere Kredite, zudem mit höherer Flexibilität in der Tilgung und auch längerer Zinsbindungsdauer gibt.

Kumulierte Wirkung beider Effekte macht Bausparkassen zu schaffen

Betrachtet man die beiden Effekte zusammen, so fällt auf, dass Bausparkassen zu viel teure Liquidität durch Ansparprozesse haben (Passivseite), dass aber die rentable Mittelvergabe durch Bauspardarlehen (Aktivseite) stockt.

Vor diesem Grund verwundert es nicht, dass der einen oder anderen Bausparkasse wirtschaftliche Schwierigkeiten drohen. Es ist jedoch anzuerkennen, dass sich manche Bausparkassen geradezu selbst neu erfinden und zusätzliche Geschäftsmöglichkeiten außerhalb des Kollektivs erschließen.

Hoher Anteil unvorteilhafter Bausparverträge aufgrund von Eigeninteresse der Finanzprodukteverkäufer

Obwohl – wie ich gleich zeige – in manchen Fällen ein Bausparvertrag auch im heutigen Niedrigzinsumfeld vorteilhaft sein kann, ist leider festzustellen, dass die ganz überwiegende Anzahl der abgeschlossenen Verträge sich für die Privatkunden als Minusgeschäft erweist.

Dies liegt daran, dass viele Bausparverträge ohne Rücksicht auf die Lebensplanung und die Bedürfnisse des Kunden verkauft werden. Und dass das Volumen der Verträge häufig nicht zu den Kundenbedürfnissen passt. Raten Sie mal, ob zu hoch oder zu niedrig? Richtig: meist (viel) zu hoch – ein Schalk, wer Böses dabei denkt…

Trick 17: Intelligente Nutzung eines Bausparkredites als Finanzierungsbaustein für eine Immobilie

Jedoch kann ein Bausparvertrag – richtig und clever eingesetzt – auch durchaus sinnvoll und kostensparend sein.

Nachstehend stelle ich beispielhaft den Fall dar, bei dem ein BSV-Darlehen für die Gesamtfinanzierung vorteilhaft ist, obwohl das Bauspardarlehen selbst nicht besonders günstig ist.

Der völlig legale „Trick 17“: Bei Bauspardarlehen bis 30.000 Euro 50.000 Euro verzichten die Bausparkassen auf einen Grundbucheintrag. Somit bleibt für die übrigen Fremdkapitalgeber der erste Grundrang frei.

Folge: verringertes Risiko und niedrigere Zinsen der übrigen Fremdmittel. Das nachfolgende Rechenbeispiel zeigt den Zusammenhang (Werte in Euro):

*Herleitung des Durchschnittszinses:

Die 2,1% beziehen sich auf die Summe der Fremdmittel – das ist einfach.

Die 1,86% wurden als arithmetisch gewichteter Durchschnittszins in der Variante mit BSV wie folgt berechnet: Für 30.000 der 425.000 oder ca. 7,06% der Gesamtfinanzierung fallen 4% Zinsen an.

Für 395.000 der 425.000 oder ca. 92,94% fallen 1,7% an. Daraus ergibt sich ein arithmetisch gemittelter Zins i. H. v. 1,86% (nämlich 4% * 0,0706 plus 1,7% * 0,9294 – was zu 0,28% plus 1,58%, also 1,86% führt).

Interpretation des Ergebnisses

Wenn man es intelligent gestaltet, kann die bonitätssteigernde Wirkung des ungesicherten Bauspardarlehens also segensreich sein und …

– entweder die gesamten Finanzierungskosten senken

– oder eine Immobilienfinanzierung ermöglichen, die ansonsten an den knappen Eigenmitteln gescheitert wäre.

Aber einfach ist das nicht!

Da muss alles gut zusammenpassen und erfordert i. d. R. einen fachkundigen Berater, der wirklich im Kundeninteresse handelt und nicht nur seine Produkte verkaufen oder Provisionen maximieren will.

Und was bedeutet das nun konkret für Sie?

- Hinterfragen Sie die Vorteilhaftigkeit von Neuabschlüssen von BSVs sehr kritisch und lassen Sie sich nicht von Ihrem FPV unreflektiert dazu drängen.

- Dies gilt insbesondere, wenn Sie wissen, dass Sie Freundsparer sind und bleiben, d. h. das Bauspardarlehen nicht in Anspruch nehmen werden.

- Fokussieren Sie nicht zu stark den Aspekt steuerlicher Vorteile oder Subventionen, denn diese Vorteile kompensieren nicht den Schaden einer falschen Anlage.

- Seien Sie sich bewusst, dass Sie in der Ansparphase eines BSVs nominell einen „Minizins“ erhalten, der jedoch nach Berücksichtigung von Kosten und Gebühren regelmäßig zu einer negativen Rendite führt. Freundsparen mit Bausparverträgen ist heute also keine gute Idee mehr.

- Positive Überraschung – Trick 17: Falls Sie konkrete Bau- oder Erwerbspläne einer Wohnimmobilie bei wenig Eigenkapital haben, kann eine Bausparfinanzierung vorteilhaft sein, obwohl andere Fremdmittel zinsgünstiger sind. Dieser Vorteil des BSVs ist jedoch nicht direkt am Zinssatz erkennbar, sondern ergibt sich lediglich durch die Verringerung der Zinskosten auf die sonstigen verbleibenden Darlehen.

- Es ist bei idealer Planung sogar möglich, dass der Einbezug eines Bauspardarlehens zu einem negativen Grenzzinssatz führt, d. h. die Verwendung des Bauspardarlehens nicht nur gratis ist, sondern sogar eine zusätzliche Ersparnis bringt.

- Um dies zu erreichen, ist jedoch viel Sachverstand, Planungssicherheit und Disziplin nötig. Daher bleibt es leider dabei, dass die Mehrzahl der von FPVs mehr oder weniger „blind“ vermittelten Bausparverträge Wert vernichten, anstatt ihn zu schaffen.

- Bausparverträge mit einem Darlehensanteil von über 30.000 Euro 50.000 Euro kann ich grundsätzlich nicht empfehlen, da der oben genannte Trick 17 (Verzicht auf Grundbucheintrag) dann nicht mehr funktioniert.

Ich danke dem Bausparexperten Christian Andreas für gute Fachdiskussionen und wertvolle Hintergrundinformationen.

Empfehlen Sie diesen Blogbeitrag bitte weiter.

Herzliche Grüße

Hartmut Walz

Sei kein LeO!

Erschienen am 16. November 2018. Geändert am 14. Oktober 2022 (vielen Dank einmal mehr an Bausparexperte Christian Andreas) – Im Sommer 2021 hat sich an dieser Stelle die Bausparkassen-Verordnung (BausparkV) geändert.

Der Hartmut Walz Finanzblog ist unabhängig, kosten- und werbefrei. Ich erhalte für Links und Empfehlungen keinerlei Honorar, Kick-back, Beteiligung o. ä.

Sehr geehrter Herr Grebe,

auf ihre Aussagen würde ich gerne näher eingehen. Sie haben natürlich Recht, wenn Sie schreiben, dass die Tilgung direkt in den Kredit fließen sollte und nicht als TA Konstrukt in den Bausparvertrag. Hat der Kunde einen Bankkredit mit 2% zu bedienen und er erhält gleichzeitig einen Guthabenszins von 0,2% auf den Bausparvertrag, dann liegt sein Grenzverlust bei 1,8% monatlich. Das ist korrekt.

Sie müßten jetzt aber in ihrer Betrachtungsweise die Gesamtkosten sehen, d.h. wenn ein Kunde ein TA Darlehen eingeht und nehmen wir an die Vorfinanzierungszeit bis Zuteilung beträgt 10 Jahre mit anschließenden Bauspardarlehen, dann hat der Kunde 20 Jahre fest. Wesentlich dabei ist der eff. Zins aus dem Vorausdarlehen und dem Bausparvertrag. Der Vergleich dazu – um sinnhaftig vergleichen zu können- ist eine 20 jährige Zinsfestschreibung bei einer Bank. So bietet z.B. (Stand November 2018) eine Bausparkasse aus dem Markt die Vorfinanzierung zu aktuell 0,98% an und das Bauspardarehen zu 2%, was ein eff. Zins der Finanzierung von ca. 1,62% darstellt und das auf 21 Jahre fest.

Ihr Aurgument mit der Zuteilung ist übrigens nicht richtig. a. ist es ein Koppelprodukt das Hand in Hand geht mit dem Übergang ins Bauspardarlehen, welches man im übrigen dann jederzeit ablösen kann und b. gibt es für Zuteilungsverschiebungen einen Sicherungsfonds der Bausparkassen der im Fall der Fälle Überbrückungsmittel zur Verfügung stellt.

Ein zuteilungsreifer Bausparvertrag bedeutet, dass man das Guthaben abrufen kann oder Guthaben mit Darlehen. Um das Darlehen abzurufen, muss man auch eine Bonität vorweisen können. Ich gehe mal davon aus, dass diese Bonität in ihrem Beispiel mit dem Selbständigen nicht gegeben war.

Bausparen kann sich gut rechnen wenn man es richtig gestaltet. Bausparen bedeutet nicht Sicherung eines guten Sollzins von unter 2%, sondern abgrenzen eines Volumens mit kleinem Kapitaleinsatz, um so einen Hebel zu erzeugen. Beispiele dazu finden Sie auf meiner

Seite https://www.mein-bauspar-vergleich.de/

Hallo Herr Andreas,

ich glaube Herr Grebe meinte eher die Kombination aus einem normalen Darlehen als Tilgungsaussetzer z.B. mit 10 oder 15 jähriger Zinsbindung und einem Bausparvertrag als Tilgunsersatz. Hier handelt es sich nicht um ein Koppelprodukt bei ein und demselben Anbieter, sondern um Produkte bei 2 verschiedenen Anbietern. Hier kann es durchaus zu Störungen wegen Zuteilungsproblemen kommen und eine teure Zwischenfinanzierung entstehen.

Ein Geschmäckle bleibt bei diesen Kombis auf jeden Fall, da der FPV bei der Finanzierung doppelt verdient, einmal Provision für die volle Summe beim Zinszahlungsdarlehen und einmal für die volle Summe beim Abschluss des BSV. Insgesamt 4 % der Kreditsumme ist hier keine Seltenheit.

Zu beobachten ist auch, dass diese Kombis gerne bei Finanzierungen genommen werden, wo man einen sehr hohen Beleihungsauslauf von 100 % und höher hat. In diesen Fällen stellt sich die Frage, ob man als seriöser Berater hier dem Kunden nicht besser raten sollte, erst einmal genügend Eigenkapital anzusparen oder dem Kunden die Illusion nehmen sollte, dass das Eigenheim vielleicht nicht die beste Option ist.

Der Ansatz von Herrn Walz finde ich aber interessant, da man so den Beleihungsauslauf mit dem Blankodarlehen drücken kann. Interessant wäre jetzt von Herrn Andreas zu erfahren, ob das Bauspar-Sofort-Darlehen mit den sehr guten Konditionen auch mit 30.000 EUR als Blankodarlehen funktioniert.

Sehr geehrter Herr Schaaf,

soweit ich Herrn Grebe intepretiere meinte er Tilgungsaussetzungsdarlehen (TA-Darlehen). Daher mein Kommentar dazu.

Eine Unterlegung einer Annuitätischen Finanzierung ist per se mit einem Bausparvertrag eine sinnvolle Geschichte. Man muss nicht zwingend die komplette Restsumme abgrenzen, schon ein gewisser Teil bringt Sicherheit, zumal die Bausparkasse nachrangig geht. Der Vorteil solcher Absicherungen liegt in dem GAP der Zinsdifferenz zwischen 10 zu 15 Jahren oder 15 Jahren zu 20 Jahren, wenn man einen Bausparvertrag wählt, wo man so wenig wie möglich einzahlt. Diese Zinsspanne schlägt sich dann auf die Gesamtkosten nieder, trotz Bauspardarlehen die dann zu 2,5% Sollzins zu Buche stehen. Das Problem einer Zuteilungsverschiebung sehe ich nicht wenn der Kunde sich an den Sparplan hält.

Im Modernisierungsbereich liegen die Bausparkassen -je nach Modell- zwischen 3-5% eff. Interessant sind diese Konstrukte nicht wegen dem Zins, sondern wegen der extrem kleinen Rate für den Kunden.

guter Beitrag, der -auch unter Berücksichtigung der Kommentare – mein Bild vom Bausparen völlig verändert hat. Ich konnt damals meinen Bankberater mit Mühe von einem Bausparvertrag über 200 T Euro auf Summe 100 T Euro „herunterhandeln“. Und sehe dank Ihrer Ausführungen, dass 50 T Euro – wenn überhaupt!! das einzig Richtige wäre. tja, bei mir ists passiert. aber im Bekanntenkreis werd ich noch den ein oder andren LeO aufklären können!! Vielen Dank !!!

Liebe/r Leser/in, danke für den Kommentar. Ja, Bausparverträge sind so eine Sache… da müsste schon alles passen, damit es tatsächlich passend ist.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Sehr geehrter Herr Professor Walz,

danke für Ihren Beitrag, der mir insgesamt aber zu logisch und sachlich erscheint.

Sie gehen überhaupt nicht auf die emotionale und psychologische Seite des Bausparens ein.

Bausparer sind disziplinierter und lassen sich nicht so schnell von ihrem Ziel abbringen.

Folglich haben Bausparverträge viele Menschen ins eigene Heim gebracht, die sonst heute noch zu Miete wohnen würden.

Und diese Argumente sind meines Erachtens viel wichtiger als ein, zwei Prozentpunkte bei der Finanzierung.

Trotzdem Respekt vor Ihrem Beitrag C. aus Hannover

Liebe/r C., emotionale Komponente und „Sparzwang“ beim BSV-Konstrukt kann ich gut nachvollziehen. Und doch sind 1-2 Prozentpunkte über die Zeit schnell mal einige zehntausend Euro…

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Seher geehrte/r Frau/Herr C. aus Hannover. Jeder langfristige Sparvertrag wirkt disziplinierend, ohne gleich 1-1,5% Provision vornweg zu kosten (und in der Regel auch laufende Kosten zu produzieren) und dafür 0,1% Guthabenzinsstz zu bezahlen. Was ist das für ein „Sparen“, wenn nach 10 Jahren Sparzeit nicht einmal die Vertrienskosten erwirtschaftet werden? Wer spart hier für wen? BG aus Freiburg, Gabriel Hopmeier

Sehr geehrter Herr Prof. Walz,

ihre Rechnung kann ich nicht ganz nachvollziehen: derzeit bekommen Sie für einen Bausparvertrag 0,1% p.a. Guthabenzinssatz bis zur Zuteilung in 10 Jahren. Dafür dürfen Sie auch noch ca. EUR 300-450 Abschlussprovision zur Altersvorsorge Ihres Bausparkassenverkäufers leisten. Laut biallo.de bekommen Sie derzeit für einen vergleichbaren („normalen“) Sparplan mit deutscher Einlagensicherung 1,25% p.a. Guthabenzinssatz, bei österreichischer Einlagensicherung auch 1,9% p.a. – ohne weitere Abschlussprovisionen. Nach 10 Jahren steht Ihnen dadurch mehr Eigenkapital zur Verfügung – und der Darlehenszinssatz sollte dann auch niedriger ausfallen.

Tatsächlich verfolgen viele Verbraucher – auch beeinflusst durch die Verkaufsbemühungen der finanzierenden Banken – das Ziel langfristig niedriger DarlehenszinsSÄTZE. Ziel einer effektiven privaten Immobilienfinanzierung sollte allerdings die Minimierung der DarlehenszinsKOSTEN sein . Dies wird u.a. durch den EInsatz von mehr Eigenkapital erreicht. Auch wird die private Bilanz des Finanzierers deutlich gestärkt, wenn er schneller schuldenfrei ist, anstatt langfristig niedrige Darlehenszinsen festzuschreiben. Schuldenfreiheit ist Sicherheit. Langfristige Darlehensverträge ist Unsicherheit. Dieses Mehr an Sicherheit bringt auch Punkte auf der Darlehenszinsskala.

Derzeit sind sehr viele Banken dabei, Riester-Bausparverträge zu verkaufen, welche die Finanzierung noch weiter verkomplizieren und unflexibler gestalten. Die Bilanzen der Finanzierer werden dadurch noch fragiler.

Besonders miess: es werden bestehende Riester-Rentenversicherungsverträge – die aufgrund der darin enthaltenen sehr hohen Kosten noch weit im Minus sind (oft auch noch aus dem eigenen Haus!!!) umgeschichtet in Riester-Bausparverträge. Durch diese Abzocke geht den Riester-Sparern zunächst die Garantie zum Ende der Laufzeit der Riester-Versicherungen verloren (oft auch ein höherer Garantiezins). Und nachdem die hohen Abschluss-, Vertriebs-, Verwaltungs- und Fixkosten in diese Verträge reingebuttert wurden, werden jetzt wieder neue Abschlusskosten für die Riester-Bausparverträge fällig – bei besagten 0,1% p.a. Guthabenverzinsung über 10 Jahre Laufzeit.

Übrigens: keinem Bausparern den ich bisher beraten habe war bekannt, dass die Zuteilung eines Bausparvertrages keinesfalls garantiert ist, in der Vergangenheit auch schon mal Jahre später als geplant „zugeteilt“ wurde. Das kommt als qualitativer Nachteil zu den oben erwähnten harten Fakten dazu.

Meine Meinung: fast alle Finanzierer sollten die Finger weg lassen vom Bausparen als Finanzierungsinstrument. Ausnahmen bestätigen die Regel.

Lieber Herr Hopmeier, mit Ihrer konstruktiven Kritik kann ich bestens leben. An der Hochschule nennen wir so etwas „Prämissenkritik“. Ihre Ausführungen sind in sich absolut korrekt und jeder Bausparvertrag wird umso ungünstiger, je höher der Alternativzins in der Sparphase ist. Wenn Sie also von 1,25 oder sogar 1,9% Ansparzins ausgehen, setzen Sie eben eine mutigere Prämisse als ich das tat.

Anders als das von Ihnen genannte Vergleichsportal zu nutzen (Stichwort Finanzierung über Klicks, Anfragen oder Abschlüsse…) würde ich eher ein, zwei Euro in die Hand nehmen und mich von Stiftung Warentest (Finanztest) führen lassen…

Auf alle Fälle ganz herzlichen Dank für Ihren wertvollen Hinweis – da kann sich jeder interessierte Blogleser seine eigene Meinung bilden.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Hallo Herr Professor Walz,

herzlichen Dank für die Aufnahme des Themas Bausparen in Ihren Blog. Gerade auf die Empfehlung zur Aufnahme eines Bauspardarlehens werde ich von ratsuchendnen Kunden innerhalb meines beruflichen Alltags häufiger angesprochen. Ein Bausparvertrag ist meist eine Verkomplizierung der einfachen Baufinanzierung. In der Vergangenheit war das für die meisten Kunden ein „Drauflegegeschäft“ und zwar ein Deutliches. Doch der Reihe nach:

Vergangenheit: Bausparverträge (=BSV) waren ein deutliches Minusgeschäft

Die Zinsen bei Abschluss eines Annuitätendarlehen sind in den letzten 20 Jahren immer weiter gesunken. Wird der BSV jetzt zuteilungsreif, so liegt der Zinssatz meist immer höher als der Zinssatz für ein klassisches Bankdarlehen. Im Ergebnis erfoglt die Anschlussfinanzierung jetzt direkt über ein klassisches Bankdarlehen. Der wirtschaftliche Schaden einer derartigen Finanzierung ist enorm.

Verkaufsargumente heute: Zinsspekulation bei Aufnahme eines Bauspardarlehens per heute

Informiert sich ein Kunde zwecks Baufinanzierung bei seiner Bank oder einem Finanzierungsvermittler wird ihm meist die Gefahr von steigenden Zinsen für eine mögliche Anschlussfinanzierungen bei Auslauf der Festzinskondition in 10 oder 15 Jahgren aufgezeigt. Über diese Zinsspekulation entsteht dann schnell der Lösungsansatz hin zu einer Bausparfinanzierung. Jetzt wird sehr häufig die vollständige Finanzierung über einen BSV empfohlen. Der Kunde schließt also einerseits ein Vorfinanzierungsdarlehen ab mit einer Laufzeit von i.d.R. 10-12 Jahren; bei diesem Darlehen werden lediglich die Zinsen bezahlt – eine Tilgung erfolgt hierbei nicht. Parallel wird ein BSV abgeschlossen; dieser soll nun innerhalb der 10-12 Jahre so bespart werden, dass er zugeteilt werden kann. Auf diese Weise soll in 10-12 Jahren ein Darlehensanspruch zu bereits heute fixierten Zinssätze entstehen. Der Nominalzinssatz sieht optisch meist interessant aus, doch welche Nachteile werden oft übersehen:

1. Bei einem klassischen Annuitätendarlehen fliest die Tilgung direkt in das Darlehen und reduziert so den Darlehenbetrag = dies führt zu einer Reduzierung Darlehenszinsen mit jeder Rate. Bei einer Finanzierung über den BSV wird dieser „Tilgungsbetrag“ jedoch als Bausparguthaben angesammelt. Für dieses Guthaben ist die Verzinsung deutlich niedriger, als der des Annuitätendarlehens.

2. Meist liegt die monatlichen Gesamtrate für (Ansparung in der Bausparvertrag und Zinssatz für das aufgenommene Vorfinanzierungsdarlehen) deutlich über der Monatsrate für ein Annuitätendarlehen.

3. Diese Modelle rechnet sich meist dann erst positiv für den Kunden, wenn der Zinssatz für Baufinanzierungen drastisch ansteigt. Doch genau hier entstehen zwei große Herausforderungen für den Kunden:

– Steigt der Zinssatz drastisch an, so wird das Kollektivsystem nicht mehr funktionieren. Kunden werden ihr Bausparguthaben abziehen und in lukrativere Zinsanlagen investieren. Die Bausparkasse hat dann nicht die Möglichkeit günstiges Geld eines Anlegers innerhalb des Bauspardarlehens auszuzahlen. Im Ergebnis würden die Zuteilungszeiten dramatisch ansteigen (diese sind nicht garantiert!). So hat der Kunde in 10-12 Jahren ein Darlehen ohne festen Zinssatz und kann nicht auf das günstige Bauspardarlehen zurückgreifen. Vielmehr wird er sich um ein Bankdarlehen mit höheren Zinssen bemühen müssen.

– Die finale Zusage des Bauspardarlehens erfolgt erst bei Vergabe des Bauspardarlehens. Hat sich bspw. die Kreditwürdigkeit (Beispiel aus der Praxis; Kunde war vor 10 Jahren angestellt und ist heute Existenzgründer; die Bausparkasse hat trotz zuteilungsreifen Bausparvertrag die Vergabe des Bauspardarlehens verweigert) aus Sicht der Bausparkasse verschlechtert, so erfolgt keine Zusage eines Bauspardarlehens.

Meine Empfehlung daher: Entweder Finger weg vom Bausparvertrag bzw. der Bausparfinanzierung oder exakte Prüfung und Abwägung der Vor- und Nachteile über einen unabhängigen Finanzberater.

Lieber Herr Grebe, mit Ihren Ausführungen bin ich o. k. und sehe ebenfalls, dass Bausparverträge oft „verkauft“ werden, auch wenn dies nicht passt, sondern die Finanzierung unnötig kompliziert macht und im Ergebnis auch verteuert.

Insbesondere die Konstruktion „Darlehen tilgungsfrei stellen“ und dafür einen BSV besparen ist unsinnig und überteuert.

Vielen Dank für Ihre ergänzenden Überlegungen. Und herzlichen Dank auch für Ihre konsequente Arbeit an der Anti-LeO-Front!

Herzliche Grüße, Hartmut Walz – Sei kein LeO!