KURZE BEINE

Die Rückkehr zum Mittelwert bei der Geldanlage, Teil 1

Märkte neigen zu Übertreibungen – wahrscheinlich, weil wir Menschen zu Übertreibungen neigen. Jedoch: Übertreibungen haben kurze Beine – sowohl bei Euphorie als auch bei Panik.

Auch im heutigen Blogbeitrag geht es um risikobehaftete Anlagen – insbesondere Aktien. Und auch heute erhalten Sie wieder wertvolle Tipps, die Balsam für Ihre Nerven sind.

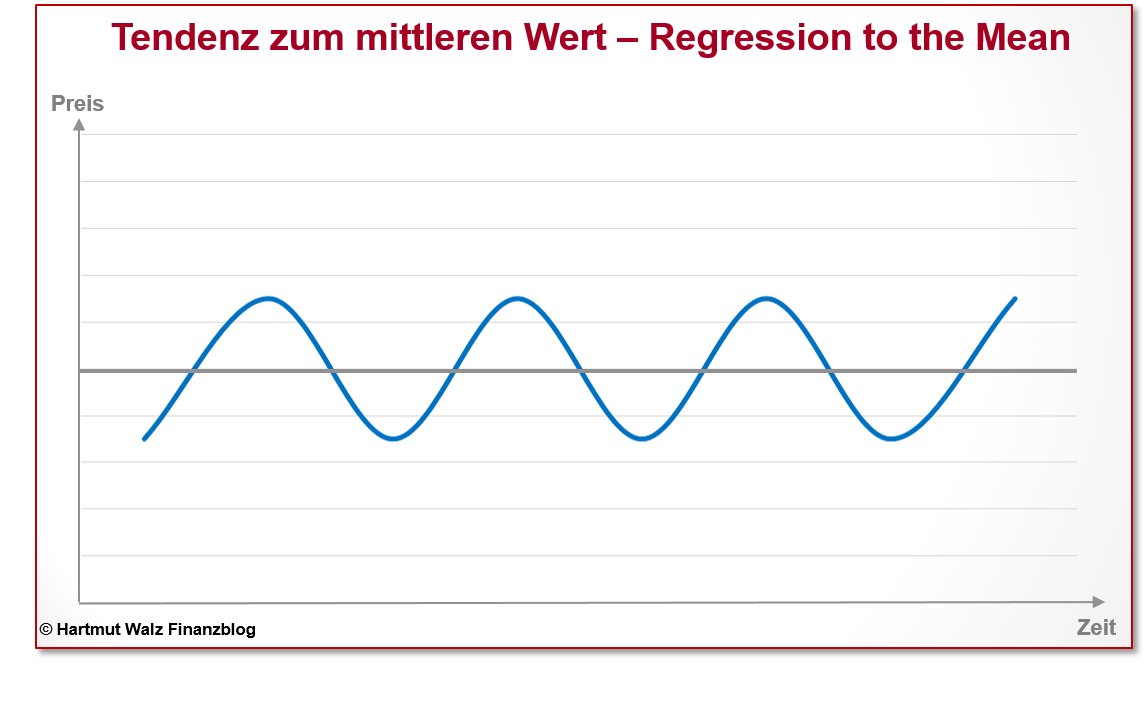

Kurz gesagt, geht es darum: Vermögenspreise schwanken zwar mehr oder minder heftig, besitzen jedoch mittel- bis langfristig die starke Tendenz, zu einem mittleren Wert oder Mittelwert zurückzukehren.

In der Fachsprache ist dies unter den Bezeichnungen „Regression to the Mean“ oder „Mean Reversion“ bekannt.

Und wenn dieser Mittelwert über die Zeitachse noch einen positiven Trend aufweist, dann ist das umso besser – und sieht in der Theorie dann so aus:

Und in der Praxis so:

…na, dann ist für den klugen Langfristinvestor die Welt in Ordnung und die Nerven entspannt.

Nerven behalten

Ich möchte aber nicht verschweigen, dass die „kleinen Ausreißer“ nach unten, die bei einem Chart mit fast 70 Jahren Laufzeit so harmlos aussehen, bei einem Zoom – also z.B. in einem Jahres-Chart – viel größer und dramatischer wirken. Und dem unerfahrenen Anleger Sorgenfalten ins Gesicht bringen.

Ein Blick auf das letzte Jahrhundert zeigt jedoch, dass die globalen Aktienmärkte einen positiven Langfristtrend mit einer durchschnittlichen Wachstumsrate von 8 bis 10 % aufweisen.

Die weltweiten Aktienmärkte beweisen also, dass Rückkehr zum Mittelwert langfristig funktioniert. Mit breit diversifizierenden Indexanlagen wie z.B. ETFs oder institutionellen Anlageklassenfonds kann der kluge Privatanleger diesen Effekt preisgünstig nutzen. Dazu später noch mehr…

Der spannende Ausgangsfall: Lob und Tadel bei Flugschülern

Während die mathematisch-statistische Seite des Phänomens „Rückkehr zum Mittelwert“ bereits von Francis Galton (1822-1911) erkannt wurde, haben die beiden begnadeten Verhaltensökonomen Kahneman und Tversky erstmals die psycho-logische Dimension aufgezeigt. Sie wird z.B. im Buch „Schnelles Denken, langsames Denken“ von Daniel Kahneman gut beschrieben.

Und zwar so: Fluglehrer beobachteten, dass ihre Schüler scheinbar auf Tadel und Kritik viel besser ansprachen als auf Lob und Anerkennung. Denn die Aufzeichnungen der Lehrenden schienen zu beweisen, dass nach einer getadelten bzw. kritisierten Landung des Schülers die nächste Landung meist besser wurde. Während bei den gelobten Flugschülern die nachfolgende Landung eher schlechter war. Die Schlussfolgerung – ebenso eindeutig wie falsch: Peitsche wirkt besser als Zuckerbrot – Tadel ist effizienter als Lob.

Das klingt plausibel ist jedoch, wie Kahneman und Tversky bewiesen, unrichtig. Denn die Leistung der Pilotenschüler wurde über die Zeitachse und mit wachsender Erfahrung an Landeversuchen im Durchschnitt immer besser.

Natürlich gab es Leistungsschwankungen, das ist ja ganz normal. Denn nach einer besonders schlechten Landung ist es wahrscheinlich, dass der nächste Versuch besser wird. Und umgekehrt, kann ein Flugschüler eine „butterweiche“ Landung nicht unbedingt gleich wiederholen. Das heißt, nach der mustergültigen Landung mit dickem Lob, war es durchaus wahrscheinlich, dass der nächste Versuch eher schlechter ausfiel.

Es ist der Verdienst der beiden Forscher Kahneman und Tversky, dass eine schlimme Fehlinterpretation der Wirksamkeit von Lob und Tadel korrigiert wurde. Durch die Leistung der Verhaltensökonomen war die Rückkehr zum Mittelwert endlich im „richtigen Leben“ angekommen und schaffte den Sprung aus der Statistikvorlesung in den Alltag.

Unsere Beobachtungen narren uns nicht zufällig, sondern mit System

Zwei weitere Alltagsbeispiele sollen zeigen, wie häufig wir im Alltag diesem Fehlermuster erliegen.

Die beiden Privatversicherten Herr Müller und Frau Mayer nehmen beide unregelmäßig – nämlich, wenn es ihnen gerade besonders schlecht geht – die Hilfe von Gesundheitsprofis in Anspruch.

Herr Müller, der gelegentliche depressive Anfälle hat, geht dann zu seiner Gesprächstherapeutin. Frau Mayer, die unter gelegentlichen Kreuzschmerzen leidet, sucht den Physiotherapeuten/Masseur ihres Vertrauens auf und lässt sich ordentlich durchkneten. Beide schwören auf ihre Helfer, denn beide haben die Erfahrung gemacht, dass es am Tag nach der Gesprächstherapie bzw. der Massage meist besser geht. Nicht immer, aber ganz überwiegend.

In Wahrheit beweist diese Erfahrung der beiden überhaupt nichts. Denn als Privatpatienten erhalten beide stets kurzfristig einen Termin und so findet die Behandlung jeweils an besonders schlechten Tagen im Krankheitsbild statt.

Und – Sie haben es schon lange verstanden – auf besonders schlechte Tage folgen wahrscheinlich bessere Tage. Mit oder ohne Therapie bzw. „Rückenkneten“. Rückkehr zum Mittelwert eben.

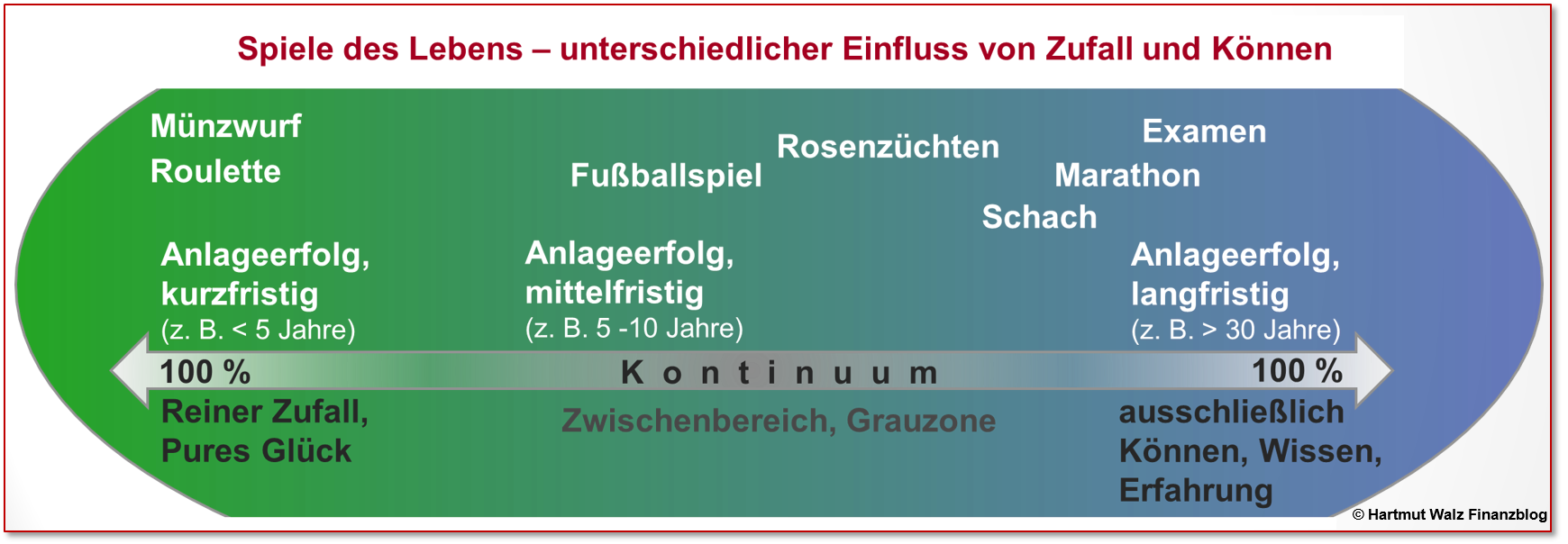

Regression to the Mean unterscheidet „echte Ursachen“ von Zufall

Sehr viele Lebenssituationen und Ereignisse sind durch eine Mischung von „echten Ursachen“ einerseits (Wissen, Können, Technik, Lernkurve, Erfahrung, Training), und den Zufall andererseits bedingt. Das heißt, der Grund für die Änderung (besserer/schlechterer Landeversuch, Linderung der Depression oder der Rückenschmerzen…) kann tatsächlich eine Ursache haben oder einfach nur Zufall sein.

Dabei können beide Komponenten jeweils ganz unterschiedlich zur Änderung beitragen.

![]() Extrembeispiel 1:

Extrembeispiel 1:

Beim reinen Glückspiel dominiert der Zufall hundertprozentig.

Versuchen Sie mal, als „gescheiter“ Erwachsener, gegen einen Dreijährigen im Münzwurf oder beim Sechserwürfeln langfristig zu gewinnen.

![]() Extrembeispiel 2:

Extrembeispiel 2:

Beim Marathonlaufen dominieren eindeutig Übung und Training. Selbst wenn der trainierte Marathonläufer einen ganz schlechten Tag und der geübte Stubenhocker einen richtig guten Tag hat, wird der geübte Stubenhocker nicht gegen den trainierten Marathonläufer gewinnen.

Die nachfolgende Abbildung zeigt meine Einschätzung verschiedener „Tätigkeiten“ auf einem Kontinuum zwischen Zufall und „Können“/Fähigkeiten. Also welcher Einfluss (Zufall oder Können) jeweils z.B. für den Erfolg beim Münzwurf, Rosenzüchten oder Marathon überwiegt.

Vorab das Wichtigste:

Der Erfolg beim Geldanlegen liegt zwischen den Extremen, aber zumindest bei kurzem Betrachtungszeitraum dichter am Zufall.

Rückkehr zum Mittelwert auf den Finanzmärkten

Gibt es dieses Phänomen auch auf den Finanzmärkten? Die Antwort ist ein klares JA!

Denn die Schwankungen von Vermögenswerten (z.B. Aktienkurse) sind ebenfalls durch die beiden Komponenten „echte Ursache“ und Zufall bzw. Übertreibung gekennzeichnet.

Die jeweiligen Konsequenzen für den aktiven und den passiven Investor zeige ich Ihnen im zweiten Teil dieses Blogbeitrags. Dann wird es um Stock Picking, Market Timing und junge Hunde gehen. Ach ja, und entspannte Nerven… 😉

Vor lauter Vorfreude können Sie ja schon mal diesen Blogbeitrag weiterempfehlen.

Herzliche Grüße

Hartmut Walz

Sei kein LeO!

Erschienen am 06. Juli 2018.

Der Hartmut Walz Finanzblog ist unabhängig, kosten- und werbefrei. Ich erhalte für Links und Empfehlungen keinerlei Honorar, Kick-back, Beteiligung o. ä.

Vielen Dank. Sehr interessant.

Ist diese 200-Tage-Linie dieser besagte Mittelwert, oder kann man dafür jeden Zeitraum nehmen?

Liebe Grüße

Lisa

Liebe Lisa, die 200-Tages-Linie wäre im konkreten Fall der besagte Mittelwert. Jedoch müssen es überhaupt nicht gerade die 200 Tage sein. Der Zeitraum könnte angesichts von kompletten Börsenzyklen zu kurz sein. Es bietet sich an, ruhig mit längeren gleitenden Durchschnitten zu experimentieren – z.B. auch drei bis fünf Jahre.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Hallo Herr/Frau M.W. ,

unter Kollegen gebe ich Ihnen den Tipp, wechseln Sie Ihre

Produkte, sofern dies nicht möglich ist, den Arbeit-oder Auftraggeber oder die Branche!

Des Weiteren lege ich Ihnen stark ans Herz, Ihr „Mindset“ zu ändern!

Darüberhinaus empfehle ich Ihnen ALLE Bücher von Hr. Walz zu lesen,

wenn Sie daraufhin immer noch der Meinung sind, aktive Fonds verkaufen zu wollen,

dann haben wir andere Probleme…

Dank Hr. Walz bekommen nicht nur LeO´s, sondern auch selbsternannte „Experten“

KOSTENLOS einen fundierten Überblick über die Finanzwelt. Ein großes Dankeschön an Herr Walz für die Mühe, Arbeit und Zeit!

Chapeau!

Herzliche Grüße

Tobias Hemberle

Herr Walz!

Wie soll man den als Kundenberater da noch aktive Fonds verkaufen, wenn man von IHnen so entzaubert wird.

Haben Sie schon mal bedacht, wie vielen Menschen Sie die Arbeit schwer machen, uns um unseren Lohn bringen und im schlimmsten Fall sogar um unseren Arbeitsplatz. Die paar Prozent Gebühren oder Provisionen haben doch niemand arm gemacht, bevor Sie mit Ihrer „Aufklärung“ beganngen.

Kann ja nicht jeder auf ein Professorengehalt zurückgreifen.

Mein Tipp an Sie: Stellen Sie einfach Ihren Blog ein!

M. W.

Liebe Frau/lieber Herr M.W., den Gefallen, den Hartmut Walz Finanzblog einzustellen, werde ich Ihnen natürlich nicht tun 😉

Und gerade weil ich letztendlich mein überschaubares Gehalt vom Steuerzahler bekomme und eine Professur für Bankbetriebslehre und Finanzdienstleistungen innehabe, werde ich weiterhin die Verbraucher und Bürger sachlich informieren.

Aber wenn Sie mir einen Tipp geben, darf ich ja auch einen zurückgeben: Haben Sie schon einmal darüber nachgedacht, Ihr Geld so zu verdienen, dass Ihre Kunden einen Mehrwert haben. Wenn Sie das täten, hätten Sie abends ein richtig gutes Gefühl und könnten stolz auf sich sein… Versuchen Sie es doch mal – es ist noch nicht zu spät.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Das ist ja die entlarvenste Antwort, die ich jemals gehört habe. Sie zeugt von bewusster Falschberatung, der LeO ist jetzt der arme Berater ? :-), die Unkenntniss und das verschweigen , welche Auswirkungen die paar Prozent Gebühren und Provisionen (Zinseszinseffekt) auf den langfristigen Erfolg von Renditen haben, ist schon nicht mehr naiv sondern erschreckend für die Beratungsqualität und vorgehensweise. Oder sagen Sie das dem Kunden auch so? Ganz zu schweigen davon das aktive Fonds zu 90-95% die Marktrenditen nicht erreichen und der Anleger somit oft nur 40-60% der möglichen Renditen erreicht. Danke für den Beitrag an den, der sich nicht traut seinen Namen zu nennen, da mache ich einen Podcast von. Wer ihnen hören möchte: Wissen schaf(ft) Geld, den bring ich dann gleich am Dienstag 🙂 Schöne Grüße an M.W „Jeder kann mal Fehler machen, sie aber bewusst weiter zu machen ??? Ich habe nach der Erkenntniss daraus die Konsequenz gezogen, Sie können es auch, es ist (noch) nicht zu spät! Die Menschen werden es früher oder später merken.

Es ist immer wieder erfrischend und zudem grafisch toll bebildert, wie Sie die Materie auf den Punkt bringen. Zudem bestärkt es einen immer mehr darin, die Menschen nicht nur richtig zu beraten, sondern auch selber zu dieser Aufklärung beizutragen. die Kommenare zeigen ja, wie wichtig es ist und wie die Finanzindustrie es immer noch und immer wieder schafft, von dem wirklich wesentlichen abzulenken um dafür sehr viel (nicht berechtigte) Gebühren und negative Investmenterfahrungen zu liefern. Danke und weiter so, wir lieben ja nicht umsonst die gleichen Werte 🙂 Sie per Blog ich per Podcast 🙂

Lieber Herr Krapp, es ist auch immer erfrischend und motivierend, von Ihnen zu hören! Dankesehr.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Sehr geehrter Herr Professor,

ich finde es nicht gut, dass Sie unterschwellig oder sogar explizit immer die aktiv gemanagten Fonds schlecht machen. Schliesslich wird dort viel Analysearbeit geleistet und es gibt wie überall gute und schlechte Angebote und Produkte. Aber ein leistungfähiger Fonds mit einer überdurchschnittlichen Rendite über die letzten drei bis fünf Jahre kann doch keine schlechte Wahl sein. Etwas mehr Respekt vom Professor für die hart arbeitende Fondsindustrie wäre schon angebracht.

Herzliche Grüße

Kevin M.

Sehr geehrter Herr Professor,

so allmählich verstehe ich durch Ihre Blogs immer besser, was hinter den Versprechungen der aktiven Investmentfonds steckt. Sie entzaubern die Fondsmanager ja ganz schön. Freunde in der Branche gewinnen Sie damit wohl nicht. Aber erhellend finde ich Ihre Beiträge immer und der heutige ist besonders gut.

Danke für Ihren Einsatz.

Eine treue Leserin

Ute S., Heilbronn

Liebe Ute S., recht haben Sie 😉

Danke für Ihren Kommentar, so soll es sein.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Sehr geehrter Herr Prof. Walz, Ihr aktueller Beitrag hat mir sehr geholfen, etwas gelassener mit Kurs- und Preisrisiken umzugehen. Ich fühlte mich geradezu ertappt, dass ich kurzfristige Entwicklungen überinterpretiere und voreilige Schlussfolgerungen ziehe.

Daher: herzlichen Dank für diesen – an für sich so einfachen – Rat.

Wiesenhofer

Liebe/r Frau/Herr Wiesenhofer, die Erkenntnis wird Ihnen bei der Umsetzung helfen, da bin ich mir sicher.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Hallo allerseits,

ein absolut geiler Beitrag – davon hatte ich noch nie gehört.

Das bringt mich wirklich weiter – nicht nur in Geldfragen, sondern auch im Umgang mit meinem Chef….

Herzlichen Dank und ich werde den Beitrag gerne weiter empfehlen.

Freue mich schon auf Teil 2 !!!

Sabri

Liebe/r Sabri, tja, wer hätte das gedacht, dass das auch für Chefs nützlich sein kann 😉

Danke für den Kommentar und alles Gute.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!