DIE EICHHÖRNCHEN-STRATEGIE – BARGELD ALS ANLAGEKLASSE

Teil 2: Schrumpfgeld – Faktische Steuer auf Bargeld?

Im ersten Teil des Beitrags wurde erkennbar, dass die Hortung großer Euro-Bargeldbestände nur in wenigen Krisensituationen hilfreich ist. Und die undifferenzierte Empfehlung der Crash-Propheten für eine Euro-Hortung zu kurz greift. Nachfolgend wird eine weitere Bedrohung der Bargeldhortung beschrieben.

Diese wird in bislang zu wenig beachteten (englischsprachigen) Gedankenspielen von EZB und IWF erkennbar.

Ziel von IWF und Zentralbanken:

Bargeldhortung unattraktiv machen, ohne Bargeld zu verbieten

Wie im ersten Teil verdeutlicht, hätten es Zentralbanken erheblich einfacher, extrem niedrige Zinsen (z.B. minus 2% oder minus 3%) durchzusetzen, wenn die Bürger dem nicht durch Bargeldhaltung ausweichen könnten.

Jedoch lässt sich ein Bargeldverbot nicht so schnell – und vielleicht auch überhaupt nicht – durchsetzen. Die Möglichkeit, Bargeld tatsächlich physisch verfügbar zu haben und anonym einsetzen zu können, ist den deutschen Bürgern wichtig.

Lesenswerte Gedanken dazu sowie zu Bargeld als „gedruckte oder gefühlte Freiheit“, zum Recht auf informationelle Selbstbestimmung, auf Privatheit und Anonymität, Schutz vor Eigentumseingriffen im Zusammenhang mit der Erhaltung bzw. Abschaffung des Bargeldes liefert Udo Di Fabio in einem Vortrag auf dem Bargeldsymposium 2018 der Deutschen Bundesbank.

Gleichzeitig denken IWF und Zentralbanken über Möglichkeiten nach, dem Bürger die Bargeldhaltung zu vermiesen – und zwar ohne das scharfe Schwert eines Bargeldverbotes.

Abschaffung des 500-Euro-Scheins

Einen ersten Schritt gegen Bargeldhortung hat die Eurozone bereits mit der 2016 verkündeten Abschaffung des 500-Euro-Scheins erlebt.

Mit der – wenig überzeugenden – Argumentation, dass der große Schein insbesondere für Schwarzgeldgeschäfte und Drogenhandel genutzt werde, wurde die Ausgabe von 500-Euro-Scheinen zum 26. April 2019 eingestellt.

Wer künftig eine Million Euro in Bargeld horten möchte, muss auf den 200-Euro-Schein ausweichen (vor der Nutzung von 300-Euro-Scheinen wird wegen der Falschgeldgefahr übrigens dringend gewarnt 😉

Und so wiegen eine Million Euro dann statt 2,2kg nun 5,4kg – und nehmen auch ein entsprechend größeres Volumen ein.

Wenn dem 200-Euro-Schein das gleiche Schicksal droht und die Anleger auf 100-Euro-Scheine übergehen, steigt das Gewicht auf 10,2kg und auch das Volumen verdoppelt sich nochmals.

Kurz: Die Kosten der Bargeldhortung (Safe-Miete etc.) steigen entsprechend an. Bargeldhortung wird unattraktiver.

Doch es kommt noch schlimmer – viel schlimmer…

Steuer auf Bargeldnutzung?

In den letzten Wochen werden beunruhigende Gedankenspiele des Internationalen Währungsfonds (IWF) und der Europäischen Zentralbank veröffentlicht. Diese verfolgen das Ziel, den Bürgern die Bargeldhortung unattraktiv zu machen, ohne gleich ein komplettes Bargeldverbot zu erlassen.

Gerne habe ich das für Sie gelesen und nachstehend erläutert. Für Hartgesottene hier der Link zum Originaltext (in englischer Sprache).

So verdirbt man den Bürgern die Bargeldhortung:

Die Zentralbank (also z.B. die EZB) teilt das Geld in

- elektronisches Geld (auch digitales Geld genannt) einerseits und

- Bargeld

Elektronisches Geld fließt zwischen den Konten der Beteiligten, z.B. durch Schecks, Überweisungen, Kartenzahlungen oder Bezahl-Apps. All diese Zahlungsverfahren kommen ja ohne Bargeld aus – sind also für alle Beteiligten unbar.

Andererseits gibt es weiterhin Bargeld – man verzichtet also auf ein Bargeldverbot.

Die Preise aller Waren und Dienstleistungen werden nun durch staatlichen Eingriff mit einem Umrechnungsfaktor zwischen unbaren und baren Zahlungen differenziert.

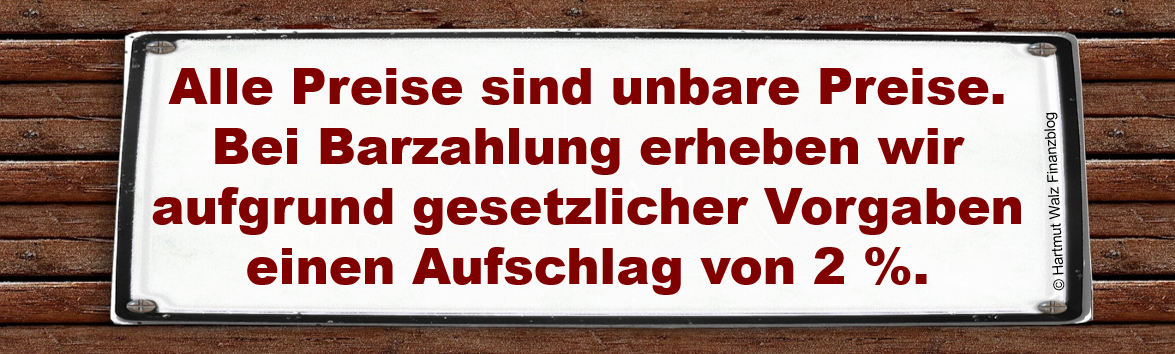

Beispielsweise könnte erlassen werden, dass der Barzahlungspreis für alle Güter und Dienstleistungen um 2% über dem unbaren Preis liegt. Das heißt, der Preisfaktor für Barzahlung lautet dann 1,02. Für einen bestimmten Zeitraum wird dieser Faktor festgeschrieben, kann jedoch in Intervallen, z.B. zu Beginn jeden Jahres angepasst werden.

Dies ermöglicht das elegante „Einschleichen“ der Bargeld-Diskriminierung, um den Widerstand der Bevölkerung gering zu halten.

Der Aufwand für eine solche Vorgehensweise hält sich in Grenzen. So müssen im Supermarkt z.B. nicht alle Waren doppelt ausgezeichnet werden. Ein großes Schild am Eingang, dass alle Preise unbare Preise sind und bei Barzahlung 2% aufgeschlagen werden, genügt völlig…

Im Ergebnis lässt sich mit einem solchen Faktor eine Abwertung von Bargeld gegenüber dem Geld auf Konten erreichen. Und sollte die Zentralbank einen Negativzins von minus 3% p.a. auf alle Einlagen für erforderlich halten, so kann man die Flucht ins Bargeld ganz ohne Verbot dadurch vermeiden, dass man den Umrechnungsfaktor eben auf 1,03 festsetzt.

Und möchte man im Folgejahr erneut 2% Minuszins durchsetzen, dann wird der Vorjahresfaktor von 1,03% eben einfach mit weiteren 1,02% multipliziert. So dass man einfach mit dem neuen Diskriminierungsfaktor von 1,0506% rechnet. Ein Kinderspiel – und relativ leicht umzusetzen.

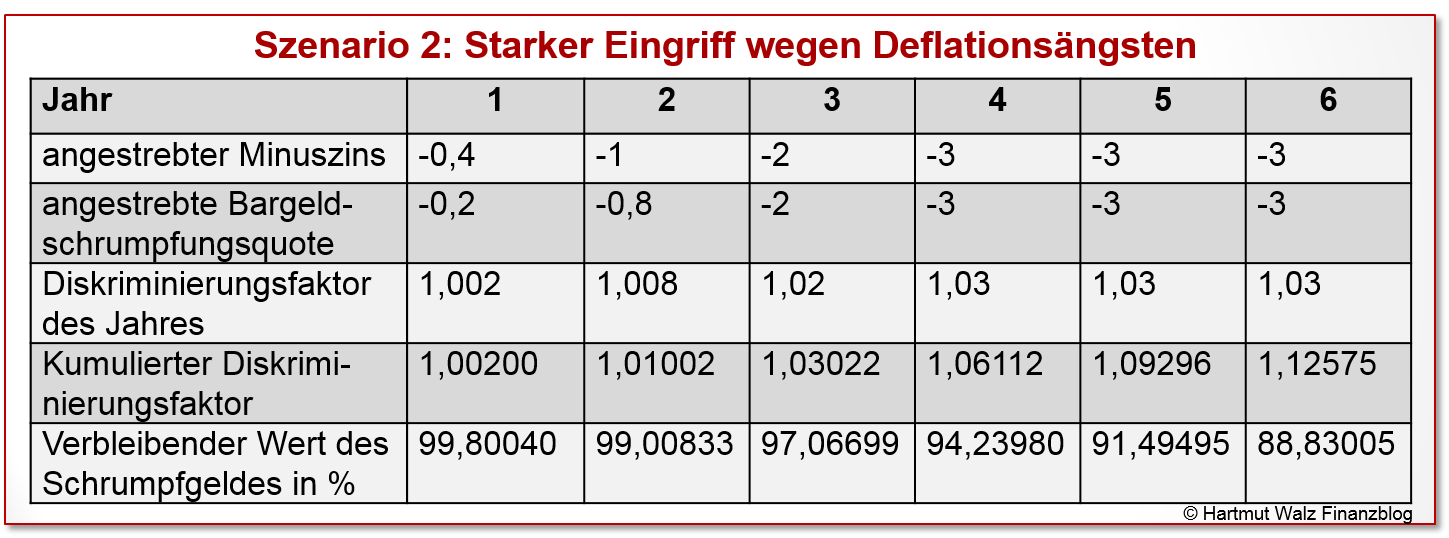

Wie so etwas aussehen könnte, gibt die nachfolgende Tabelle wieder…

So findet das Eichhörnchen, bildlich gesprochen, von Jahr zu Jahr immer weniger der gehorteten Nüsse. Und verliert allmählich die Lust am Nüssehorten…

In diesem Beispiel bleibt die Diskriminierung des Bargeldes geringer als der von der EZB angestrebte Negativzins. Dies ist denkbar und würde den Wiederstand gegen die Bargelddiskriminierung schwächer ausfallen lassen. Auch heute ist ja der Negativzins von minus 0,4% bereits geringer als die Nullverzinsung des Bargeldes.

Im nachfolgenden zweiten Szenario wird der Fall abgebildet, dass die EZB wegen starker Deflationssorgen stärkere Negativzinsen durchsetzen möchte. Und damit auch das Bargeld stärker schrumpfen lässt. Gleichzeitig wird angenommen, dass ab dem dritten Jahr die Bargelddiskriminierung einfach an den Minuszins angepasst wird.

Die Folge:

VWL-Studium hat sich gelohnt. – Späte Ehre für radikale Denker?

Bei der Lektüre dieser Überlegungen aus dem Umfeld des IWF habe ich mich an meine VWL-Vorlesungen an der Uni Mannheim erinnert.

Hier erfuhr ich von der Idee des Schwundgeldes in den Theorien von Johann Silvio Gesell (1862 – 1930) und Otto Heyn (1860 – 1920), die das Horten von Geld durch dessen ständige Abwertung unattraktiv machen wollten.

Es könnte sein, dass die beiden Herren noch posthum zu großen Ehren kommen…

Und was bedeutet das nun konkret für Sie?

- Geld (Cash) ist unzweifelhaft eine eigene Assetklasse, die nicht nur von Aktien, Gold, Immobilien, Rohstoffen und exotischen Anlageklassen klar unterscheidbar ist. Sondern auch von der Anlageklasse „Anleihen“ – dies schon allein, weil die Problematik „Zinsfalle“ auf die Anlageklasse „Geld“ nicht zutrifft.

- Man sollte jedoch zwischen Einlagen (Buchgeld) und Bargeld unterscheiden. Einlagen (Buchgeld) stellen juristisch gesehen eine Forderung gegen eine Bank dar. Bargeld stellt eine Forderung gegen eine Zentralbank oder allgemeiner gesagt, gegen den Staat oder eine Staatengemeinschaft dar. Daher sind im Krisenfall Einlagen und Bargeld unterschiedlich zu sehen. Der Vorteil des Bargeldes im Krisenfall wird jedoch meist überschätzt. Er kommt dem Hortenden nur dann zugute, wenn in der Krise drei Bedingungen gleichzeitig erfüllt sind:

– das Bankensystem bricht zusammen und

– der Staat gewährleistet die Einlagensicherung nicht und

– die Währung bleibt intakt, d.h. bricht nicht zusammen.

Dies ist ein recht spezielles – und wohl eher – unwahrscheinliches Szenario. - Insbesondere Gold, aber auch andere Rohstoffe oder Sachanlagen erscheinen gegenüber der Bargeldhortung als attraktivere Alternativen (sofern diese durch Angst vor Krisen bzw. Crash-Situationen motiviert ist).

- Versuche des Staates bzw. der Zentralbanken, die Bargeldnutzung unattraktiver zu machen, sind bereits seit Jahren klar erkennbar.

- Die von den Zentralbanken angestrebte Option, tiefe Minuszinsen durchsetzen zu können, scheitert aktuell an der Möglichkeit der Bürger, diesen durch Bargeldhortung auszuweichen.

- Eine radikale „Lösung“ im Sinne der Zentralbanken wäre das Verbot von Bargeld. Dies erscheint jedoch als schwierig durchsetzbar – ganz besonders in Deutschland.

- Die Deutsche Bundesbank spricht sich eindeutig und konsequent bis heute gegen ein Bargeldverbot aus.

- Die seitens IWF und EZB veröffentlichten Gedankenspiele zur Umsetzung einer schrittweisen Abwertung des Bargeldes (Schrumpfgeldprinzip) würden es ermöglichen, zwischen Bargeld und Buchgeld zu differenzieren. Hiermit würde es letztlich mit relativ geringem Aufwand möglich, das Bargeld zu diskriminieren ohne es zu verbieten. Damit wäre der Weg zu beliebig tiefen Minuszinsen (–3%, –4%…) frei. Schrumpfgeld würde damit zur Realität

- Es ist durchaus möglich, dass die sich häufenden „Gedankenspiele“ von IWF und EZB über die Einführung von Schrumpfgeldkonstruktionen absichtlich kommunikativ genutzt werden. D.h. dass die Bevölkerung schon im Vorfeld davon abgebracht werden soll, die Bargeldhortung zu verstärken.

- Es gibt keine einfache „Lösung“ dieser Problematik, denn „alles kann passieren – auch das Gegenteil“.

Als kluge/r Buch- und Finanzblog-Leser/in erwarten Sie aber auch keine platten „Kochbuch-Rezepte“. Sondern wissen, dass Sie in solchen Situationen auf der Meta-Ebene weiterdenken müssen.

Im konkreten Fall bedeutet dies:

- Prüfen Sie Ihr Verhältnis von Geld- zu Sachvermögen.

- Diversifizieren Sie möglichst breit – das gilt auch für Währungen.

- Beziehen Sie die älteste Währung (Gold ist seit ca. 6.000 Jahren nicht „pleite“ gegangen) ein.

- Prüfen (und ggfs. erhöhen) Sie Ihre Bargeldreserve zur Liquiditätssicherung.

- Hinterfragen Sie gleichzeitig, wie sinnvoll für Ihre Situation die Hortung großer Bargeldbestände ist.

- Hinterfragen Sie Ihre eigene Risikotragfähigkeit und Risikofreude.

- Wenden Sie ggfs. die „Strategie des geringsten Bedauerns“ an, da die weitere Entwicklung nicht vorhersehbar ist. (Man kann ein Chaos nicht planen.)

Und dann denken Sie nach all den Bargeldgedanken an etwas, dass man sich mit Geld nicht kaufen kann 😉

…und empfehlen diesen Blogbeitrag weiter.

Herzliche Grüße

Hartmut Walz

Sei kein LeO!

Erschienen am 10. Mai 2019.

Der Hartmut Walz Finanzblog ist unabhängig, kosten- und werbefrei. Ich erhalte für Links und Empfehlungen keinerlei Honorar, Kick-back, Beteiligung o. ä.

Hallo Herr Walz,

irgendwie machen sich die Eliten ihr schönes System meiner Meinung nach selbst kaputt.

1. die gesetzliche Rente wird bewußt zerstört, über die bAV hab ich hier ja schon viel gelernt. Aber der Bürger wird zum Sparer gedrängt wie noch nie.

2. die Schäubles dieser Welt beten die „Schwarze Null“ an

3. die Unternehmen? Private konsumieren weniger, Staat konsumiert/investiert weniger (siehe kaputte Infrastruktur etc.), wozu dann selbst investieren? Also sparen die auch und kaufen Aktien zurück – wenigstens die Anleger freuen sich dann.

Daß aber unter diesen Bedingungen kaum Wachstum und/oder Inflation zustande kommen kann, ist für mich kein Wunder. Die Notenbanken haben mit traditionellen Mitteln keinen Spielraum mehr – Null ist eben null.

Da helfen dann eben nur Zwangsmaßnahmen wie das geschilderte Schrumpfgeld.

Schöne neue Welt …

Wie sagte Prof. Bontrup vor Jahren in einem Interview: Wir rauschen in eine gigantische Welle der Altersarmut.

Denn daß ETF und Co. auf Dauer (also Jahrzehnte) die Lösung sein können, das halte ich auch noch nicht für erwiesen: irgendwann, wenn die vielen entsparen und die wenigen (die dann hoffentlich ein gutes Einkommen haben) kaufen sollen, aber nicht ausreichend können, werden auch hier die Kurse in den Keller gehen.

Liebe/r Bernie, Ihre Sorge kann ich gut verstehen und stimme auch einigen Überlegungen zu. Jedoch würde ich den Ausblick in die Zukunft nicht ganz so schwarz malen wie Sie.

Beispielsweise wurde der Fehler der mangelnden Pflege unserer Infrastruktur erkannt und hierfür Mittel bereitgestellt. Jedoch haben wir keine ausreichenden Sachressourcen (insbesondere Arbeitskräfte), um die öffentlichen Mittel auch nur annähernd sinnvoll einzusetzen. Das benötigt schlichtweg ein paar Jahre Zeit.

Und Ihrer Sorge wegen der langfristigen Entwicklung von ETFs möchte ich auch respektvoll widersprechen. Ich propagiere stets für ein maximal streuendes, idealer Weise globales ETF-Investment. Und global gesehen haben wir keineswegs das Problem schrumpfender Gesellschaften, sondern eher das einer zu schnell wachsenden Weltbevölkerung. Ihr Schreckenszenario, dass uns in einigen Jahrzehnten die ETF-Käufer bzw. Investoren ausgehen, halte ich daher für unbegründet.

Liebe/r Bernie, gönnen Sie sich bitte ein wenig mehr Optimismus – Sie haben das ganz sicher verdient 😉

Herzliche Grüße, Hartmut Walz – Sei kein LeO!

Hallo Herr Walz,

danke für die Rückmeldung. Optimismus – ja, könnte ich brauchen … aber ich stehe ein bißchen vor den finanziellen Trümmern eines „durchreformierten“ Lebenslaufs:

– 80er Jahre Studium: 200x von Schröder die Ausbildungszeiten aberkannt bekommen – Folge: Gesetzliche Rente wird sein 35% des Einkommens in ein paar Jahren – weit weg von den propagierten 48% des sog. Eckrentners.

– Anfang der 90er: Blüm: 3-Säulen-Modell; also Direktversicherung abgeschlossen (doch LeO?). Wieder Schröder, nach 15 Jahren Laufzeit derselben: Spielregeln geändert, volle Krankenversicherung bei Auszahlung.

Daneben hat sich die Auszahlungssumme gegenüber den Ankündigungen bei Abschluß auch schon auf nur noch 45% reduziert (leider, leider, Zinsniveau und so … leider …).

– Und nicht als Betroffener, aber aufmerksam verfolgt habe ich solche Dinge wie Telekom-Aktie, Gold vor wenigen Jahren (kometenhafter Kursanstieg, dann viele Presseberichte (da haben wohl irgendwelche Eliten Käufer gesucht, um schadlos Gewinne mitzunehmen, seither stagniert oder fällt der Kurs) etc. und gelernt: immer, wenn eine Anlageform in der Publikumspresse auftaucht: nix wie raus.

Jetzt taucht da so ein Friedrich Merz im Auftrag von Blackrock auf wie der Phönix aus der Asche und propagiert die Umstellung der (gesetzlichen) Rente auf Aktien … ist da jetzt wieder Alarm angesagt?

Jedenfalls verhökert die Politik seit Jahren Gemeineigentum (wie z. B. Versorgungseinrichtungen, Autobahnen, …) und schließt für den Auftraggeber (letztendlich den Steuerzahler) ungünstige Verträge als PPP ab (vorsätzlich?), damit die Finanzkonzerne nicht den Bach runter gehen (so stellt sich mir das jedenfalls dar, siehe A1-Desaster, Toll-collect oder die dieser Tage diskutierten Maut-Verträge) – ich frage mich daher halt, was noch alles auf uns zu kommt.

Und was die ETF angeht – da kommen immer mehr Leute auf den Plan, die genau diese propagieren => ist das jetzt wieder so ein Alarmzeichen wie oben beschrieben mit den Anlageformen und der Publikumspresse? Ich weiß es nicht. Aber: Mein Zeithorizont bis zum finanziell eher mageren Ruhestand (s. o., nach den derzeitigen Aussichten – und eben keine Erbschaften oder Immobilien, nach dem Studium erst mal auf das erste Gehalt warten müssen, bevor ich ein paar Haushaltsgegenstände kaufen konnte für die leere Wohnung) ist halt nicht mehr so lange (knapp 10 J.), ich kann keinen Crash mehr „einfach aussitzen“, wenn er etwas länger dauert.

Zur Demografie hatte Harald Schumann einst einen Artikel geschrieben:

*** Link vom Blogbetreiber entfernt, ersetzt durch „Die Aktien-Lüge“ ***

Der Vergleich der Prognosen in den letzten Abschnitten dort von damals (2001) mit den Fakten heute könnte in der Tat etwas beruhigen … ich weiß es wirklich nicht …

Herr Walz, wie immer ein ausgezeichneter Artikel.

In schrumpfenden Gesellschaften kann halt keine Inflation entstehen, die Wirtschaft würde gerne mehr produzieren, die Menschen können aber gar nicht so viel konsumieren.

Die EZB ist somit stark wie nie und könnte den Zins wirklich Richtung -3 % bis -4 % drücken. Konsumaufschub durch höhere Zinsen muss vermieden werden, sonst bekommen wir wirklich japanische Verhältnisse.

Ein kleiner Seitenhieb an die Bauspar-Befürworter sei erlaubt: In der oben geschilderten Situation macht ein Bausparvertrag noch weniger Sinn!

Sei kein Leo!!!

Lieber Herr Schaaf, danke für Ihre Kommentierung – da haben Sie wahrscheinlich zu einem guten Teil Recht. Renommierte Kollegen schätzen jedoch den Anteil des demographischen Effektes auf 0,75 bis max 1 %, d. h. so ganz allein kann die Demographie einen Minuszins von 3 oder mehr Prozent nicht erklären oder rechtfertigen.

Herzliche Grüße, Hartmut Walz – Sei kein LeO!